本文来自微信公众号“招商银行研究”,作者:朱肖炜、刘东亮。

市场寄希望于联储降息来维持美股牛市。自2009年起,美股已经走出了持续十年的大牛市,随着美股屡创新高,市场对牛市的观点也日趋松动,愈来愈多的机构认为美股牛市无法持续。如何避免美股转熊?似乎市场越发寄希望于美联储转向宽松的货币政策,美国总统特朗普也多次公开表达了降息诉求,并采取不断施压美联储主席、提名美联储理事等方式,试图达到降息的目的。

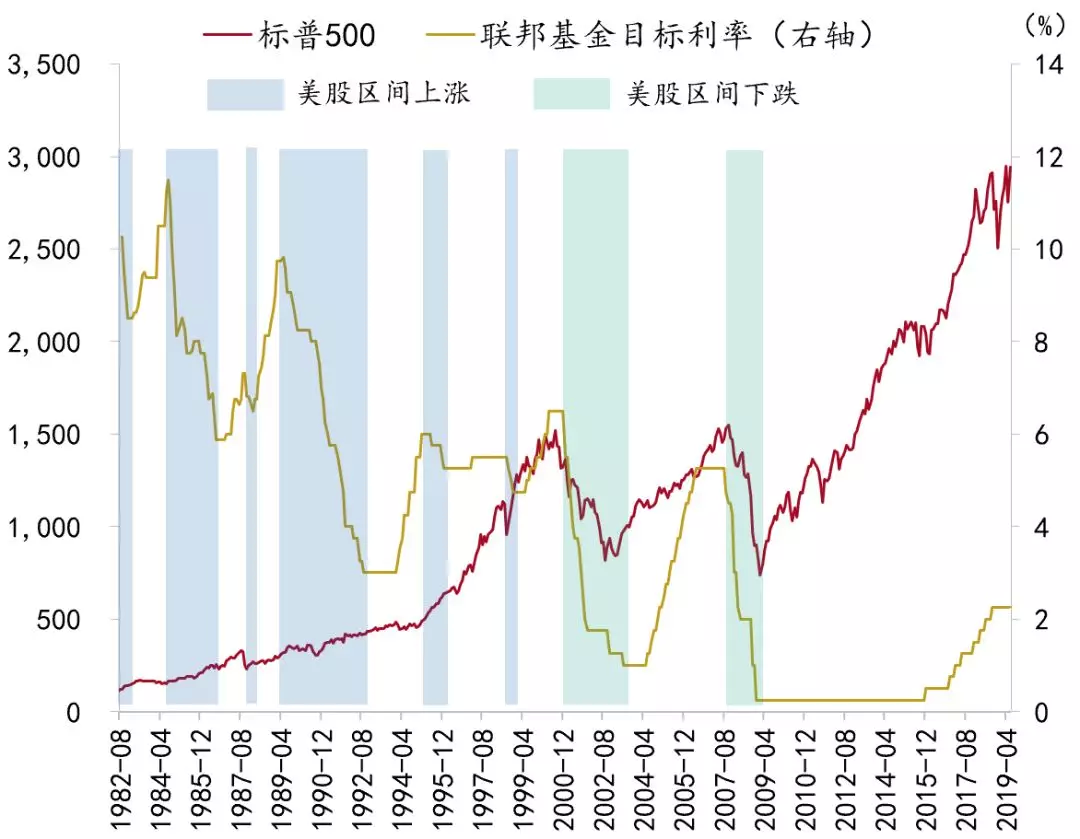

历史上联储降息美股上涨的规律并不成立。我们不禁想知道,倘若美联储降息,那么是否真的会对美股带来提振影响?考察过往历史降息周期,自上世纪80年代初以来,共有八轮降息周期,分别始于1982、1984、1987、1989、1995、1998、2001及2007年。每轮降息的持续时间与利率下调幅度均不相同,而在降息周期中,美股也并非全表现为上涨态势,在2001和2007年这两轮降息周期中,反而见到了不同程度的下跌。

降息之于美股并非灵丹妙药。通过对美国降息周期与美股表现的复盘,不难发现,美股的表现很大程度上仍受经济增长情况、企业盈利能力等基本面因素的影响。80年代往后的6次美股区间上涨样本中,都见到了较为强大的基本面支撑,而80年代往后的2次美股区间下跌样本中,降息并未带动整体经济回暖。

倘若7月美联储决定降息,那么我们更倾向于认为本次降息将类似1995或1998年的保险型降息(Insurance cut)。短期来看,美股已经对7月末的降息预期进行了充分定价,股市或许不会对本次降息有太大反应,而是会更关注后续美联储降息的幅度和次数,一旦市场确信联储后续会有更多降息,那么应会激发一波短期涨势。相反,在目前市场已经充分押注降息的情况下,如果美联储意外决定7月不降息(虽然是小概率事件,但无法排除),那么事与愿违的结果则可能会让美股出现一轮较大的预期修正和行情调整。

系统性风险未现的情况下,美股或许难见大跌。中长期来看,美国经济似乎没有发生经济危机的风险,这是与2001年和2007年美联储启动降息时最大的区别。在这一背景下,假设贸易等问题未带来系统性风险,那么美股或许难见大跌,中期走势可能更类似于2000年之前的6次上涨样本。

一、市场寄希望于联储降息来维持美股牛市

自2009年起,美股已经走出了持续十年的大牛市,随着美股屡创新高,市场对牛市的观点也日趋松动,愈来愈多的机构认为美股牛市无法持续,比如索罗斯今年以来持续卖出科技股并增持看跌期权,罗杰斯甚至认为“一生中最糟糕的熊市或将到来”。

一旦美股出现大幅回调甚至转入熊市,从过往经验来看,这对全球股市都意味着“熊的咆哮”。

如何避免美股转熊?似乎市场愈来愈寄希望于美联储转向宽松的货币政策,美国总统特朗普也多次公开表达了降息诉求,并采取不断施压美联储主席、提名美联储理事等方式,试图达到降息的目的。

经典的投资理论,以及多数投资机构都倾向认为,央行降息将会刺激股市走牛,升息则会压制股市上涨,因降息可以刺激经济、增加企业盈利,也可以拉高风险溢价ERP,提高股市对资金的吸引力。因此,当去年美联储仍执意加息时,美股以大幅下跌作为回应,而今年美联储转向鸽派后,美股则重拾升势。

7月初,美联储主席鲍威尔出席美国国会听证会,阐释美联储的半年度货币政策报告,发表对美国经济形势和货币政策的看法。鲍威尔表示就业市场仍然健康发展,但通胀疲弱可能比预期持续得更久。此外,鲍威尔对经济基本面的看法更为审慎,表示今年一季度美国GDP增速主要受到净出口和存货的拉动,动能并不稳固。

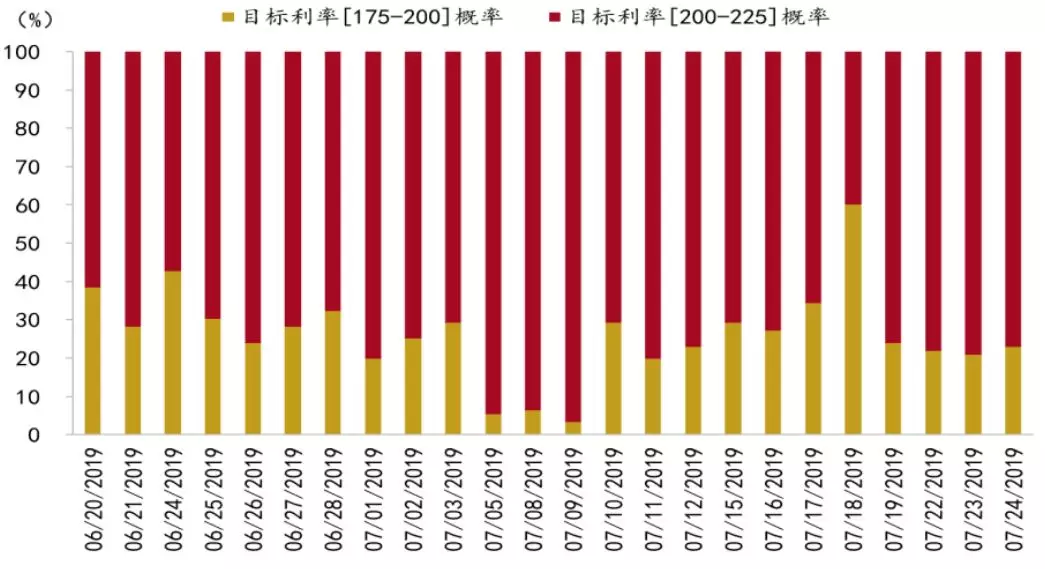

鲍威尔的表述推升了市场对美联储降息的预期,截止7月26日,CME美联储观察工具(CME FedWatch Tool)显示,目前7月联邦目标利率下调的概率为100%,这代表市场笃定美联储很快就会降息。

我们不禁想知道,倘若美联储降息,那么是否真的会对美股带来提振影响?为此,不妨回头看,考察过往历史降息周期中美股的表现,进而推演未来。

图1:当前联邦利率下调概率为100%

资料来源:CME Group、招商银行研究院

二、历史上联储降息美股上涨的规律并不成立

自上世纪80年代初以来,共有八轮降息周期,分别始于1982、1984、1987、1989、1995、1998、2001及2007年。每轮降息的持续时间与利率下调幅度均不相同,而在降息周期中,美股也并非全表现为上涨态势,在2001和2007年这两轮降息周期中,反而出现了大幅下跌。

图2:美股在降息周期中涨跌互现

资料来源:Wind、招商银行研究院

除了观察美股在降息期间的表现之外,从降息开始的前后一个月来看,不同降息周期中股市表现仍然是涨跌互现。从结果上看,降息似乎并非必然会对美股带来提振作用。考虑到股市受宏观经济、企业盈利能力等多方面因素影响,下文我们将结合彼时美国经济环境及政策进行梳理。

图3:美国降息周期及美股表现

资料来源:Wind、招商银行研究院

三、各降息周期中影响美股的因素不尽同

各降息周期中的经济情况与国际局势各不相同,美股在各时期的驱动因子也不尽同。分时期来看:

(一)1982年10月——1983年3月:降息1.75PCT,美股区间涨幅10.72%

该时期美股受益于减税政策及宽松货币政策的推出。1981年里根上台,里根政府认为高税负抑制了私人部门投资和生产的热情,因此在执政期间实施了两项大规模的减税方案。其中《经济复苏法案》于1981年推出,旨在降低个人所得税、企业所得税、资本利得税,该法案允许企业所得税可被抵扣,以及公司采用加速折旧的方法来刺激经济增长。同时,里根政府放松金融监管,使得金融机构对企业提供融资的动力与意愿加强。在这些因素的交织影响下,80年代的股市掀起了并购浪潮。

美国经济方面,彼时美国失业率高企,由1981年的8.5%快速攀升至1982年的10.8%,处于当时历史最高水平。通胀当时呈平稳回落态势,而随着减税政策的推进以及降息的开启,美国GDP增速与企业盈利增速虽然在该时期内处于负区间,但已经开始显现出回暖迹象。

(二)1984年9月——1986年8月:降息5.63PCT,美股区间涨幅52.28%

美股仍受到较长周期的宽松货币与财政政策的刺激。从货币政策看,1984年9月联邦基金目标利率由11.50%逐步下调至1986年8月的5.875%。从财政政策看,1986年里根政府推出了《税制改革法案》,主要包括合并税基、下调资本利得税、简化税收征管等。

不同于1982年,此时美国就业回暖,失业率开始进入下行通道,由1984年8月的7.5%逐渐回落至1986年8月的6.9%,同时美国CPI也呈现下行趋势。同期GDP增速震荡下行,非金融企业利润增速弱化,由1984年的14.26%下探至1986年的-13.92%,但随后于1987年走出强势回升的态势。

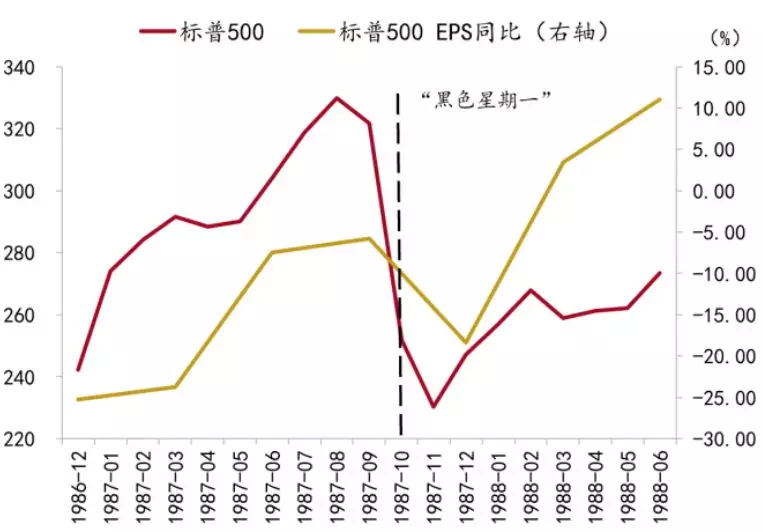

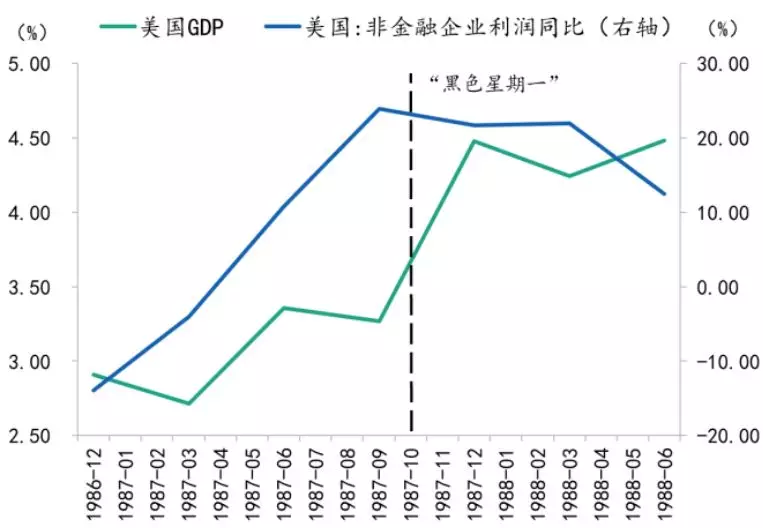

(三)1987年11月——1988年2月:降息0.81PCT,美股区间涨幅16.29%

该时期美股遭遇股灾。1987年初,美国通胀从此前的持续下行转为了低位回升趋势,从1986年12月的1.1%不断回升,货币政策进而出现转向,联邦基金目标利率由86年12月的6%逐步上调至87年9月的7.3125%,叠加彼时美元汇率下降、贸易赤字扩大等因素的共振影响,1987年10月19日美股出现剧烈回调,爆发了“黑色星期一”崩盘事件,标普500单日跌幅20.47%,道琼斯指数单日跌幅22.60%。

从基本面角度看,较为强劲的基本面难以解释股市恐慌性的回撤。崩盘当日,白宫发表声明称“国家经济运行状态良好,就业率处于最高水平上,生产也不断增加,贸易收支也在不断改善”。美国GDP增速在同年9月录得3.27%,并且呈震荡上行趋势,非金融企业利润增速为23.93%,处于1984-1988年间最高水平,美股EPS同比增速持续改善,由86年12月的-25.26%上升为87年9月的-5.81%,同时,失业率也处于历史低位水平。

图4:标普500指数与标普500 EPS

资料来源:Bloomberg、Wind、招商银行研究院

图5:经济基本面难以解释美股1987年股灾

资料来源:Wind、招商银行研究院

股灾发生后,美联储发表声明称“为履行作为中央银行的职责,联邦储备系统为支持经济和金融体系正常运作,将保证金融体系的流动性”,随后在1987年11月至1988年2月这段时间内,美联储共降息3次,分别下调联邦基金目标利率50BP、18.75BP和12.5BP,此后美股跌势得以控制,并逐步企稳。

(四)1989年6月——1992年9月:降息6.81PCT,美股区间涨幅31.39%

该时期内就业问题表现较为严峻。失业率在经历一轮显著回落后,于1989年3月开始逐步抬头,直到1992年9月触及近八年历史高位7.6%。通胀水平方面,CPI与核心CPI在该时期内表现为冲高回落的态势。

从经济增长方面看,美国GDP在该时期内走出V型趋势。1989年3月到1991年3月经历了一轮下行趋势,从4.32%逐步回落到-0.95%,而从91年3月开始经济增速改善,由负区间回升至92年末的4.38%。企业盈利方面,非金融企业利润增速表现大幅改善,从89年6月的-3.23%震荡上行至92年9月的4.35%,进而对美股增长形成支撑。

(五)1995年7月——1996年1月:降息0.75PCT,美股区间涨幅13.16%

市场普遍认为该次降息属于保险型降息(Insurance cut)。彼时,美国通胀水平在较为平稳的区间运行,并未出现显著的波动,同期失业率也位于历史较低水平。

值得注意的是,1995年上半年经济下行的压力开始浮现。1995年1月至6月,GDP增速出现明显下滑,由年初3.48%回落至年中2.40%。伴随经济增速的回落,企业盈利也出现较为显著的下行,由年初14.58%跌落至年中9.42%。

为应对短期的经济下行压力,美联储从7月起开展了时长6个月、降幅75BP的降息操作。降息后,美股EPS增速得到提振,由降息前一个月的16.40%上升至同年末的19.18%,企业盈利冲高后小幅回落,并于次年震荡上行。在经济增速并未失速、美股盈利能力得到增强的情况下,美股进而走出了上行格局。

(六)1998年9月——1998年11月:降息0.75PCT,美股区间涨幅14.42%

该时期降息仍被普遍视为保险型降息。与1995年降息时期相似,1998年的降息区间中,美国失业率与通胀水平仍然保持平稳运行,并未出现显著的波动。

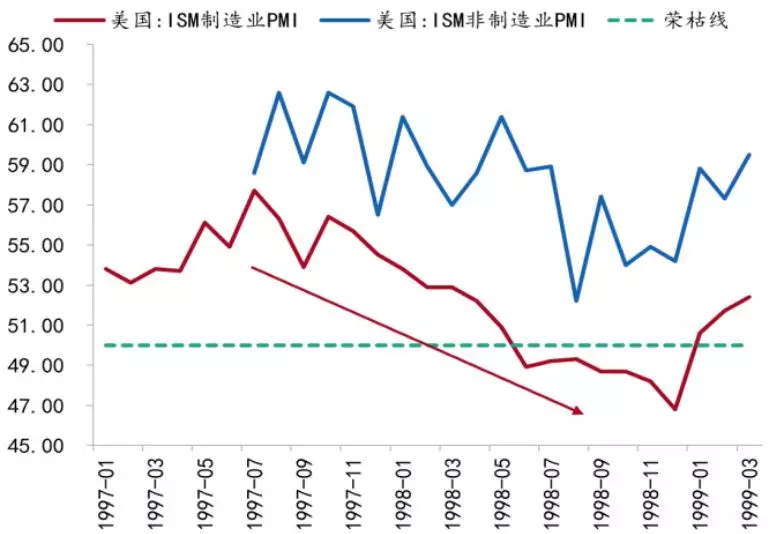

1997年7月,亚洲金融危机爆发,金融风暴首先席卷泰国,随后波及到马来西亚、新加坡、日本和中国等地。同期美国制造业PMI开始回落,由1997年7月的57.70跌落至次年5月的50.90,随后6个月内下探至荣枯线下方。

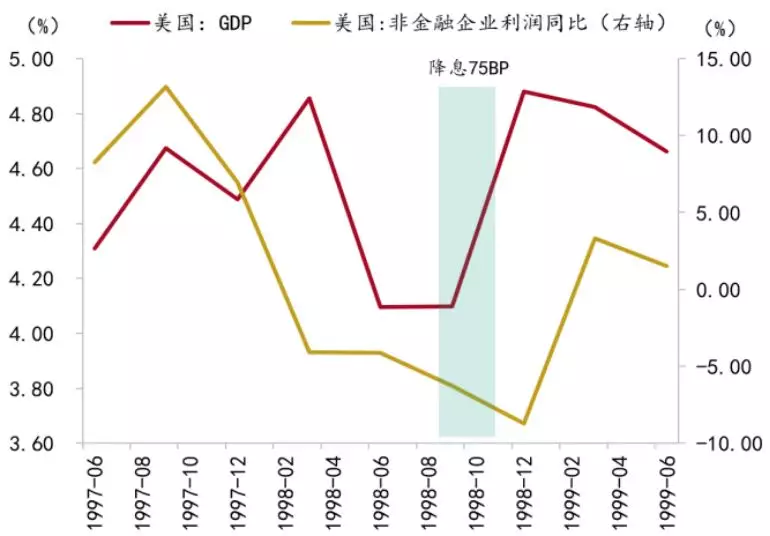

经济增速方面,GDP在将其区间内仍维持平稳增长的态势,但企业盈利增速与经济增速表现分化,由1997年6月的8.27%下降到1998年9月的-6.28%。降息后,经济增速与企业盈利增速一定程度均得到改善,为美股在这段时期的上涨提供了来自基本面的支撑。

图6:亚洲金融危机爆发后美国PMI开始回落

资料来源:Wind、招商银行研究院

图7:降息后GDP与企业盈利增速改善

资料来源:Wind、招商银行研究院

(七)2001年1月——2003年6月:降息5.50PCT,美股区间跌幅28.66%

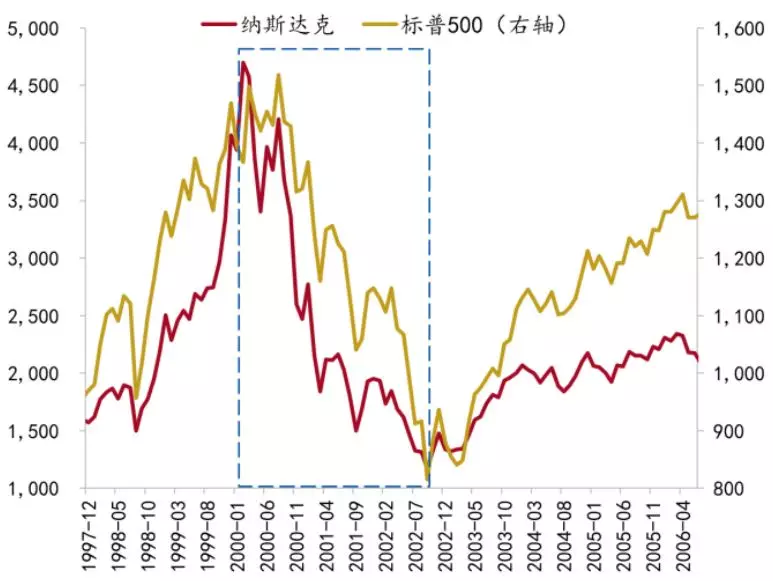

该时期失业率攀升、通胀回落以及互联网泡沫破裂等问题浮现。随着90年代互联网普及应用,人们开始适应了网上的双向通讯,并开启了以互联网为媒介的电子商务及全球性的即时群组通讯。彼时,以科技股为主的纳斯达克综合指数表现强劲,2000年2月前,美国互联网公司股价不断创记录上涨,而值得注意的是美国非金融企业盈利增速自1999年起大幅弱化,由1999年一季度的3.34%显著跌落到2000年四季度的-35.89%,同期经济增速也出现回落,从1999年一季度的4.82%显著跌落到2000年四季度的-2.97%。

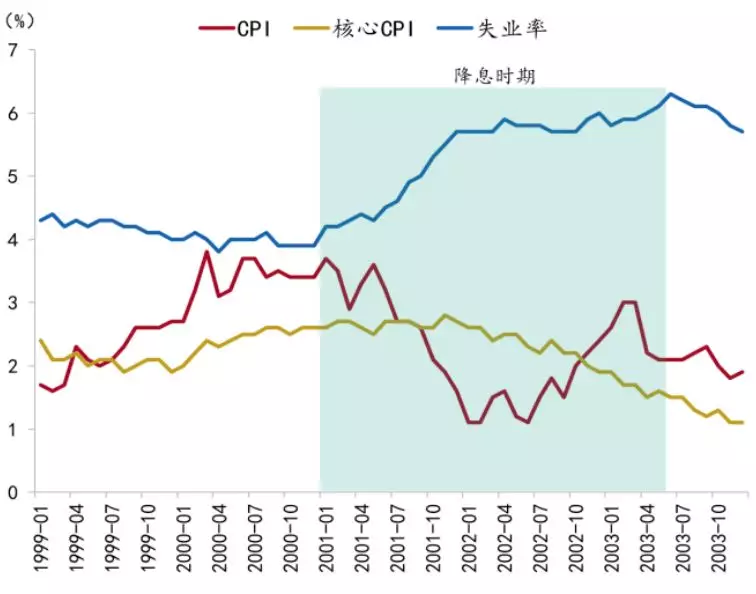

2000年3月,科技股遭遇大量卖单,纳斯达克、标普500等指数出现大幅回撤,并进入了约两年的宽幅调整区间。在股市调整期间,就业与通胀问题也开始出现。2001年初,美国通胀水平结束了近两年以来的平稳上升趋势,开始掉头向下,CPI与核心CPI分别由同年1月的3.7%、2.6%持续下探到2003年6月的2.1%、1.5%,同期就业问题也开始浮现,失业率抬头持续向上,由4.2%显著上行至6.3%。

图8:2000年初互联网泡沫破裂

资料来源:Wind、招商银行研究院

图9:2001-2003失业率攀升与通胀回落压力显著

资料来源:Wind、招商银行研究院

(八)2007年9月——2008年12月:降息4.50PCT,美股区间跌幅41.70%

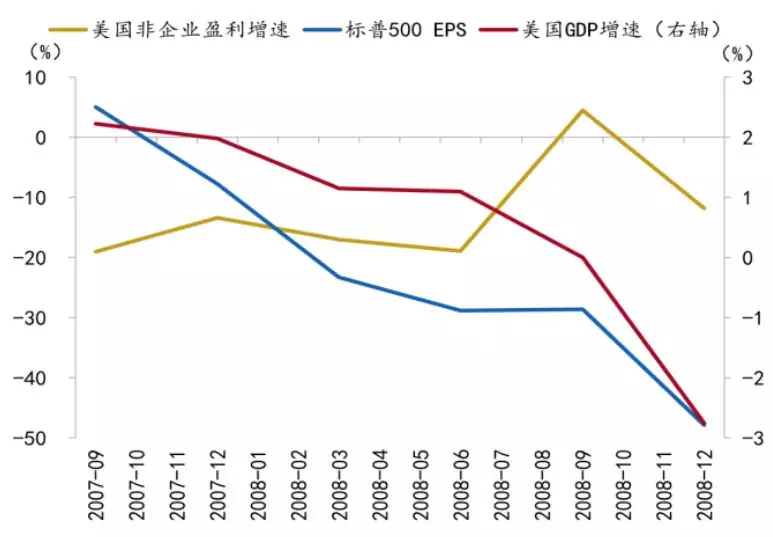

该时期爆发次贷危机,美国经济与企业盈利增速大幅下滑并落入负区间,失业率迅速上升,通胀水平冲高回落。2007年9月美联储开启了次贷危机期间的首度降息,并认为,降息旨在预防一些可能因金融市场混乱而产生的对更广泛经济的不利影响,并促进经济长期温和增长。

但是从结果上看,2007年9月至2008年12月,联邦基金目标利率历经8次调整,最终下调至历史最低水平0.25%,同期GDP增速由降息初期的2.22%跌落至08年12月的-2.75%,并且在随后的三个季度内跌幅持续扩大,直到09年末才见到企稳。企业盈利与美股EPS增速方面,同样也是呈现负增长的态势。

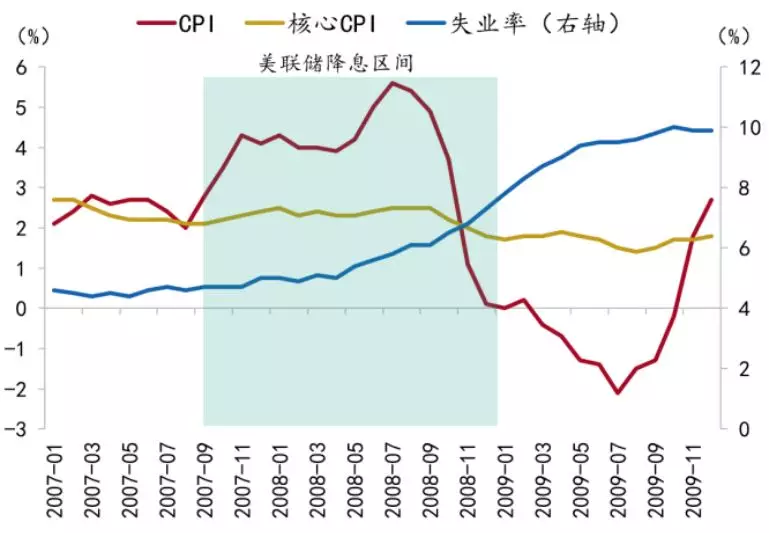

在降息期间,失业率未得到有效抑制,从降息初期的4.7%快速上行至2008年末的7.3%,并且在随后的一年内冲高至10.0%,直到2009年末才开始缓慢回落。通胀方面,CPI与核心CPI在降息期间冲高回落,并在次年的2-3季度落入负区间,直到2009年4季度开始才企稳回升。

图10:降息期间美国经济与企业盈利负增长

资料来源:Bloomberg、Wind、招商银行研究院

图11:降息期间失业率抬头与通胀疲弱未能改善

资料来源:Wind、招商银行研究院

四、历史之鉴:本次更似保险型降息,美股或难见大跌

通过对美国降息周期与美股表现的复盘,不难发现,美股的表现很大程度上仍受经济增长情况、企业盈利能力等基本面因素的影响:

(1)80年代往后的6次美股区间上涨样本中,都见到了较为强大的基本面支撑,即使是1987年的股市闪崩发生后,在彼时强劲的基本面与宽松货币政策的共同作用下,美股随后也走出了震荡回升的行情。

(2)80年代往后的2次美股区间下跌样本中,与降息伴随的经济危机,即科技泡沫破灭和次贷危机。失业率高企、通胀持续回落、经济增速与企业盈利大幅弱化是这两个时期共同特点,基本面在经济危机中持续恶化,进而对股市的表现形成了显著的制约。

倘若7月美联储决定降息,那么我们更倾向于认为本次降息将类似1995或1998年的保险型降息(Insurance cut)。

短期来看,美股已经对7月末的降息预期进行了充分定价,股市或许不会对本次降息有太大反应,而是会更关注后续美联储降息的幅度和次数,一旦市场确信联储后续会有更多降息,那么应会激发一波短期涨势。相反,在目前市场已经充分押注降息的情况下,如果美联储意外决定7月不降息(虽然是小概率事件,但无法排除),那么事与愿违的结果则可能会让美股出现一轮较大的预期修正和行情调整。

中长期来看,美国经济似乎没有发生经济危机的风险,这是与2001年和2007年美联储启动降息时最大的区别。在这一背景下,假设贸易等问题未带来系统性风险,那么美股或许难见大跌,中期走势可能更类似于2000年之前的6次上涨样本。

因此,假设上述逻辑成立,那么最终能够避免“熊的咆哮”的,或许并不是美联储本身,而是美国所处的经济周期与企业盈利周期。