本文来自广发证券研报《19年上半年商用车行业回顾之一卡车的三大关键词:规范、升级、韧性》。

摘要

重卡行业:需求有韧性、营运依然稳健

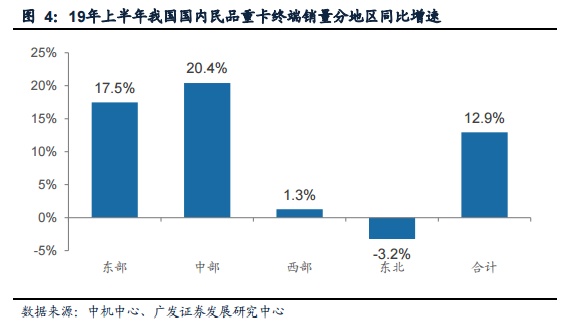

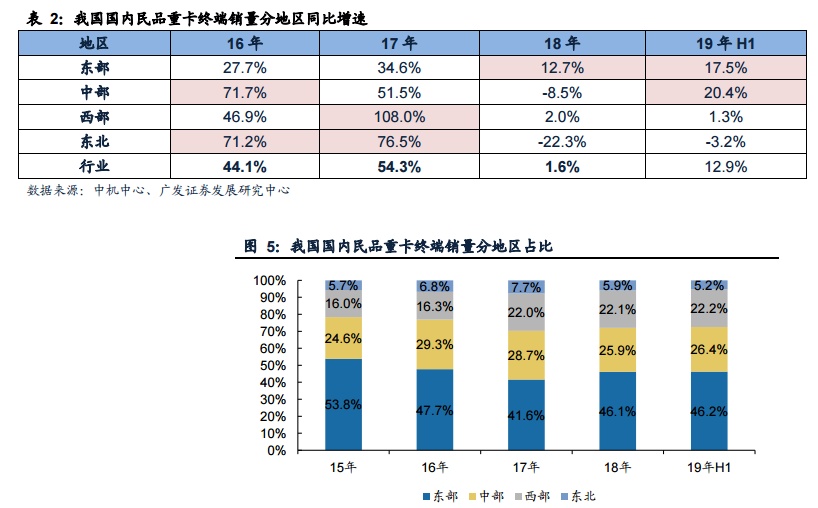

1)上半年重卡销量总体保持平稳。根据中汽协数据,19年上半年我国累计批发销售重卡65.6万辆(含出口),同比略下滑2.3%;根据中机中心数据,19年上半年国内重卡终端累计销售63.9万辆(不含出口),同比增长12.9%,东、中、西、东北部同比增速分别为17.5%、20.4%、1.3%、-3.2%,其国内终端占比分别为46.2%、26.4%、22.2%、5.2%。

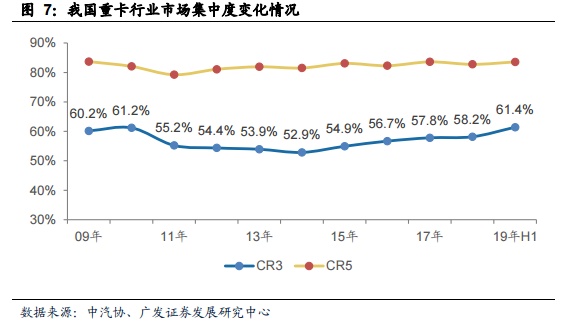

2)行业集中度进一步提升。从行业集中度看,重卡行业CR3由15年54.9%持续提升至上半年的61.4%。

3)重卡全年销量、盈利可期。由于四万亿行情带来的重卡过剩保有量已经出清,产业经历了风险之后经营理念较理性,当前库存并不高,我们认为,下半年月度销量降幅有限,全年销量有望在106万-108万辆以上。

4)如何理解上、下半年销量分布。19年上半年重卡销量同比增速估计高于下半年,主要原因不是宏观影响而是行业内部问题,与工程车“大吨小标”问题、水泥搅拌车新规以及燃气重卡排放升级有关。1、工信部“大吨小标”专项治理短期负面影响销量,从长期看单车运力下降需要更多的货运车辆,正面影响;2、水泥搅拌车罐体变小运力下降,短期负面长期正面;3、燃气车需求看气柴油价格比,内在的经济性是需求的保证。即使下半年批发销量负增长10-15%,全年销量也大超市场预期,连续四年高景气。

轻卡行业:生产一致监管短期有阵痛,规范化是长期利好

1)19年上半年我国轻卡销售95.8万辆,同比下滑1.4%,1-6月同比增速分别为3.7%、14.8%、3.2%、5.9%、-7.9%、-22.7%。

2)从供需来看,目前轻卡比过去更好。从保有量与GDP关系看,目前轻卡行业供需也已经较过去更匹配,轻卡行业稳定性更强。

3)轻卡行业的“供给侧”改革正当时。排放升级和生产一致性监管越来越严使得行业的进入门槛提高,也有利于避免“劣币驱逐良币”。近期蓝牌轻卡的整治是生产一致性监管的一部分,轻卡行业单车平均运力下降,行业未来销量有望明显增加。从长期看,规范化是必然趋势,我们认为未来轻卡也将成为能持续贡献盈利的现金奶牛业务。

投资建议

重卡板块估值较低,预期差在于市场将重卡行业供需改善带来的盈利提升理解为周期性的繁荣,同时市场忽视了排量和功率升级带来的单价和净利润率提高带来的弹性,此外市场漠视了重卡龙头公司经营理念更为稳健的变化。轻卡方面,我们认为生产一致性监管升级是长期利好。我们推荐中国重汽(03808)、潍柴动力(02338)、威孚高科,建议关注困境反转的福田汽车。

风险提示

商用车景气度不及预期;政策影响超预期;供需测算系数准确性风险。

正文

重卡行业:需求有韧性、营运依然稳健

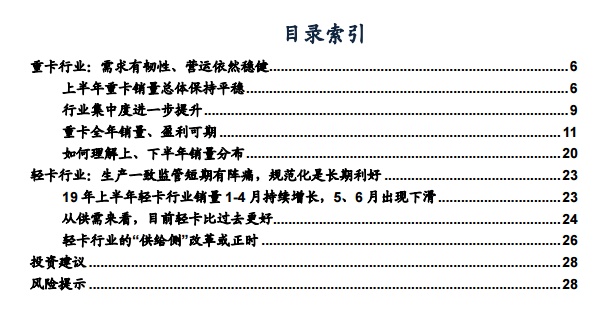

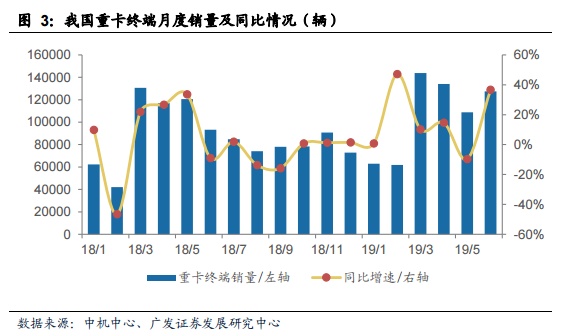

上半年重卡销量总体保持平稳

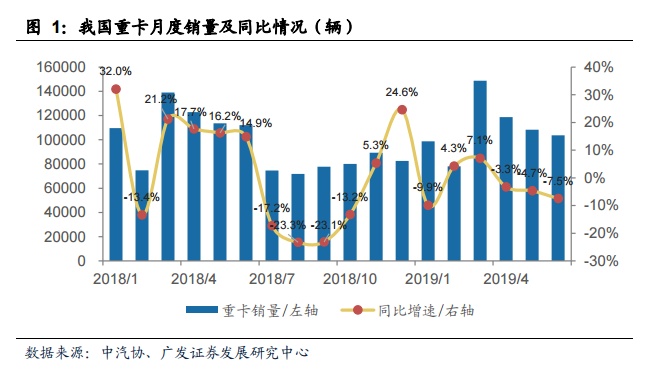

根据中汽协数据,19年上半年我国累计销售重卡65.6万辆(包含出口),同比下滑2.3%。2018年,我国累计销售重卡114.8万辆,同比增长3.2%,销量创历史新高。分月度看,19年1-6月我国重卡行业单月销量分别为9.9、7.8、14.9、11.9、10.8、10.4万辆,同比增速分别为-9.9%、4.3%、7.1%、-3.3%、-4.7%、-7.5%。

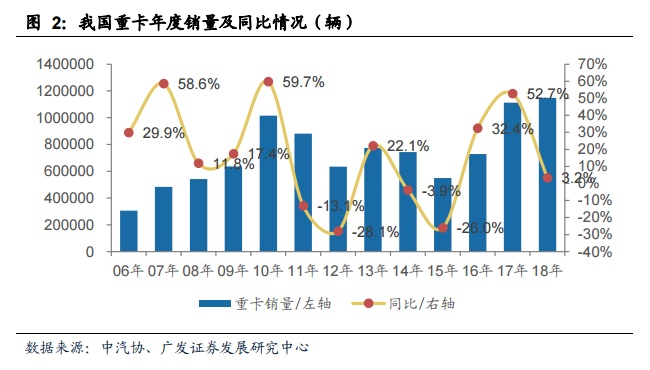

考虑到18年上半年重卡批发销量占全年比例较高和行业内的种种政策影响,19年上半年重卡销量总体保持平稳:18年上半年重卡销量占全年59.0%,而在受政策影响较小的06、07、13、14年正常年份,这一比例均值为53.1%,18年这一比例较正常年份高约10%。

根据中机中心数据,19年上半年我国国内重卡终端累计销售63.9万辆(不含出口),同比增长12.9%,其中1-6月终端销量同比增速分别为0.8%、47.1%、10.2%、14.6%、-9.7%、36.6%,终端需求仍较旺盛。

分地区看,重卡在各区域表现有明显分化,19年上半年我国东中部地区表现较好:19年上半年东部、中部、西部、东北部国内民品重卡终端销量同比分别为17.5%、20.4%、1.3%、-3.2%,其国内民品重卡终端销量的占比分别为46.2%、26.4%、22.2%、5.2%。

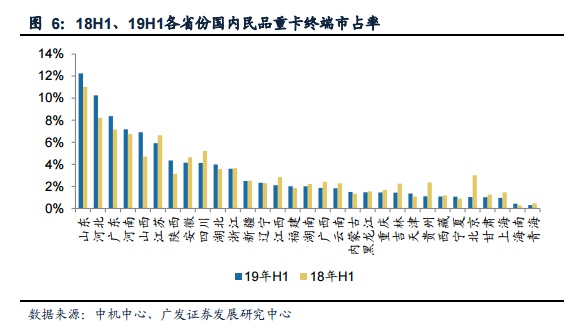

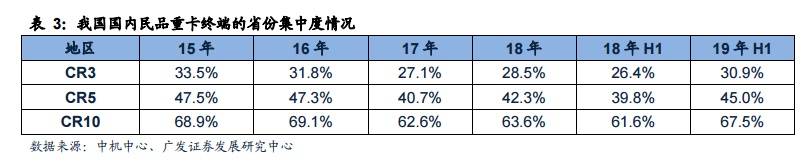

此外,分省份看,19年上半年山东、河北、广东、河南、江苏、山西六省国内民品重卡市占率分别为12.2%、10.3%、8.4%、7.2%、6.9%、5.9%,合计约50.9%,占国内过半份额。19年上半年,分省份看,国内民品重卡省份集中度CR3、CR5、CR10分别为30.9%、45.0%、67.5%,与15、16年相当。19年上半年,终端销量市占率前10以外省份占有率占比32.5%,其17年常住人口、18年名义GDP占比分别为46.8%、45.2%。

行业集中度进一步提升

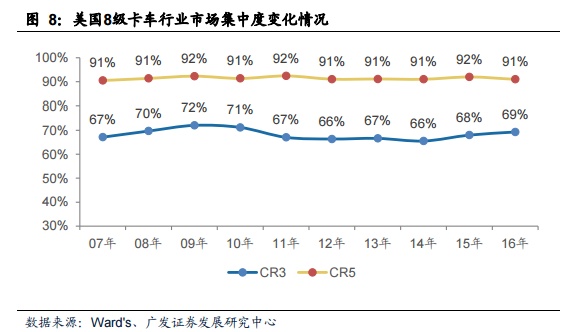

从行业集中度看,19年上半年我国重卡行业集中度继续提升。根据中汽协数据,10年至14年,我国重卡行业CR3由61.2%持续下滑至52.9%,而15年至19年上半年,行业CR3由54.9%持续提升至61.4%,CR5变化不大。根据Ward’s数据,美国8级卡车行业16年CR3约69%,较我国高10个百分点以上,09年其CR3曾达72%,若简单对比美国重卡行业,我国重卡行业集中度仍有提升空间。

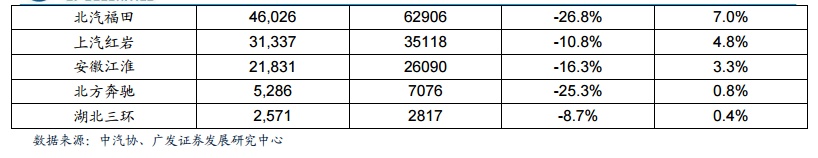

分车企看,19年上半年我国重卡行业销量前五的车企分别为一汽集团、东风汽车、中国重汽、陕西重汽、北汽福田,19年上半年其销量分为17.3万、12.7万、10.3万、9.9万、4.6万辆,同比增速分别为4.9%、5.2%、-6.2%、0.4%、-26.8%。19年上半年,一汽集团、东风汽车、中国重汽、陕西重汽、北汽福田市占率分别为26.4%、19.3%、15.7%、15.2%、7.0%。

重卡全年销量、盈利可期

由于上一轮重卡行情造成的行业过剩保有量已经出清,产业的经营理念比较理性,使得当前库存并不高,我们认为,下半年月度销量降幅有限,全年销量有望在106万-108万辆以上,全年销量、盈利可期。

重卡保有量已不再过剩,供需较为匹配下重卡销量韧性更强

从保有量与宏观指标关系看,上一轮重卡行情造成了行业保有量的严重过剩,使得供大于需,而目前行业供需或已较为匹配。

我们在2012年《寻底之路,影响卡车股的因素有哪些》及今年上半年的《从重卡对中卡的替代需求再论重卡保有量》等深度报告中多次阐述了可以分别将GDP、卡车保有量看做社会总需求与社会总供给,我们发现,卡车保有量增速与GDP增速之间存在显著的相关性。我们根据GDP增速计算供需相对匹配下的重卡预期保有量,若预期保有量与实际保有量相当,则09、10年带来的过剩保有量已基本出清。

09、10年“四万亿计划”下重卡行业销量井喷,导致了后来持续数年的保有量过剩问题。我们根据GDP增速计算供需相对匹配下的重卡预期保有量,若预期保有量与实际保有量相当,则09、10年带来的过剩保有量已基本出清。综合考虑下述两种假设下的测算,我们认为,上一轮重卡行情造成了行业保有量的严重过剩,使得供大于需,而目前行业供需或已较为匹配。

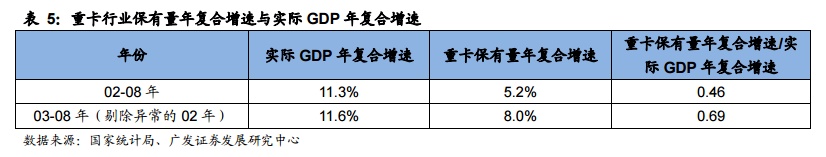

我们参考“四万亿”政策扰动前,即09年前重卡保有量增速与GDP增速,以观察其相关性:重卡保有量数据自02年开始公布,02年-08年,重卡保有量年复合增速为5.2%,实际GDP年复合增速为11.3%,两者比值为0.46;但03年重卡保有量有所下滑,我们为避免这一异常值影响,对03-08年也进行测算,03年-08年重卡保有量年复合增速为8.0%,实际GDP年复合增速为11.6%,两者比值为0.69。

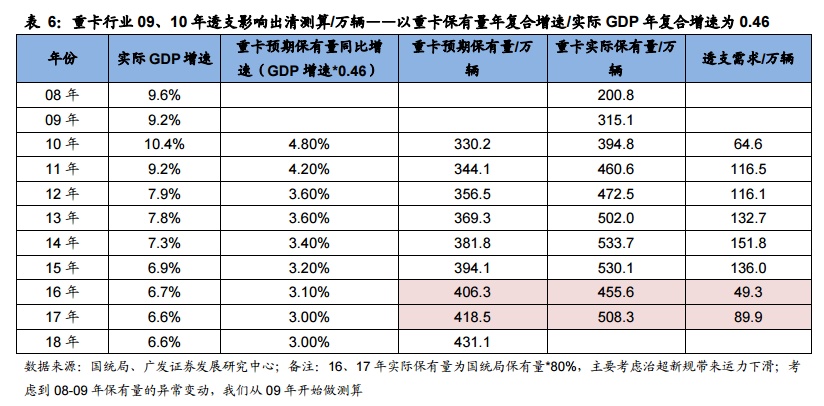

重卡算法1:若以重卡保有量年复合增速/实际GDP年复合增速为0.46计算

根据国家统计局数据,16、17年重卡保有量为569、635万辆,考虑到治超新规识别风险,发现价值请务必阅读末页的免责声明12/30[Table_PageText]深度分析|汽车带来的20%运力下滑,16、17年以运力衡量的实际保有量分别约456、508万辆。16年前重卡实际保有量远大于预期保有量,而治超新规加速了过剩保有量的出清,相较14、15年,16年重卡实际保有量代表的供给与预期保有量代表的需求更为匹配。在此算法下,尽管保有量存在过剩的嫌疑,但我们认为本轮治超带来了牵引车的车型结构的变化,6*2车型在GB1589新规后由于运营经济性不佳被6*4牵引车大幅替换,即使尚未报废,但其有效运营必然大幅下降,因此保有量过剩的压力可能并不大。我们认为,目前行业供需或已较为匹配。

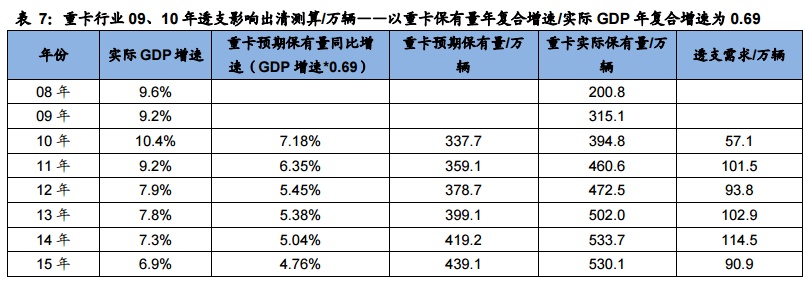

重卡算法2:若以重卡保有量年复合增速/实际GDP年复合增速为0.69计算

若以实际GDP年复合增速/重卡保有量年复合增速为0.69计算,16年重卡实际保有量代表的供给已小于预期保有量代表的需求,17年两者也相差不大,供需已相对匹配。

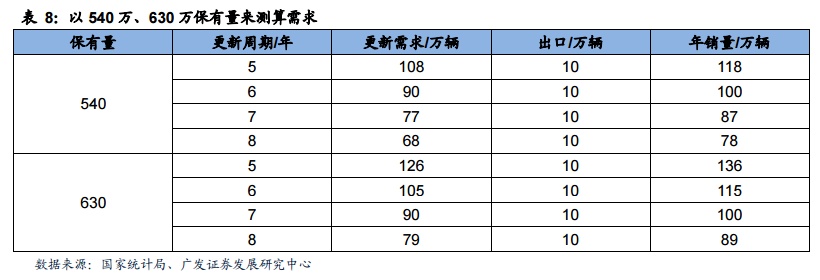

我们估算,目前重卡保有量的合理值或在540-630万辆:在算法1的情况下,18年的重卡预期保有量为431万辆,考虑到治超新规带来的运力20%的下滑,则重卡实际保有量需达到431/0.8=539万辆,以达到供需平衡;在算法2的情况下,18年的重卡预期保有量为502万辆,考虑到治超新规带来的运力20%的下滑,则重卡实际保有量需达到502/0.8=628万辆。

重卡销量=更新需求+新增需求+替代需求。仅考虑更新需求,若我们按重卡5-8年更新,540万、630万保有量对应的国内年合理更新量的下限约80-90万辆,考虑到出口和军车,年化销量约90-100万辆。如果按照更新销量的中枢值来看,即使保守一点考虑,对应更新需求+出口需求也在100-110万辆左右。

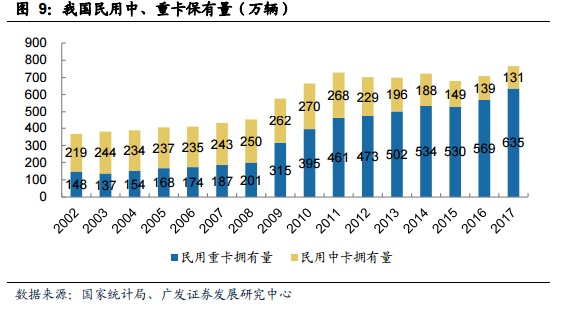

而若考虑中卡,重卡供给则更加健康。中卡是指总质量在6至14吨的卡车,重卡指总质量大于14吨的卡车,两者存在一定的替代性。2010年来,我国民用中卡保有量在持续下滑,根据国家统计局数据,10年-17年我国民用中卡保有量由270万辆持续下滑至131万辆,累计下滑52%。

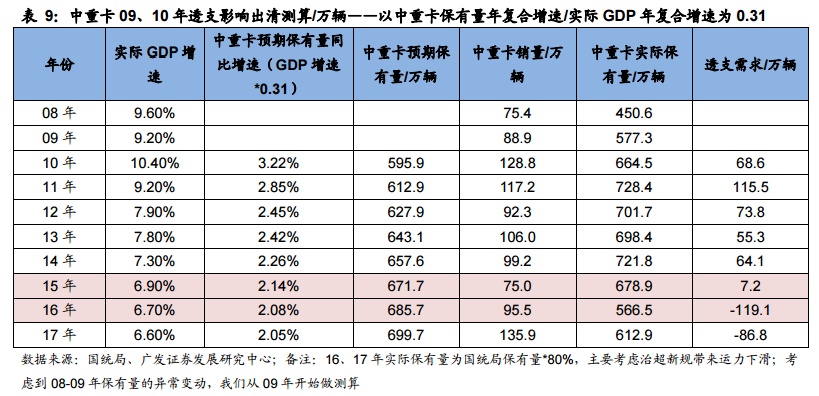

考虑到重卡、中卡之间的替代作用,若我们把中重卡保有量作为社会总供给,GDP作为社会总需求。02-08年,我国中重卡保有量年复合增速为3.5%,实际GDP年复合增速为11.3%,前后两者的比值为0.31;08-10年,受政策刺激,我国中重卡保有量年复合增速达到21.4%,实际GDP年复合增速为9.9%,前后两者的比值为2.16;10-17年,我国中重卡保有量年复合增速达到2.1%,实际GDP年复合增速为7.5%,前后两者的比值为0.27。

我们假设10-17年中重卡预期保有量年复合增速/实际GDP年复合增速比值为政策刺激前的0.31,我们发现,15年中重卡过剩的保有量或已基本出清,而16年、17年考虑到治超新规带来的运力下滑,中重卡供给还有缺口。

经营理念理性,目前行业库存健康

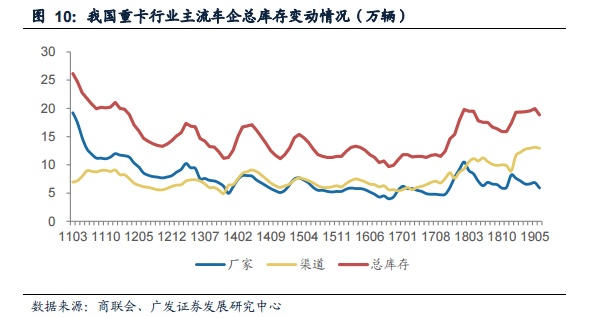

库存周期是重卡车企短期盈利水平的重要影响变量,库存合理有利于其盈利能力的提升,而库存若高企会在多个方面给企业带来负面影响:1)库存重卡对资金、场地等的占用有机会成本;2)重卡生产后随着时间的增加将逐渐贬值,且贬值速度高于轿车;3)重卡行业库存长期处于高位,在供大于求的情况下价格将会下行,严重影响企业利润。

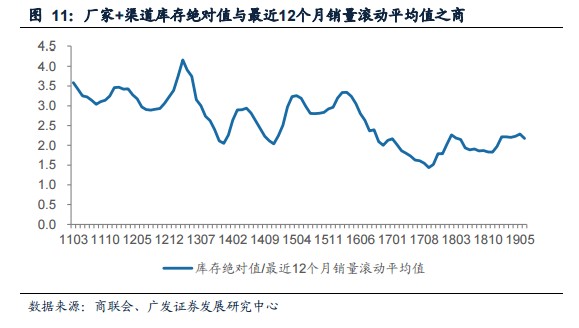

由于上一轮重卡行情造成的景气下行,使得行业当前的经营理念变得理性,当前库存并不高。我们用重卡厂家+渠道库存绝对值与最近12个月销量滚动平均值之商作为动态库销比,来衡量各月份库存的相对深度,根据我们对厂家和渠道库存的跟踪,6月动态库销比约为2.18。重卡行业相对健康的库存水平约1.5-2.5个月,正常水平在1.5-3个月,目前我国重卡行业库存较为健康。

重卡全年盈利可期

展望2019年,我们认为,下半年月度销量降幅有限,全年销量有望在106万-108万辆以上。除重卡行业全年销量具有韧性外,考虑到重卡行业大排量化进程的持续推进、供给端龙头企业更为健康的资产负债表和更强的盈利能力,以及企业降本增效、增值税税率下调带来的正面影响,19年重卡股业绩仍有望超预期。

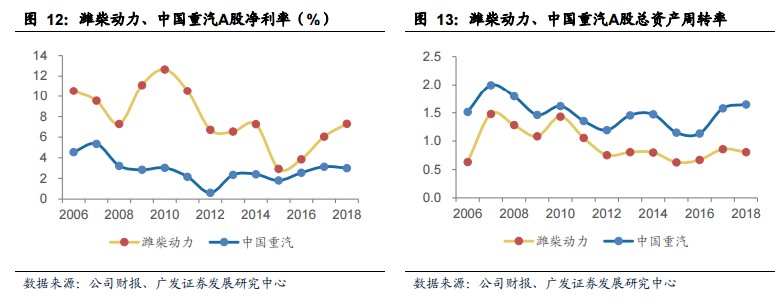

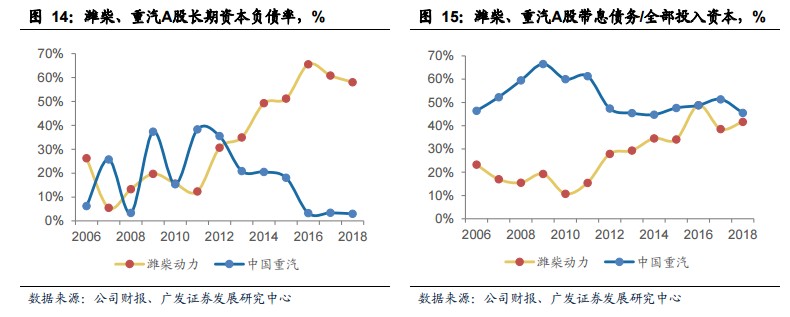

龙头公司盈利能力提升,资产负债表更为健康

龙头公司盈利能力提升,资产负债表更为健康:盈利能力方面,潍柴动力、中国重汽15年后净利率呈上升趋势;营运能力方面,15年后潍柴动力、中国重汽总资产周转率显著提升;偿债能力方面,中国重汽长期资本负债率、带息债务/全部投入资本均处于10年来的低位,潍柴动力有所提升与其外延等战略执行有关;此外,从现金流情况来看,经营性现金流净额+应收票据的增加值来看,潍柴动力、中国重汽15年后显著大幅改善,威孚高科货币资金+应收票据+其他流动资产也呈上升趋势。

价格:大排量重卡渗透率快速提升下,单价和净利润率有较大向上弹性

根据保有量和GDP的关系,再考虑到未来重卡运营效率的提高,我们估计重卡销量增长的空间不大,但单价和净利润率仍有较大的向上弹性,在中高端化趋势下,单价、净利润率有弹性,产值会不断创历史新高。

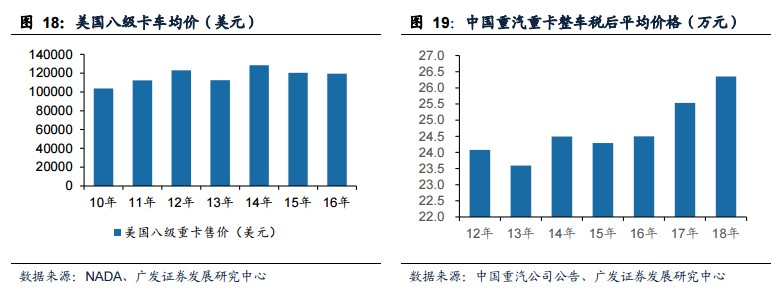

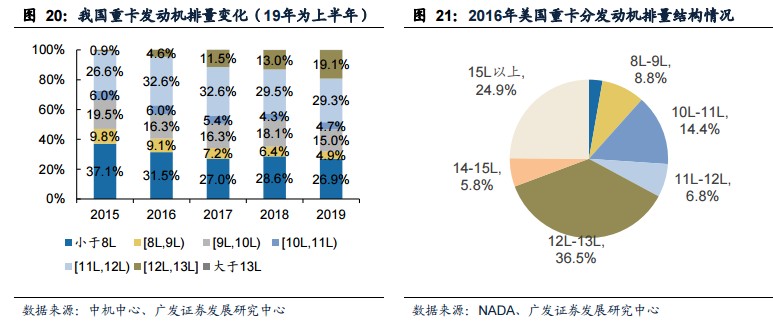

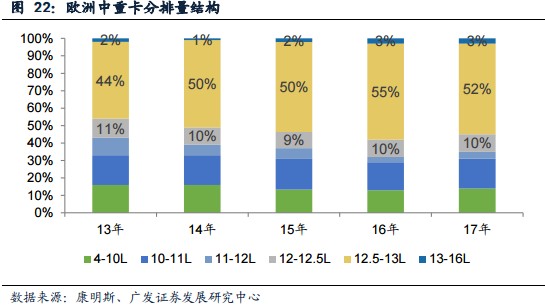

美国8级卡车均价约75万元人民币,相比之下,中国重汽17年重卡税后均价仅约26.4万元人民币。根据NADA数据,16年美国8级卡车12升以上排量占比超过60%;根据康明斯统计的数据,17年欧洲总质量大于等于6吨的中重卡中12升以上排量占比约65%;而根据国内终端销量数据,18年我国重卡中12升以上重卡占比仅13%,有巨大提升空间。

过去几年,大排量重卡渗透率在快速提升:15、16、17、18、19年上半年重卡中发动机排量在12升以上的重卡占比分别为0.9%、4.6%、11.5%、13.1%、19.2%。15-18年,中国重汽重卡整车税后售价从24.3万持续上升至26.4万。

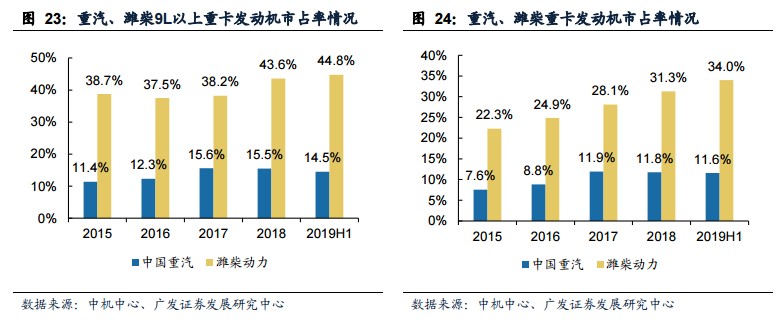

从企业层面来看,中国重汽、潍柴动力市占率提升非常明显:

(1)重卡发动机市场,中国重汽国内民品终端市占率由15年的7.6%升至19年上半年的11.6%,潍柴动力市占率则由15年的22.3%升至19年上半年的34.0%;

(2)9L以上重卡发动机市场,中国重汽市占率由15年的11.4%提升至19年上半年的14.5%,潍柴动力市占率由15年的38.7%提升至19年上半年的44.8%。

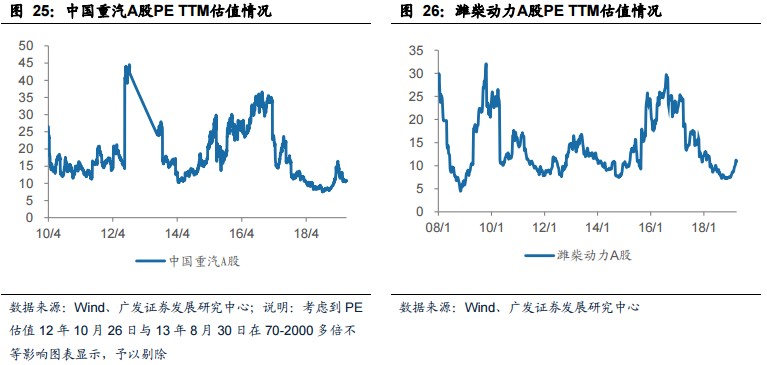

重卡龙头股PE估值处于低位

2019年7月16日,中国重汽、潍柴动力A股 PE TTM估值分别为10.8、10.4倍, 纵向来看PE估值处于历史较低水平。

与国际公司相比,潍柴动力估值相对较低。我们参考龙头康明斯PE TTM估值, 2011年至今,康明斯PE TTM估值基本在10-20倍的区间内波动。

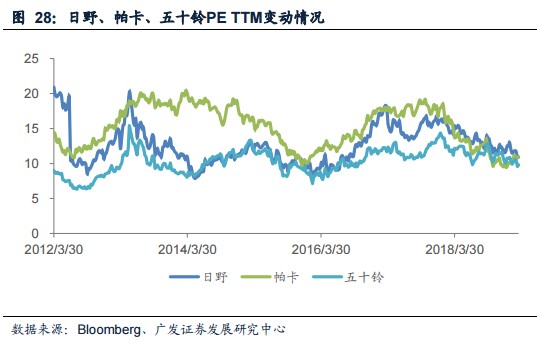

与国际公司相比,中国重汽估值也相对较低。我们可参考斯堪尼亚、帕卡、五十铃、日野的估值变动情况:2012年至退市前,斯堪尼亚PETTM估值维持在10-25倍左右;2018年年初至今,曼PETTM估值维持在30-48倍左右;2012年至今,日野、帕卡、五十铃PETTM估值基本维持在10-20倍左右。

备注:曼是世界著名的重型卡车制造商之一;斯堪尼亚为全球领先的重型卡车和巴士制造商之一;帕卡是美国最大的卡车制造企业,向全球销售肯沃斯、彼得比尔特、达夫、福登等重型、公路和非公路8级卡车;五十铃主要生产大中小型卡车、客车及发动机;日野是亚洲中型和重型卡车的领先生产商。

如何理解上、下半年销量分布

19年上半年重卡销量同比增速估计高于下半年,不是宏观影响,更多的是行业内部问题,主要与工程车“大吨小标”问题、水泥搅拌车新规以及燃气重卡排放升级有关。但我们认为,即使下半年月度批发销量负增长10-15%,全年销量也有保证。

重卡工程车的“大吨小标”问题

工信部“大吨小标”专项治理下,各地方严格执行上牌标准,工程类重卡下半年短期会受影响销量,从长期看单车运力下降需要更多的货运车辆,短空长多。

19年5月21日,央视报道了部分车企生产的4.5吨以下轻卡不符合车辆生产一致性管理要求的问题,5月22日,工信部随即约谈相关企业,并于5月23日组织中国载货汽车生产企业联席会C8成员单位(东风汽车股份有限公司、一汽解放汽车有限公司、中国重型汽车集团有限公司、上汽依维柯红岩商用车有限公司、北汽福田汽车股份有限公司、东风商用车有限公司、江淮汽车股份有限公司、陕西汽车集团有限责任公司)召开专题工作会议,强调车辆生产一致性管理,督促车企主动开展自查并整改。

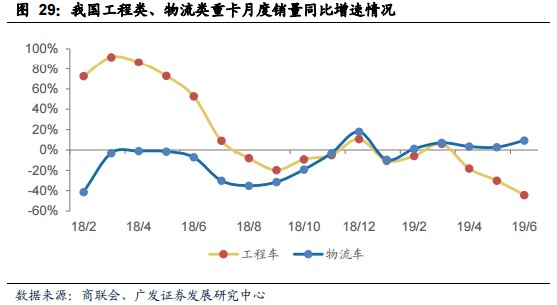

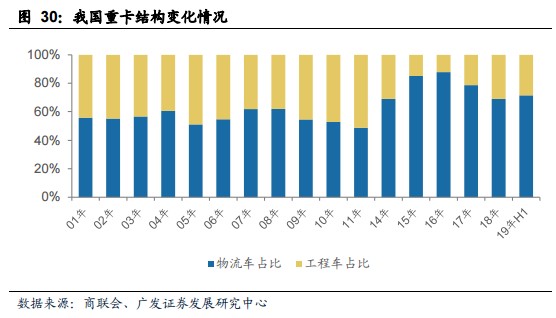

5、6月份工程类重卡进一步下滑,对重卡销量造成了负面影响。根据国内民品中重卡数据,19年上半年我国物流类、工程类中重卡销量同比增速分别为2.4%、-18.1%,上半年物流类、工程类中重卡结构占比分别为71.4%、28.6%。分月度看,工程类重卡在二季度特别是五六月份出现大幅下滑,19年1-6月,工程类重卡销量同比增速分别为-10.5%、-5.9%、5.9%、-18.3%、-30.0%、-44.2%。

水泥搅拌车新规

中机中心在15年已下发通知对车辆的罐体容量进行限制,目前地方上水泥搅拌车罐体监管加严,水泥搅拌车罐体变小运力下降,短期影响为负面长期则为正面。

针对国内厂家搅拌车罐体容量越做越大的情况,为提高罐式运输车辆产品质量和安全性能,15年1月9日,中机中心发布了《关于规范混凝土搅拌运输车<公告>管理要求的通知》,对搅拌筒搅动容量、几何容量、填充率做出了要求,并要求各企业应在15年7月1日前对公告内产品进行整改。在当时的搅拌车市场,6x4底盘车搅动容量做到12立方米、8x4底盘车做到16立方米已经相当普遍,而通知中规定,2轴车型的搅拌筒的搅动容量需≤4立方米,3轴车型需≤6立方米,4轴车型需≤8立方米,若按此标准,新型搅拌车的承载能力降低为之前的约1/2。

注:14年7月15日,工信部对《专用汽车和挂车生产企业及产品准入管理规则》进行了修订,在产品品种中增加“罐式车辆”,并制定了《罐式车辆生产企业及产品准入管理要求》,并于14年8月15日下发了《工业和信息化部关于贯彻〈罐式车辆生产企业及产品准入管理要求〉的通知》。

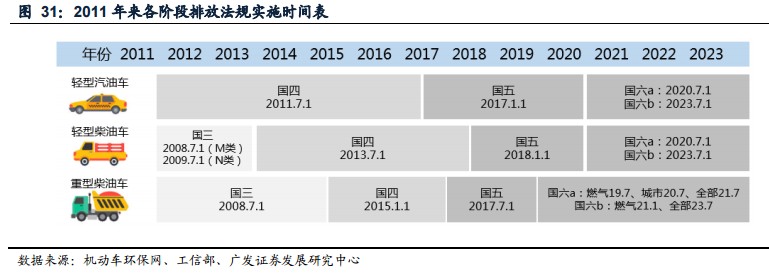

燃气重卡排放升级

我国第六阶段机动车污染物排放标准采用分步实施的方式:重型汽车中的燃气车辆、城市车辆、所有车辆分别自19年7月1日、20年7月1日、21年7月1日起符合6a标准,燃气车辆、所有车辆分别于21年1月1日、23年7月1日起符合6b标准。

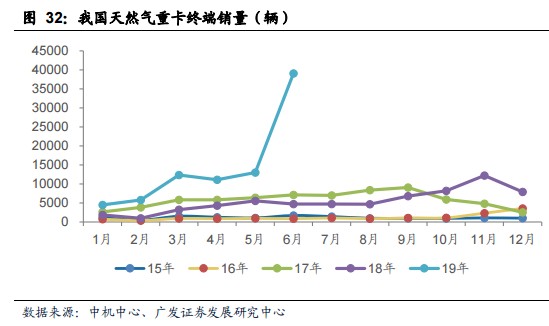

由于燃气重卡国六于19年7月1日实施,7月前国五燃气重卡的抢装对下半年有一定透支。但燃气车的需求主要看气柴油价格比,内在的经济性是需求的保证。

轻卡行业:生产一致监管短期有阵痛,规范化是长期利好

19年上半年轻卡行业销量1-4月持续增长,5、6月出现下滑

根据中汽协数据,19年上半年我国累计销售轻卡95.8万辆,同比下滑1.4%。分月度看,19年1-4月我国轻卡销量持续正增长,5、6月出现下滑。19年1-6月我国轻卡行业单月销量同比增速分别为3.7%、14.8%、3.2%、5.9%、-7.9%、-22.7%。

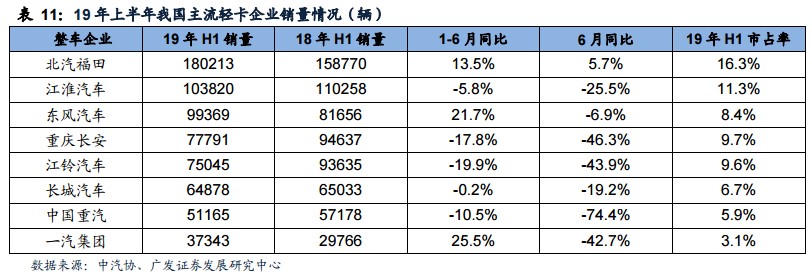

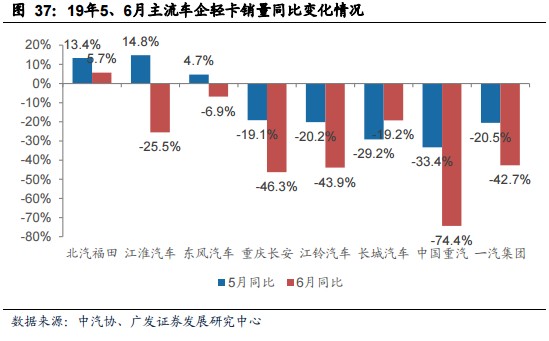

分车企看,19年上半年我国轻卡行业销量前五的车企分别为北汽福田、江淮汽车、东风汽车、重庆长安、江铃汽车,19年上半年其销量分为18.0万、10.4万、9.9万、7.8万、7.5万辆,同比增速分别为13.5%、-9.5%、27.1%、-19.9%、-42.6%。19年上半年,北汽福田、江淮汽车、东风汽车、重庆长安、江铃汽车市占率分别为18.8%、10.8%、10.4%、7.8%、6.8%。

从供需来看,目前轻卡比过去更好

近年来,我国轻卡行业主要经历了以下几个阶段:

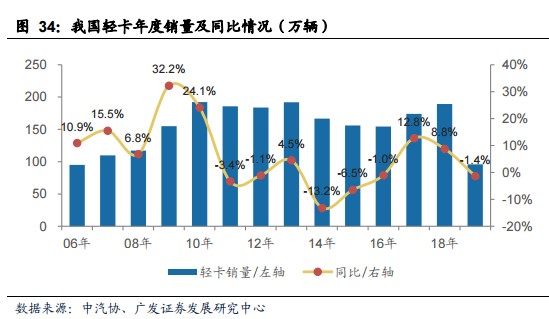

第一阶段为2009年以前,轻卡行业销量总体上呈现较高速增长,05-08年轻卡行业销量年复合增速为11.0%。

07年,原材料、燃料等价格不断高涨,但轻卡市场销量同比实现了15.5%的增长,主要由于宏观经济的增长和国三排放标准落实的临近所致。06年底,国家环保总局宣布,除N1类以外的商用车将在07年1月1日实施国三排放法规,生产一致性推后至08年1月,这使得很多购车者赶在标准实施之前购买相对便宜的国二轻卡。

第二阶段为2009年至2010年,中国轻卡行业销量井喷式增长,09、10年轻卡行业销量销量增速分别达到32.2%、24.1%。

09年是“政策年”,10年则继续延续了09年的一揽子利好政策。

首先,国家计划在2010年底投资约4万亿元的刺激计划逐步落实,基础设施建设给卡车行业带来了巨大的市场机会;其次,国务院决定自09年1月1日起实施成品油税费改革,提高汽油、柴油消费税额,取消原在成品油价外征收的公路养路费等六项收费,并逐步取消政府还贷二级公路收费,降低了消费者的用车成本;再者,国务院1月中旬出台了《汽车行业调整振兴规划》,实施了如汽车下乡、加快老旧汽车报废更新等刺激政策;此外,国家和地方执行环保标准带来了新的用车增量,09年国内部分中心城市中的部分黄标车得到更新,10年淘汰黄标车的步伐进一步加快。在国家政策的拉动下,2010年轻卡行业销量达到历史高点的192万辆。

第三阶段为2010年以后,至2013年,轻卡行业销量总体平稳。

在缺少刺激政策的拉动下,轻卡行业增速减缓。11-13年,我国轻卡行业销量销量分别为185.8、183.8、192.0万辆,同比增速分别为-3.4%、-1.1%、4.5%,总体上较为平稳。

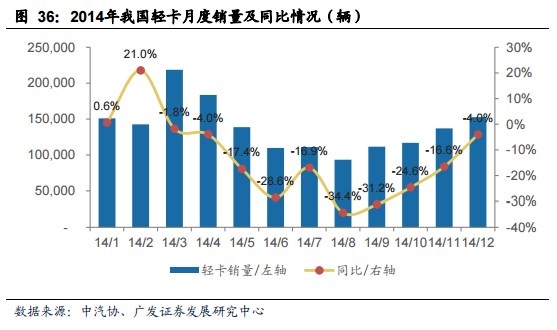

第四阶段为14-18年,这一阶段主要表现为行业在排放法规影响下的快速下滑及恢复。受排放法规监管加严影响,14、15年,我国轻卡行业销量增速分别为-13.2%、-6.5%,15年轻卡年销量下滑至155.9万辆,而后行业逐渐开始恢复,16-18年轻卡行业增速分别为-1.0%、12.8%、8.8%,18年轻卡行业销量达到189.3万辆,接近2010年192万辆的高点。

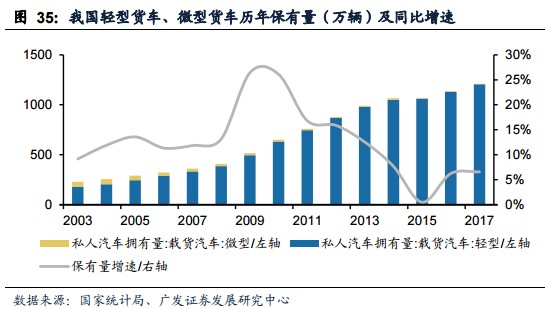

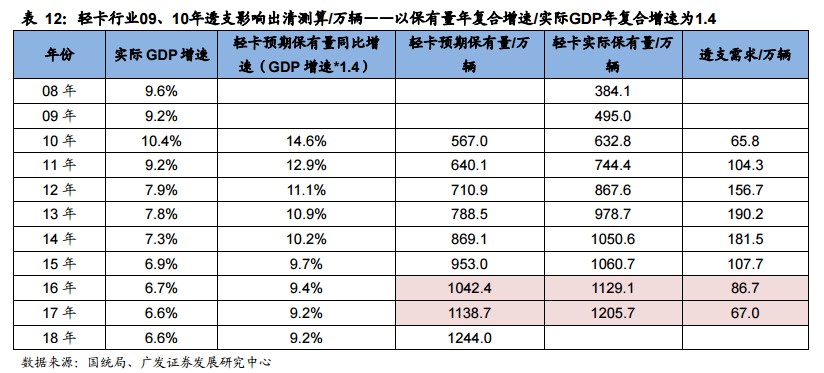

目前从保有量与GDP关系看,目前轻卡行业供需也已经较为匹配,轻卡行业总体的稳定性更强。截至2017年我国轻型货车保有量为1205万辆,同比增长7%,趋势上看保有量仍处于增长状态。02-08年轻卡保有量年均复合增速为15.9%,实际GDP年均复合增速为11.3%,两者比值为1.4。若按照轻卡保有量增速/实际GDP复合增速为1.4测算,15、16、17年透支需求相比11-15年已经明显下降。

轻卡行业的“供给侧”改革或正时

排放升级和生产一致性监管越来越严使得行业的进入门槛提高,也有利于避免“劣币驱逐良币”。近期蓝牌轻卡的整治是生产一致性监管的一部分,轻卡行业单车平均运力下降,行业未来销量有望明显增加。

14年年中,央视曝光“假国四”问题,14年6月5日,中汽协牵头8家主要货车企业共同签订保证产品一致性的联合声明,8月6日,环保部、工信部、质检总局等五部委联合下发《关于印发新生产机动车环保达标监管工作方案的通知》,并于8月14日召开严查国四排放动员会。受此影响,14年我国轻卡销量同比下滑13.2%。

今年5、6月份我国轻卡销量分别下滑7.9%、22.7%,主要受蓝牌轻卡“大吨小标”问题的曝光和专项治理影响。

今年5月21日,央视《焦点访谈》播出“空车超载、轻卡不轻”节目,曝光了部分4.5吨以下轻型货车产品不符合车辆生产一致性管理要求的问题;5月22日,工信部立即约谈涉事企业,责令对已经生产销售的产品消除“大吨小标”状态;5月23日,工信部组织中国载货汽车生产企业联席会C8成员单位召开专题工作会议,督促各成员强化车辆生产一致性管理,采取措施纠正“大吨小标”违规生产行为。

此外,工信部同公安部等相关部门开展轻卡“大吨小标”专项监督检查工作,启动了轻型货车“大吨小标”专项治理工作。受此影响,除北汽福田外,6月份其他车企轻卡销量均出现了不同程度的下滑。

我们认为,监管加严带来的扰动是暂时的,规范化对行业是长期利好。在排放监管加严等影响下,14、15年我国轻卡销量受到一定影响,但16年销量便已企稳,而后行业逐渐开始恢复,17-18年轻卡行业增速分别达到12.8%、8.8%,18年轻卡行业销量达到189.3万辆,接近2010年192万辆的高点。

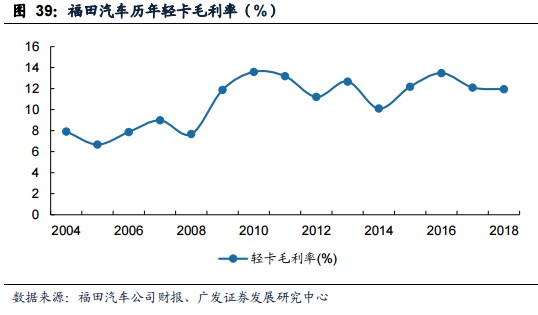

不论怎么处理历史问题,从长期看规范化是必然趋势,我们认为未来轻卡也将成为能持续贡献盈利的现金奶牛业务。

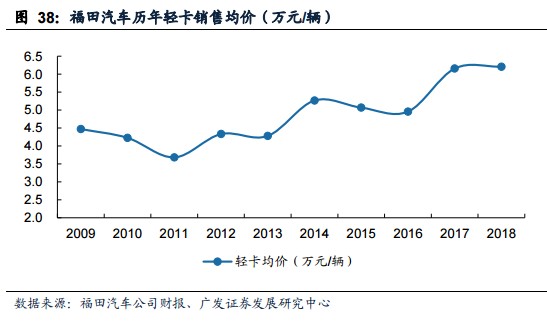

此外,我国汽车排放标准的不断升级、环保力度的持续增强,也将带来高端轻卡产品渗透率的提升,14年排放造假监管就带来了高端轻卡的崛起。根据福田汽车财报数据,其轻卡销售均价上升趋势十分明显。

投资建议

重卡板块估值较低,预期差在于市场将重卡行业供需改善带来的盈利提升理解为周期性的繁荣,同时市场忽视了排量和功率升级带来的单价和净利润率提高带来的弹性,此外市场漠视了重卡龙头公司经营理念更为稳健的变化。轻卡方面,我们认为生产一致性监管升级是长期利好。我们推荐中国重汽、潍柴动力、威孚高科,建议关注困境反转的福田汽车。

风险提示

商用车景气度不及预期;政策影响超预期;供需测算系数准确性风险。