本文源自“兴业证券”,作者为王家远和郭军。

投资要点

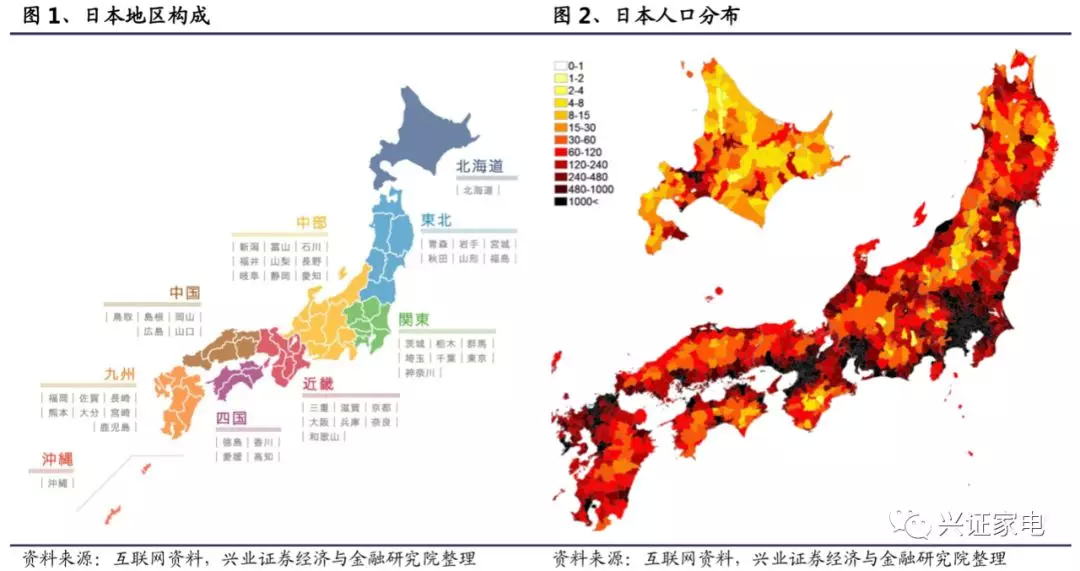

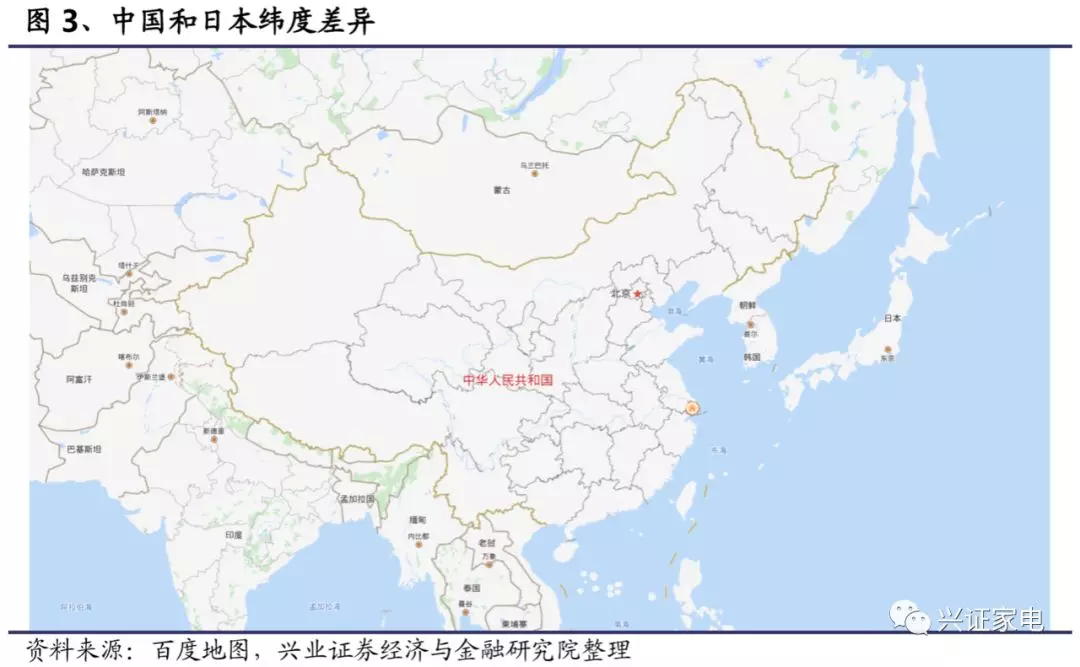

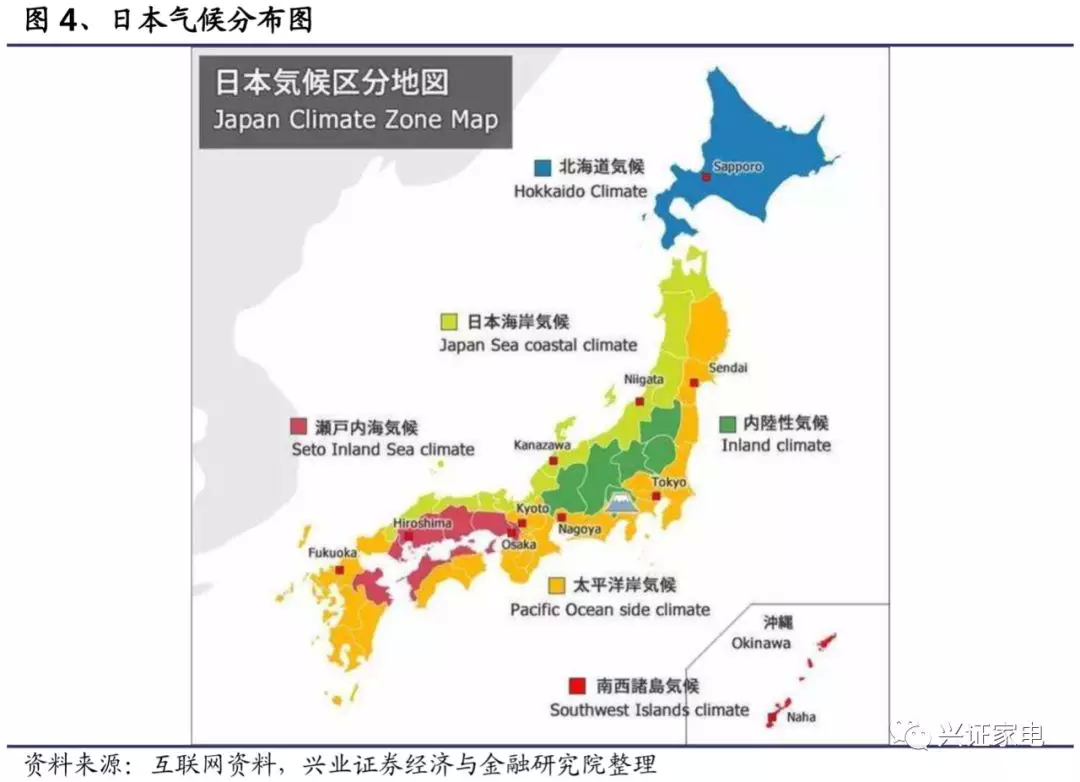

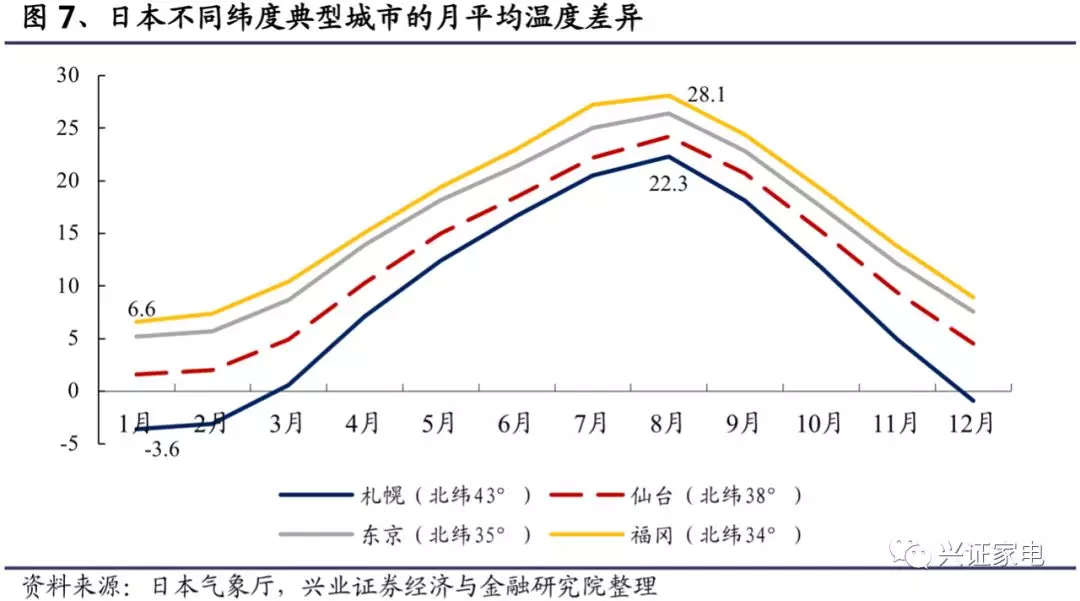

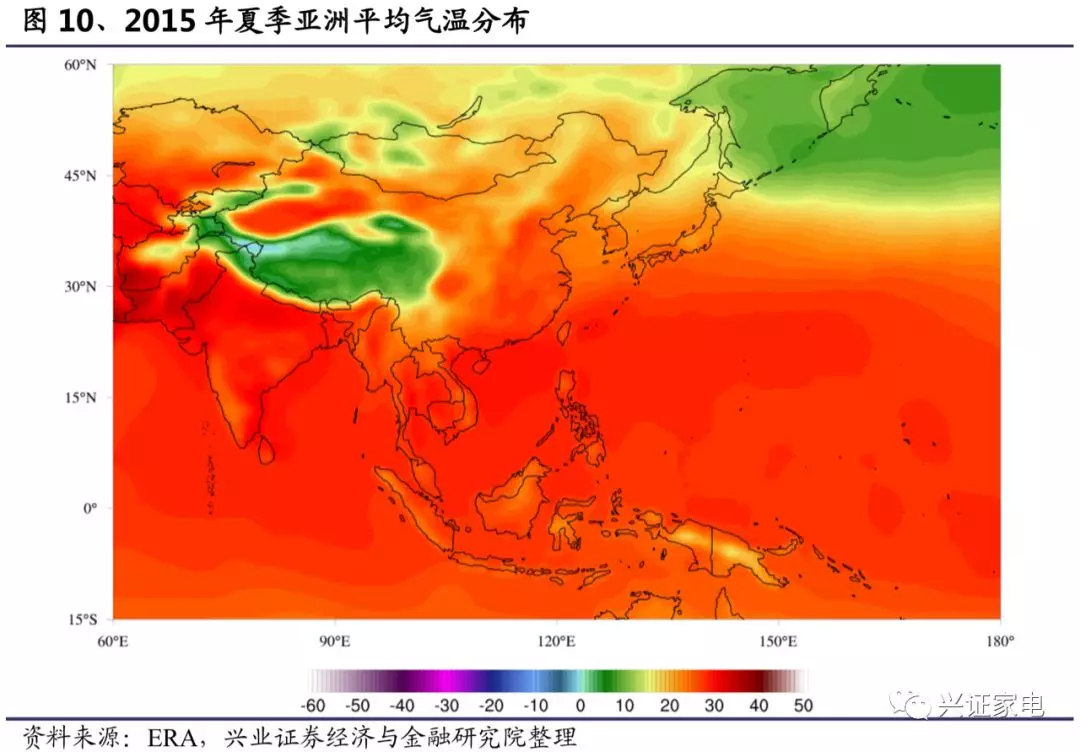

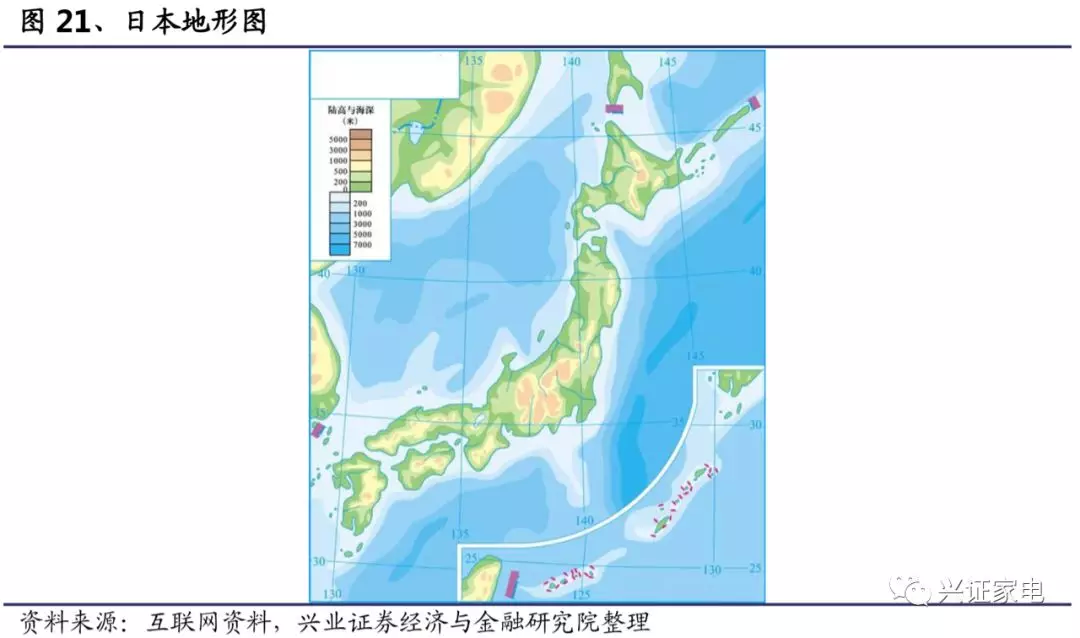

日本中部人口较多,南方夏热冬暖空调需求较大。日本通常分为八大地方,由北向南,由东向西分别为北海道、东北、关东、中部、近畿、中国、四国和九州,其中关东、中部和近畿人口密度较高,分别形成了东京、名古屋和大阪三个都市圈。由于国家面积有限,日本各类气候总体差异较小,温度主要与纬度相关。日本位于中纬度地区,最高和最低纬度分别与中国东北地区和上海地区相近,总体来说北部冬冷夏暖,南部夏热冬暖。南方夏天较高的温度叠加较高的人口分布,使得日本总体空调需求量较高。

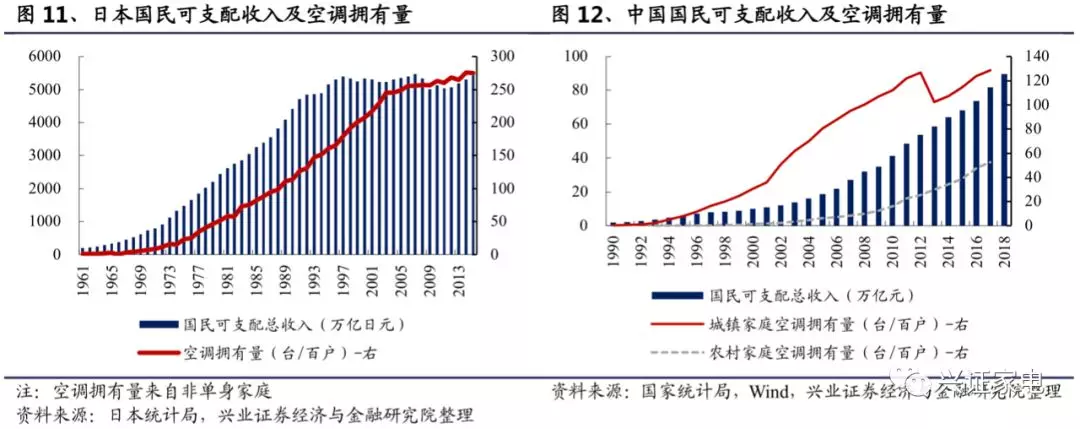

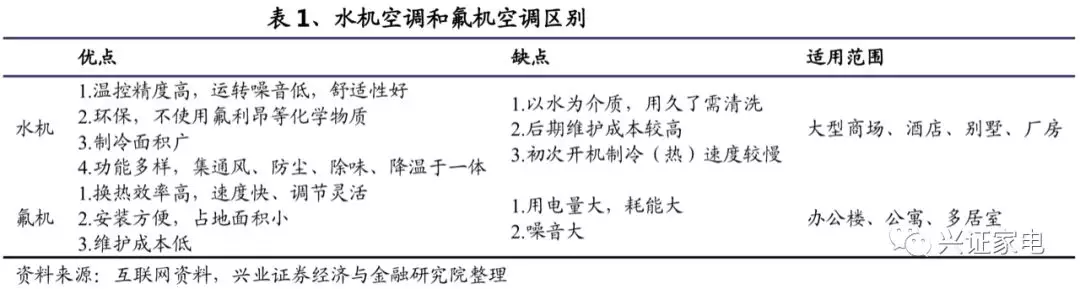

日本空调高保有量高销量,分体机和氟机更迎合日本市场。市场规模上,日本气候特征和中国长江以北沿海地区类似,但日本收入水平较高,1994年空调保有量便突破2台/户,同期中国城镇家庭保有量仅0.05台/户。高保有量下,日本空调市场规模约为世界的9%,仅次于中国和美国,而日本人口仅占全球的2%。供给上,日本空调产能较高,进口依赖度有限,2017年生产了价值205.2亿美元的空调,仅净进口8.7亿美元空调。用户类别上,家庭用户占主导地位,占日本空调总数的90%以上,并且冷暖型产品和变频产品比重较高。产品类别上,受紧凑的房屋结构和高昂的安装费影响,中央空调在日本家用空调市场中比例有限,分体机为主。同时,紧凑的房屋结构使得美国流行的水机空调并不适用于日本,日本发展出了安装方便、维护成本低、换热效率高的冷媒制冷空调(氟机),目前日本近80%的房间空调器为氟机。

受纬度和各地气候影响,日本各地空调需求度存差异。日本空调安装率总体呈现明显的南高北低特征,北海道地区家用空调安装率低于60%(仅约25%),往南到关东地区安装率升至60%-70%,中部和关东地区安装率达到80%,更南边的近畿、四国、中国和九州普遍达到90%。受各地气候特征影响,南方细分地区保有量存在差异。近畿、关东和四国保有量突出,基本超过2500台/千户,与其夏季温度偏高有关。长野县保有量显著偏低,与周边地区形成明显差异,主要原因系长野县地处有“日本屋脊”之称的中央高地上,较高的地势造成较低的气温。

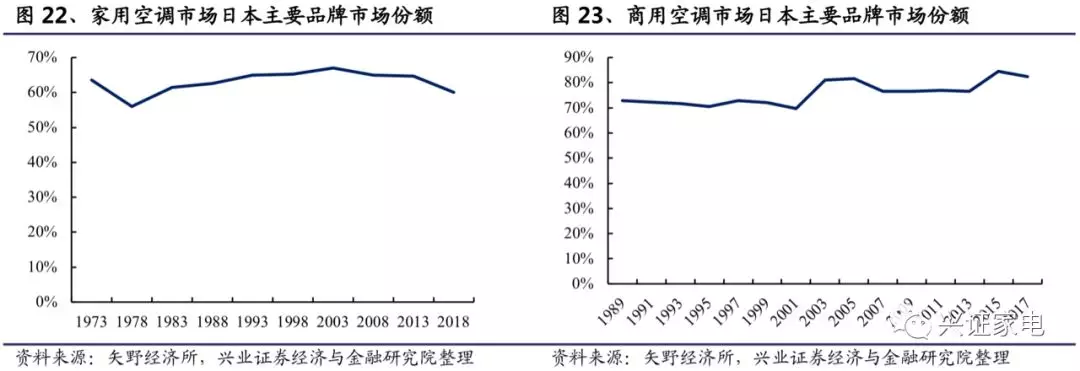

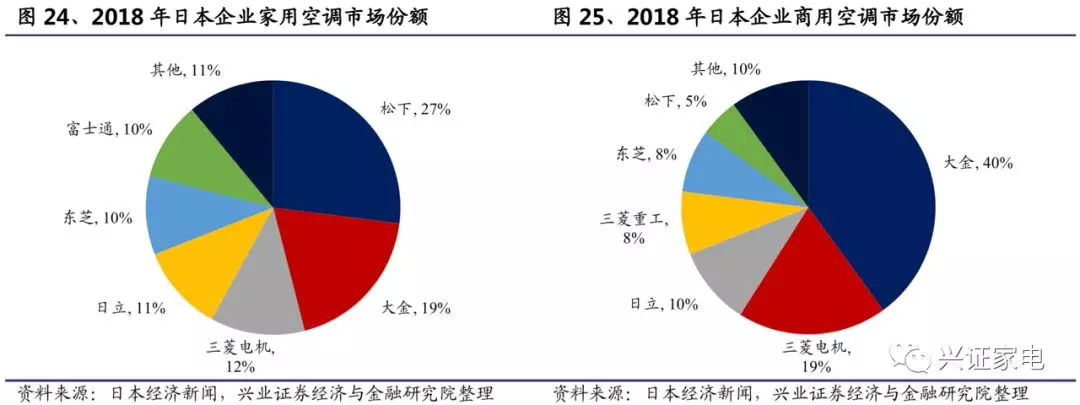

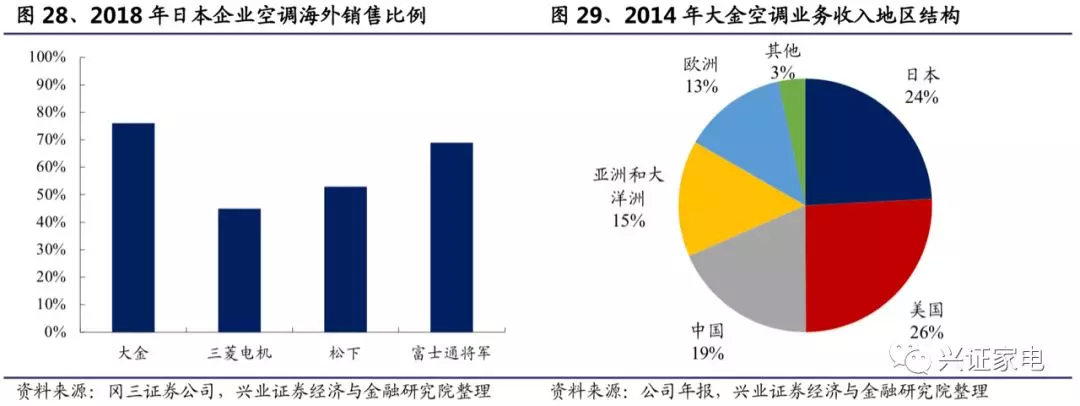

市场以本土品牌为主,本土高保有量下日企转向海外发展。空调市场竞争格局稳定,本土品牌分享近九成市场,主要品牌包括大金、松下(PCRFY.US)、三菱电机(MIELY.US)、日立(HTHIY.US)、东芝和富士通等,其中家用市场日本品牌CR4(松下、东芝、日立、三菱电机)自70年代起维持在60%左右,松下一路领先;商用市场日本品牌CR4(大金、三菱电机、日立、三菱重工)自90年代开始维持在70%以上,大金一骑绝尘。国内市场逐步饱和下,日本空调企业逐渐转向海外市场,目前龙头企业空调海外收入占比已基本超过50%,其中大金从1994年开始坚决推进全球化进程,2018年海外收入占比达78%,业务遍及全球各主要国家或地区,成为全球空调领导者。中国品牌暂未成功开发日本市场,海尔(01169)和美的行动相较积极。

风险提示:市场需求大幅下滑、市场竞争压力大幅上升

报告正文

1、日本人口较多集中于夏季炎热的本岛中部地区

1.1、日本分为八个地区,本州中部人口较多

日本总面积37.8万平方公里,由北海道、本州、四国、九州四个大岛及6800多个小岛组成,总人口约1.26亿,是世界第三大经济体。根据地理位置、历史沿革等特点,通常将日本分为八大地方,由北向南,由东向西分别为北海道地方、东北地方、关东地方、中部地方、近畿地方、中国地方、四国地方和九州地方:

北海道地方位于日本北端,面积占据日本面积的五分之一,但人口不足日本5%,人口密度低,多集中于札幌附近。以札幌为中心,北海道形成日本三大都市圈之外的札幌都市圈;

东北地方位于日本本州岛北部,包括青森、岩手、秋田、山形、宫城县、福岛6县,占全国面积的18%,而人口仅占全国人口的8.7%,人口密度较为稀疏。该地区农林业发达,苹果等作物产量可占据全国产量的一半以上;

关东地方位于日本本州岛中部濒太平洋的地区,包括茨城、枥木、群马、埼玉、千叶、神奈川6县,以及东京都,人口约占全国人口1/3,是日本人口密度最大的地方,其中以首都东京为中心构成了东京都市圈;

中部地方位于日本本州岛中部,是本州岛最宽最高的地域,有“日本屋顶”之称。该地区包括新泻、长野、富山、石川、福井、山梨、歧阜、静冈和爱知9县,其中以名古屋为中心构成了名古屋都市圈,工业也在日本有重要地位;

近畿地方位于本州岛中部偏西,包括滋贺、三重、奈良、兵库、和歌山5县,以及京都、大阪两府。明治以前一直是日本政治、文化的中心,至今仍有极大的影响;

中国地方位于本州岛西北部,包括鸟取、岛根、冈山、广岛、山口5县,其中濑户内海地区人口密度较大,近代工业较为发达;

四国地方位于本州岛西南部,包括德岛、香川、爱媛、高知4县,北部濑户内海沿岸部分地区人口密度较高,工业城市较为发达,南部则人口密度较低;

九州地方位于日本西南端,是离中国最近的地区,历史上曾是日本与海外各国联系的枢纽,如今重工业较为发达。该地区包括福冈、长崎、佐贺、大分、熊本、宫崎、鹿儿岛、冲绳8县。

1.2、日本北方冬冷夏暖南方夏热冬暖,南方空调需求较大

日本位于中纬度地区,北部冬季寒冷而南部夏季炎热。从纬度角度来看,日本最高纬度位于中国东北地区,最低纬度与中国上海地区相近,整体温度分布与中国对应地区接近,北部北海道部分地区年均最低温度可低于0℃,南部冲绳地区夏季日最高温度可持续超过30℃,因此北方有较强的供暖需求,而南方尤其是夏季有较强的制冷需求。

日本气候可以分为五种类型,人口较集中的地区多表现为太平洋岸气候和日本海岸气候,最具代表性的城市如东京、京都、名古屋等多表现为太平洋岸气候:

北海道气候,全年平均温度较低,冬季多雪;

太平洋岸气候,夏季多雨而冬季干燥;

日本海岸气候,冬季多雪而夏季干燥;

内陆性气候,冬季多雪而夏季干燥;

濑户内海气候,降水集中在梅雨期与台风期间,其他时间温暖少雨。

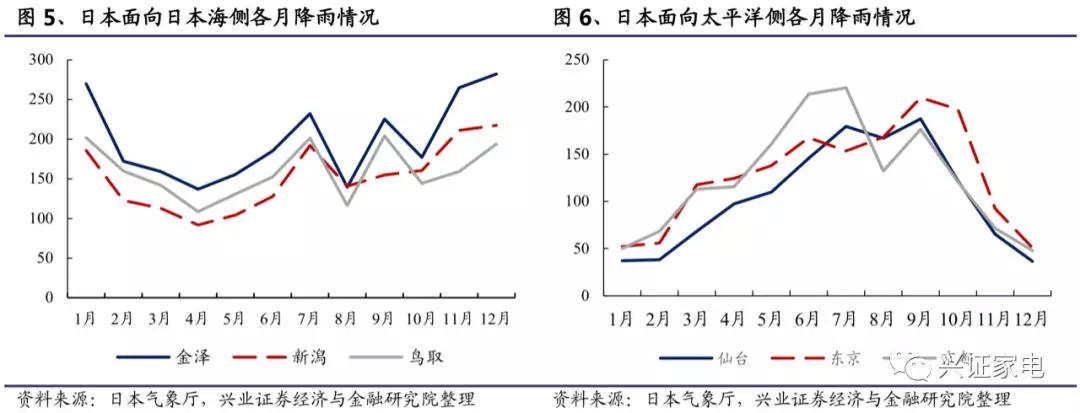

由于国家面积有限,日本各类气候总体差异较小,主要的差异体现在降水上,与面临日本海或太平洋有关。冬季,西伯利亚气团越过日本海时,对马暖流供给其水分,又受到山地的抬升和阻挡,造成日本海侧区域冬季大量降雪,气流越过山地则变为干燥下沉气流,使得太平洋侧晴朗且降雨量少;夏季,东南季风经过黑潮暖流,造成太平洋侧大量降雨。

气温上,差异主要与纬度有关,北方冬冷夏暖而南夏热冬暖。北海道区域冬季平均温度低于0℃,降雨降雪较多,夏季最高温度平均在25℃左右。虽然北方有较强供暖需求,但北方未采用统一供暖的方式,多为电暖,主要原因包括:1)日本城市化较早,难以在城市规模化地设置火电厂来供热;2)日本地权较分散,统一供暖成本过大。日本电暖方式除空调外,还有电炉、被炉等,后者成本较小且制热效果好,降低了北方空调需求。南方夏季平均温度高于25℃,8月月均最高温度突破30℃,冬季平均温度在5-10℃间且最高温度平均接近15℃,较为温暖。南方夏天较高的温度叠加较高的人口分布,使得日本总体空调需求量较高。

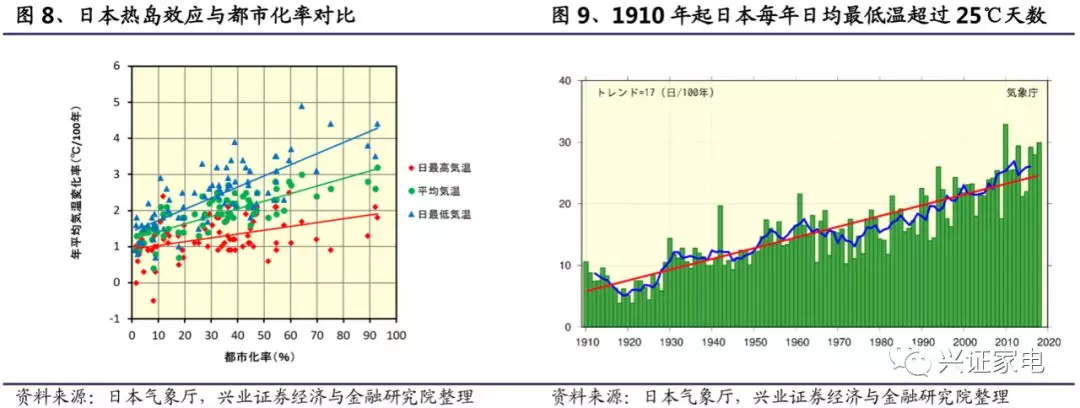

日本人口分布不均匀,城市人口与产业聚集导致城市特有热岛效应。随着城市化进程,人口越来越集中于部分城市,日本出现三大都市圈(东京、京都和名古屋都市圈)以及越来越多的百万都市圈。都市圈形成使得城市温度人为地被提高,也即热岛效应。热岛效应加上全球变暖等因素的影响,使得日本城市温度不断提高,极端天气出现的频率也在提升,一定程度上推升了空调需求增加。

2、日本空调市场呈现高保有量高本土率特征

2.1、日本空调高保有量高销量,分体机和氟机更迎合日本市场

20世纪经济快速发展下日本空调保有量快速上升,近年受高保有量和低迷经济影响上升动力下降。气候特征上,日本和中国长江以北沿海地区类似,但日本收入水平较高,1994年空调保有量便突破2台/户,2016年突破2.8台/户,同期中国城镇家庭空调保有量仅分别0.05台/户和1.15台/户。不过,经历了近30年的快速发展,进入21世纪后,日本空调保有量受高技术和低迷经济影响,上升动力下降,从1至2台/户用了11年,从2至2.8台/户用了18年。

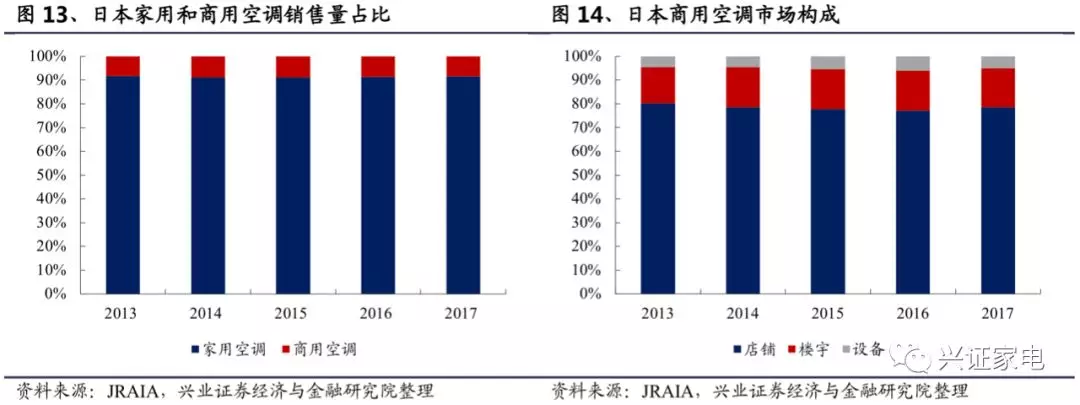

日本空调年销量全球第三,家用空调占比超90%。根据JRAIA数据,2017年日本空调市场规模974万台,约为世界空调市场的8.8%,仅次于中国和美国,而日本人口仅占全球的1.7%。日本空调市场中,家庭用户占主导地位,占日本空调总数的90%以上,并且冷暖型产品和变频产品比重较高。商用空调市场上,店铺占比需求量较大,其次为楼宇和设备,2017年占比分别约为78%、17%和5%。

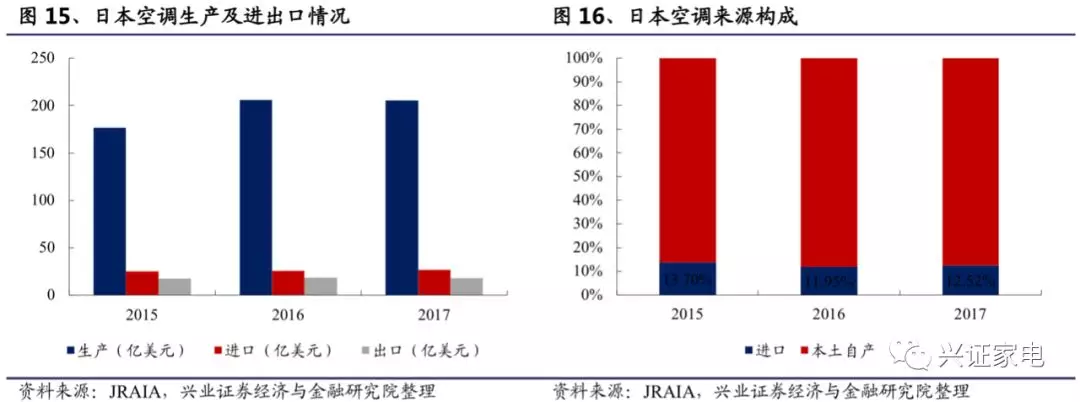

日本空调产能较高,进口依赖度有限。日本在空调技术上拥有一定领先优势,并且本土仍保有大量产能,2017年生产了价值205.2亿美元的空调,仅净进口8.7亿美元空调。由于本土空调厂商在技术、品牌认可度等方面的优势,日本空调市场以自给自足为主,根据JRAIA数据,2017年进口比例仅12.5%。

受房屋结构影响,中央空调在日本家用空调市场中比例有限。日本城市住宅多属于高密度住房,建筑结构较为紧凑,一般层高偏低,不适用于安装需要占用较大层高的中央空调。农村市场中,传统住房大多采用木质结构,不适合多联机布置。另外,中央空调安装费较高,对于面积较小的房子性价比不高。

不同于以水机主导的美国,氟机更迎合日本的市场需求。美国流行的水机空调制冷面积广,适用于大型商场、酒店、别墅等中大型建筑物中。除了制冷,水机空调还能调节湿度和防尘通风,功能多样。不过,日本人口密度大,住宅面积较小,大型别墅数量有限,商场也更多是7-11等便捷式超市,水机空调制冷面积大的优势难以发挥。因此,安装方便、维护成本低、换热效率高的冷媒制冷空调迎合日本市场需求。目前,日本近80%的房间空调器为氟机。

2.2、受纬度和各地气候影响,日本各地空调需求度存差异

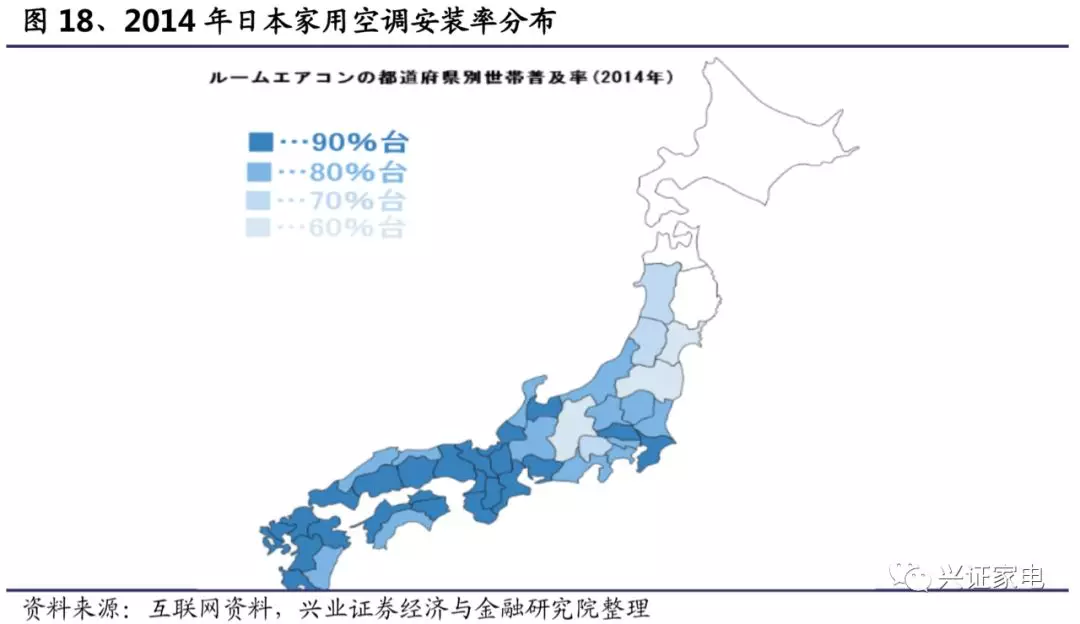

受纬度影响,日本空调安装率呈现明显的南高北低特征。日本北端的北海道纬度大约在40N-45N之间,夏天平均温度约为18℃;南端的九州纬度大约在30N-35N之间,夏天平均温度约为27℃。受此影响,北海道地区家用空调安装率低于60%(仅约25%),往南到关东地区安装率升至60%-70%,中部和关东地区安装率达到80%,更南边的近畿、四国、中国和九州普遍达到90%。

受各地气候特征影响,南方细分地区保有量存在差异。日本家用空调保有量分布规律与安装率大致相同,安装率高的地方保有量多,亦表现出南多北少特征,不过也受南方各地受气候特征影响。近畿、关东和四国保有量突出,基本超过2500台/千户。该地区的高保有量与其夏季温度偏高有关,平均最高温度高于全国平均值2℃以上。长野县保有量显著偏低,不足1500台/千户,与周边地区形成明显差异,主要原因系长野县地处有“日本屋脊”之称的中央高地上,较高的地势造成较低的气温,年平均气温12℃,夏季最高平均气温约30℃,明显低于全国均值。

2.3、市场以本土品牌为主,本土高保有量下日企转向海外发展

空调市场竞争格局稳定,本土品牌分享近九成市场。日本空调市场基本被本土品牌占据,主要品牌包括大金、松下(PCRFY.US)、三菱电机(MIELY.US)、日立(HTHIY.US)、东芝和富士通等。根据矢野研究所统计,家用市场上,日本品牌CR4(松下、东芝、日立、三菱电机)自70年代起维持在60%左右,松下一路领先;商用市场上,日本品牌CR4(大金、三菱电机、日立、三菱重工)自90年代开始维持在70%以上,大金和三菱电机逐步建立优势,其中大金一骑绝尘,领先第二名三菱电机约10pp.。2018年,家用和商用空调市场上,日本品牌总市占率接近90%,其中松下和大金分别主导家用和商用空调市场。

家用空调市占率第一的松下业务广泛,自1957年开始生产销售空调。松下由松下幸之助于1918年创立,已连续经营超过100年。松下最早生产灯泡插座,目前集团业务已经涵盖家电、住宅电力基础设施、汽车电池等,其中家电品类齐全、产品市占率高,汽车电池业务是全球最大的锂电池供应商。松下1957年涉足空调业务,1958年首台空调“Home Cooler”诞生,1964年成立空调器集团,目前空调依然是松下的重要产业,位居日本家用空调市场第一。

商用空调市占率第一的大金军工起家,目前空调业务收入占比近90%。大金创立于1924年,主要生产军用冲压件。战时,大金积极着手氟利昂的商业化和冷冻机的开发,为战后进入民用市场做准备,1934年成功研发Mifujirator冷冻机,1935年首个国产氟利昂R12在实验室成功合成。50年代中期,日本经济高速增长,空调需求大增,大金空调业务迅猛发展。目前,大金业务涵盖空调、氟化学、液压装备等,其中空调业务优势明显且重要性,市占率一度全球第一,空调业务收入占公司总收入近90%。

国内市场逐步饱和下,日本空调企业逐渐转向海外市场。各企业海外战略多样,包括收购欧美制造商、建立合资企业、成立合作伙伴关系、开发新兴业务等。目前,龙头企业空调海外收入占比已基本超过50%,其中大金从1994年开始坚决推进全球化进程,2018年海外收入占比达78%,业务遍及全球各主要国家或地区,成为全球空调领导者。

中国品牌暂未成功开发日本市场,海尔(01169)和美的行动相较积极。海尔(01169)2002年在日本成立销售公司,并与三洋展开合作,2011年从松下手中收购三洋电机,2012年在日本成立海尔亚洲总部和研发中心,希望充分利用日本的优势资源。美的则通过2016年收购东芝家电业务,实现了日本市场的曲线进入。

风险提示:市场需求大幅下滑、市场竞争压力大幅上升