本文来自国金证券,作者:唐川、黄梓灿、王平。

行业动态

618 大促社交电商表现亮眼,拼多多新用户留存率可观:在 618 大促的带动下,移动购物行业 MAU 呈现

14.5%的同比增长,DAU 同比增速达到了58.8%,首次突破 6 亿。社交电商作为新鲜力量表现更为亮眼,DAU 同比增速接近

90%。拼多多推出百亿补贴活动,稳固低线市场地盘的同时向一二线渗透,根据研究创新数据中心的监测数据,拼多多 618 期间的新用户对应 7日留存率高达

62.4%,效果卓群。

短视频行业迎来重要窗口期,腾讯百度再次发力:腾讯(00700)和百度(BIDU.US)再次布局短视频行业,微视开启“30 秒朋友圈视频”功能的全量测试,好看视频上线Vlog 拍摄“神器”,并推出“Vlog 蒲公英计划”。依托巨头的微视和好看视频,目前 MAU 增速均高达 200%,而两者能否把握住这一重要时间窗口,跻身前列甚至改变行业格局,将是今年泛娱乐内容行业的一大看点。

人口红利见顶,泛娱乐类是 MAU 高增长的爆发区:我们统计了千万级MAU 应用的季度环比增速,增速最高的 APP 主要集中在泛娱乐内容消费类,包括短视频领域的微视和好看视频,全民小视频,以及移动阅读领域的七猫免费小说和米读小说。值得关注的是,芒果 tv 拥有高达 1.5 亿 MAU 庞大基数,仍取得接近 20%的增速。小红书是社交和通讯类近期唯一的亮点。

时长红利仍在,泛娱乐类是使用时长的主要增量来源:用户总使用时长仍在持续增长,同比增速保持 20%左右。泛娱乐类贡献最大的时长增量,社交与通讯类小幅下滑。细分来看视频和资讯类 APP 贡献了近一半的时长增量。

投资建议

此次 618 大促中社交电商表现亮眼,根据研究创新数据中心的监测数据,拼多多 618 期间的新用户对应 7 日留存率高达 62.4%,活动效果卓群。

重点关注:拼多多(PDD.US)

学生群体对于泛娱乐类和社交类的需求更强,暑期的到来有望带动相关 APP的热度和用户活跃度,尤其是视频、音乐和游戏类。

重 点 关 注 : 爱 奇 艺 ( IQ.US), 芒 果 超 媒 ( 300413.SZ), 腾 讯 音 乐(TME.US),哔哩哔哩(BILI.US)

风险提示

1)数据准确性说明:相关数据通过自有技术监测获得,并进行去重去噪点处理,力求客观地反映业务表现。因统计方法和口径的差异,与官方数据可能存在差异,仅为定性分析而用。

2)政策监管;

3)用户行为变化。

关键词:618 大促、短视频迎来重要窗口期

618 大促之后还剩下什么

在 618 大促的带动下,6 月移动购物行业 APP 的月活用户整体规模呈现14.5%的同比增长,平均日活用户数的同比增速达到了 58.8%,首次突破 6 亿。以淘宝、京东为代表的综合电商仍是移动购物行业最主要的分支,MAU整体规模超过 10 亿,DAU 首次突破 4 亿,同比增速为 53.4%,略低于移动购物行业整体。而以拼多多为代表的社交电商作为新鲜力量,表现更为亮眼,MAU 和DAU均创历史新高,其中 DAU达到 1.3 亿,同比增速接近 90%。

移动购物行业的头部 APP 中,淘宝的行业龙头地位稳固,6 月 MAU接近 7亿,未能突破去年 11 月的记录;拼多多增速依旧迅猛,首次迈过 3 亿大关,进一步与京东拉开差距;苏宁易购 6 月 MAU 为 4841 万,与其他三家尚不在同一量级。从 MAU 的同比增速来看行业内部有明显分化,淘宝和京东的增速逐月下滑,6 月的同比增速在 10%以内;拼多多增速同样放缓,但仍有超过 30%的同比增速;苏宁易购由于去年同期基数原因,6 月的同比增速接近翻倍。

今年的 618 电商购物节活动延续去年态势,整体促销节奏基本固定:预热-专场-高潮-返场,各大平台均拉长活动周期。从预热期开始,各大平台的日活跃用户规模逐步拉升,在 6 月 18 日当天达到峰值。尽管 618 从某种意义上来说是京东的主场,然而根据我们监测到的 618 期间 DAU 数据,拼多多最高峰的DAU 规模已经接近京东的三倍。这次 618 大促中,拼多多推出了“百亿补贴,击穿低价”活动,联合品牌商共同补贴 100 亿元现金,针对全网热度最高的10000 款商品进行大幅让利,促销商品包括苹果系列电子产品、戴森家电、Bose、索尼耳机等爆款。从补贴产品的价格和品类不难看出,拼多多在稳固低线市场地盘的同时,不断向一二线城市消费群体渗透的意图。

拼多多的百亿补贴最终吸引了多少新用户,以及新用户的留存率如何,这都是 618 大促之后市场非常关心的问题。根据国金证券研究创新数据中心的监测数据,6 月份拼多多 APP 在各大平台的单日平均下载量为 118 万次,累计下载量达到 3549 万次,这与拼多多 6 月相对 5 月增加的 4656 万月活用户数相当。在 618 大促期间(6 月 1 号至 18 号)下载拼多多 APP 的用户,其对应的 7 日留存率达到了 62.4%,效果非常理想。另一方面,拼多多的人均每日使用时长从去年同期的 3.2 分钟提升至了 3.9 分钟,实现了对京东的反超。

短视频迎来暑期这一重要窗口期

与其它假期不同,暑假是学生群体的休假时段,因此成为了各大厂商抢占学生年轻群体,收割假期流量的好时机。学生群体以 95 后和 00 后为主,其对于泛娱乐类和社交的需求更强,尤其是短视频、在线视频、音乐和游戏类,暑期的到来有望带动相关 APP 的热度和用户活跃度。

近年来短视频行业发展迅猛,已成为仅次于即时通讯和在线视频的第三大流量入口。然而行业经历了爆发式增长后,从去年底开始出现拐点,行业整体的加总 MAU 同比增长率持续下滑,从原来的翻倍式增长,到如今停留在 40%左右的同比增速。使用时长同样如此,目前短视频的人均使用时长已经超过 12分钟/天,同比增速放缓至不足 40%。从去年同期的数据可以看出,暑期是短视频行业的重要窗口期,期间月活用户规模和使用时长均出现了显著的增长。

尽管抖音、快手已经占据短视频的头部位置,但互联网巨头们从未放弃过这一重要据地。6 月 28 日微视开启了“30 秒朋友圈视频”功能的全量测试,所有用户只需下载并通过微信或者 QQ 账号登录微视,在微视上发布短视频的同时勾选“同步朋友圈”即可将短视频同步到朋友圈,视频时长最多可达 30 秒。微视此次开放朋友圈分享功能,在短视频领域引起了不小的波澜。目前,微视为用户自制短视频提供了“照片卡点”和“视频模板”两个版本,既可以发布拍摄的视频,也可以将 N 张照片制作成 30s 以内的视频,再进行音乐、特效、滤镜、模板等的搭配制作。此次微视上线 30 秒朋友圈功能,不仅降低短视频制作门槛,提供了更丰富的短视频玩法,也充分满足了用户在朋友圈利用短视频社交的需求。“微视+朋友圈”能否成为行业下一个增长点,能否带动略显沉寂的短视频 UGC(User Generated Content,用户原创内容)重新焕发生机,成为了当下短视频行业的一个重要话题。

今年 5 月份,百度旗下的好看视频上线了 Vlog 拍摄“神器”,包含一键大片和智能 AI 字幕两大功能,并推出了“Vlog 蒲公英计划”,提供 5 亿现金补贴和 20 亿流量扶持。好看视频希望通过以上扶持政策培养一批“Vlog+微综艺”团队。在商业合作方面,好看视频将从品牌代言、电商带货、直播打赏方面全面赋能,重点扶持 MCN(Multi-Channel Network)机构。

尽管短视频的用户爆发式增长期早已过去,抖音和快手的 MAU 同比增速目前放缓至 30%左右,但微视和好看视频在腾讯和百度的重视下,MAU 增速仍在 200%以上。暑期假期已经来临,依托巨头的微视和好看视频,能否把握住这一重要时间窗口,跻身前列甚至改变行业格局,将是今年泛娱乐内容行业的一大看点。

另一方面,尽管背靠腾讯和百度两座流量大山,好看视频和微视在实现用户数的增长方面看似顺利,但如何进一步实现用户的沉淀,增强用户粘性,两者均需要更多的努力。使用时长方面,抖音和快手的人均每日使用时长均超过10 分钟,而好看视频为 5.2 分钟,微视不足 1 分钟。用户活跃度方面,从春节过后,微视的 DAU/MAU 便不断下滑。从目前的数据来看,微视更像是一个朋友圈发布视频的编辑器。如何增强用户黏性,提升用户活跃度,是微视和好看视频在抢占用户的同时,需要关注的重点。

人口红利见顶,时长红利仍在

MAU高增长集中在泛娱乐类

根据我们的监测数据,2019 年 6 月中国移动互联网月活用户规模已经突破11 亿。国内智能手机的普及过程已经基本完成,移动互联网用户数近年来增长非常缓慢,同比增速保持在 5%以内,环比出现了小幅下滑。人口红利已经渐行渐远,用户增长面临着巨大考验。

从一级行业分类来看,目前生活服务与工具类的加总 MAU 最高,泛娱乐内容消费类次之。从加总 MAU 的同比增速来看,游戏与衍生生态类的加总MAU 增速下滑,但仍保持 20%的同比增速。社交与通讯相关类已经诞生了微信和 QQ 两大十亿级 MAU 巨头,拥有极高的渗透率,积累了足够高的壁垒。社交与通讯相关类的加总 MAU 增速始终不温不火,短期内很难出现现象级的社交 APP 新玩家。泛电子商务生态类和流量分发与广告类的加总 MAU 同比增速近期呈不断下滑趋势,其中流量分发与广告类的加总 MAU几乎零增长。

为了跟踪近期月活用户数持续高增长的 APP,我们将近三个月平均 MAU在 1000 万以上的 APP 作为样本,统计了平均 MAU季度环比增长最快的前十个APP(此处的季度环比是将近三个月作为最新一个季度周期进行计算)。可以看出,季度环比增速最高的 APP 主要集中在泛娱乐内容消费类,包括短视频领域的微视(微信旗下),好看视频(百度旗下),全民小视频(百度旗下),以及移动阅读领域的七猫免费小说和米读小说(趣头条旗下)。其中值得关注的是,芒果 tv 在拥有高达 1.5 亿 MAU 庞大基数的前提下,仍能取得接近 20%的增速。小红书是社交与通讯类近期少有的亮点,目前 MAU高达 6000 万,并保持 20%的环比增速。受益于暑期假期出行的需求,马蜂窝旅游的平均 MAU 季度环比增速高达 60%。

时长红利仍在,泛娱乐类是时长增量的主要来源

人口红利逐渐见顶,移动互联网进入了争夺存量用户注意力的竞争阶段。根据研究创新数据中心的监测数据,时长红利仍然存在,用户对移动互联网的依赖越来越强,移动互联网用户的总使用时长仍在持续增长,同比增速连续三个月下滑,保持在 20%左右。

从使用总时长来看,泛娱乐内容消费和游戏与衍生生态类的时长增长显著。从使用总时长占比来看,社交与通讯相关的占比在不断下降,从 17 年 11 月的40%下降到了 19 年 6 月的 32%。而随着泛娱乐应用的多样化发展,泛娱乐内容消费的使用总时长增速惊人,19 年 6 月的同比增速达到了 25%,使用总时长占比稳居第一,达 34%。

社交类时长占比下滑,短视频的时长增速放缓

如今,沉迷手机已经呈现出全年龄段的共同行为特征,手机俨然成为了人类的一个新器官。为了更直观的理解手机 APP 究竟占据了我们多少时间,我们测算了全网 APP 的人均使用时长情况。数据显示,国人平均每天在手机 APP的使用上花费超过三小时,同比增速为 12%,环比上升 5%。其中社交与通讯相关的人均使用时长呈下降趋势,取而代之排在首位的是泛娱乐内容消费类。

细分来看,微信仍然是最大的流量入口。用户平均每天会花费 23%的时间,约 40 分钟在微信上。而随着移动网络技术的发展,在线视频(长视频)逐步成为了除社交以外的最大流量入口,占据了总体应用使用时长的 21%。6 月份短视频的时长占比为 6%,增速有所放缓。

泛娱乐类 APP 是使用时长的主要增量

步入用户存量时代,如何吸引用户的注意力,把握下一波浪潮成为了关键。在用户使用时长的红利阶段,究竟是哪些细分领域 APP 赢得了先机呢?我们计算了 19 年 6 月的使用时长同比增量分布,可以看出,一级行业分类中,泛娱乐内容消费在原来接近 1 小时的基数上,贡献了最大的时长增量,相比 18年 6 月,用户每天平均多花了 11 分钟在泛娱乐类 APP 上;而社交与通讯相关类的日均使用时长出现小幅下滑。

进一步细分,视频和资讯类 APP 贡献了接近一半的时长增量,其中视频类APP 主要得益于短视频的崛起,资讯类的增量来源主要是下沉市场的趣头条。而社交类微信和 QQ 的使用时长仍有小幅上升,叠加上其可观的用户数,助推社交类的使用时长同比显著增长。

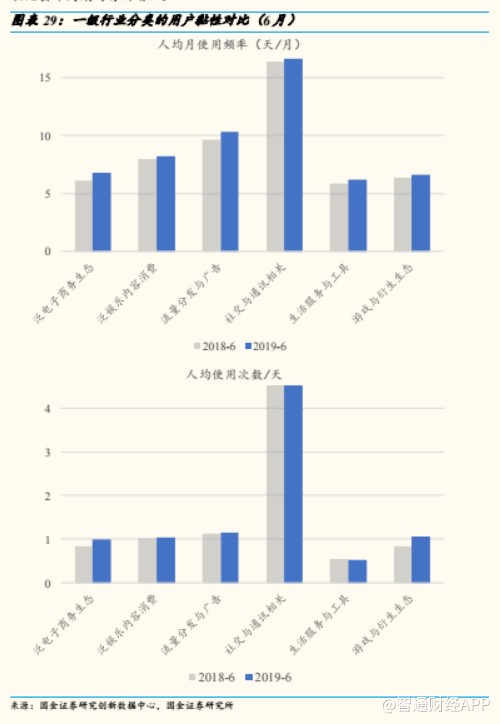

从用户的黏性来看,一级行业分类的人均月使用频率同比均有明显的上升。人均使用次数方面,除了社交与通讯相关类小幅下滑以外,其他一级行业分类相比去年同期均有所增加。

风险提示

1)数据准确性说明:相关数据通过自有技术监测获得,并进行去重去噪点处理,力求客观地反映业务表现。因统计方法和口径的差异,与官方数据可能存在差异,仅为定性分析而用。

2)政策监管风险:在分析互联网与传媒行业时,政策监管风险的考量必不可少。不论是对于内容的监管,还是游戏版号的审批皆不离政策的出台和落实。如果互联网与传媒行业监管环境趋严,行业内公司或将面临政策监管风险。

3)用户行为和习惯或发生重大变化:不同年龄层以及不同地域间用户会随着周边环境的改变成长变化,其习惯和行为也会随之改变。互联网产品紧随需求要求互联网行业内公司在用户行为和习惯变迁时不要落后。如果未及时捕捉用户行为和习惯变化,行业内公司或失去优势地位。