本文来自微信公众号“CITICS商业零售”,作者徐晓芳。原标题为“重点电商运营复盘:争夺增量,深耕存量,生态致胜”。

核心观点

2018年,网购用户对全体互联网用户渗透率达73.6%,各电商平台流量争夺聚焦在:“量”—下沉市场(三线及以下)、年轻人(25岁及以下,小镇青年等);“质”—用户粘性—打开次数、停留时长、转化率、户均贡献GMV、货币化率。生态体系建设同时关乎“量”与“质”,是电商长期成长性关键。

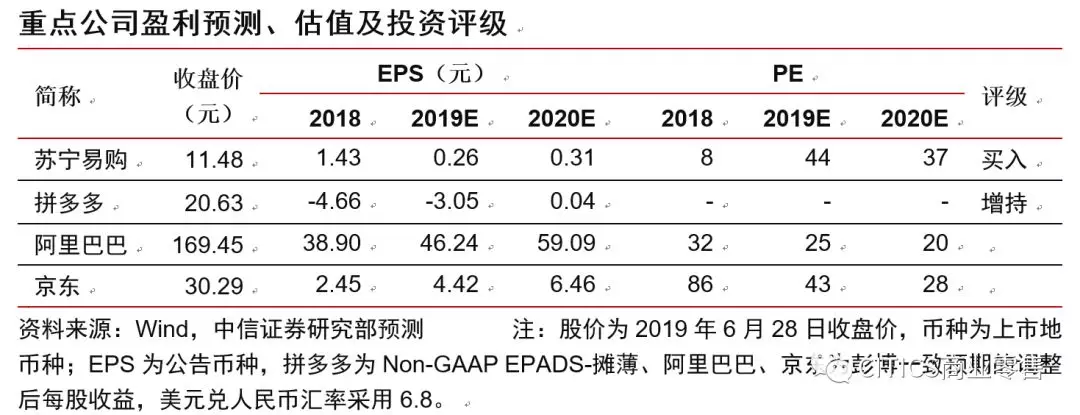

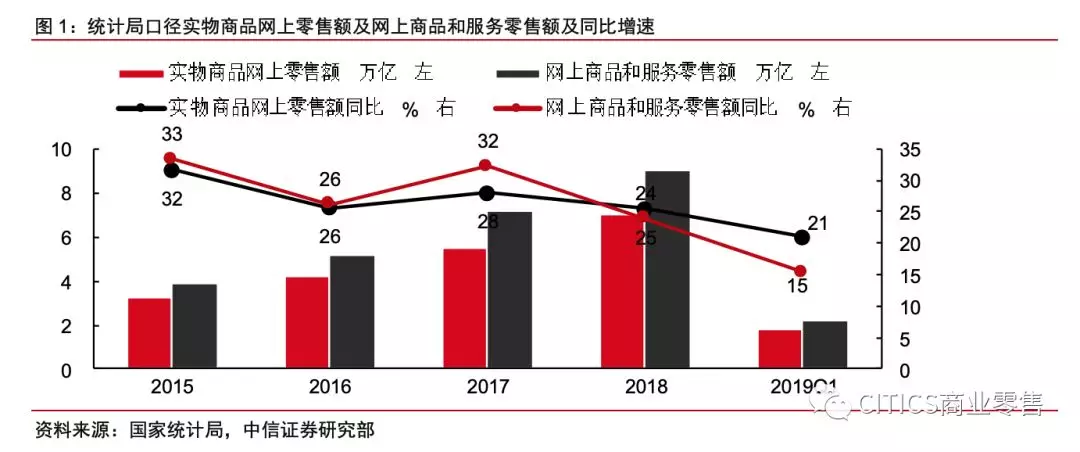

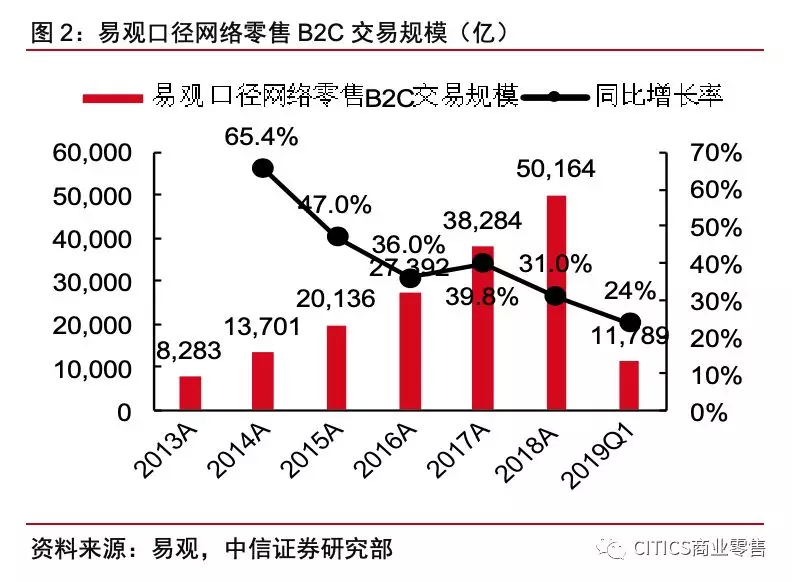

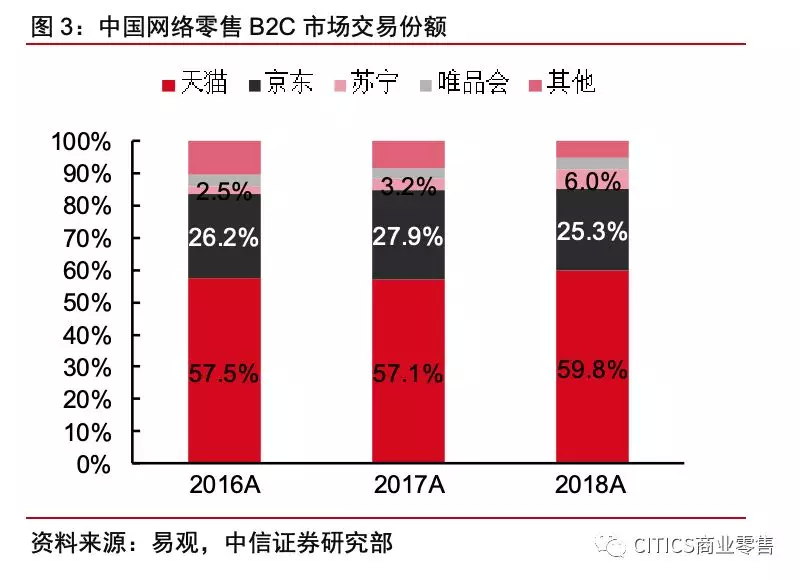

➤社交电商抢占份额,B2C集中度提升。2018A&2019Q1统计局口径全国网上零售额同比+24%/+15%,实物商品网上零售额同比+25%/+21%,易观口径网络零售B2C交易规模同比+31%/+24%。阿里巴巴(BABA.US)网络零售B2C份额(19Q1:59.8%)稳步提升,天猫实物GMV规模增速优于行业(2018A/19Q1:+31%/+33%); 京东(JD.US)B2C市场份额(19Q1:25.3%)小幅提升,2019年618期间下单金额同比增长27%。拼多多高速成长抢占份额,2018A/2019Q1 GMV同比+234%/+130%,2019年618期间GMV同比+300%+。苏宁易购线上规模增速远超行业,2018A/2019Q1线上GMV同比+64%/+36%。

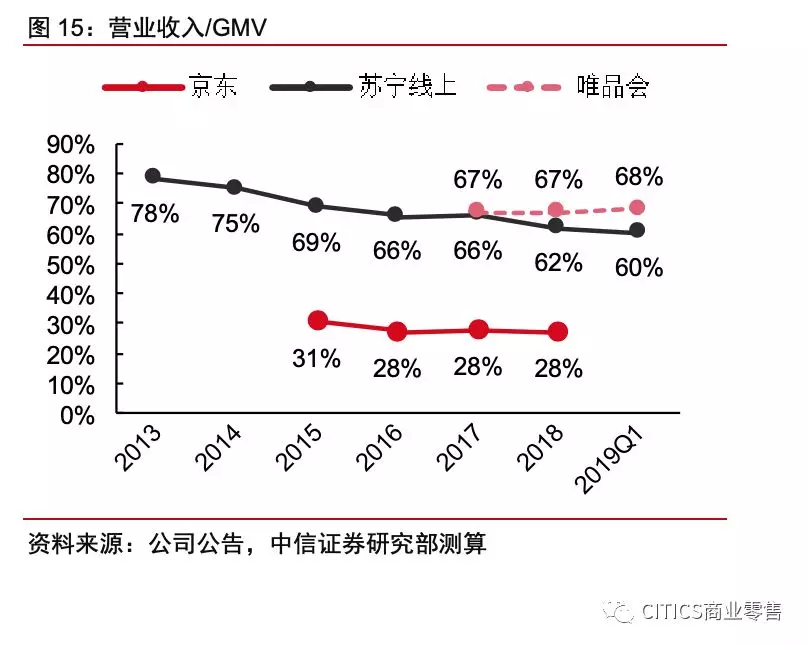

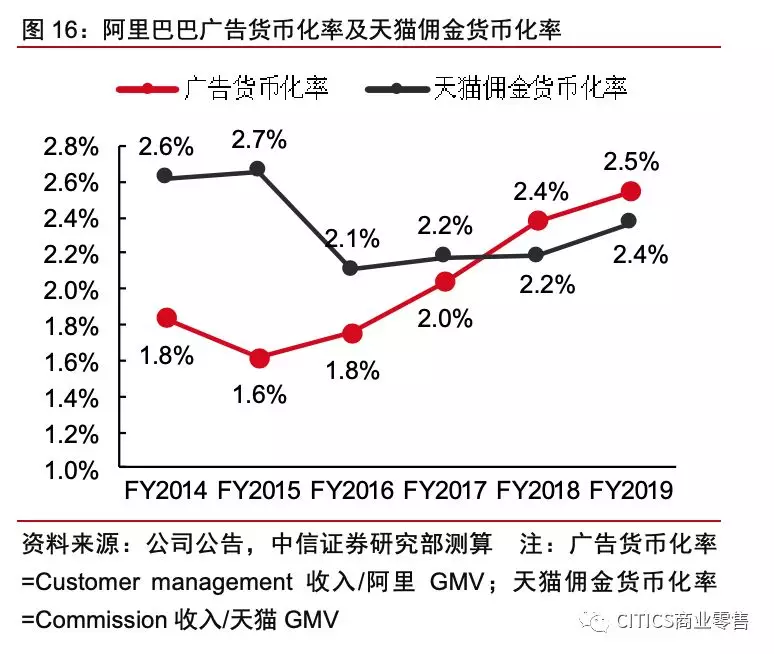

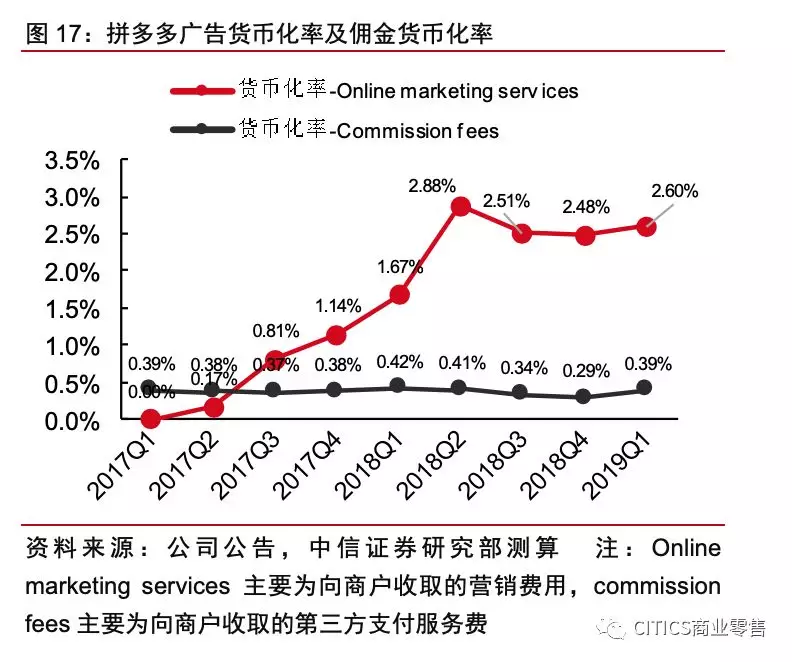

➤收入端:增速分化,货币化率仍存上行空间。阿里/苏宁/拼多多(PDD.US)收入维持高增速,京东/唯品会收入增速单向持续放缓。平台型电商货币化率处上行通道:FY2019阿里巴巴中国零售业务整体货币化率4.3%(FY2018:3.7%),其中广告货币化率/天猫佣金货币化率分别为2.5%/2.4%(FY2018:2.4%/2.2%);2019Q1拼多多整体货币化率为3.0%(2018:2.8%),其中广告货币化率/佣金货币化率分别为2.6%/0.4%(2018Q4:2.48%/0.29%),京东/苏宁开放平台整体货币化率稳定在约8%/2%。

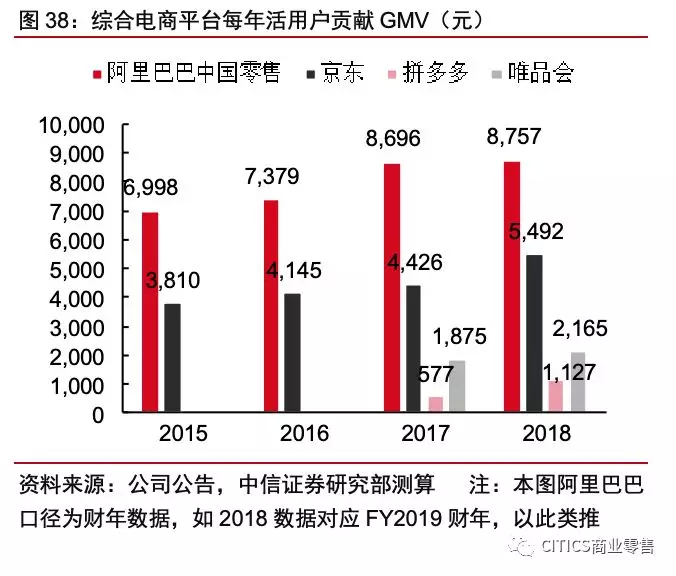

➤用户端:增量用户争夺竞争激烈,下沉市场与深耕单用户价值并举。2018年,网购用户对全体互联网用户渗透率达73.6%。2019Q1,阿里/京东/拼多多年活用户达5.76亿/3.11亿/4.43亿人,分别同比+24%/+3%/+50%。下沉与上行获取增量用户:2019Q1阿里70%新用户来自于低线地区,拼多多50%新用户是一二线城市,淘宝、拼多多用户重合度达72.4%。用户粘性分化,拼多多/淘宝/天猫用户粘性有所提升。2018年阿里中国零售/京东/拼多多/唯品会(VIP.US)每年活用户贡献GMV分别为8,757元/5,492元/1,127元/2,165元,ARPU值(户均贡献营业收入)分别为494元/1,513元/31元/1,397元。

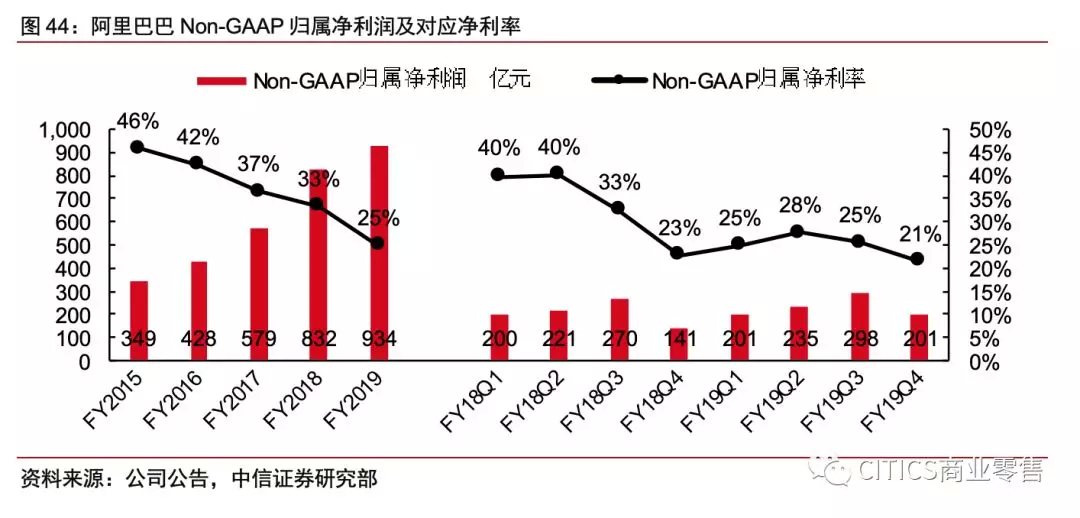

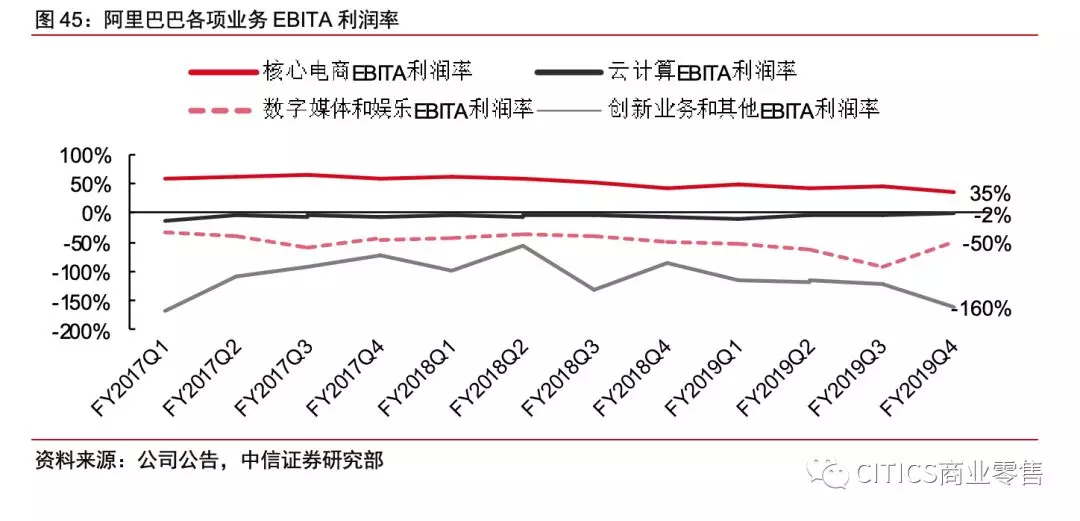

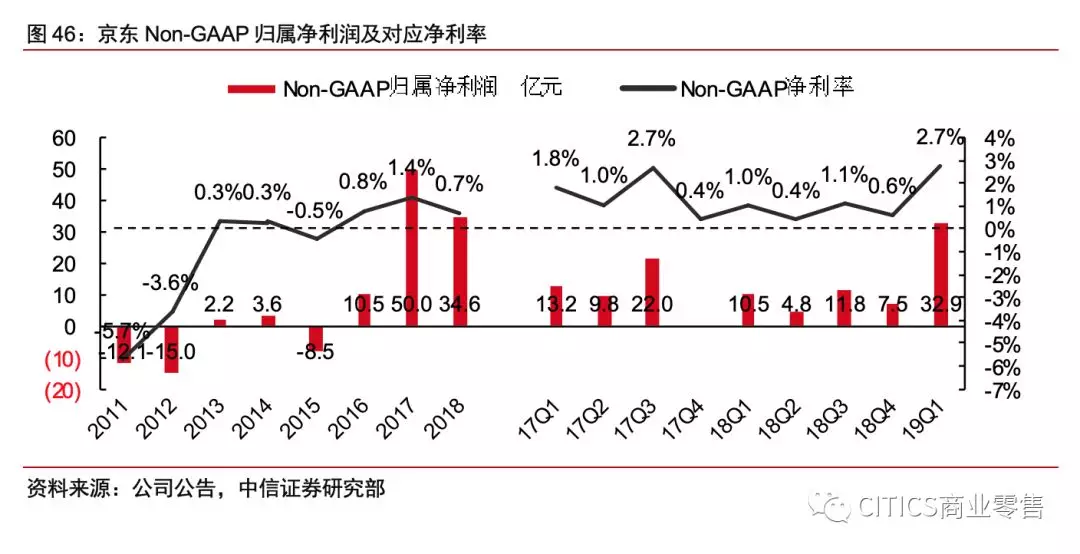

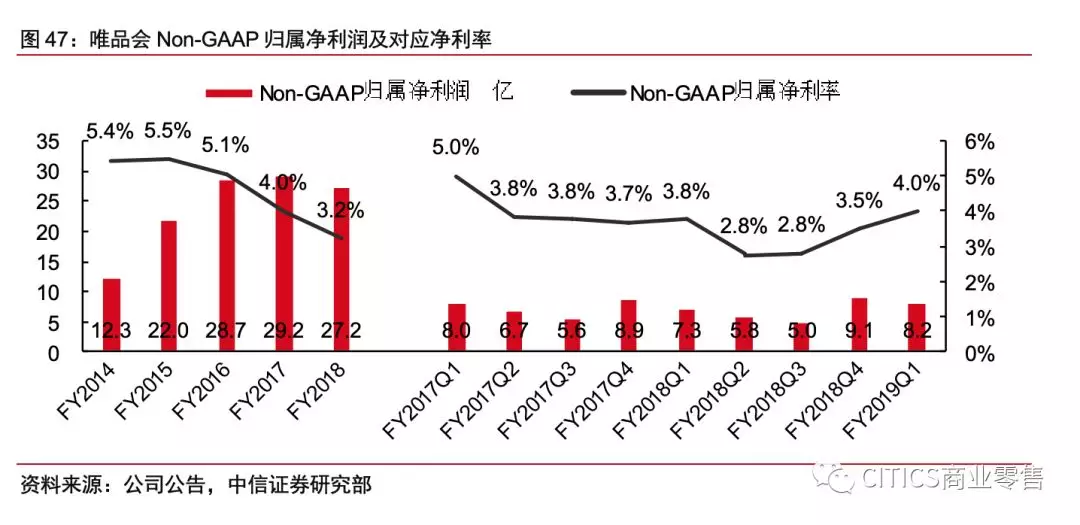

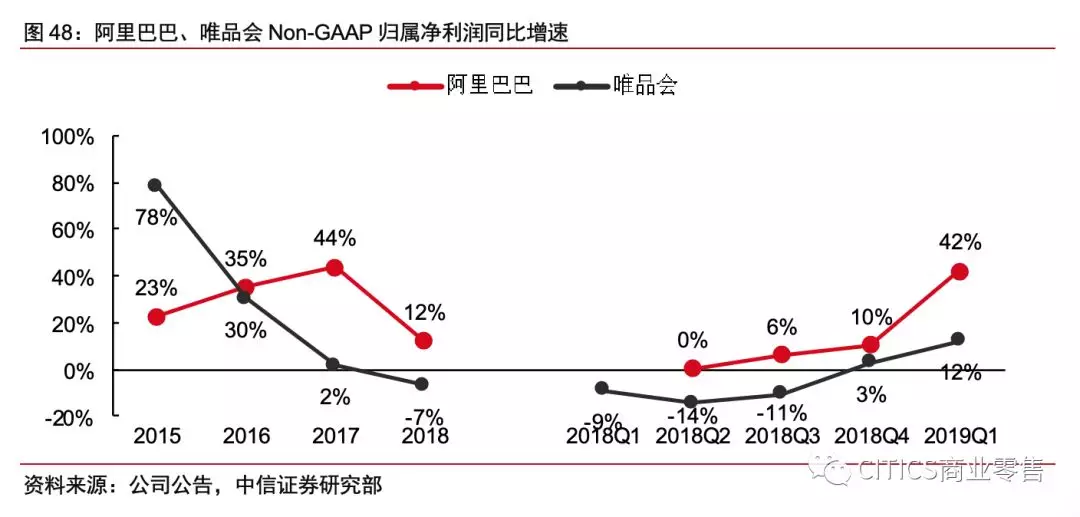

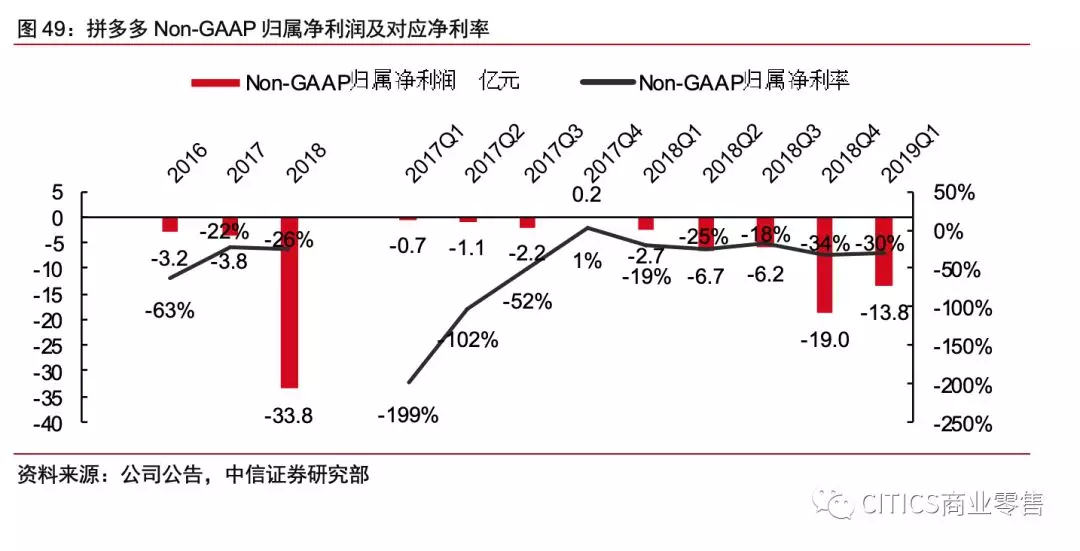

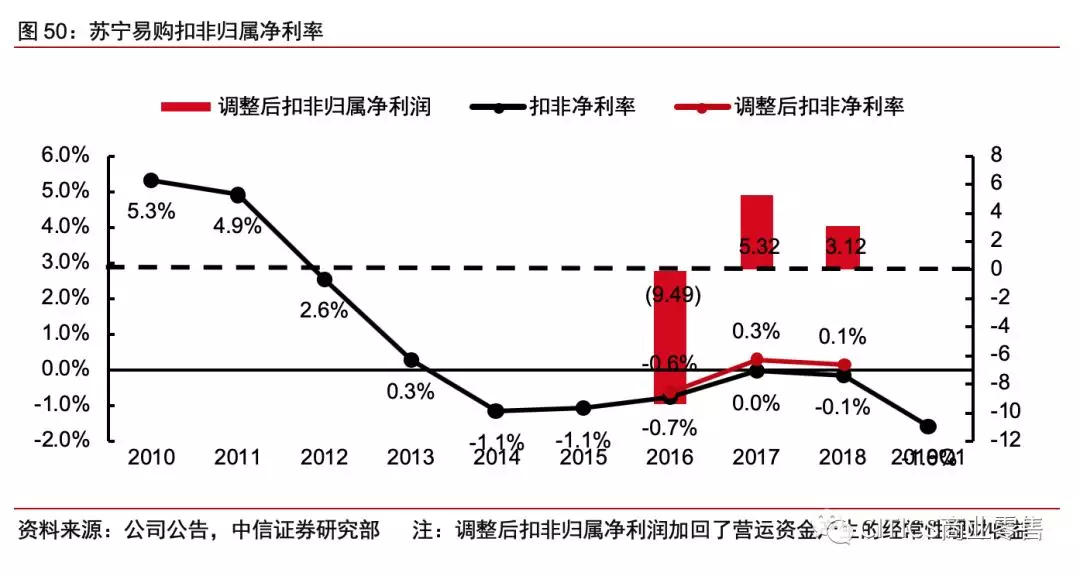

➤盈利端:阿里利润稳健,京东、唯品会盈利改善,拼多多、苏宁(线上)亏损延续。2019Q1阿里Non-GAAP归属净利率21%,其中核心电商EBITA利润率36%;京东毛利率提升释放利润弹性,2019Q1Non-GAAP归属净利润率2.7%,为历史最高盈利水平;拼多多营销费用持续高企盈利承压,2019Q1 Non-GAAP归属净利率-30%。2019Q1苏宁易购扣非归属净利润亏损9.9亿元,剔除苏宁小店亏损约-8亿元、天天快递亏损约4亿及海外门店亏损后,国内核心零售业务净利润3亿~4亿元,盈利好于去年同期(约1+亿元净利润);2019Q3起小店出表,预计上市公司盈利及现金流将显著改善。

➤风险因素:经济活力下行,流量变现不达预期;失序竞争侵蚀盈利能力。

➤投资建议:建议关注下沉市场及跨界引流获取用户成效显著、生态体系完善、变现方式多元的阿里巴巴(BABA.US);推荐品类由低频家电3C向高频快消、生鲜拓展顺利,场景、生态日益完善,线上持续减亏的苏宁易购(002024.SZ);关注高购买力用户增长、前端享社交拼购红利、后端供应链提效的拼多多(PDD.US)。

GMV:社交电商抢占份额,B2C集中度提升

国家统计局口径,2018年全国网上零售额9.0万亿,同比+24%,其中实物网上零售额7.0万亿,同比+25%。易观口径,2018年网络零售B2C交易规模5.0亿元,同比+31%。

国家统计局口径,2019Q1全国网上零售额2.2万亿,同比+15%,其中实物网上零售额1.8万亿,同比+21%。易观口径,2019Q1网络零售B2C交易规模1.2亿元,同比+24%。

阿里巴巴

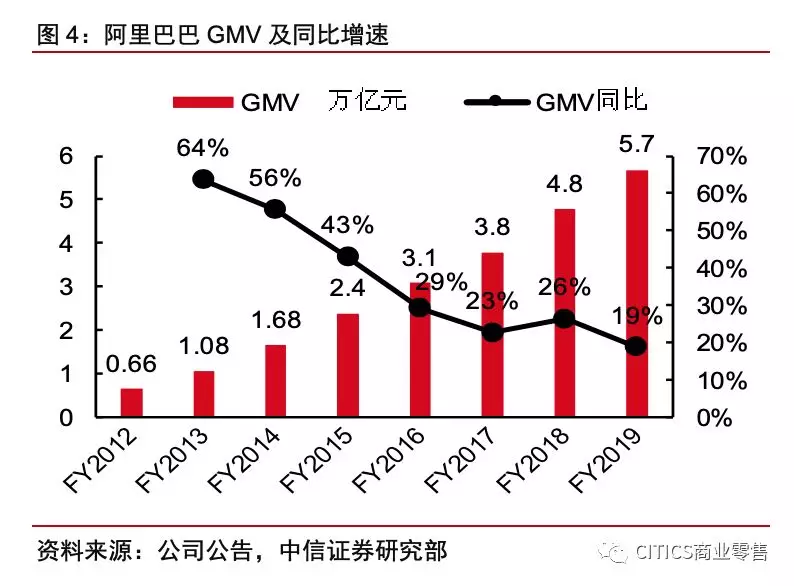

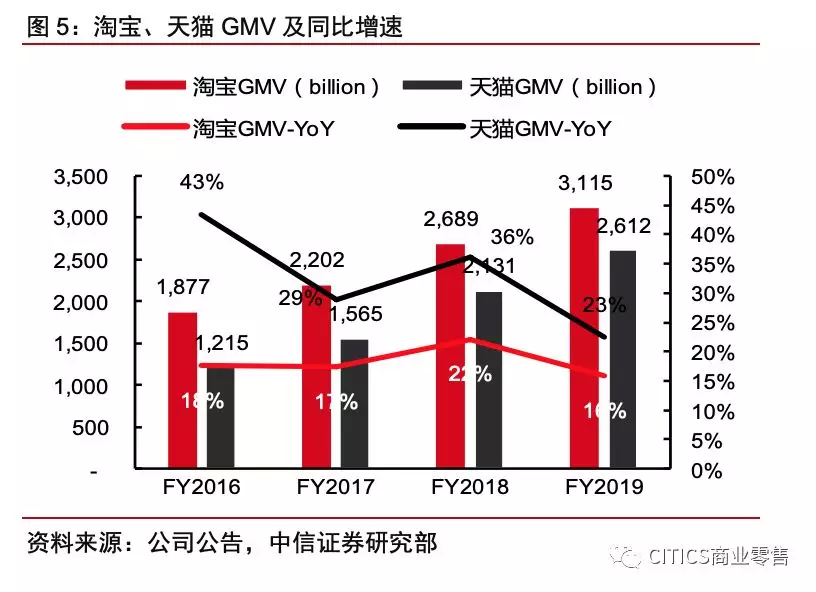

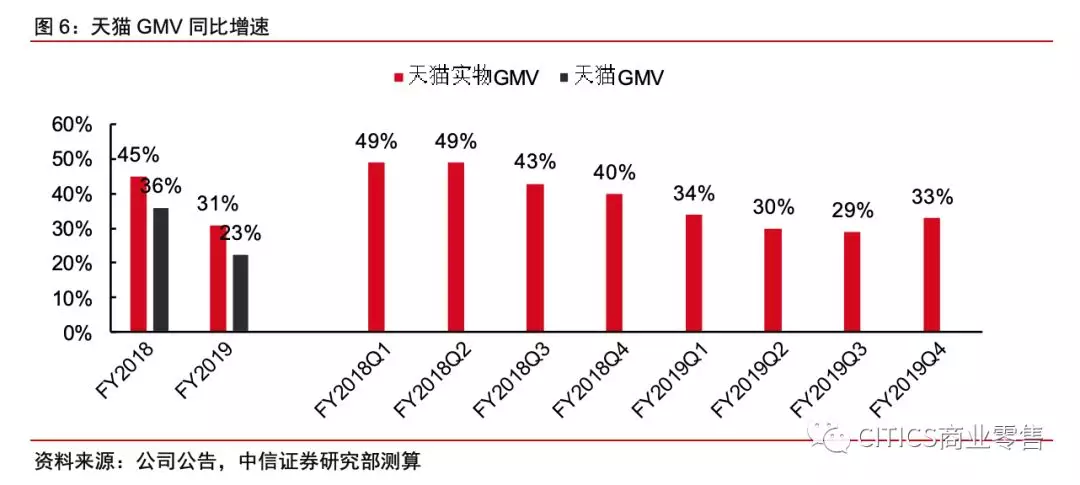

阿里巴巴网络零售B2C份额稳步提升,天猫实物GMV规模增速亮眼。FY2019阿里GMV达5.7万亿,同比+19%。根据易观数据显示,2018年阿里B2C市场份额59.8%,同比+2.7pcts。FY2019阿里巴巴实物GMV同比+25%,其中天猫实物GMV同比+31%;2019Q1单季度天猫实物GMV同比增速+33%,市场份额进一步提升。

据淘宝&天猫总裁蒋凡在天猫旗舰店2.0升级发布会上披露的数据:2019年618期间,天猫实物支付GMV同比增长38.5%;手淘DAU同比增长近29%,为2017年来最高增速。

京东

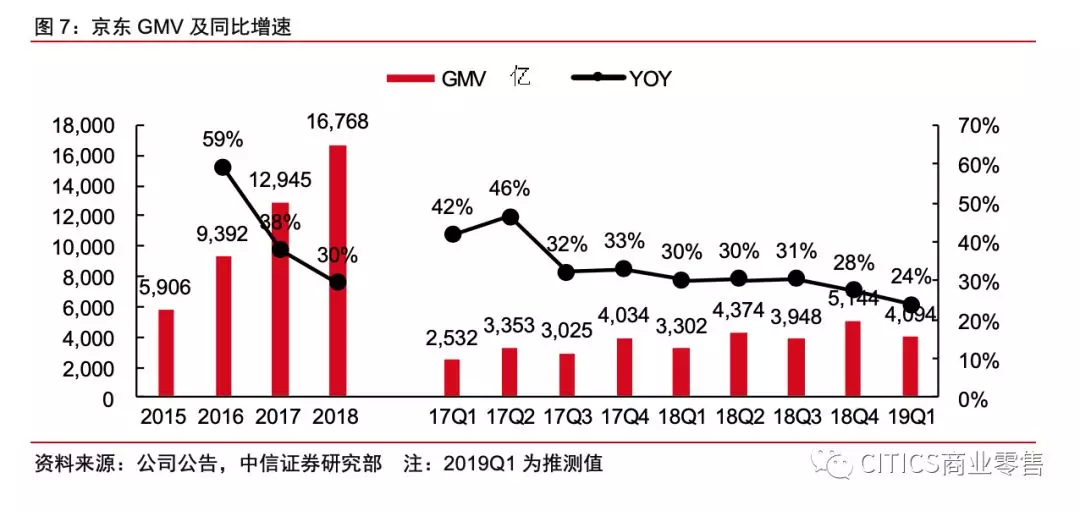

京东网络零售市场份额进一步提升。2018年年报显示2018年京东GMV为16,768亿元,同比+30%,同比-8pcts。根据2018年国家统计局9.0万亿网络零售规模计算京东市场份额约19%;易观数据显示,2018年京东市场份额为25.3%(若以2018年京东公告GMV和易观B2C市场规模推算,则京东市场份额约为33%)。

京东未披露2019Q1的GMV数据,基于公司商品销售收入/市场营销服务收入分别为1,087亿/81亿元,同比+18.7%/+27.4%,我们推算京东2019Q1的GMV同比增速约为24%。据京东官方数据,2019年618期间,京东累计下单金额达2015亿元,较2018年同期累计下单金额1592亿元,同比增长27%。

拼多多

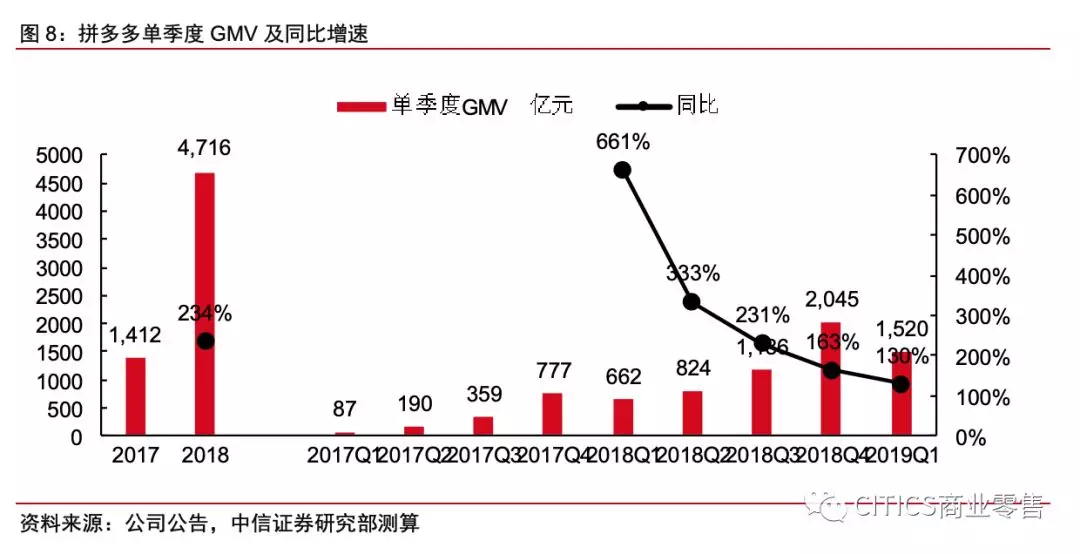

拼多多高速成长抢占份额。2018年拼多多GMV达4,716亿元,同比+234%,占网络零售市场份额5%,其中服装(不含鞋帽,GMV占比18%-26%)、食品(GMV占比约8%-12%)家电(GMV占比4%-8%)、母婴(GMV占比约7%-8%)水果(GMV占比约2%-6%)为前几大类目。

由于拼多多商户结构、商业模式与淘宝相似,故我们将其划分为C2C电商。推算拼多多2019Q1拼多多单季度GMV约为1,520亿元,同比+130%,占网络零售市场份额7%。据拼多多官方数据,2019年618期间,拼多多累计订单数量超过11亿笔,GMV同比增长300%+。

苏宁易购

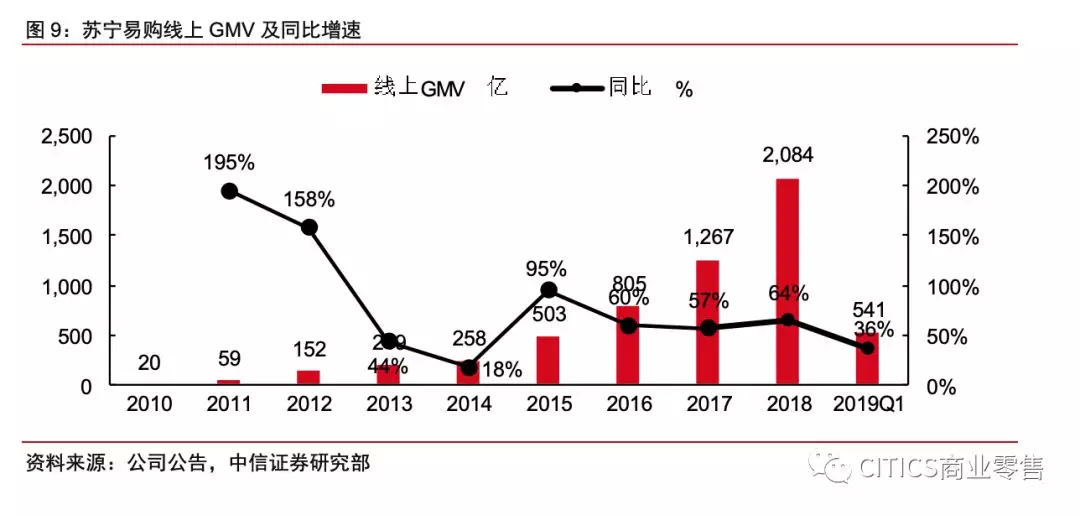

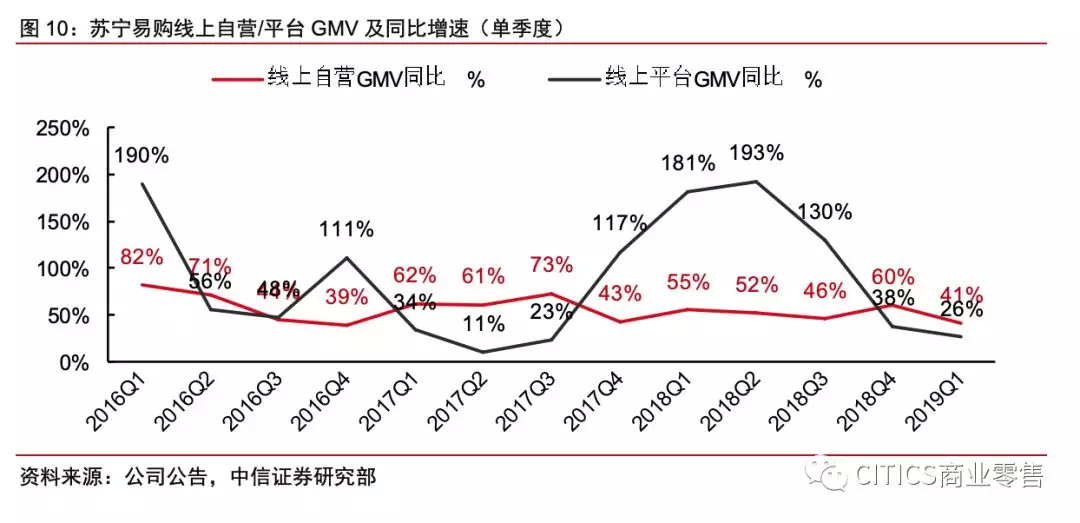

苏宁易购线上规模增速远超行业。2018A苏宁线上GMV 2,084亿元,同比+64%,其中线上自营/平台分别+54%/+100%。以国家统计局9万亿网络零售额推算苏宁线上份额约为2%;易观数据显示苏宁线上市场份额为6.0%(若以2018年苏宁公告线上GMV和易观B2C市场规模推算,则苏宁市场份额约为4%),2018年线上非电品类GMV(生鲜、母婴等)约500亿元,其中自营约200亿,平台约300亿元。

2019Q1苏宁线上GMV 541亿元,同比+36%,其中线上自营/平台GMV分别同比+41%/+26%,强势获取市场份额。据苏宁官方数据,2019年618期间,线上线下融合大促苏宁全渠道订单量同比增长133%,增速低于去年同期171%的同比增速。分品类看,2019年618期间,苏宁全渠道家电订单量同比增长83%,大快消订单量同比增长245%。

唯品会

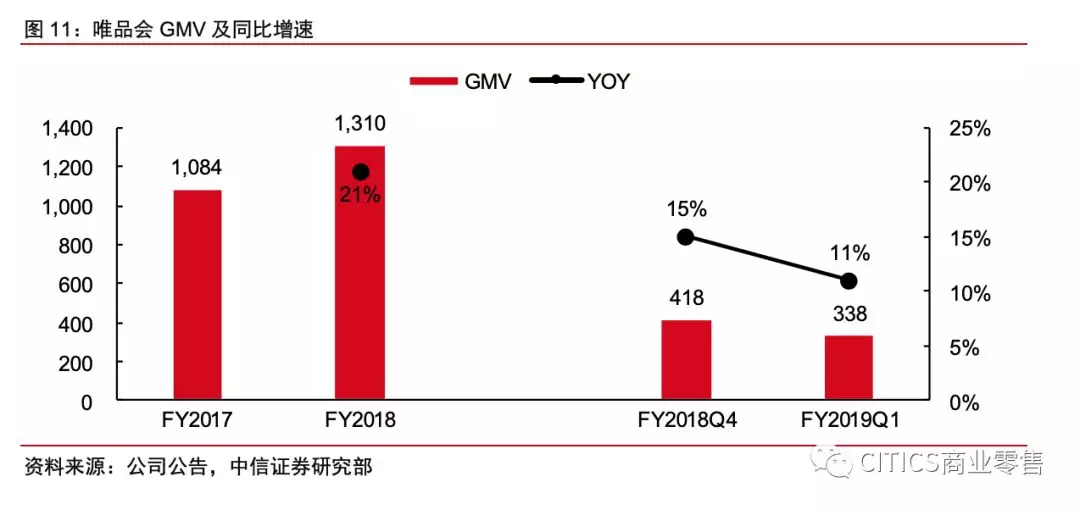

唯品会市场份额下滑。2018年唯品会GMV达1,310亿元,同比+21%,以国家统计局9万亿网络零售额测算唯品会市场份额约为1%;易观口径B2C市场份额为3.8%(若以2018年唯品会公告GMV和易观B2C市场规模推算,则唯品会市场份额约为3%)。2019Q1唯品会GMV 338亿元,同比+11%。

收入端:增速分化,货币化率仍存上行空间

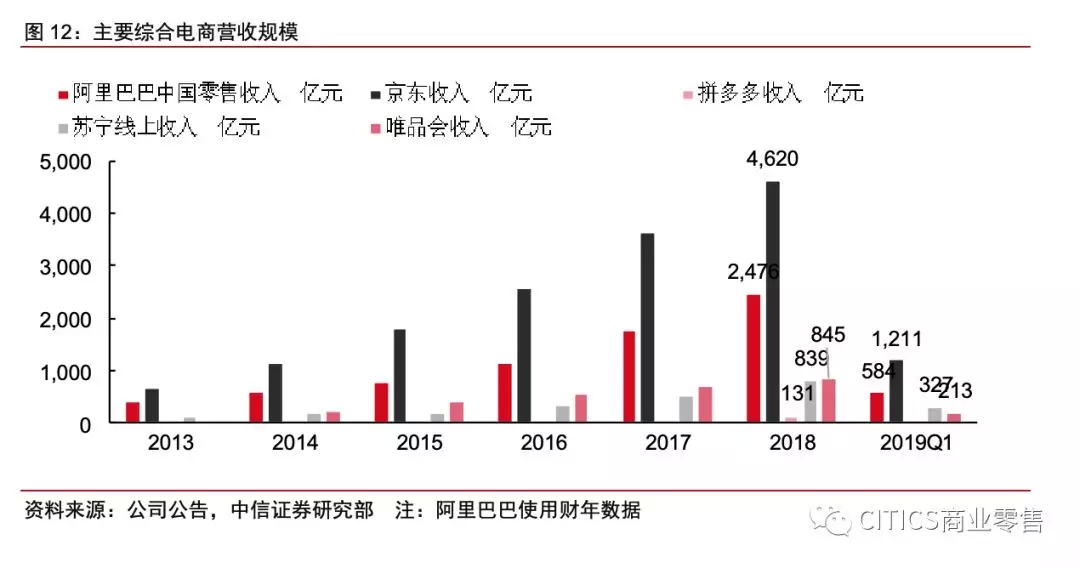

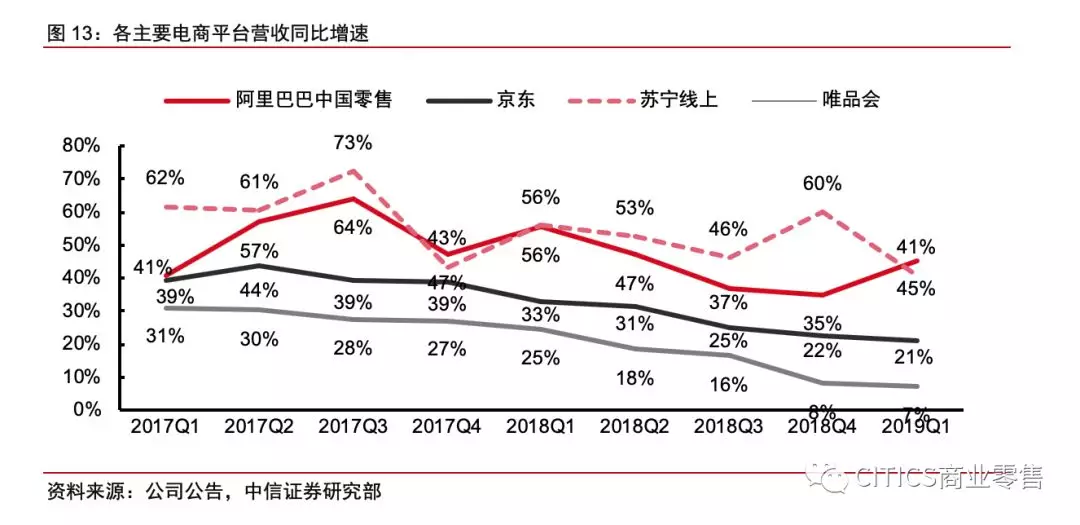

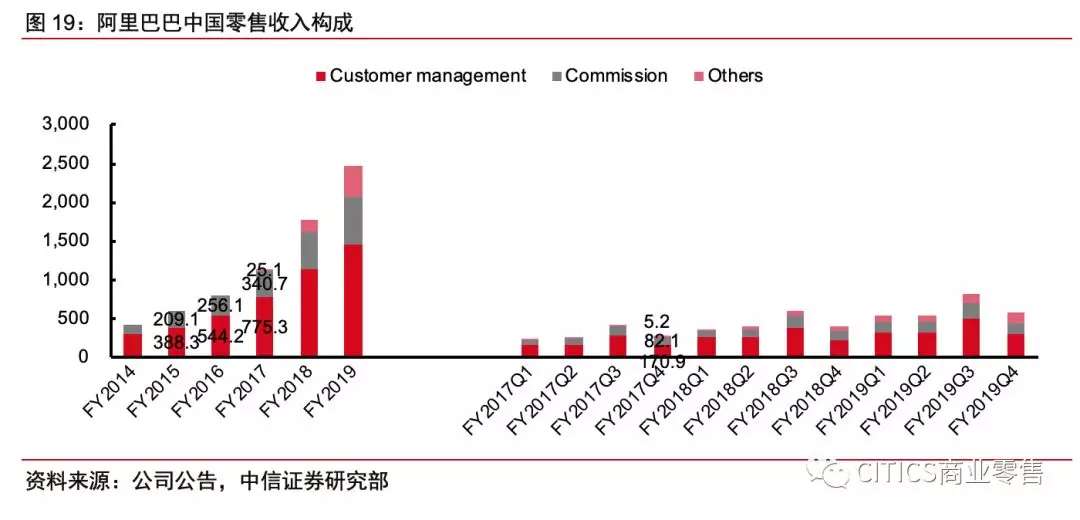

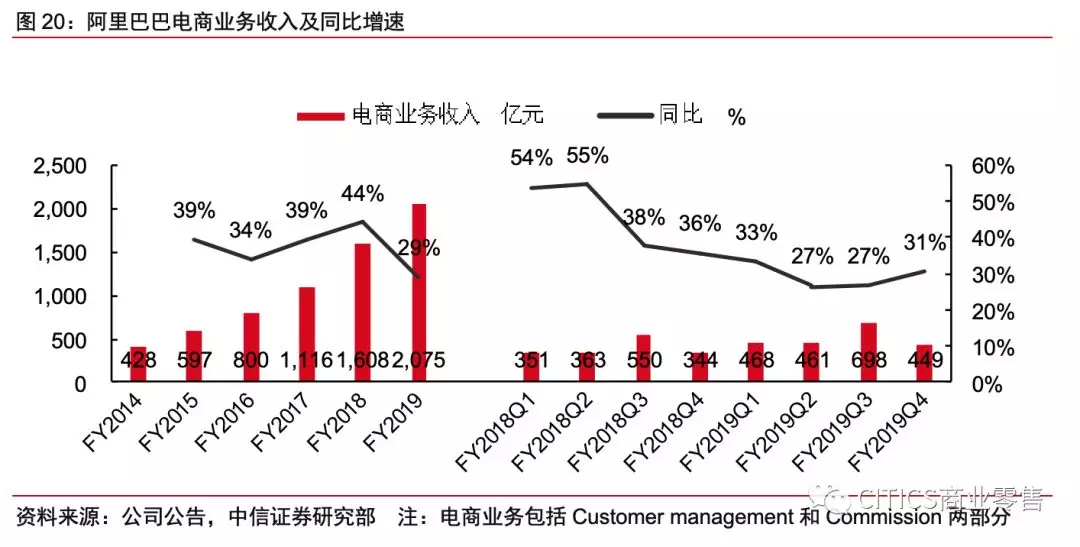

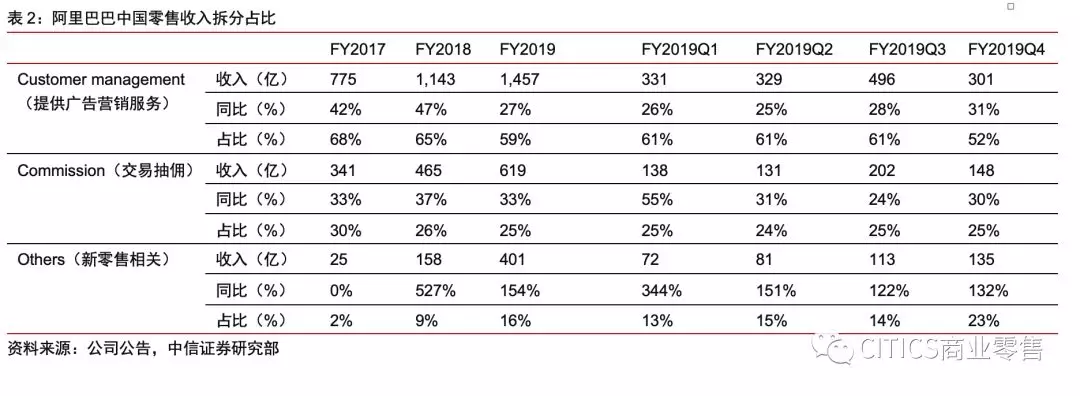

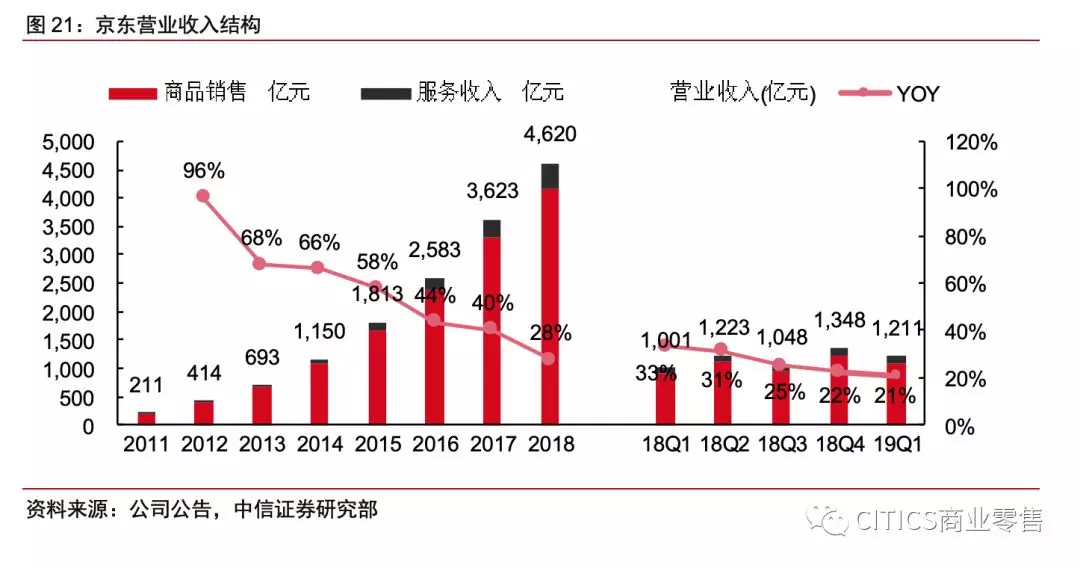

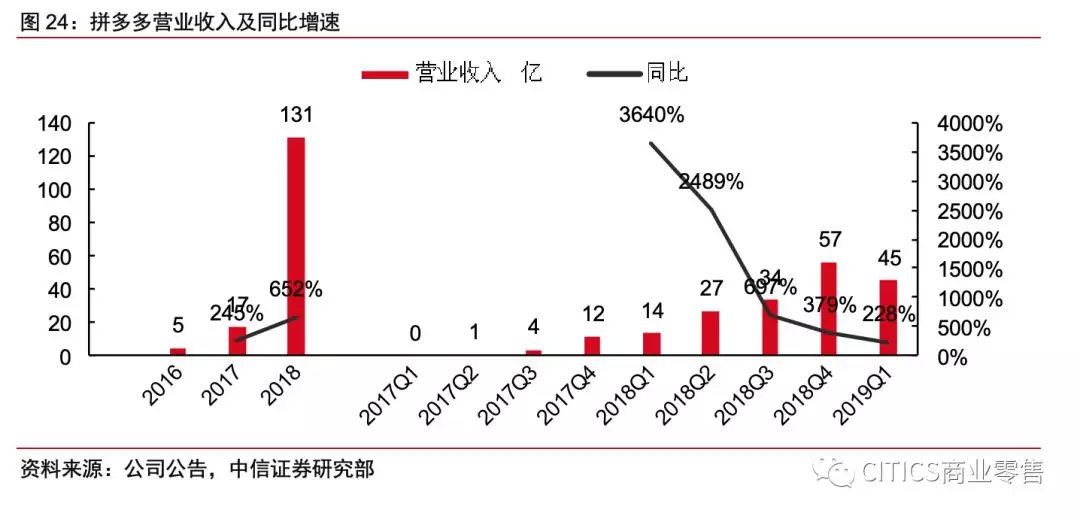

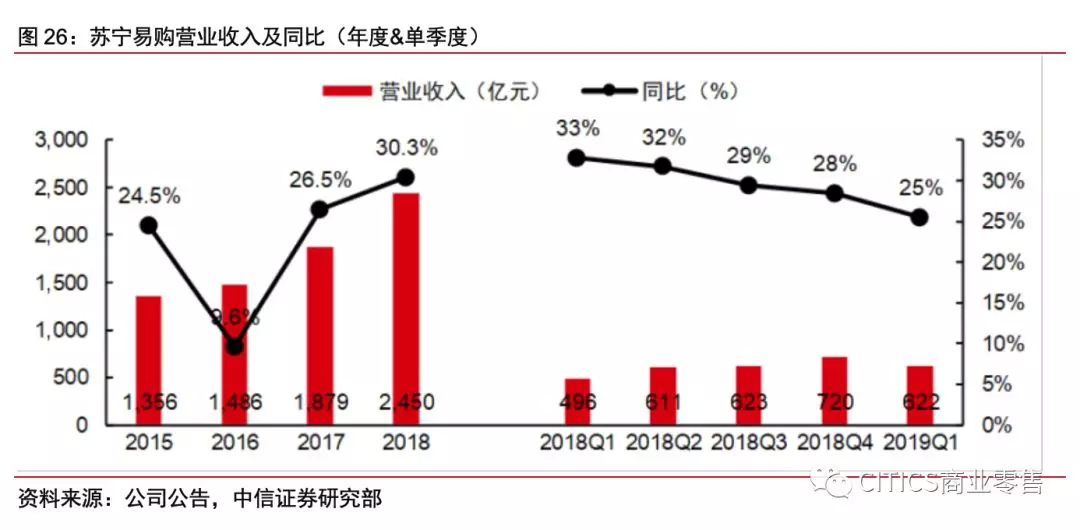

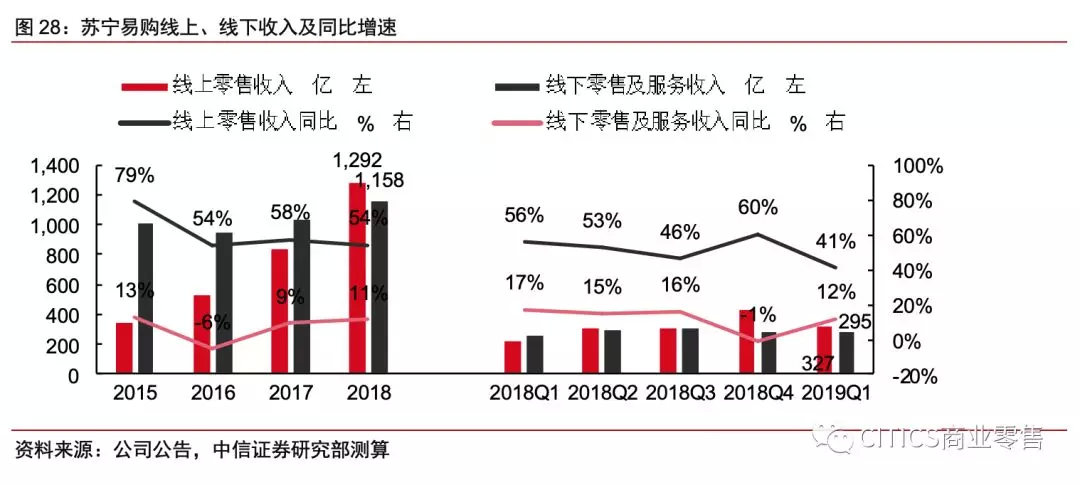

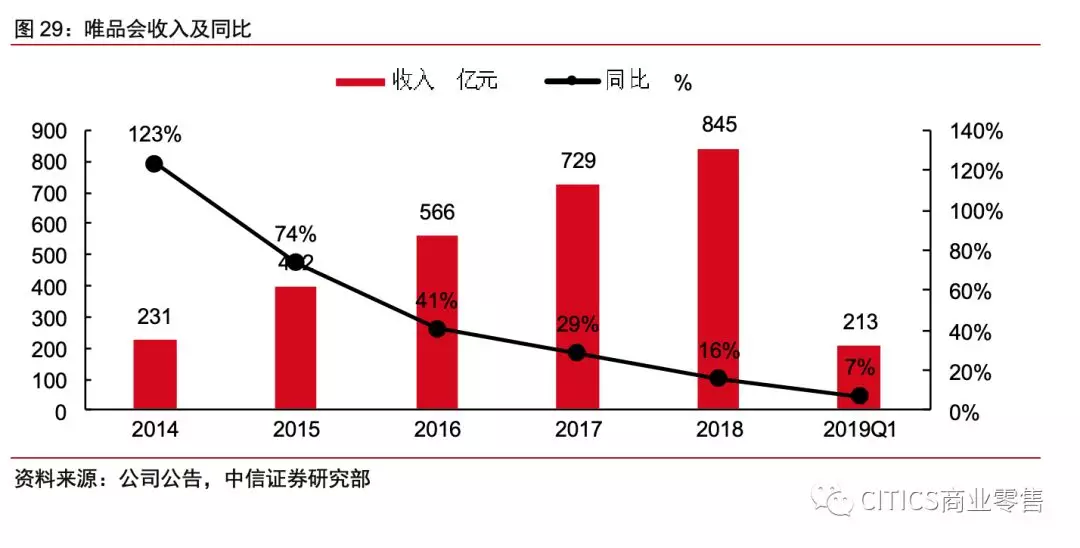

阿里/苏宁/拼多多收入维持高增速。FY2019/FY2019Q4,阿里巴巴中国零售营业收入分别为2,476亿/584亿元,同比+40%/+45%(FY2019Q2/Q3:+37%/+35%),增速有所回升;苏宁易购线上收入1,292亿/327亿元,同比+54%/+41%;拼多多营业收入131亿/45亿元,同比+652%/+228%,维持强劲增长。京东/唯品会收入增速单向持续放缓。2018A/2019Q1 京东营业收入分别4,620亿/1,211亿元,同比+28%/+21%;唯品会营业收入分别为845亿/213亿元,同比+16%/+7%。

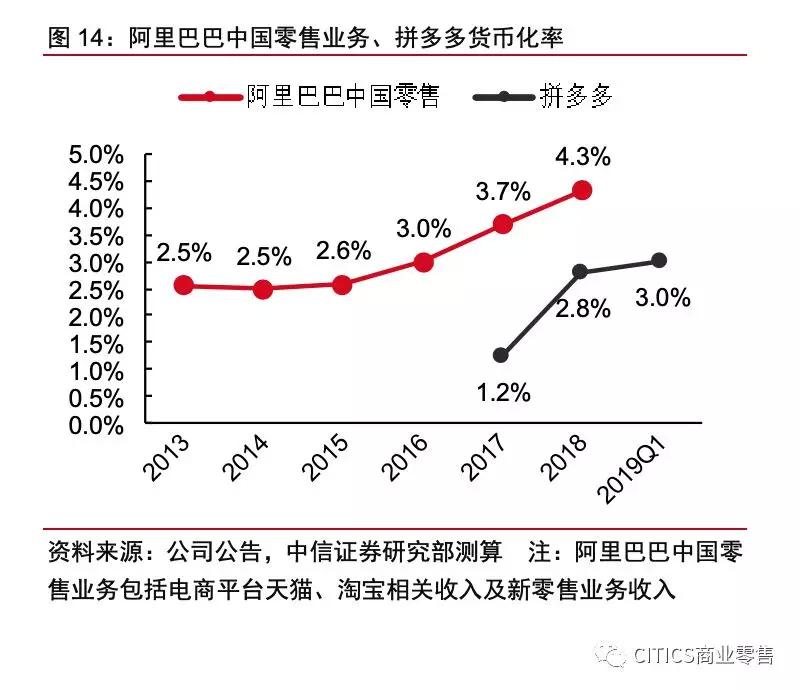

平台型电商货币化率处上行通道。FY2019阿里巴巴中国零售业务整体货币化率4.3%(FY2018:3.7%),其中广告货币化率/天猫佣金货币化率分别为2.5%/2.4%(FY2018:2.4%/2.2%),处于稳步上升通道。

2019Q1拼多多整体货币化率为3.0%(2018:2.8%),其中广告货币化率/佣金货币化率分别为2.6%/0.4%(2018Q4:2.48%/0.29%),佣金货币化率持续低位运行,广告货币化率环比企稳回升。

京东、苏宁线上、唯品会等电商自营占比较高,我们判断京东/苏宁开放平台整体货币化率稳定在约8%/2%。

阿里巴巴

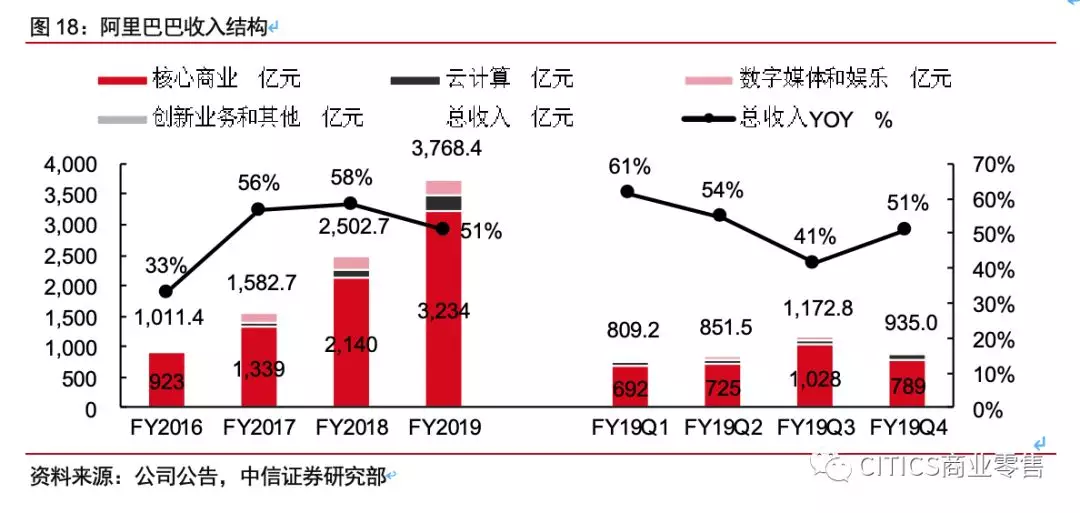

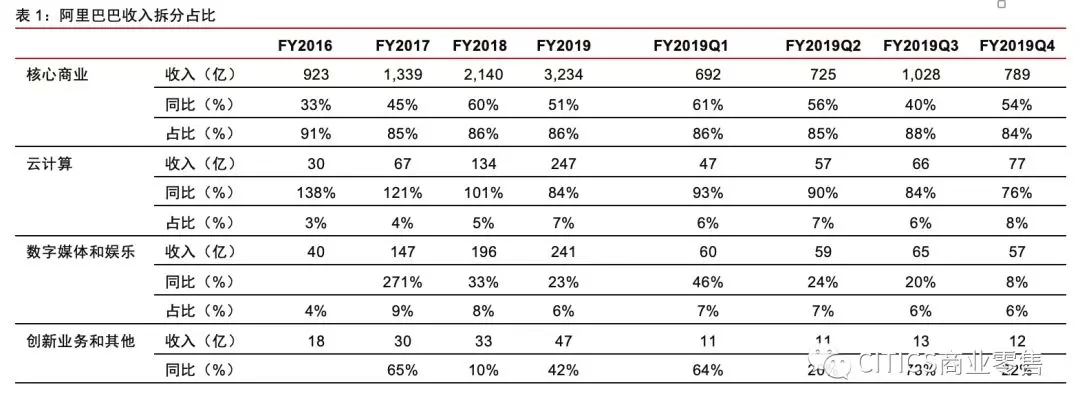

阿里巴巴:核心商业板块驱动收入高速成长。FY2019阿里巴巴营收3,768亿元,同比+51%。FY2019Q4阿里巴巴营收达935亿元,同比+51%,其中核心商业业务仍为公司主要收入支柱,占总收入比重为84%,同比+54%。

新零售业务翻倍增长,收入占比稳步提升。新中国零售业务中主要收入来源于两部分:1)电商平台收取的广告费用及交易抽佣;2)盒马、银泰等新零售相关业务。FY2019Q4中国零售收入中,广告/佣金/其他(主要为新零售相关业务)分别同比+31%/+30%/+132%,新零售相关收入占比提升至23%,同比+9pcts。

根据中国连锁经营协会数据,截至2018年末盒马门店达149家,销售额(含税)为140亿元。

京东

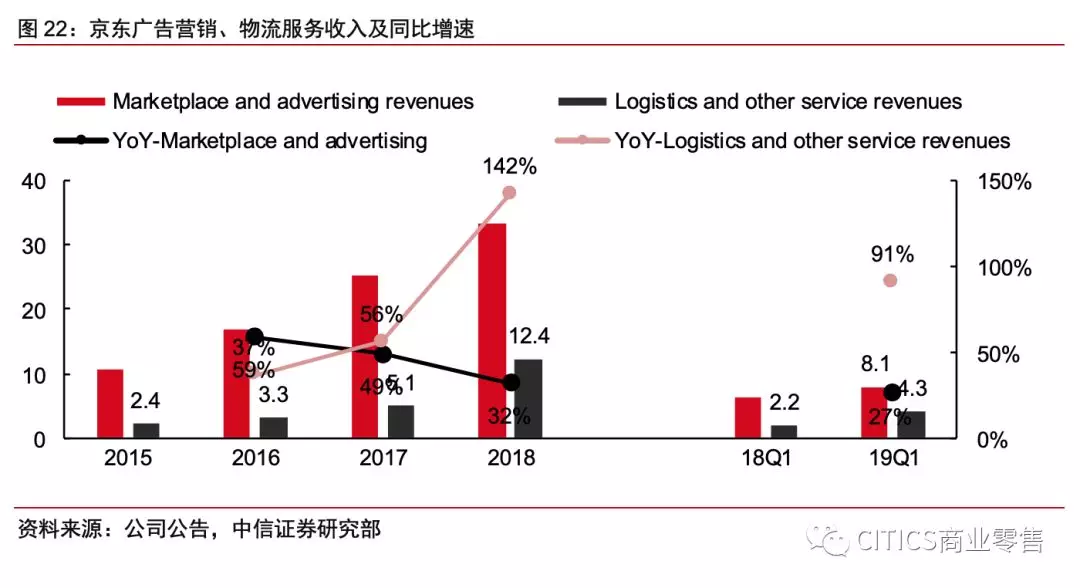

京东:收入持续放缓,物流服务收入增速亮眼。京东为自营为主、平台为辅的综合电商平台,收入来源为:1)自营商品销售收入;2)开放平台收取的商家广告费用及交易抽佣;3)对外提供物流仓配服务收入。

2018年京东商品/服务收入分别为4,161亿/459亿元,同比+25%/50%。2019Q1京东商品/服务收入分别为1,087亿/124亿元,同比+19%/+21%,其中服务收入中物流服务收入增速尤为亮眼,2018A/2019Q1物流服务收入124亿/43亿元,同比+142%/+91%,随公司进一步对外输出赋能服务性收入占比料将稳步提升。

拼多多

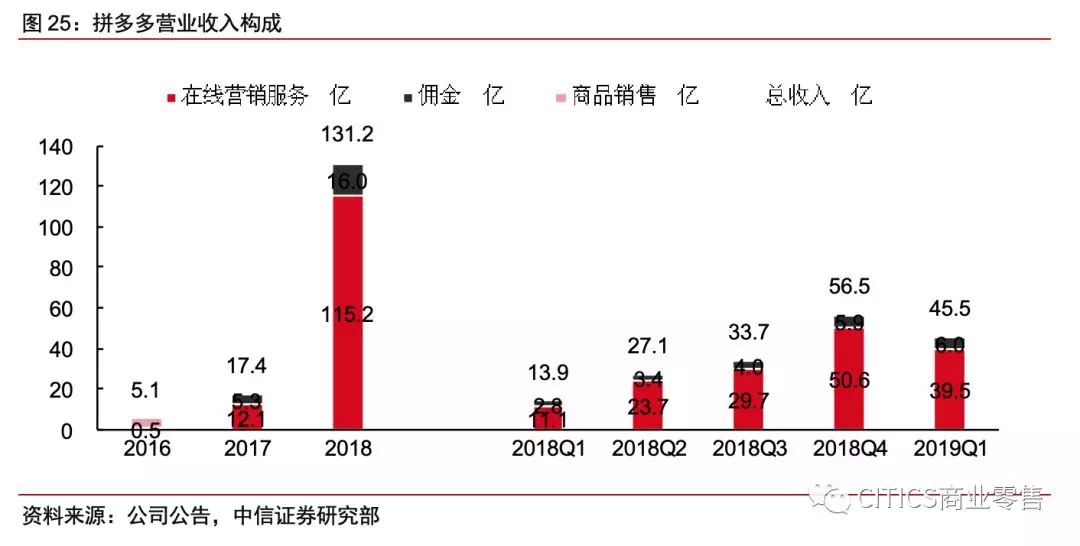

拼多多:在线营销服务驱动收入高速增长。公司收入主要来自于:1)向商家收取的广告营销费用;其中在线广告营销服务收入中,CPC(搜索推广)广告收入占比最高。2)向商家收取的交易抽佣,主要为代收的第三方支付的通道费用。

2018年拼多多营业收入131亿元,同比+652%,其中在线营销服务/佣金收入分别115亿/16亿元,同比+852%/+202%;2019Q1,公司营收46亿元,同比+228%,其中在线营销服务/佣金收入分别40亿/6亿元,同比+256%/+116%。

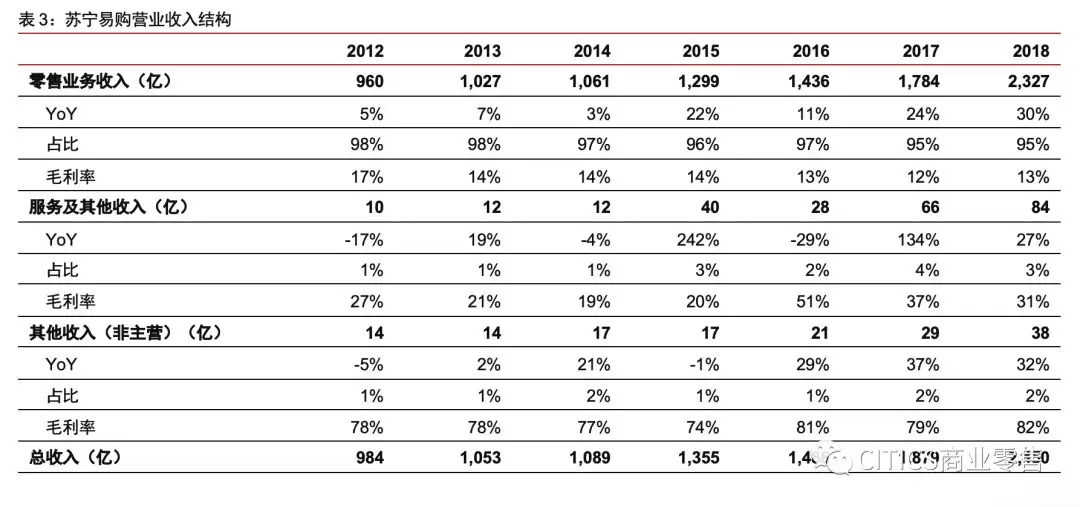

苏宁易购:线上自营逆势强劲,线下外延驱动成长。2018年公司零售/服务/其他收入分别占比95%/3%/2%。2018A/2019Q1,线上收入同比+54%/+41%,线上自营增速逆势上扬;线下处门店扩张期,带动线下收入同比+12%。

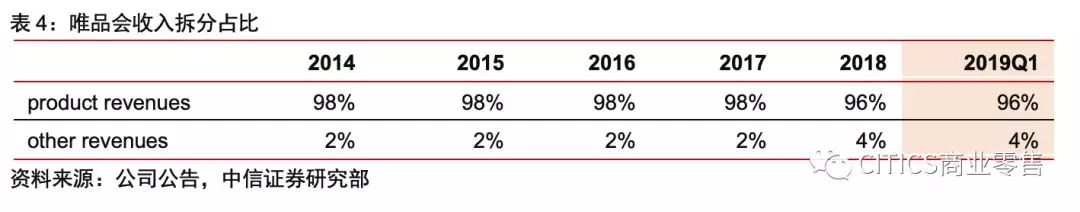

唯品会:聚焦服装品牌特卖,收入增长持续放缓。2018年唯品会营业收入845亿元,同比+16%;2019Q1营业收入213亿元,同比+7%。2018年公司主要收入来自于商品销售/服务收入占比96%/4%。

用户端:争夺增量与深耕单用户价值并举

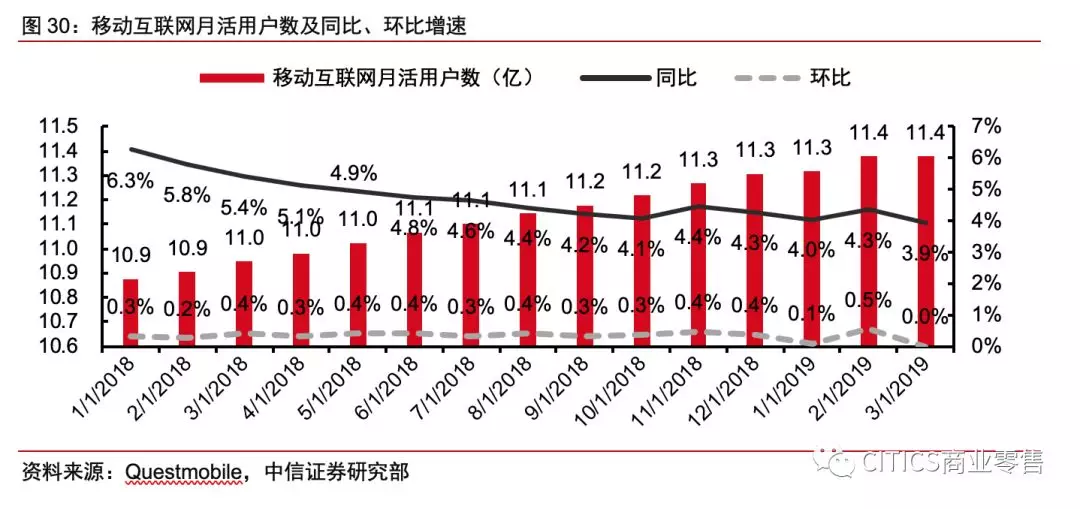

整体增量有限:移动互联网用户将稳定在11.0~12.0亿户

移动互联网用户红利进入尾声,电商渗透率已提升至较高水平。截至2018年底,网购用户数达6.1亿人,对全体互联网用户渗透率高达73.6%,进一步渗透空间已经较小。2019Q1,移动互联网用户数达11.38亿,同比+3.9%。

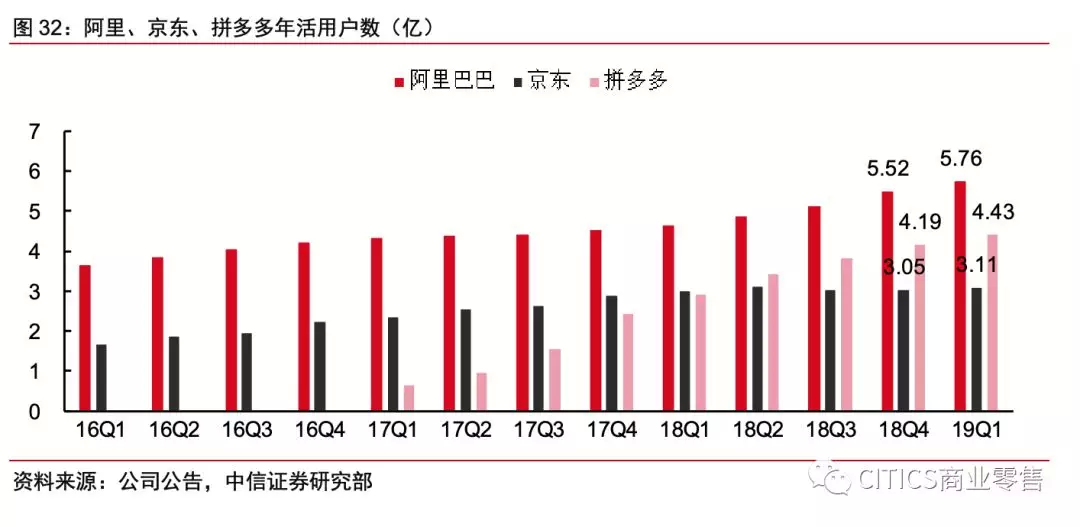

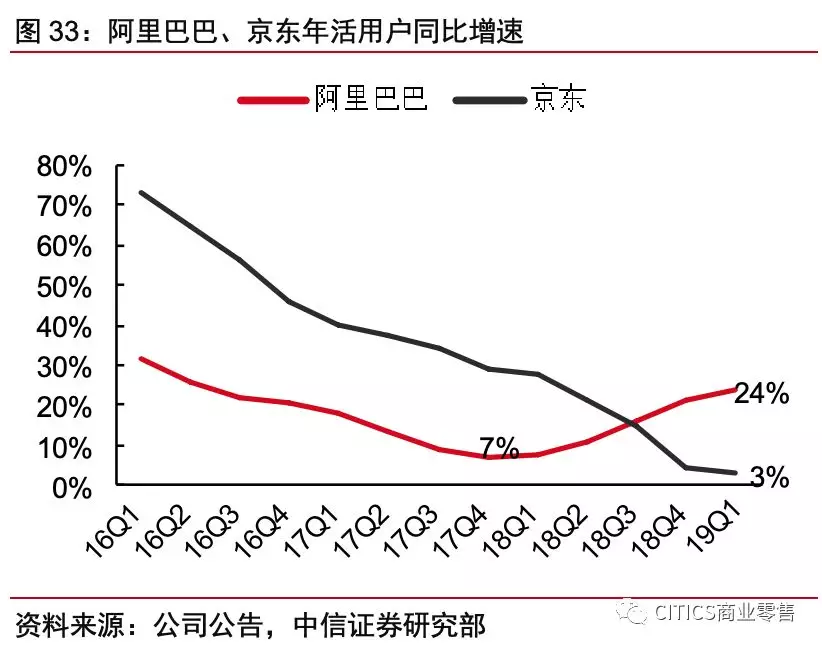

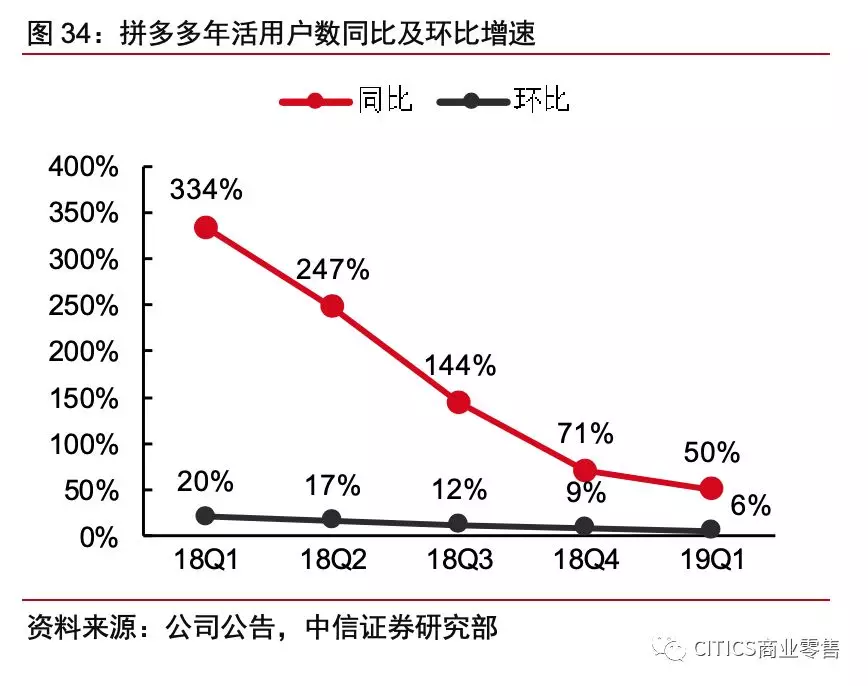

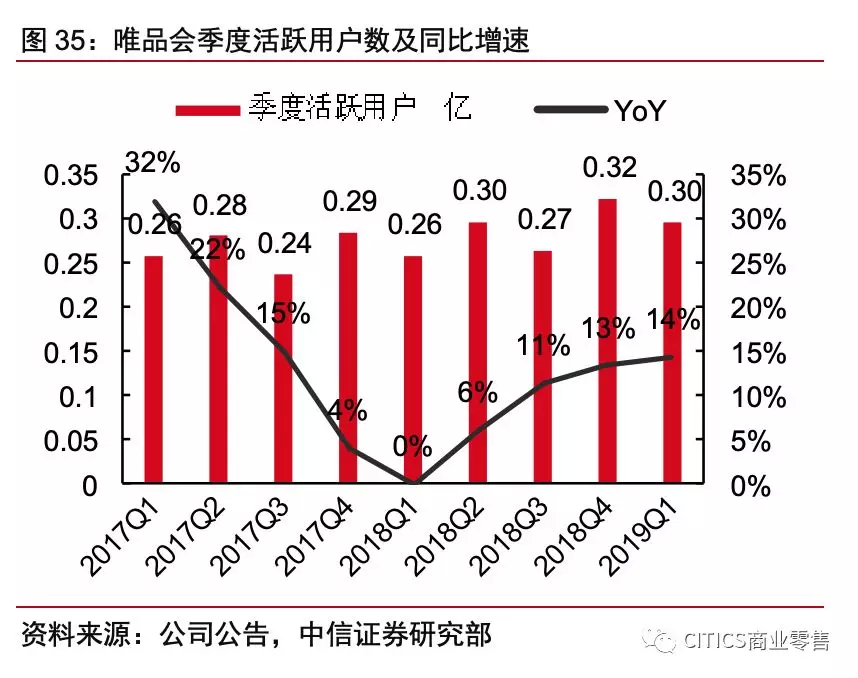

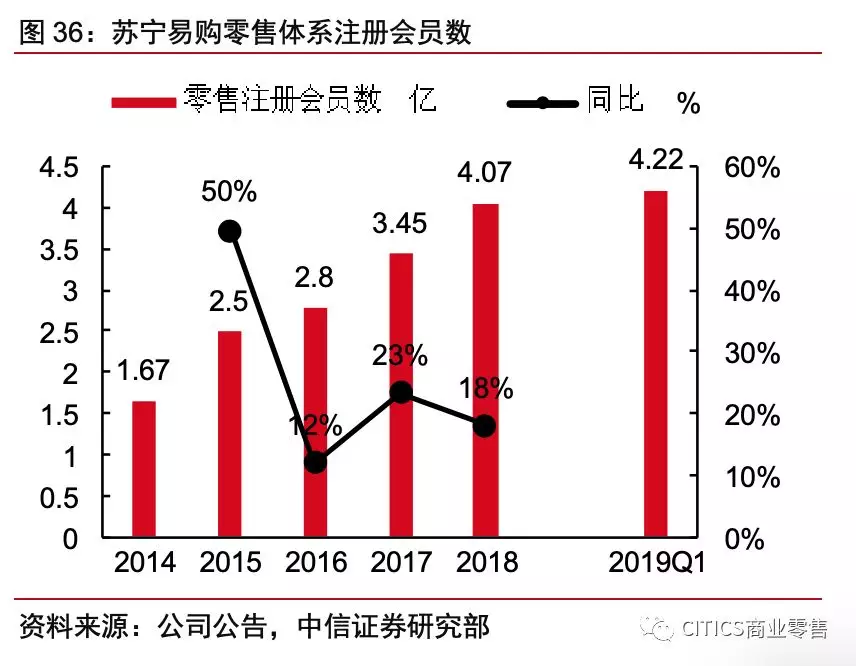

2018年,阿里/京东/拼多多年活用户分别为5.52/3.05/4.19亿人;2019Q1,阿里/京东/拼多多年活用户达5.76/3.11/4.43亿人,分别同比+24%/+3%/+50%。唯品会2018年活用户0.61亿人,同比+5%;2019Q1季度活跃用户0.30亿人,同比+14%。2019Q1苏宁易购零售体系注册会员数为达4.22亿人。

阿里巴巴依靠全生态布局的数字经济体广泛获客,加强对低线地区的渗透,用户增长维持在较快水平;京东对微信流量转化有限,线下经营能力缺失,下沉效果不佳,用户增长环比近乎停滞;拼多多乘社交拼团模式红利,对腾讯流量转化率高,用户数同比维持高速增长;唯品会战略合作京东、腾讯获取流量,季度活跃用户增速逐季提升;苏宁易购双线全场景获客,注册会员数稳步提升。

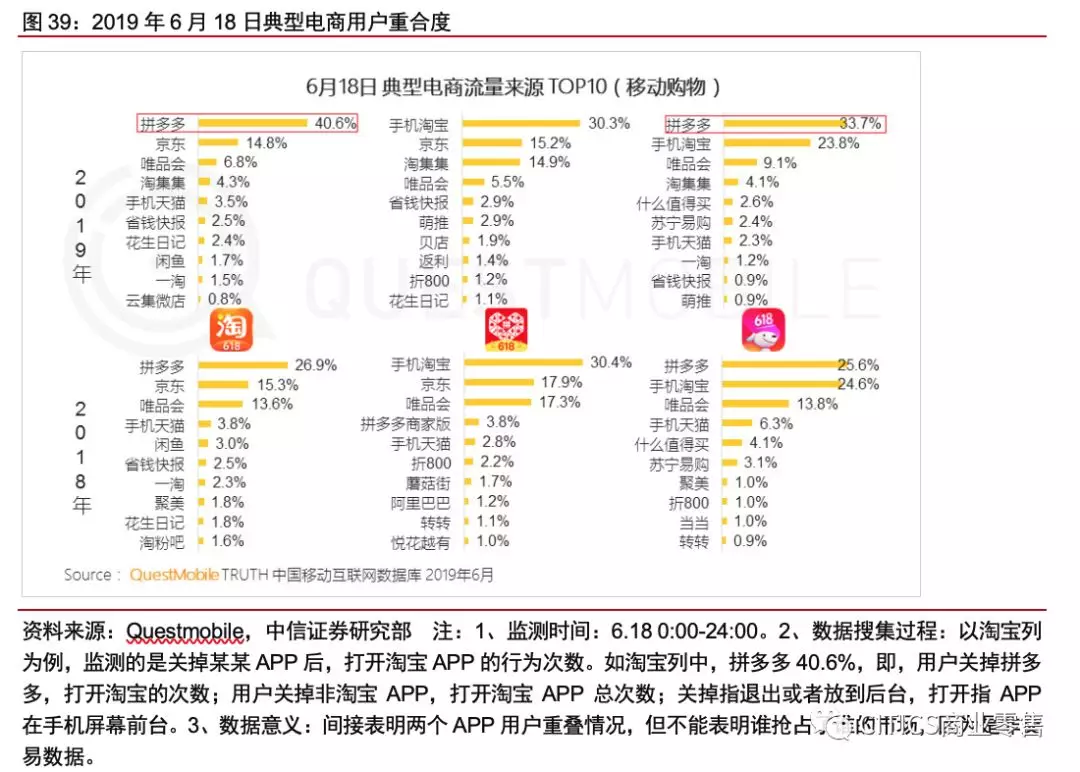

个体增量来源:下沉市场、跨界引流

整体而言,下沉市场是各电商龙头增量用户的主要来源,跨界引流是增量用户获取的主要方式。分公司看,传统电商龙头如阿里、京东、苏宁重在渠道下沉,电商新秀拼多多重在渠道向上延伸。2019Q1阿里70%新用户来自于低线地区,拼多多50%新用户是一二线城市,淘宝、拼多多用户重合度达72.4%,随流量红利结束,综合电商平台开启直面竞争。

从2019年618年中大促的用户获取情况看:

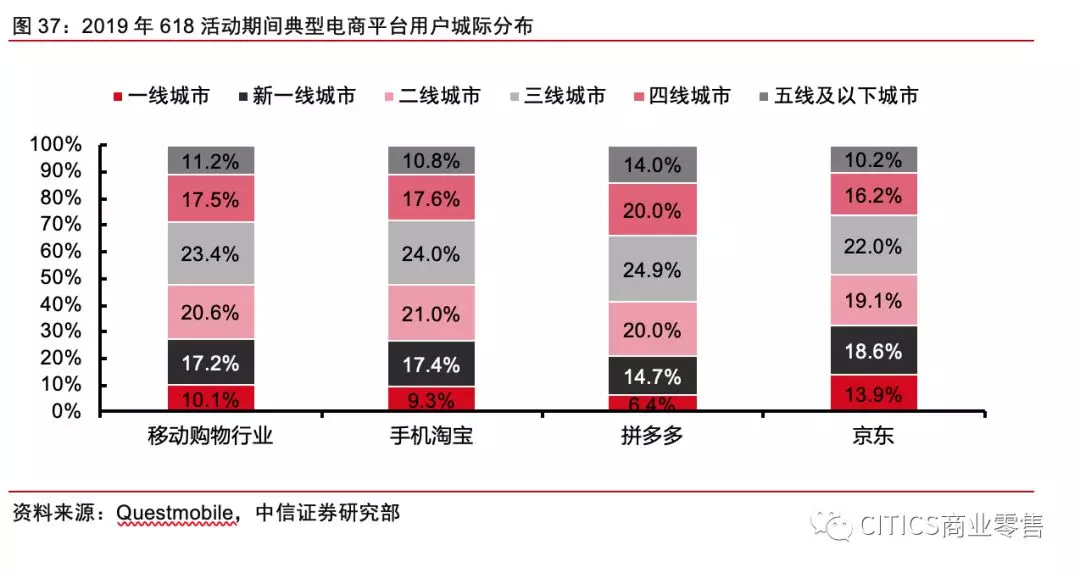

移动购物行业高线城市(一线、新一线、二线)用户占比47.9%,低线(三线及以下)52.1%。

手机淘宝:低线用户占比52.4%,与行业水平相当(规模占比高,基本代表行业整体水平)。拼多多:低线用户占比58.9%,在大力促销获取高线用户的情况下,其低线用户占比仍显著高于行业整体水平。京东:一线用户占比13.9%,低线用户占比48.4%,其业务主要集中在高线城市的特征显著。

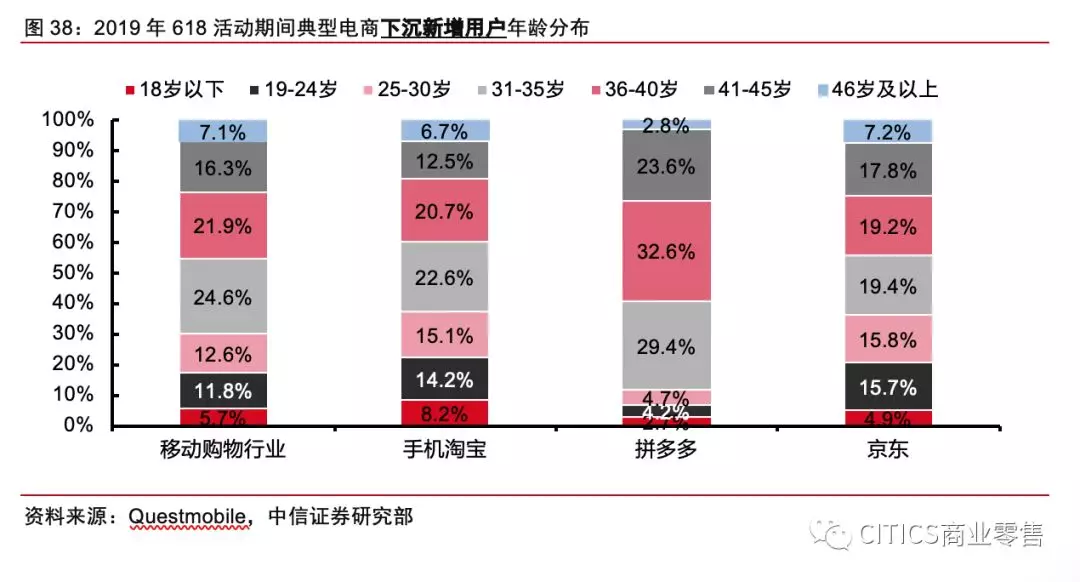

行业新增低线新用户中,30~40岁的客群是主力;拼多多低线新增用户年龄段显著高于行业(30岁以下占比仅11.6%,行业整体为30.1%)。

提升流量“质量”,挖掘单用户价值

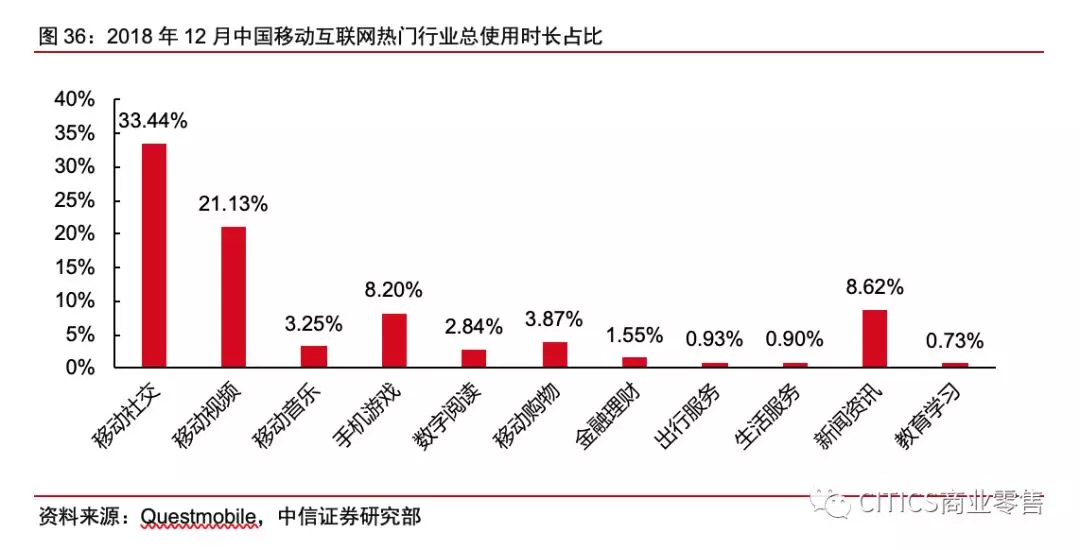

移动购物行业用户使用时长位居前列,各电商用户粘性有所分化。据Questmobile数据,2018年12月,移动互联网用户移动购物行业APP使用总时长占比3.9%,处各细分行业前列,位居移动社交(33.4%)、移动视频(21.1%)、新闻资讯(8.6%)、手机游戏(8.2%)等行业之后,但位居各细分行业前列。

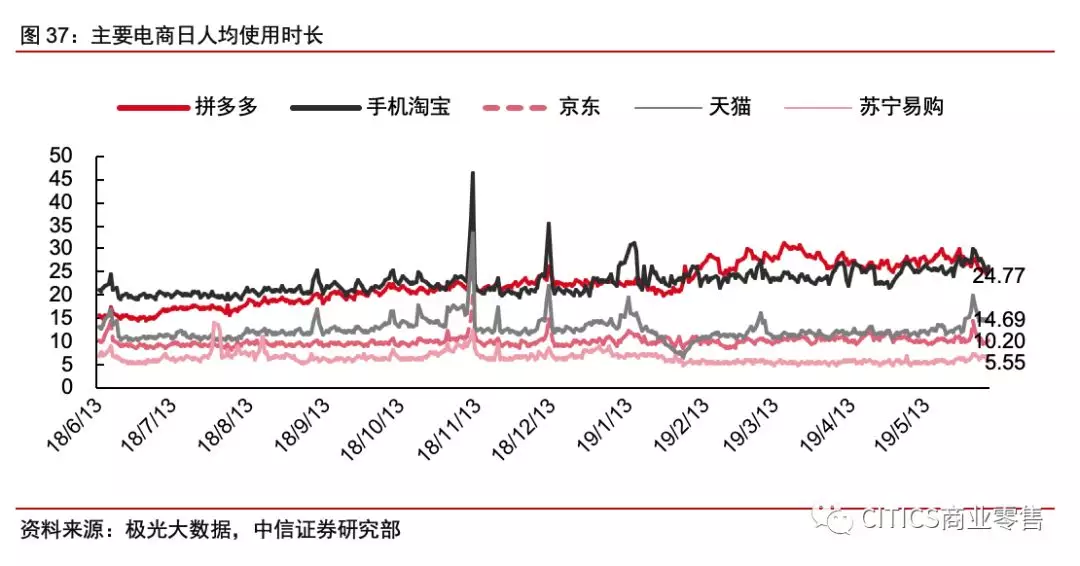

极光大数据显示,2019年6月,拼多多/淘宝/天猫每日人均使用时长约在25.6/26.1/14.7分钟(2018年同期:15.8/21.4/13.2分钟),用户粘性有所提升;京东/苏宁易购每日人均使用时长大约在10.2/5.6分钟(2018年同期:10.4/7.0分钟),激烈市场竞争中用户粘性下降。

单用户价值稳步提升,未来料将延续。2018年阿里中国零售/京东/拼多多/唯品会每年活用户贡献GMV分别为8,757元/5,492元/1,127元/2,165元,ARPU值分别为494元/1,513元/31元/1,397元。由于电商优势品类及商业模式的不同,单用户创造的GMV和收入不具备横向可比性;纵向比较来看,各电商单用户价值均处于单向上升通道,未来随电商龙头生态化发展服务用户全生命周期价值,单用户价值料将延续稳步提升趋势。

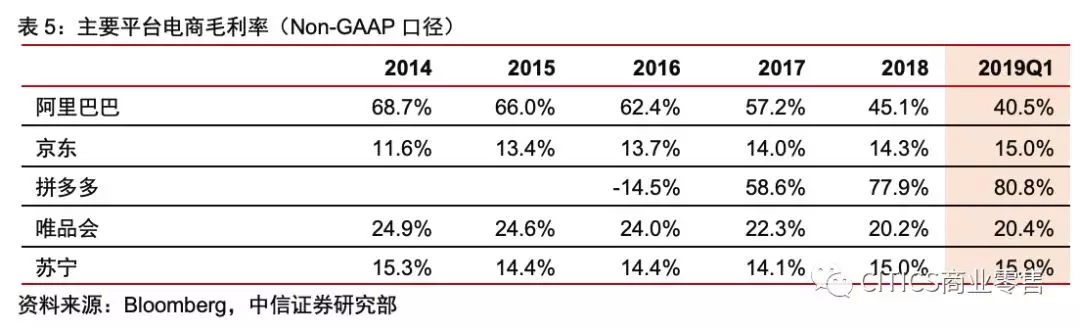

盈利端:盈利表现分化

线上价格战渐行渐远,毛利率进入上升通道。平台型电商毛利率维持在较高水平:2018A/2019Q1,阿里巴巴Non-GAAP毛利率为45.1%/40.5%,在云计算、数字媒体和娱乐、创新业务等影响下毛利率有所下滑;拼多多毛利率分别为77.9%/80.8%,未来预计维持在70%-80%左右。自营型电商价格战趋缓:唯品会以服装品类为主,毛利率较高,2018A/2019Q1毛利率分别为20.2%/20.4%,公司以低价策略换取复购率提升导致毛利率持续下滑;京东/苏宁以家电3C品类为主,毛利率较低,随规模效应和价格战趋缓毛利率稳步提升,2019Q1京东/苏宁毛利率分别为15.0%/15.9%。

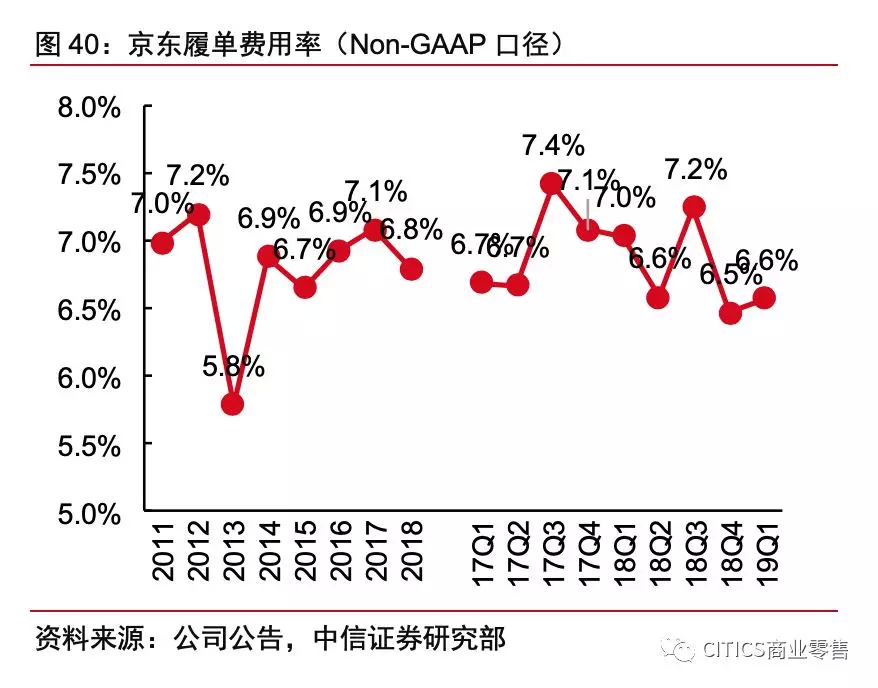

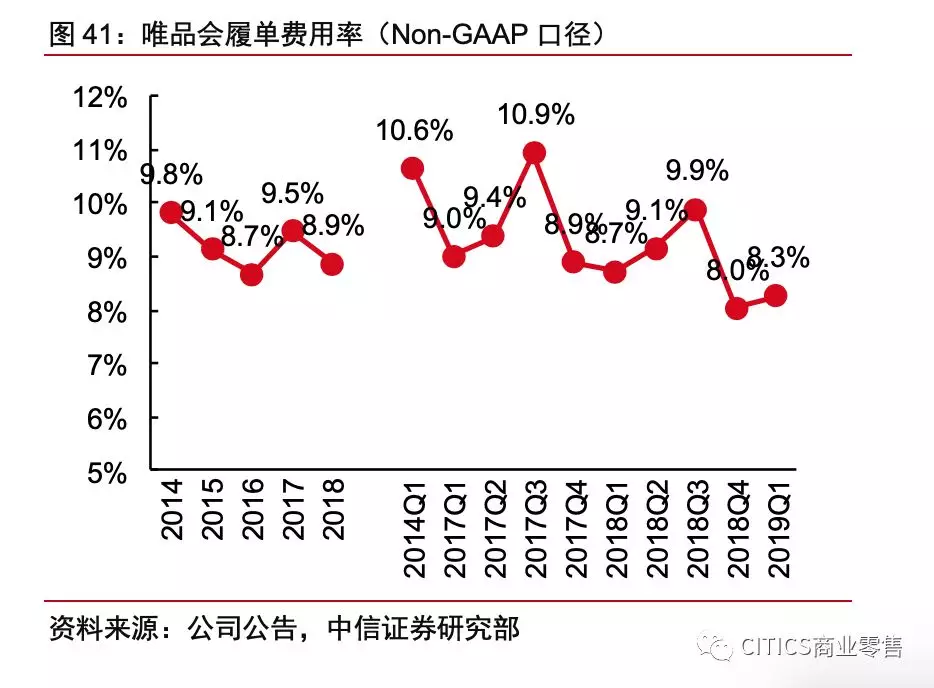

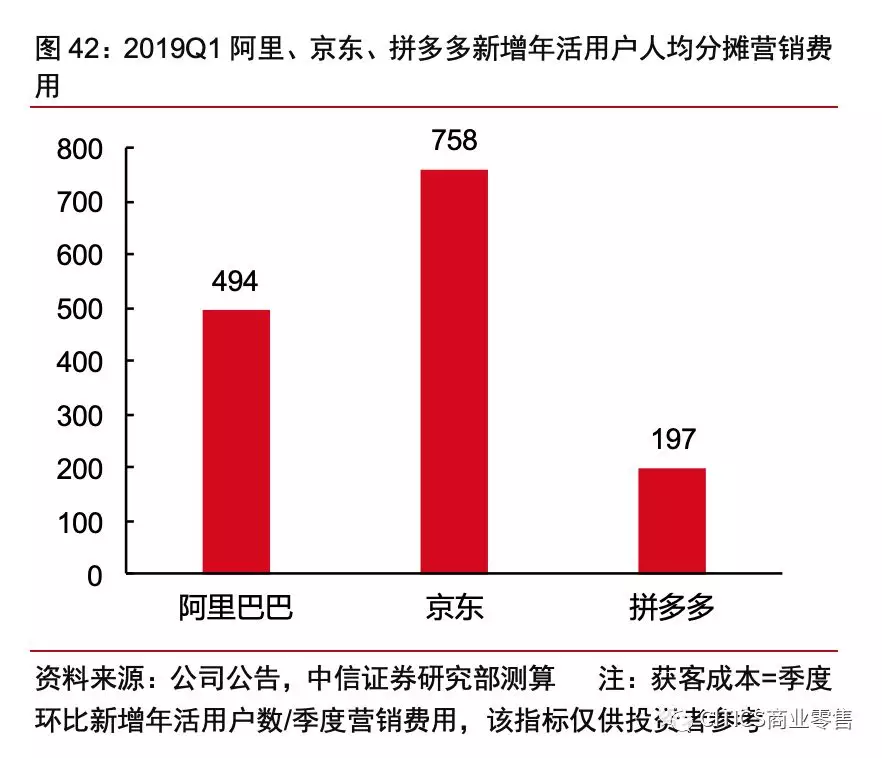

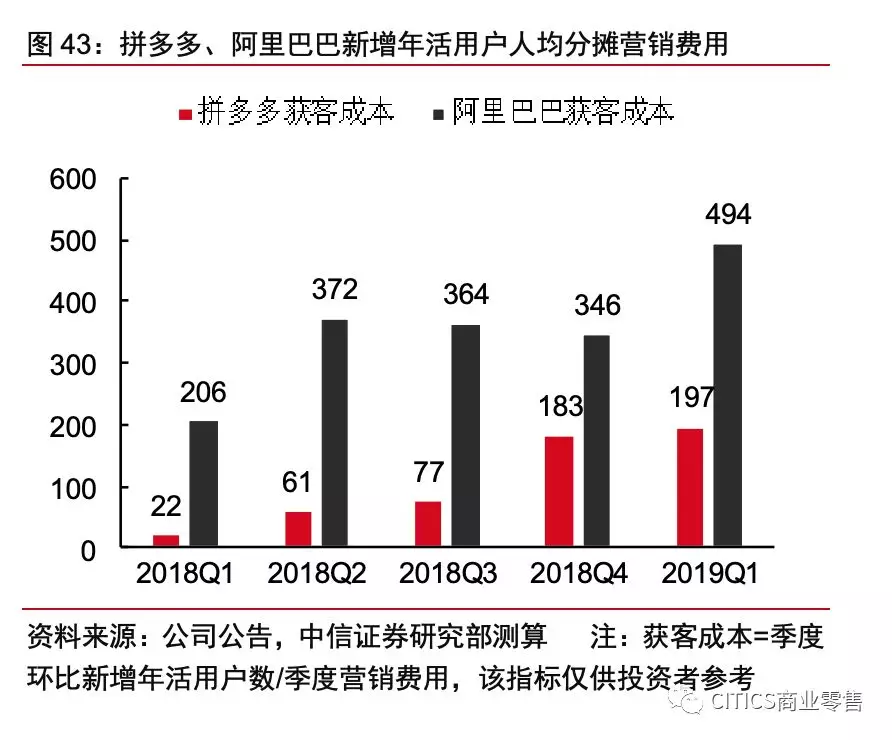

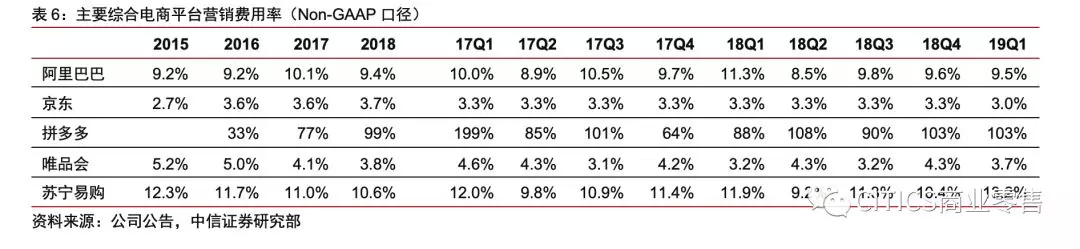

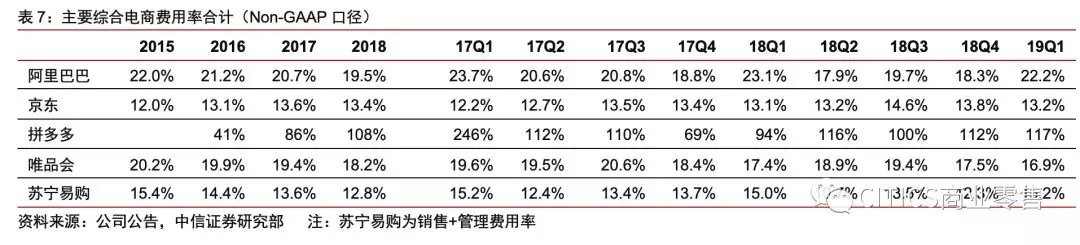

规模效应下履单费用缓步下行,获客成本持续提升,整体费用率稳中有降。履单费用及营销费用是电商平台占比最高的两项费用支出。1)履单费用:随规模效应显现履单费用率稳步下行,2018A/2019Q1京东履单费用率分别为6.8%/6.6%,同比-0.3/-0.5pct,同期唯品会履单费用率为8.9%/8.3%,同比-0.6/-0.5pct;2)营销费用:线上流量成本逐步攀升,京东(合作腾讯)、苏宁(合作阿里、完善线下场景)、唯品会(合作京东、腾讯)、阿里(生态获客)等减少流量购买,对外寻求流量合作、搭建丰富获客场景拓宽引流来源,拼多多尚处营销驱动期,2018A/2019Q1营销费用率99%/103%,19Q1新增年活用户人均分摊营销费用提升至197元(测算阿里/京东同期494/758元),同比/环比+175/+15元,获客成本营销驱动获客边际效用递减但仍具备流量成本优势。

阿里利润稳健,京东、唯品会盈利改善

2019Q1阿里巴巴Non-GAAP归属净利率21%,其中核心电商业务盈利稳健,核心电商EBITA利润率36%,因新业务营销净利润小幅下行但整体盈利能力较强。

京东毛利率提升释放利润弹性,2019Q1Non-GAAP归属净利润率达2.7%,达到公司成立以来的最高盈利水平;唯品会开放第三方平台、聚焦高毛利率服装品类,优化履约成本,提升营运效率,盈利能力逐季提升,2019Q1实现Non-GAAP归属净利率4.0%。

拼多多、苏宁持续亏损

拼多多尚处高速扩张初期,规模先行获取用户及优质商户,营销费用持续维持在较高水平对盈利持续造成较大压力,2019Q1拼多多实现Non-GAAP归属净利率-30%。2019Q1苏宁易购扣非归属净利润亏损9.9亿元,主因为同店下滑、小店亏损、线上培育等,随Q2小店出表及同店回暖,盈利料将大幅改善。

风险因素

经济活力下行,流量变现不达预期;失序竞争侵蚀盈利能力。中产消费群体购买力受挫;创新业务培育侵蚀业绩;消费刺激政策效果低于预期。

投资策略

建议关注下沉市场及跨界引流获取用户成效显著、生态体系完善、变现方式多元的阿里巴巴(BABA.US);推荐品类由低频家电3C向高频快消、生鲜拓展顺利,场景、生态日益完善,线上持续减亏的苏宁易购(002024.SZ);关注高购买力用户增长、前端享社交拼购红利、后端供应链提效的拼多多(PDD.US)。