本文来源微信公众号“王涵论宏观”,作者兴业证券分析师王涵、王轶君,原标题《【兴证宏观】德银会是这一轮的贝尔斯登吗?——德银全球裁员火线快评》。

内容摘要

事件:2019年7月7日,德银宣布将大规模削减投资银行业务,预计将在全球裁员20%(约1.8万人)。德银的战略收缩再次引发市场对其潜在风险,尤其是衍生品风险敞口的关注,对此我们认为:

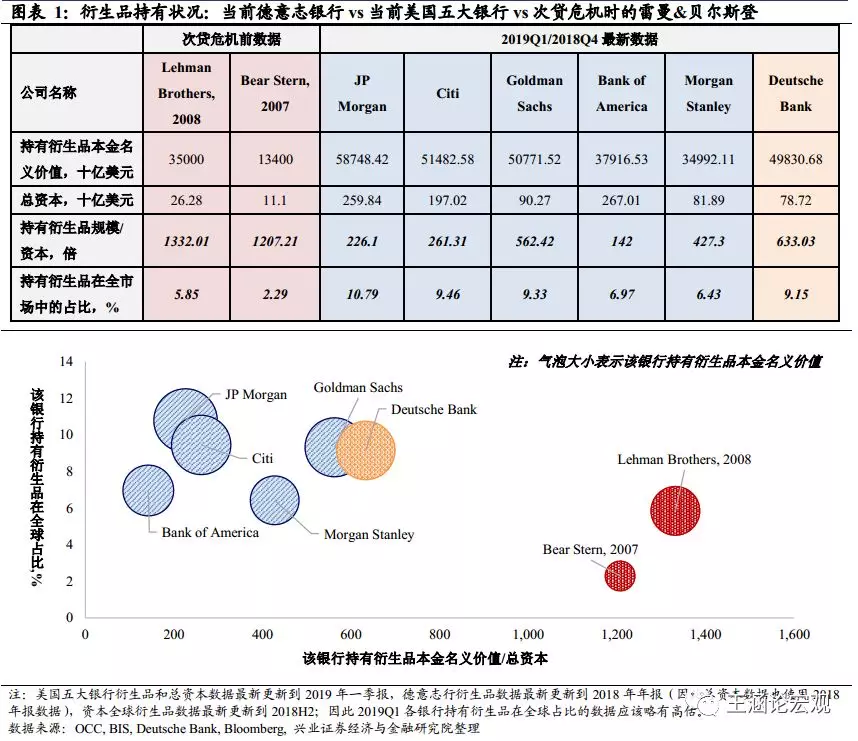

全球衍生品规模仍与全球金融危机爆发时的规模相当。我们曾在此前报告中指出,与中国金融体系直接加杠杆不同的是,海外金融机构更多使用衍生品间接加杠杆。尽管2014年后全球衍生品规模有所下滑(从2013年底高点710.1万亿美元降至2018年2季度的544.4万亿美元),但仍然与全球金融危机之前的水平相当。

如果考虑衍生品,德银在内的全球金融机构的杠杆并不低。尽管金融危机后,全球银行受到的监管明显加强,全球系统性重要银行资本充足率有了明显提升(31家重要银行一级资本充足率由2007年的7.7%上升至2018年的15%),但如果考虑衍生品,全球金融机构杠杆并不低。当前全球大型金融机构持有的衍生品规模/总资本约在200~600倍,如高盛、摩根大通持有衍生品本金名义价值约为其资本的562.4倍、427.3倍,而德银的这一比例超过600倍。

由于衍生品集中度较高,这使得如果发生风险,其传染度较高。从数据上来看,前五大美国银行持有约全球43%的衍生品,如果风险传导至主要大型银行,其风险传染程度是呈现非线性上升。

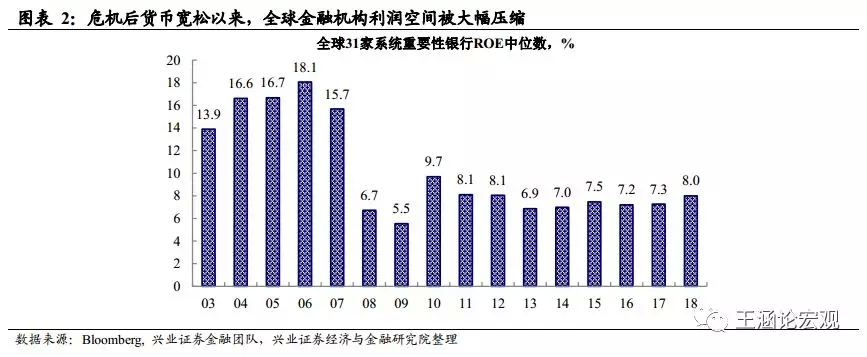

低利率环境侵蚀金融机构(尤其是欧洲)的盈利缓冲垫。我们曾在2016年的报告《特朗姆普、联储与负利率》中指出,负利率的问题之一在于其本质是以金融机构补贴实体,而期望实体经济好转再反哺金融机构。但事实是,本轮全球低利率环境维持的时间比过去任何一轮都要长,这严重侵蚀了金融机构的盈利缓冲垫,全球31家系统重要性银行的ROE水平从全球金融危机前的16%左右下降至2018年的8%左右,而欧洲由于其负利率水平更深,其银行部门过去几年盈利能力则明显更差,2018年31家系统重要性银行中,欧洲银行的ROE中值为7.3%,而德银为连续四年为负值,巴克莱银行在过去五年也仅维持均值为0.2%的ROE水平。

风险提示:全球经济及金融机构盈利超预期。