本文来源微信公众号“华创饮食”,作者华创证券首席分析师董广阳、高级分析师方振,原文标题《【华创食饮|日本调研专题】他山之石:东瀛乳品见闻录》。

投资要点

此前我们外发两篇中日国际对比报告《在迷雾中穿行:90年代日本食品饮料的变与不变 》及《再看日本:物换星移几度秋,几家欢喜几家愁》,引起市场广泛关注。近期我们前往东京调研了日本酒精饮料、乳制品、饮料、方便食品、调味品等多个行业及龙头企业,对日本食品饮料行业有了更深入理解,因此推出了“他山之石”系列调研报告。上篇报告《他山之石—东瀛啤酒见闻录》讲述了日本啤酒行业概况,以下为第二篇系列调研报告《他山之石—东瀛乳品见闻录》。

日本乳制品行业:

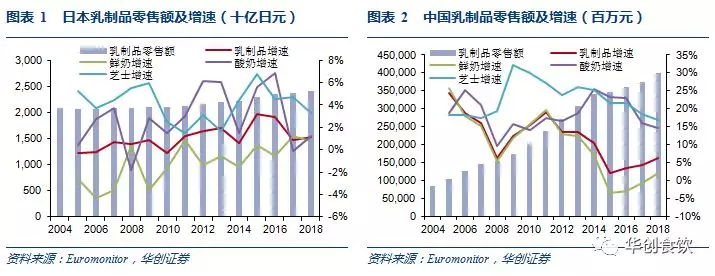

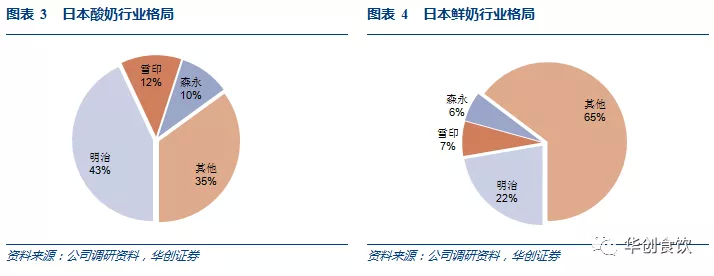

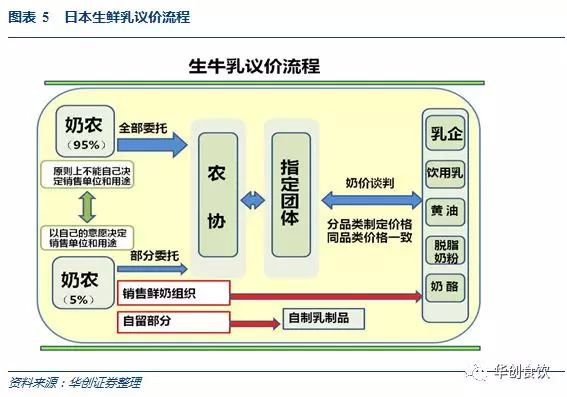

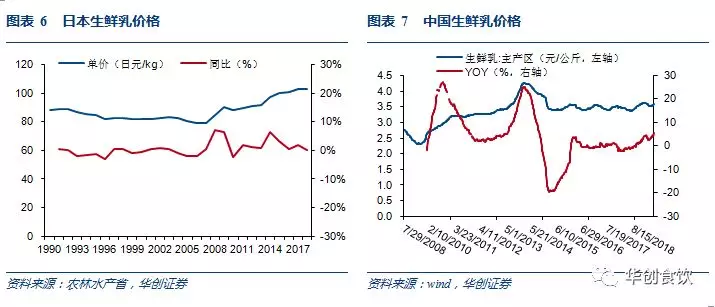

1)18年日本乳制品行业增长约为1%。其中酸奶、鲜奶行业增速约为1%,芝士行业增速约3-4%。中国乳制品行业仍保持6-7%的增长,其中鲜奶市场增长停滞,酸奶及芝士市场仍有约15%的增长;2)酸奶行业份额集中,鲜奶市场格局分散。日本酸奶行业CR3为65%,龙头明治市占率为43%,其原因是明治最早进入酸奶市场,具备先发优势;鲜奶行业CR3为35%,竞争格局分散。其原因是居民较早养成了饮用本地冷鲜奶习惯,集中度难以提升。中国乳制品CR2约为60%,双寡头格局稳定。日本市场以低温奶为主,中国市场以常温奶为主,乳企扩张速度较快,龙头优势更易发挥,行业份额料将较快朝头部集中;3)上游议价能力强,乳企原材料价格趋同。日本生鲜乳收购价由乳企与指定团体协商制定且分用途定价,同一用途的原材料收购价格趋同。中国乳制品上游格局较分散且不存在日本谈判机制,故下游乳企议价能力较强;4)原材料价格趋同倒逼下游乳企差异化竞争。由于同一用途的原材料收购价格相同,下游乳企不得不通过产品差异化及提高产品附加值应对竞争,乳企多推出功能性产品。

明治控股调研反馈:

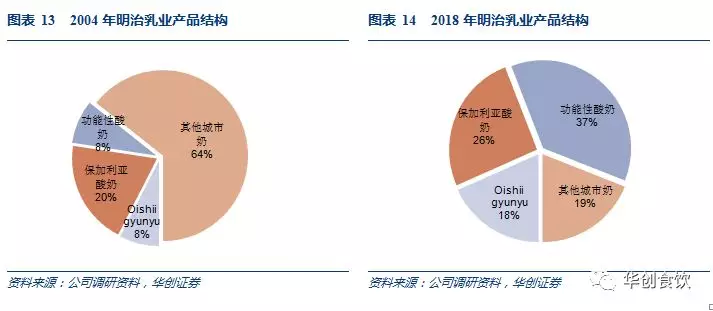

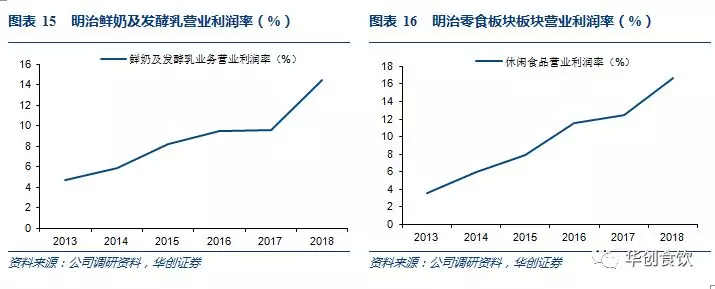

明治控股是日本乳制品龙头企业,主要业务为食品和药品业务。公司年报数据显示,2019财年明治实现销售收入759.70亿元,其中食品类占84%,药品类占16%。公司主要经营策略有:1)提高产品附加值。主要通过产品结构高端化和功能化实现。2004-2018年间,明治高附加值牛奶占比从36%提升至81%,鲜奶及发酵乳业务营业利润率亦从2013年的4.7%提升至2018年的14.5%;2)发力医药健康领域。在增长较快的运动营养领域扩大产能,拓宽渠道。与此同时,明治推出了SAVAS Milk等即饮蛋白饮料,该类产品因饮用便捷,消费场景丰富而受到消费者欢迎。在药品领域明治收购疫苗公司寻找新业务增长点;3)加速扩张海外业务。明治目前海外业务占比约7%,其中食品板块海外业务占比不足5%。公司规划2025年海外业务占比提升至20%,中国市场为主要目标海外市场。公司计划在中国扩大产能,推出功能性酸奶产品,通过网络推广及售卖产品;4)明治发展不足:错过日企国际化黄金时期、业务间协同效应不足、奶源布局集中导致风险较集中。

日本乳品行业对中国的借鉴意义:

1)中国乳制品行业仍有较大发展空间。中国人均乳制品消费量不足日本历史峰值一半,有较大提升空间。明治乳制品业务发展经历了从鲜奶到酸奶,再从酸奶到功能性酸奶的过程,目前中国乳制品行业处在酸奶高速发展时期,功能性酸奶市场尚未起步,未来随着可支配收入增加及居民健康意识增强,该领域有较大发展空间;2)乳企可朝医药及蛋白营养领域扩张。乳企发酵技术可与部分制药业务协同,而后实施药食结合战略进入功能食品及保健食品领域。此外,乳企可朝蛋白质类运动营养领域扩张,液态蛋白质补充剂为风口;3)ESL技术普及后可扩大低温奶销售半径。明治液态乳主要采取ESL杀菌技术,在保留较好口感的同时亦延长了货架时间,未来ESL乳在中国普及后可大幅扩大低温奶销售半径。

风险提示:日本行业发展对中国行业发展借鉴性不足的风险。

正文部分

一、行业整体保持平稳,上游议价能力强倒逼下游差异化竞争

日本乳制品行业保持平稳增长,其中鲜奶市场有所回暖,酸奶市场增速有所下滑,芝士市场稳步增长。21世纪日本人口数量逐步见顶回落,乳制品消费人群减少导致行业增长放缓,近年来保持约1%的增长。在少子化趋势下,鲜奶主要饮用者学生群体逐渐萎缩,鲜奶行业持续小幅下滑,但近年来日本宣传饮用鲜奶有利于缓解老年痴呆症,老年消费者增加后带动鲜奶市场回暖。酸奶方面,因近年来日本功能性食品及饮品增多,消费者选择多样化挤占部分功能性酸奶消费,酸奶市场增速有所下滑。芝士品类仍稳步增长,其原因是芝士消费在家庭饮酒场景中增多,其在新细分场景增长带动品类增长。中国乳制品行业规模仍保持约6-7%的增长,分品类看鲜奶市场增长停滞,酸奶及芝士市场仍有约15%的增长。

酸奶行业份额集中,鲜奶市场格局分散。公司调研反馈,日本酸奶行业集中度较高,CR3约为65%,其中明治市占率为43%,优势较为明显,其原因是1)明治最早在日本售卖酸奶,在具备先发优势的同时亦长期积累品牌认可度;2)明治在酸奶推广上力度较强。日本鲜奶行业竞争格局较为分散,调研反馈行业CR3约为35%,其原因为早在酸奶进入日本市场前居民便养成了饮用本地鲜奶习惯,故集中度难以提升。中国乳制品CR2约为60%,双寡头格局稳固。日本市场以低温奶为主,中国市场以常温奶为主,乳企扩张速度较快,龙头优势更易发挥,行业份额料将较快朝头部集中。

上游议价能力强,原奶按用途定价,同用途价格趋同。公司调研反馈,日本乳企原材料90%的来自于日本国内,奶酪、黄油、奶粉等原材料多为国外进口,进口大包粉多用于生产奶酪。乳企主要通过指定团体来购买生鲜乳,指定团体为农业协会联合奶农形成的公益团体,成员为全国各地的奶农代表,指定团体每年负责与乳业谈判下一年原奶收购价格,并分饮用奶、黄油、奶粉、奶酪等不同加工用途定价。此外,指定团第亦协商奶农的供给量,保证了奶农的利益以及价格与供给的稳定性。在定价在此机制下,日本乳制品企业对上游议价能力较弱,且不同乳企同一用途的原材料收购价格趋同。中国乳制品上游格局较分散且不存在日本谈判机制,故下游乳企议价能力较强。

原材料价格趋同倒逼下游乳企差异化竞争。由于同一用途的原材料收购价格相同,下游乳企不得不通过产品差异化及提高产品附加值应对竞争。我们调研反馈,日本乳企多推出功能性酸奶提高产品附加值,例如明治功能性酸奶提供预防感冒,抑制幽门螺杆菌,降低尿酸、改善肠道等功能,其余厂商亦推出美容、抑制牙周炎、改善划分过敏、减少皮下脂肪等功能。中国产品多在口味和包装上进行差异化竞争。

二、明治控股调研反馈

(一)明治控股:日本乳制品龙头

明治控股是日本乳制品龙头企业,主要业务为食品和药品业务。公司年报数据显示,2019财年明治实现销售收入约759.70亿元,其中食品类占84%,药品类占16%;净利润为37.47亿元,其中食品类占89%。食品方面,明治酸奶、牛奶、巧克力和果汁软糖日本市占率均为第一。药品方面,全身性抗生素市占率排名第一。明治的海外事业部包括中国、东南亚和美国,海外销售额占比约为7%。

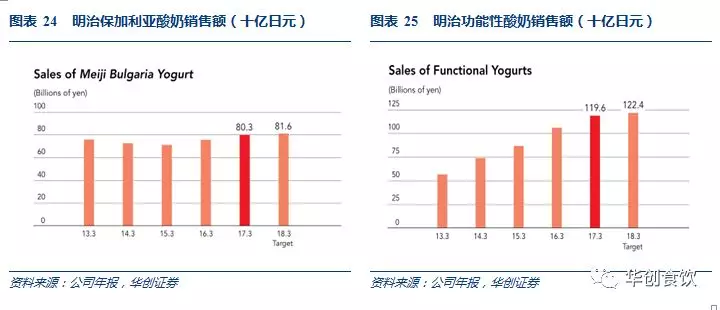

明治主要在售产品为鲜奶Oishii Gyunyu,保加利亚酸奶及功能性酸奶LG21、R1、PA-3。调研反馈,明治Oishii Gyunyu鲜奶售价为240日元/900ml,保加利亚酸奶售价为280日元/400g,LG21、R1及PA-3售价129日元/112ml,功能性酸奶单毫升价格约为鲜奶和保加利亚酸奶4.3倍及1.6倍。

(二)经营策略一:提高产品附加值

产品结构高端化,功能性产品占比稳步提升。明治自上世纪70年代以来持续聚焦高附加值产品,2004-2018年间,公司高附加值牛奶占比从36%提升至81%,功能性酸奶占比从8%提升至37%。乳制品结构高端化后,公司鲜奶及发酵乳业务营业利润率亦从2013年的4.7%提升至2018年的14.5%。除牛奶业务外,公司亦在巧克力业务上提高附加值,例如推出对健康有益的巧克力Oligosmart。2013-2018年公司巧克力业务占休闲食品比例从56.7%提升至78.1%,其休闲食品营业利润率从3.6%提升至16.7%。

(三)经营策略二:发力医药健康领域

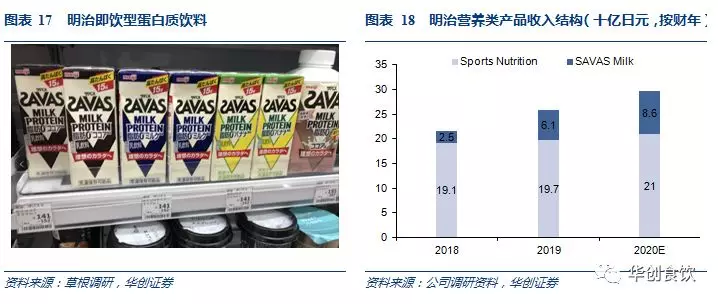

运动营养领域:扩展渠道,扩大产能,产品创新。产品端,公司发力即饮蛋白质饮料领域,譬如推出了SAVAS Milk等产品。不同于冲泡类蛋白粉产品,该类产品因饮用便捷,消费场景丰富而受到消费者欢迎,其销售额快速增长亦推动明治营养类业务增长;渠道端,公司将运动营养产品渠道从运动商店拓展到商超等零售商中;营销方面,公司一方面深入学校、家庭,和消费者面对面宣传产品特点,另一方面,公司签约专业运动员团队进行宣传推广以提升其品牌形象;产能方面,因公司运动营养业务发展迅速,故新建年产1.1万吨工厂,预计19年下半年投入使用。

收购疫苗公司寻找药品业务增长点。二战后日本流行病肆虐,抗生素供应出现巨大缺口,由于抗生素制造亦需要发酵技术,明治开始涉足抗生素领域。而后公司陆续推出抗抑郁药、抗过敏药产品扩张医药业务。近年来公司药品业务增长放缓,明治收购疫苗公司寻求新增长点。我们调研反馈,明治计划协同疫苗业务与其他药品业务的生产及销售渠道,同时打造稳定供应链,减少退货率,以推动药品业务增长。公司规划2019年疫苗业务收入达到143亿日元,同比增长266%。

(四)经营策略三:加速扩张海外业务

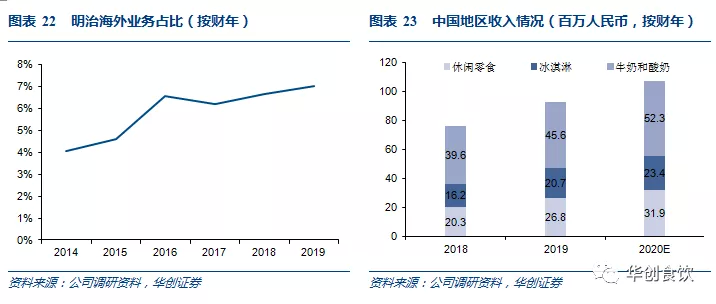

明治加速海外扩张,中国地区为业务重心。此次调研反馈,为应对国内业务停滞,公司加速海外扩张,规划在2025年前将海外业务占比从7%提升至20%,中国市场为其核心海外市场。明治在中国主要售卖明治醇壹鲜奶、明治保加利亚酸奶和明治活俪酸奶三个系列,主要通过经销商售卖,其 18、19财年中国区业务收入约为7620万、9330万元,业绩在19财年开始扭亏为盈。未来明治将中国区业务作为海外扩张重心,其在中国市场规划如下:1)新建工厂扩大产能。目前明治在中国有三家公司/工厂,分别为苏州公司(生产牛奶)、上海公司(生产零食)以及广州公司(生产冰淇淋),公司计划在明年提高苏州工厂的产能并开设新的牛奶及冰激凌工厂;2)在中国推出日本最畅销的功能性酸奶,蛋白粉产品亦正在规划中;3)通过网络推广及售卖产品。公司预计2020财年中国地区业务收入约为1.08亿元,同增长15%以上。目前国内乳企正在积极布局国际化,譬如伊利、蒙牛在东南亚市场收购乳企,在大洋洲建厂等。

(五)明治发展的不足之处

1、错过日企国际化黄金时期。日本人口数量自21世纪后见顶下滑,多数食品饮料行业增长几乎停滞,因此部分食品饮料企业采取国际化策略。2011年前后,日元汇率利好海外业务,日本政府亦给本土企业提供金融政策支持其海外扩张。在此时期部分食品饮料龙头公司国际化进程加速,其中三得利、味之素及养乐多海外业务占比从2011年的约20%提升至2018年的约40%,而明治2018年以前海外业务占比低于7%,食品板块海外业务占比低于4%,错过了国际化的黄金时期。

2、业务间协同效应不足。而日本受地域人口限制,规模效应先天不足,在此背景下,日企一般通过同业务中产品结构优化或不同业务间协同带来的内生性规模效应来增强盈利能力,但一般来说,产品结构优化对公司业绩提升效率远不如规模效应。明治长周期在现有业务上进行结构优化,在零食、医药及乳制品业务间协同效应不足,同时新业务布局较慢,导致其盈利增长遭遇瓶颈。

3、奶源布局集中导致风险集中。明治此前奶源主要集中在日本本土,海外奶源布局较少,上游抗风险能力较弱。2010年日本口蹄疫爆发及2011年日本大地震导致核辐射污染奶源,明治乳制品销售受到影响,其奶粉业务亦退出中国市场。

三、日本乳制品行业对中国借鉴意义

(一)中国乳制品行业仍有较大发展空间

中国人均乳制品消费量不足日本历史峰值一半,且功能性酸奶市场尚未起步,行业仍有较大发展空间。中国人均乳制品消费量约为35-40kg,不及90年代日本人均乳制品消费量的一半,仍有较大提升空间。此外,明治乳制品业务发展经历了由鲜奶到酸奶,再由酸奶到功能性酸奶转变,目前中国乳制品行业正处于酸奶高速发展阶段,功能性酸奶市场尚未开启,未来随着人均可支配收入提高、居民健康意识增强,功能性酸奶市场将迎来快速发展期。

(二)乳企可朝医药及运动营养领域扩张

乳企发酵技术可与部分制药业务协同,而后实施药食结合战略。二战后日本流行病肆虐,抗生素供应出现巨大缺口,由于抗生素制造亦需要发酵技术,明治利用其乳制品发酵技术参与到抗生素研究中,从此明治进军医药领域,到2019年公司抗生素药物以16.9%的份额位列日本第一。参照明治发展经验,中国乳企亦可朝医药领域发展,譬如生产抗生素及部分维生素等,而后借鉴麒麟控股的药食结合战略发展功能性食品或保健食品业务。

乳企可朝蛋白质类营养领域扩张,液态蛋白质补充剂为风口。明治蛋白质类营养业务较强势,公司调研显示2018年公司蛋白粉以50.9%的市占率排名第一,目前液态蛋白饮料业务为其营养类业务主要驱动力。目前中国运动营养行业快速发展,近三年行业增速皆在40%以上,结构上以蛋白质类产品为主。参照明治经营,中国乳制品企业可朝蛋白质类营养领域发展,并布局液态即饮蛋白饮料。

(三)ESL技术普及后可扩大低温奶销售半径

明治液态乳主要采取ESL杀菌技术,在保留较好口感的同时亦延长了货架时间,未来ESL乳在中国普及后可大幅扩大低温奶销售半径。目前液态乳杀菌方式主要有巴氏杀菌乳,ESL乳,和UHT乳。一般来说,巴氏杀菌乳较好保留了鲜奶原本风味,但其保质期在1~2周;UHT乳通常保质期为1~8个月,但其口味偏离鲜奶原本风味;ESL乳口味接近巴氏杀菌乳,保质期在15~45天,其生产工艺对罐装、包装、运输、储存要求较高,明治鲜奶主要采取ESL杀菌技术。中国低温奶主要以巴氏杀菌乳为主,常温奶主要以UHT奶为主,未来冷链技术成熟,ESL技术普及后,低温奶销售半径将大幅增加。

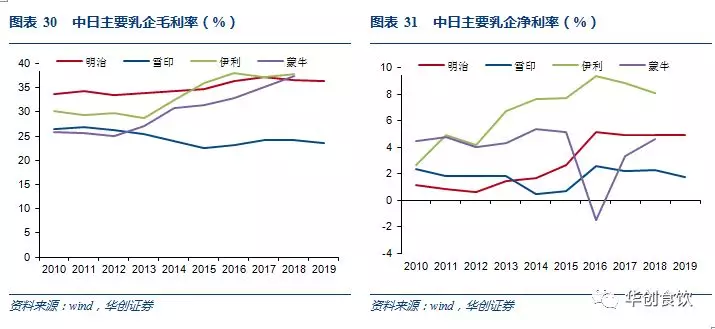

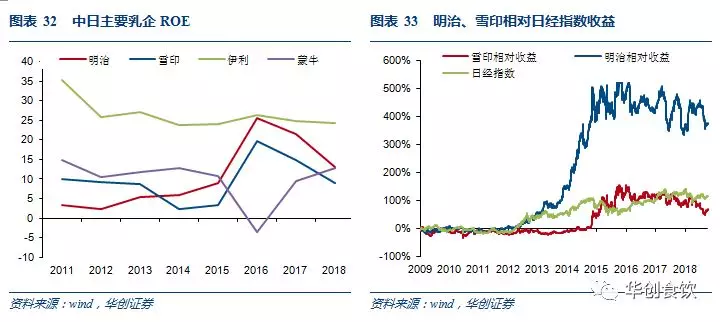

附:中日主要乳企财务数据概览