本文来自微信公众号“国泰君安证券研究”,作者:刘华峰、汤龑、邬华宇、朱敏。

近期,黄金再次表现亮眼,伦敦金单月涨幅6%,SHFE黄金更一举突破前期高点,创出六年来的新高。

此次金价突破的大背景是市场对美联储的降息预期高涨。国泰君安有色团队为此再度发布深度研报,复盘了过去五轮美国降息周期中黄金的表现,得出结论——降息并不代表金价一定上扬,降息于金价影响的判断关键在于美经济是否实质性发生衰退,经济相对实力是否明显走弱。

如95-98年降息更多为未雨绸缪的选择,期间美经济相对实力反而有所增强,故美元走强,金价走弱;而2001-2003年的降息背景则为美经济已实质性走弱,金价则具备较好表现。

展望2019年下半年及之后可能发生的降息周期,国泰君安有色团队认为此轮降息将始于美经济见顶回落,实质性衰退,且近期数据已有所展现,故判断金价具备走强基础。

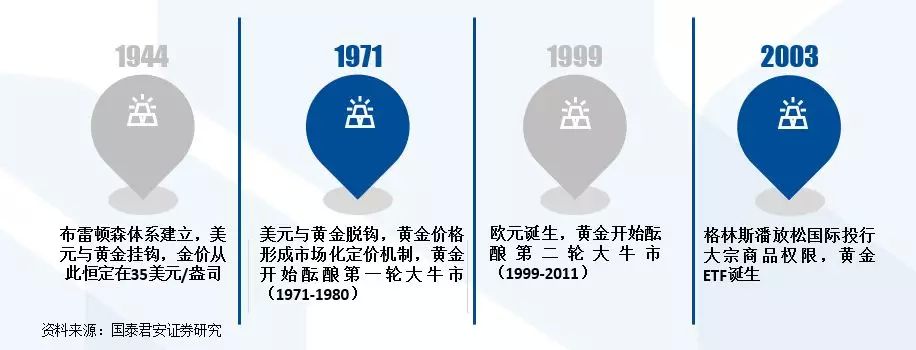

01 黄金的“黄金时代”

黄金一般被认为拥有三种属性:

1.商品属性:珠宝及投资需求为主,金价与供需关系不大;

2.货币属性:黄金性质稳定且稀缺,具备支付、价值贮藏等功能;

3.金融属性:美元信用体系的对冲-美元与黄金脱钩及欧元诞生为两轮牛市起点。

正因如此,黄金价格的每一次大周期都和国际资本市场甚至人类的重大事件息息相关。

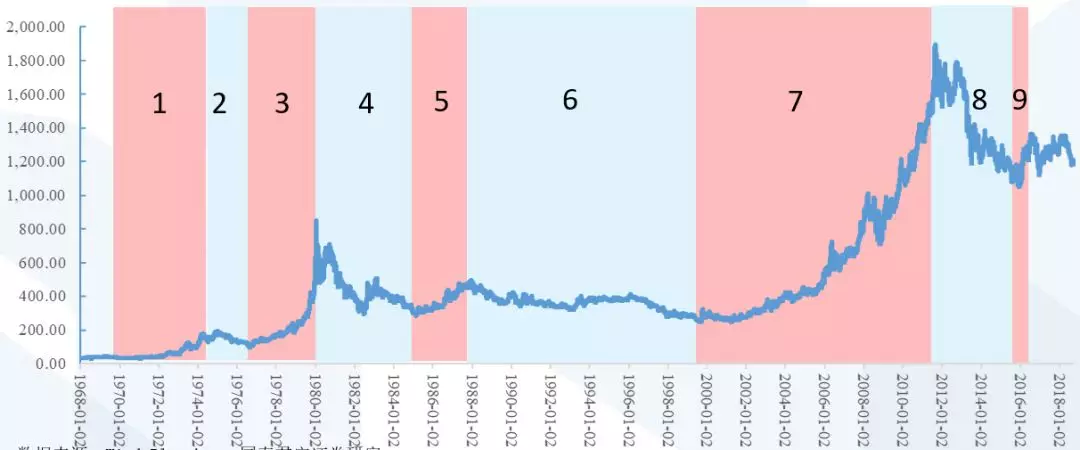

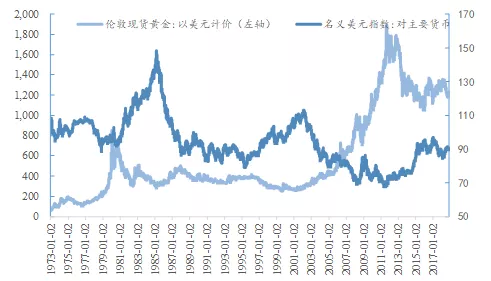

从长期视角看,黄金存在10年上行(粉)+20年下行(蓝)的大周期

数据来源:Wind,国泰君安证券研究

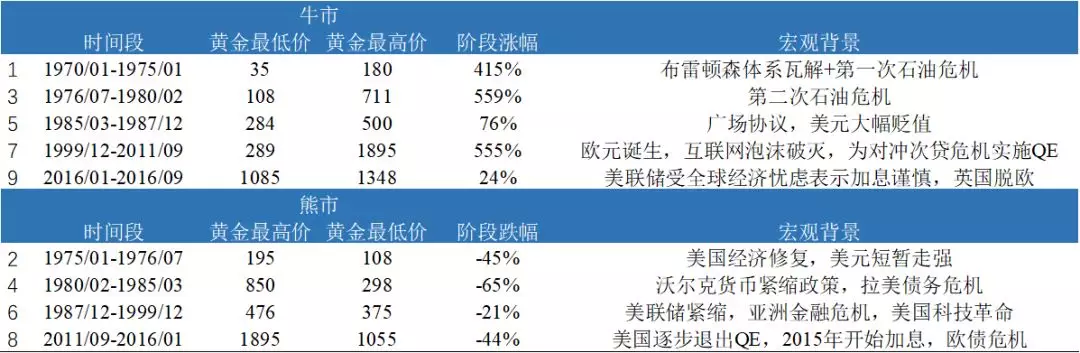

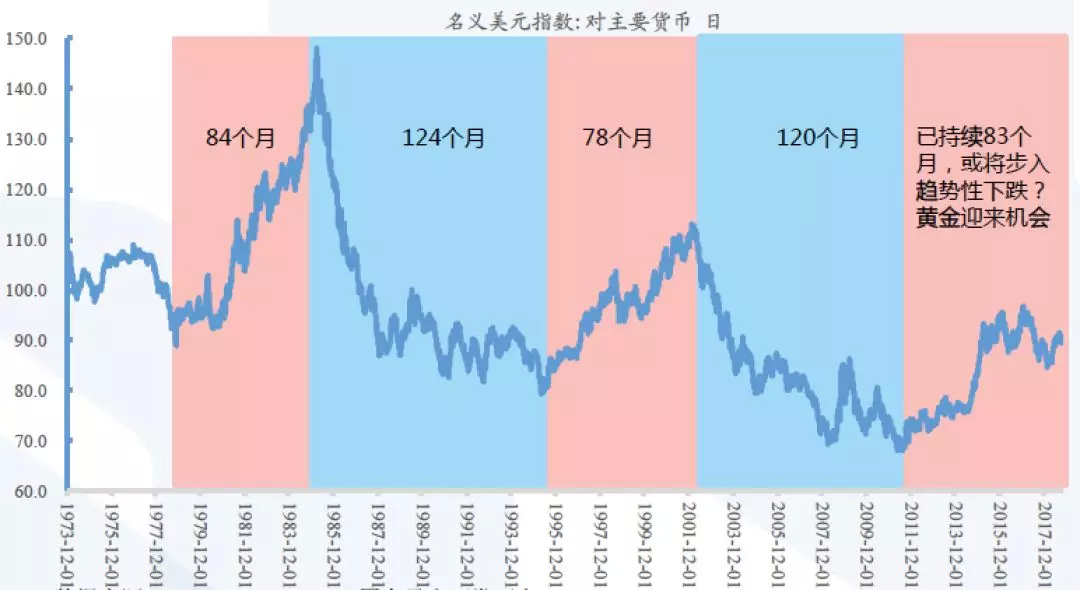

从中短期视角看,10年上行+20年下行的大周期中又存在小周期,即下图所示的5个上行牛市(粉)+4个下行熊市(蓝)。

数据来源:Wind,Bloomberg,国泰君安证券研究

金价的每一次涨落背后,都是世界历史上的一次重要转折。

资料来源:Wind,国泰君安证券研究

注:黄金价格为伦敦现货金价格,单位为美元/盎司,数字编号对应上图

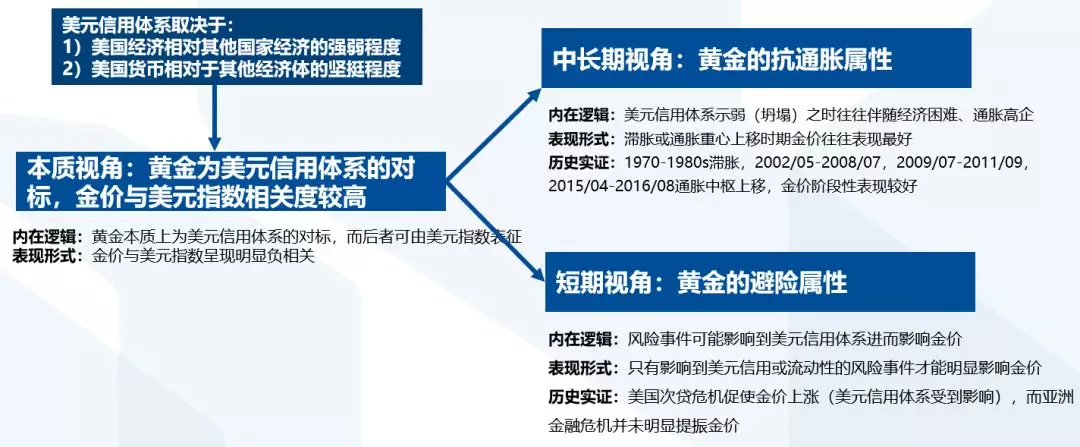

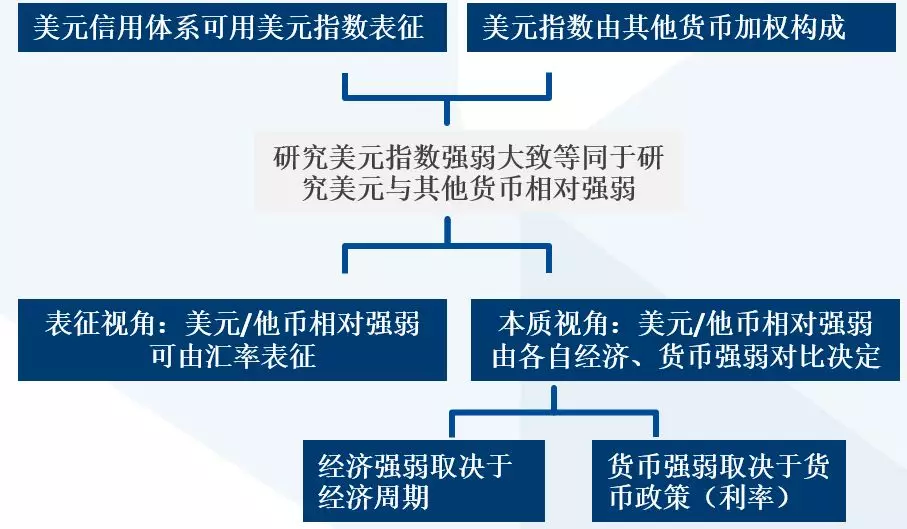

02 分析黄金价格的三个视角

资料来源:国泰君安证券研究

2.1 本质视角:黄金是美元信用体系的对标

黄金与美元指数相关度较高,且1990年后负相关更为明显,相关系数超过-0.70。

数据来源:Wind,Bloomberg,国泰君安证券研究

而研究美元信用(美元指数),等同于研究美国及其他经济体经济/货币的相对强弱。

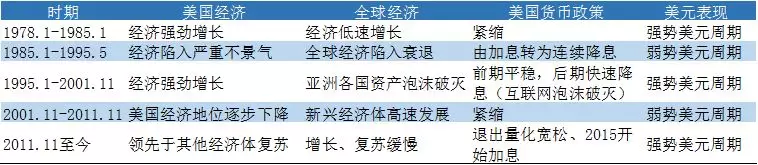

历史上每轮美元指数走势都与美国经济与货币政策相对于其他经济体的强弱密切相关:

目前美元指数第三轮上升周期已持续83个月(截止2018年10月),若美国经济见顶,则美元指数也很可能进入下跌周期。

2.2 抗通胀视角:历史上每轮金价走强往往伴随通胀魅影

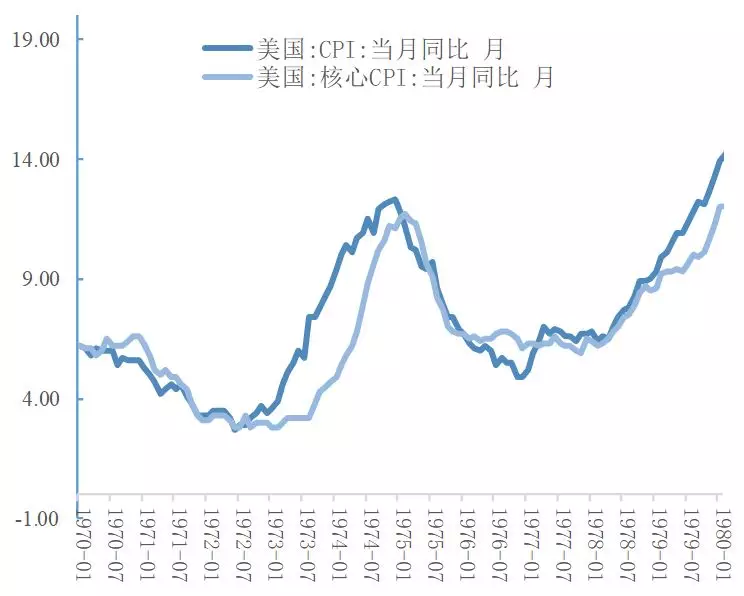

黄金牛市·第一轮(1970-1980)

起点:布雷顿森体系瓦解,金价与美元正式脱钩

终点:1980年美元货币体系正式进入稳定期,美国经济进入高速发展阶段

通胀:CPI同比一度超过10%

数据来源:Wind,国泰君安证券研究

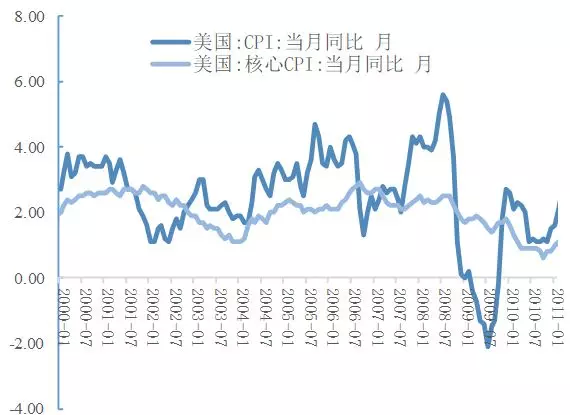

黄金牛市·第二轮(1999-2011)

起点:1999年欧元正式诞生

终点:2009年起欧债危机陆续爆发叠加美国经济持续复苏

通胀:CPI同比一度接近6%

数据来源:Wind,国泰君安证券研究

值得注意的是,我们认为通胀视角并未脱离“黄金本质为美元信用体系的对标”的分析框架。

因为历史上每轮金价走强往往对应美元信用体系的示弱(或坍塌),此时美国经济往往相对走弱,呈现高通胀(或通胀中枢上移)状态。

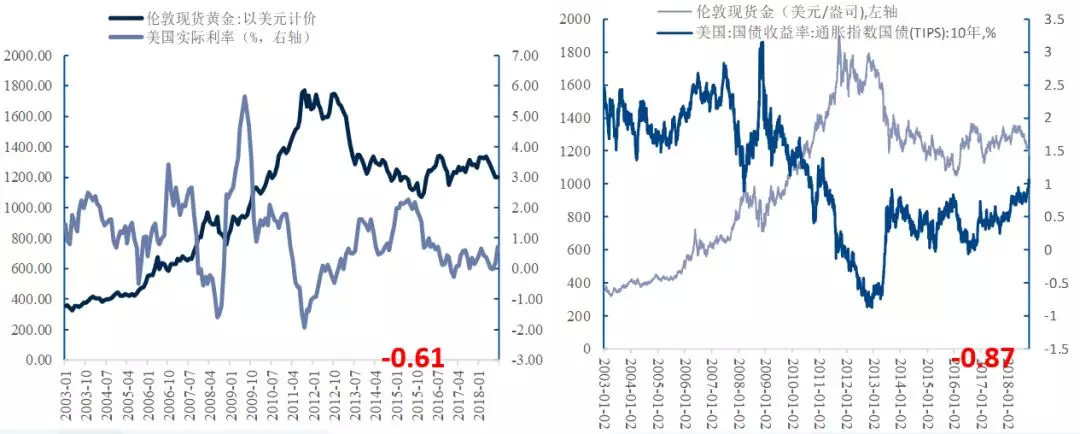

2003至今通胀指数国债TIPS收益率与金价负相关系数高达-0.87,远高于实际利率(名义利率-通胀)与金价的-0.61。这是因为金融产品包括黄金,往往更倾向于反映投资者预期,而用来测度实际利率的国债收益率-CPI同比往往具有一定滞后性。

因此这也证明了,真正影响金价的是通胀预期,而非通胀本身。

数据来源:Wind,国泰君安证券研究

注:美国实际利率定义为10年期国债收益率-CPI同比

2.3 避险视角

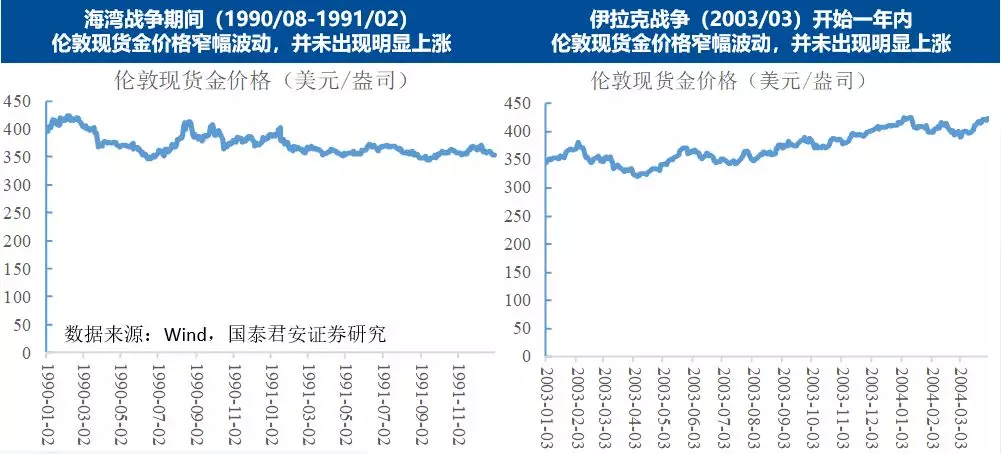

黄金另一个被投资者熟知的功能即为避险资产,我们对风险事件对金价的影响也进行了分析。

对海湾战争、伊拉克战争等战事期间(或战争爆发一年后)的金价复盘可知:金价并未因战争得到明显提振,说明战争的爆发并不一定让资金流向黄金,反而可能因为美国军事实力的强盛增加投资者对美元的信心,从而出现抛弃黄金的资金流向,致使黄金价格疲软。

除了次贷危机外,其他危机并没有对黄金价格产生正面影响,而次贷危机爆发后金价上涨实质上是流动性宽松和人们预期的改变,并不是单纯的次贷危机本身造就了黄金价格的大涨。

我们认为,由于黄金价格是由美元定价,其是否受到金融危机的影响,要看美国是否处于危机的核心,且是否因为危机而改变了美国实际利率预期(名义利率及通胀走向)。

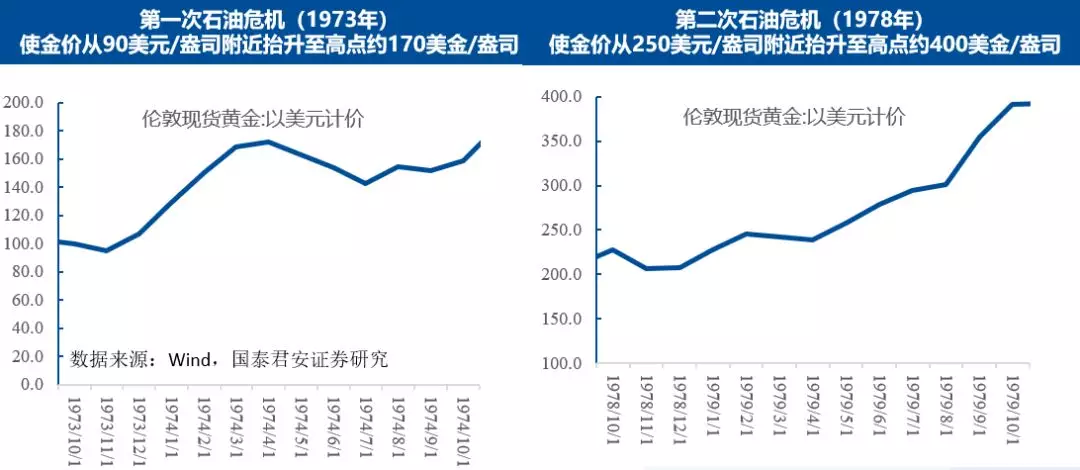

我们认为石油危机对黄金价格的影响较战争和金融危机更为明显,这与其说是对美元的规避,不如说是因为投资者预期石油危机将会间接导致原材料成本上升,抬升了通胀(预期),从而推动了黄金价格上涨。

通过以上罗列,我们发现并非所有的风险事件都会黄金价格产生明显影响,只有冲击到美元自身信用及美国流动性的风险事件,如石油战争,才会对黄金价格有明显影响。

同时我们认为危机时期,市场理解的黄金风险规避功能并没有脱离前述黄金价格本质上由实际利率(预期)决定的分析框架:

危机时期名义利率的下行速度通常快于通胀(石油危机等风险事件甚至会抬升通胀预期),因而避险逻辑对金价的提振通常表现为通过对名义利率的打压或提升通胀预期,令实际利率走低而实现。

03 五轮降息周期复盘

第一轮降息(1984/08-1986/08),美元先强后弱,金价先跌后升

此轮降息,联邦基金目标利率从11.5%将至5.9%,降息主要原因为经历83-84年的加息周期后,美国利率抬升至11.5%较高水平,高利率对经济的影响逐渐显现,GDP自1984Q1高点迅速回落,为刺激经济联储选择降息。

此轮降息过程中美元先强后弱,金价先跌后升,我们认为主要源于:经济方面,前期美经济虽明显明显回落,但相对其他经济体仍然较强,实际上1980-1985年美GDP全球占比不断提升至1985年高点34.3%,此后才回落;而货币方面前期经过加息,利率是从高点11.5%逐步回落仍居高位,故无论是从经济还是货币相对强度而言,美元指数前期都具备走强条件。

步入此轮降息后期,美经济相对强度的大幅走弱(全球GDP占比快速下滑)及广场协议后美元大幅贬值则促使后期美元指数大幅走弱,相对应金价呈现先跌后升态势。

第二轮降息(1989/5-1992/9),美元走弱,金价震荡

此轮降息,联邦基金目标利率从9.8%降至3.0%,降息主要原因为:1987年10月美国股市暴跌,为救市及刺激经济美联储采取一系列公开市场操作,造成通胀抬头,1988年为治理通胀开始加息,1989年为防止经济因利率抬升下滑选择了降息,此外1990年第一次海湾战争致使油价暴涨,美国经济开始萎缩,89年开始的降息也因此往后延续。

此轮降息过程中美元整体走弱,金价震荡,但整体与美元指数呈现负相关。

第三轮降息(1995/07-1998/11),美元走强,金价走弱

此轮降息,联邦基金目标利率从5.75%将至4.75%,降息主要原因为1995年处于对经济下滑的担忧,美联储未雨绸缪选择降息,而1998年受到俄罗斯债务违约以及对冲基金Long Term Capital Management近乎崩溃的影响,美联储降息来避免金融危机。

此轮降息过程中美元走强,金价走弱。事实上此轮降息并非源于美经济实质性下滑,而更多源自联储未雨绸缪防止经济下滑的措施,可以明显看到降息周期内,美国GDP全球占比不断提升,相对实力明显增强,而货币方面整个周期内利率只下降约100bp,故美元指数不断走强,金价走弱。

第四轮降息(2001/01-2003/06),美元走弱,金价走强

此轮降息,联邦基金目标利率从6.00%将至1.00%,降息主要原因为互联网泡沫破灭、国际油价大幅攀升及911事件致使美国经济举步维艰,失业率大幅攀升,经济增长缓慢,为刺激经济增长,联储选择降息。

此轮降息过程中美元走弱,金价走强。相较于前几次降息本轮降息为看到经济实质性衰退后的降息,故美国经济衰退较为明显如2001Q3GDP同比增速大幅下滑跌至谷底,2001-2003期间失业率大幅攀升,全球GDP占比明显走低,经济及货币强度皆相对走弱,故降息期间美元走弱,金价走强。

第五轮降息(2007/09-2008/12),美元先弱后强,金价先升后降

此轮降息,联邦基金目标利率从5.25%将至0.25%,降息主要原因为2004-2006的加息致使美国房贷利率大幅攀升,加总了购房者还贷压力及严重打击了房地产市场,房价暴跌,债务违约风险急剧扩张,2007年9月开始为稳定房地产市场联储开始降息但并未阻止随后次贷危机发生,降息政策一直延续至2018年12月,利率水平将至历史最低0.25%。

此轮降息期间美元先弱后强,对应的金价为先升后降,我们认为主要源于:次贷危机前期美国经济率先下滑,GDP同比大幅下滑,GDP全球占比逐步走低,但后期影响逐渐波及欧日,且欧日经济下滑幅度更大,故美经济相对强度呈现先强后弱态势,体现在美元上也先弱后强,金价走势则正好相反。

04 总结:此轮降息金价大概率走强

降息不代表金价一定上扬,金价可能震荡甚至下跌,而我们对70年年代至今历次降息开始一周、两周直至一年内的金价涨幅进行了统计,统计表明:降息政策的落地大概率意味着未来一段时间金价上扬:降息落地后一周金价平均涨幅达1.26%,一个月涨幅达0.74%,三个月涨幅达7.36%,一年涨幅达14.93%。

70-80年代的美经济明显衰退期,降息落地往往伴随着黄金价格的上扬,而81-99年美经济总体低通胀、高增长时期的降息政策落地对金价的促进作用不明显,2000年至今的降息往往对应金价上涨, 而2019年下半年或将开始的降息将起始于美经济的见顶回落、实质性走弱,故我们认为此轮降息期间金价或将大概率走强。

是金子,总会发光。