本文来自微信公众号“EBoversea”,作者付天姿/吴柳燕/秦波。

摘要

多元化经营企业发展路径最为顺畅,整体业绩成长性优于同业

1Q19全球铁塔租赁服务行业平稳增长,美国、欧洲、印尼、中国等当地市场均维持中-高个位数增长,印度由于当地运营商整合出现同比下滑。业内公司由于塔类配套服务、国内外地区、新业务布局不同,整体营收增速表现有所差异,同比增速区间在-2-11%。欧洲Cellnex、美国CCI及中国铁塔分别通过海外扩张、塔类配套服务以及新业务拓展,整体成长性略优于同业。

路径一:传统空间租赁之外,塔类配套服务范围延伸

在传统塔类空间租赁之外,铁塔公司可提供电力、维护、设备安装等塔类配套服务,各家配套服务范围不同。1Q19 CCI及SBAC通过重点发展美国本地塔类配套服务业务,其美国国内塔类业务收入增速表现明显优于AMT。

路径二:国内增速平缓背景下,塔类租赁业务向海外地区扩张

AMT、SBAC及Cellnex通过海外地区扩张,以寻求塔类业务持续快速增长。AMT全球化扩张步伐最积极,1Q19海外收入占比56%,然而19年由于印度市场萎缩,导致整体营收增速面临回落压力。Cellnex聚焦欧洲地区,通过各地区相继放量,整体成长性表现优于同业。

路径三:面向运营商市场,拓展小基站等新业务

CCI、中国铁塔通过拓展小基站等新业务打开自身增长天花板。CCI小基站业务于18年显著放量,营收占比扩大至30%,驱动整体营收同比上升25%。政策统筹作用下,中国铁塔室分业务共享优势凸显,未来放量确定性加强。

路径四:基于既有资源能力,打开非运营商市场

区别于国际同业,中国铁塔面向非运营商市场相继推出跨行业应用、新能源经营业务。跨行业业务短期放量需要时间,中长期发展空间依旧广阔。能源经营业务边际效益有限,短期内充当补充角色,同时提供转型切入点。

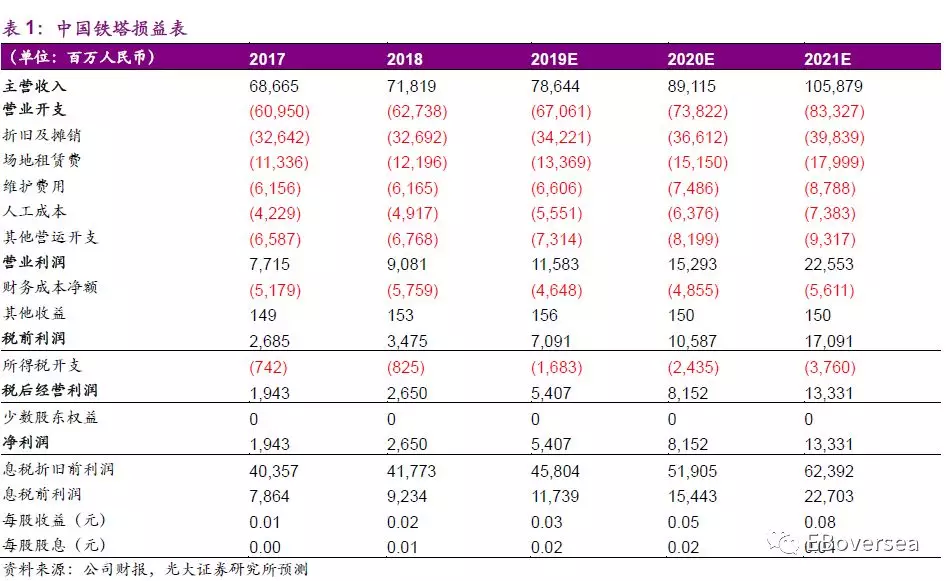

维持中国铁塔“买入”评级

维持中国铁塔19-21年EBITDA预测为458/ 519/ 624亿元,对应18-21E CAGR约14%。鉴于19年5G基站建设量或超预期保障传统塔类业务表现,政策统筹加强室分及跨行业放量确定性,基于DCF估值法,维持目标价2.5港币,对应19/20年10.5/9.4xEV/EBITDA,维持“买入”评级。

风险提示:5G商用推迟;下游运营商整合;2G/3G退网进程加快。

正文

1、多元化经营企业成长路径最为顺畅

1.1、整体营收:多元化经营企业业绩成长性优于同业

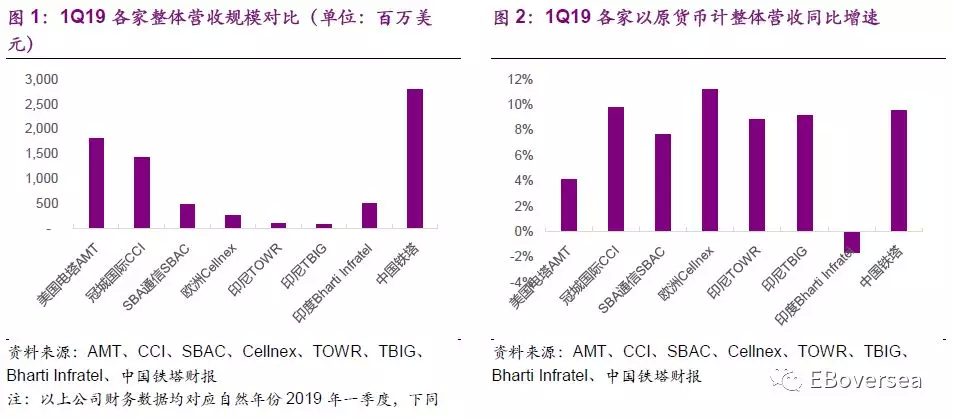

1Q19全球通信铁塔租赁服务业内公司整体营收同比增速在-2%-11%区间。仅美国AMT及印度Bharti Infratel受到印度当地市场萎缩影响整体营收增速分别下滑至4%/-2%,而美国、欧洲、亚洲市场其他各家增速在8-11%区间。其中欧洲Cellnex、美国CCI及中国铁塔通过海外地区扩张、塔类配套服务以及新业务拓展,整体成长性略优于同业。

欧洲Cellnex同时经营通信塔类、电视广播网络基础设施服务业务,其整体收入同比上升11%增速最快,主要由于其通信塔类业务在海外扩张带动作用下增速高于同业。

美国三大龙头CCI/SBA/AMT整体营收分别同比上升10%/8%/4%。CCI同时经营通信塔类及光纤小基站业务,整体营收同比上升10%,主要源自其国内通信塔类配套服务收入放量驱动塔类业务整体维持双位数增长;相比2018年的高增速25%显著回落,主要由于其此前增长驱动力即光纤、小基站业务拓展放缓。SBAC专注于单一通信塔类业务,营收同比上升8%,主要由于其海外塔类租金收入增长放缓,部分为其美国国内塔类配套服务收入大幅增长所抵消。而AMT主要聚焦于塔类业务,小基站业务占比相当有限,其整体营收同比增速由2018年的11%下滑至1Q19的3%,主要由于此前增长核心驱动力即海外塔类业务暂时承压。

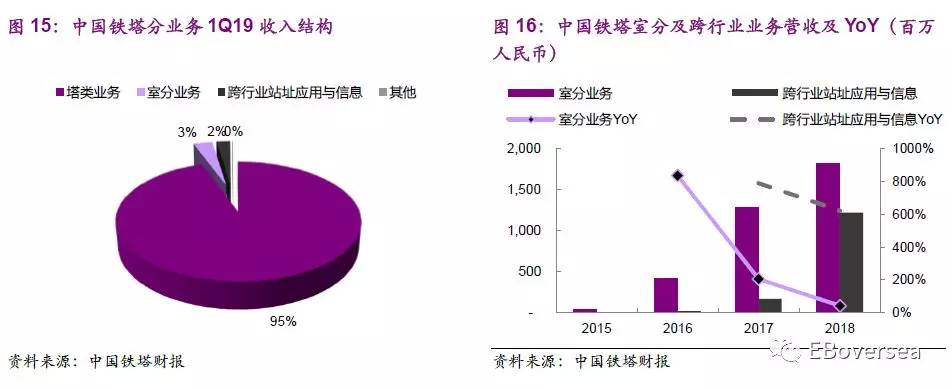

亚洲市场方面,中国铁塔同比上升9.6%,在通信塔类业务平稳增长基础上,室分及跨行业继续放量驱动其整体增速高于大多数同业。而印尼TOWER/TBIG整体营收增速分别为8.8%/9.1%。印度Bharti Infratel业绩表现欠佳,整体营收同比下降2%,主要由于当地运营商整合带来租户流失。

1.2、核心塔类:行业整体维持平稳增长,关注印度市场萎缩风险

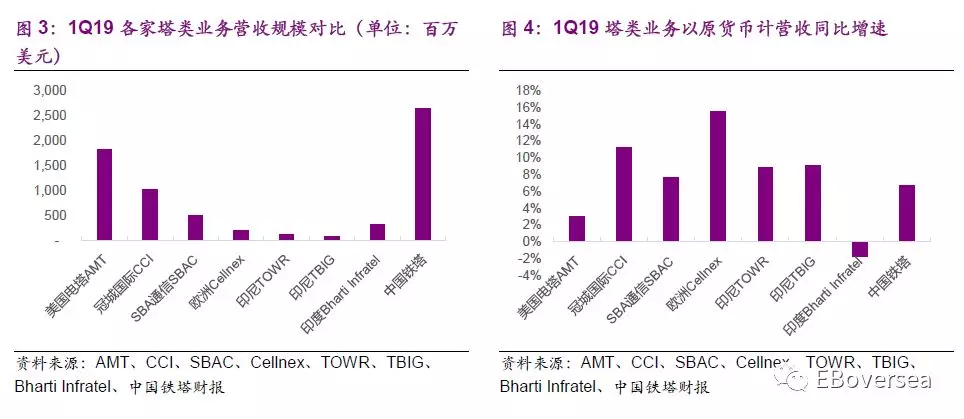

1Q19全球铁塔租赁服务行业维持平稳增长,美国、欧洲、印尼、中国等当地市场均维持中-高个位数增长,印度市场由于当地运营商整合出现同比下滑。业内公司由于国内外地区及塔类配套服务业务布局不同,其塔类业务增速表现有所差异,各家同比增速在-2-16%区间,除欧洲Cellnex、美国CCI及印度Bharti Infratel外,美国、印尼、中国市场铁塔公司同比增速均在个位数水平。

欧洲Cellnex维持双位数增长,1Q19同比上升16%增速高于同业的个位数水平,主要由于西班牙及意大利以外的欧洲其他地区业务仍然维持快速增长。

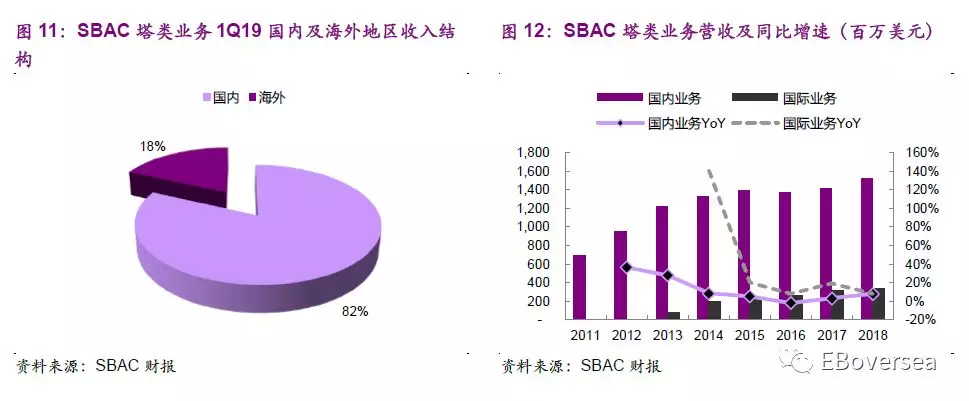

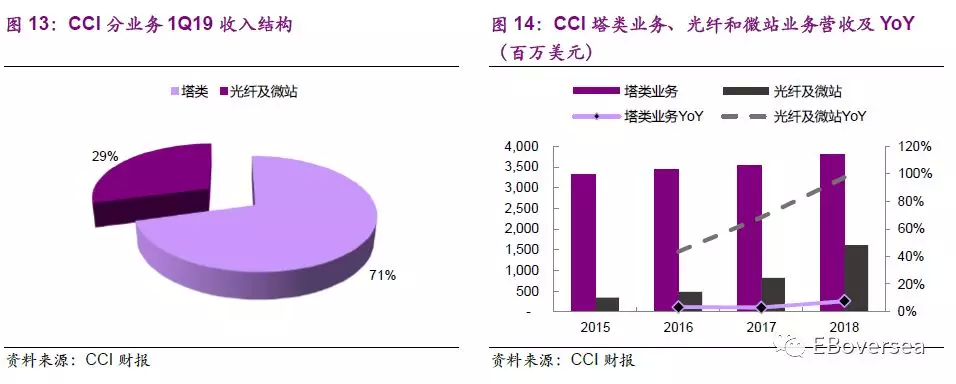

美国三大龙头CCI、SBA、AMT塔类业务整体收入分别同比上升11%/8%/3%。专注于国内市场的CCI同比增速由2018年的8%提速至1Q19的11%,主要由于其美国国内塔类配套服务收入放量驱动整体增长加快。SBA同比增速由2018年的8.0%小幅下降至1Q19的7.6%,主要由于其海外塔类租金收入增长放缓,部分为其美国国内塔类配套服务收入大幅增长所抵消。而AMT同比增速由2018年的11%下滑至1Q19的3%,主要由于此前增长核心驱动力即海外塔类业务受印度市场萎缩影响同比增速显著放缓。

亚洲市场方面,印尼TOWR、TBIG及中国铁塔主要聚焦在国内市场,塔类业务维持平稳增长,1Q19同比增速分别为9%/9%/7%。而印度Bharti Infratel塔类业务收入首度出现下滑,同比下降2%,主要由于印度市场当地运营商迅速整合带来部分租约终止导致租金收入萎缩。

2、铁塔公司成长路径解析

2.1、路径一:传统空间租赁之外,塔类配套服务范围延伸

在传统通信塔类空间租赁之外,铁塔公司可提供电力、维护、设备安装等塔类配套服务,各家铁塔公司配套服务范围有所不同。就美国市场而言,CCI及SBAC配套服务范围相比AMT更加广泛,对应服务类收入在塔类业务整体收入占比分别为20%/9%显著高于AMT的3%。

1Q19 CCI及SBAC通过重点发展美国本地塔类配套服务业务,其美国国内塔类业务收入增速表现明显优于AMT。1Q19美国国内铁塔租赁服务市场维持稳健增长,三大龙头企业AMT、CCI及SBAC国内塔类租赁收入增速基本相当,分别为6%/5%/6%。由于CCI及SBAC塔类服务收入放量驱动其国内塔类整体收入增速加快至11%/9%,而AMT服务业务范围有限对应服务收入下滑,导致其国内塔类整体收入增速仅4%不及CCI及SBAC。

2.2、路径二:国内增速平缓背景下,塔类租赁业务向海外地区扩张

基于国内市场塔类租赁业务增速平缓背景,以美国AMT、SBAC及欧洲Cellnex为代表的铁塔公司通过海外地区扩张,以寻求塔类业务营收持续快速增长。

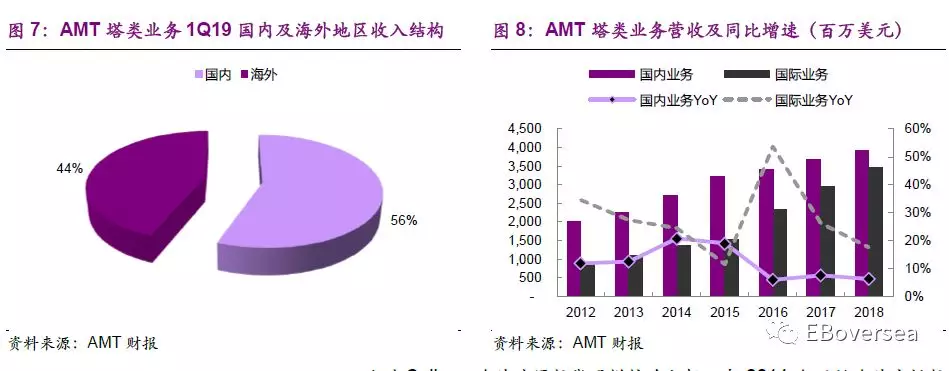

美国AMT海外扩张路径最为顺畅、扩张力度最为积极,1Q19海外地区收入占比已高达56%。2016-2018年间其国内业务维持个位数增长,通过海外业务放量驱动整体营收维持在双位数水平;1Q19由于印度市场萎缩风险暴露,导致其整体营收增速回落。

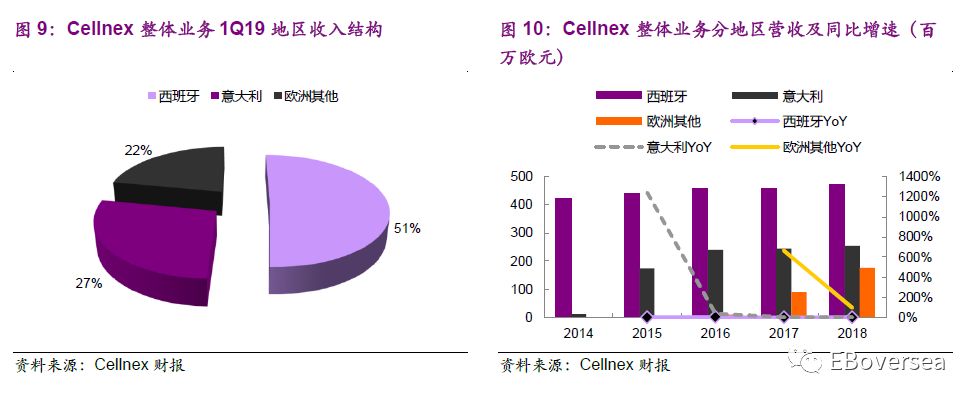

欧洲Cellnex海外地区扩张同样较为积极,自2014年开始海外市场扩张,率先攻克意大利而后继续向欧洲其他地区扩张。1Q19西班牙、意大利及欧洲其他地区营收占比分别为51%/27%/22%。2015-1Q19年间Cellnex通过意大利及其他地区业务相继放量,整体营收增速均维持在双位数水平,成长性表现优于同业。

而美国SBAC海外业务规模相对较小且扩张进度较为平缓,2017年至今海外地区收入占比基本稳定在18%,对整体营收拉动力度有限。

2.3、路径三:面向运营商市场,拓展小基站等新业务

面向运营商市场,在传统塔类业务之外,以美国CCI、中国铁塔为代表的铁塔公司通过拓展小基站等新业务打开自身增长天花板。2015-2018年间CCI的光纤及小基站业务持续高速成长,并于2018年显著放量,营收占比由2015年的9%迅速扩大至2018年的30%,驱动其2018年整体营收同比上升25%。伴随基数放大,1Q19光纤及小基站业务同比增速骤然放缓至6%,导致其整体营收增速亦迅速回落至10%。

中国铁塔亦正在拓展室分业务,获取传统塔类业务以外的收入渠道。1Q19室分业务同比增速达51%,占总营收比重提升至3.1%。近期工信部、国资委联合发布《关于2019年推进电信基础设施共建共享的实施意见》,明确提出“推进室分系统共享,严格考核共享率”。公司室分业务相比运营商自建的共享优势得以凸显,未来放量确定性加强。

2.4、路径四:基于既有资源能力,打开非运营商市场

区别于国际同业,中国铁塔在基于现有资源及能力,运营商市场之外正在逐步打开非运营商市场,主要包括跨行业应用服务、新能源经营业务。

基于遍布全国地站址资源,公司掌握国际同业并不具备的全网经营能力,于2017年创新性地推出跨行业站址应用与信息服务,给予业绩更大的向上弹性。跨行业站址应用与信息业务占营收比重逐年小幅提升,1Q19营收同比上升77%,占比达2.2%。由于销售人员培训周期问题,跨行业业务短期放量需要时间;但考虑到IoT时代需求广袤,中长期发展空间依旧广阔。

公司于2018年开展能源经营业务,规划未来2年消纳全国电动车的退役动力电池以替换其通信基站中的铅酸电池,实现自身运营商业务降本增效;与此同时基于既有电池储备资源,向运营商之外的其他行业客户提供备电换电服务。考虑到能源经营业务盈利能力不高,边际效益有限,我们判断能源经营业务主要是基于既有资源及能力,充当主营业务以外的补充角色,同时提供未来业务转型的切入点。

3、风险提示

1)5G商用进程推迟:塔类业务发展取决于下游运营商网络建设需求,倘若5G商用进程不及预期,运营商推迟5G布局建设,将导致铁塔公司业绩推迟释放。

2)下游运营商整合:当地运营商整合会导致铁塔公司租约流失,塔类业务租金收入面临萎缩风险。

3)2G/3G通信设备退网进程加快:未来是4G及5G长期共存时代,2G、3G基站设备将慢慢退出,根据不同国家铁塔公司的定价方式不同,各家存量租金的削减程度有所差异。

4)中国铁塔定价协议再次调整风险:中国铁塔核心客户运营商即为大股东,5G时代运营商同时面临大额资本开支、提速降价等经营压力,三大运营商作为中国铁塔的控股股东为转移价格压力至成本端,存在对定价协议再次调整的可能,中国铁塔的利润空间存在受挤压的风险。

5)中国铁塔室分及跨行业业务拓展不及预期:目前国内室分项目承接市场仍由运营商占据绝对主导地位, 5G时代公司能否顺利承接原运营商的存量升级项目仍面临一定不确定性。公司目前跨行业业务主要集中在政府部门项目,企业级市场能否顺利拓展决定未来中长期发展空间。

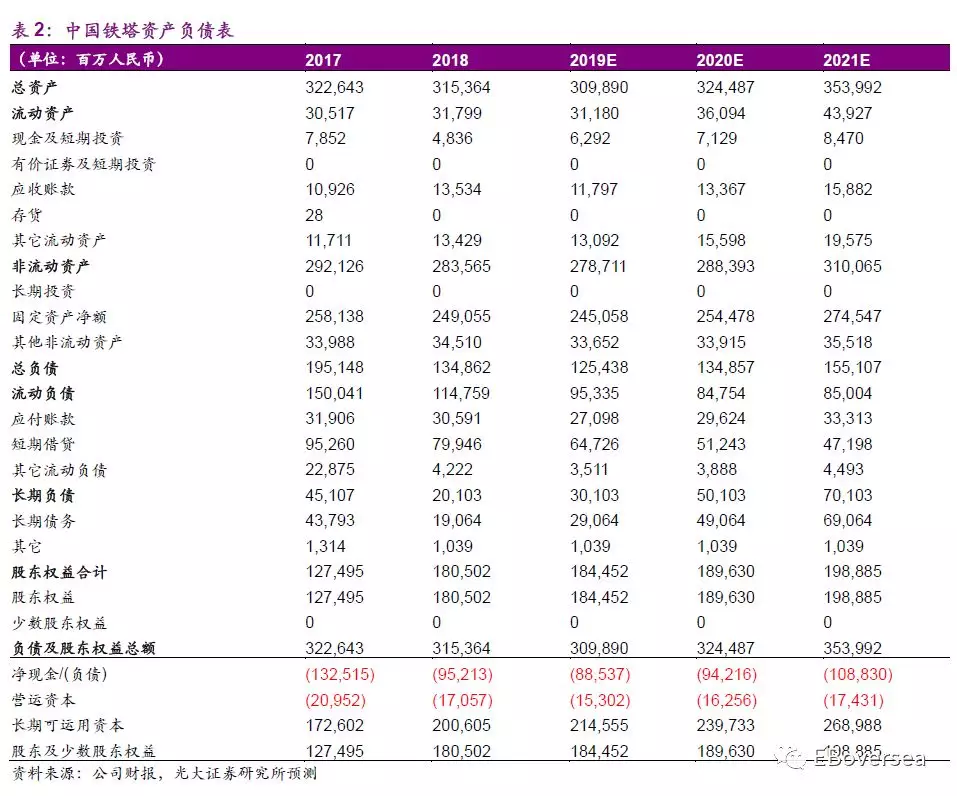

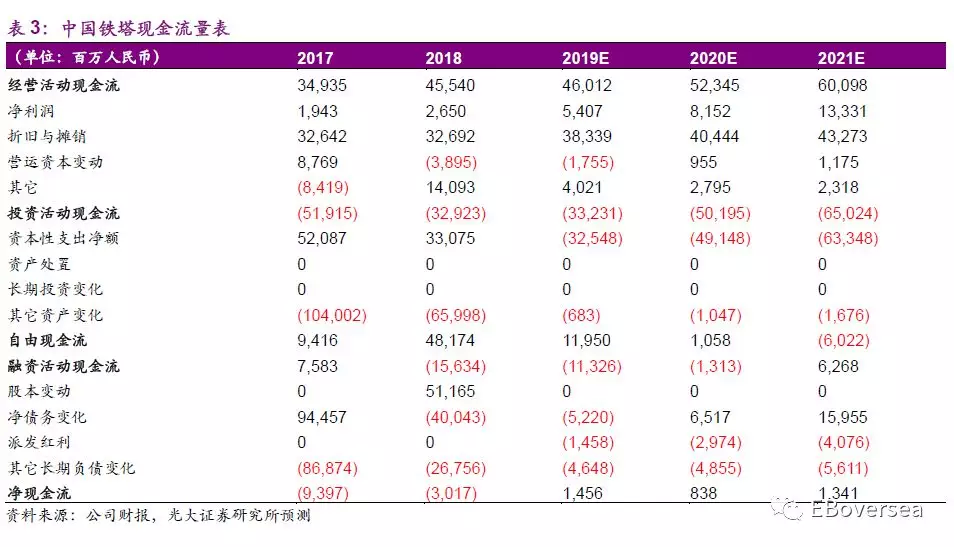

附录