本文来自微信公众号“夏磊地产观察”,首席房地产研究员:夏磊;联系人:陈栎熙;陈雨田对本文有重要贡献。

导读

美国的龙头房企,有专业化和金融化两大特点。所谓专业化,即美国不同类房企深耕细分领域,极少混业经营。住宅建筑商主攻开发,通过产品线标准化提高周转、增加盈利;REITs专注自持,通过募投管退四大环节的专业化经营打造利润王。

所谓金融化,即美国房地产金融发展水平高,房企对金融依赖程度深。REITs类房企在上市房企数量上占比70%,市值上占比86%;住宅建筑商也会兼营按揭贷款、产权保险等金融业务,对净利润贡献比重约为9%。

本文为系列报告第二篇,从业务模式、经营特点等角度,解析美国四大龙头房企小而美的生存之道。

摘要

1. 美国房企主要有住宅建筑商和REITs两类

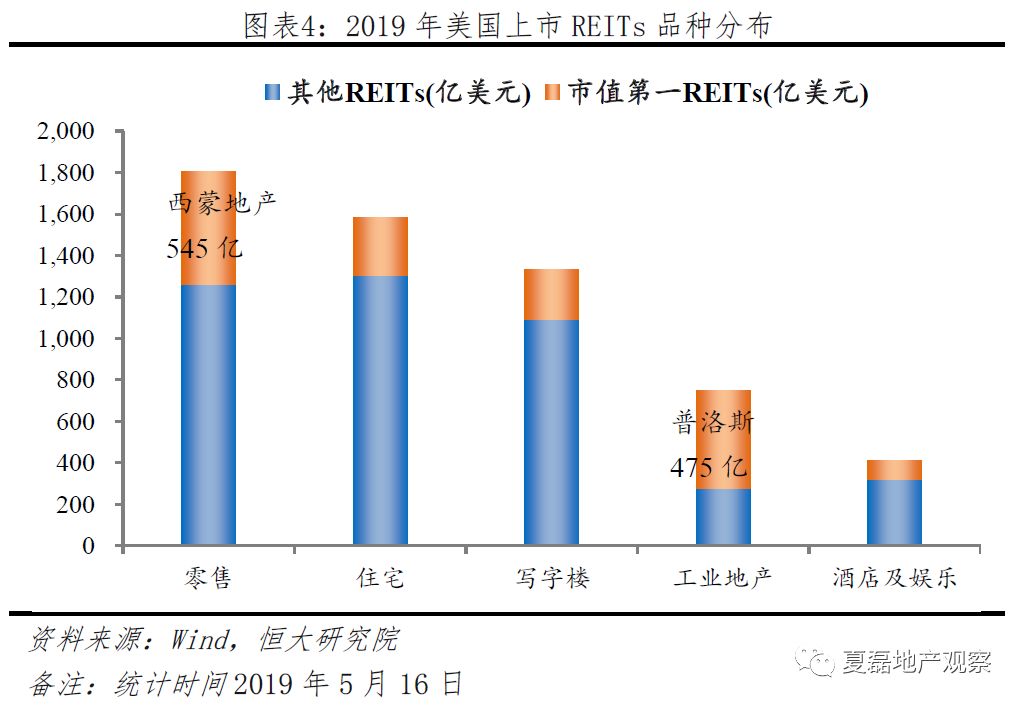

美国上市房企有住宅建筑商、REITs、房地产服务商三种类型,分别从事开发、运营和服务业务。从市值来看,传统住宅建筑商占比达8%,代表企业有帕尔迪(PHM.US)、莱纳(LEN.US)、霍顿(DHI.US);REITs是行业核心,占比达86%,代表企业有西蒙地产(SPG.US)。

2. 住宅建筑商:标准化产品线实现高周转、低成本

美国住宅建筑商推崇沃尔玛模式。前三大房企帕尔迪、莱纳、霍顿主打中低端项目,通过标准化采购降低成本,标准化建设缩短项目周期,实现高周转。霍顿通过物料统一招标采购,每套房屋平均可节约3500美元;项目从预售到交房平均为2-6个月,2018年总资产周转次数1.2次,平均为其他经济体房企的3-10倍。

3. REITs:募投管退四大环节打造盈利王

美国REITs代表西蒙地产ROE高达66%,远超国际同行,有四大诀窍:

募资高杠杆。收购新项目西蒙主要通过借款融资,由于公司财务健康,可获得长期、低息借款;

投资重区位。公司项目位于核心地段,保证了良好的盈利能力。项目整体出租率超过95%,投资回报率超过8%;

管理强运营。公司重视上下游关系管理,上游绑定主力供应商,下游创品牌提高消费者黏性,租金与坪效稳步提升;

退出适时剥不良。公司定期评估、适时剥离失去竞争力资产,该业务每年贡献营收约为6%。

风险提示:各经济体发展实际情况存在差异

目录

1 美国龙头房企有哪些?

2 美国龙头房企发展历程

2.1 60-70年代:创业发展时期,深耕地区

2.2 80年代-21世纪初:上市跨越发展,快速并购、全国扩张

2.3 2007-2009年:对抗危机时期,艰难去杠杆

2.4 2010年至今:稳健经营时期,适应需求变化调整产品结构

3 美国模式:以专业化金融化为核心

3.1 美国房企业务模式之住宅建筑商:高周转、标准化、重并购

3.1.1 高周转,缩短项目周期、持有土地期权、主推中低端项目

3.1.2 低成本,通过标准化、统一采购实现

3.1.3 专业化,聚焦房地产价值链前后两端

3.1.4 重并购,通过兼并收购实现跨越发展

3.1.5 兼金融,金融业务作为住房销售的附属业务

3.2 精品美国房企业务模式之REITs:高杠杆收购、长期持有核心资产

3.2.1 募:高杠杆收购,负债久期长、成本低,利息覆盖倍数高

3.2.2 投:长期持有核心区位资产

3.2.3 管:产品线层次清晰,关注上下游关系维护

3.2.4 退:适时剥离非核心资产

正文

1美国龙头房企有哪些?

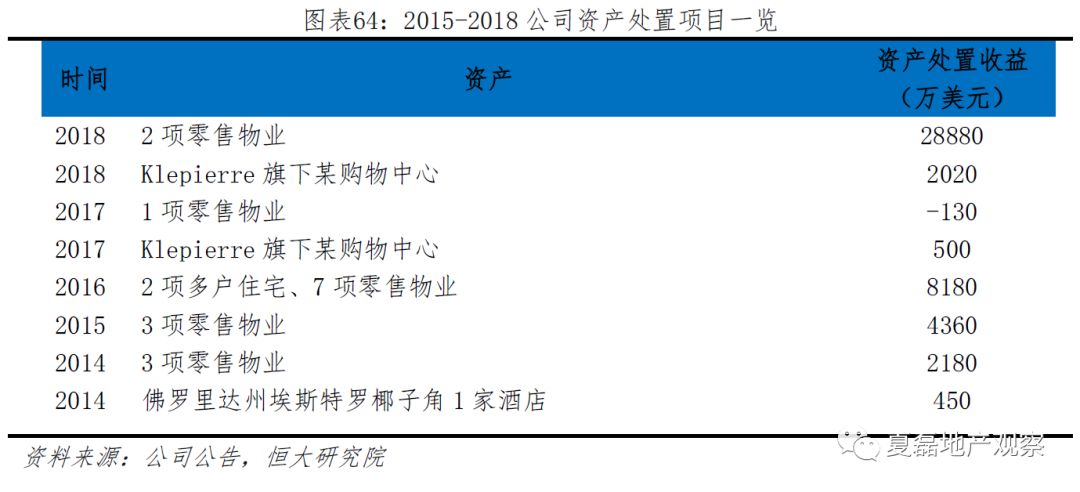

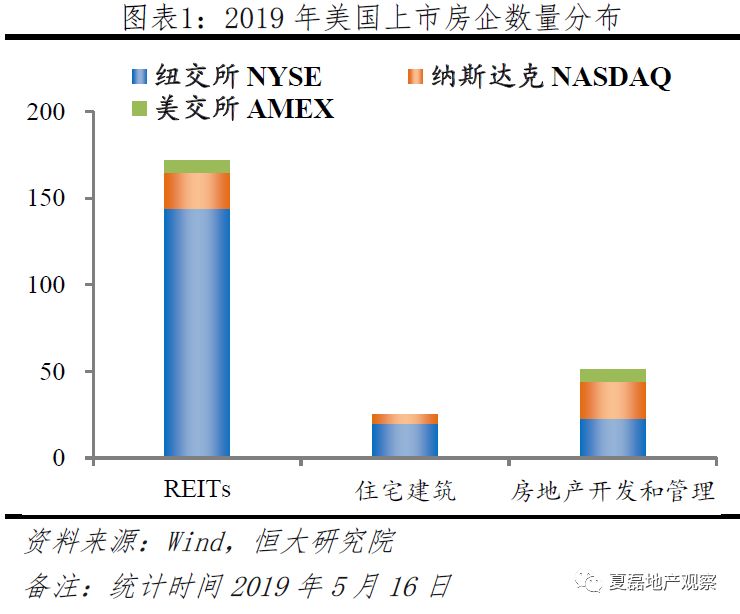

美国房地产企业主要由REITs、住宅建筑商、房地产服务商三类构成。根据GICS行业标准,美国房地产行业包括三个子行业:住宅建筑(homebuilding)、房地产管理和开发(Real Estate Management & Development)、房地产投资信托(REITs) ,分别代表房地产行业的三种业态,开发、运营和服务。截至2019年5月末,美国共有248家上市房企,其中住宅建筑商26家,市值989亿美元,市值占比8%;REITs174家,市值1.1万亿美元,市值占比86%;其他51家,市值占比6%。

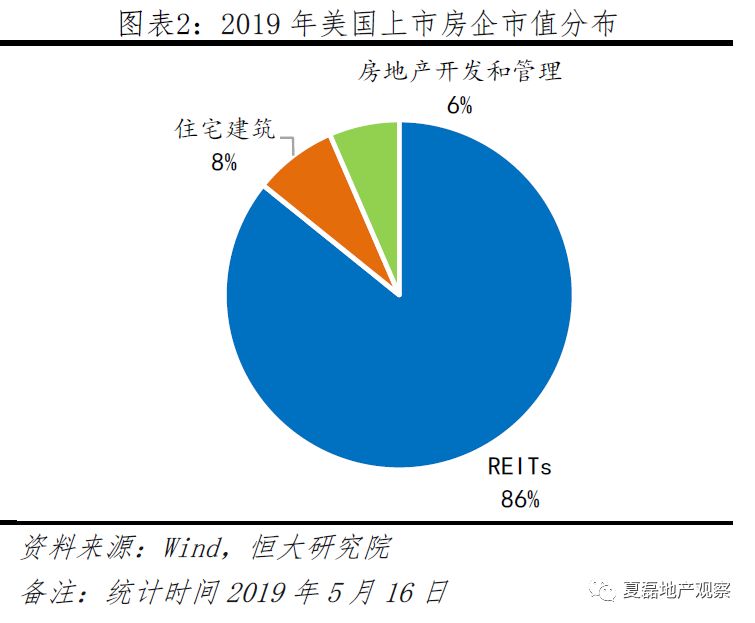

住宅建筑商(home builder)以土地获取、住宅设计、工程施工、销售及售后服务为主业,“三巨头”是莱纳(Lennar)、霍顿(D.R Horton)、和帕尔迪(Pulte Group),2019年5月底三者市值分别为308、164、89亿美元,共占住宅建筑板块总市值的56.6%。三者均作为本章分析样本。

REITs是美国房地产行业的核心,上市REITs占上市房企的69.4%、市值占85.8%。REITs(Real Estate Investment Tursts)是集合投资者资金,由专业机构管理,投资于能产生稳定现金流的不动产,并进行定期派息的信托型或公司型基金。

美国是全球规模最大、产品最丰富和成熟的REITs市场。1986年美国修订《国内税收法典》,规定REITs只要将应税收入的100%进行分配,即可免征企业所得税,是美国REITs腾飞的起点。

目前美国市值在400亿美元以上的普通REITs 有两家,一是西蒙地产(Simon Property),二是普洛斯(Prologis),两者分别是商业地产和工业地产领域的龙头。本章以西蒙地产为样本进行分析。

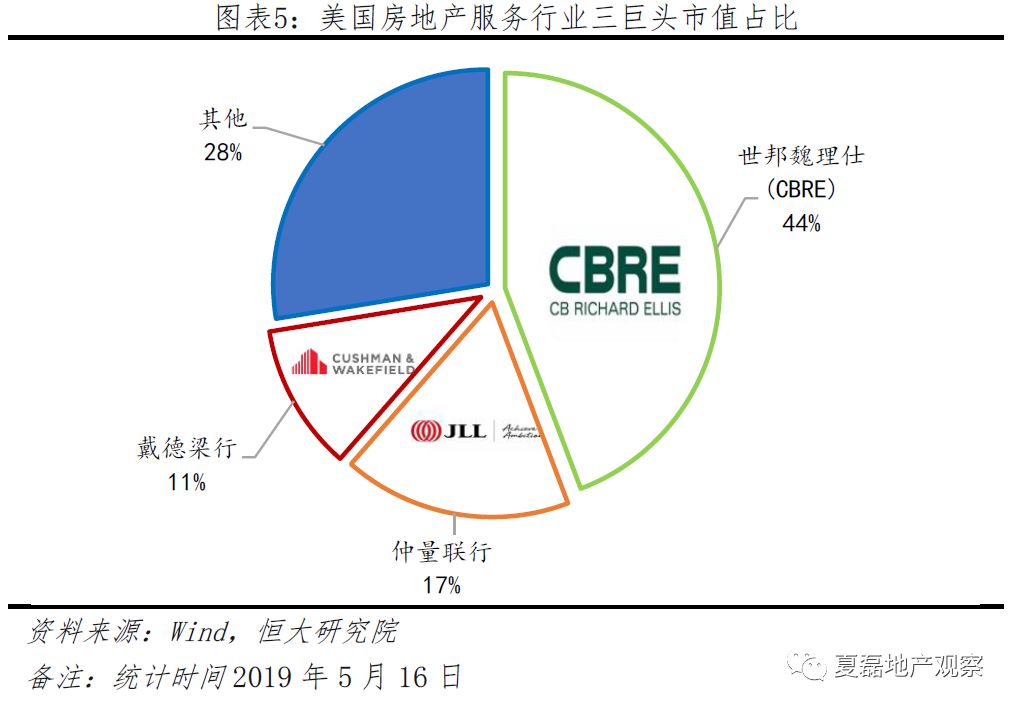

“房地产管理和开发”子行业主要为房地产服务商,主要业务为物业租售咨询、物业估值等,代表企业是世邦魏理仕、仲量联行等,以及部分不以REITs形式存在的房地产运营商。此版块不作为本文的分析重点。

2 发展历程:行业从分散到集中,龙头房企从开发到自持

2.1 60-70年代:创业发展时期,深耕地区

(1)时代背景:60-70年代美国房地产市场蓬勃发展。

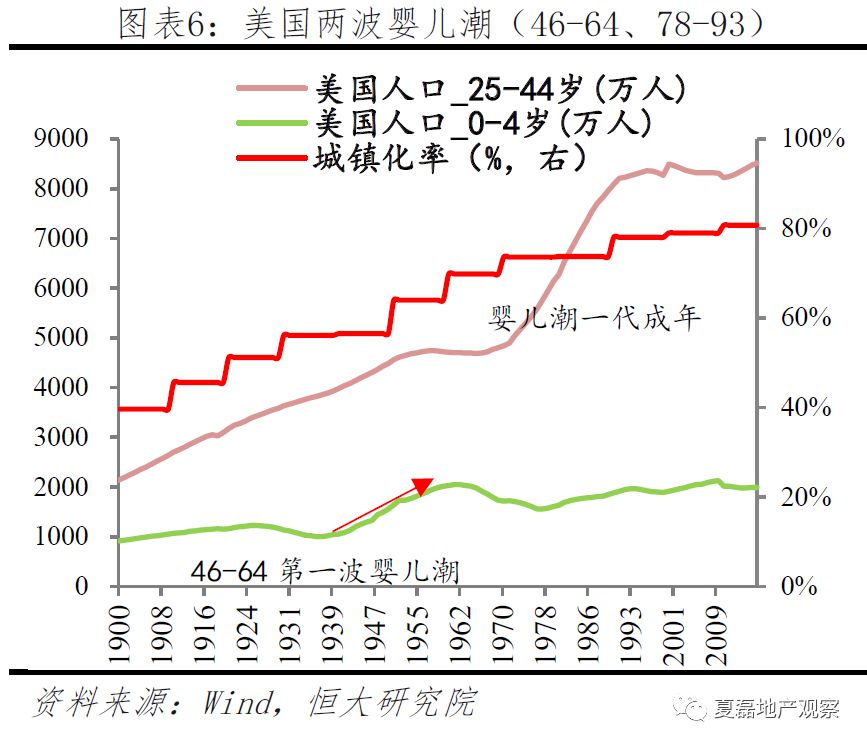

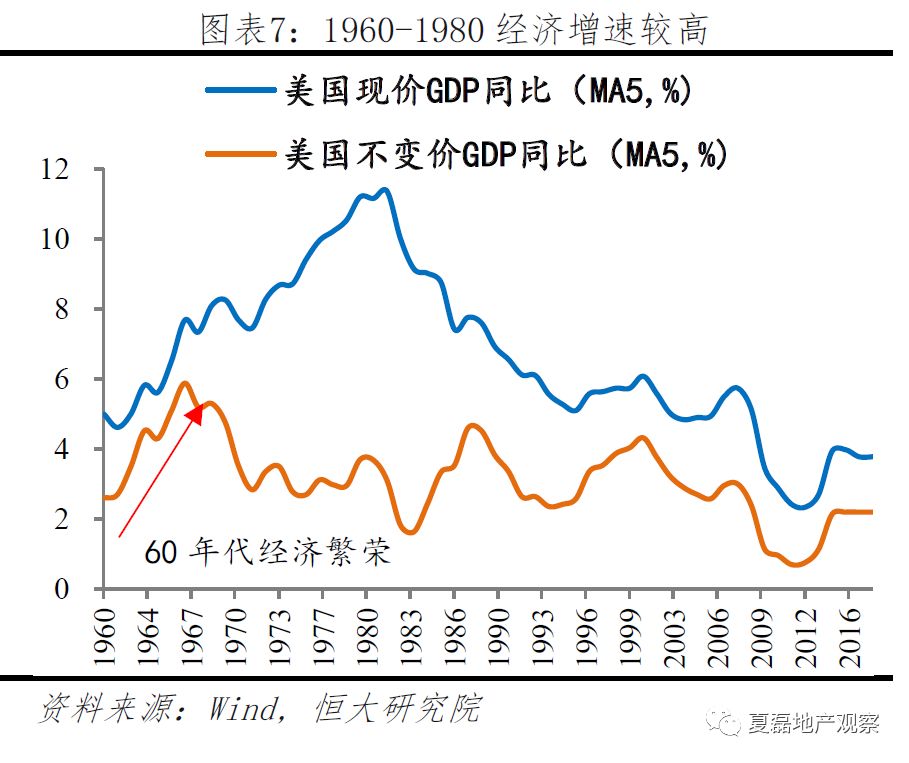

60-70年代美国出现住房建设高潮。主要有三个背景,一是二战后婴儿潮一代进入置业期,1970-1979年25-44岁人口从4800万增加至6500万,占总人口的比重从24%上升至28%,是战后上升最快的十年;二是城镇化快速推进,1960-1970年美国城镇化率从69.9%上升至73.6%,是城镇化快速推进的最后十年,此后进入稳定均衡阶段;三是经济处于上升期,20世纪60年代美国经济快速增长,1960-1973年GDP实际增速从2.6%上升至5.6%,GDP名义增速从4.0%上升至11.4%。

居民收入快速增加,更多的家庭成为中产阶级,消费习惯也从二战期间的省吃俭用过渡到积极的贷款消费,住宅开发、商业地产均迎来发展契机。70年代美国住宅年均新开工59万套,是二战至今最高的十年。

(2)房企战略:创业发展时期,以深耕地区为主

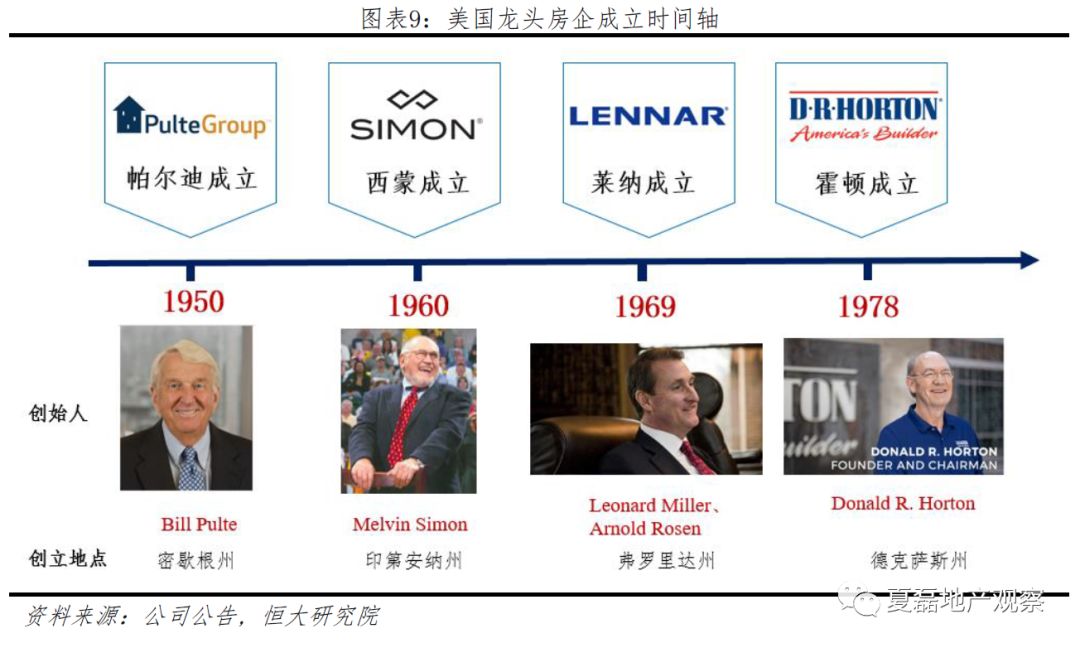

美国龙头房企多成立于上世纪60-70年代,成立初期业务集中于单一地区。

霍顿成立于1978年,成立的最初十年业务集中于德克萨斯州的达拉斯-沃思堡都市区。霍顿由唐纳德.霍顿创立,创立之初以“打造允许客户自定义的标准化住宅”为目标,支持客户根据个性化需求修改标准化图纸,同时收取额外费用,这种理念相比绝对的标准化更受市场欢迎,1978年建成第一套住宅后,1979年、1980年分别再建成20套、80套,此后以每年翻一番的速度增长。

莱纳由Leonard Miller和Arnold Rosen创立于弗罗里达州迈阿密地区。1956年两人先在佛罗里达合作小规模开发,1969年正式组建莱纳。公司成立初期主打低成本、中低价格独栋住宅,在成立后的十年内成为迈阿密地区最大的住宅开发商。

帕尔迪在三大住宅开发商中起步最早,成立于1956年。1950年帕尔迪的创始人比尔.帕尔迪开始在底特律建造商品住宅,1956年正式组建公司。1960、1961、1968年帕尔迪进入华盛顿、芝加哥和亚特兰大。

西蒙地产的前身是Melvin Simon & Associates(MSA),成立于1960年,创始人为从事租赁代理工作的Melvin Simon。公司第一个项目是位于印第安纳州的小型露天购物广场,竣工后广受市场欢迎。整个60-70年代,公司发展比较稳健,成立之初的20年仅累计新增10个项目。

2.2 80年代-21世纪初:上市跨越发展,快速并购、全国扩张

(1) 时代背景:金融自由化、低利率、房价高涨

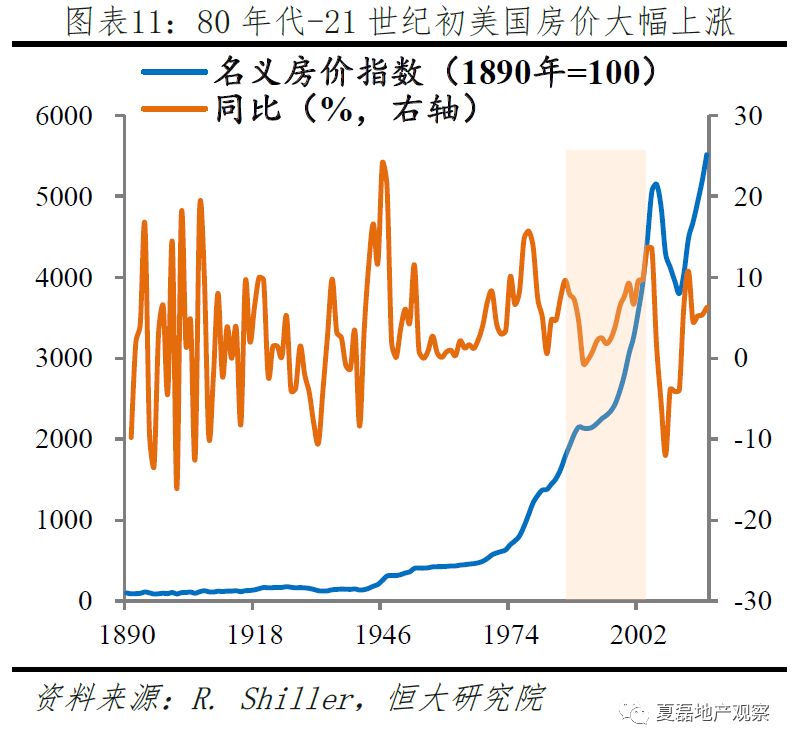

上世纪80年代,美国政府开启了以放松管制为代表的金融自由化改革。一是取消利率管制,1980年出台《存款性金融机构放松管制和货币控制法》,1981-1986年逐步废止《Q条例》对各类储蓄账户的存款利率上限限制;二是大力支持资产证券化、加大对低收入家庭的贷款支持。

政府鼓励MBS、ABS等资产证券化工具发展,并从1993年起多次提高两房对中低收入家庭贷款的购买比例。三是加强对居民的住房金融支持,政府鼓励降低首付比例,1999年首付不足10%的贷款占比达50%,较1989年不到10%的水平上升显著。金融自由化开启了美国房地产价格20余年的快速上涨周期。

(2) 房企战略:上市、向全国扩张,借力金融自由化组建按揭贷款业务

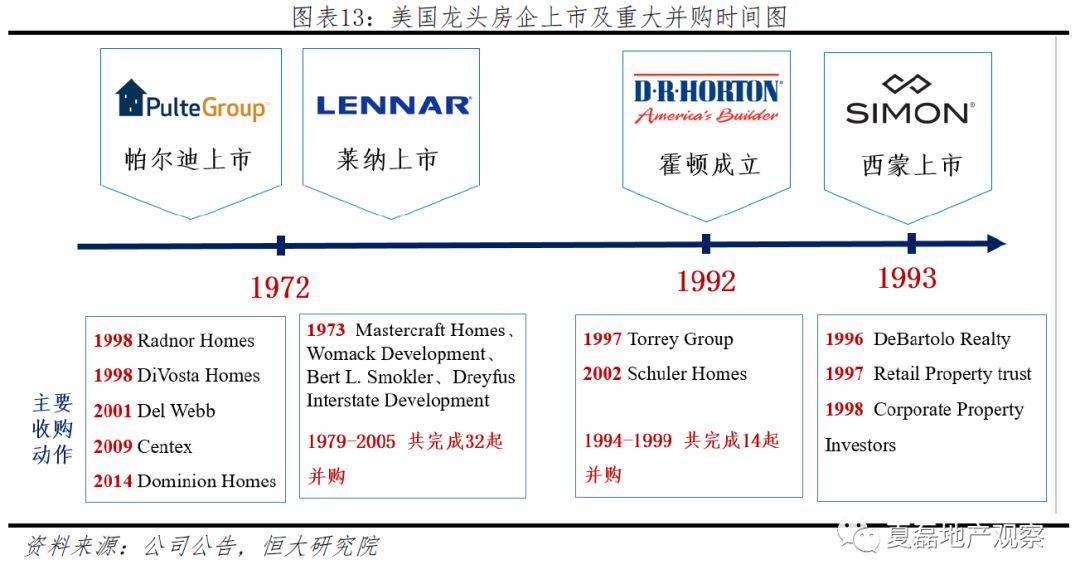

80年代-21世纪初的金融自由化浪潮中,龙头房企先后完成上市,借助上市募集资金,快速收并购向全国扩张,从区域开发商转变为全国性房企。

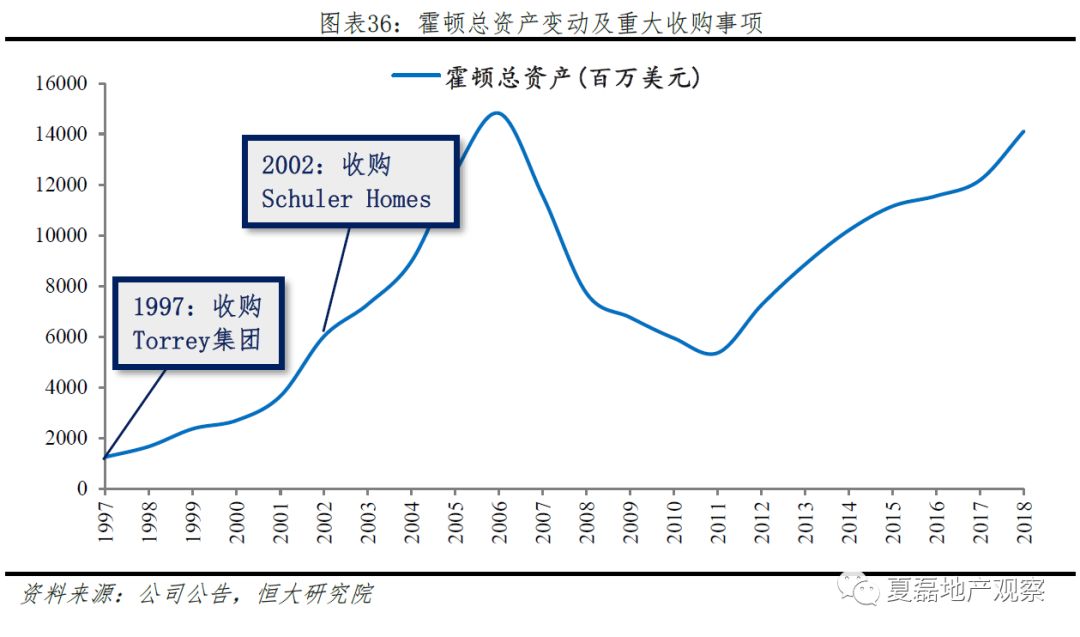

霍顿1992年上市,1994年开始大规模并购。1994年至1999年间,公司共收购14家住宅建筑商,积极的收购使公司规模翻番。其中较大的两起收购是1997年收购亚特兰大最大的开发商Torrey Group、2002年收购Schuler Homes。2002年公司成为全美第二大住宅开发商。

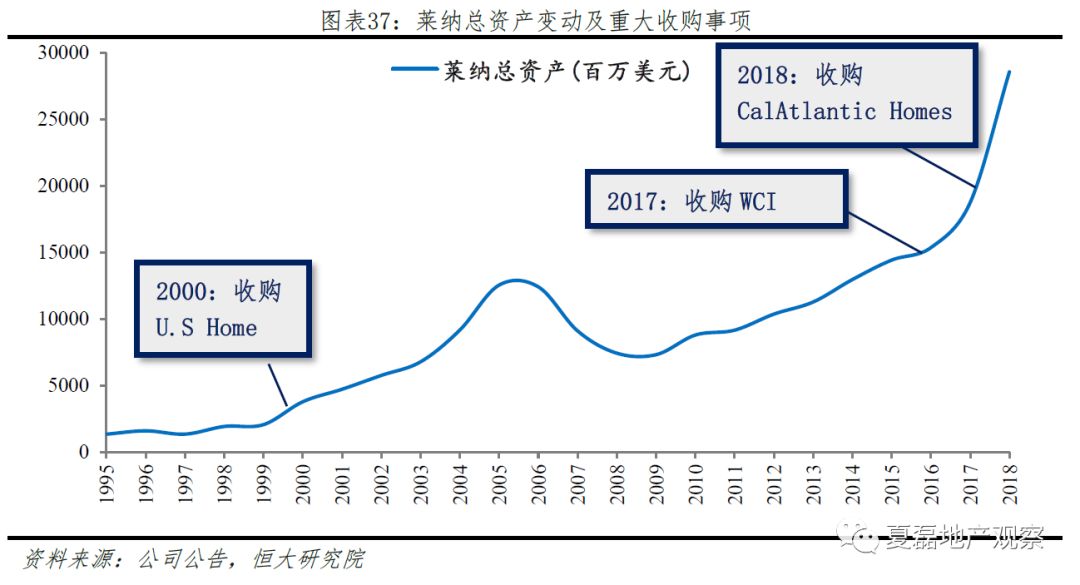

莱纳1972年上市,1973年开始大规模并购。1973年莱纳进军美国中西部市场,通过收购亚利桑那州凤凰城最大的两家房企Mastercraft Homes和Womack Development、以及密歇根房企Bert L. Smokler&Company、明尼苏达房企Dreyfus Interstate Development,在美国中西部站稳脚跟。2000年收购通过收购U.S. Home,公司规模翻番。

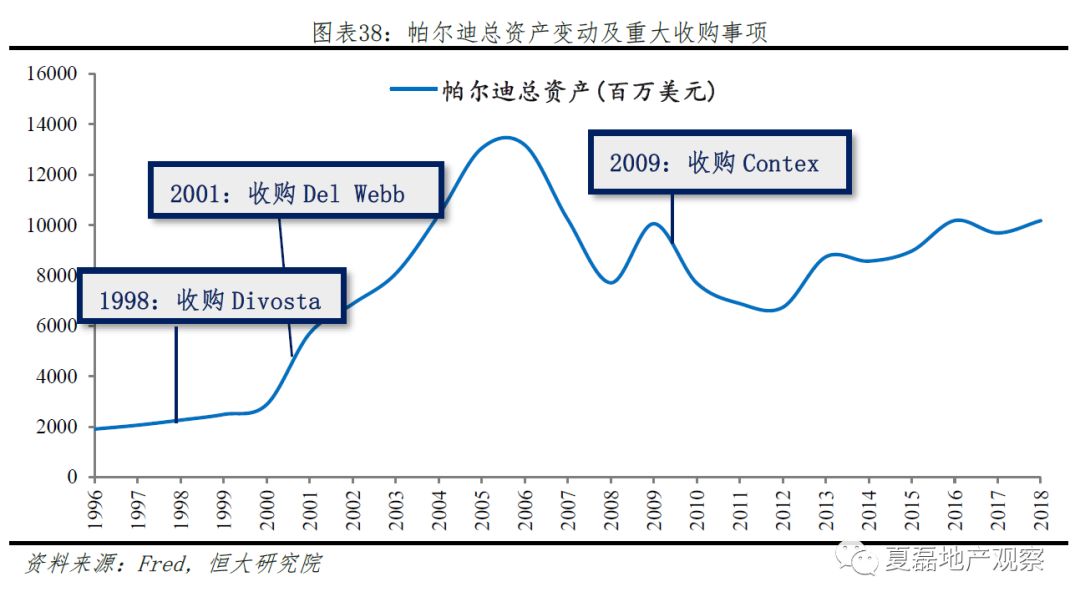

帕尔迪1972年上市,1973年开始大规模并购。1973年收购波多黎各的多家住宅建筑商、1998年收购Radnor Homes和DiVosta Homes、2001年收购美国高端养老住宅引领者Del Webb,一度成为美国最大的住宅建筑商。

西蒙地产1993年上市,后发起三起里程碑式的并购。1996年收购DeBartolo Realty,成为北美最大的零售地产REITs;1997年收购The Retail Property trust,资产中增加了10个购物中心和1个社区广场;1998年收购Corporate Property Investors,资产中又增加了23个购物中心和4个写字楼。连续收购使公司成为美国最大的零售地产REITs。

同时,伴随资产证券化快速发展,龙头房企在这一时期先后进军金融领域,成立按揭贷款公司。帕尔迪1972年成立抵押贷款公司ICM Mortgage Corporation,向购房者提供便捷的贷款服务和具有竞争力的利率;莱纳1981年开展抵押贷款发放业务,1987年成立抵押贷款公司Lennar Financial Services;霍顿1996年创立抵押贷款公司DRH Mortgage Corporation。

2.3 2007-2009年:对抗危机时期,艰难去杠杆

(1)时代背景:房地产泡沫破灭,次贷危机爆发

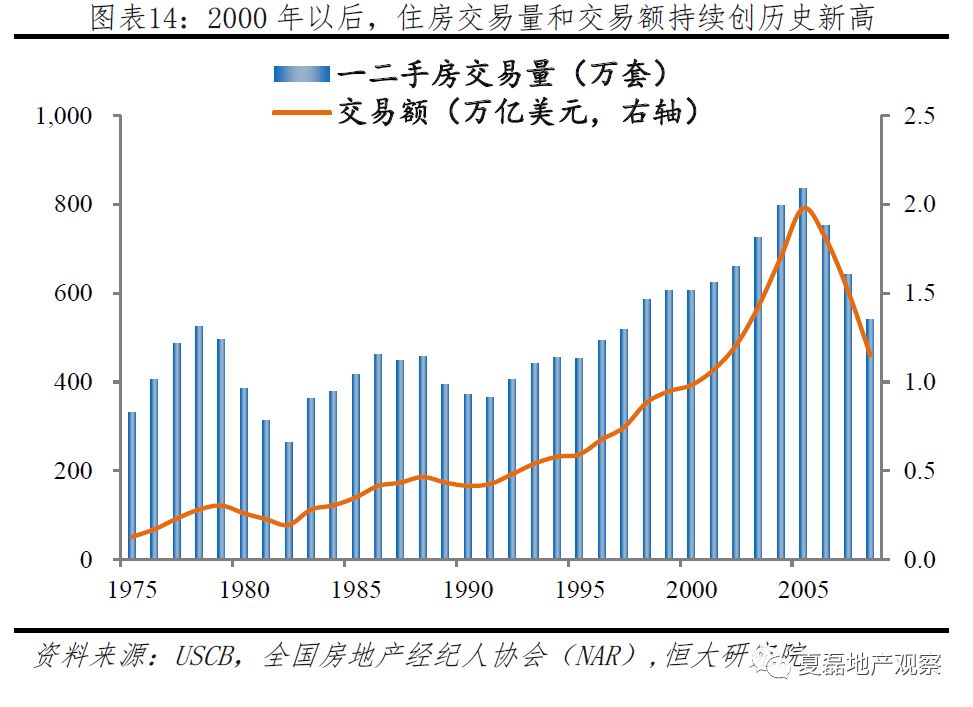

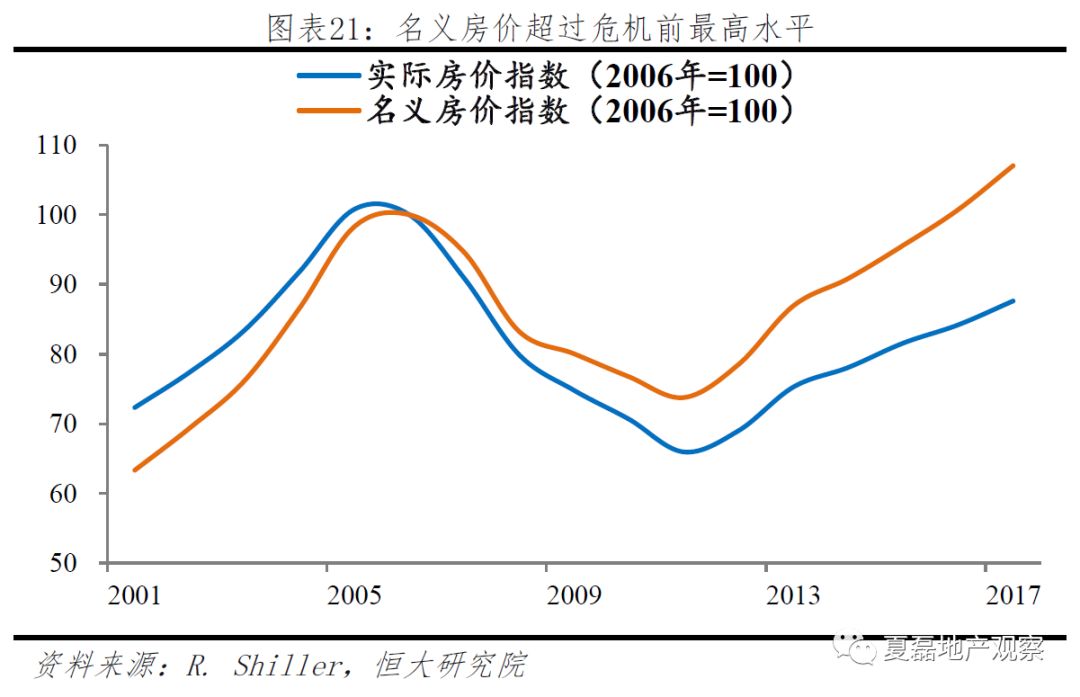

2000后美国房地产从牛市走向泡沫。2000-2005年,市场交易过热、房价暴涨,一二手房交易量增长38%,交易额增长102%,名义房价指数累计上涨66%、年均增速高达10.6%。

美联储加息刺破泡沫。2004-2006年美联储连续加息17次共425个基点,导致浮动利率为主的次贷家庭月供大增、偿付困难,因此违约和止赎激增,2007年次贷止赎率超10%,最终引发房价大跌。

房地产危机触发抵押贷款相关证券及场外衍生品大幅贬值,众多参与投资的大型金融机构巨亏甚至破产,市场恐慌和流动性危机波及整个金融体系,更进一步冲击房地产市场,最终升级为全球金融和经济危机。

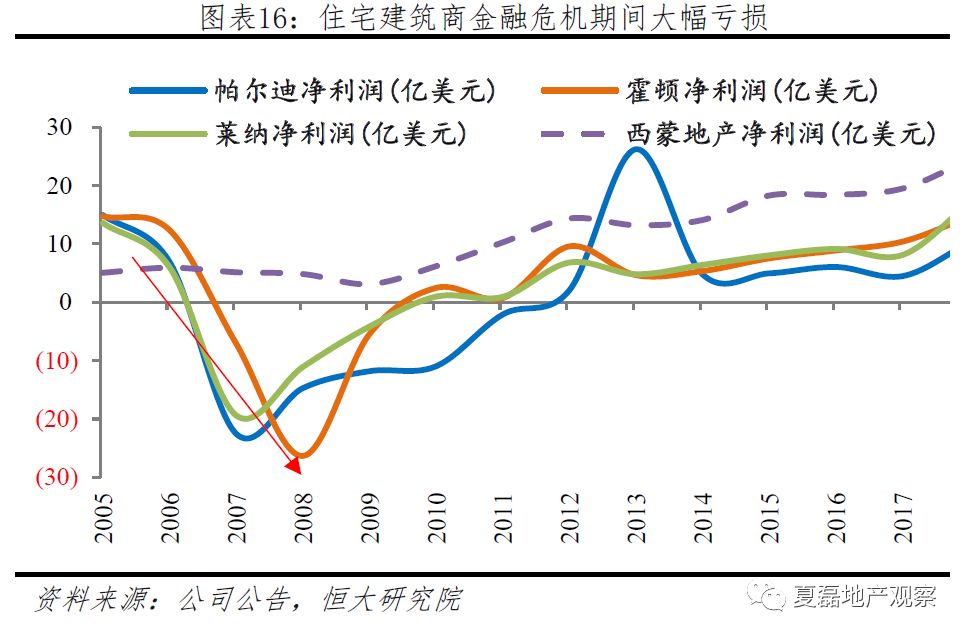

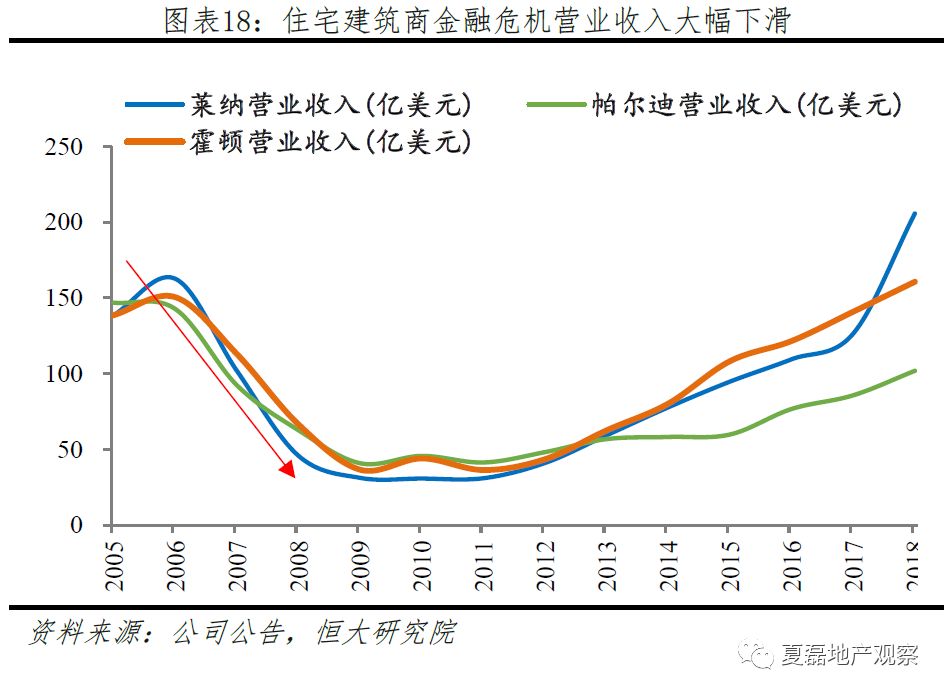

危机中住宅建筑商受冲击最大。2005年,美国三大住宅建筑商莱纳、霍顿、和帕尔迪,总营业收入达424亿美元;到2009年,收入减少到了109亿美元,下降74%。2009年,三大住宅建筑商合计遭遇21亿美元的损失,而2005年的繁荣时期他们创造的利润为43亿美元。

相比之下,由于REITs的收入主要来自租金,受冲击较小。商业地产龙头西蒙地产2009年营业收入38亿美元,相比2005年上升19%;净利润3亿美元,仍处于盈利状态。因此本部分主要针对住宅建筑商,回溯其应对风险的主要战略。

(2)公司战略:短期出清存货缓解偿债能力,长期压缩负债

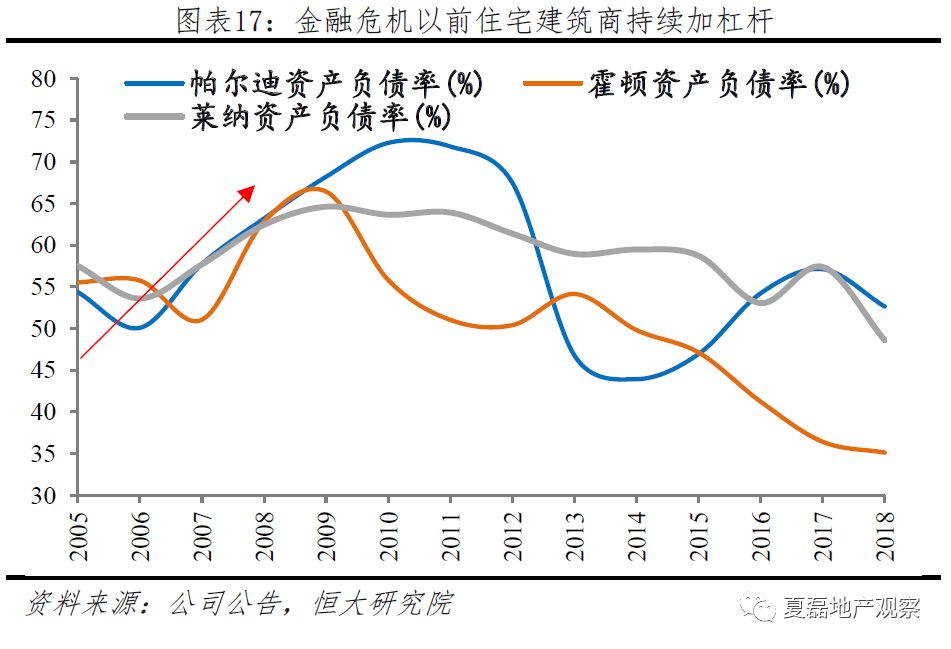

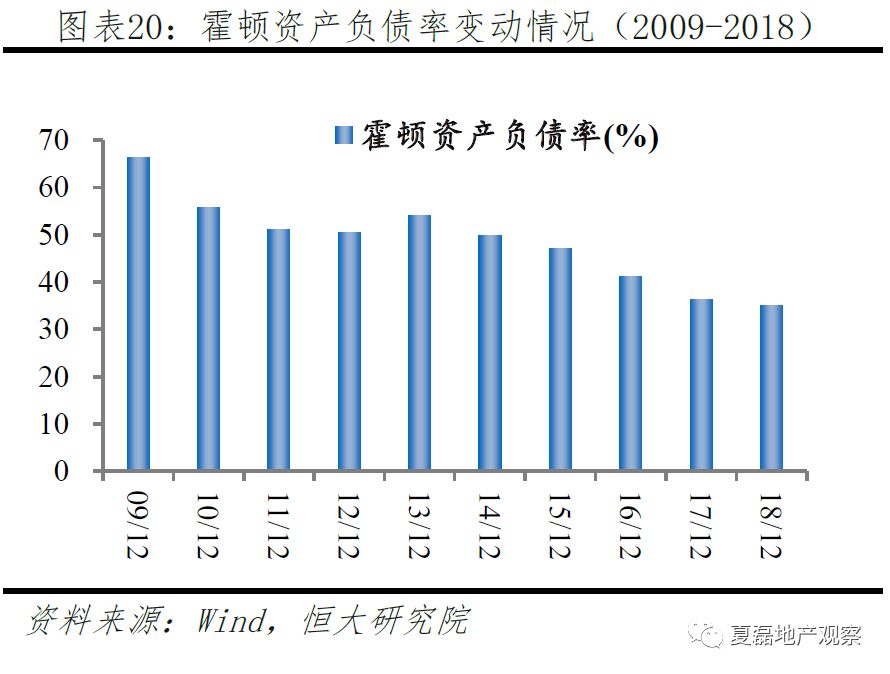

金融危机前激进的高杠杆并购导致负债高企。2009年帕尔迪、霍顿、莱纳资产负债率达68.2%、66.4%、64.6%,均创5年新高,持续加杠杆为金融危机期间公司遭遇短期偿债风险埋下隐患。

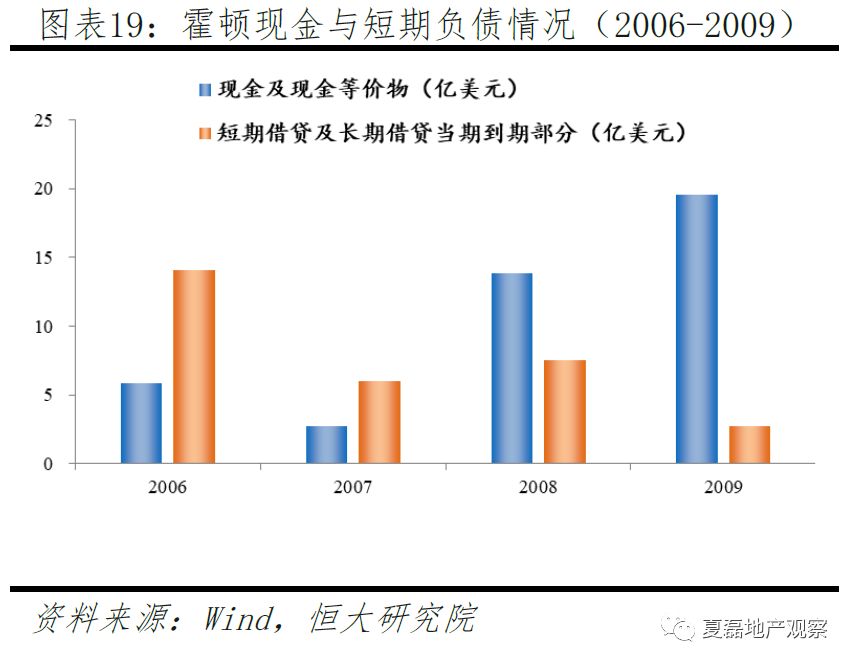

销售萎缩影响现金流,短期偿债能力极度薄弱。2006-2009年,莱纳、霍顿、帕尔迪营销收入分别萎缩81%、76%、71%,现金流高度紧张,2009年末三家手持现金及现金等价物仅5、6、7亿美元,而一年内需偿还的短期有息负债高达30、25、34亿美元,公司面临短期信用风险。

积极促销出清存货,长期着眼降负债。为偿还短期负债,住宅建筑商们通过打折促销及直接低价出售未开发土地的方法回笼现金流。

以霍顿为例,07-09年通过直接出售土地回收现金9亿美元,尽管计提了巨额资产减值损失,使公司面临巨额亏损,但对公司摆脱短期信用风险发挥关键作用。

此外,公司致力于降低长期杠杆水平,部分回购了外发债券以优化财务结构,资产负债率大幅下降。2009-2018年公司资产负债率从62.8%降至35.1%的健康水平。

2.4 2010年至今:稳健经营时期,适应需求变化调整产品结构

(1)时代背景:危机后房地产市场逐渐复苏

次贷危机后,美国政府加强金融监管、控制杠杆,房地产市场逐渐复苏。政府改革金融监管体系,加强对系统重要性金融机构、商业银行、投资机构、评级机构、资产证券化业务、衍生品业务的监管,特别是实施“沃尔克规则”,限制商业银行自营交易;同时,提高FHA贷款的最低首付比例、下调对两房购买低收入家庭和区域贷款比例的要求,弱化过于激进的住房金融支持。

2016年,名义房价指数已经回升至危机前的最高水平,投机需求退场,2018年自住住房和租赁住房的空置率分别约1.5%和7%,均回落至80-90年代的平均水平。

(2)房企战略:适应需求变化调整产品结构,稳健经营

伴随市场复苏,房企经营逐渐回归正常。这一时期房企为适应市场变化主要有三个战略方向。

一是拓展养老市场。二战后美国“婴儿潮”一代逐渐退休,拥有较强购买能力的他们,在追求生活品质提高的同时,为养老与中高端地产市场带来了活跃的需求。

龙头房企也积极拓展养老市场,帕尔迪逐渐提高老年人住宅比例,借助1998年收购的DiVosta Homes和2001年收购的Del Webb两大平台,大力开发高端养老地产,2017年老年人住宅占公司总竣工住宅的比重已达到25%;莱纳2012年推出了NEXTGEN®计划,专为多代家庭提供住房;霍顿则在2016年推出Freedom Homes,致力于为55岁以上买家提供价格合理的住宅。

二是适应多元需求,引入高密度住宅。美国住宅建筑商以独栋住宅为主要开发产品,近年来引入公寓等高密度住宅。

莱纳2011年推出Lennar Multifamily Communities,专建公寓社区,定位于高端。

霍顿在加利福尼亚、新泽西等房价较高地区开发高密度住宅,2005年共管公寓、联体别墅的销售一度占到总销售量的17%。

三是注重提高住房质量。

霍顿推广“能源星”计划,全部采用通过全国质量局和环境保护机构认证的电器,这一计划帮助公司吸引力大量顾客。

帕尔迪与佐治亚州电力公司合作,开发亚特兰大首个智能小区Smart NeighborhoodTM,小区配备太阳能发电系统、恒温系统和智能LED照明。

莱纳致力于推广智能家居应用,2017年推出全球首款Wi-Fi CERTIFIED™智能家居系统,由亚马逊提供激活和支持。

3.1 美国房企业务模式之住宅建筑商:高周转、标准化、重并购

3.1.1 高周转,缩短项目周期、持有土地期权、主推中低端项目

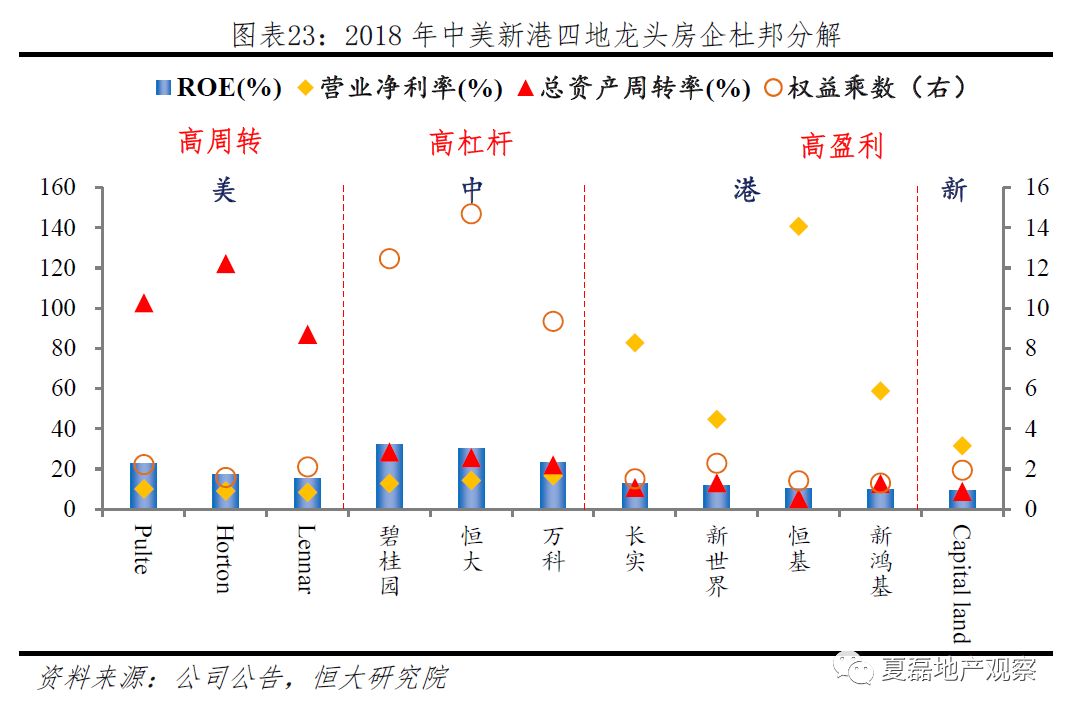

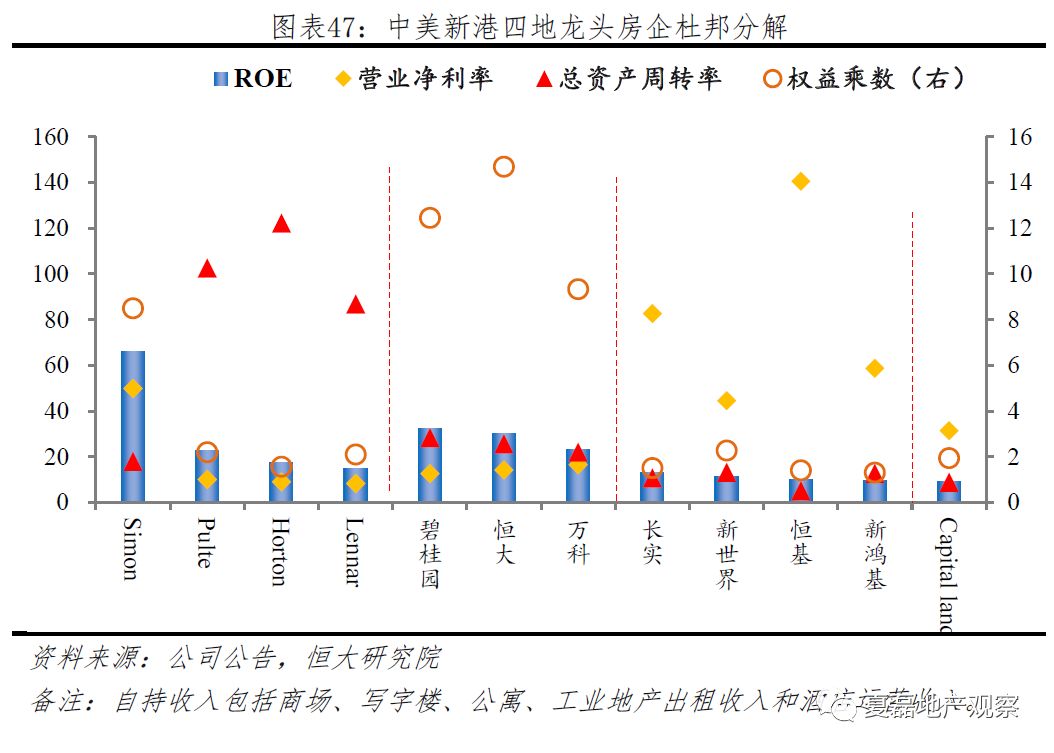

和世界各国的龙头房企相比,美国住宅开发领域的龙头房企周转速度遥遥领先。住宅建筑商“三巨头”霍顿(D.R Horton)、莱纳(Lennar)、帕尔迪(Pulte Group),2018年总资产周转次数达到1.2、1.0、0.9,而中国、中国香港、新加坡龙头房企平均为0.3、0.1、0.1。高周转成为美国开发类房企高ROE的来源。

美国房企实现高周转的“秘诀”有三个。

一是缩短项目建设周期。霍顿致力于缩短土地持有年限,在创始人唐纳德·霍顿眼里,“破产的房地产开发商,所有的墓志铭上都写着‘长期错误持有土地’”。

2017年霍顿88%的竣工住宅为独栋住宅,从出售到交房只需2-6个月,基本实现当年销售、当年回款、当年结算;帕尔迪则要求在新社区开售24-36个月内完成区内全部住宅单位的销售和建造;莱纳执行soft-pivot土地策略,致力于缩短拿地到销售之间的时滞。

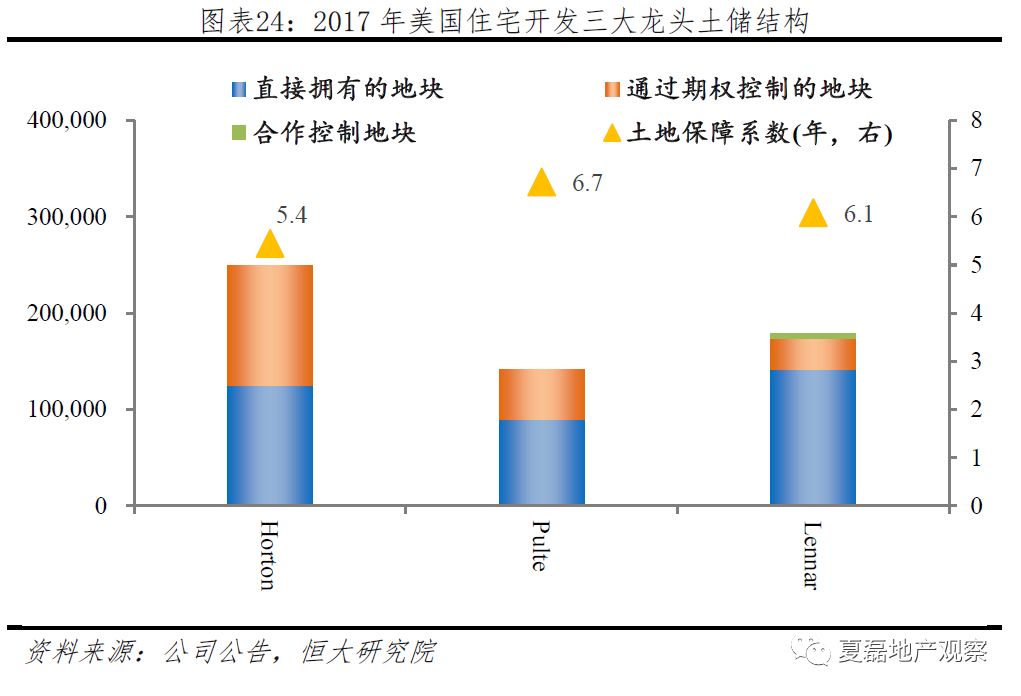

二是借助土地期权锁定土地。美国住宅开发商通过与土地持有者签订期权合约,获得以确定价格在未来购买地段的权利,期权费通常为地价的10%-20%,期限通常在8年左右。土地期权既保障充足的土地储备,又避免房企在土储上沉淀过多资金,周转速度大幅提升。

2017年,霍顿、帕尔迪、莱纳通过期权控制的土地占总土地储备的49.7%、36.9%和18.0%,土地保障系数高达5.4、6.7和6.1。

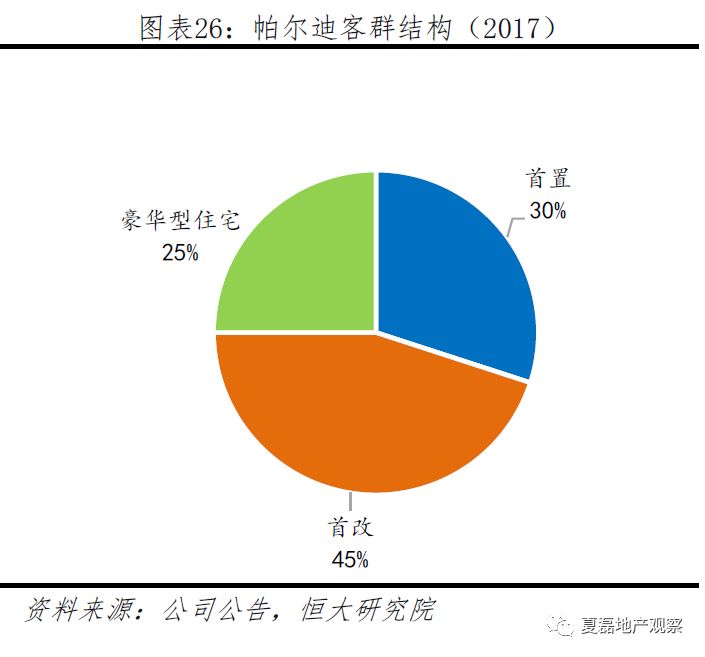

三是开发项目以中低端住宅为主,便于标准化建设、项目周期短且总价低易于销售。美国龙头房企以首次置业者(fist-time buyer)或首次改善型置业者(move-up buyer)为重点目标客群,2017年霍顿、帕尔迪向首置及首改出售的住宅占比达95%、75%。

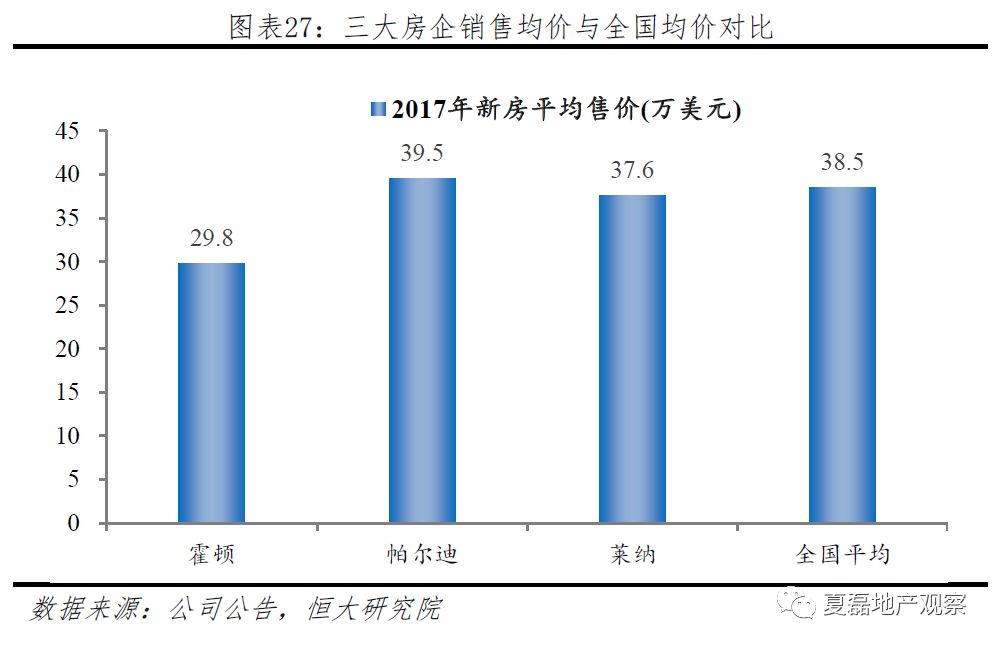

出售项目以中低价为主,售价接近或低于全国商品房平均售价,2017年霍顿、莱纳、帕尔迪平均售价分别为全国均价的77%、98%和103%。中低端住宅易执行标准化、建设周期短、销售容易,且由于其客群价格弹性较高,在市场下行期,房企可通过降价促销的方式快速去库存,避免存货淤积。

3.1.2 低成本,通过标准化、统一采购实现

通过标准化降低成本。根据哈佛住房研究中心 ,过去15-20年,以缩减成本为目的,美国住宅建筑行业呈现去定制、标准化的趋势。而龙头房企是这一趋势的引领者。

帕尔迪以实行标准化配置为特长,2007年曾大幅度削减户型,将户型从2000多个减少至600多个,方便采用统一部件组装住宅,削减设计和施工成本。

霍顿前首席执行官Donald J. Tomnitz认为,“公司高速成长的关键,是与沃尔玛一样,在房地产行业内创造了工业化标准”。霍顿建造的住宅以标准化为主,如果买家要求个性化调整,如升级家具、添加天窗等,则需单独付费。

统一招标、统一采购,通过规模化削减成本。

霍顿致力于与全国供应商谈判,通过大量采购降低成本。规模优势使公司在采购家具、设备、建材等方面掌握主动权,可在每套房屋上平均节约3500美元成本;

帕尔迪以沃尔玛为标杆,曾聘用沃尔马的高级经理专门负责供应链采购,利用集团采购的议价能力,统一购买建材、家电等,缩减成本。帕尔迪致力于与大型供应商签订长期合作协议,如2001年与通用电气签署协议,为所有帕尔迪住宅提供由通用出产的家用电器。

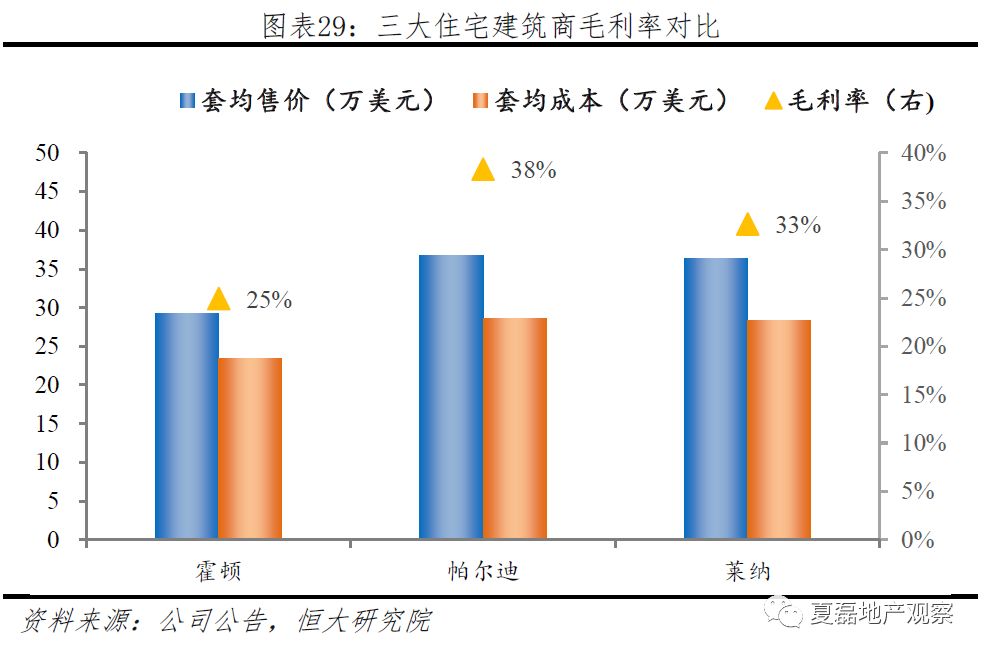

低成本提高毛利率。2017年霍顿、帕尔迪、莱纳单套住宅建造成本分别为23.4、28.6、28.3万美元,住宅建筑板块毛利率达到24.9%、38.3%、32.7%。

3.1.3 专业化,聚焦房地产价值链前后两端

房地产开发价值链可分为“设计-建造-销售”三节,美国住宅开发龙头聚焦前后两端,建造等中间环节通过外包完成。霍顿的创始人唐纳德·霍顿认为,“房地产开发更像零售业,开发商的工作是设计和营销那些实际上不是他们生产的产品”。霍顿、莱纳 、帕尔迪均将建筑业务外包,聚焦于设计和销售两个环节。

(1)设计环节,以客户为导向,关注住宅品质。

以客户为导向。霍顿执行“灵活”的标准化,可根据客户的个性化需求改变标准图纸,通过测算改变标准图纸的某一设计所增加的成本,向消费者的个性化需求收费。帕尔迪支持客户自主组装标准化模块,2011年推出iPad应用程序,消费者可在线完成房屋设计。

注重住宅品质。帕尔迪致力于推广智能家居系统。2011年与Georgia Power合作,开发了亚特兰大首个创新型智慧社区Smart Neighborhood TM,社区设太阳能发电系统、智能加热和冷却系统、智能LED照明,以及家庭自动化功能,如智能恒温器,智能锁和语音控制等。

莱纳致力于推广太阳能电力系统。2011年莱纳成立子公司SunStreet,专门研发和推广太阳能发电系统。莱纳在屋顶安装采用微逆变器技术的太阳能电池板,并设置智能控制功能,住户可通过APP程序随时随地实时控制太阳能系统运作。莱纳太阳能发电成本可比使用普通公用事业供电便宜20%左右,广受消费者欢迎。

(2)销售环节,多样化品牌组合、注重售后质保

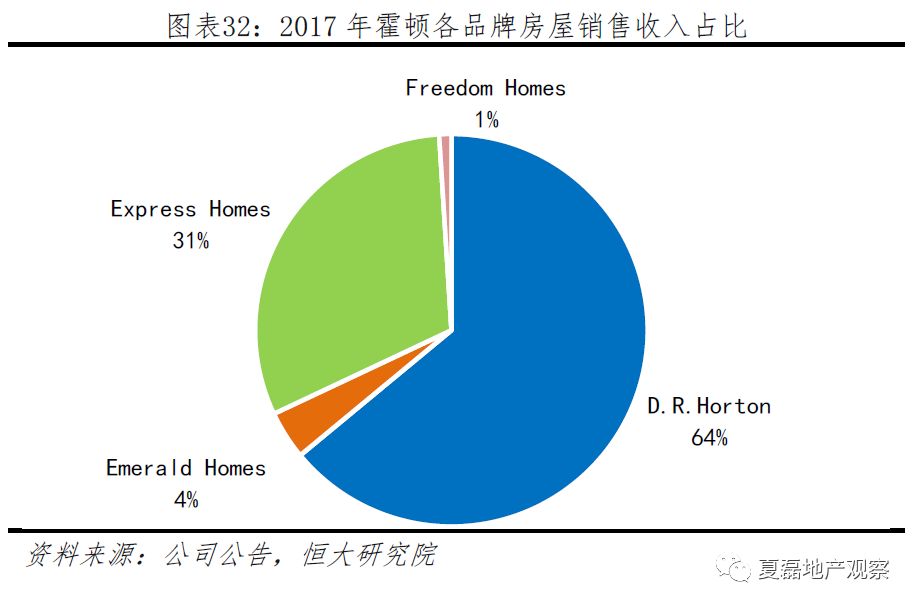

多样化的品牌组合满足个性化需求。霍顿的产品线分四条,包括D.R.Horton, Emerald Homes, Express Homes 和 Freedom Homes,售价从10万美元到100万美元不等。

其中D.R.Horton是主力产品,针对首次置业者,2017年竣工住宅中占比64%;Express针对入门级买家,占比31%;Emerald针对高端需求,占比4%;Freedom主要提供老年人住宅,占比1%。

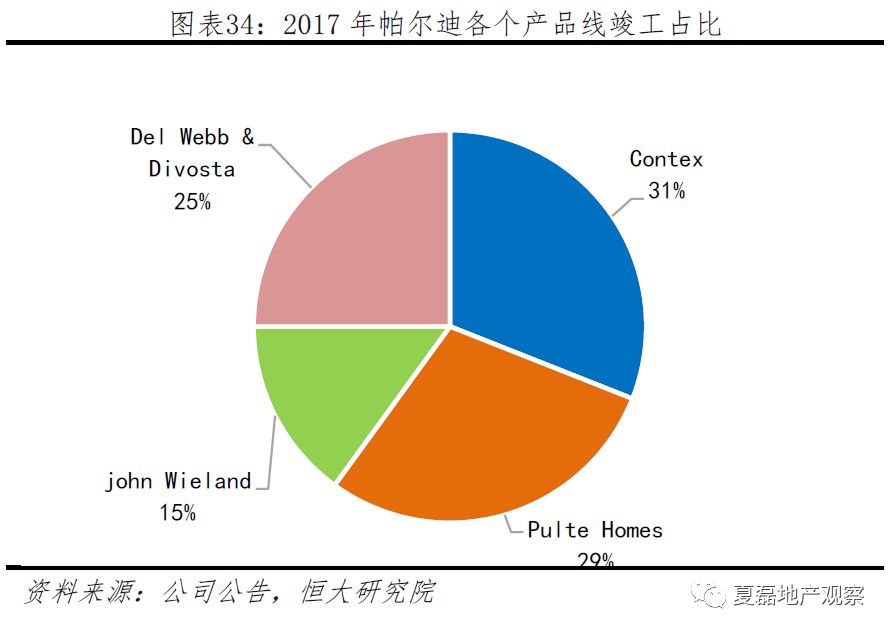

帕尔迪的产品线分为5条,包括Pulte Homes、Contex、del webb、divosta、john Wieland。其中Contex为低端住宅,针对入门级和首次购房者,2017年竣工住宅中占比31%;Pulte Homes针对改善型需求,占比29%;John Wieland针对高端奢侈型需求,占比15%;Divosta和Del webb主要针对55岁以上老年人,共占25%。

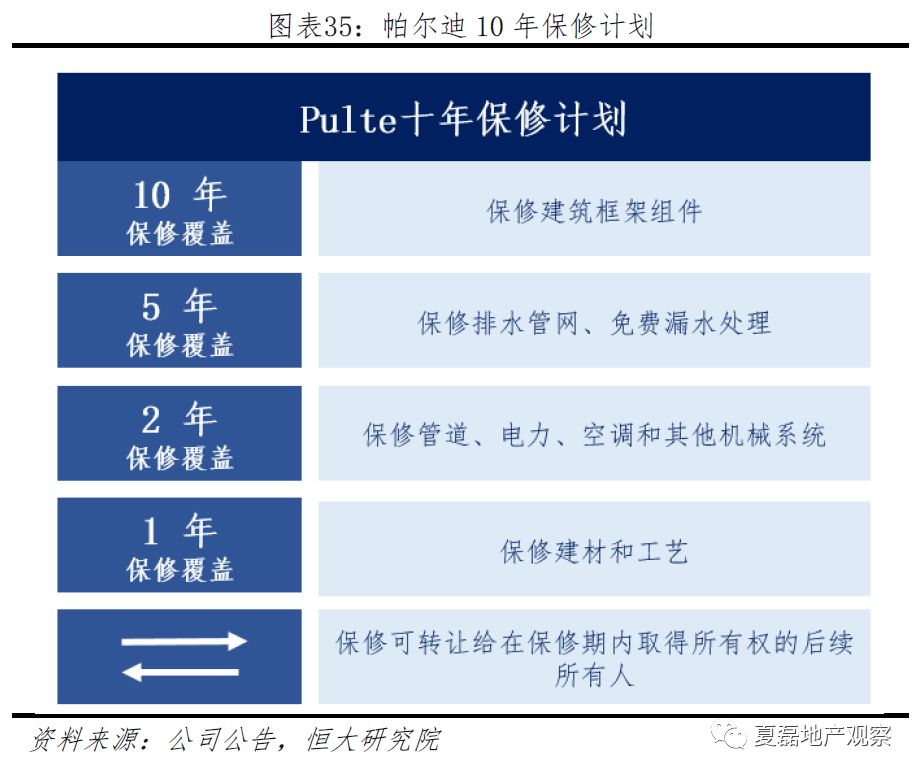

重视售后质保。帕尔迪推出“Pulte10年保修计划”,为购房者提供1年建材保修,2年管道、空调、电力保修,5年排水系统保修、10年建筑结构保修;霍顿为购房者提供1年工程和建筑材料保修、10年建筑结构保修。

3.1.4 重并购,通过兼并收购实现跨越发展

行业整合是美国住宅建筑行业的主旋律。龙头房企重视收并购,实现区域扩张和业务发展。

霍顿的收购活动开始于1994年,大规模收购使公司进入龙头房企行列。霍顿是三大龙头中成立和上市最晚的,成立时间比帕尔迪晚20年、比莱纳晚10年,但90年代后公司发起17起并购,进入增长快车道,并在2002年成为美国第二大房企。

其中最具影响力的两起收购是1997年收购亚特兰大最大的住宅建筑商Torrey集团,亚特兰大是当时全美最大的房地产市场;以及2002年收购Schuler Homes,使公司在加利福尼亚州,科罗拉多州,俄勒冈州,华盛顿州,亚利桑那州和夏威夷州占据了主导地位。

莱纳的收购活动开始于1979年,和CalAtlantic Homes并购完成后,将成为美国第一大住宅建筑商。莱纳的并购活动在90年代后进入高潮,1991-2018年共发起32起并购。

其中最具影响力的收购包括2000年收购U.S home,使公司规模翻番;2017年收购WCI,进入豪宅市场;2018年拟与CalAtlantic Homes合并,完成后将成为美国最大的房屋建筑商。

帕尔迪的收购活动开始于1973年,通过收购进入首次置业和养老市场。帕尔迪1998年收购DiVosta Homes、2001年收购Del Webb,二者以养老地产为主要业务;2009年收购行业前五的Centex,加强在首次置业市场的布局。

3.1.5 兼金融,金融业务作为住房销售的附属业务

美国住宅开发企业兼开展按揭贷款发放、产权保险等金融业务。2017年,帕尔迪、霍顿、莱纳金融业务收入占总收入的8.3%、2.5%、2.2%,税前净利润占比11.7%、7.0%、7.8%。

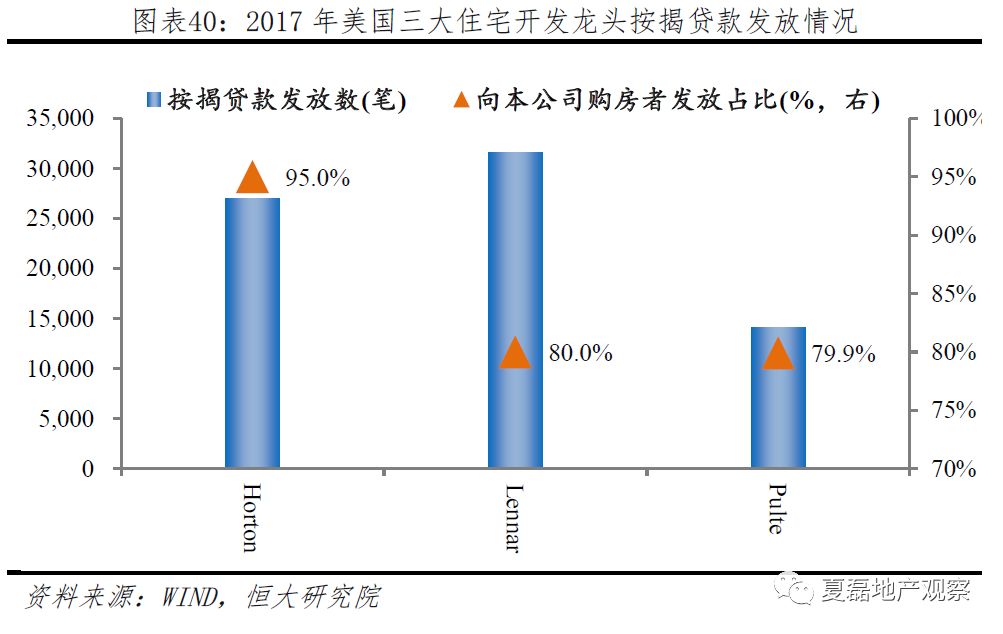

金融业务是住房销售的附属业务,主要服务于本公司的购房者。2017年,霍顿、莱纳、帕尔迪发放的按揭贷款中,95%、80%、80%向本公司的购房者发放。

按揭贷款业务的运作模式为:筹集借款-发放按揭贷款-二级市场出售回笼流动性。按揭贷款业务资金来源主要靠外部借款。

房企和第三方签订按揭贷款回购协议,循环借入期限45-60天的短期借款。按揭贷款发放完成后短时间内即出售给房利美、房地美、吉利美等第三方购买者,回笼流动性,继续发放贷款。

高杠杆和二级市场出售策略极大提高了资金效率,以霍顿为例,2017年末金融部门净资产仅3.3亿美元,借入短期借款4.2亿美元,发放了2.7万份按揭贷款,按本公司销售均价计算总价值达80.6亿美元。

3.2 美国房企业务模式之REITs:高杠杆收购、长期持有核心资产

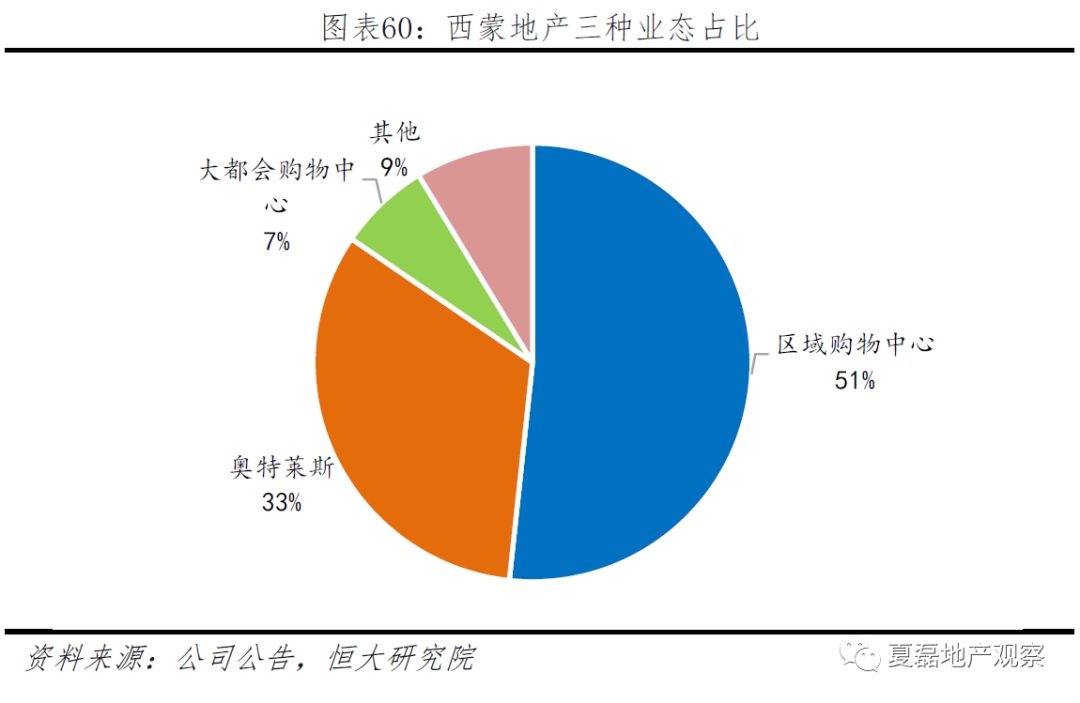

本部分样本为西蒙地产。西蒙地产是美国最大的零售房地产REITs,公司有三条产品线,购物中心(Simon Malls)、奥特莱斯(Premium Outles)和大都会区购物中心(The Mills)。

截至2017年末,公司拥有北美、亚、欧207个物业,约2.41亿平方英尺(约2200万方),平均出租率95%,年接待购物者2亿人次。

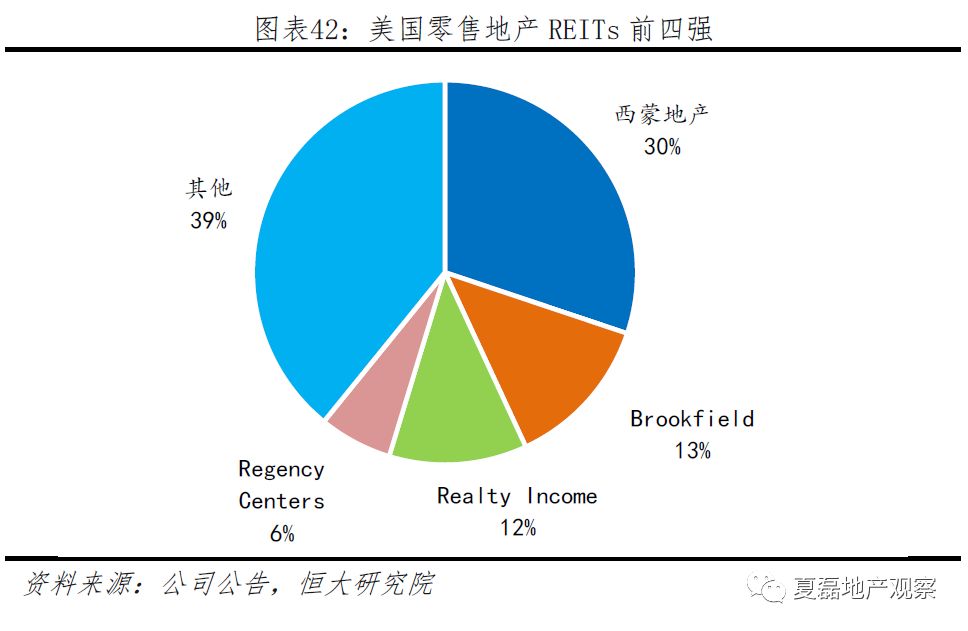

西蒙地产是美国零售地产行业的绝对领导者。2018年公司总资产2087亿人民币,营业收入385亿人民币,2019年5月末总市值3720亿人民币,为后三家之和,占零售地产REITs的30.1%。

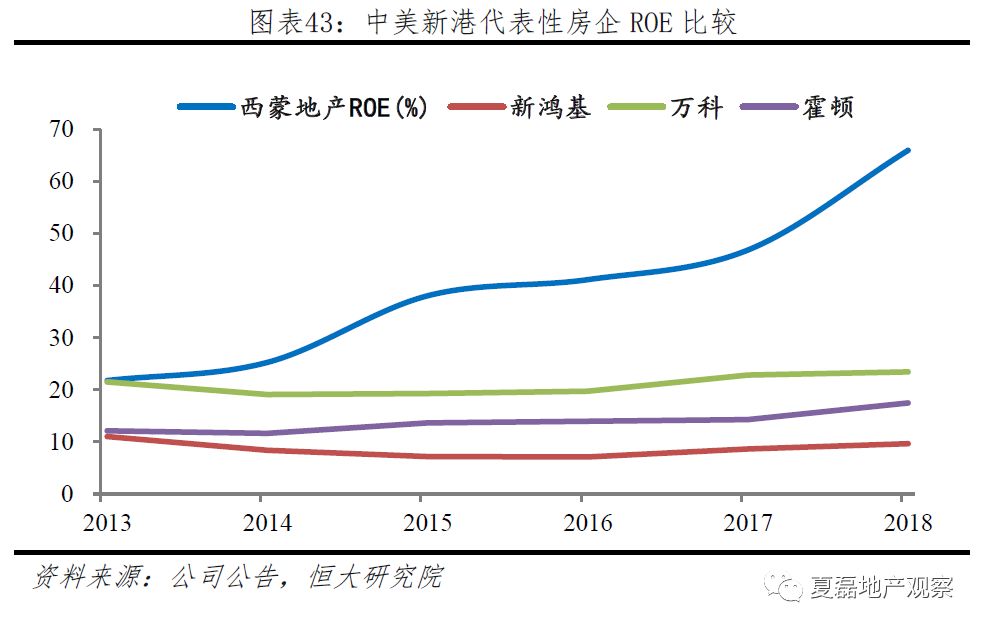

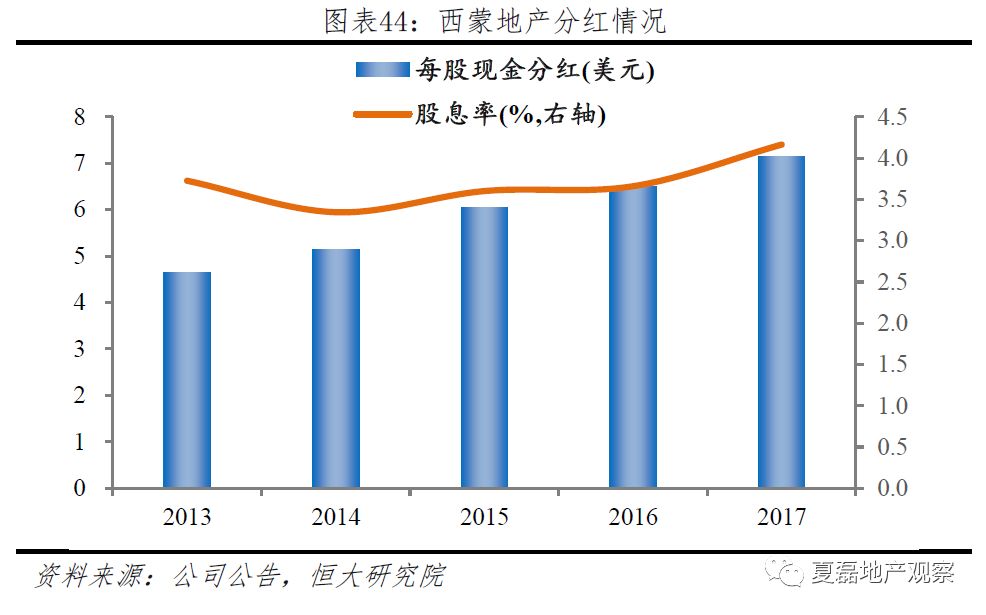

西蒙地产为股东创造了丰厚回报。2018年西蒙地产ROE高达65.9%,在国际龙头房企中遥遥领先,每股分红7.15美元,股息率达4.2%。过去5年,西蒙地产每年股息率保持在4%左右。

3.2.1 募:高杠杆收购,负债久期长、成本低,利息覆盖倍数高

商业地产REITs运营的四大关键是“募、投、管、退”。商业地产投资周期长、现金回流慢,“募”决定融资渠道和成本,是公司运营的根基;“投”决定项目区位,是公司盈利能力的基础;“管”决定物业运营水平,可增厚公司盈利能力;“退”反映公司筛选、整合资产的能力,资产变现收益是现金流的重要来源之一。

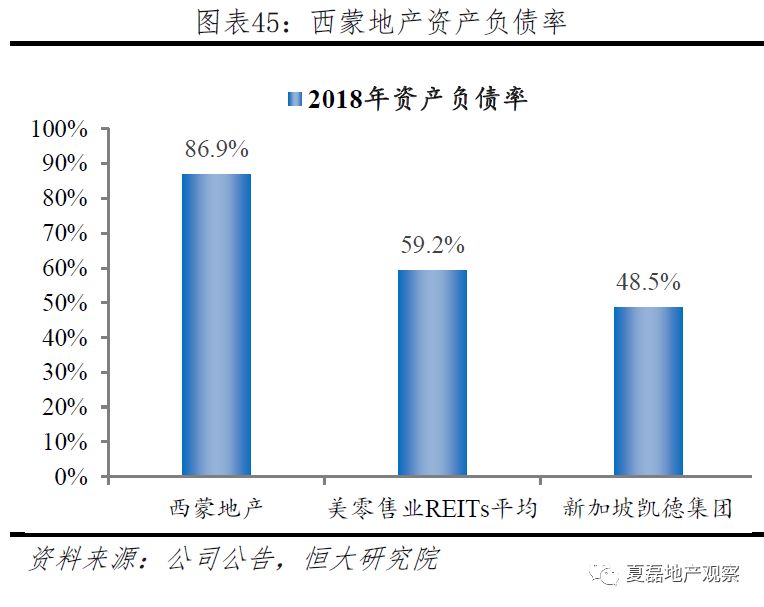

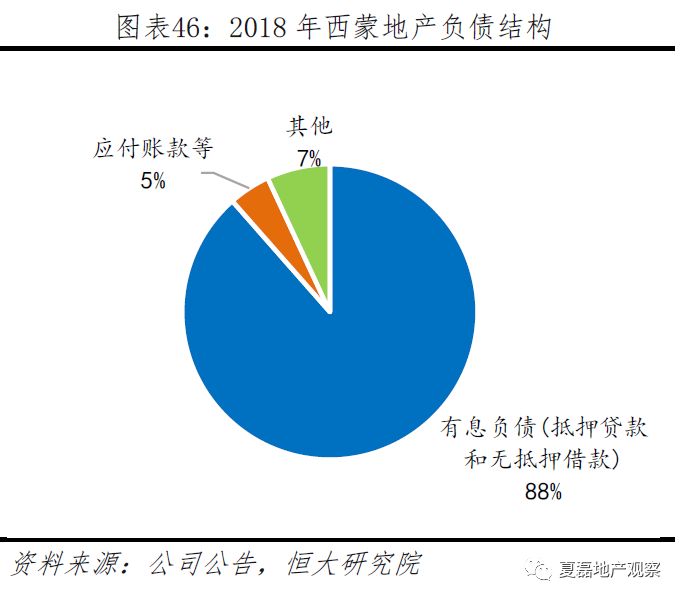

西蒙地产商业模式的第一大特点是高杠杆运作。2018年西蒙地产资产负债率为86.9%,在美国零售业REITs中处较高水平,更明显高于以REITs为主要运作形式的新加坡凯德集团,2018年凯德集团资产负债率仅48.5%。高杠杆成为公司高ROE的主要来源,2018年公司ROE达到65.9%,在各经济体龙头房企中遥遥领先。

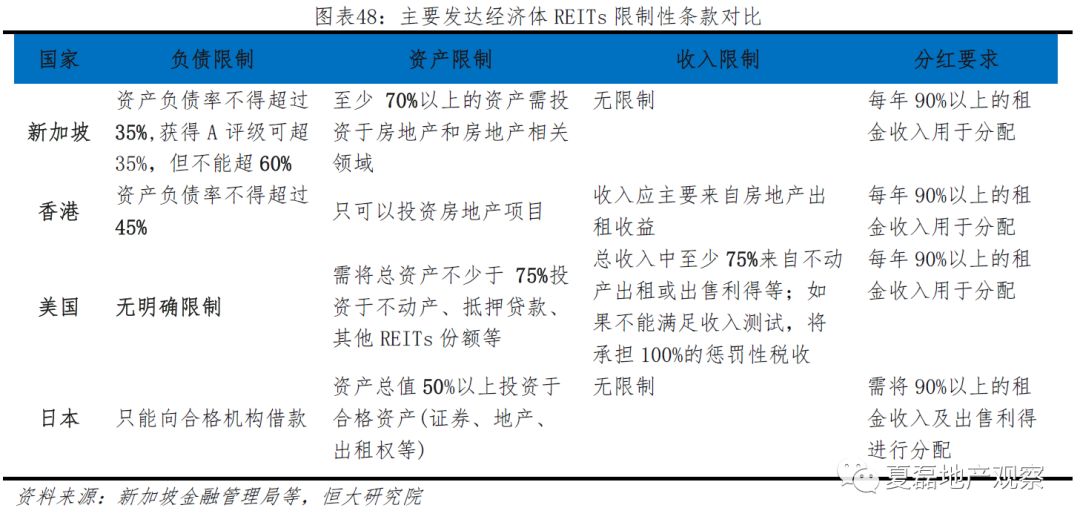

高杠杆率的制度基础是美国对REITs负债管制宽松。美国对REITs资产负债率无明确监管要求,而新加坡、香港为REITs设定的最高资产负债率上限为60%、45%。

高杠杆率的来源是借款收购。西蒙的REITs身份要求其每年至少分配应税收入的90%,因此公司拓展新项目时,主要通过借款进行融资。

以2016年4月的一笔大额收购为例,公司收购拉斯维加斯一家奢侈品购物中心,总价11亿美元、权益占比50%。

公司为这笔收购借入5.5亿美元的10年期抵押贷款,全部覆盖公司应付收购款,相当于公司未为此笔收购投入自有资金。

尽管公司杠杆率处于高位,但负债期限长、成本低、利息保障倍数高,公司财务状况健康,信用风险低。

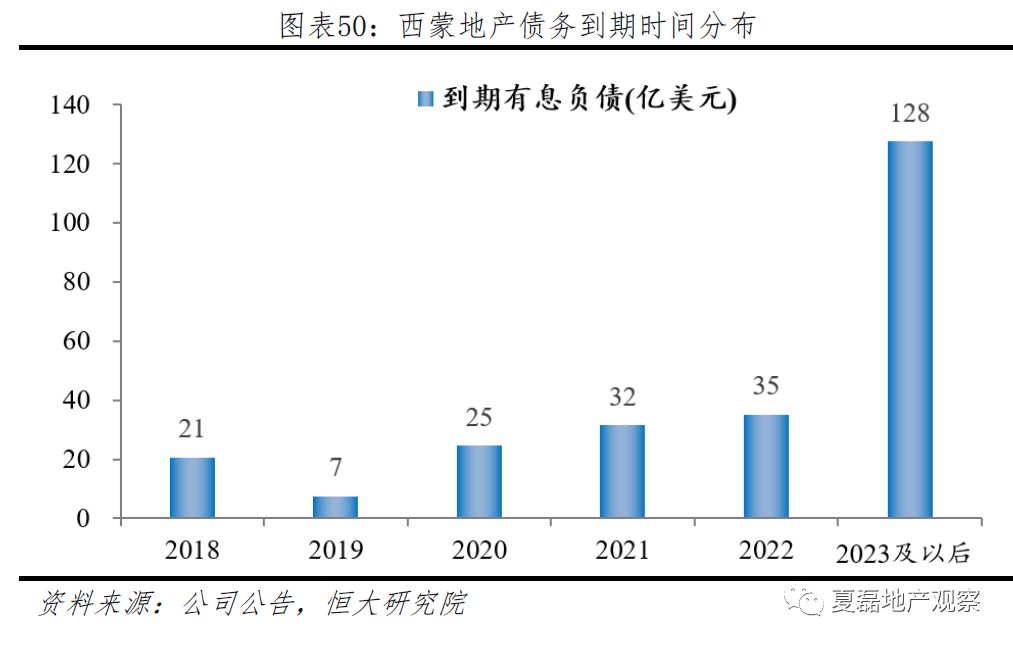

债务期限上,公司负债以长期为主,2017年末有息负债的平均久期为7年。短期债务到期压力小,2017年末短长期有息负债比仅0.09,仅8.3%的有息负债在1年内到期,高达51.6%的负债在6年后到期。

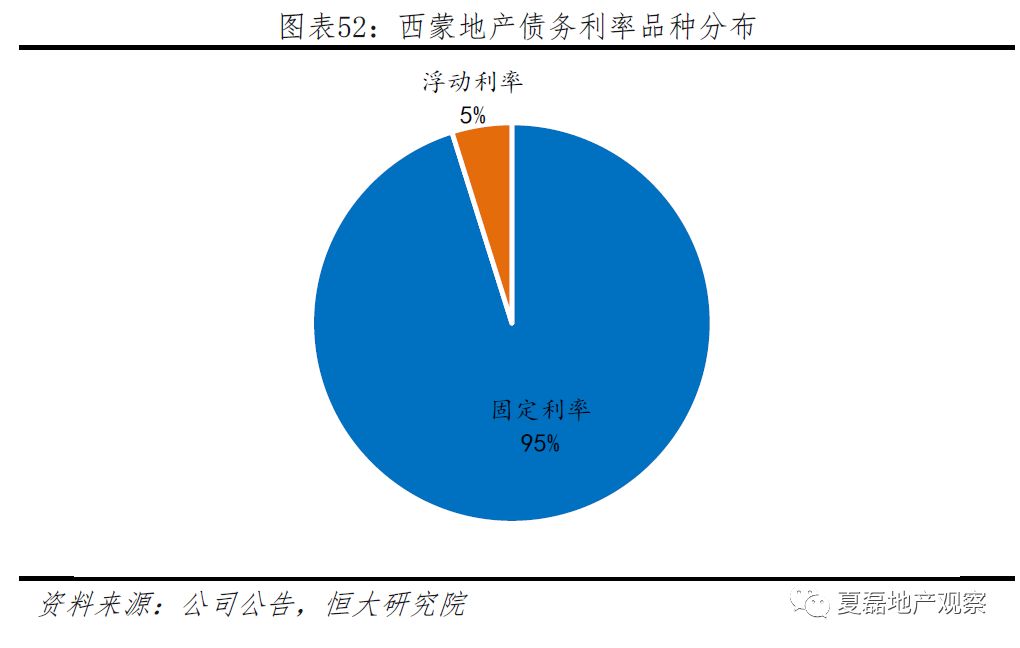

负债成本上,公司融资成本低且以固定利率为主。2017年,公司单笔借款融资成本从0.32%到9.35%不等,综合融资成本为4%。融资以固定利率为主,固定利率债务占总有息负债的95.2%,有利于锁定利率风险。

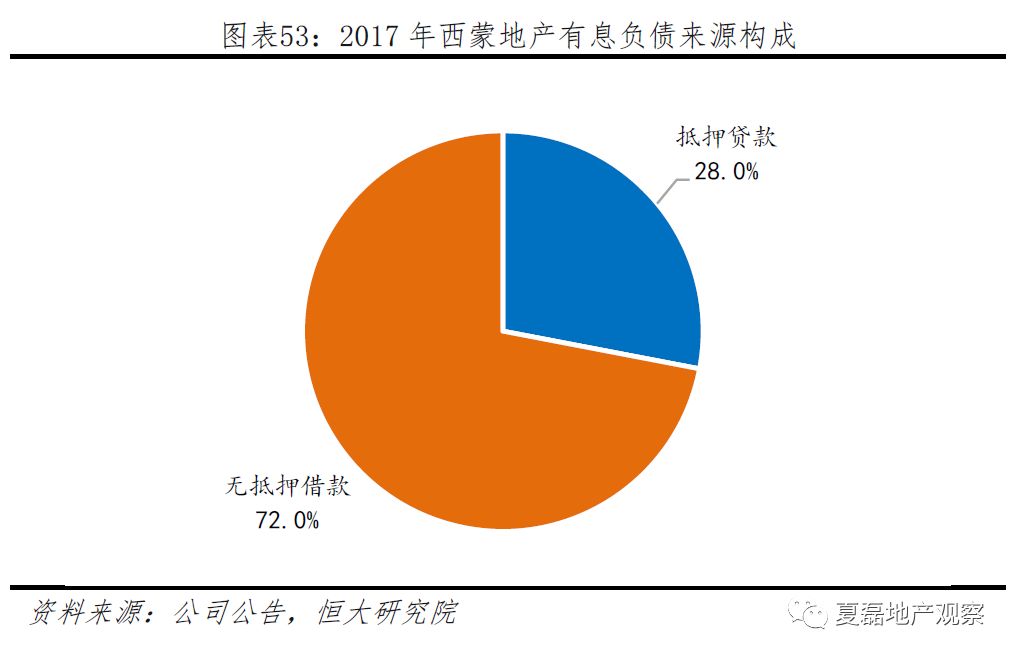

融资来源上,无抵押借款占比高,赋予公司更高的财务灵活性。公司融资来源主要包括抵押贷款和无抵押借款两类,后者主导,2017年无抵押借款占有息负债的72.0%,包括50亿美元的无抵押循环贷款额度、42.5亿美元的无抵押补充借贷工具,利率为LIBOR上浮77.5-80基点。

无抵押借款占比高使公司在信贷市场不景气时拥有更大的财务灵活性,可以通过抵押资产迅速获得银行贷款,或在最坏的情况下出售资产偿还债务。

偿债能力指标表现上,EBITDA利息覆盖倍数高,财务状况健康。信评机构通常认为REITs的EBITDA利息保障倍数应在3以上 ,2018年西蒙地产EBITDA利息保障倍数达5倍,净有息负债(有息负债-现金及现金等价物)/EBITDA仅5.5倍,公司是美国仅有的两家被标普和穆迪分别评为A和A2等级的REITs之一。

3.2.2 投:长期持有核心区位资产

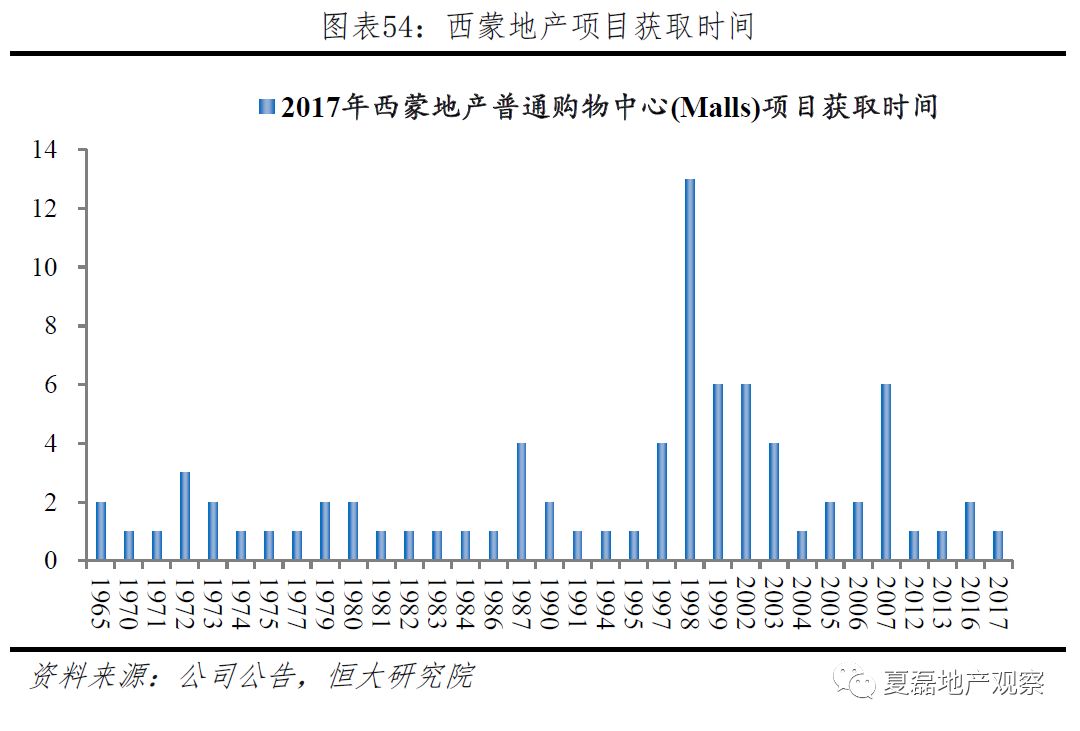

西蒙地产商业模式的第二大特点是长期持有核心区位的资产。公司1960年成立至今的60年时间里,积淀了大量优质项目,是其他商业地产公司短期无法超越的核心竞争力所在。以2018年公司拥有的107个区域购物中心为例,67.1%的项目获取时间在2000年以前、34.1%的项目获取时间在1990以前、20.3%的项目获取时间在1980年以前。

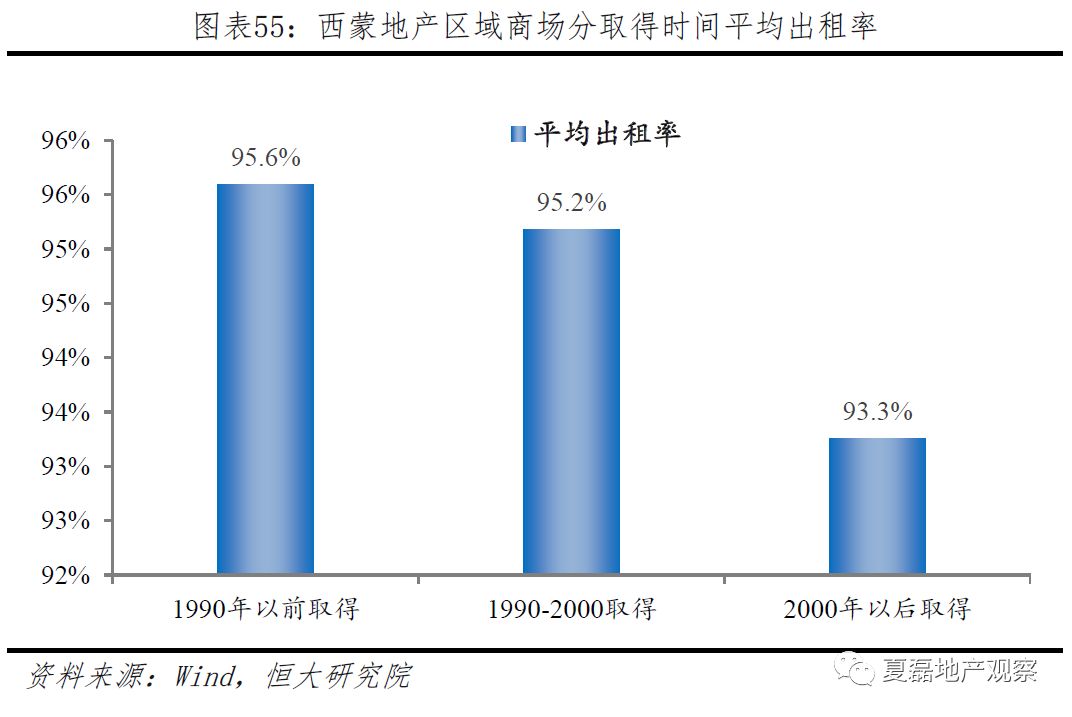

早期获取的项目区位优势明显,通过再开发提升资产回报率。公司早期项目多位于城市核心地段,区位优势明显,按取得时间划分,1990年前、1990-2000、2000年以后取得的购物中心,平均出租率分别为95.6%、95.2%、93.3%。

公司通过“再开发”提升老项目的租金回报率,包括增加新的主力租户、剧院、体育和健康设施等。2017年公司累计完成40个项目的再开发,总投资6.3亿美元,投资回报率在8%以上。

以1970年获取的项目南戴尔中心(Southdale Center)再开发为例,该项目是美国第一个全封闭购物中心,2017年公司对其启动再开发,替换原有的JC Penney门店,取而代之的是Life Time品牌系列和一家拥有146个房间的酒店,为商场增加健身中心、共同办公空间、室内运动场馆等设施,创造购物、餐饮、锻炼、工作、生活一站式体验。

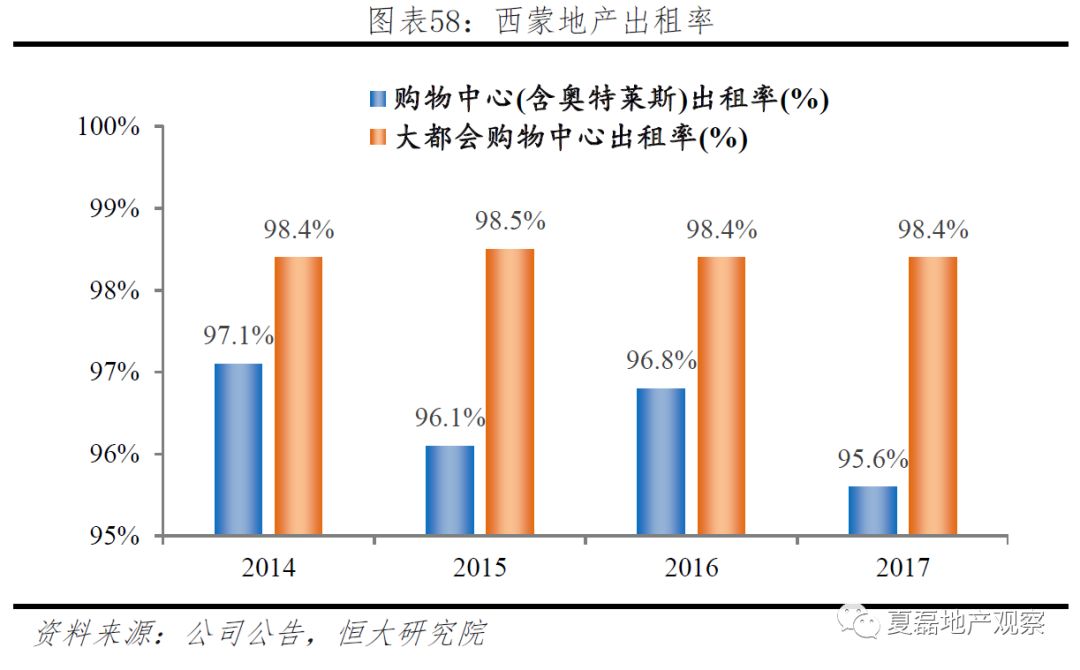

项目区位优势保证物业出租率处于高位。2017年公司购物中心和奥特莱斯平均出租率达95.6%、大都会购物中心达98.4%,过去五年整体出租率保持在95%以上。高出租率是高盈利的来源,2018年公司租金收入49亿美元,净利润24亿美元。

3.2.3 管:产品线层次清晰,关注上下游关系维护

(1)产品线层次清晰、定位明确

西蒙地产主要有三条产品线,一是位于近郊的区域购物中心(Malls)区域购物中心是西蒙独创的商业地产类型,以室内为主,特征是以一家或者多家传统百货商店作为“锚店(Anchor store)”,与商场签订10年以上长期租约,商场给予较大的租金折扣,并由锚店带动周边小型商户及商场人气。

区域购物中心面积在2万方-25万方之间,是西蒙地产的主力业态,2017年公司在美国持有107个,占美国项目总数的51%。

二是位于远郊的奥特莱斯品牌折扣店(Premium Outlets)。奥特莱斯以露天为主,包含众多工厂折扣店和设计师品牌店,面积在1万方-8万方之间,位置主要在城市远郊或旅游景区。

截至2017年公司在美国持有奥特莱斯68家,占美国项目总数的33%。奥特莱斯是西蒙在海外,尤其是亚洲地区最受欢迎的物业类型。截至2017年末公司在日本、韩国、加拿大、马来西亚、墨西哥分别拥有9家、4家、2家、2家、1家奥特莱斯品牌折扣店。

三是位于城市核心区域的大都会购物中心(The Mills)。大都会购物中心为混合型商业地产,是区域购物中心、奥特莱斯、娱乐设施的结合,通常位于城市核心区域,体量较大,面积在11万方-22万方之间。截至2018年公司共在美国拥有14家,占美国项目总数的7%。

(2)注重上下游关系维护。

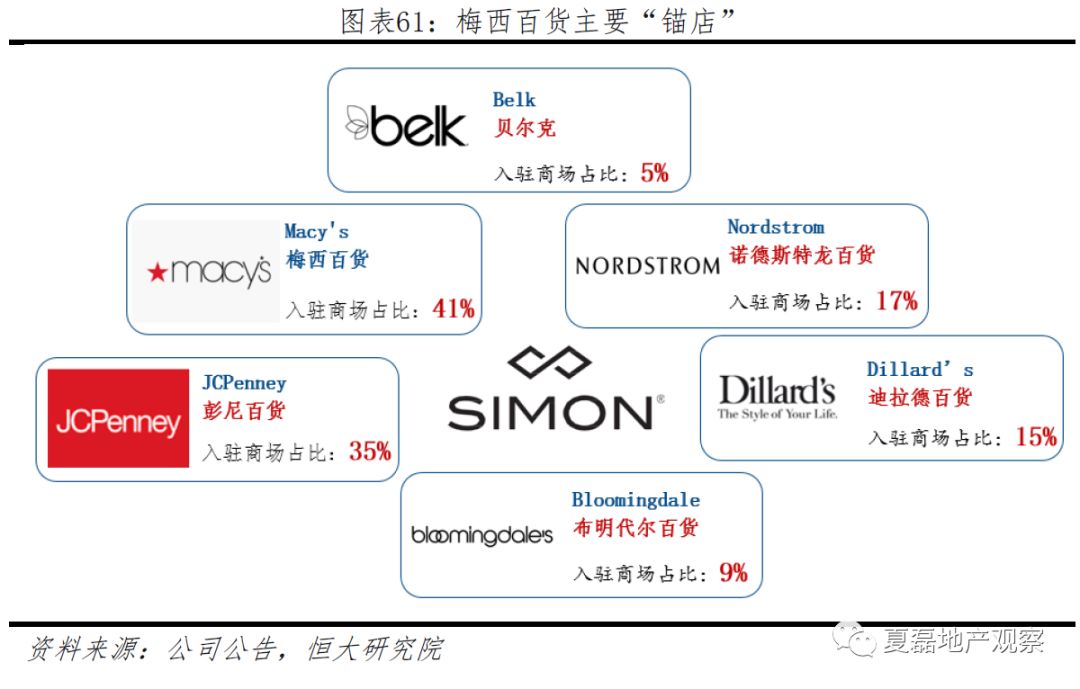

从上游看,和主力供应商签订长期租约。公司致力于为供应商提供折扣租金和全方位服务,2017年末区域购物中心长期合作的“锚店”(Anchor store)达到500家。

“锚店”最大的租户是梅西百货(Macy's),为美国最大的百货公司,一度是“美国时尚”的象征,商品包括鞋服、化妆品、礼品、餐厅、美容院等。此外,彭尼百货(JC Penny)、迪拉德百货(Dillard’s)、诺德斯特龙百货(Nordstrom)等均与公司签订长期租约。

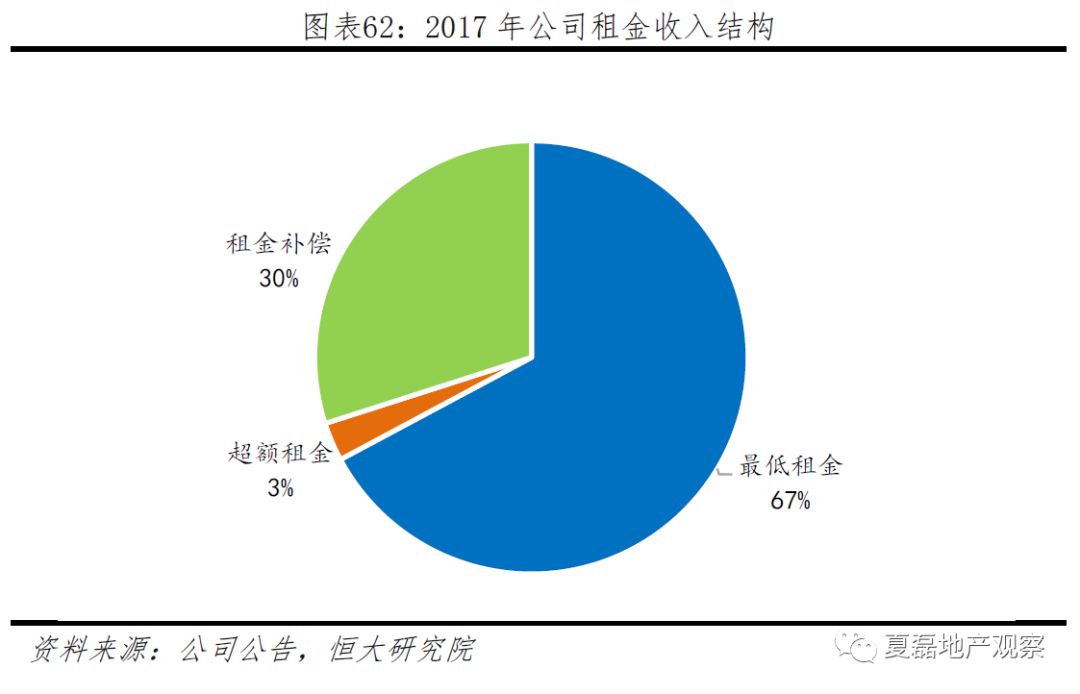

通过结构租金与供应商形成利益共同体。公司向供应商收取的租金包括三部分,最低租金、超额租金和租金补偿。超额租金按照营业额提取一定比例;租金补偿为财产税、财产保险、运营成本向租户的分摊。2017年公司租金收入中最低租金、超额租金、租金补偿分别占比67%、3%、30%。

从下游来看,注重维护消费者关系。1999年西蒙集团首次在行业内发起全国性的品牌营销活动,引起业界的普遍质疑,他们认为商业地产无须进行品牌推销。很快西蒙就证实了品牌营销的意义,通过将西蒙品牌与高质量的零售环境紧密联系在一起,西蒙在商家及消费者之间树立了高端的品牌形象。

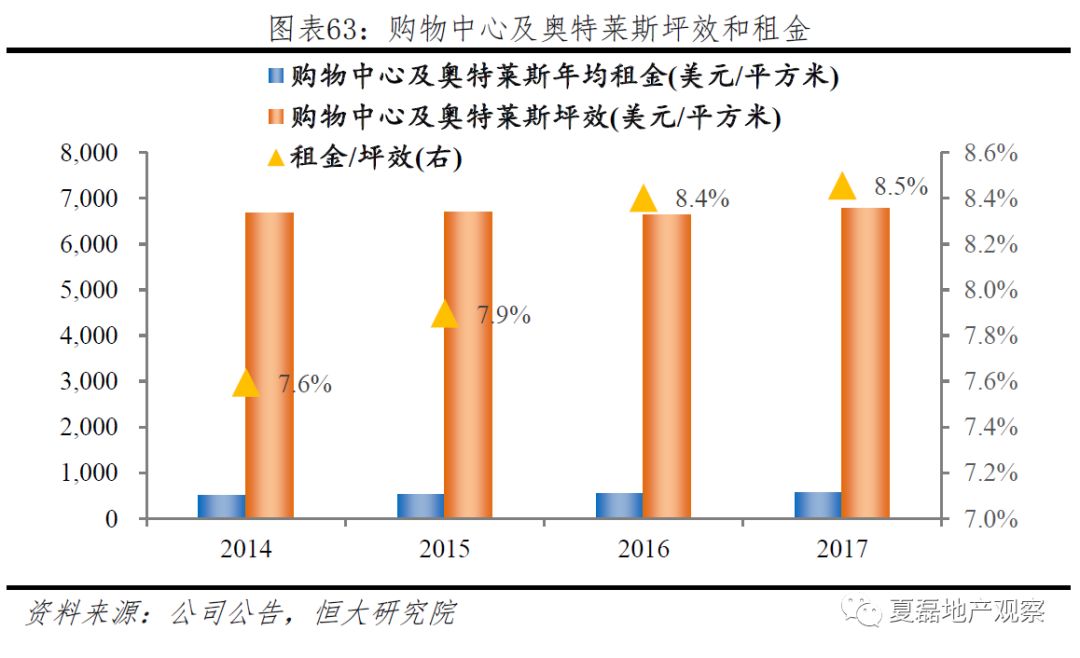

杰出的物业管理能力帮助公司租金和坪效稳步上涨,租金坪效比处于健康水平。以区域购物中心和奥特莱斯为例,2014-2017年每平米平均租金从508美元上涨至574美元,上涨13%;坪效(每平米营业额)从6685美元上涨至6782美元,上涨1%;2018年租金/坪效仅8.5%,处于较健康水平。

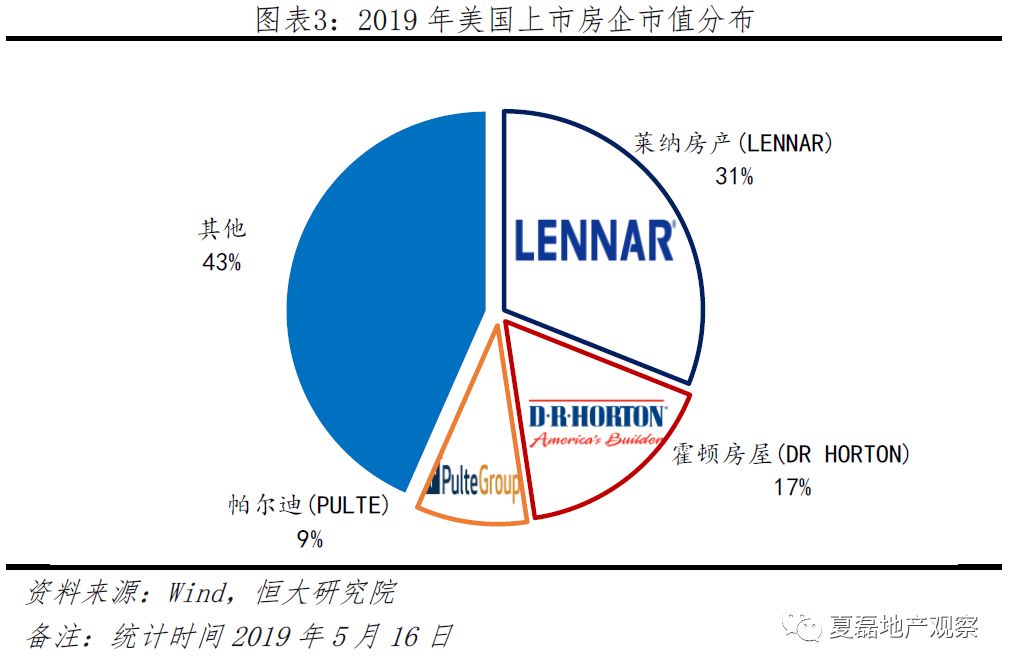

3.2.4 退:适时剥离非核心资产

对不符合公司战略或失去竞争优势的资产及时剥离。公司每年保持出售一定的资产,如2017、2018年分别出售2项、3项零售物业,获得资产处置收益3.1亿美元、170万美元。出售资产每年对公司营业收入的贡献保持在5%-10%。资产处置净收益计入营业收入-其他收入中,2016-2018年其他收入占营业收入的比重分别为5%、5%、7%。