本文来自“华尔街见闻”,作者高姝睿。

美国前财政部长劳伦斯·萨默斯周二发表文章称,美联储应当在今年夏季降息50个基点,甚至可以在秋季采取更进一步的行动以提振经济。

萨默斯指出,对于美联储来说,在政策上行动迟缓是“十分诱人的”,但当前采取这种策略可能会酿成大错:

在高度不确定和政治化的环境中,人们倾向于谨慎行事。然而,在当前的背景下,这将是一个严重的错误。

在今天的背景下,经济衰退可能是灾难性的。明年开始出现衰退的可能性虽然仍低于50%,但还是非常大,并且在继续上升。

他表示,反应过于迟缓并不是一个最近才出现的小问题,在2000年科技股泡沫破裂和2008年金融危机期间,美联储都是如此。

考虑到货币政策的运行有很大的滞后性,而且一旦经济开始下滑就会形成势头,当经济衰退是一种风险时,货币政策的延迟总是有问题的。

为何说美国经济存在衰退风险?

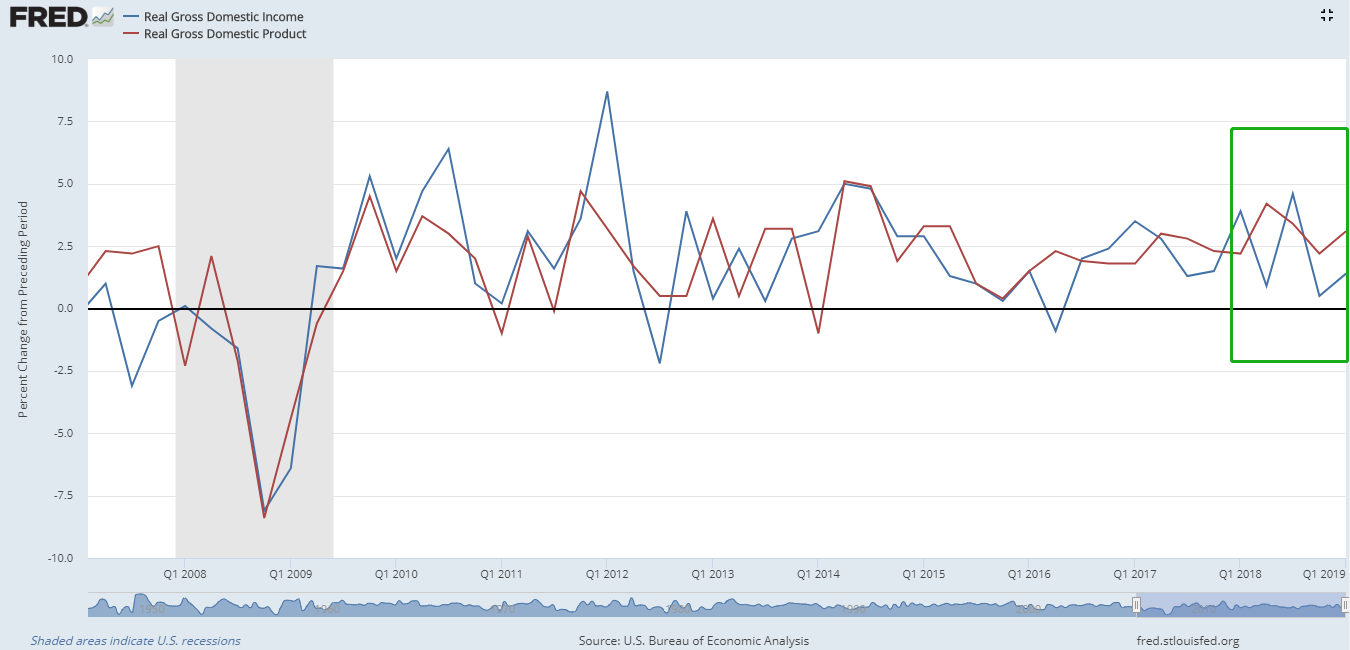

萨默斯列举了美国经济增长数据来为他的观点加以佐证。上周公布的美国一季度GDP数据显示,当季美国经济增速达到3.1%,较上一季度有所回升,但与此同时,以收入衡量的国内生产总值GDI(Gross Domestic Income)季环比增速仅为1.4%。

更进一步地,在过去一年的时间里,GDP增速为3.2%,而GDI增速仅为1.8%。萨默斯援引美国前经济顾问委员会成员Jason Furman称,二者增速之间的差距处在金融危机以来的最高水平。

圣路易斯联储汇编的经济数据也显示,在过去四个季度中,有三个季度的GDI增速都显著低于GDP增速。

这一现象说明,美国经济至少从半年前就开始出现不良征兆。GDP与GDI增速的平均值被认为是能够更好预测修正后GDP增速的指标,Furman指出,在过去一年里该平均值增长了2.5%,而过去两个季度的年化增幅仅为1.8%。

联储反应迟缓的三大危害

萨默斯指出,在当前形势下,有三种原因使美联储行动迟缓变得尤其危险:

第一,由于市场对降息的预期越来越强烈,倘若美联储未能实现降息,这将是一个令人意外的负面消息,并引发人们对美联储是否对经济状况足够敏感的疑问。当市场感到不安时,可能发生一些不好的事情,例如去年12月股市的表现。

第二,从历史经验来看,为应对经济衰退,美联储通常会累计降息5个百分点,而目前2.5%的联邦利率水平根本不能满足需求。也就是说,如果不及时采取刺激行动,美国可能会走上日本的“老路”——利率长期保持在零水平,经济面临较强的通缩压力。

第三,种种迹象表明,美联储已经无需在刺激经济与通胀风险之间权衡,因为通胀率似乎远远不能达到其目标区间。现在所处的情况是,美联储需要加速通胀,以尽快实现2%的通胀目标:

美国核心通胀率上季度仅为1%。国债收益率反映出的市场预期是,即使在30年的时间跨度内,通胀指标仍将维持在1.5%上下,在较短的时间跨度内甚至更低。

此外,在2%的通胀目标下,经济繁荣时期的通胀率本应高于2%,以弥补经济衰退时期的较低水平。

据此,萨默斯提出了“夏季降息50个基点,必要的话在秋季进一步降息”的政策建议。

萨默斯表示,现在并不是担忧市场过热的时候,如果不及时采取宽松政策,经济和贸易问题的恶化可能会带来更大的麻烦。