本文来自“思医辨药”,作者为天风证券郑薇团队,本文观点不代表智通财经观点。

投资摘要

恒瑞PD-1终迎获批,临床数据佐证其优异疗效

恒瑞医药发布公告,公司PD-1卡瑞利珠单抗终迎获批,适应症为“至少经过二线系统化疗的复发或难治性经典型霍奇金淋巴瘤”。相关临床数据佐证了其现有适应症的优异疗效,尤其通过将卡瑞利珠单抗联合地西他滨获得了超高的完全缓解率,并可能逆转对PD-1抑制剂抵抗的复发/难治性cHL患者,相比已获批同类产品同适应症更是做出了差异化优势。

PD-1/L1作为I-O抗肿瘤明星药物,国外产品一经上市便呈超高速增长

PD-1/L1免疫检查点抑制剂作为免疫治疗明星药物,具有明显的治疗优势,包括:广谱性、持久响应、低副作用。以海外市场为例,该类产品一经上市,销售额便呈超高速增长。2018年该类产品全球销售额已超过153亿美元。参考海外经验,我们得出许多重要结论:1. 率先获批上市的两个PD-1具有很强的先发优势;2. 获批适应症越多,越是能够获批大适应症的企业越能够实现更大的市场规模;3. 在获批上市的时间差距不大情况下,能够在核心大适应症取得优势的企业往往能够胜出。

保守估计国内PD-1/L1市场至少500亿元,现已形成“4+4”格局

PD-1/L1作为划时代的I-O抗肿瘤明星药物,保守估计国内市场空间至少500亿元。尽管国内布局的企业数量众多,但实质上该领域基本形成“4+4”格局——4家外企(百时美施贵宝、默沙东、阿斯利康、罗氏)和4家国产第一梯队(君实、信达、恒瑞、百济)。我们预计进度领先的第一梯队企业将拿下绝大部分市场份额。

PD-1投资逻辑判断,不同时间维度筛选竞争关键点

中短期来看,我们认为销售能力、产能瓶颈、核心适应症进度是竞争的关键点所在。具备强大销售能力,核心大适应症进度领先,产能能够满足巨大市场需求的企业胜出。此外,随着国家出台相关政策规范肿瘤药off label问题,超适应症用药有望得到遏制。虽然君实、信达产品率先获批上市快速放量,但是预计恒瑞有望后来居上完成反超。

中长期来看,我们认为覆盖的适应症和核心大适应症能否进入医保,是影响产品未来市场空间的核心。覆盖最广的适应症,并且核心大适应症都能进入医保的产品,将成为市场赢家。至于如何能够获批更多的适应症,我们认为有三方面重要影响因素:(1)通过联合用药带来的疗效提升是关键;(2)临床资源对适应症获批起重要影响;(3)账上资金决定了公司后续持续开展临床试验的能力。医保端方面,由于医保是严格按照适应症来进行支付,倘若率先获批的是小适应症,则即便进入医保对终端放量效果也有限,核心大适应症能否进医保,是否率先进入医保,显得更为重要。此外,对肿瘤药而言,在安全性可控前提下,其有效性更显重要。未来PD-1/L1领域联合用药是大趋势,与PD-1/L1深度绑定的小分子创新药将更具赚钱效应。

看好国产PD-1第一梯队,其中恒瑞有望拿下国产最大份额

综合来看,我们看好国产PD-1第一梯队(恒瑞、百济、信达、君实)未来在与外企的竞争中有望脱颖而出,其中恒瑞凭借其在中短期、中长期诸多竞争要素上具有的优势,未来有望拿下国产企业最大市场份额。若给予中性略保守假设,恒瑞PD-1市场空间有望达100亿元,对应市值空间约220亿元。

风险提示:临床试验可能失败的风险;产品销售可能不达预期的风险;同类产品的市场竞争风险

目录

前言

恒瑞医药发布公告,公司PD-1卡瑞利珠单抗迎来获批,适应症为“至少经过二线系统化疗的复发或难治性经典型霍奇金淋巴瘤”。卡瑞利珠单抗是人源化抗 PD-1

单克隆抗体,可与人 PD-1 受体结合并阻断 PD-1/PD-L1

通路,恢复机体的抗肿瘤免疫力,从而形成癌症免疫治疗的基础。据IMS数据,2018年PD-1抗体全球销售额约为141.78亿美元,国内销售额约为643.75万美元。

随着恒瑞PD-1获批入局,国内PD-1/L1已开始步入群雄逐鹿的战国时代,未来国内PD-1/L1市场将如何演绎?投资者面对如此多的PD-1/L1该以怎样的逻辑进行判断筛选?国外PD-1/L1抗体销售如此火爆之下国内市场空间有多大?未来国产PD-1/L1机会几何?恒瑞的产品作为国产第三家上市,未来凭何脱颖而出?未来市值空间又有多大?本文旨在对投资者普遍关心的问题,通过不同时间维度,拆解出关键竞争要素,进行分析判断。

核心观点

1. PD-1/L1是几十年难遇的突破性创新,该类药物市场容量巨大,保守估计国内市场空间至少500亿元,处于该赛道国产第一梯队的企业(恒瑞、百济、信达、君实)未来大概率会收获单品数十亿甚至百亿元的重磅销售。

2. 竞争格局之国产VS进口:预计中短期外企凭借先发优势将占据大部分市场份额,中长期随着国产产品陆续获批且国产第一梯队企业不断收获核心适应症,国产份额十分有望超过进口。

竞争格局之国产VS国产:预计第一梯队恒瑞、百济、信达、君实有望拿下国产绝大部分市场份额,其中恒瑞有望凭借其在销售、核心适应症、联合用药、临床资源等方面的优势拿下该领域国产最大市场份额。

3. 我们始终认为,对癌症患者而言,在肿瘤药安全性可控的前提下,其有效性应是第一位的。尤其在PD-1/L1单药响应率不高且市场更大的实体瘤领域,未来通过联合用药、合理的临床设计等提高治疗的有效性显得更加重要。

4. 我们预计随着国内PD-1/L1领域获批的企业逐渐增多,未来价格竞争将愈发激烈,与PD-1/L1通过联合用药深度绑定的小分子反而更具赚钱效应,我们同样看好拥有已上市且能与PD-1/L1联用的小分子创新药的企业,如恒瑞医药(阿帕替尼)、中国生物制药(安罗替尼)、和黄药业(呋喹替尼)。

与市场差异化观点

市场曾认为:在国产企业君实、信达的PD-1已率先获批的情况下,通过超适应症(off label)用药将树立明显的先发优势。

我们认为:1. 国产第一梯队之间产品的上市时间优势并不十分显著,相对于该领域巨大的市场,目前国产PD-1的销售额仍然尚小,第一梯队后获批上市的企业若在销售、核心适应症、联合用药等方面更具优势则有望完成反超。

2. 随着国家已出台相关政策规范抗肿瘤药物超适应证使用的问题,超适应症(off label)用药的现象有望得到遏制,同时医生也愈发重视依据循证医学证据来为患者制订治疗方案,PD-1药物的使用将愈发依据临床数据,因此广铺临床、拥有PD-1丰富临床数据的企业在市场推广中更具优势。

3. 医保是严格按照适应症来进行支付,倘若率先获批的是小适应症,则即便进入医保对终端放量效果也有限,而核心大适应症能否进医保,是否率先进入医保,显得更为重要。

市场担心:恒瑞PD-1可能不是同类最优产品,其存在一定副作用可能影响未来销售前景。

我们认为:1. 是否是最优产品需要用临床数据来说话,在缺乏头对头临床试验的情况下难以分辨。在产品是一定的情况下,好的临床试验设计同样有助于收获良好的临床数据,这对于相关适应症的获批和未来的临床推广也至关重要。

2. 对癌症患者而言,在肿瘤药安全性可控的前提下,其有效性应是第一位的。恒瑞PD-1若通过联合用药等方式为癌症患者带来的获益远大于其皮肤毛细血管增生的副作用,则其实现重磅销售是合情合理的。

正文

1. 恒瑞PD-1可能迟到但绝不会缺席,临床数据佐证其优异疗效

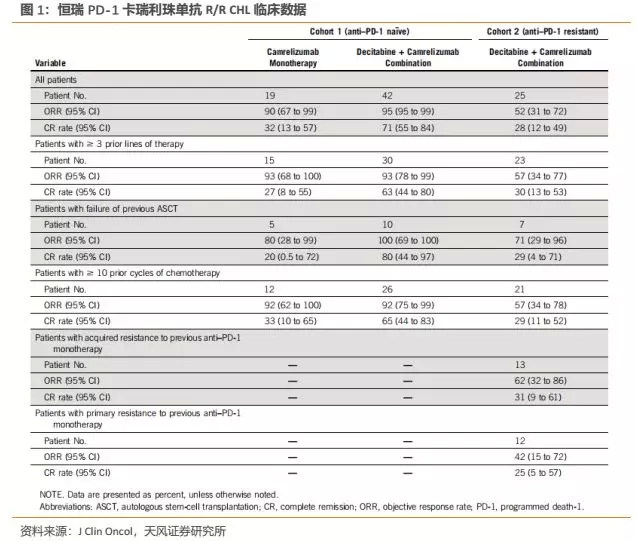

几经发补后,恒瑞PD-1卡瑞利珠单抗终于迎来获批,适应症为“至少经过二线系统化疗的复发或难治性经典型霍奇金淋巴瘤”。事实上,2019年5月1日,《J Clin Oncol》(影响因子26.303)便在线发表了由解放军总医院韩为东教授发起的一项单中心、开放性、双臂、II期临床研究。该临床研究结果展现了恒瑞PD-1卡瑞利珠单抗联合地西他滨治疗复发难治性经典霍奇金淋巴瘤(R/R CHL)患者优异的临床数据。

临床结果显示:总共有86例患者被招募并评估响应情况,中位随访时间14.9个月。在未经PD-1治疗的患者中,卡瑞利珠单抗单药组的完全缓解率为32%(19例病人中的6例),而地西他滨与卡瑞利珠单抗联合用药组完全缓解率为71%(42例患者中30例)。在分析的时候,卡瑞利珠单抗单药组至6个月时的持续响应率为76%,而地西他滨+卡瑞利珠单抗6个月时的持续响应率为100%。对于先前接受过PD-1治疗的患者,地西他滨+卡瑞利珠单抗联用组为28%的完全缓解率, 24%的部分缓解率。10名患者保持了超过6个月的响应率,81%的响应患者响应时间超过了1年。两个治疗组最常见的不良事件为自限性轻微的樱桃状毛细血管增生和白细胞减少。该联合用药方案超高的完全缓解率(CR)以及较好的安全性,尤其对于曾使用过PD-1的患者依然实现了较高CR。

我们认为该相关临床数据佐证了其现有适应症的优异疗效,尤其通过将卡瑞利珠单抗联合地西他滨可能逆转对PD-1抑制剂抵抗的复发/难治性cHL患者,相比已获批同类产品同适应症更是做出了差异化优势。

2. PD-1/L1作为I-O广谱抗肿瘤明星药物,国外产品一经上市便呈超高速增长

肿瘤免疫治疗可以说是当今最为火热的治疗领域,其通过调动机体免疫系统,增强抗肿瘤免疫力,从而抑制和杀伤肿瘤细胞。肿瘤免疫治疗也是当前肿瘤治疗领域中最具前景的研究方向之一,其中尤以免疫检查点抑制剂,如PD-1抑制剂为代表。PD-1(programmed

death-1)即程序性死亡-1受体,是一种重要的免疫抑制分子,主要在激活的T细胞和B细胞中表达,是激活型T细胞的一种表面受体,PD-1有两个配体,分别是PD-L1和

PD-L2。机体内的肿瘤微环境会诱导浸润的T细胞高表达PD-1分子,肿瘤细胞会高表达PD-1的配体PD-L1和PD-L2,导致肿瘤微环境中PD-1通路持续激活,PD-L1与PD-1联接后,T细胞功能被抑制,不能向免疫系统发出攻击肿瘤的信号。PD-1/PD-L1抑制剂可以阻断PD-1与PD-L1的结合,阻断负向调控信号,使T细胞恢复活性,从而增强免疫应答。PD-1和PD-L1抑制剂在多种肿瘤中疗效显著,未来十分有望作为一种基础药物成为肿瘤治疗的基石性疗法。

PD-1/L1免疫检查点抑制剂作为全新的免疫治疗明星药物,具有明显的治疗优势,表现在:

广谱性。PD-1/L1抑制剂对诸多癌种都表现出了有效性,例如百时美施贵宝的PD-1纳武利尤单抗在美国FDA已获批包括非小细胞肺癌、霍奇金淋巴瘤、肾细胞癌、肝癌、结直肠癌等11个适应症,后续还包括食管癌、卵巢癌等众多适应症处于临床试验中;而默沙东的PD-1帕博利珠单抗也已获批包括黑色素瘤、非小细胞肺癌、胃癌、尿路上皮癌、宫颈癌等12个适应症。广谱性,使得PD-1的适用人群广泛,市场空间非常广阔。

持久响应。PD-1/L1作为免疫疗法,患者一旦对其产生响应,将产生持久获益。持久响应,使得对PD-1产生响应的病人能够持久用药,以用药时间延长的方式来扩大其市场空间。

低副作用。相比传统放化疗,PD-1/L1的靶向性和调动机体免疫的机理,使得其毒副作用相比过去“杀敌一千自损八百”的放化疗明显降低。

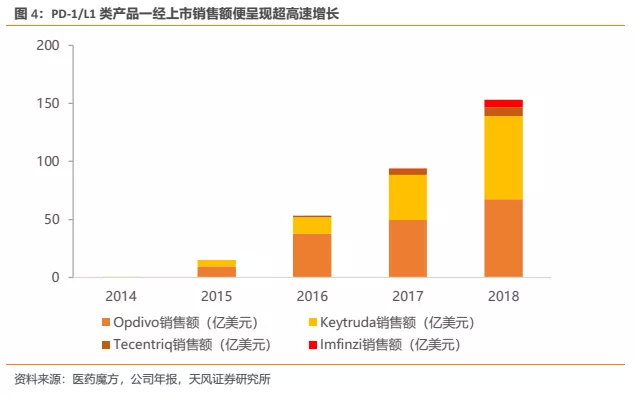

PD-1/L1这样的超重磅明星产品一经上市,销售额便呈现超高速增长。以海外市场为例,百时美施贵宝(BMS)、默沙东(MSD)两大PD-1巨头的产品一经上市便呈超高速增长,2018年该类产品全球销售额已超过153亿美元,距离全球首个PD-1获批上市仅4年,目前仍保持高速增长态势。

参考海外经验,我们还能得出许多重要结论:

率先获批上市的两个PD-1(Opdivo、Keytruda)具有很强的先发优势,能够率先取得市场销售额领先地位,而上市时间落后较多的企业只能占据很小的市场份额;

获批适应症越多,越是能够获批大适应症的企业越能够实现更大的市场规模,BMS、MSD获批的适应症分别多达11和12个,使得其适用人群广泛从而带来更大的市场空间;

在获批上市的时间差距不大情况下,能够在核心大适应症取得优势的企业往往能够在市场竞争中胜出,佐证便是,默沙东PD-1(Keytruda)于2017年在非小细胞肺癌(最大的适应症)上获批一线治疗后,销售额逐渐与BMS缩小差距并于2018年实现了对BMS的反超。

3. PD-1/L1市场容量巨大,保守估计国内市场空间至少500亿元

PD-1/L1作为划时代的I-O广谱抗肿瘤明星药物,市场空间非常广阔,我们保守估计国内市场空间至少500亿元。

关键假设:

1. 根据《Cancer statistics in China,2015》,我国每年新增癌症患者已达429万人,其中十大PD-1/L1应答肿瘤患者数约300万人;

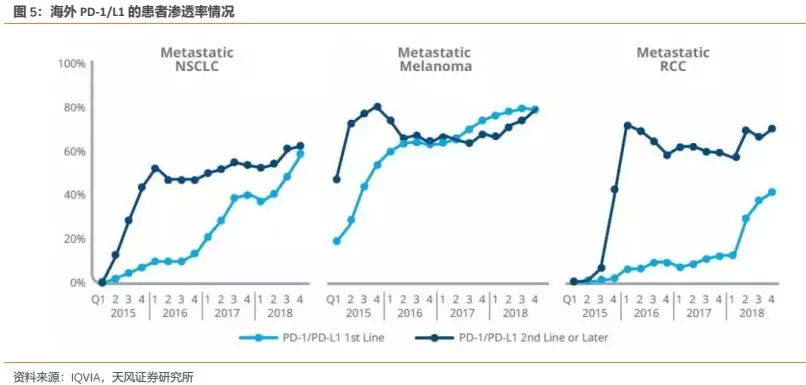

2. PD-1/L1未来十分有望作为一种基础药物成为肿瘤治疗的基石性疗法,保守估计在应答肿瘤患者中的渗透率为33%(对标海外PD-1/L1在多个主要癌种中的一、二线治疗渗透率都已超过50%);

3.保守估计假设治疗期间患者人均用药费用仅5万元;

考虑到我国癌症患者数量众多且随人口老龄化未来仍将不断增长,患者负担能力和医保支付能力也日益提升,弗若斯特沙利文预测到2030年我国PD-1/L1市场空间有望达到151亿美元,约合1000亿元人民币。

综合比照我们和第三方的预测,我们判断即便保守估计中国的PD-1/L1领域市场空间也十分巨大,是不可多得的大市场且确定性较高的细分领域,该领域大概率将促成一些国内企业巨大的成长。

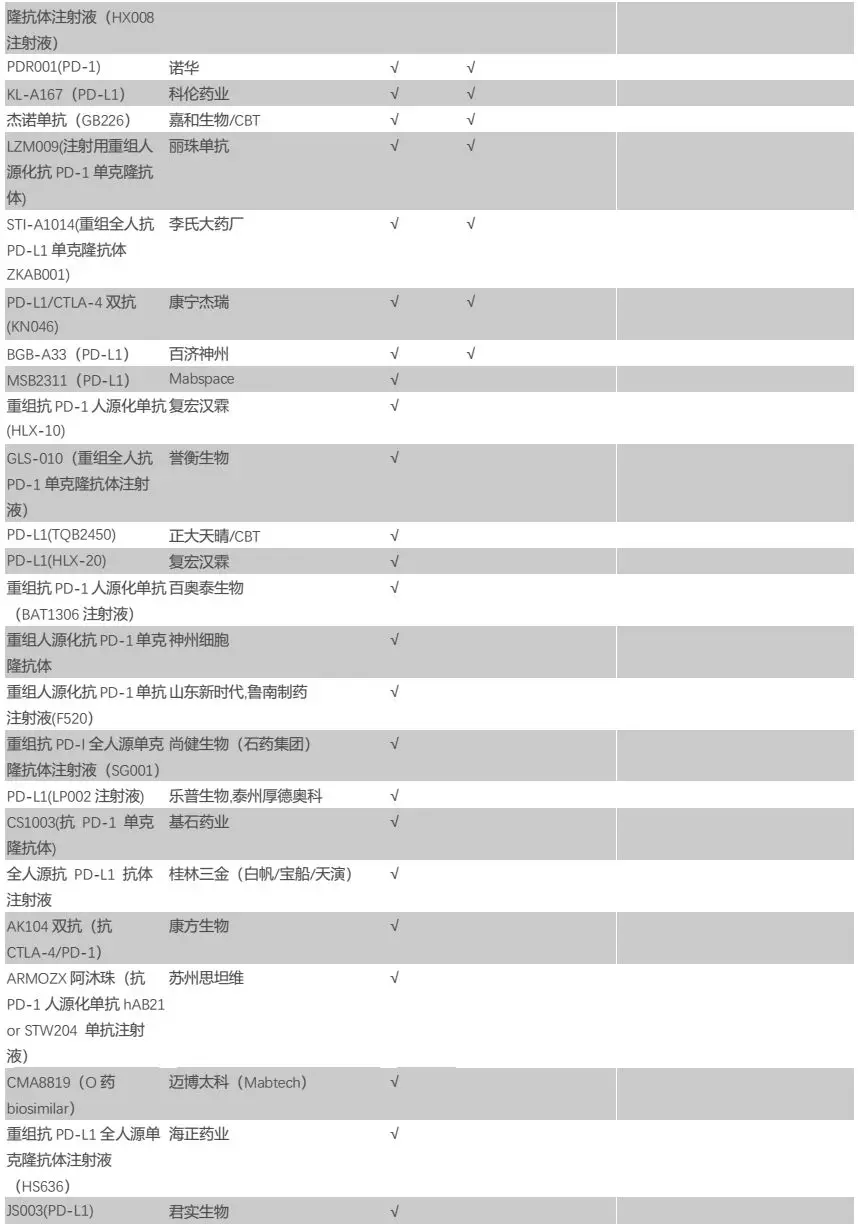

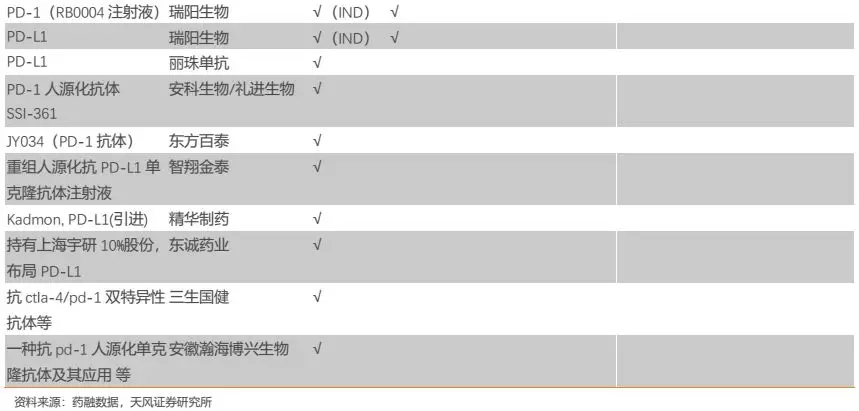

4. 国内PD-1/L1领域形成“4+4”格局,第一梯队有望拿下绝大部分市场

纵观国内市场,布局PD-1/L1的企业数量众多(详见附录),参考海外经验,我们预计进度领先的第一梯队企业将拿下绝大部分市场份额,后续进度较慢的玩家差异化成本较高,预计分到的市场份额较为有限。尽管国内布局PD-1/L1的企业数量众多,但实质上该领域基本形成“4+4”竞争格局——4家外企(百时美施贵宝、默沙东、阿斯利康、罗氏)和4家国产第一梯队(君实生物、信达生物、恒瑞医药、百济神州)。

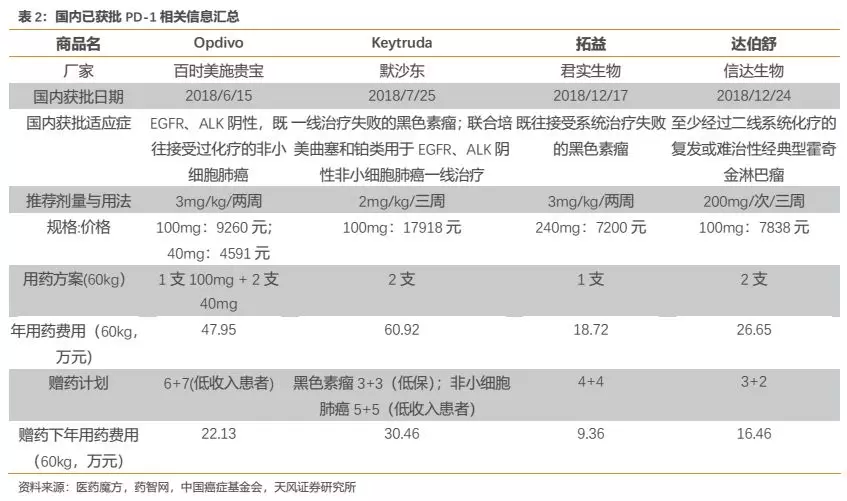

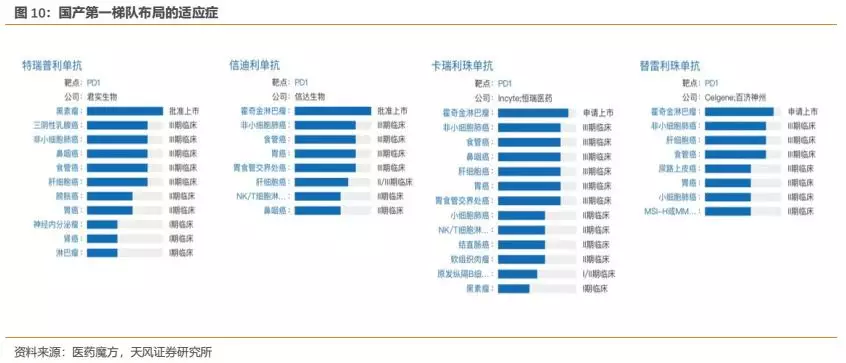

外企方面,百时美施贵宝的O药已于2018年6月在国内获批上市,适应症为EGFR、ALK阴性的非小细胞肺癌二线治疗;默沙东的K药于2018年7月在国内获批上市,适应症为黑色素瘤二线治疗,并于2019年3月获批EGFR、ALK阴性的非小细胞肺癌一线治疗;阿斯利康和罗氏的产品已递交国内上市申请。国产方面,君实生物和信达生物的PD-1已于2018年12月在国内获批上市,适应症分别为黑色素瘤二线治疗和霍奇金淋巴瘤二线以上治疗。而此次恒瑞获批适应症,包括百济神州首个申请上市的适应症均与信达相同。

5. PD-1投资逻辑判断,不同时间维度筛选竞争关键点

随着恒瑞PD-1获批入局,国内PD-1/L1大有步入群雄逐鹿的战国时代之势,未来国内PD-1/L1市场将如何演绎?投资者面对如此多的PD-1/L1该以怎样的逻辑进行判断筛选?我们在此通过不同时间维度,拆解出关键竞争要素进行分析判断,以期能为投资者提供些许帮助或启发。

对于竞争格局之国产VS进口:我们判断,外企的PD-1由于具有先发优势,在短期可能会占据国内绝大部分市场,但是随着后续国内企业的产品陆续上市及不断扩展适应症,并且相对外企可能具有明显价格优势,长期来看国内企业最终有望占据大部分国内市场,其中国产第一梯队的4家企业(恒瑞、百济、信达、君实)有望占据国内企业中绝大部分市场份额。

对于竞争格局之国产VS国产:我们预计第一梯队恒瑞、百济、信达、君实有望拿下国产绝大部分市场份额,其中恒瑞有望凭借其在销售、核心适应症、联合用药、临床资源等方面的优势拿下该领域国产最大市场份额。我们分别从中短期、中长期筛选出关键竞争要素进行逐一分析。

5.1. 中短期竞争要素分析

中短期来看,我们认为,销售能力、产能瓶颈、核心适应症进度是竞争的关键点所在。

5.1.1. 销售能力:具备强大学术推广和销售能力的企业胜出

由于刚上市的新药需要进行市场导入,因此具备强大学术推广能力和销售能力的企业往往能够占据优势,创新药的放量速度也相对更快。在这一竞争要素上,恒瑞具有明显优势,其销售队伍至2018年末已超过12000人,公司在肿瘤领域深耕多年,具有极为丰富的肿瘤市场推广经验,在国内的肿瘤科医生和患者中具有强大的品牌影响力和良好口碑。相比之下,国产第一梯队的另外3家均为小型biotech类企业,销售团队无论从人员数量上还是销售经验上仍需要时间的积累。因此在该竞争要素上恒瑞占据了明显优势。

5.1.2. 核心适应症进度:核心大适应症进度领先的企业胜出

我们认为,在第一梯队的国产4家企业获批上市时间前后差距并不大的情况下,在核心适应症上进度较快的企业能够快速抢占大额市场。根据《Cancer statistics in China,2015》,我国每年新发肿瘤病人最多的癌种分别为肺癌(其中约85%为非小细胞肺癌NSCLC)、胃癌、食管癌、肝癌,年发病人数分别为73万人、68万人、48万人、47万人。因此,在上述四大癌种上进度领先的企业将树立较为明显的优势。

目前几家企业普遍在非小细胞肺癌(NSCLC)、肝癌、食管癌、胃癌等适应症有所布局,具体来看:

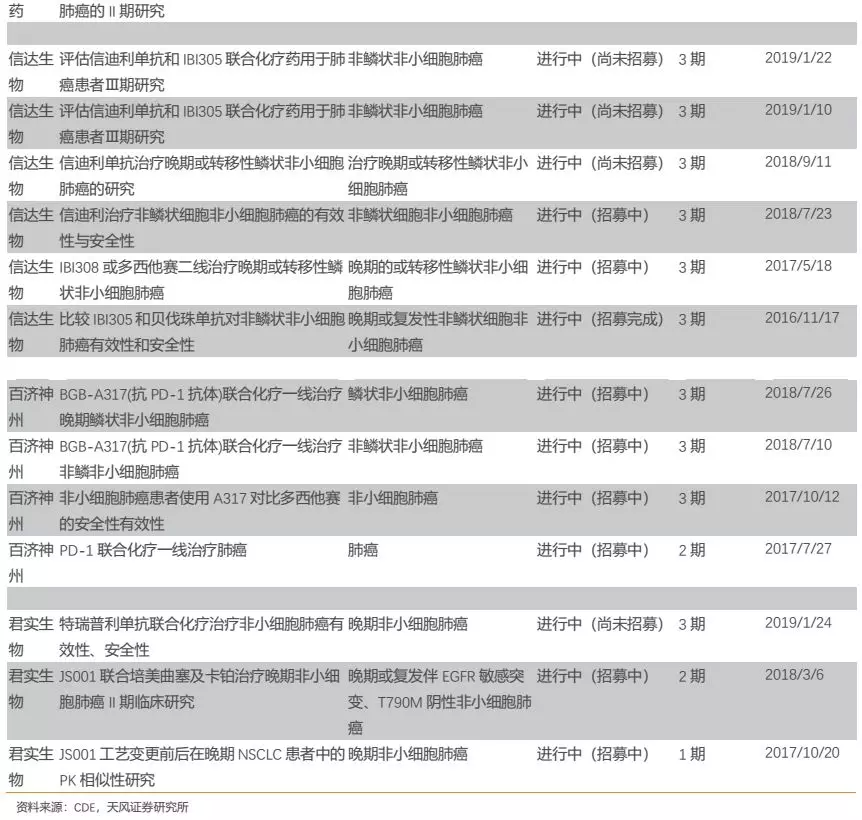

(1)非小细胞肺癌

在最大的主战场非小细胞肺癌(NSCLC)适应症上,从患者入组时间上来看,4家里面信达和恒瑞进度处于领先地位,其中信达首例入组时间最早,而恒瑞由于具有丰富的临床资源,在一线NSCLC上实际入组人数达到419人,具有样本量优势,公司临床团队执行力较强,预计今年有望提交NSCLC一线治疗的上市申请。

对临床试验进一步研究后我们发现,恒瑞采用PD-1联合化疗一线去治疗NSCLC,并且面对EGFR/ALK基因野生型患者,覆盖患者人群非常广泛,即便相对于外企BMS的O药(EGFR/ALK阴性二线)和MSD的K药(EGFR/ALK阴性一线)也拥有覆盖患者广的优势,一旦获批上市后的市场空间也更大。

(2)肝癌

在肝癌适应症上,从患者入组时间上来看,恒瑞具有明显的进度优势,同时公司围绕肝癌开展的临床试验也最多。今年5月恒瑞新提交的PD-1新适应症上市申请,我们根据入组时间和进度推测为肝癌二线治疗,目前在CDE拟纳入优先审评名单。考虑到肝癌一直以来是较难治疗的一种癌症,上市的靶向药物较少且治疗效果有限,而我国又是肝癌大国(年发病47万人),临床上存在巨大未满足需求。在目前国内尚无PD-1肝癌适应症获批的情况下,公司产品的审评审批时间预计将短于首个上市适应症。同时,该核心大适应症的获批有望大大促进公司PD-1的销售。

(3)食管癌

在发病人数较多的食管癌适应症上,恒瑞进度同样处于国内领先地位,根据患者入组时间和进度推测今年有望提交食管癌二线治疗的上市申请。

(4)胃癌

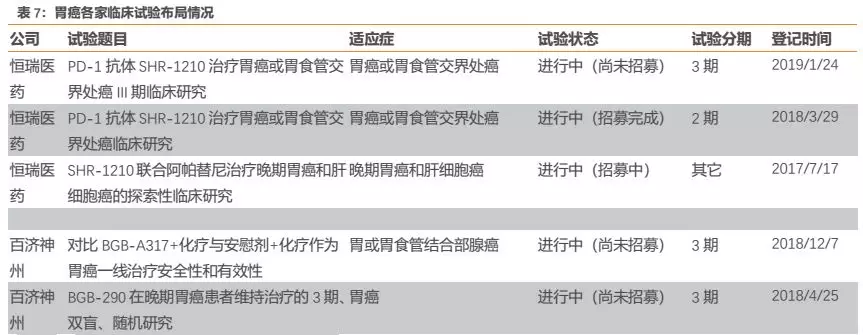

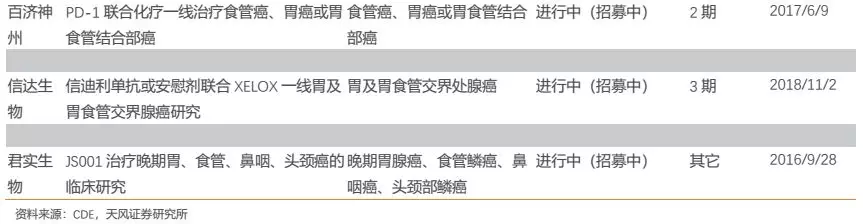

在发病人数较多的胃癌适应症上,几家国产企业的三期临床进度差别不大,其中恒瑞和百济开展的临床试验较多。

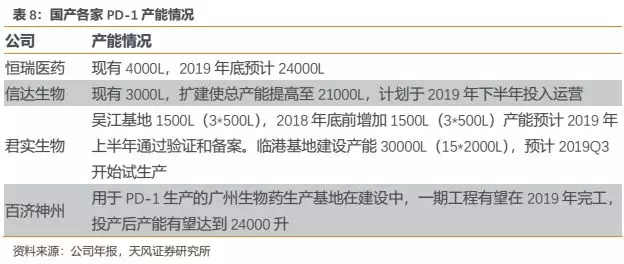

5.1.3. 产能:产能能够满足巨大市场需求的企业胜出

由于PD-1为广谱抗肿瘤药物,适应症癌种众多;而我国又是肿瘤高发国家,每年新发肿瘤病例400多万,其中多数癌种为PD-1敏感型。因此,短期来看一旦相关的核心大适应症获批上市,单个企业的产能恐怕较难满足市场巨大的临床需求,根据各家现有产能届时可能会出现满负荷生产的情况,我们认为产能会成为短期单个企业销售额的瓶颈。

通过将各家产能情况进行对比,我们发现国产第一梯队初期产能情况差别不是很大,君实略有优势。

5.2. 中短期逻辑的两点思考

5.2.1. 随着国家出台相关政策规范肿瘤药off label问题,超适应症用药有望得到遏制

市场曾担心率先获批上市的O药、K药,尤其君实和信达的PD-1,可能通过临床超适应症(off label)用药树立较为明显的先发优势。实际上,2018年9月卫健委发布的《新型抗肿瘤药物临床应用指导原则》已经首次明确了临床超适应证应用新型抗肿瘤药物的界限,并界定了使用这些药物的医生必须具备的资质。

我们认为,随着国家已出台相关政策规范抗肿瘤药物超适应证使用的问题,超适应症(off label)用药的现象有望得到遏制,同时随着医生也愈发重视依照循证医学证据来为患者制订治疗方案,PD-1药物的使用将愈发依据临床数据,因此广铺临床、拥有PD-1丰富临床数据的企业在市场推广中更具优势。目前,恒瑞的PD-1在国内开展的临床试验最多,我们看好其未来拥有国产最为丰富的临床数据,这些临床数据未来也将助力卡瑞利珠单抗的临床推广。

5.2.2. 君实、信达产品率先获批上市快速放量,恒瑞有望后来居上完成反超

国产方面,君实和信达的产品自2018年12月获批上市后于2019Q1快速放量,仅一个季度便分别实现了约7900万元和约6700万元的销售额。部分人认为其通过超适应症(off label)用药树立了较为明显的先发优势。

实际上,国产第一梯队之间产品的上市时间优势并不十分显著,我们认为相对于该领域巨大的市场,目前国产PD-1的销售额仍然尚小,第一梯队后获批上市的企业若在销售、核心适应症等方面更具优势则有望完成反超。事实上就我们的前述分析,恒瑞PD-1由于在中短期具有销售和核心适应症进度领先的优势,我们在看好国产君实和信达产品的同时,认为恒瑞的PD-1有望后来居上完成销售额的反超。

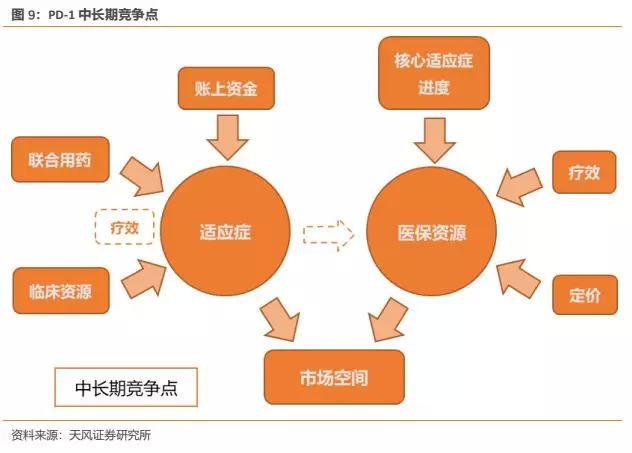

5.3. 中长期竞争要素分析

中长期来看,我们认为覆盖的适应症和核心大适应症能否进入医保,是影响产品未来市场空间的核心。覆盖最广的适应症,并且核心大适应症都能进入医保的产品,将成为市场赢家。

5.3.1. 适应症:获批适应症越多,并在核心大适应症树立优势的产品胜出

首先,覆盖的适应症广度是核心竞争要素。参考海外经验,获批适应症越多,越是能够获批核心大适应症的企业越能够拿下更大的市场,BMS、MSD的PD-1获批的适应症分别多达11和12个,也正是这两家企业的产品拿下了绝大多数市场并能维持高速增长。

至于如何能够获批更多的适应症,我们认为有三方面重要影响因素:

(1)通过联合用药带来的疗效提升是关键。在目前PD-1单药对实体瘤响应率(包括血液瘤的CR)仍较为有限的情况下,联合用药成为提升疗效的重要手段,也是一种趋势。从这一点来看,恒瑞拥有国内企业最为丰富的肿瘤管线,拥有包括阿帕替尼等靶向药和多种化疗药在内的众多可联用选择,未来有望获批国内企业中最多的适应症。

(2)临床资源对适应症获批起重要影响。临床资源包括专家资源和患者资源,丰富的专家资源保证了临床试验设计的合理性,参考曾经BMS和MSD在NSCLC上的临床设计经验,试验设计的好坏直接影响临床试验的成败。我们认为,即便是好的药品也需要合理的临床试验来体现其疗效,是否是好品种终究要用临床数据来说话。而患者资源则会影响临床试验入组的快慢,尤其在当前国内PD-1/L1领域临床试验众多患者入组效率开始下降的情况下显得更为重要。纵观国内企业,恒瑞由于深耕肿瘤领域多年,积累了丰富的临床专家资源和患者资源,因此在该竞争点上具有显著优势。

(3)账上资金决定了公司后续持续开展临床试验的能力。由于新药研发越到临床后期阶段,所需要的资金量越大,账上拥有丰富现金储备的公司才能不断开展新的临床试验并持续推进现有临床。在这一点上,国产第一梯队企业中账上货币资金较为充盈,其中信达与恒瑞具有资金上的相对优势。

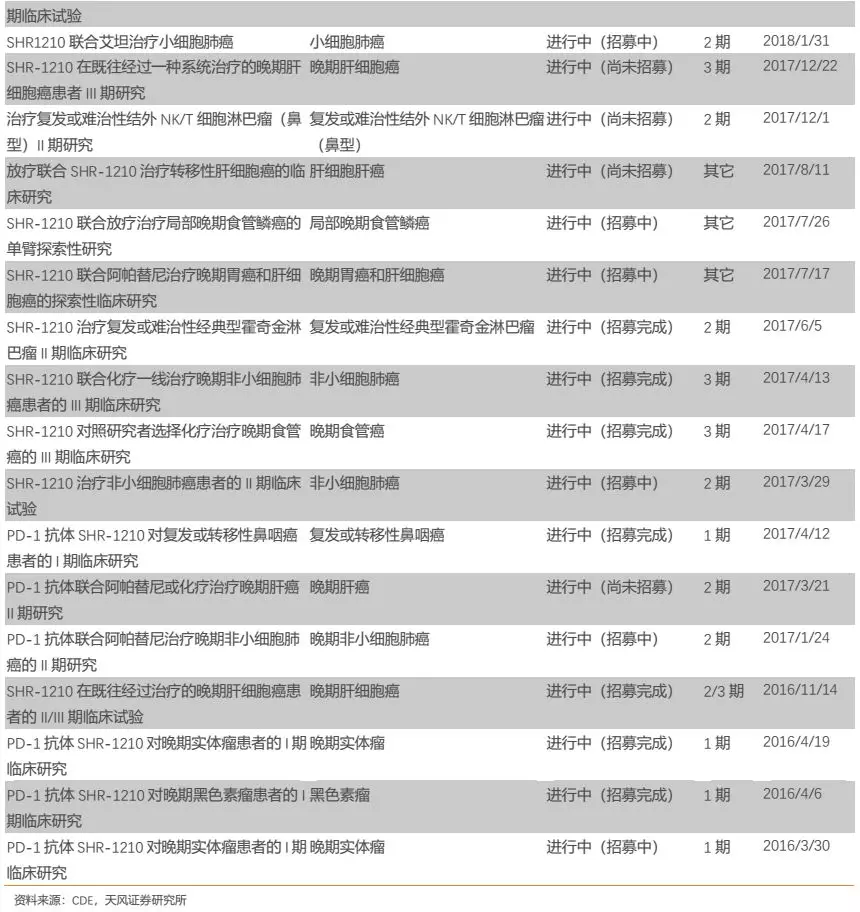

从实际来看,恒瑞的PD-1卡瑞利珠单抗目前布局的适应症确为国内企业最多,公司围绕适应症开展的临床试验数量也是国内同类产品最多(详见附录)。

此外,公司围绕每个核心大适应症开展的临床研究也几乎都为国内最多。以肺癌为例,公司针对多种类型肺癌都开展了临床研究,布局的细分适应症数量国内最多,力求对肺癌领域尽可能的全面覆盖,从而有助于公司赢得肺癌市场。我们认为,公司在各大核心适应症全面深入的临床布局,为未来相关适应症的获批或者临床数据积累及临床推广打下了良好基础,有助于在各大核心适应症上赢得更多市场。

5.3.2. 医保端:核心大适应症能够并率先进医保的产品胜出

医保对创新药放量起到重要的助推作用,在国内PD-1赛道较为拥挤的情况下,未来对有限医保资源的争夺将成为重要的竞争点。虽然现有上市的PD-1存在临床超适应症用药的现象,但是医保是严格按照适应症来进行支付的,倘若率先获批的是小适应症,则即便进入医保对终端放量效果也有限,而核心大适应症能否进医保,是否率先进入医保,显得更为重要。

核心适应症进度领先的产品才有望率先纳入医保,而核心适应症进入医保则有望快速放量并拉开与后面未进医保产品的差距,树立较为牢固的优势。从这一角度而言,核心适应症进度领先的恒瑞具有较为明显的优势。

此外,药物经济学是能否纳入医保的重要考量点。药品需要有较好的临床疗效,同时定价合理,即需要具有较高的性价比。好的临床疗效未来可能还要仰仗联合用药来实现,尤其对于市场更大的实体瘤而言。这一点我们认为恒瑞具有明显优势。而定价方面,国产相对外企普遍具有优势,国产企业目前君实的定价最为低廉,具有价格优势,未来需要关注后续国产品种的定价。

5.4. 中长期逻辑的两点思考

5.4.1. 肿瘤药的安全性及有效性:安全性可控前提下,有效性更显重要

市场担心恒瑞PD-1可能不是同类最优产品,其存在一定副作用可能影响未来销售前景。

我们始终认为,对于癌症患者而言,在肿瘤药安全性可控的前提下,其有效性应是第一位的,毕竟对癌症患者最重要的是要延长患者的生存期。恒瑞PD-1若通过联合用药等方式为癌症患者带来的获益远大于其皮肤毛细血管增生的副作用,则其实现重磅销售是合情合理的。

恒瑞PD-1的副作用也许并没有人们想象的严重。其所谓的“毛细血管瘤”其正确表述应该是免疫相关的“反应性毛细血管增生症(RCCEP)”,特点为与免疫药效相关的、仅在皮肤发生的、可控的且可自行恢复。单药使用时RCCEP发生率虽较高,但都是1/2级,没有出现3/4级副作用。目前已有临床证据表明,恒瑞PD-1的疗效与反应性毛细血管增生(RCCEP)的发生成正相关,RCCEP可随继续用药自行减轻或者消除,国内诸多临床专家都对卡瑞利珠单抗的安全性和有效性表示认可。

当然,公司本着负责任的态度也非常关注RCCEP现象,已进行了许多研究,现有研究结果证明其并无VEGFR激动活性,且仅在皮肤内激活皮肤特异的免疫系统,因此出现与疗效相关的RCCEP,预计未来相关研究结果有望在学术期刊上发表。临床安全可控性与安全管理也已与国内多位知名专家达成一致意见,中国临床肿瘤学会药物安全管理专家委员会预计将发布专家共识。

5.4.2. 联合用药是大趋势,与PD-1/L1深度绑定的小分子更具赚钱效应

我们认为,国内的PD-1/L1并不稀缺,真正稀缺的是能与PD-1/L1联用的小分子创新药。

纵观国内市场,布局PD-1/L1的企业数量众多,未来大概率将演变为红海市场,各家将进行惨烈的价格厮杀,因此PD-1/L1在国内的远期价格可能较为低廉。考虑到PD-1/L1生物大分子药物的成本相较小分子化药而言更高,因此其远期的利润率水平可能并不如我们传统认知的创新药来的高,对药企来说,赚钱机会可能更多来自通过与PD-1联合用药深度绑定的小分子化药,比如恒瑞的阿帕替尼,中国生物制药的安罗替尼,和黄药业的呋喹替尼等。我们同样看好拥有已上市且能与PD-1/L1联用的小分子创新药的企业,如恒瑞医药(阿帕替尼)、中国生物制药(安罗替尼)、和黄药业(呋喹替尼)。

6. 综合分析看好国产PD-1第一梯队,其中恒瑞有望拿下国产最大份额

综合我们对PD-1/L1赛道投资逻辑的判断和梳理,我们看好国产PD-1第一梯队(恒瑞、百济、信达、君实)未来在与外企的竞争中有望脱颖而出,其中恒瑞凭借其在中短期、中长期诸多竞争要素上具有的优势,未来有望拿下国产企业最大市场份额。

按照保守估算国内PD-1/L1市场空间为500亿元,分别给予恒瑞PD-1不同市场渗透率作敏感性分析,并按照我们的创新药估值模型计算得到对应市值空间。若给予中性略保守假设,则恒瑞PD-1市场空间有望达100亿元,对应市值空间约220亿元。

7. 风险提示

1)临床试验可能失败的风险;

2)产品销售可能不达预期的风险;

3)同类产品的市场竞争风险

8. 附录

(编辑:朱姝琳)