每逢“双11”,喜欢网购的小伙伴都忙得不亦乐乎,而与此同时,京东(JD.US)、顺丰等物流公司被大家熟知,但这些物流公司的背后,还有一些鲜为人知的企业,专门提供物流地产服务,比如:ESR。

智通财经APP获悉,ESR于2016年1月由易商与红木集团合并成立。一年后,公司开启疯狂扩张模式,先后进入新加坡、印度及澳洲市场,成为专注于亚太地区的最大物流地产平台。

现如今,ESR已经过了港交所聆讯,距离正式上市仅差临门一脚。而ESR从成立到现在也不过三年左右的时间,这样的速度可谓“雷厉风行”。

“花式融资”进军物流地产

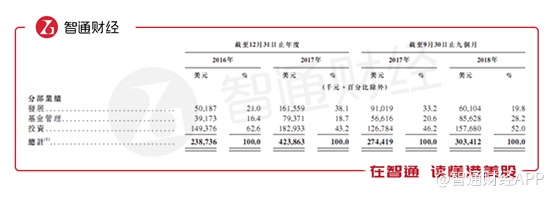

智通财经APP获悉,ESR通过发展及管理现代物流设施,以满足亚太区电子商务公司、第三方物流供货商、实体零售商、生产商、冷链物流供货商及其他各方的需求,公司的业务主要分为三部分:发展、基金管理及投资。

数据来源:招股书

单从业务的名字看,似乎让人一头雾水。

而实际上,其中的发展指公司通过投资或者建设及销售已竣工物业赚取利润;基金管理指公司透过所管理的基金及投资公司,赚取手续费收入;投资指公司从已竣工物业中赚取租金及升值收入,或者从投资的基金中赚取分成。

显然,ESR已经不局限于以自有资金拓展业务,基金、投资公司等都成为其进军物流地产的一种形成,多维度同时发力,以便快速占领市场。

从业务结构上看,上述三部分业务于2018年截至9月30日止九个月的占比分别为19.8%、28.2%及52%。其中,投资贡献了超过一半的利润,物流物业成为ESR最主要的收入来源。

从地理位置上看,ESR的物流地产多数位于亚太区1线及1.5线城市,战略选址在中国、日本、韩国、新加坡、澳大利亚及印度的主要物流枢纽、重要海港、机场、交通枢纽及工业区附近。这样的布局可以在一定程度上保证公司的物流物业能够有效开展。

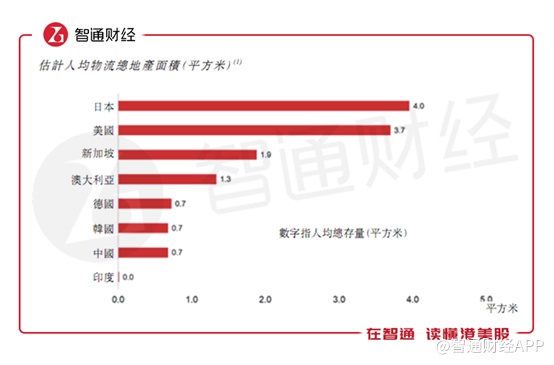

图片来源:招股书

事实上,上述六个经济体的GDP约占亚太区GDP的90%,是亚太区域经济增长的动力所在。

而根据仲量联行报告,2018年至2022年,预测中国、日本、韩国、新加坡、澳大利亚及印度的非公消费复合年增长率为8.6%,约为同期美国的预期4.0%的增长率2.5倍。

基于非公消费高增长的预期,相信未来市场对于亚太区物流地产的需求有增无减。此外,就物流地产的供给而言,亚太区仍有进一步的发展空间。

数据显示,美国及日本等成熟市场的人均物流地产面积约4平方米,澳大利亚及新加坡的各自人均物流地产面积约1~2平方米,而韩国、中国及印度的人均物流地产面积仅不足1平方米。未来随着市场成熟,预期亚太区域物流地产的供给将增加,人均物流地产面积将缓慢上升。

资料来源:仲量联行

双因素驱动业绩高增长

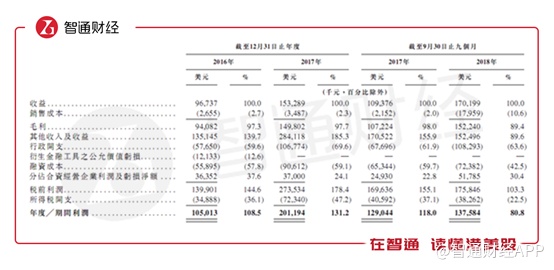

业绩方面,ESR于2016年、2017年及2018年截至9月30日止九个月的营收分别为9673.7万美元、1.53亿美元及1.7亿美元,净利润分别为1.05亿美元、2.01亿美元及1.37亿美元,可以看出,无论是营收还是净利润都在飞速增长。

数据来源:招股书

在利润率方面,公司的毛利率近九成。数据显示,2016年、2017年及2018年截至9月30日止九个月的毛利率分别为97.3%、97.7%及89.4%,如此高的毛利率怕是在港股市场上没有几家。

此外,公司的净利润率也高的让人不可思议,2016年及2017年分别为108.5%及131.2%,即使在2018年截至9月30日止的九个月也达到80.8%。

究其原因,主要是受到了其他收入及收益数额较大的影响,以2017年的数据为例,公司来自其他收入及收益为2.84亿美元,比营收多了近一倍,这才导致当年的净利润率超过100%。

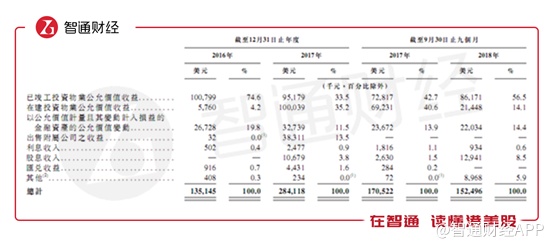

智通财经APP获悉,其他收入及收益主要来自四部分:已竣工投资物业公允价值收益、在建投资物业公允价值收益、以公允价值计量且变动计入当期损益的金融资产的公允价值变动、股息收入。其中,已竣工投资物业公允价值收益占比最高,2018年的前九个月,该占比为56.5%。

数据来源:招股书

事实上,业绩的高增长主要来自两个方面因素的驱动。

首先,公司通过自有资产和所管理的资产迅速抢占物流地产市场,并以此推升业绩增长。数据显示,截至2018年9月30日,公司持有570万平方米已竣工的建筑面积,340万平方米在建中建筑面积,190万平方米日后发展储备土地,530万平方米已签订共议备忘录的建筑面积。其中,70%的投资资产有公司所管理的基金及投资组合持有,其余则有自由资产持有。

其次,公司通过收购私募及公开平台扩大经营规模,并以此推升业绩。例如,2017年1月,进军新加坡市场,取得对易商红木信托基金经理人的控制权。2018年11月,要约收购澳大利亚Propertylink(于澳洲交易所上市,专注澳大利亚工业及办公室投资的内部管理的不动产投资信托基金)所有股份。

此外,在利润表中我们还发现,伴随着收入快速上升的还有行政开支和融资成本。以2018年前九个月的数据为例,行政开支占营收的比例63.63%,融资成本占营收的比例42.53%,两大费用把营收“蚕食”殆尽。

而此次上市融资的首要目的就是,偿还2016年11月发行的韩亚票据及赎回2016年12月发行而未兑换为普通股的C类优先股,剩余的资金还将用来开发本身的物流物业及并购或战略投资。

综合来看,ESR的业绩仍处于快速增长期,上市融资后可降低企业的融资成本,进而降低经营风险。不过,需要注意的是,物流地产的发展和经济本身联系非常紧密,一旦亚太区域的经济出现周期性的波动,将对公司的业绩造成较大的冲击。