智通财经APP获悉,据港交所5月13日披露,ESR Cayman Limited通过港交所上市聆讯,中信里昂证券及德意志银行为其联席保荐人。

ESR Cayman旨在于亚太区为新经济建设物流基础设施,致力于为租户提供现代一流的物流设施及解决方案,让投资者参与最快速发展地区的最具活力行业。

根据仲量联行报告,于2019年4月1日至2020年12月31日,按建筑面积以及按公司直接持有及所管理的基金及投资公司持有的资产(投资组合资产)价值计算,公司是专注亚太区的最大物流地产平台,而按建筑面积计,公司亦拥有亚太区主要市场总数最多的储备发展项目。

公司管理诸多基金及投资公司,目前管理18家由第三方出资的私人投资公司,总股本承诺超过51亿美元。截至2018年12月31日,账面估值约22亿美元,资产管理规模超160亿美元,包括合计1200万平方米的管理建筑面积。

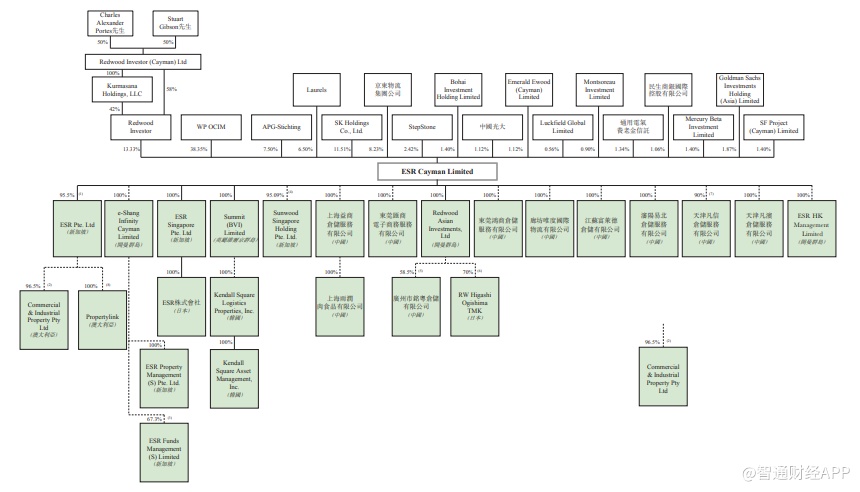

本公司由易商与红木集团于2016年1月完成股份合并成立。易商而由WP OCIM与公司联席首席执行官兼执行董事沈晋初先生于2011年联合创办。公司主要股东中WP OCIM持股38.35%,而值得注意的是,WP OCIM由华平投资间接持股96.9%。红木集团由Stuart Gibson先生与Chales Alexander Portes先生于2006年创立,专注日本现代物流发展。

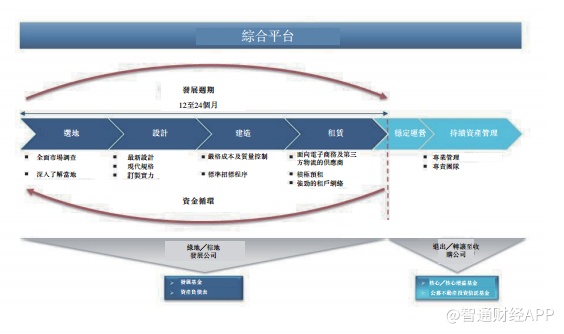

下图为公司的业务模式:

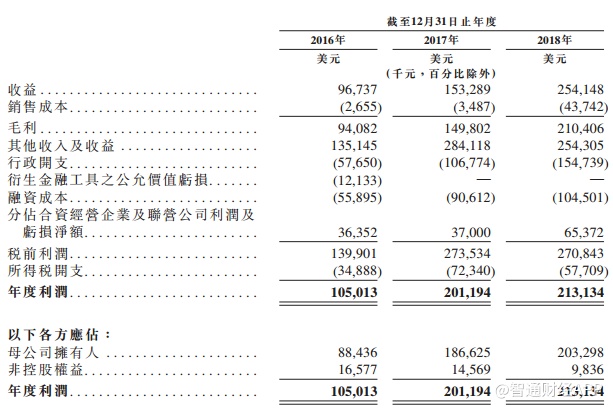

招股书显示,截至2016-2018年度,公司实现营收分别为9673.7万美元、1.53亿美元及2.54亿美元。毛利润分别为9408.2万美元、1.50亿美元、2.10亿美元,净利润分别为1.05亿美元、2.01亿美元、2.13亿美元。

以下为本公司完成IPO前股权架构:

未来计划及资金用途:(1) 募集资金用于偿还2016年11月发行的韩亚票据及赎回2016年12月发行而未兑换为普通股的C类优先股;(2) 用于开发本身的物流物业及我们所管理基金及投资公司的共同投资;(3) 用于对亚太区现代物流地产公司或物流地产基金管理公司的选择性并购或战略投资。