本文转自微信公号“36氪”,文 | Cecilia Xu、曹倩

留给京东的是阿里系追赶的时间差。

周五公布的财报显示,京东2019第一季度总营收为1221亿元,已连续7个季度处于增速放缓区间。本季调整后的净利润为33亿元,远超市场预期。

然而,物流和其他收入同比增速放缓至99%,低于上季度增速133%;物流仓储履约费用率(Fulfillment cost/Total revenue)有所上升,从上季度的6.6%增加至6.7%,但从年度数据来看,仍处于下降区间,尽管如此,京东在物流方面的压力却依然显著。

事实上,早在财报之前,刘强东的一封内部信,就已经把京东物流的窘迫摆上了台面。

在公众一片质疑声下,刘强东于4月15日凌晨发布邮件,向京东全体配送员解释取消底薪和五险一金的用意。他提到,京东物流2018年全年亏损超过23亿,已是第十二个年头亏损,还不包括内部结算盈余(京东零售的内部订单);若扣除内部结算,京东物流去年亏损总额超过28亿。

刘强东还表示,如果继续亏下去,“京东物流融来的钱只够亏两年”。这表明,京东物流已走到一个岔路口,要么长期承受亏损,要么赶紧摸索出一条合适的路来变现。

为了自救,京东物流自去年10月份正式杀入个人快递市场,相继推出了“特惠送”(陆路运输价格较低)、“特瞬送”(同城快递配送)、“特快送”(航空运输次日/隔日达)等服务品类,开始与顺丰争夺快递散单市场。与此同时,京东物流也在B端寻找机会,先后推出了冷链卡班、冷链城配、冷链整车等新业务。

但京东物流能如愿以偿吗?

偏偏只有京东亏?

随着京东开放个人快递业务、阿里加码申通集齐“四通”(申通、圆通、中通、百世汇通),快递行业以京东、阿里(通达)、顺丰为核心的三级格局更加明朗,然而这三极中,似乎只有京东物流仍然处于巨亏之中。

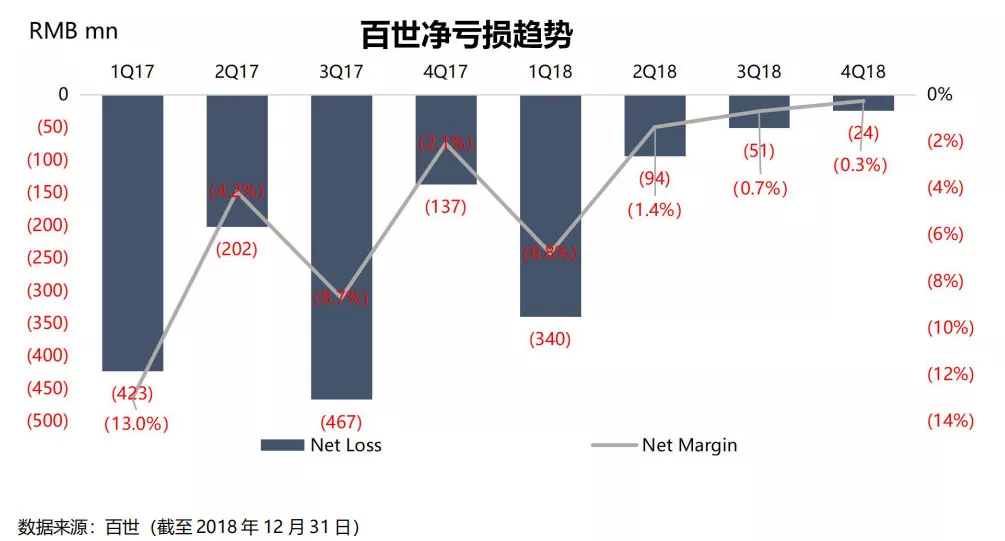

通观整体情况,快递实际上是一门可以赚钱的生意。截至2018年年末,就净利率而言,四通一达中只有百世仍旧处于亏损的状态,但是从1Q17以来,百世盈利状况一直在波动中好转,截至4Q18,其净亏损率已经由上年第一季度的-13.0%收窄至-0.3%,展现出即将盈利的可能性,剩下的几个主要玩家(三通一达+顺丰)也早就实现了盈利的基本目标。

因此,我们可以看到,快递实际上是一门赚钱的生意,但是缘何京东物流是却连年出现巨额亏损呢?

要解释这个问题我们要先简单了解一下快递行业最重要的几个节点,分别是仓、干、配三个环节。仓即仓储、干即干线运输、配指末端配送。

整车及零担运输涉及的阶段主要在干线运输,其末端配送的能力相对较弱,代表公司主要包括德邦、安吉等;快递运输涉及的阶段分别是干和配两个环节,代表公司主要包括四通一达和顺丰;供应链管理涉及仓、干、配三个阶段,是综合物流的产物,代表公司有京东物流、苏宁物流。

从这个角度上,我们可以看到,京东物流是少有的具有综合物流能力的公司,其业务领域可以遍及重货、冷链、快递、供应链管理等各个运输环节。

但为何快递公司能赚钱,京东物流却保持持续亏损呢?

不仅仅是仓

事实上,正是因为京东物流的业务领域遍及仓、干、配三个方面,其前期的业务投入也相应的会高出更多,与快递公司相比,除了“干线车队+末端配送”,京东还需要获取更多的仓库以支持其仓储业务。

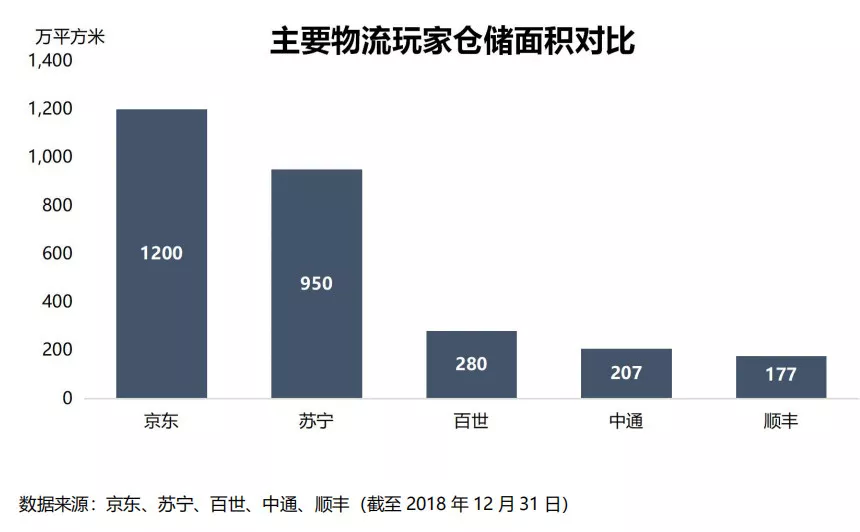

我们认为,在仓储获取上的积极策略是造成京东物流持续亏损的第一大原因。对比主要物流玩家,京东的仓储面积位列第一位,显现出其在仓储上的积极态度,然而,无论是买还是租,仓库都属于重型资产,其巨额耗资一直都是拖累京东盈利的主要原因。

然而,京东需要投入的不仅仅是仓。综合物流公司意味着,除了仓,京东也需要在干线车队+配送端下工夫,这一点与快递公司类似。这也意味着,京东的快递业务需要与四通一达展开厮杀。

除此之外,过高的配送员薪酬体系也曾经是造成京东物流亏损的一大原因。刘强东在内部信中的表述,京东物流平均为每一个配送员的缴纳额是其他民营物流公司配送员的3-6倍,而他在2018年2月2日曾发微博称,2017年京东员工缴纳的保险和公积金高达60亿,若通过劳务外包或者少缴,一年可以多赚至少50亿人民币。

京东物流在配送员薪酬体系方面支出过高,也是物流亏损的主要原因之一。这么看来,对配送员的薪酬体系进行改革,的确可以在一定程度上减少京东物流的亏损。

数据来源:微博(截至2018年2月2日)

难题在哪里?

如果将京东物流的主要业务分为快递与速运、供应链管理服务以及其他业务,可以发现,京东快递/速运业务面临的主要问题在于业务量不够,而供应链管理业务则是个未知数,与快递业务相似,供应链业务同样具有规模效应,能不能达到规模效应,以及能不能获得足够的客户以实现仓储效率的最大化还是个疑问。

供应链管理是个长期追求

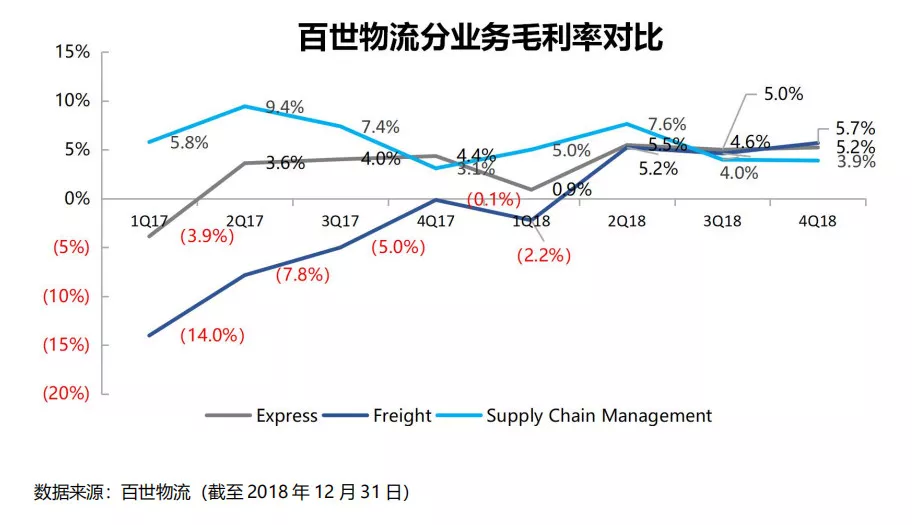

与京东类似,百世物流(BEST US)也是供应链服务业务的重要玩家。参考百世的情况可以发现,与重货(Freight)及快递(Express)业务不同,随着业务营收规模以及订单量的增加,其供应链管理业务(Supply Chain Management)的毛利率并没有发生明显的提高,反而是从1Q17的5.8%下降至3.9%。相比之下,重货业务毛利率从-14.0% 提高至5.7%;快递业务毛利率从-3.9%提高至5.2%。

因此我们可以发现,至少在当前业务时期,百世还没有获得足够的订单量达到供应链业务规模经济的临界点。

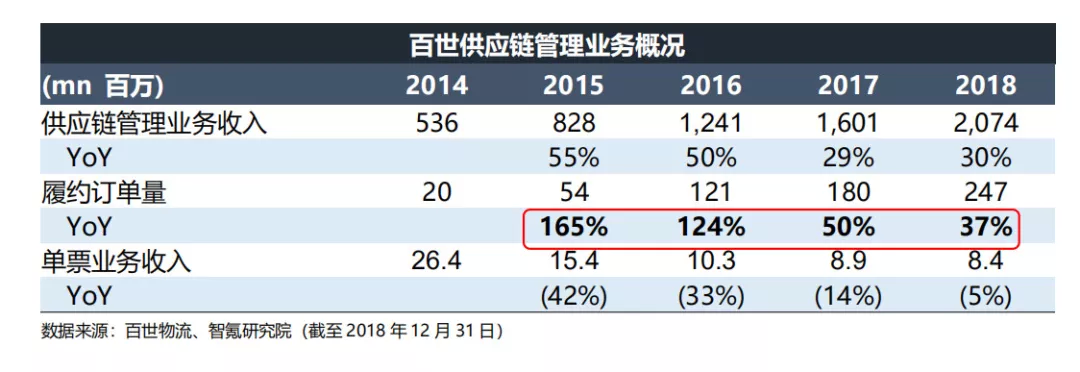

除了难以达到规模化的临界点之外,客户/订单增量也是供应链管理业务发展初期的挑战。2015-2018年百世履约订单量(Fulfilled orders)增速从165%逐年下降至37%,表明了其供应链管理业务在新单量获取上的潜在压力。

除此之外,价格战也是另一大隐忧。与快递业务类似,仓储利用效率的提高也依赖于规模的扩大,为了获得更大的规模,供应链管理业务的主要玩家对单量的渴求也类似于快递。百世供应链管理单票业务收入的下降或许可以表明这一点。

事实上,不止百世,京东物流也曾加大补贴力度,2016/2017年双十一京东物流分别补贴5亿和6.66亿,用于为京东平台商家及社会化商家在双11前的备货提供仓储、配送等方面的折扣、满减等优惠。

总体来看,智氪研究院认为,随着用户对物流时效性需求的提高,加上B2C物流需求的崛起,入仓是电商和物流发展的必然结果,但是,入仓的过程却需要时间的累积。为此,对京东物流而言,供应链管理业务vs快递与速运=长期vs短期,供应链业务是其长远的追求和动力,但短期内京东物流还要靠快递与速运业务支撑起业务规模。

单量太少是快递和速运的大挑战

然而,京东物流的难题在于,短期内如此重要的快递和速运业务,其面临的环境却变得越来越恶劣。

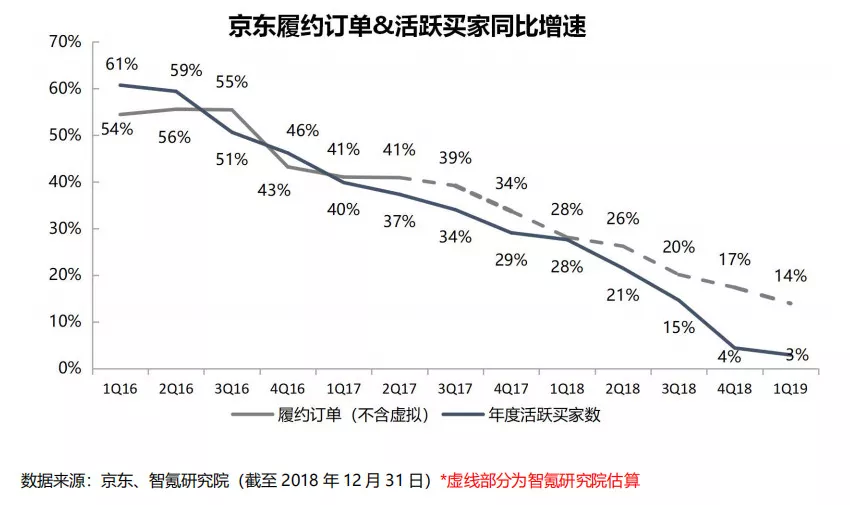

单量太少是京东物流快递业务面临的最大挑战。由于自2016年第一季度开始,京东年度活跃买家数同比增速一直不断下降,最新公布的数据显示,京东年度活跃买家数同比增速由上季度的4%继续放缓至3%,显现出了京东在新用户获取上的困境,营收增速也相应的出现了放缓的迹象。

由于订单量的增加一部分由用户增加购买频次带来,另一部分由用户规模的扩大带来,为此,活跃买家的增速放缓就成为了制约履约订单量(Fulfilled orders)增长的主要原因的,为此我们估算履约订单量的同比增速也会相相应放缓。

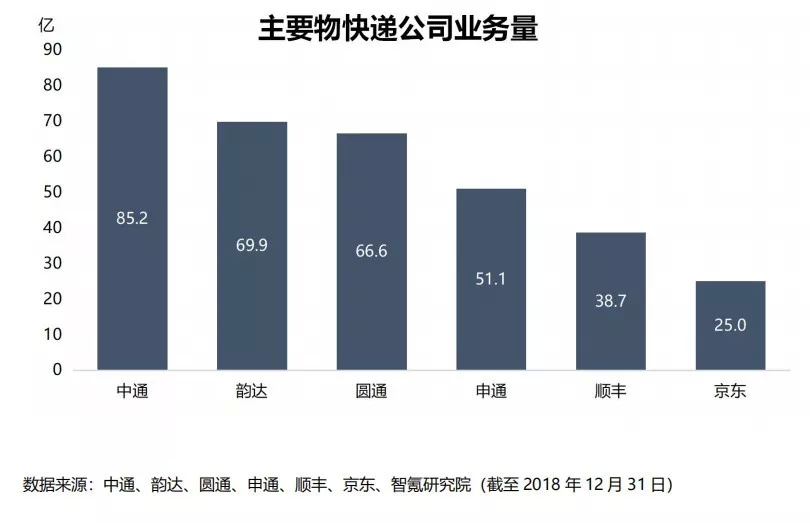

估算结果显示,2018年剔除虚拟商品,京东实物商品履约订单量约为27亿左右。因为这些订单中包含由第三方物流进行派送的订单量,假设27亿订单中订单中有70%的订单为京东物流派送,来自京东的订单量占京东物流总订单量的75%,这意味着,京东物流的业务量约为25亿(=27*70%/75%)。

然而,25亿的业务量与通达和顺丰相比,具有一定的差距。众所周知,快递业务具有明显的规模性,要想降低平均成本,就必须获得更多的单量。

为此,新的单量从哪里来?成为了摆在京东面前最急需解决的难题。

京东商城(自营、第三方)、微信生态电商(拼多多、有赞等)、商务件、个人件似乎都是京东物流可以获取订单增量的方向。

然而,纵观快递行业的整体来源池,电商件始终占据着最重要的位置,这就意味着京东物流最大的单量来源还是要靠京东自己或者微信电商生态圈,毕竟京东物流去拿淘系电商件的可能性比较低。

然而,无论是电商件、商务件还是个人件,都是一场场攻坚战,京东物流的优势并不显著。

增速不断放缓的京东件

京东商城一直都是京东物流最大的订单量来源地。然而,随着活跃买家的增速放缓,需要履约的订单量增速必然也会放缓。无论是对京东还是对京东物流,能不能获得更多的活跃买家都变得至关重要。

除此之外,提高第三方平台商家中选择京东物流的比例也是京东物流获取新订单的来源之一。然而,这就意味着,京东物流需要与通达系展开竞争。

价格敏感的电商件

拼多多的崛起,为快递行业注入了更多新鲜血液。财报显示,拼多多2018年移动平台总订单数为111亿笔,根据国家邮政局公布的数据,2018年全国快递服务企业业务量累计完成507.1亿件。这表示,过去一年拼多多贡献的快递份额达到20%。

由于拼多多和京东同属于腾讯系电商生态圈,拼多多似乎可以成为京东物流订单量的来源地,然而“拼多多的低客单价”和“京东的高配送价”却存在着调性不符的问题。

除了拼多多之外,有赞、微店等腾讯系电商平台似乎都可以成为京东物流的潜在单量池。然而,和京东第三方平台的业务相似,这些单量都需要与通达系竞争。

与通达竞争就意味着,只要是非必须快速送达的商品品类,价格将成为主导因素。在这一方面,京东物流显然没有优势。价格过高是制约京东物流获取其他电商件增量的主要原因。

在主要电商平台中,京东物流已经争取到的就是来自网易严选的订单,但是能不能争取到更多的电商件来源是京东物流接下来的重任。

竞争激烈的商务件

与电商件相比,商务件面向的市场偏高端,行业门槛、单票收入、毛利率“三高”,较先入局的顺丰控制了收派网点、干支线、中转场、航路枢纽等全部快递网络和核心资源,对上下游把控能力极强,能保证快件的安全与私密性,因而在该细分领域已称霸多年。

近年来,通达也一直垂涎于这块肥沃的土壤,例如,中通17年提出的小件策略以及圆通不断购入货运飞机都是剑指商务件市场。截至2018年底,顺丰拥有货机50架,圆通拥有货机12架,这意味着商务件实际上已经是一个十分拥挤的市场。

要想在商务件领域做出些成绩,京东或许也需要买上几架飞机才能与顺丰一较高下。然而,这就意味着京东需要更多的投入,与已经赚钱的通达相比,还在亏损的京东再买上几架飞机进入并不熟悉的领域似乎也不是什么明智的选择。

杯水车薪的个人件

近期京东物流在针对配送员薪酬体系的改革中,特别加入了揽件这一项工作,目的是拿下个人散件这部分单量追求长尾效应。进入2018年第三季度,京东物流正式开放个人快递业务后,快递单量有所增加,也取得了阶段性成效:京东全年物流及其他服务收入同比增长142%。

然而,个人件的问题在于整体单量较少,相比京东物流对订单的需求量,可以说是杯水车薪。

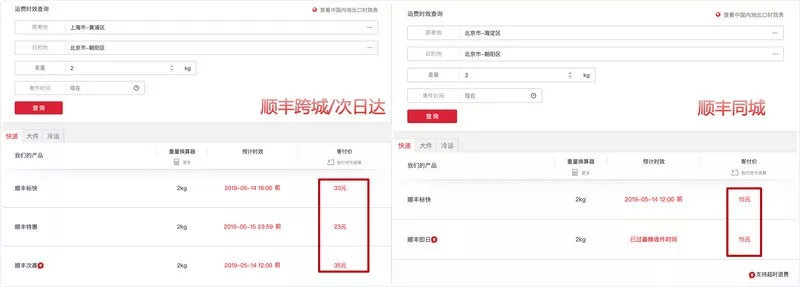

简单做一个对比,我们选取京东、顺丰、中通三个样本,在同一变量(2kg)的前提下,分别对比同城(北京市朝阳区-北京市海淀区)和跨城(上海市-北京市)快递的运费。

以三家官网报价为准,结论如下表所示:

数据来源:京东物流、顺丰、中通(截至2019年5月8日)

不难发现,无论是同城还是异地,京东物流的报价都较便宜。这意味着,为了扩张个人件的规模,京东正在全力以赴,个人件方面京东已经和通达打起了价格战。然而即便,与大量的电商件相比,个人件仍然是杯水车薪。

个人件属于典型的干线运输,标准化程度低,无法依赖仓库的就近分配原则,足够的包裹量是实现更多运输线路的保证,这个阶段京东的差距还很大。

留给京东物流只有时间?

时效是京东物流体验优势的核心部分,目前能追上的只有顺丰和由万象、晟邦、芝麻开门提供落地配送的天猫超市,除此之外,大量的电商件都没有办法实现次日或当日达。

这意味着,在阿里系包裹追赶时效性的路上,京东还依然保持着优势,留给京东的是阿里系追赶的时间差。

在过去的2018年,菜鸟体系的快递企业已然奋起直追。在菜鸟网络举办的“2018全球智慧物流峰会”上,马云称菜鸟将投入千亿人民币做全国智能物流主干网,要达到国内任何地区24小时达,全球72小时达的目标。

所以,对京东物流而言,抢占市场、寻找增量的时间取决于阿里(菜鸟)系的物流建设周期。能不能在这段时间内获得有效的订单规模并充分发展供应链管理业务是京东物流能否最终迎来新生的关键。

综合来看,供应链管理业务是京东物流的长远追求,而快递和速运业务是需要实现快速增长的短期目标。活跃买家增速放缓使得来自京东商城的订单量增长受限是目前京东物流面临的最大挑战。

对于快递业务而言,尽管在电商件、商务件和个人件三个领域中都有潜在的新订单增量,但无论是哪个战场,京东的优势都不显著。然而,好在目前大部分电商件还没有实现当日/次日达,京东物流还有时间继续折腾,或许在削减快递小哥的底薪之后,盈利性得到改善的京东还能继续增加在干线上的投入,或与通达一样展开价格战,获得更多的单量,实现快递业务的规模经济。

但是,无论是哪种情况,短时期内,京东物流最大的依赖还是京东商城,如何提高京东的用户规模是摆在京东和京东物流面前最急需解决的问题。

(感谢36氪乔芊对本文贡献)