5月4日,一年一度的伯克希尔·哈撒韦公司股东大会将在美国奥马哈举行。这场解开投资神秘面纱的盛典吸引了逾4万人到场,其中来自中国的“信徒”就超过25%。每个人都想复制“股神”巴菲特的成功。

据智通财经APP了解,自1965年以来,巴菲特掌管的伯克希尔·哈撒韦公司年化平均收益率约21%。这样的收益率让巴菲特成为跌宕其股的股票市场中的长跑冠军。

谁都想知道巴菲特的选股秘诀。如果只能用一种指标作为投资的依据,巴菲特会毫不犹豫的选择ROE。

“我们判断一家公司经营的好坏,取决于其ROE(排除不当的财务杠杆或会计做账),而非每股收益的成长与否;除非是特殊的情况(比如说负债比例特别高或是账上持有重大资产未予重估),否则我们认为净资产收益率应该是衡量管理当局表现比较合理的指针。我选择的公司,都是净资产收益率超过20%的公司。”巴菲特表示。

在被问及中国投资时,巴菲特俏皮地回答道,“我们已经在考虑中国的投资机会,但具体会投资哪些公司,我可不会告诉你。”那么到底哪些股会成为会被巴菲特收入囊中,成为他喜爱的下一个“苹果”或者“可口可乐”?

据智通财经APP统计,如果按照巴菲特的选股逻辑,在目前的A股和港股市场上,能符合巴菲特选股标准的股票的确凤毛麟角,但都有不俗的回报率。

2011年至2018年,在A股3610家上市公司中,仅有29家上市公司ROE连续超过20%,占比不足1%,分别为海康威视、格力电器、贵州茅台等。这29家上市公司8年间的股价平均涨幅高达329%,而同期的上证指数则出现11.19的跌幅。

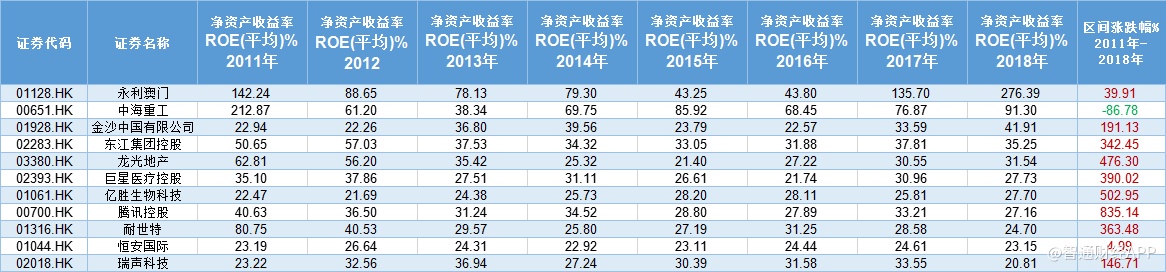

在港股方面,2011年至2018年,在2372家港股上市公司中,仅有11家上市公司ROE连续超过20%,分别为腾讯控股、龙光地产、中海重工、瑞声科技、恒安国际等。据智通财经APP统计,这11家港股上市公司,在2011年至2018年间,股价平均涨幅高达291%,而同期的恒生指数近有12.20%的涨幅。

值得关注的是,龙光地产(03380)在2011年至2018年期间,股价表现出众,累计涨幅达476%,成为唯一符合巴菲特ROE选股标准的内房股。

公开资料显示,龙光地产深耕粤港澳大湾区,目前已经已基本实现粤港澳大湾区“9+2”城市群全覆盖。截至2018年12月31日,龙光地产土储权益总货值增加至人民币6520亿元,其中大湾区土储货值5356亿元,占总货值比重82%,深圳土储货值1805亿元,该公司在大湾区已经树立起先发优势和龙头地位。

2018年,龙光地产全年合约销售额人民币718亿元,同比增长65.4%;实现营业收入441.37亿元,同比增长59.4%;毛利润首次突破百亿大关,达到148.87亿元,同比增长56.4%;净利润89.96亿元,核心利润人民币76.55亿元,同比增长65.7%,核心利润规模在同等规模房企中稳步领跑,甚至超过部分千亿规模房企。

反应到盈利指标上,便是ROE年年超过20%。从近三年表现来看,龙光地产ROE不断上扬,从2016年的27.2%,到2017年的30.6%,一直领先行业。2018年,龙光地产再度攀升至31.5%,在上市房地产企业中的名次从2017年的第7位上升到2018年的第6位,盈利能力领跑行业。

摩根士丹利认为,充足的土地储备支撑销售目标,龙光土地储备成本低,未来几年核心利润率将继续高于同业,龙光持续聚焦大湾区与国家战略发展一致,发展前景颇为看好,推荐龙光地产为行业首选股。

事实上,ROE也和投资者的投资收益率密不可分。查理芒格曾经说过:“长期计算下来,投资人在一只股票的收益率,和这家公司ROE相差不大。”

或许,ROE就是巴菲特的信徒们复制其成功关键钥匙。