本文来自微信公众号“静观金融”,作者广发证券资深宏观分析师张静静。

投资要点

美国“硬数据”与“软数据”分化。

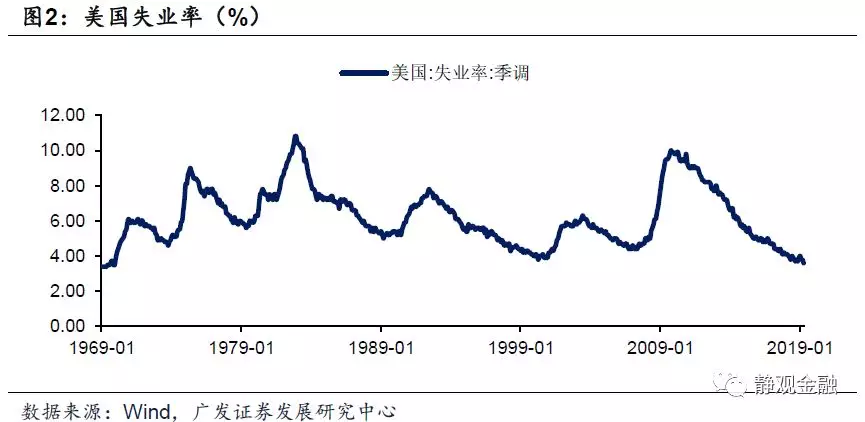

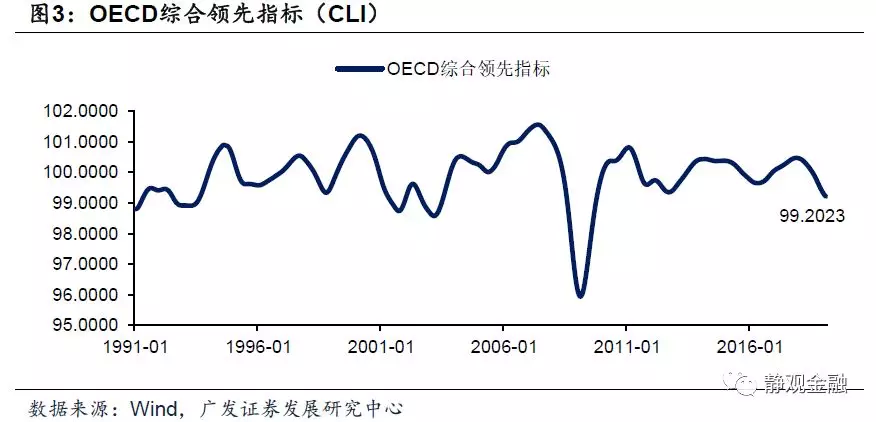

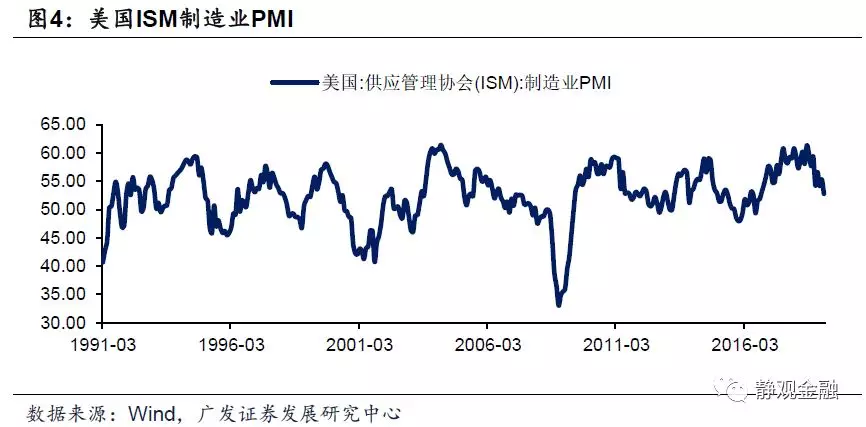

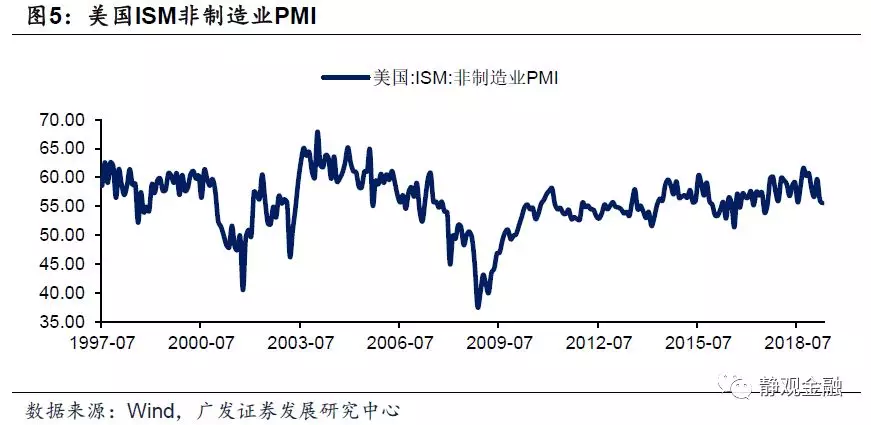

近期公布的美国经济“硬数据”十分亮眼:2019年1Q实际GDP同比增速创2015年3Q以来新高;2019年4月美国失业率降至3.6%,为1970年以来最低水平。但“软数据”却持续回落:OECD综合领先指标(CLI)持续回落,4月制造业及非制造业PMI分别降至30个月及20个月新低。

从经济增长动能切换看美国经济周期。

数据分化或与经济增长动能切换有关。一般来说,美国经济扩张阶段贸易逆差大概率会扩张、经济收缩阶段贸易逆差大概率减少。此外,政府支出一般起到逆周期调节作用。因此,可将个人消费和私人投资归为美国经济内生性增长动能、净出口和政府支出归为调节因素。过去两个季度美国经济增长动能已由个人消费及私人投资切换至贸易差额与政府支出。

按常规逻辑评估,年内美国经济放缓概率更高,但无显著衰退风险。美国实际GDP同比增速走势与个人消费及私人投资合并项同比增速基本保持一致,仅在个别时段出现过短暂背离,但背离后又会快速回归趋同。往后看美国经济状态大概率仍取决于私人部门。在税改推动的税率下降趋势结束以及高基数的背景下,预计年内个人消费支出及私人投资合并项仍将保持放缓趋势,并带动美国实际GDP同比增速下滑。但美国经济并无衰退风险。

美国经济是否存在继续超预期向好的可能性?

来自私人部门的内生性经济动能已趋弱,若美国经济继续超预期向好,唯有逆周期调节,或有三种方式:一是通过贸易谈判大幅收缩美国贸易逆差;二是进一步实施财政刺激;三是实施宽货币。

就未来半年而言,宽财政及宽货币的概率均偏低,因此除非美国能够通过贸易谈判大幅收缩逆差否则经济放缓或仍为大概率。尽管近期美国“硬数据”持续超预期,但美国国债收益率并未明显回升,美债利差也未大幅走扩,或已反映出投资者对于未来几个季度美国经济增速放缓的担忧。

再往后看,2020年美国同时实施宽货币及宽财政的可能性不低,一旦如此美国经济也有望重新企稳。

正文

美国“硬数据”与“软数据”分化

近期公布的美国经济“硬数据”(实际经济数据)十分亮眼:2019年1Q美国实际GDP环比折年率高达3.2%,同比增速同样为3.2%,并且创下2015年3Q以来新高,超出了我们此前的预期(我们在年度展望等报告中指出,2019年美国经济进入周期性放缓阶段);2019年4月美国失业率降至3.6%,为1970年以来最低水平。

但“软数据”(经济调查数据)却持续回落:不仅对美国经济有较好领先性的OECD综合领先指标(CLI)持续回落(截止2019年2月该指标已跌至2009年10月以来最低水平);并且4月制造业及非制造业PMI分别降至30个月及20个月新低。

从经济增长动能切换看美国经济周期

我们认为美国经济“硬数据”与“软数据”的分化主因或是其经济增长动能的切换,过去两个季度美国经济增长动能由个人消费及私人投资切换至贸易差额与政府支出。

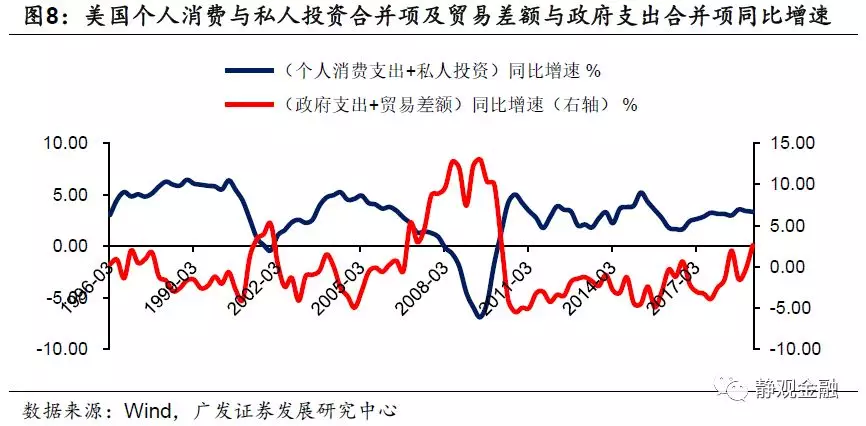

我们将个人消费支出与私人投资两项合并、将净出口和政府支出两项合并。经验规律显示美国实际GDP同比增速与个人消费支出与私人投资合并项的同比增速走势基本保持一致,即便短暂背离也会快速回归趋同。我们预计2019年美国个人消费支出及私人投资合并项同比增速将保持放缓趋势,并带动美国实际GDP同比增速下滑。但美国经济尚无衰退风险。

数据分化或与经济增长动能切换有关

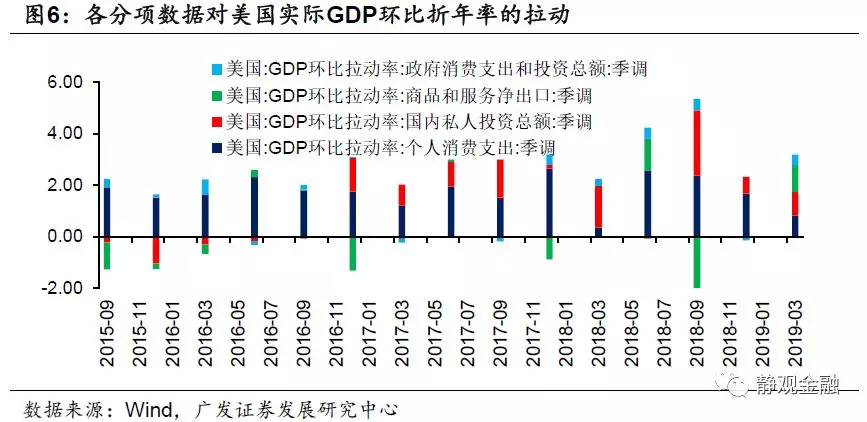

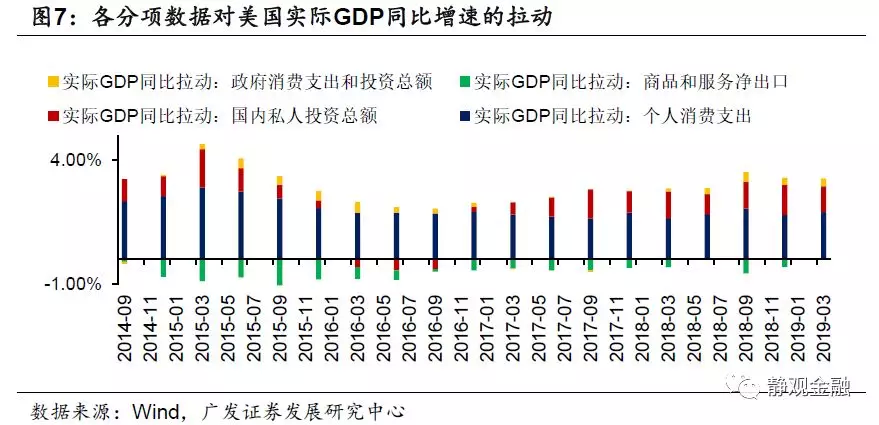

我们认为美国经济“硬数据”与“软数据”的分化主因或是其经济增长动能的切换。图6、7可知,无论从环比还是同比的角度看,净出口都是提振2019年1Q美国经济的重要力量,而个人消费支出和私人投资对经济的拉动则有趋弱的态势。

由于美国处于全球供应链下游,通常被称为“消费国”,一直保持逆差状态,因此一般来说,在美国经济扩张阶段贸易(特别是商品贸易)逆差大概率扩张、在经济收缩阶段逆差大概率减少。此外,政府支出一般起到经济逆周期调节作用。因此,可将个人消费和私人投资归为美国经济内生性增长动能、净出口和政府支出归为调节因素。

我们将个人消费支出与私人投资两项合并、将净出口和政府支出两项合并。图8可以更清晰地呈现出过去两个季度美国经济增长动能的切换:由个人消费及私人投资切换至贸易差额与政府支出。

按常规逻辑评估,年内美国经济放缓概率更高,但无衰退风险

图9所示,美国实际GDP同比增速走势与个人消费及私人投资合并项同比增速基本保持一致,仅在1980年1Q、1988年2Q、1989年3Q、1996年4Q、2007年3Q等个别时段出现过短暂背离。但背离后二者走势又会快速回归趋同。换言之,常规逻辑下,往后看美国经济是否放缓取决于个人消费支出和私人投资两项的整体趋势。

根据我们的估算,税改前2017年美国企业所得税实际税率在15.2%~18.7%之间,税改后2018年该指标降至8.7%~11.9%区间,税改或令美国企业实际税率下降6%~6.5%。特朗普税改也令美国个人所得税由2017年底的12.1%降至2018年底的11.6%。税改或提振2018年美国实际GDP增速0.9个百分点。往后看,尽管税改红利仍在,但税率下降阶段已结束。以个人所得税为例,2019年1Q该指标已由2018年底的11.6%小幅升至11.7%。在税率下降趋势结束以及高基数的背景下,预计年内个人消费支出及私人投资合并项仍将保持放缓趋势,并带动美国实际GDP同比增速下滑。当然,正如我们此前报告中指出的,由于居民部门杠杆率较低,美国经济并无衰退风险。

美国经济是否存在继续超预期向好的可能性?

前文所述,来自私人部门的内生性经济动能已趋弱,若美国经济继续超预期向好,唯有逆周期调节,或有三种方式:一是通过贸易谈判大幅收缩美国贸易逆差;二是进一步实施财政刺激;三是实施宽货币,引导基准利率或者市场利率中枢下移。就未来半年而言,宽财政及宽货币的概率均偏低,因此除非美国能够通过贸易谈判大幅收缩逆差否则经济放缓或仍为大概率。再往后看,2020年美国同时实施宽货币及宽财政的概率并不低,一旦如此美国经济也有望重新企稳。

除非贸易谈判推动逆差快速收缩,否则年内美国经济或难持续超预期

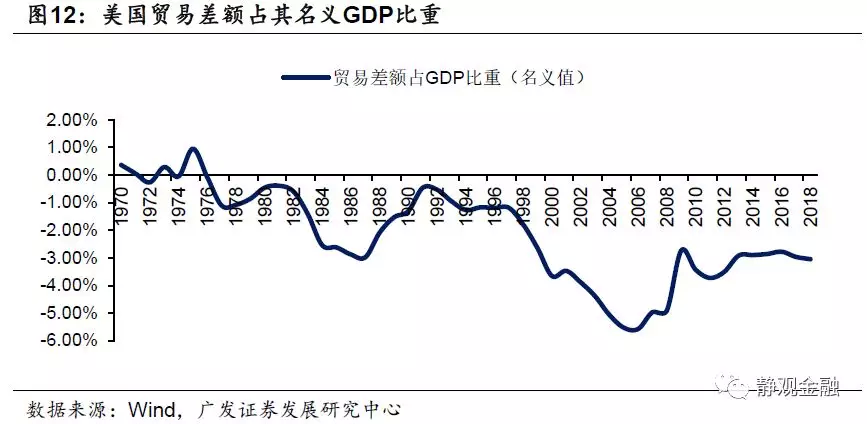

第一种逆周期调节方式:贸易谈判推动逆差快速收缩确实可能短暂提振美国经济,但效果尚难评估。图12所示,目前美国贸易差额占其名义GDP比重为-3.05%,未来半年若美国能够通过贸易谈判大幅收缩逆差确实有望提振经济。但结合前文及图9可知,上世纪70年代以来美国尚未有过利用贸易谈判大幅收缩贸易逆差持续提振经济的先例(长期而言,美国实际GDP同比增速仍与个人消费支出与私人投资合并项同比增速同趋势)。因此,该因素对经济的拉动可能比较短暂,效果也尚难评估。

第二种逆周期调节方式:新财政刺激或无法提振年内经济,且需宽货币配合。4月底至今,特朗普重提基建计划,且CNBC(4月30号)消息称众议院民主党领袖佩洛西开始与特朗普团队商讨2万亿美元基建计划[1]。一旦该计划落地无疑将对美国经济形成提振,但该因素对年内经济影响或极为有限。特朗普上任后曾于2017年4月26日拿出首份税改草案[2],但直到2017年12月2日美国参议院才投票通过特朗普税改[3]。加上中期选举后民主党掌控众议院,预计基建计划难以很快落地。

此外,图13所示,2001-2003年小布什税改、金融危机后的财政刺激和2018年特朗普税改均导致美债规模同比增幅上升。我们在《美联储为何急于年内结束缩表?》等报告中指出10年期美债收益率受美国名义GDP增速及供求影响。而财政刺激既提振美国名义GDP增速,又将增加美债供给,若无宽货币或其他美债需求配合,美国再次实施宽财政大概率将推升美债收益率。2018年美股两次调整以及美国房价回落、销售疲软大概率均与利率快速上升有关。

第三种逆周期调节方式:未来1-2Q或处美联储货币政策空窗期,宽货币暂难指望。货币政策放松或者市场利率回落对于美国经济的积极影响还是比较显著的。以图16为例,2018年11月美国30年期抵押贷款固定利率跟随10年期美债收益率回落,2019年1-3月美国新屋销售就持续回升,尽管其他地产指标尚未改善,但若市场利率继续走低,房价和投资增速也有望止跌回升。

但结合美联储3月[4]及5月[5]议息会议来看,今年4Q之前美联储将继续减持美债、且在美国经济增速放缓或者10月美联储开始增持美债之前其降息概率也并不高。正如我们在报告《强美元反映了什么?》中所述,5-8月很可能是美联储货币政策空窗期。换言之,未来半年左右货币政策难以成为美国经济持续超预期的推手。

美债走势或已反映投资者对未来经济放缓的担忧

尽管近期美国“硬数据”持续超预期,但美国国债收益率并未明显回升,美债利差也未大幅走扩。美债走势或已反映出投资者对于未来几个季度美国经济增速放缓的担忧。

2020年美国有望实现“宽财政+宽货币”组合,经济或再度企稳回升

3月议息会议中,美联储表示将于今年4Q结束缩表并在保持其资产负债表规模不变的前提下重新增持美债(同时削减MBS)[6];我们在报告《美紧缩周期即将结束,有何影响?》中指出美联储或将不晚于2020年2Q重启扩表。

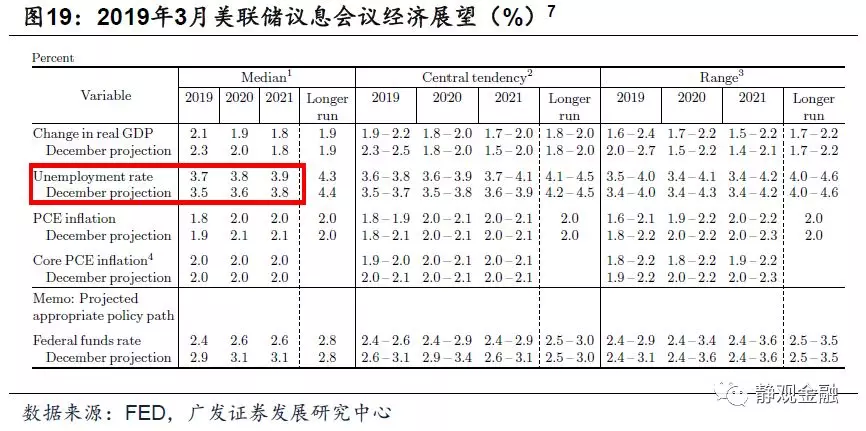

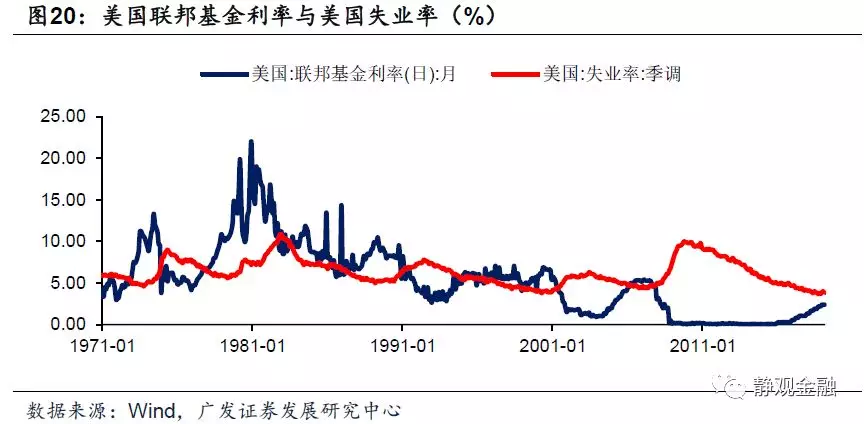

此外,尽管4月美国失业率进一步降至3.6%,但3月议息会议的经济展望中美联储预计2019-2021年美国失业率分别为3.7%、3.8%和3.9%。换言之,美国失业率或将进入阶段性回升周期。历史上美联储只在美国失业率回落的过程中加息;一旦失业率进入回升通道,美联储均采取了降息措施。因此一旦美国失业率如联储预期,则不能排除明年美联储采取降息操作的可能性。也就是说,2020年美联储重新进入宽货币周期的概率较高。

在此背景下,特朗普团队与民主党斡旋、推动基建计划等财政刺激政策的可能性也将上升。一旦实现“宽货币+宽财政”组合,则2020年内美国经济增速止跌企稳的概率就将显著提高。