本文来自微信公众号“文话宏观”,原标题:《光大宏观 | 美国经济韧性再被印证》

摘要

美国一季度GDP环比折年率3.2%,大超市场预期,分项中净出口拉动较大,消费和非库存投资偏弱。 进一步看,进口下滑较多或与前期进口抢跑有关,未来不可持续。出口反弹较多部分反映中美贸易关系回暖,如果接下来中美在贸易谈判中达成协议,后续出口还可能更高。消费下滑部分受临时性因素拖累,预计二季度反弹。非库存投资偏弱表明全球经济疲弱的影响仍在。虽然3.2%的增速难以持续下去,但消费和出口的潜力也可能使美国经济比市场预期的更好。

一季度核心PCE通胀略显低迷增加市场对货币宽松的预期,但短期内美联储转向全面宽松的必要性不大,需关注5月2日FOMC会议后美联储的表态。

正文

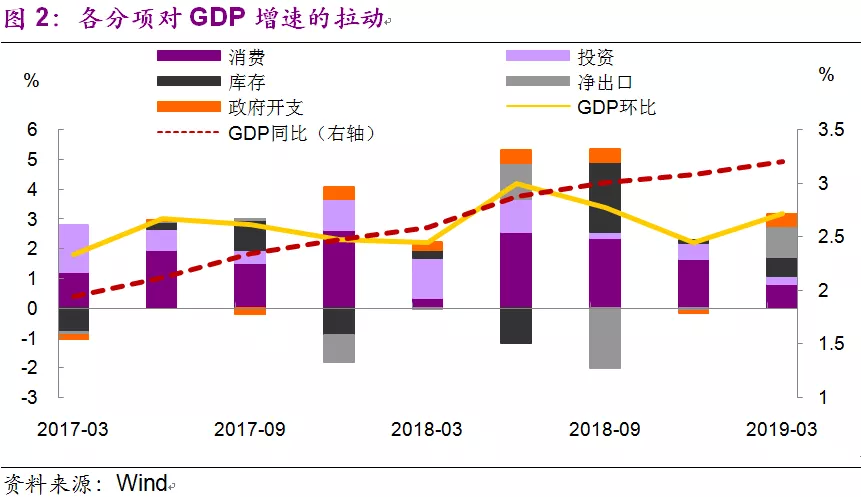

美国一季度GDP环比折年率3.2%,大超市场预期。从分项的增速看,消费、政府支出符合预期,投资和出口高于预期,进口大幅低于预期(图1)。从分项的拉动看,净出口贡献最大,拉动1个百分点。投资中库存贡献较多,拉动0.65个百分点。消费和非库存投资总体偏弱,拉动率均较上一季度下滑(图2)。

考虑到美国一季度GDP增长常年低于其他季度(部分因为经常受到极端天气影响),3.2%的环比增速实属不易。因此,这份GDP数据总体是不错的,但从结构上看,这份数据也包含了临时性因素的影响,具体来看:

第一,进口下滑较多可能与前期进口“抢跑”有关,未来不可持续。去年下半年,受特朗普政府威胁对中国商品征关税影响,部分进口商品“抢跑”,也就是支出前移,导致今年一季度进口需求减弱。另外年初政府关门、天气寒冷等因素制约了经济活动,进一步降低了进口需求。不过3月消费和部分投资数据已较1-2月明显好转,PMI等生产指标也有所回升,预计进口下滑不会持续。

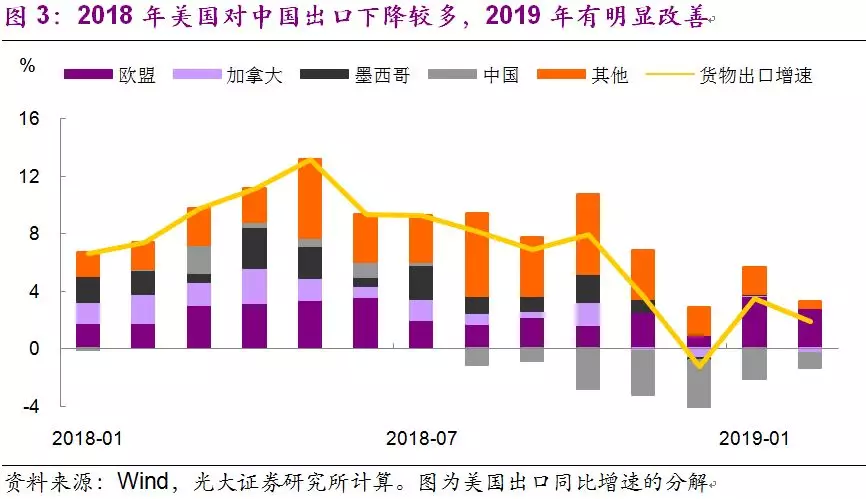

第二,出口反弹部分反映中美贸易关系回暖。去年三季度后,美国对中国出口一度出现断崖式下跌,对中国的大豆出口几乎清零。今年以来,随着中美关系的缓和,中国已恢复从美国进口大豆,也取消了对美额外加征的汽车关税。由于美国GDP看的是环比,这一变化会立刻体现在一季度的GDP数据中。即便从同比上看,今年1-2月对中国出口也有明显好转(图3)。如果接下来中美在贸易谈判中达成协议,后续美国出口增速还可能更高。出口需求增加还可能拉动投资,尤其是与贸易关系紧密的设备投资。

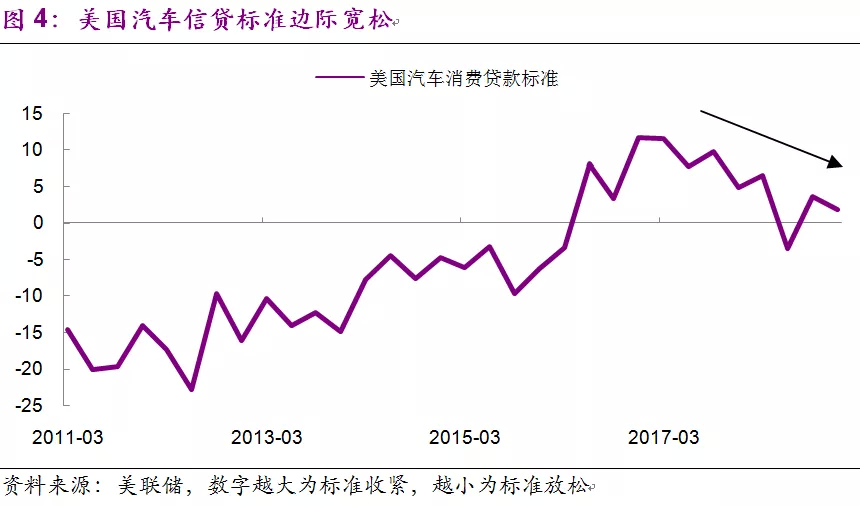

第三,消费增速下滑部分受临时性因素拖累,预计二季度反弹。年初消费走弱与股市调整、政府关门、天气寒冷有关,不再赘述。展望未来,除了就业形势良好,劳动者收入增加,家庭偿债负担低等几个支撑消费的因素以外,消费信贷条件的边际放松也可提供有利条件。比如商业银行汽车贷款标准自2017年已显著放松,利好汽车消费(图4)。另外房屋销售的回暖也利好家电、家用建材等消费品。

第四,非库存投资偏弱表明贸易和全球经济疲弱的影响仍在。建筑和设备投资仍旧疲弱,但3月核心资本品订单好于预期,表明设备投资在边际改善。知识产权投资延续了之前强劲的势头,尤其是软件投资(请参考之前的报告《美国GDP中的新信号》)。住宅投资继续下滑,但环比降幅较上个季度收窄。好消息是,最近美国新屋销售出现回暖迹象,如果这一趋势能够延续,住宅投资也将止跌回升。

综上,我们不认为3.2%的增速会持续下去,但后续消费和出口的潜力也可能使美国经济比当前市场预期的更好。

另需注意的是,一季度核心PCE通胀环比1.3%,不及预期,增加市场对货币宽松的预期。核心PCE是美联储的政策目标之一,该数据走弱引发了市场对美联储进一步宽松的预期,期货隐含的联储年内降息概率再次上升。我们认为,核心通胀走弱可能使部分联储官员态度更加软化,5月的FOMC会议的基调也可能是偏鸽的,但联储会转向全面宽松的必要性不大。

对资本市场而言,不差的GDP数据与货币宽松的预期支撑美股,而低于预期的通胀压制美债利率。GDP数据公布后美股走高,标普500和纳斯达克指数纷纷创出新高,表明市场不认为美国经济短期内存在较大风险。10年期美债收益率下行至2.5%附近,美元指数回落,说明市场认为略显低迷的通胀会继续给联储施加压力,令其转向宽松。往前看,需关注5月2日FOMC会议后美联储对一季度GDP数据的回应。