本文转自微信公号“ 草叔消费升级研究”,作者:吴劲草、郑慧琳

摘要

事件

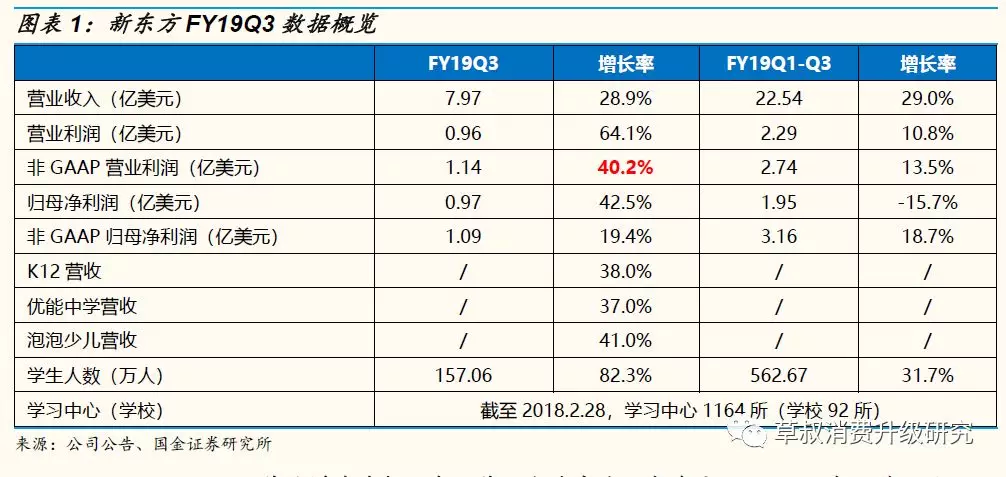

新东方(EDU.US)于2019年4月23日,发布了截至2019年2月28日的FY19Q3未经审计的财报。

投资建议

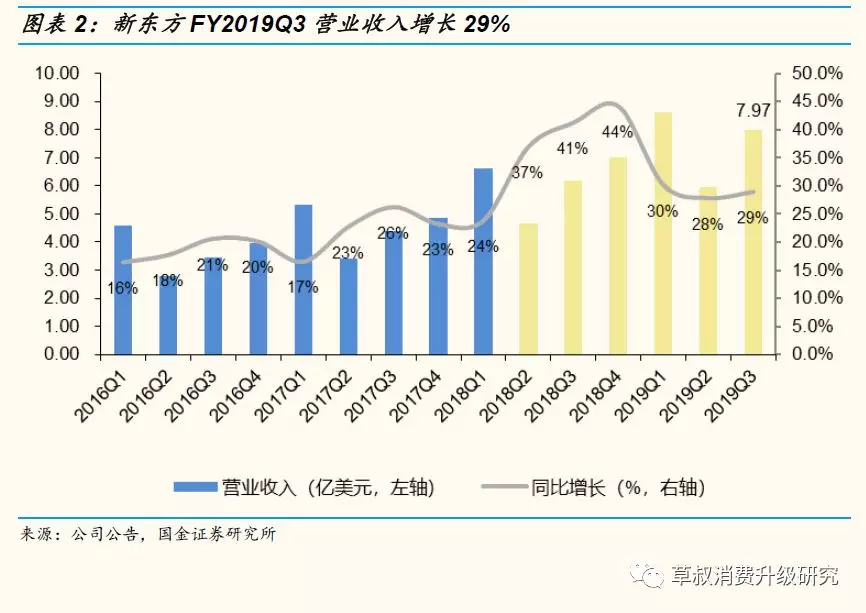

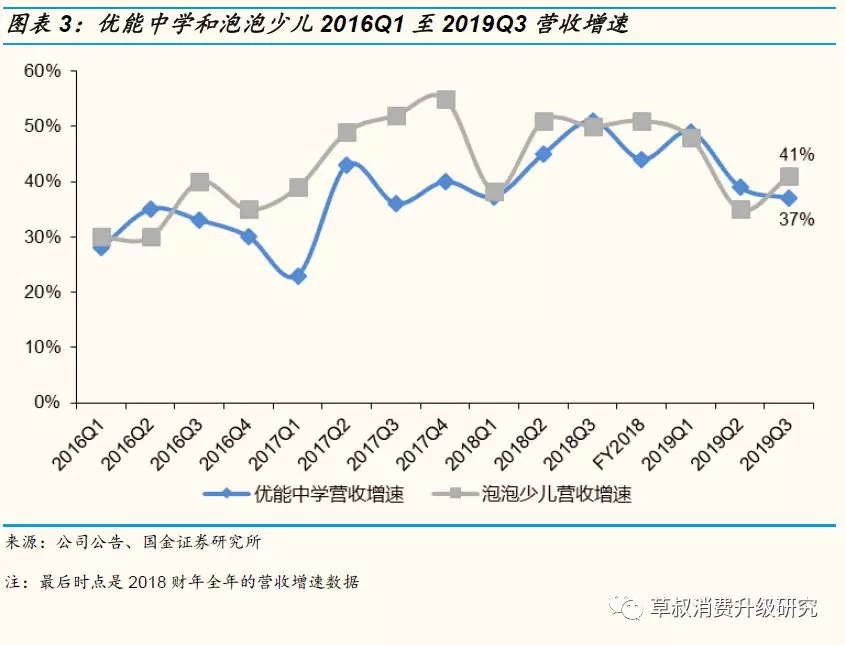

FY19Q3营收增速略超预期,体现龙头实力。新东方FY19Q3实现营业收入7.97亿美元/+29%/36%YoY(以美元计增速/以人民币计增速,后同),以美元计增速略超预期。K12业务收入+38%/46%YoY,是增长重要引擎,其中优能中学收入+37%/44%YoY,泡泡少儿收入+41%/49%YoY。

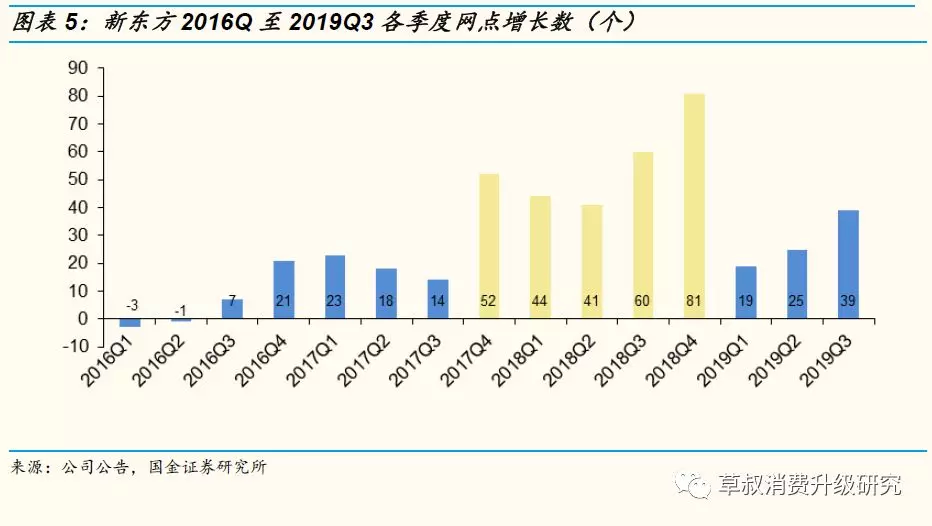

FY19Q4营收指引增速放缓,与网点扩张进程相一致。公司预计FY19Q4实现营业收入+17%-20%YoY,增速相较前4季度有所放缓。主要有两点原因:①公司网点扩张周期影响——网点扩张速度变化约2-3个季度会在收入端有所体现,FY17Q4网点扩张速度增加之后,FY18Q2收入端增速开始发力,FY17Q4-18Q4五个季度扩张速度较快,平均单季度增加56个,FY18Q2-19Q3六个季度收入增速均在25%以上,而FY19Q1-Q3单季度增加网点数为19/25/39个,相对较慢,FY19Q4收入增速放缓符合行业规律;②该预测也考虑到监管政策影响,相对保守。

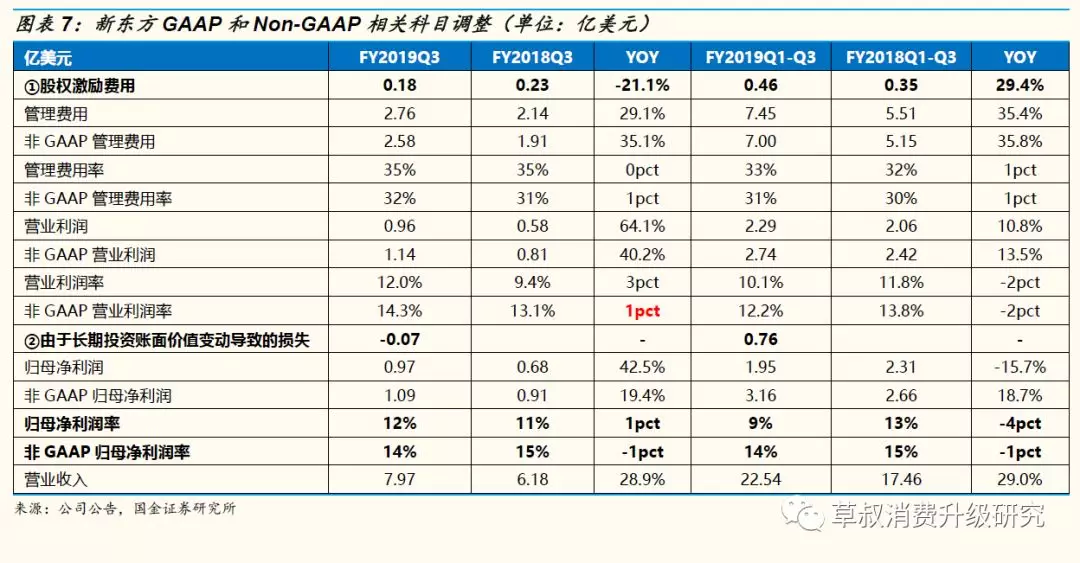

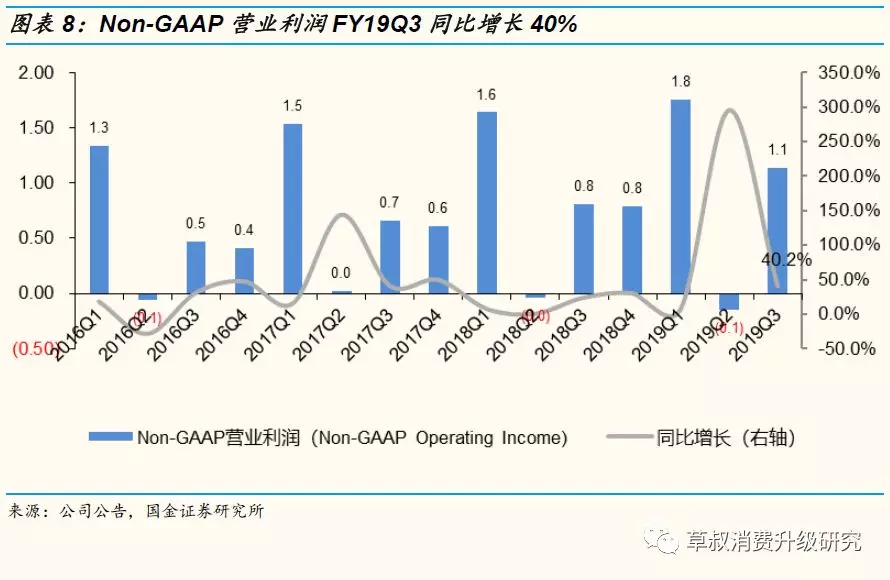

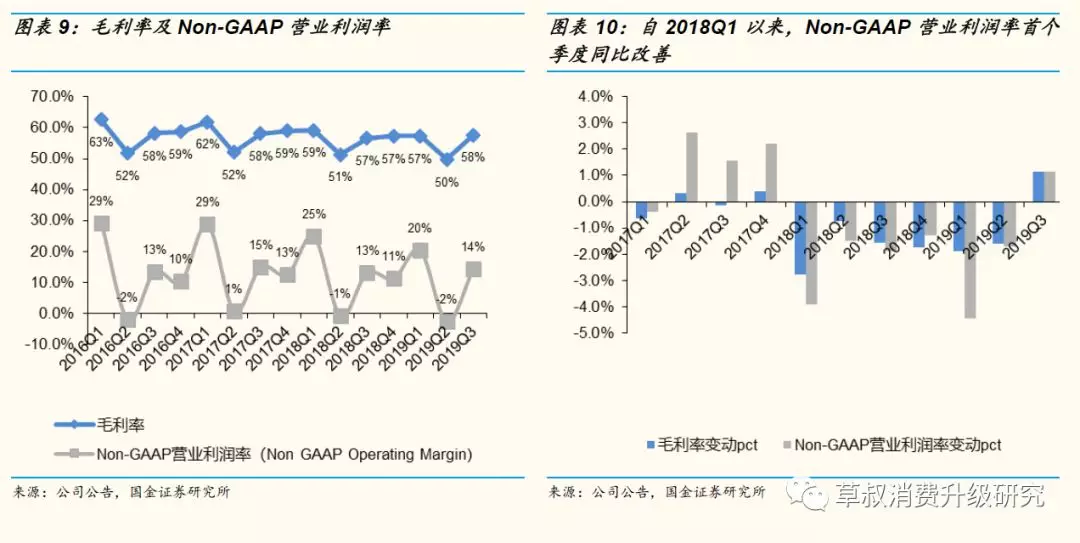

FY19Q3非GAAP营业利润率边际改善。FY19Q3非GAAP营业利润1.14亿美元/+40%YoY,非GAAP营业利润率14.3%/+1.1pct(剔除股权激励费用影响),盈利水平边际改善明显,这是自FY18Q1以来,首个季度非GAAP营业利润率同比提高,体现出新东方和扩张进程相匹配的稳健而强大的运营能力。随着新增网点逐步成熟,整体网点利用率提升,网点扩张速度放缓,利润率有望进入提升周期。未来2-3个季度,非GAAP营业利润率能否在扩张相对放缓的背景下持续改善是最值得关注的指标。需要注意的是,随着部分优惠税率到期,新东方未来综合税率相较往年明显提高,会给非GAAP归母净利率带来较为长期的影响。

投资建议:从政策环境来说,中小机构被扫荡过程中,大机构有提高份额的潜力,虽然新东方自身扩张也会受影响,不过两股力量对冲,我们认为正面力量偏强,我们预计FY19-21年Non-GAAP归母净利润3.95/4.70/5.60亿美元,对应pe分别为36/31/26x,维持增持评级,目标价98美元。

风险提示:教培新规加强监管,或减缓扩张速度等风险。

正文

新东方FY19Q3业绩发布,营收增速+29%略超预期,非GAAP营业利润同增40%,利润率边际改善,业绩指引放缓

新东方(EDU.US)于2019年4月23日,发布了截至2019年2月28日的FY19Q3未经审计的财报。

FY19Q3营收增速略超预期,体现龙头实力。新东方FY19Q3实现营业收入7.97亿美元/+29%/36%YoY(以美元计增速/以人民币计增速,后同),以美元计增速略超预期(新东方在FY19Q2的报告中,预计FY19Q3的营业收入+25%-28%YoY,以人民币计+32-36%YoY)。具体业务来看,K12业务收入+38%/46%YoY,K12业务是增长重要引擎,其中优能中学收入+37%/44%YoY,泡泡少儿收入+41%/49%YoY。

FY19Q4营收指引增速放缓,与网点扩张进程相一致。公司预计FY19Q4实现营业收入为8.21-8.41亿美元,+17%-20%YoY,不考虑汇率波动,以人民币计,+23%-26%YoY,增速相较前4季度有所放缓。主要有两点原因:①公司网点扩张周期影响——网点扩张速度变化约2-3个季度会在收入端有所体现,FY17Q4网点扩张速度增加之后,FY18Q2收入端增速开始发力,FY17Q4-18Q4五个季度扩张速度较快,平均单季度增加56个,FY18Q2-19Q3六个季度收入增速均在25%以上,而FY19Q1-Q3单季度增加网点数为19/25/39个,相对较慢,FY19Q4收入增速放缓符合行业规律;②该预测也考虑到监管政策影响,相对保守。

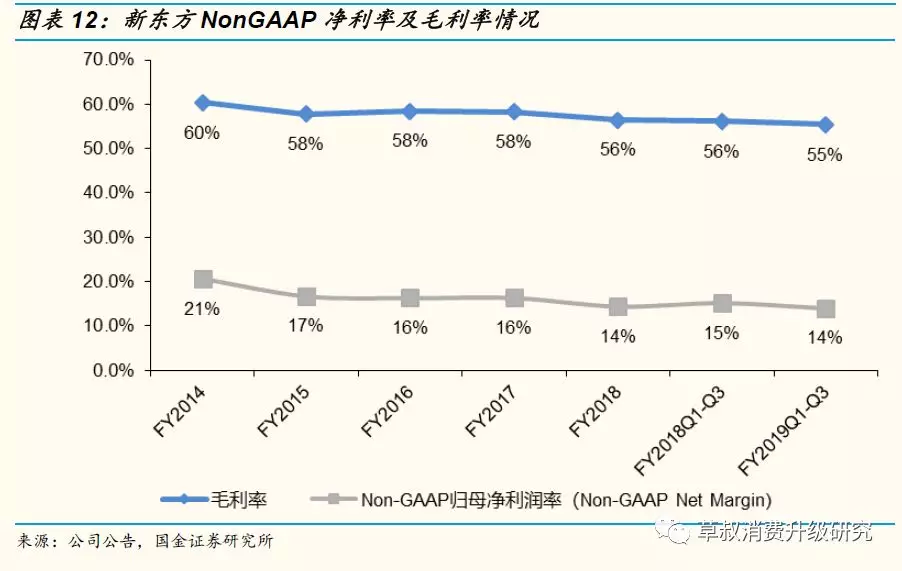

FY19Q3非GAAP营业利润率边际改善。FY19Q3非GAAP营业利润1.14亿美元/+40%YoY,非GAAP营业利润率14.3%/+1.1pct(剔除股权激励费用影响),盈利水平边际改善明显,这是自FY18Q1以来,首个季度非GAAP营业利润率同比提高。可以看到FY17Q4-FY18Q4五个季度的快速扩张,对于FY18Q1-FY19Q2的毛利率和非GAAP营业利润率均造成一定压力,随着新增网点逐步成熟,整体网点利用率提升,网点扩张速度放缓,利润率有望进入提升周期。非GAAP归母净利润1.09亿美元/+19%YoY(剔除股权激励费用及长期投资公允价值变动影响),非GAAP归母净利率13.7%/-1.1pct(受综合税率提高影响)。毛利率57.7%/+1.2pct;销售费用率11.0%/-1.5pct;管理费用率34.6%/0pct。

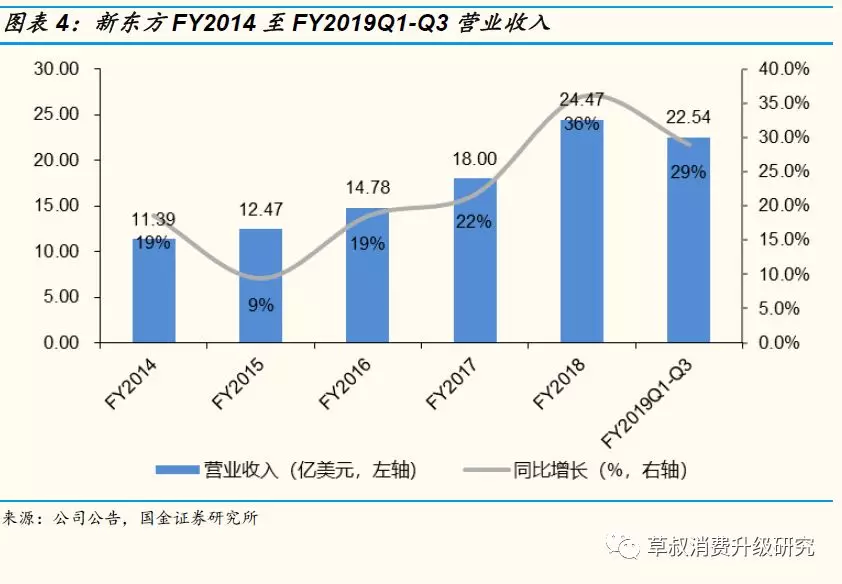

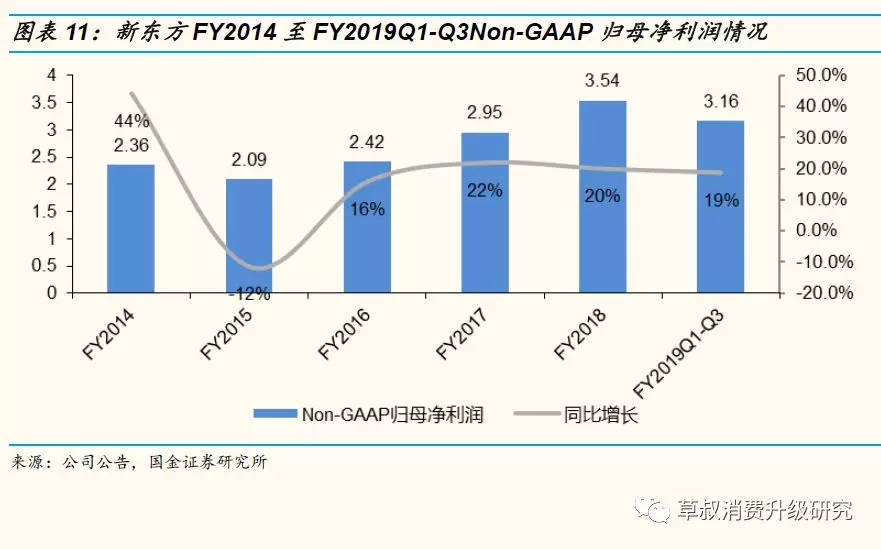

FY19Q1-Q3剔除非经营性因素影响后的非GAAP归母净利润增速为19%。新东方FY19Q1-Q3营业收入22.54亿美元/+29%YoY;非GAAP营业利润2.74亿美元/+14%YoY,非GAAP营业利润率12.2%/-1.6pct。非GAAP归母净利润3.16亿美元/+19%YoY,非GAAP归母净利率14.0%/-1.2pct。毛利率55.4%/-0.7pct;销售费用率12.4%/-0.4pct;管理费用率33.1%/+1.5pct。

非GAAP营业利润率的改善从FY19Q3开始初显,体现出新东方和扩张进程相匹配的稳健而强大的运营能力,未来2-3个季度,是否能在扩张相对放缓的背景下持续改善非GAAP营业利润率是最值得关注的指标。需要注意的是,随着部分优惠税率到期,新东方未来综合税率相较往年明显提高,会给非GAAP归母净利率带来较为长期的影响。

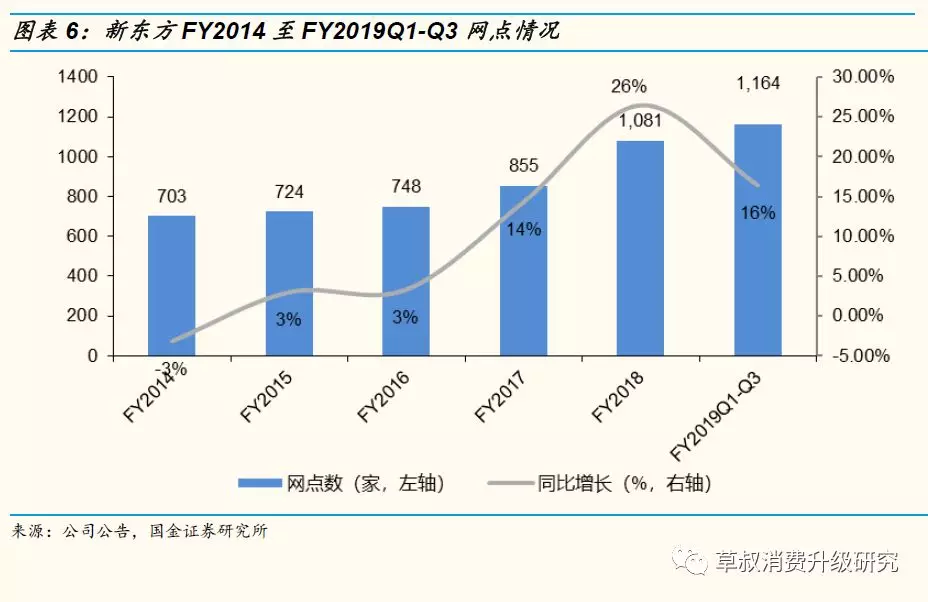

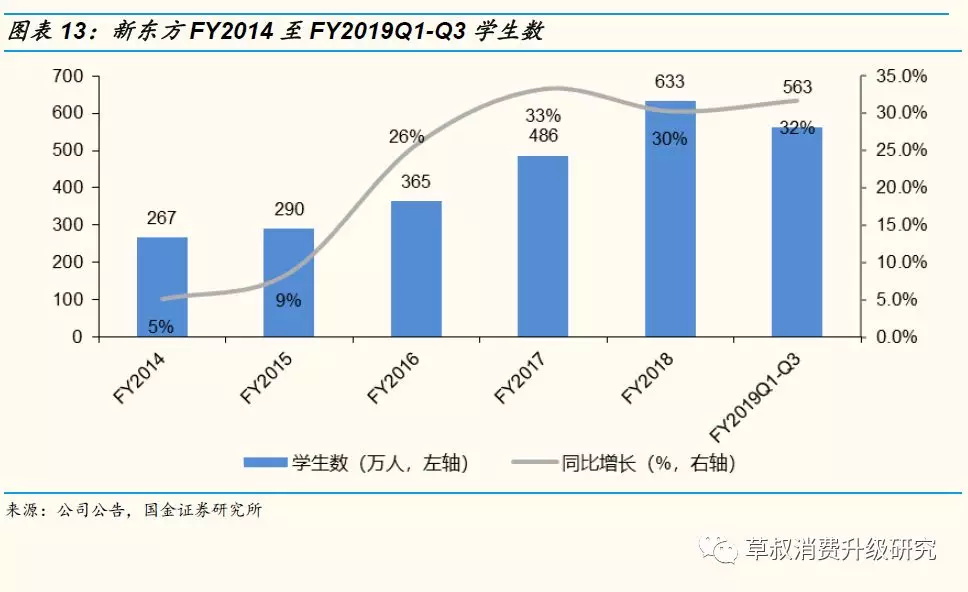

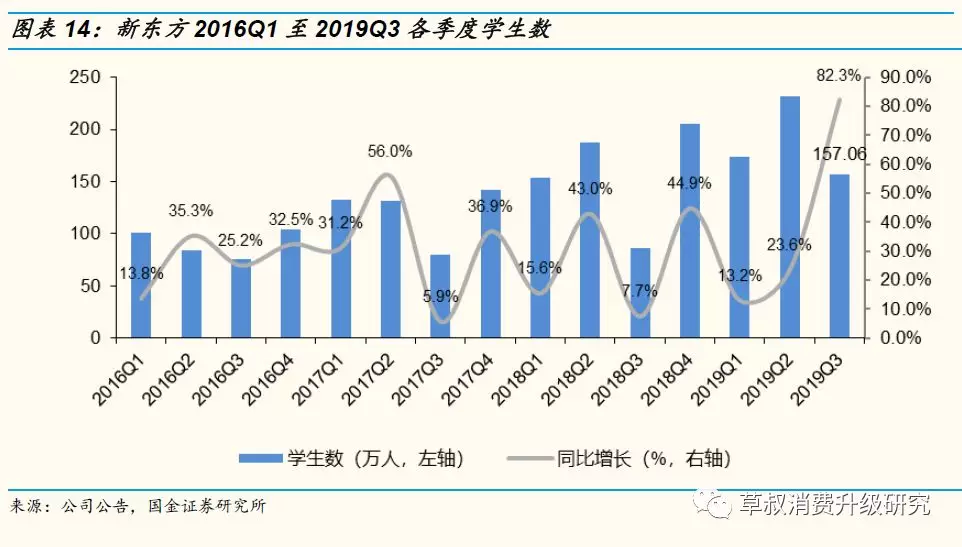

FY19Q3新东方单季学习中心及学校数量增加39个(其中学校增加3所),总数达到 1164个(其中学校92所),较FY18Q3增加了164个。FY19Q3入学人数达157万人,+82%YoY,FY19Q1-Q3入学人数达563万人,+32%YoY,累计值的学生人数增速与同期收入增速相匹配。受到新东方调整报名时间窗口以及监管政策的影响,单季度的学生数增速与当季度的收入匹配度低于原口径,累计值的入学人数更值得参考。

从政策环境来说,新东方优能主要是面对中学生的,中学风险是小于小学的。而在“疯狂黄庄”的整治之后,很多中小机构受到巨大打击,新东方依然可以保持较高增速,这一定程度上反映了其抗风险能力,也体现了在中小机构被扫荡过程当中,大机构是有提高份额的潜力的,当然新东方本身的扩张肯定也是受影响的,不过两个力量对冲下来,我们认为还是正面力量偏强。

投资建议:我们预计FY19-21年公司实现归母净利润3.10/4.30/5.15亿美元,对应pe分别为46/33/28x,Non-GAAP归母净利润3.95/4.70/5.60亿美元,对应pe分别为36/31/26x,维持增持评级,目标价98美元。

风险提示

教培新规强调加强对于校外培训机构的监管,或减缓扩张速度。对营业执照、办学内容、备案等要求增多,或影响公司计划扩张速度,未来预计会持续整治与小升初相关的内容,存在对相关机构产生进一步影响的可能性。

网点扩张成熟需要一定时间验证。在快速扩张过程中,招生和学校利用率的提升可能不及预期。

公司可能无法聘请,培训和留住足够的合格教师,以跟上公司预期的增长速度。在扩张进程中,公司核心业务K12教辅业务需要优质的教师资源以做支撑。

留学签证政策收紧带来的风险。如果未来美国对中国留学生政策的签证政策进一步收紧,或对新东方存量留学业务有一定影响。

双师课堂实践效果有待进一步验证。

附2019.4.23 晚8:00电话会议(已手动翻译成中文):

会议时间:2019/4/23 晚8:00

营收:我们很高兴看到本季度经济增长势头不断加速,以美元计算实现28.9%的增长,或者按人民币计算增长36%,这超出了我们的预期。积极的增长很大程度上取决于我们卓越的经营表现。为了保持这个增长速度, 我们通过K12业务的大部分辅导课程来展现我们优质的产品质量,服务水平以及强大的业务基础,使我们能够捕捉市场不断增长的需求。

学生人数:2019年第三季度学术科目辅导和考试准备课程的学生总数同比增加82.3%至约1,570,600。学生入学人数的显着增加主要是由于春季学期分为两部分。在这种方法下,春季学期的学生入学分别记录在每个部分,每个部分的学生入学分为不同的部分。第一部分的入学放在Q2,而第二部分的入学放在Q3,紧接着Q4.这种做法于2018年11月通过,以符合最新的监管要求。按历史做法,我们只在春季学期Q2收取全额学费,并记录我们的经营情况。

细分业务:K-12课外辅导业务实现了约38%(USD)的同比收入增长, 46%(RMB)。此外,优能中学课后辅导业务增长了约37%(USD),44%(RMB),优能中学人数+72%(受春季报名变更影响),泡泡少儿业务实现了大约41%(USD)的增长, 49%(RMB),泡泡少儿人数+143%(受春季报名变更影响)。海外考试准备及咨询业务收入增长了11.4%(USD),17.6%(RMB)。VIP课程收入增长了24%(USD),31%(RMB)。

网点扩张:在第三季度,我们继续在本季度的产能扩张计划中取得稳步进展,我们积极实施优化市场战略中。我们在现有城市增加了36个学习中心,并在西宁市开设了一所新的线下培训学校,以及绵阳和新乡两所双师模式学校。总而言之,到本季度末,我们教室总面积同比增长约27%,环比增长6%,我们持续在财政年度的前三个季度增加了大约14%的新增容量。这一增长符合我们的四年扩张计划,即20%至25%。伴随着新的市场动力,我们的扩张战略显然已经走上正轨。我们不急于快速扩张,而是想要稳步前进。我们会为了学生努力优化现有的运营,以便提供高质量的教育服务,为下一个季度提供持续动力。我们将继续在该领域努力和进行战略投资,包括课程的改进,计划设计,教学能力的提高和新技术的创新应用,不断渗透在我们的教学过程中。

盈利水平:经过我们的不断努力,我们在战略延伸和运营效率之间保持健康的平衡也得到了回报。非美国通用会计准则营业收入同比增长40.2%至约1.138亿美元,非美国通用会计准则营业利润率从一年前的13.1%上升120个基点至14.3%。

ASP(客单价):现金收入除以总入学人数,同比下降约24%,值得注意的是,我们目前低于正常的水平,ASP主要是由于k12业务学费收取时间的变化,从11月底开始,我们将春季课程分为两部分,因此招收学生数和学费收入只是春季第一部分,而往年在Q2会收春季的全部学费。GAAP收入除以总教学时间,同比增加了5%(RMB)。细分来看,优能中学同比增加了5%,泡泡少儿英语同比增加10%,海外考试准备业务同比增加9%(RMB)。QA&

Q:关于Q4的业绩预测(公司预计FY19Q4实现营业收入为8.21-8.41亿美元,+17%-20%YoY,不考虑汇率波动,以人民币计,+23%-26%YoY),为什么会有一周的课时将被放在下一个季度中?具体说明一下Q4收入的增长影响?

A:①为了适应政策的需求,我们把3月到6月间的K12业务一周的课时收入推迟至2020年的Q1,这将会对我们19Q4的总收入产生3%(RMB)的消极影响。②Q4是海外咨询业务的旺季,本财年使用新的会计政策,19Q3的收入增长率(RMB)为32%,18Q4(RMB)为44%(海外咨询业务预计有3%的影响)。加回我们推迟确认的一周K12业务收入和会计政策影响这两大因素,19年Q4收入增速不会低于30%。其他业务类型不变,我们有良好的持续盈利能力。

Q:本季度递延收益的增长?

A:以美元计算的递延收益同比增长10%,这是由于采用新的会计政策已经低于正常的水平。①关于Q3递延收益的部分被重新分类为或有负债。这将产生7%-8%的影响。②关于 3月到6月间的K12业务一周的递延收益,将会对我们19Q4的递延收益产生6%-7%的影响。我建议你加回RMB贬值7%的影响,考虑这些因素之后,19Q3递延收益增长率会高于30%。

Q:FY2020在线业务投资情况,以及收入指引?

A:本年度我们的容量扩张速度预计为20%-25%,我们预测FY2020总体收入增长将达到30%(RMB),本年度我们线上线下整合投资总额为9500万-1亿美金,去年给的指引是投资1.1-1.2亿美金。

Q:学校利用率管理和改善的空间

A:本季度市场扩展是提高学校利用率管理的驱动性因素。Q3利用率提升200bps,这是很核心的一个驱动因素。通过30%(RMB)收入增长预期和20%-25%预期容量扩张速度也可以看出来,为了顺应市场拓展,我们相信你会在下个季度和下个财年看到我们高水平的学校利用率。

Q:FY2020的容量扩张速度?

A:FY2019我们的容量扩张速度大致预计在20%-25%,前三个季度,已经实现了14%。由于市场上仍有许多好的机会和新东方雄厚的实力,我们预计FY2020的业务拓展率大致仍为20%-25%。

Q:下个季度或财年不同业务线的学生留存率能否提升?

A:现有的数据来说,泡泡少儿英语的留存率接近90%,优能中学,包括初高中整体留存率超过75%,正在逐步提升。我们预测优能业务线留存率在未来能达到75%-80%水平。我们计划研发新的线上教育产品来增加留存率,未来的留存率的增长是可以预期的。目前,我们已经看到了留存率存在的风险,但是我们过往三年所研发的产品都对我们的学生的留存率起到积极的影响。

Q:请披露一下新东方在线本季度的损失,并预测下季度和下一财年新东方在线的经营情况?

A:我们这个季度不能披露新东方在线的数据。下一个季度我们会披露新东方在线的数据。新东方在线2019H2的margin会比2019H1的低。

Q:由于我们调整了学费收费日期,这会对泡泡少儿和优能中学入学人数有所影响吗?

A:泡泡少儿和优能中学19Q3的入学人数增长分别为40%-45%和40%,仍表现良好,受学费周期变更的影响不大。结合5-10%的价增,会获得收入的增长。

Q:今年暑假促销活动的战略是什么?

A:去年入学人数为70万人,今年我们会改变暑期促销战略,更关心学生的留存率,去年我们给暑期报名的学生以200元的优惠,今年我们提升至400元,这将有利于我们筛选我们真正的顾客,在这次促销过后,同时,今年暑期促销后,我们的留存率也会有所提升。

Q:其他收益为2410万,为什么会比去年同期下降30%?

A:其他收益的主要构成为银行利息收入,今年的银行年化收益率比去年低。

Q:Non-GAAP营业利润率提升的主要原因,并预测FY2020的情况?下个季度的指引是?

A:主要两点原因:我们的业务拓展计划和线上的其他投资的增加。FY2020年,我们期望margin逐年提升,我们不想改变长期的margin 指引,长期的Non-GAAP营业利润率指引为17%。下个季度的指引,margin是持平,这受到收入端的影响。

Q:税率变化情况?

A:Q3税率调整为22%,受到公允价值变动收益影响,去除掉这部分税率为18.5%,部分税率优惠到期了,今年全年税率预测总体平均下来在18%-19%之间。

Q:线上线下授课体系的区别?课程持续时间的变化范围,以上海为例,缩短至2.5小时的原因

A:这是我们近三年来课程改革的原因。线上线下各有自己的适合人群,线上适合中学和大学生,他们受国内考试体系的激烈程度的影响,更适合人数大规模的线上教育,自控能力强的人也适合线上教育,线下适合自控力不好的人。目前,线上线下的市场仍然是非常巨大,而作为教育龙头之一,我们仍占据很小的一部分份额,我们仍想在这两个体系内充分发掘市场份额。

在两年以前,我们的北京学校曾经试验过调整课程时间,取得了巨大的成效,我们希望以后在各个城市持续复制推广。把原来3小时的线下课程时间调整为2.5小时线下,半小时线上,在线上的半小时里,学生可以做作业(一些可以自己完成的内容)等,课堂评分更好了。

Q:19年Q4主营业务收入预测下降是季节性的还是偶然性的?

A:是正常的。首先季节性,Q4会比Q3低2个点,理由是第一个问题的回答,①为了适应政策的需求,我们把3月到6月间的K12业务一周的课时收入推迟至2020年的Q1,这将会对我们19Q4的总收入产生3%(RMB)的消极影响。②Q4是海外咨询业务的旺季,本财年使用新的会计政策,19Q3的收入增长率(RMB)为32%,18Q4(RMB)为44%(海外咨询业务预计有3%的影响)。加回我们推迟确认的一周K12业务收入和会计政策影响这两大因素,19年Q4收入增速不会低于30%。

Q:本季度线上线下营业利润率拆分?

A:我们不披露营业利润线上线下的拆分明细,我只能说明线下的营业利润率比线上的好。

Q:有无计划在新城市建立新的学习中心?还是有距离的在目标城市建立新的学习中心?亦或是在大城市使用线上线下混合的教育方法建立新的学习中心?

A:FY2020我们有计划建设新的学习中心,主要还是在我们已经有教学点的目标城市,总体来说,我们认为大型城市比如北京仍有许多建立线下教学点的空间。

Q:海外咨询业务收入的增长是多少?会计政策变化对咨询业务收入的影响?

A:海外咨询业务收入贡献约8-9%,Q4的收入贡献比例会比其他季度高一点,会计准则在18Q4之后有变更,新准则收入确认的更早。对成本确认没有影响。

Q:海外考试准备业务的收入增速?

A:海外考试准备业务的收入增速预计10-15%(RMB),明年FY2020的指引也在10%-15%左右(RMB)。

Q:企业目前最大的风险是什么?

A:两个风险:政策风险(对K12业务和海外考试准备业务)和人力资源风险。我们在过去三年投入很多去建立新的培训体系,但是我们仍然以来优秀的人才去运行,尤其是对local school而言。