本文来源微信公众号“雪涛宏观笔记”,作者天风宏观分析师宋雪涛。

摘要:历史上EPS负增长时的美股大都表现不佳。美股EPS衰退的程度(时长和回撤幅度)取决于美国经济后周期背景下PPI是否快速上行,通过成本和财务费用恶化利润表;而PPI与产量拐点的先后关系可以揭示当前PPI上行是否为企业利润恶化的主要因素。

本轮EPS的衰退会好于00-01年和07-09年,但比14-15年和98年严重。根据历史经验,预计本轮EPS下行将持续4-5个季度至2019年底,EPS单季增速最低为-10%~-20%,美股最大回撤15%~30%。

原文:

4月中旬起,美股持续一个月的一季度业绩期即将开启。根据Factset汇总的一致预期,一季度标普500指数EPS同比增速可能会掉入负区间(-3.9%),为2016年年中全球同步复苏以来首度出现负增长。回顾美股历史上业绩负增长的宏观背景和股市表现,我们认为本轮美股业绩衰退会弱于互联网泡沫(00-02)和金融危机(07-09),但比上轮周期(15-16)更为严重,因此提示美股风险。

一、历史上美股EPS衰退期的宏观背景与美股表现

从历史角度看,美股EPS同比增速为负的时间段,美股表现大都不佳。

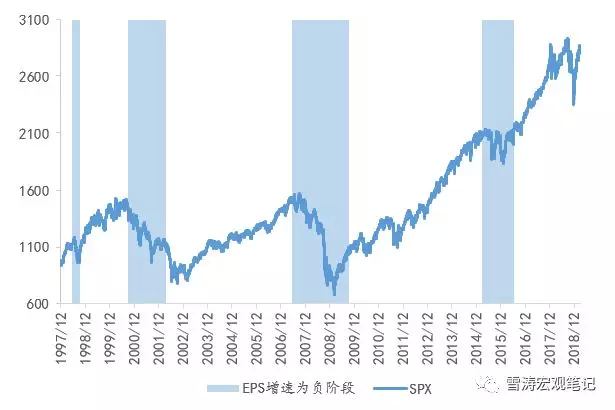

图1:美股EPS同比增速为负阶段,美股表现大都不佳

资料来源:Bloomberg,天风证券研究所

1998Q3:EPS下降5.7%,SP500下跌11.5%,最大回撤19.3%

1996年初,美国经济开始强劲复苏,美元走强对新兴市场形成了一定压力。1997年开始,亚洲金融危机爆发,大宗品价格(CRB)在1997年初开始同比负增长,美国工业品价格指数(PPI)亦同步见顶回落;但商业周期见顶滞后,工业产值同比增速在98年初才见顶,此时成本(PPI)已大幅下降,对企业利润率下滑形成缓冲,因此EPS增速在98年Q3才软着陆(-5.67%),当季标普500下跌11.5%,期间最大回撤19.34%。

2000Q4-2002Q1:EPS最多单季下降26%,SP500下跌17.9%,最大回撤32.8%

对亚洲金融危机外部冲击和美国经济下行的担忧,促使美联储从1998年夏天开始连续降息至1999年中。美国经济在98年底止住下滑,跟随海外经济反弹。1999年,美国经济出现过热迹象,互联网热潮推动投资增长,GDP强劲,失业率降至4%,PPI从98年底的-3.3%回升至2001年初最高的9.1%。1999年-2000年,美联储6次加息至6.50%,经济从过热进入滞胀。2000年,美国企业利润在一季度开始迅速下滑,设备投资随之回落;企业规模扩张的放缓,以及美联储货币政策的收紧,显著打压美股估值。盈利和估值的双重承压,最终导致美股在2000年见顶回落、互联网泡沫破灭。EPS自2000年4季度开启连续6个季度的负增长,期间美股下跌17.9%,最大回撤32.76%。

2007Q3-2009Q3:EPS最多单季下降33%,SP500下跌36.1%,最大回撤56.78%

2001年-2003年,美联储持续降息,居民受低利率环境的“鼓励”开始大举买房,逐步形成“房价涨—举债买房—房价涨”的加杠杆路径。新兴市场特别是中国的高速发展推动了21世纪初的商品大牛市。受输入性通胀影响,美联储在 2004 年 6 月至 2006年 6 月连续 17 次加息至 5.25%,房价从2006年7月开始止涨转跌,美国居民和金融机构财务状况恶化。尽管美国经济基本面自05年开始回落,海外经济的强劲、商品的供给短缺推升美国PPI同比从06年底的-2.4%上升至08年中的17.4%,企业利润在利润率、产量的恶化下大幅回落。随着房价迅速下跌,银行选择提高贷款利率和减少贷款数量,致使金融市场流动性不足,信贷收缩逐渐演变成金融危机。美股EPS增速自07年Q3连续下滑2年,期间标普500指数下跌36.1%,最大回撤56.78%。

2015Q2-2016Q2:EPS最多单季下降6.6%,SP500微涨1.92%,最大回撤14.16%

2014年伊始,美联储退出QE和重启加息的预期增强,过剩资金开始从产能过剩的新兴市场撤出,大宗商品价格开始暴跌,且页岩油技术革命使原油价格几近腰斩,美国PPI自2014年年中开始迅速回落。与1998年类似,美国商业周期见顶滞后于PPI,PMI、工业产值、产能利用率等数据在2014年四季度见顶。PPI并不是导致利润率下降的主要因素,相反PPI的快速、大幅度下行(成本端)支撑了企业利润率在15Q2前维持在较高的位置上。2015年中开始,大宗商品价格和PPI筑底,美股利润率开始下滑,叠加周期性的产量收缩,美股EPS自15年Q2开始连续4个季度的衰退,衰退比较温和(最低-6.6%),期间标普500指数上涨1.92%,最大回撤14.16%。

二、四次美股EPS发生衰退时的规律

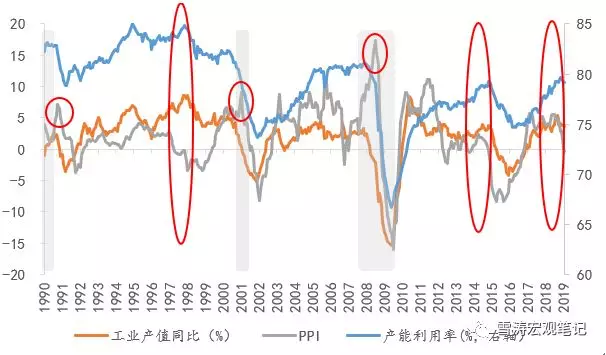

(1)四次EPS衰退期间,量和价的表现截然不同。工业产出(量)均早于EPS衰退时点下滑,标志着经济周期和企业需求端的下行早于企业盈利的下行。而PPI(价)的表现则有所不同:1998年与2015年的EPS衰退期开始之前PPI已转负;而2000年和2007年的EPS衰退期开始之后PPI尚未见顶。

图2:4次EPS衰退时工业产出均下滑,但PPI同比表现不同

资料来源:Bloomberg, 天风证券研究所

(2)PPI上行期的EPS衰退往往更深。周期下行的背景下,企业对消费者的议价能力下降,如果PPI输入性上升,高昂的成本难以转嫁到消费者部门,企业往往需要降价牺牲利润率换取销量。因此,2000年与2007年由于PPI高企,美国企业利润率大幅下滑,美股EPS的衰退也更为显著,而1998年与2015年因为PPI下降,利润率几乎保持不变,EPS衰退也比较温和。

图3:01与07年商业周期末尾,PPI上行过快过高会降低企业利润率

资料来源:Bloomberg, 天风证券研究所

图4:98年与15年商业周期向下,但利润率几乎不变,EPS衰退比较缓和

资料来源:Bloomberg, 天风证券研究所

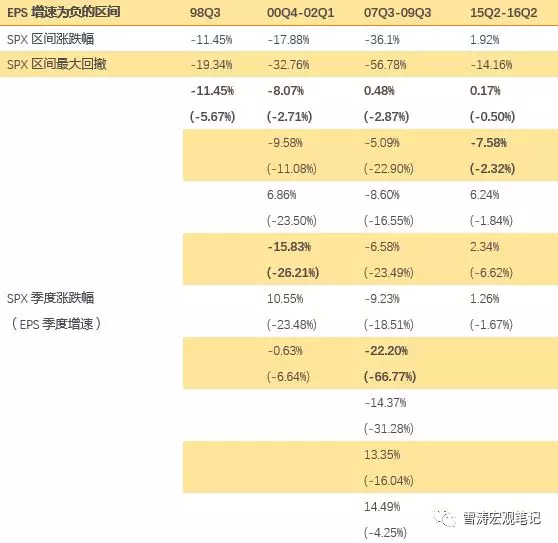

(3)过去四次美股EPS衰退期的第一个季度,美股表现为下跌或微涨,基本没有投资价值。除了2015年之外的三次EPS衰退期,美股表现最差的季度发生在EPS跌幅最深的当季。

表1:EPS 衰退时标普500指数表现

资料来源:Bloomberg, 天风证券研究所

三、本轮美股EPS的衰退会有多严重?

可以看到,美股EPS衰退的程度(时长和回撤幅度)取决于美国经济后周期背景下的PPI是否快速上行,通过成本和财务费用恶化利润表;而PPI拐点与产量拐点的先后关系可以揭示当前PPI上行是否为企业利润恶化的主要因素。

图5:剧烈的EPS衰退PPI高点晚于产量拐点,温和的EPS衰退则反之

资料来源:Bloomberg,天风证券研究所,注:阴影部分为NBER定义的美国经济衰退期

1998年与2014-15年类似,美国经济周期与海外经济周期发生错位的背景下PPI主要因为海外因素提前回落,美国的PMI、工业产值和产能利用率(量)刻画的商业周期拐点则滞后。PPI并不是导致利润率下降的主要因素,相反,成本端PPI原材料项的快速大幅度下行对冲了需求下行导致的销售价格下滑,支撑了企业利润率保持较高水平。因此,00年互联网泡沫和07年次贷危机期间,上市企业利润率大幅下滑;而98年和14-15年,上市企业利润率基本保持不变,EPS同比增速最低为-5.8%和-6.6%(vs互联网泡沫-26%和次贷危机-33%)。

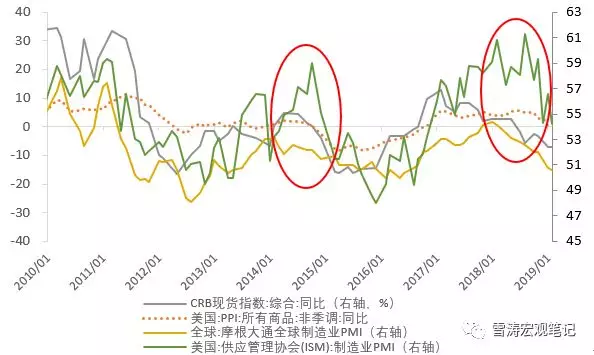

本轮经济周期与2014-15年有一定相似之处——美国经济顶点约落后全球经济2~3个季度,CRB同比在17年即见顶,但原油价格同比因为供给因素在3季度才触顶,综合来看美国PPI在三季度见顶。我们在《几个维度看年初以来的美国经济》判断美国经济周期拐点已现,美国工业产值和产能利用率均在去年Q4出现拐点。

图6:2014年、2018年美国经济与世界经济错位

资料来源:Bloomberg,天风证券研究所

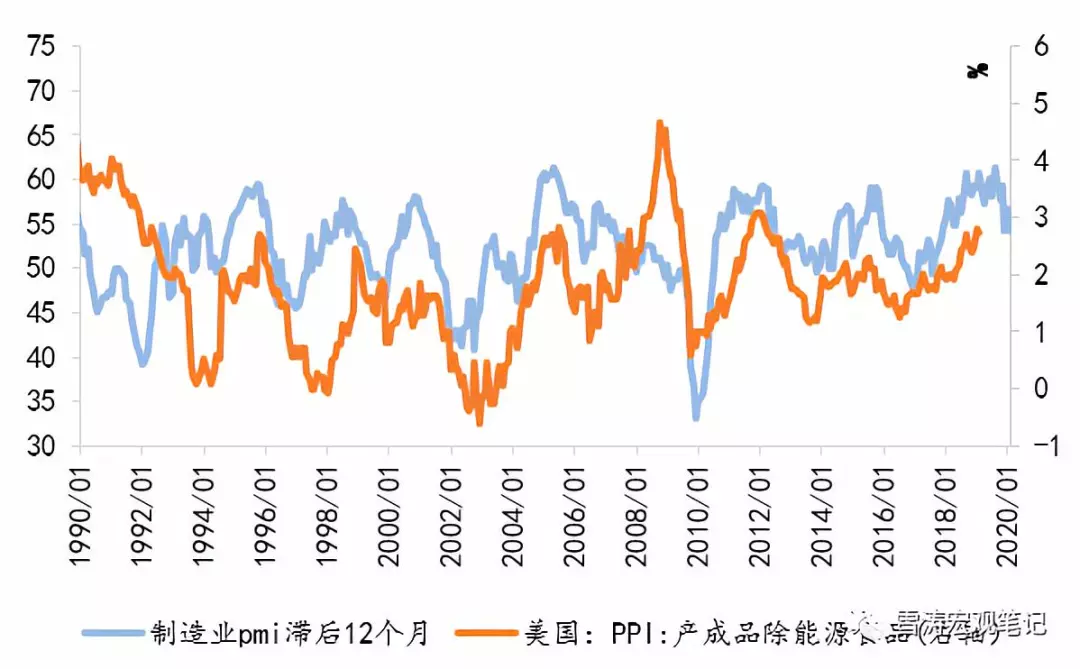

不同的是,本轮全球大宗商品价格以及PPI具有较强韧性。上一轮周期(2014-2015)主动去库存后,新兴市场的产能扩张不足(中国供给侧改革),同时铜产量收缩、淡水河谷溃坝、OPEC+削减原油产量。由于去年下半年基数较低,若海外大宗品价格维持目前水平或走高,美国PPI原材料项的同比可能在下半年企稳回升;而产成品价格则受美国需求影响,滞后美国制造业PMI约一年左右,从PMI走势看PPI产成品项的同比将在未来半年下滑。收入端与成本端的走势背离,届时将进一步降低企业利润率。

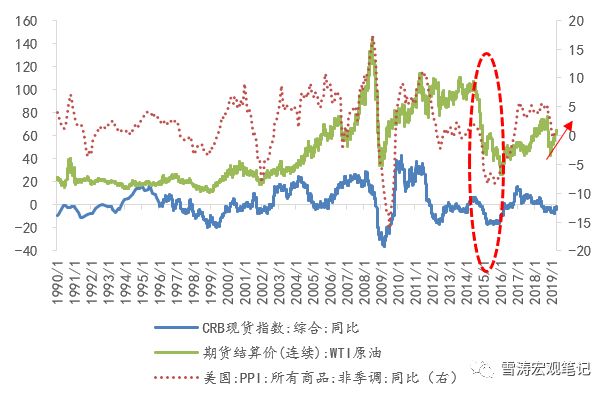

图7:海外大宗价格走势主导美国PPI:所有工业品同比走势

资料来源:Bloomberg,天风证券研究所

图8:美国PPI产成品项主要受国内需求影响

资料来源:Bloomberg, 天风证券研究所

1998年EPS的单季负增长出现在库存小周期的底部(98年Q3~Q4)。而本轮EPS增速顶在2018年Q3,考虑到EPS增速下行期一般持续6-7个季度,我们预计:

本轮EPS下行将持续4-5个季度至2019年底;

本轮EPS的衰退会好于互联网泡沫(2000-02年)和金融危机(2007-09年),但比2014-15年和1998年更为严重;

EPS同比增速预计单季底部为-10%~-20%,标普500最大回撤在15~30%。

风险提示

海外经济超预期回升;贸易战给美国带来超预期利好(编辑:刘瑞)