本文来自国金证券,作者袁维,原标题《从上市公司一季度销售数据中能看到什么?》。

行业观点

3月份生猪销售价格大幅回升,猪价上涨基本已确定:

行业看:受疫情影响生猪产能去化严重, 份销售均价均大幅提 ;产能去化严重,3 份供需缺口逐步显现,受生猪市场行情变化导 上市公司 份销售均价均大幅提升;全年猪价持续上升,今年二季 生猪出栏对应去年四季度仔猪,而去年四季度疫情正严重,今年三季 进入消费旺季,故二三季度供需缺口将进一步扩大,生猪价格将快速 行,且此轮周期猪价高点更高,景气时间更长。

上市公司角度看:1)温氏、牧原、天邦产能分布大部分在疫情重灾 ,销售价格低于生猪均价;同时上市公司主动提升了生物安全硬件基 设施,收入端、成本端双重承压也导致生猪上市公司一季度业绩亏 。2)牧原出栏均重最低,受疫情影响大;根据测算,3 份牧原出 均重 9 斤;我们认为牧原出栏均重低源于公司主要产能分布在疫 重灾区河南及东北,以及公司自繁自养模式导致养殖集中度较高,疫 风险较大;基于以上原因公司为预防非洲猪瘟提高了生物安全防疫。

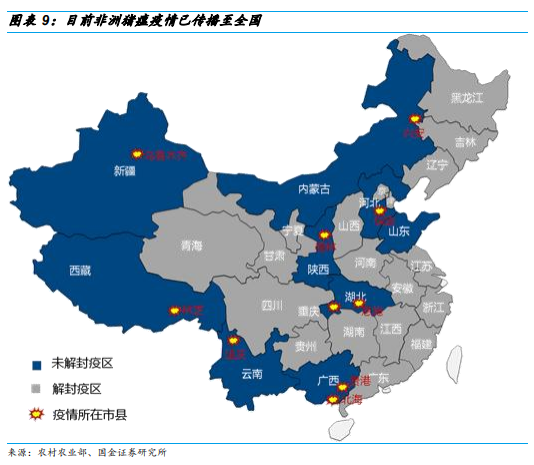

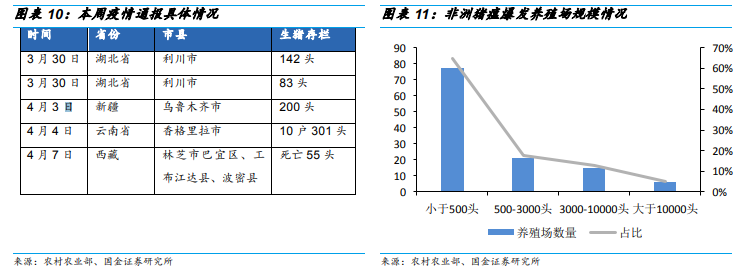

非洲猪瘟疫情更新:本周我国最后一个非疫区西藏发生非洲猪瘟疫情,本周 通报 疫情。截至目前我国共通报疫情 19 ,目前通报发生疫情养殖 散养户占比约 4.71%。

生猪产业链数据更新:生猪、母猪价格持续上涨,仔猪价格大幅上涨:根据 亚和讯,本周全国生猪均价 5.1 /kg,同比上涨 2.46%,环比上涨 .73%;二元母猪价格 6.78 /kg,环比上涨 .79%,同比上涨 0.08%; 猪均价 6.34 /kg,同比上涨 2.97%,环比上涨 2.34%。

农业农村部调研七个省区:产能快速下降,猪价有所回升,屠宰企业数量下 ,消费端影响有限

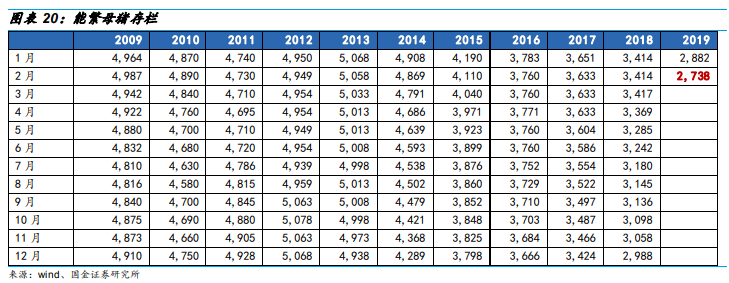

各地现状:河南猪产能快速下降;广东 1月繁母猪存栏同比下降 2%;吉林生猪产能明显下降,猪价有所回升,“不敢养”“不能养”问 题出;重庆和江苏能繁母猪下降数量较大,生猪屠宰企业生产数量下 降非洲猪瘟监测费用增加,负担加重;江西情况环保和疫情导致生猪 产明显下降,疫情对猪肉消费的影响有限。

农业部调研省区均显示产能下降严重,而最早受非瘟袭击的东北、山东等猪主产区价格回升,供需缺口逐步显现。

投资建议

生猪行业进入上行周期,上市公司产能进一步释放叠加三季度消费旺季,生猪格将持续快速上行,我们继续关注生猪企业:温氏股份、天邦股份、唐人神;关注动保企业:生物股份、中牧股份。

风险提示

非猪瘟疫病控制风险、原材料价格波动风险、猪价上涨不达预期、食品安 全险、其他疫病风险、环保风险

从上市公司一季度销售数据中能看到什么?

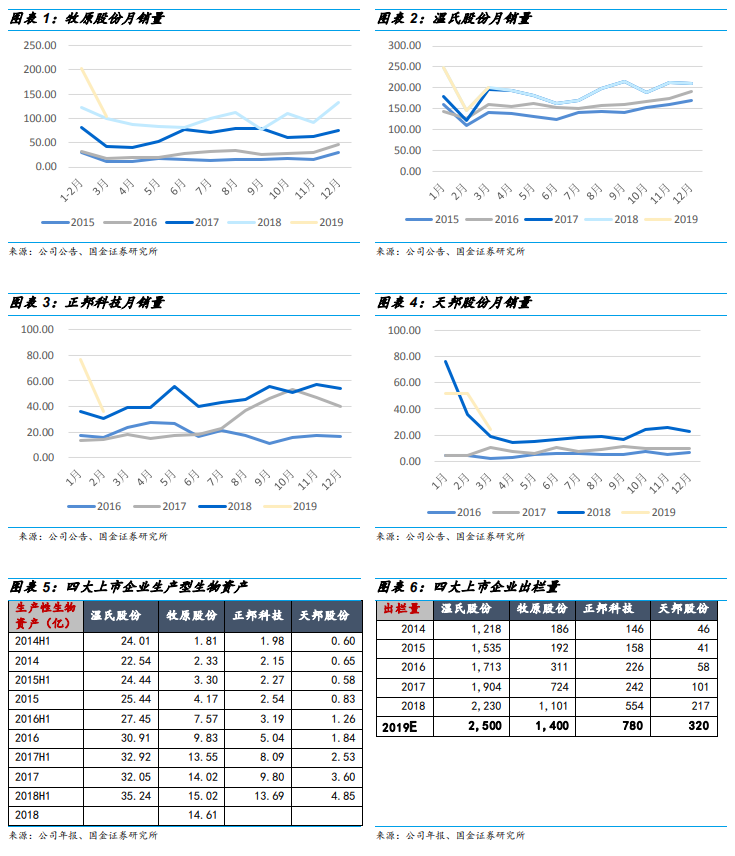

本周温氏股份、牧原股份、天邦股份、金新农均发布 3 月份销售简报。

1)数据分析:

从单月看,我们可以看到经过 1、2 月份集中出栏,叠加春节过后 3 月份 上市公司销售量数据回归与去年同期相近水平,环比有较大降幅。

牧原股份 3 月份销售生猪 105.1 万头,销售收入为 12.30 亿元,销售均价 13.15 元/公斤,同比变动分别为 5.42%、14.74%、26.93%;温氏股份 3 月销售商品肉猪 200.94 万头,收入 32.49 亿元,销售均价 14.02 元/公斤, 同比变动分别为 2.15%、23.40%、27.80%;天邦股份 3 月份销售生猪 24.71 万头,销售收入为 3.83 亿元,销售均价 13.34 元/公斤,同比变动分 别为 30.40%、59.65%、27.53%;金新农 3 月生猪销量合计 4.71 万头, 收入合计 0.75 亿元,增长 54.60%,商品猪销售均价 13.85 元/公斤。

从季度来看,牧原股份 2019 年一季度销售商品猪 307.71 万头,销售收入 30.32 亿元,同比变动分别为 38.92%、10.37%;温氏股份 2019 年一季度 销售商品猪 596.30 万头,销售收入 83.69 亿元,同比变动分别为 19.65%、 8.38%;天邦 2019 年一季度销售商品猪 76.26 万头,销售收入 10.11 亿元, 销售均价 11.17 元/公斤(剔除仔猪价格影响后为 11.06 元/公斤),同比变 动分别为 78.93%、60.49%、-9.85%。

从全年来看,根据各公司生产性生物资产来看,牧原预计出栏 1300-1500 万头,温氏预计出栏 2500 万头,天邦预计出栏 300 万头以上。

2)从行业角度看:

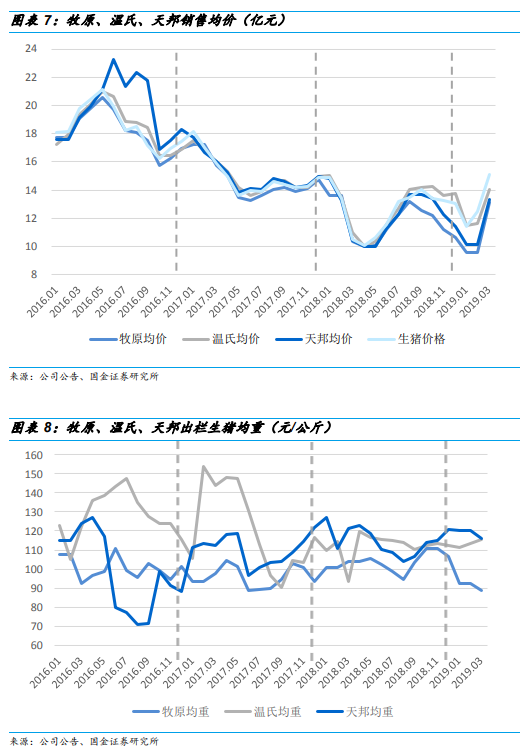

3 月份销售价格大幅回升,猪价上涨基本已确定。由于此次非洲猪瘟影响 远高于 06 年蓝耳病疫情,产能去化严重,3 月份供需缺口逐步显现,受生 猪市场行情变化导致上市公司 3 月份销售均价均大幅提升。

全年猪价持续上升,今年二季度生猪出栏对应去年四季度仔猪,而去年四季度疫情正严重,今年三季度进入消费旺季,故二三季度供需缺口将进一 步扩大,生猪价格将快速上行,且此轮周期猪价高点更高,景气时间更长。

3)从上市公司角度看:

上市公司产能分布大部分在疫情重灾区,销售价格低于生猪均价。温氏股份产能大多分布在两广地区;牧原股份产能主要分布河南、安徽、山西、 东北、内蒙古等地区;天邦股份产能主要分布在山东、江苏、安徽、湖北、 广西;上述地区均为疫情重灾区,导致销售价格低于生猪均价。

同时也由于大部产能在疫情重灾区,上市公司均主动提升了生物安全硬件 基础设施,收入端、成本端双重承压导致生猪上市公司一季度业绩亏损。

牧原出栏均重最低,受疫情影响大;根据上市公司销量、销售额、均价数 据测算,3 月份温氏股份、牧原、天邦出栏均重分别为 115.33 公斤、 89.00 公斤、116.19 公斤;我们认为牧原出栏均重低:1)公司主要产能分 布在疫情重灾区河南及东北;2)公司自繁自养模式导致养殖集中度较高, 疫情风险较大;基于以上原因公司为预防非洲猪瘟提高了生物安全防疫等 级,部分养殖场进行一次性清栏销售,有的甚至提前出栏,一季度公司出 栏均重持续下降。

非洲猪瘟疫情更新

我国最后一个非疫区西藏发生非洲猪瘟疫情,本周共通报 3 起疫情,目前通报发生疫情养殖场散养户占比约 64.71%。

生猪产业链数据更新

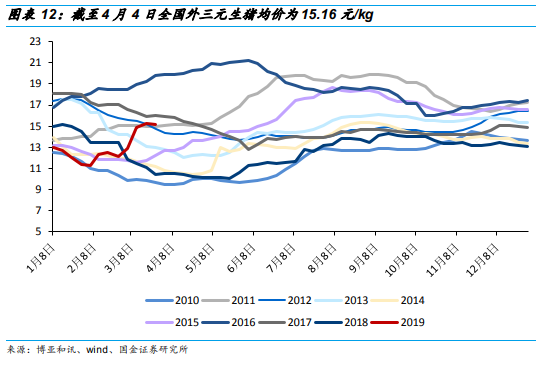

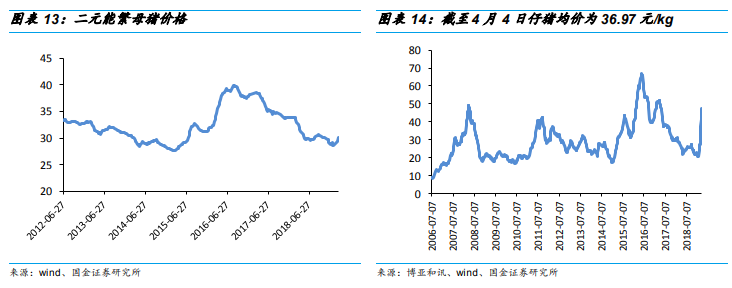

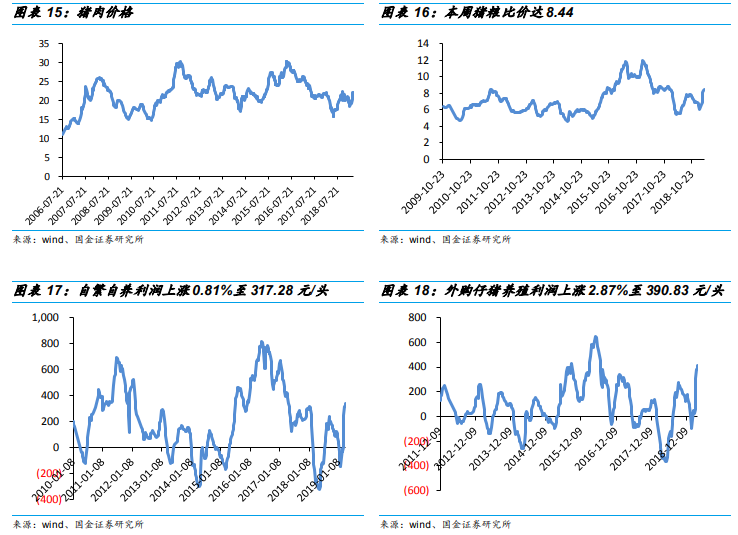

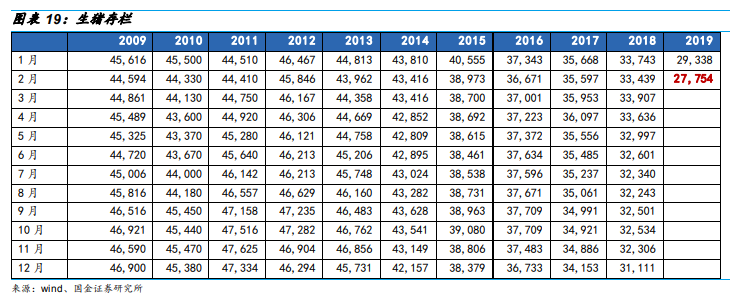

生猪、母猪价格持续上涨,仔猪价格大幅上涨:根据博亚和讯,本周全国生猪均价 15.1 元/kg,同比上涨 42.46%,环比上涨 0.73%;二元母猪价格36.78 元/kg,环比上涨 4.79%,同比上涨 20.08%;仔猪均价 36.34 元/kg,同比上涨 42.97%,环比上涨 12.34%。

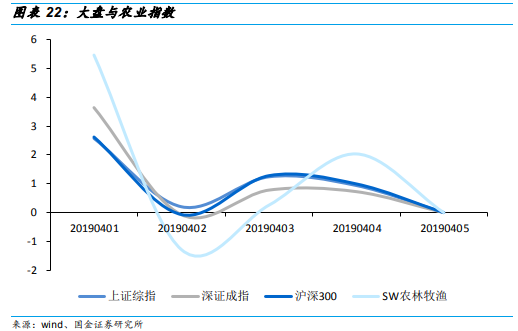

本周农业板块表现

本周(2019 年 4 月 1 日-2019 年 4 月 7 日),农林牧渔行业 6.51%,同期沪深 300、上证指数、深证成指变动分别为 5.04%、5.14%、4.90%。本周涨幅前五的公司为:傲农生物(29.53 %)、新五丰(27.36 %)、正邦科技(23.63 %)、金新农(16.88 %)、新希望(14.66 %)。

新闻速递:我国最后一个非疫区西藏发生非洲猪瘟疫情,山东省印发生猪保险方案

农业农村部:3 月 30 日,湖北省利川市 2 个养殖场发生非洲猪瘟疫情

一个养殖场存栏生猪 142 头,发病 8 头,死亡 5 头;另一个养殖场存 栏生猪 83 头,发病 83 头,死亡 73 头。这是湖北省自 2019 年 1 月 10 日解除封锁 80 天后再次发生疫情。

农业农村部:4 月 3 日,新疆乌鲁木齐市米东区发生非洲猪瘟疫情

截至目前,该养殖合作社存栏生猪 200 头,发病 15 头,死亡 15 头。 疫情发生后,农业农村部立即派出督导组赴当地。同时,禁止所有生 猪及其产品调出封锁区,禁止生猪运入封锁区。目前,上述措施均已 落实。

农业农村部:4 月 4 日,云南省香格里拉市发生非洲猪瘟疫情

截至目前,10 户养殖户共存栏生猪 301 头,发病 196 头,死亡 105 头。 疫情发生后,农业农村部立即派出督导组赴当地。同时,禁止所有生 猪及其产品调出封锁区,禁止生猪运入封锁区。目前,上述措施均已 落实。

河南省非洲猪瘟疫情防控工作应急指挥办公室:发布关于加强屠宰环节非 洲猪瘟监测工作的通知

跨省销售生猪产品和年屠宰 10 万头以上的屠宰企业以及生猪屠宰、加 工一体化企业最迟于 4 月 1 日前开展非洲猪瘟自检;年屠宰 5 万头以 上的屠宰企业最迟于 5 月 1 日前开展自检;其他屠宰企业最迟于 7 月 1 日前开展自检。

农业农村部:农业农村部畜牧兽医局和全国畜牧总站在七个省区进行了相关调研

各地现状:河南猪产能快速下降;广东 1 月能繁母猪存栏同比下降 26%;吉林生猪产能明显下降,猪价有所回升,“不敢养”“不能养” 问题突出;重庆和江苏能繁母猪下降数量较大,生猪屠宰企业生产数 量下降,非洲猪瘟监测费用增加,负担加重;江西情况环保和疫情导 致生猪产能明显下降,疫情对猪肉消费的影响有限。

建议:1)国家财政承担病死猪扑杀补贴,提高非洲猪瘟防治效果;2) 政府以“先建后补”方式资助规模养殖场和屠宰企业建立洗消中心, 降低疫病传播风险;3)客观审视当前非洲猪瘟影响,适时调整疫情防 控策略。

农业农村部:发布加工流通环节开展非洲猪瘟病毒检测公告

为进一步加强非洲猪瘟防控,严防染疫生猪产品进入食品加工流通环 节,维护人民群众切身利益,保障生猪产业健康发展,按照国务院非 洲猪瘟防控工作部署,现就非洲猪瘟疫情防控应急响应期间在加工流 通环节开展非洲猪瘟病毒检测。

山东省畜牧兽医局:联合省财政厅等四部门修订印发了《山东省畜牧业保 险实施方案》

本次修订将本省能繁母猪、育肥猪政策性保险保额分别提高到 1200 元 /头和 800 元/头,保险费率保持不变。将非洲猪瘟纳入保险赔偿责任并 统一了育肥猪赔偿标准。

农业农村部:4 月 7 日,西藏林芝市发生非洲猪瘟疫情

林芝市巴宜区、工布江达县、波密县发生非洲猪瘟疫情。截至目前, 上述疫点共死亡生猪 55 头。当地已按照要求启动应急响应机制,采取 封锁、扑杀、无害化处理、消毒等处置措施,对全部病死和扑杀猪进行无害化处理。同时,禁止所有生猪及其产品调出封锁区,禁止生猪运入封锁区。目前,上述措施均已落实。

农业农村部:4 月 2 日辽宁省沈阳市新民市发生一起家禽 H5N1 亚型高致病性禽流感疫情

该养殖户存栏家禽 24500 羽,死亡 1000 余羽。疫情发生后,当地按照有关预案和防治技术规范要求,切实做好疫情处置工作,已扑杀家禽 25472 羽,全部病死和扑杀家禽均已无害化处理。

公告一览:牧原、温氏、天邦发布 3 月份销售简报,新希望、普莱柯、 北大荒、南宁糖业、正虹科技发布 2018 年年报

牧原股份:关于全资子公司注册成立

公司决定使用自有资金 2,000 万元设立全资子公司江苏新沂牧原农牧 有限公司(名称以工商登记机关核准为准)。

牧原股份:发布 2019 年 3 月份销售情况简报

2019 年 3 月份,公司销售生猪 105.1 万头,销售收入 12.30 亿元;商 品猪销售均价 13.15 元/公斤,比 2019 年 1-2 月份上升 36.98%。

温氏股份:发布 2019 年 3 月销售情况简报

商品肉猪销售 200.94 万头,收入 32.49 亿元,销售均价 14.02 元/公斤, 环比变动分别为 37.59%、69.13%、20.65%,同比变动分别为 2.15%、 23.40%、27.80%。

中牧股份:与海南农垦股权投资基金管理有限公司签订合作框架协议

双方根据国家产业政策和区域发展政策,重点围绕现代化农业发展主 题,在畜牧服务业、饲料、疫苗、兽药、动物医院、宠物服务,及其 上下游相关领域,依托中牧股份的专业优势、海垦基金的地方优势及 资金优势,开展包括但不限于项目信息共享、项目资源推荐、项目投 资、股权投资、技术专家交流、产业信息互动等多领域的合作。

新希望:发布 2018 年年度报告

2018 年公司实现营业收入 690.63 亿元,同比增长 10.38%,归母净利 润 17.05 亿元,同比增长-25.23%;全年经营性现金流达 33.37 万元, 同比增长 23.04%;并且在 2022 年冲击 2,500 万头生猪出栏。

正虹科技:发布 2018 年年度报告

2018 年公司实现营业收入 13.42 亿元,同比增长-0.48%,归母净利润 0.56 亿元,同比增长 246.07%

北大荒:发布 2018 年年度报告

2018 年公司实现营业收入 32.65 亿元,同比增长 9.10%;实现归属母 公司净利润 9.76 亿元,同比增长 25.19%。

南宁糖业:发布 2018 年年度报告

2018 年公司实现营业收入 35.98 亿元,较上年同期增加 23.8%,归属于上市公司股东的净利润-13.6 亿元,较上年同期减少 603.94%。

南宁糖业:发布收购报告书

为了加快推进糖业“二次创业”和糖业战略发展,南宁振宁资产经营 有限责任公司将持有的南宁糖业 23.70%的股权无偿划转至广西农投集团。无偿划转后,收购人直接持有南宁糖业 76,813,828 股股份(占南 宁糖业总股本的 23.70%)。

海南橡胶:关于收到收入保险赔款的公告

2019 年 1 月 1 日至 2019 年 1 月 31 日期间因价格波动触发保险赔付 条件,经公司与中国人民财产保险股份有限公司海南省分公司、中国 太平洋财产保险股份有限公司海南分公司查勘定损,确定此次赔付金 额为 3,593,694.74 元,目前赔付款项已全部到账,公司将上述款项计 入营业外收入。

天邦股份:发布 2019 年 3 月份商品猪销售情况简报

公司 2019 年 3 月份销售商品猪 24.71 万头,销售收入 38,344.09 万元, 销售均价 13.34 元/公斤(剔除仔猪价格影响后为 13.02 元/公斤)。

天邦股份:2019 年第一季度业绩预告

归属于上市公司股东的净利润为 -3.6~-3.0 亿元,同比增长 - 1032.29%~-1218.75% 。

普莱柯:发布 2018 年年度报告

2018 年公司实现营业收入 6.08 万元,同比增长 14.75%,实现净利润 1.36 万元,同比增长 18.77%。

风险提示

非洲猪瘟疫病控制风险:非洲猪瘟在我国第一次出现,致死率达到 100%,若未能进行有效控制,将严重影响生猪养殖行业;还有其他疫病风险;

原材料价格波动风险:生猪饲料原材料 90%是大豆、玉米,若原材料大豆、玉米价格出现波动将影响生猪养殖成本;

猪价上涨不达预期:目前生猪价格回暖,我们看好今年全年猪价,若出现生猪价格上涨不达预期,则相关上市公司业绩则会出现不准确的情况。

其他疫病风险:生猪疫病有猪蓝耳、猪瘟、口蹄疫等,若出现其他疫病情况,也会对生猪产业造成一定损失;

环保风险:生猪产业是排污企业,前几年环保政策频出,划定禁养区、限养区,对生猪产业造成较大的影响;

宏观经济系统性风险:宏观经济系统性风险将会在供需两端对企业造成影响,特别是需求端的萎靡将直接导致企业倒闭潮。