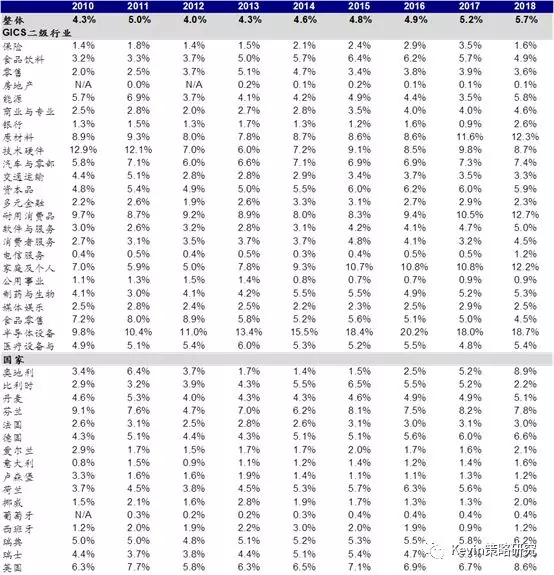

本文来源于“Kevin策略研究”微信公众号,作者为中金海外策略与资产配置分析师刘刚(Kevin, CFA)、董灵燕。

主要内容

3月回顾:市场波动再现;鸽派美联储和增长担忧推动利率大幅下行

4月全球市场展望:流动性与基本面的拉锯战

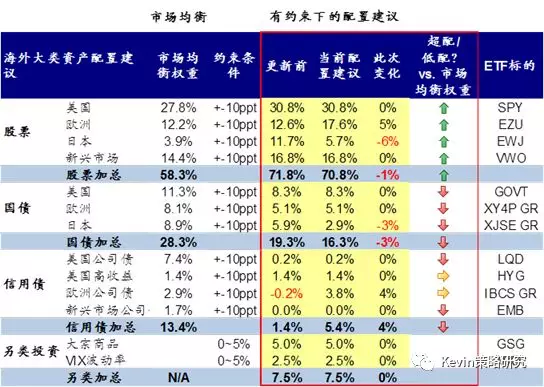

4月资产配置建议:小幅增加对欧洲股市和信用债的配置比例,调低日本股债比例

3月回顾:市场波动再现;鸽派美联储和增长担忧推动利率大幅下行

经历了年初以来风险资产普遍且快速的修复式反弹后,3月全球市场波动再现、分化也在加大。备受瞩目的美联储3月FOMC会议进一步鸽派一度提振了市场情绪,但对增长放缓和收益率曲线倒挂的担忧很快占据上风,进而打破市场的平静,部分新兴市场跌幅明显。相比之下,不论是鸽派美联储还是对增长担忧都推动全球主要利率大幅下行,美债10年期利率一度最多回落35bps,直接导致收益率曲线部分倒挂,这也是整个3月全球市场最为显著也最为意外的变化。整体来看,印度、比特币、FAAMG、A股、原油和REITs表现最好;VIX多头、天然气、巴西股汇、韩国和英镑表现最差。

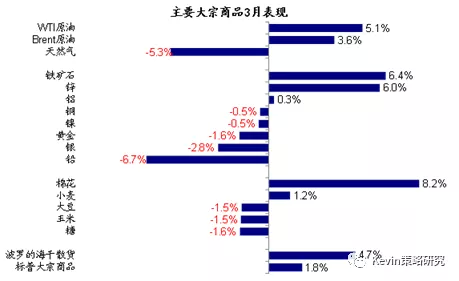

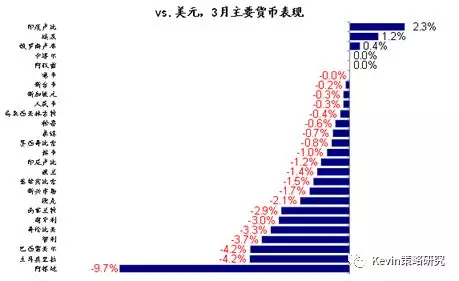

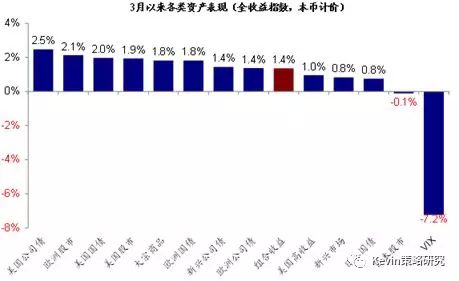

3月,1)跨资产,大宗>债>股;2)权益市场,发达仍好于新兴;发达中,美国>欧洲>日本(本币计价);新兴分化加剧,印度和A股领先,但部分市场再度面临挑战,如阿根廷、土耳其和巴西,股汇双杀;板块层面,成长科技领先,金融落后;3)债券市场,全球利率大幅下行使得债券资产普遍受益,而信用利差并非扩张使得信用债表现好于利率债;4)大宗商品,原油和农产品上涨,但有色金属和贵金属下跌;5)汇率:欧洲疲弱的增长抵消了鸽派美联储影响使得美元维持强势,新兴市场汇率普遍走弱,部分薄弱环节如阿根廷、土耳其和智利贬值幅度尤为显著;6)另类资产中,比特币和REITs大涨,但VIX多头继续回落。

3月,全球资金由避险到风险的轮动在3月出现一定逆转,债券市场的资金流入加速,而股市则流出扩大、特别是欧洲和新兴。金融条件方面,欧美均有所改善。经济意外方面,欧元区一度大幅回落。

美元计价下,3月大类资产排序为大宗>债>股,印度股市、比特币、美国科技股和A股跑赢,而天然气、巴西股、汇和韩国股市跑输,VIX多头下跌

3月发达>新兴;信用>利率>高收益;美元日元上涨,欧元和新兴市场货币下跌;油价上涨,天然气、黄金、大豆下跌;比特币和REITs上涨,VIX多头大跌

年初以来,美股市场周期>防御,大盘>小盘,成长>价值

3月油价上涨,锌和铁矿石上涨,铅、银下跌;棉花、小麦大涨,糖、玉米、大豆下跌;波罗的海干散货大涨

3月美元小幅上涨,部分新兴市场汇率大幅贬值,特别是阿根廷、土耳其和巴西

3月资金全面流出主要股市,欧、日流出扩大…

3月美国和欧洲金融条件宽松,但中国和日本均有所收紧

3月欧元区经济意外指数大幅回升后明显回落,日本抬升,中国和美国月初大幅回落,月末小幅回升

4月全球市场展望:流动性与基本面的拉锯战

如果说去年10~12月是对基本面的担忧导致了风险资产大幅下跌和信用利差显著走阔、而1月份以来美联储迅速转鸽和流动性重回宽松缓解了担忧情绪进而推动市场快速反弹,那么进入3月后,流动性和基本面的拉锯就体现的更为明显。由于美欧PMI大幅不及预期及美债收益率曲线部分倒挂使得对基本面的担忧再度升温,只不过美联储在3月FOMC会议上比市场预期还要略显“鸽派”的政策信号(散点图对于2019年的加息预期下调至0次)提前起到了一定的对冲效果。

我们在3月初提示短期“风险资产的性价比有所降低”的观点一定程度上得到了市场的验证,核心逻辑在于我们认为在估值得到明显修复以及宽松预期计入较为充分后,短期暂时还看不到基本面的显著改善能够接棒,因此市场在消化已计入预期和等待新催化剂寻找方向的过程中不排除处于一个短期波动和盘整状态。

进入4月份,我们认为这一判断可能依然成立,主要基于以下理由:

►全球主要市场在经历了估值修复后都进入了乐观预期的验证阶段。以美股市场为例,4月中旬将进入持续一个月左右的一季度业绩期,除了公司的股份回购在此期间将因为静默期因素而阶段性减少外,去年的增长高基数、政府关门和寒冷天气都可能会使得一季度成为全年增长的低点。因此,在业绩期期间市场焦点重回基本面、以及增速较去年四季度的进一步回落都不排除使得市场反复权衡方向。

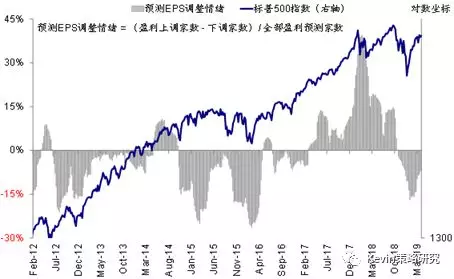

不过业绩大幅低于预期的下行风险可能也相对较低,主要是由于从去年10月以来,美股盈利已经经历了持续大幅下修,使得2019年EPS增速从去年10月隐含的10%同比增速水平下修至当前的4.2%,近期市场盈利调增情绪出现企稳也表明市场的盈利预期已过了最为恐慌的阶段。当然,如果一季度业绩普遍好于预期甚至使得对未来增长预期有所改善的话,则有望接棒已经得到充分修复的估值支撑市场进一步上涨。

近期市场盈利调增情绪出现企稳也表明市场的盈利预期已过了最为恐慌的阶段

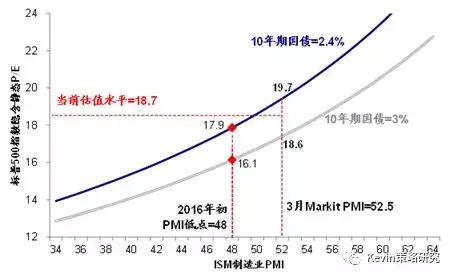

►短期内市场预期和美联储政策进一步鸽派的空间都可能相对有限。在3月FOMC会议中已经略超预期的将“散点图”对于2019年的加息预期下调至0次并给出今年9月结束缩表的计划后,短期内美联储进一步鸽派的可能性也相对有限,除非出现系统性风险和增长大幅下滑。从市场预期角度,当前CME利率期货计入的年内降息概率已经升至70%的高位,也显得已经非常饱满。市场预期和美联储政策进一步鸽派空间降低也就意味着依靠这一动力提振估值的弹性在边际减少。我们的模型测算结果显示,3月52.5的Markit制造业PMI和当前2.4%的10年国债利率组合能够支撑的标普500指数合理静态估值为19.7倍左右,目前市场交易在18.7倍。

3月52.5的Markit制造业PMI和当前2.4%的10年国债利率组合能够支撑的标普500指数合理静态估值为19.7倍左右,目前市场交易在18.7倍

因此,在基本面与流动性的拉锯战下,我们认为短期内市场不排除继续处于一个波动和盘整状态,短期空间更多来自于估值的回落,中期空间则取决于基本面的修复程度。

那么,市场有没有可能再度面临去年底那样的大幅下行风险呢?虽然我们提示投资者需要密切关注类似于去年底那种市场急跌本身触发的情绪和流动性踩踏的非基本面因素,但当前与去年底较为不同的是,一方面美联储已经明显转向鸽派,另一方面虽然收益率曲线都有倒挂(去年12月初为2s5s),但信用利差近期基本持平而并没有像去年底那样大幅抬升冲击企业债市场、并导致发行也急剧萎缩。

去年12月初是美债利率曲线(2s5s)也曾经一度倒挂

信用利差近期基本持平而并没有像去年底那样大幅抬升冲击企业债市场

去年底市场的剧烈波动使得信用债发行一度大幅萎缩

除此之外,3月份以来新兴市场与欧洲的一些边际变化也值得关注:

►部分处于薄弱环节的新兴市场再度面临挑战,如阿根廷、土耳其、智利、巴西等市场均出现较为明显的股汇双杀、且3月份整体新兴市场股市也出现资金流出扩大的迹象。除了自身因素如土耳其外,美元维持相对强势和风险偏好边际回落也是主要原因之一。我们在3月初便观察到了部分新兴市场汇率走弱的信号、以及由于估值比较优势下降而可能出现资金流出的担心,因此小幅调低了组合中新兴市场的配置比例,目前来看,这一担心并不无道理。后续依然需要密切关注新兴市场内部薄弱环节的风险和由此可能对新兴资产风险偏好的打压。、

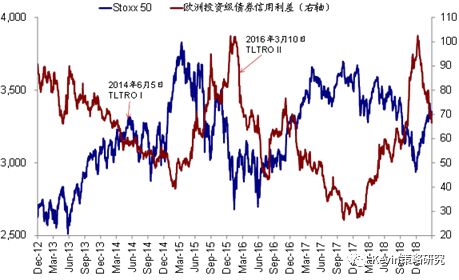

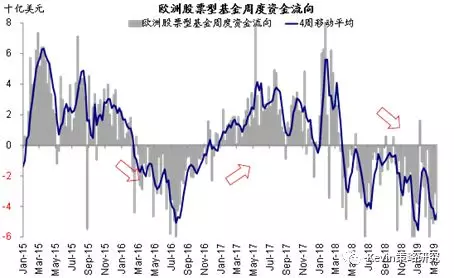

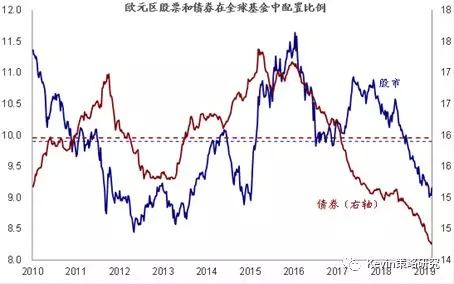

►欧洲未来或逐渐迎来边际增配机会。当前欧洲的增长(3月制造业PMI再度超预期下行)、资金流向(3月资金继续大幅净流出)、以及政治因素(英国退欧)都依然存在较大不确定性,这也是我们此前一直以来建议欧洲排序靠后的主要原因。不过边际上,欧洲配置接近底部区域(欧洲股债在全球的配置比例已经接近此前两轮欧债危机的底部)以及近期政策转向(欧央行3月初再度推出TLTRO-III)可能意味着欧洲市场逐渐迎来边际上增配的机会。根据历史经验来看,前两轮TLTRO宣布后的6~12个月欧洲股市往往有不错表现。当然,更为明显的上涨空间可能还将取决于增长的复苏前景(很大程度上也依赖中国需求企稳的提振)、以及英国退欧是否能有序推进。

根据历史经验来看,前两轮TLTRO宣布后的6~12个月欧洲股市往往有不错表现,信用利差同样收窄

全球资金从2018年以来持续流出欧洲

…使得欧洲的股债配置比例接近欧债危机低点

欧洲主要行业和市场对中国敞口(根据MSCI欧洲指数成分股自下而上汇总)

4月资产配置建议:小幅增加对欧洲股市和信用债的配置比例,调低日本股债比例

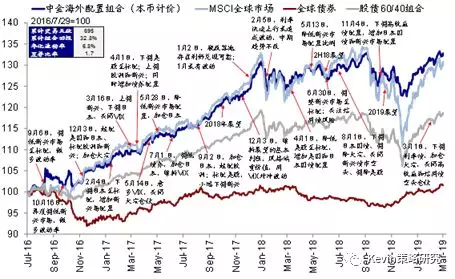

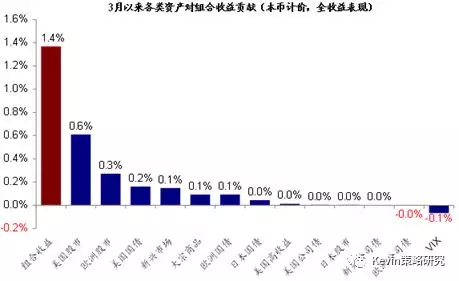

3月,我们的海外资产配置组合上涨1.37%(本币计价),表现略逊于全球股市(1.59%,MSCI全球指数,美元计价),股债60/40组合(1.50%)、以及大宗商品(1.82%,标普大宗商品指数)的表现,但好于全球债市(1.32%,美银美林全球债券指数,美元计价)。自2016年7月成立以来,该组合累积回报32.8%,夏普比率1.7。分项来看,主要发达股市如美股和欧洲、以及美国国债是3月我们海外配置组合的主要收益来源,合计贡献1.04个百分点。不过,我们对于信用债的相对低配使得我们组合并没有能够抓住信用债市场在3月份的强劲表现,3月份小幅调低利率债的配置比例也低估了全球利率的下行幅度。

对于4月,虽然我们低估了3月全球主要市场利率进一步下行的幅度,但考虑到短期内市场预期和美联储政策进一步鸽派的空间都可能相对有限,我们依然维持目前组合中对利率和信用债的配置比例而不做大幅追高操作。与此同时,基于上文中分析,我们建议小幅增加对欧洲股市和欧洲信用债的配置比例,并相应下调日本股市和日本国债比例,主要是考虑到目前欧洲的低配程度接近相对极端水平、以及在此背景下后续政策和增长潜在改善可能带来的修复空间。

3月,我们的海外资产配置组合上涨1.37%(本币计价),表现不及全球股市(1.59%,MSCI全球指数,美元计价)、股债60/40组合(1.5%)、以及大宗商品(1.82%,标普大宗商品指数),但好于全球债市(1.32 %,美银美林全球债券指数,美元计价)

从资产表现来看,3月美国公司债和欧洲股市分别上涨2.5%和2.1%,VIX指数回落,日本股市微跌

3月美、欧股市分别为组合贡献0.6和0.3个百分点;VIX指数拖累了组合表现

基于“四因子”框架和BL模型的海外大类资产配置建议