本文来自微信公众号“广发香港”,作者郭磊、张静静。

投资要点

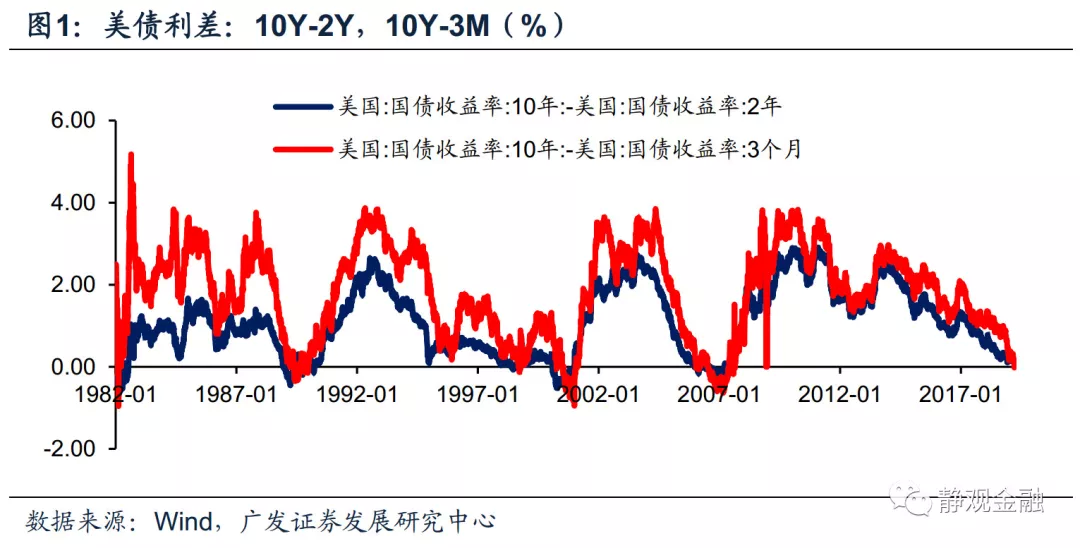

3月22日10年期与3个月期限的美债收益率倒挂,引发市场关注。

美债收益率曲线究竟在反映什么?

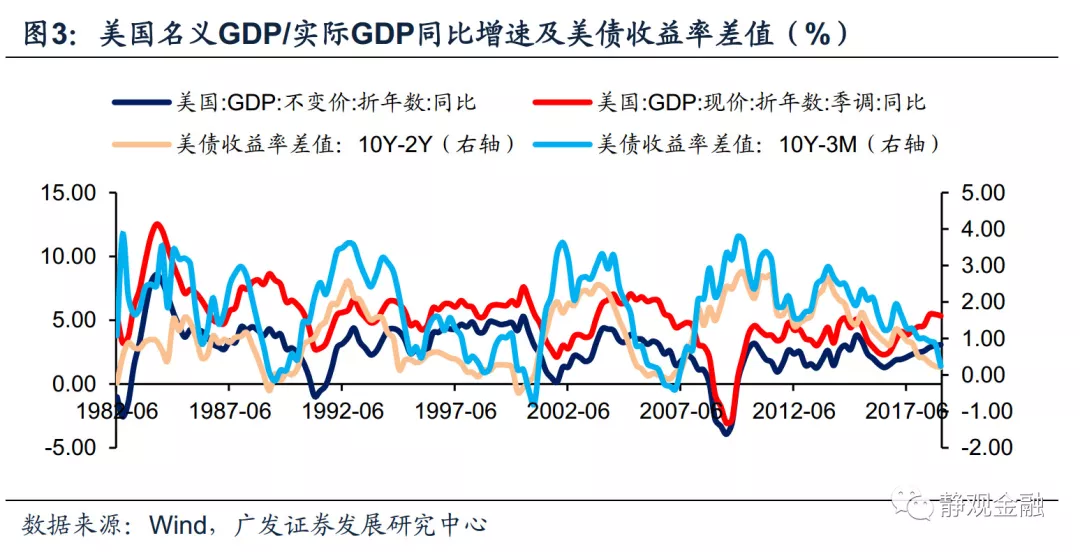

美债收益率由美国名义GDP增速及供求决定,利率期限结构也与这两个因素有关。从经济层面看,经济复苏对应“牛陡”,经济过热对应“熊陡”,经济滞胀对应“熊平”,经济衰退对应“牛平”。利率期限结构本质上反映了投资者对于经济周期和货币政策的预期。因此,一般而言美债收益率曲线倒挂表明在短期经济仍健康的背景下,投资者对未来经济缺乏信心。

利率曲线如何反作用于经济?

经验规律显示,美国利差曲线倒挂后经济往往出现衰退。我们认为这有两条传导路径:一是美债利差通过经济领先指标影响投资者信心及股市,进而影响居民收入和消费;二是利差倒挂加剧长期贷款收缩。但若依据严格的“衰退”定义,利差倒挂后美国经济未必陷入衰退。目前美国居民部门杠杆率偏低,我们倾向于未来1-3年内美国经济衰退风险仍低。

利率曲线倒挂对资产价格和货币政策有何影响?

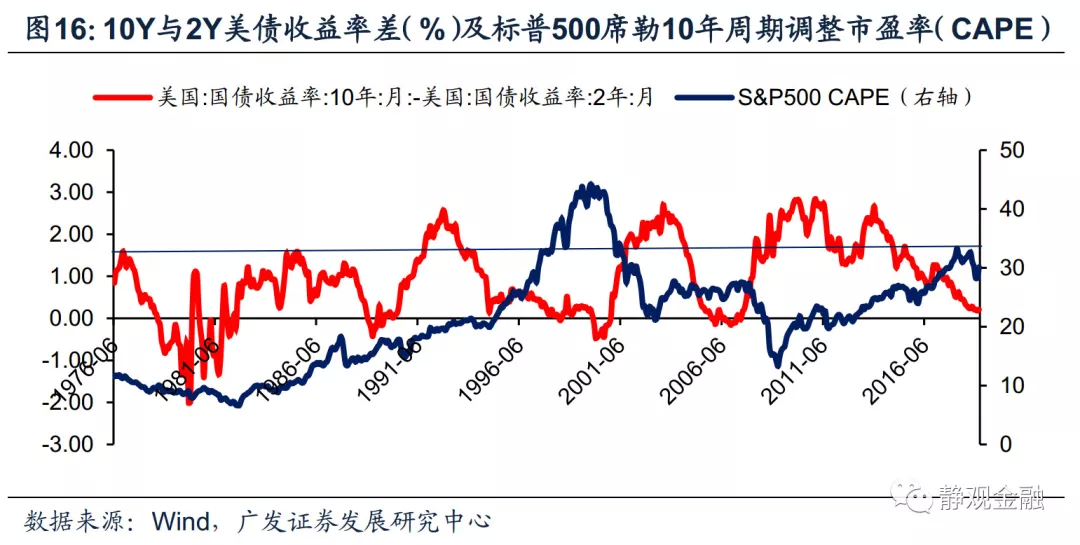

影响一:美股有较大概率重启跌势。目前10年期与3个月期限美债收益率已经倒挂,10年期与2年期美债收益率差值只有13BP,不排除倒挂可能。基于前文,这种状况将对市场信心产生负面影响,因此此间美股表现大概率重启跌势,也将伴随着美股估值(CAPE)的调整。

影响二:市场风险偏好阶段性变差,美债受益。前两轮美债收益率曲线倒挂后市场风险偏好均转差,同期美债收益率走低,但黄金和美元指数表现并不稳定。

影响三:推动美联储实施降息——年内联储或开启降息。每次美国长短端国债收益率差倒挂后的1-2个季度内美联储就会实施降息操作。日前,美联储已在3月议息会议中给出了日后降息的线索,不排除1-2个季度内开始降息的可能性。对此,我们有三点判断:

1、降息预期形成前,对长端美债更有利,降息预期形成后,对短端美债更有利。未来半年,美国利率期限结构或由“牛平”转为“牛陡”;

2、经验上,美联储降息中后期方能扭转美股颓势。从风险收益比角度看多美债、看空美股。

3、若降息周期来临,可以看好美国房地产及相关资产。

正文

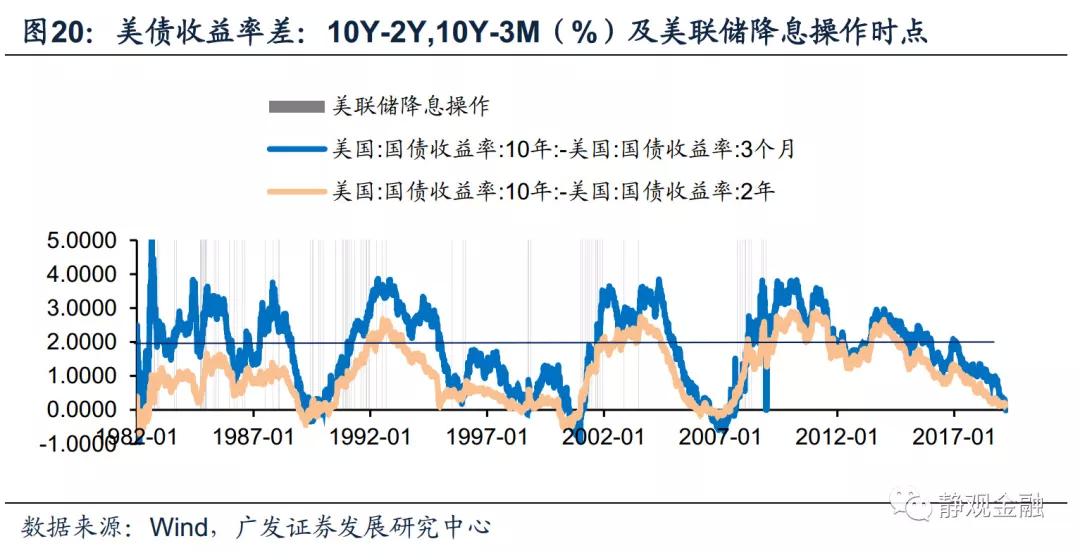

2019年3月22日,10年期与3个月期限的美债收益率出现了金融危机以来的首次倒挂,10年期与2年期美债收益率差值也仅为13BP。此前,10年期与3个月期限的美债收益率曾于2006-2007年、2000年、1998年、1989-1990年、1982年分别出现过倒挂,这几次美债长短期利率倒挂都发生在经济衰退或者危机之前,由此市场再度担忧美国乃至全球经济及金融资产前景。

那么,美债收益率与经济周期的关系怎样?利差倒挂是否是美国经济衰退的领先指标和必经之路?这一次会不会不一样?

美债收益率曲线究竟在反映什么?

美债收益率由美国名义GDP增速及供求决定,利率期限结构也与这两个因素有关。逻辑上,经济复苏一般尚处于货币政策宽松期,但此时投资者开始增强对长期经济的信心,因此往往对应牛陡(长端国债收益率下行幅度小于短端);经济过热阶段货币政策往往开始收紧,叠加经济前景向好,利率期限结构通常呈现熊陡(长端国债收益率上行幅度大于短端);经济滞胀阶段货币政策仍在收紧,但投资者开始担忧未来经济前景,进而利率期限结构开始转为熊平(长端国债收益率上行幅度小于短端);经济衰退阶段开始宽货币,短端利率开始回落,但投资者对经济前景的担忧令长端利率降幅更大,因此利率期限结构转向牛平(长端国债收益率下行幅度大于短端)。

但如图4所示(利用美林时钟定义将美国划分为复苏、过热、滞胀和衰退四个阶段,用不同颜色显示在纵轴的正轴区域;将美国利率期限结构的不同状态用不同颜色标注在纵轴的负轴区域),1982年至今利率期限结构与经济周期相互匹配的时间占比只有30.1%。此外,我们发现与金融危机前相比,金融危机后美国利率期限结构发生了明显的变化,几乎没有出现过牛陡结构;但应与“牛陡”对应的经济复苏阶段却时有出现。

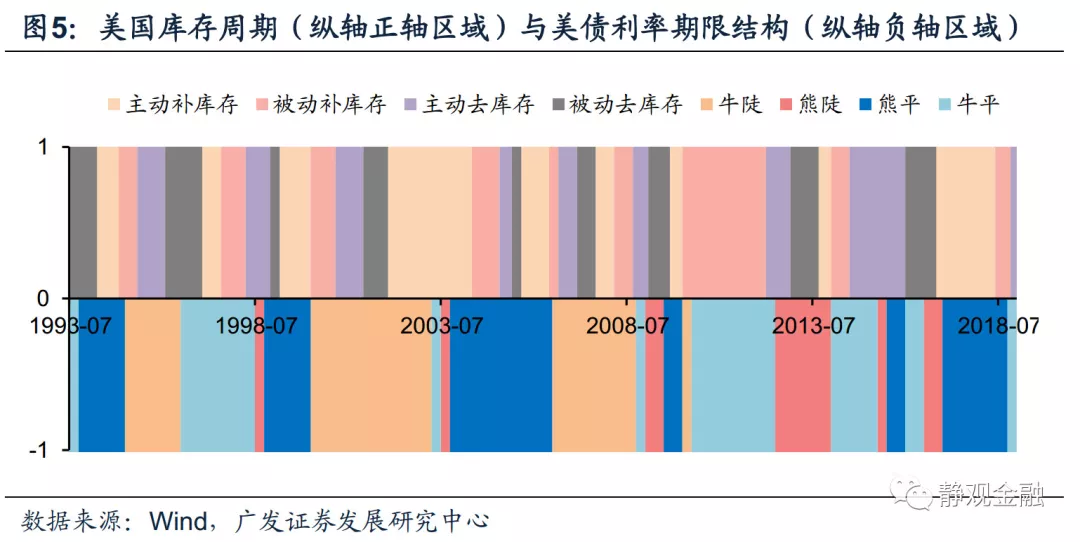

假若把美林时钟经济周期改为库存周期,逻辑上:主动补库存类似经济过热,应该对应“熊陡”;被动补库存类似经济滞胀,应该对应“熊平”;主动去库存类似经济衰退,应该对应“牛平”;被动去库存类似经济复苏,应该对应“牛陡”。但图5所示,美国库存周期与利率期限结构相匹配的阶段也并不多。

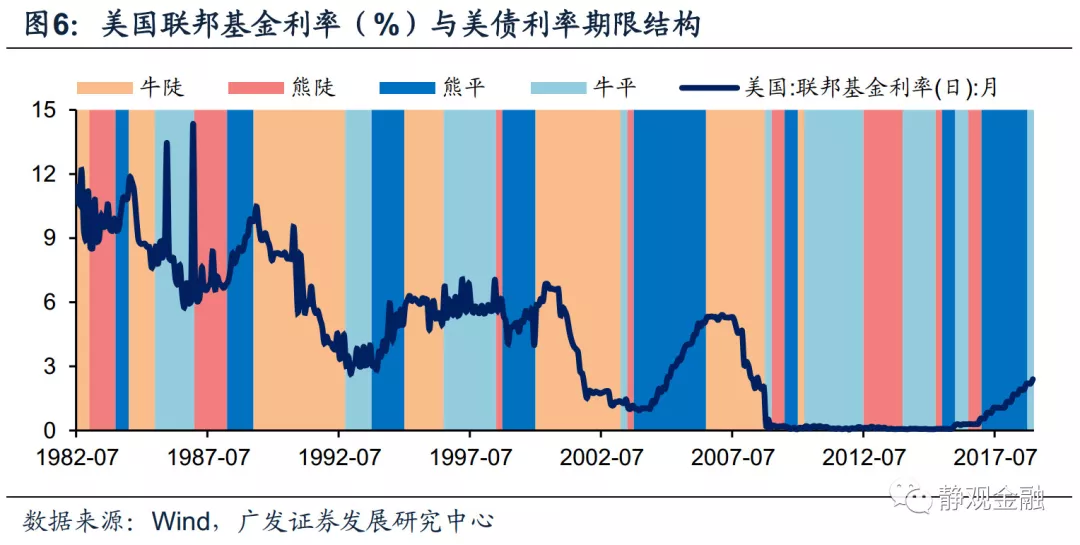

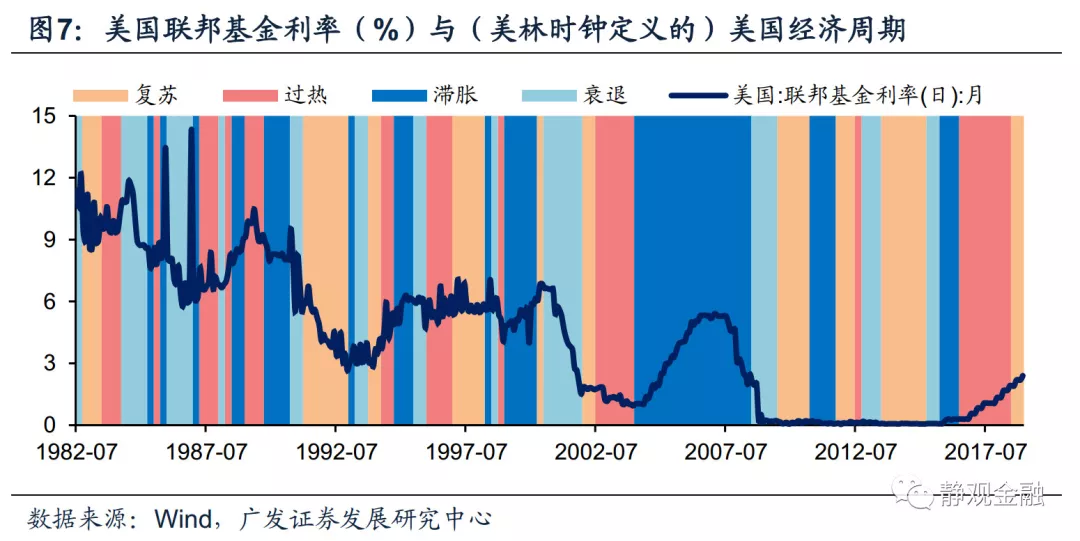

一切经济周期与利率期限结构的矛盾都可以通过图6解释。金融危机前美国的“牛陡”基本对应美联储降息周期、“熊平”基本对应美联储加息周期,而美联储货币政策空窗期(非加息或降息阶段)美国利率期限结构往往对应“牛平”和“熊陡”;金融危机后,美联储较少动用利率工具,同时“牛陡”结构也比较罕见。结合图7,美联储加息周期启动于经济复苏中后期到经济过热初期、贯穿经济过热到滞胀期;降息启动于滞胀后期到经济衰退期,也有可能持续到经济复苏初期。

换言之,美国利率期限结构主要受美联储货币政策影响,且由于货币政策周期与美国经济周期的关联性并不稳定,因此利率期限结构与美国经济周期的匹配度下降。此外,金融危机后美联储降低了基础利率调整频率并启动了QE等非常规货币政策,进而影响了美国利率期限结构。

利率曲线如何反作用于经济?

经验规律显示,美国利差曲线倒挂后经济往往出现衰退。我们认为这有两条传导路径:一是美债利差通过经济领先指标影响投资者信心及股市,进而影响居民收入和消费;二是利差倒挂加剧长期贷款收缩。但若将衰退严格定义为实际GDP同比增速(或者环比折年率)连续两个季度为负,那么利差倒挂未必一定带来美国经济衰退。由于目前美国居民部门杠杆率偏低,我们倾向于未来1-3年内美国经济衰退风险仍低。

为什么利差曲线倒挂总会伴随着美国经济衰退?

如前文所述,利率曲线倒挂可以理解为美国经济和货币政策的结果,但利差也的确会对经济产生影响。一旦利率曲线倒挂,该因素通过至少两个途径加剧美国经济的下行风险。

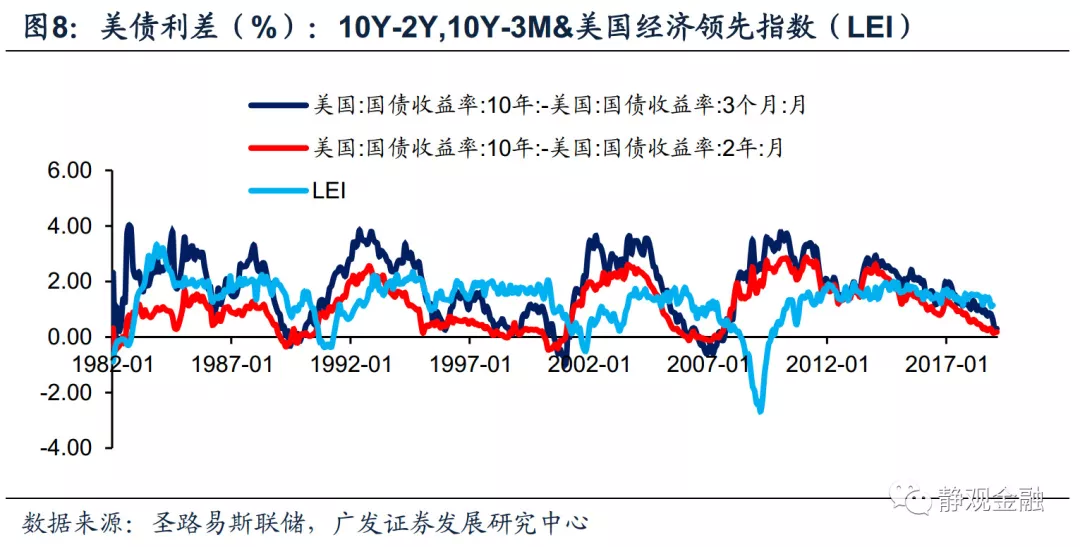

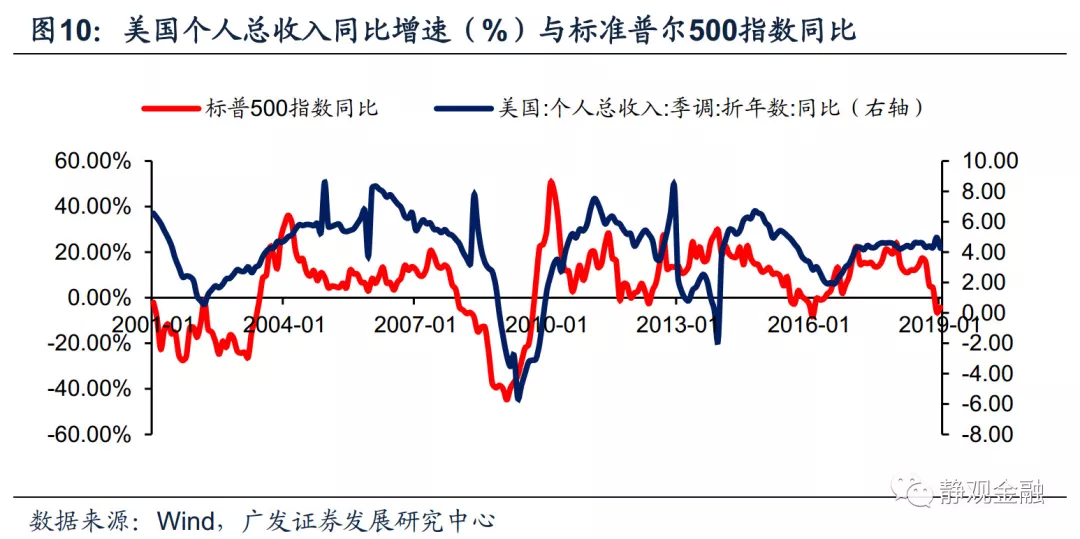

路径一:美债利差通过经济领先指标影响投资者信心及股市,进而影响居民收入和消费。美国比较重要的两个经济领先指标——OECD综合领先指标[1](compositeleading indicator,简写CLI)和经济领先指标[2](leading economic index,简写LEI)——的构成因子中均包含美债利差。图8-9所示,每当美债利差倒挂,LEI和CLI立即出现大幅下滑。关键性领先指标快速下滑大概率会导致投资者信心骤降,进而减持股票等风险资产。目前美国居民资产中金融资产占比高达70%,根据我们的估算美股同比每下滑10%,将掣肘2个季度后美国个人收入增速1个百分点。

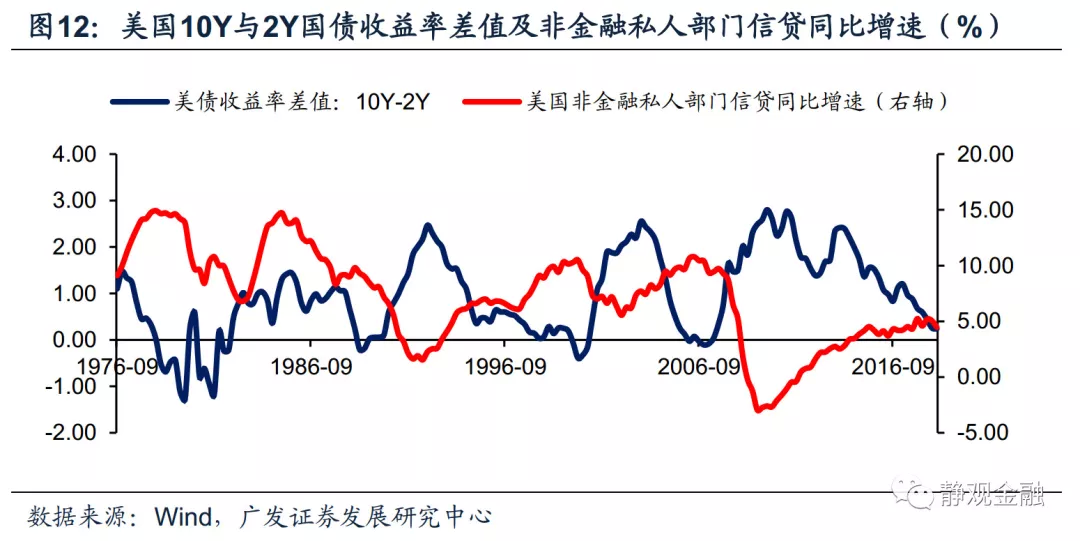

路径二:利差倒挂加剧长期贷款收缩。利差倒挂会导致商业银行调整信贷结构,将长期贷款转为短期贷款,加剧经济下行风险,并最终导致贷款增速放缓。图11所示,尽管每一轮收益率曲线变平的过程中美国信贷同比增速都会扩张,但只要长短端利差倒挂,美国非金融私人部门信贷同比增速立即快速回落。

未来1-3年美国经济衰退风险仍不高

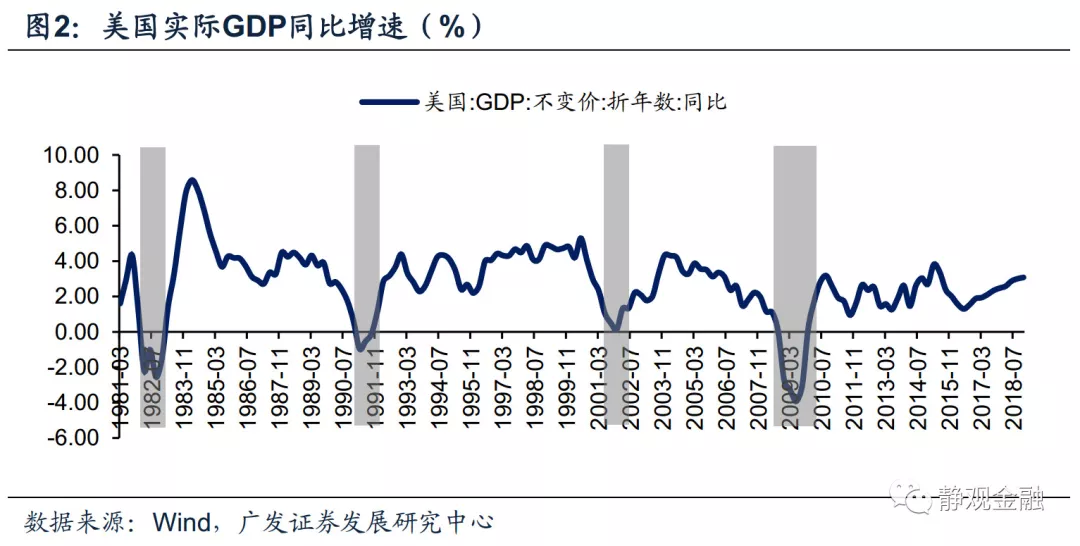

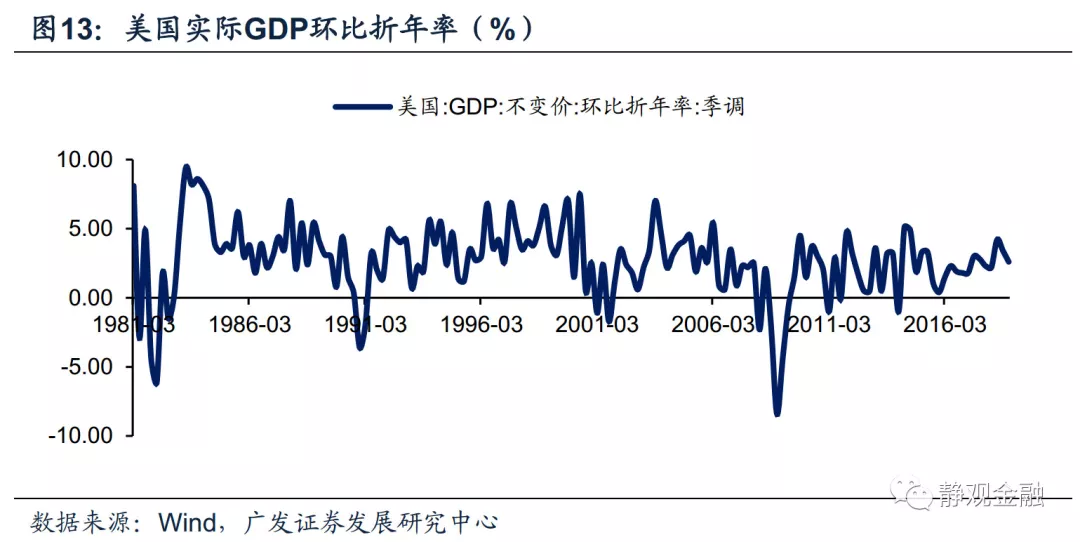

若将衰退严格定义为实际GDP同比增速(或者环比折年率)连续两个季度为负,那么利差倒挂未必一定带来美国经济衰退。如图2所示,尽管1998-2000年间美国利率曲线曾两度倒挂,但2001年4Q美国实际GDP同比增速低点为0.15%,仍处于正增长水平;即便用环比折年率评估,2001年美国也并未出现连续两个季度环比折年率为负的情况。我们认为,美国经济衰退会伴随着利差曲线倒挂,但利差曲线倒挂后未必出现经济衰退。

由于目前美国居民部门杠杆率偏低,因此我们倾向于未来1-3年内美国经济衰退风险仍低。之所以多数经济危机都来自地产危机,主因是地产危机与居民部门过度加杠杆有关。所以一般来说,居民部门高杠杆极容易触发经济衰退甚至危机,但若居民部门杠杆较低则经济衰退和危机爆发的概率也会偏低。目前美国商业部门杠杆水平确实偏高,但若货币政策进入由紧到松的周期阶段,商业部门去杠杆带动经济衰退的概率也不大。我们仍预计2019年美国经济周期性放缓,但暂无衰退风险。

利率曲线倒挂对资产价格和货币政策有何影响?

美债收益率倒挂大概率利空美股、利多美债,但对美元、黄金等其他资产影响则具不确定性。此外,长短端美债收益率倒挂会推动美联储更快实施降息操作,且一旦如此美股下跌势头将缓解、投资者信心也有望改善。

影响一:美股有较大概率重启跌势

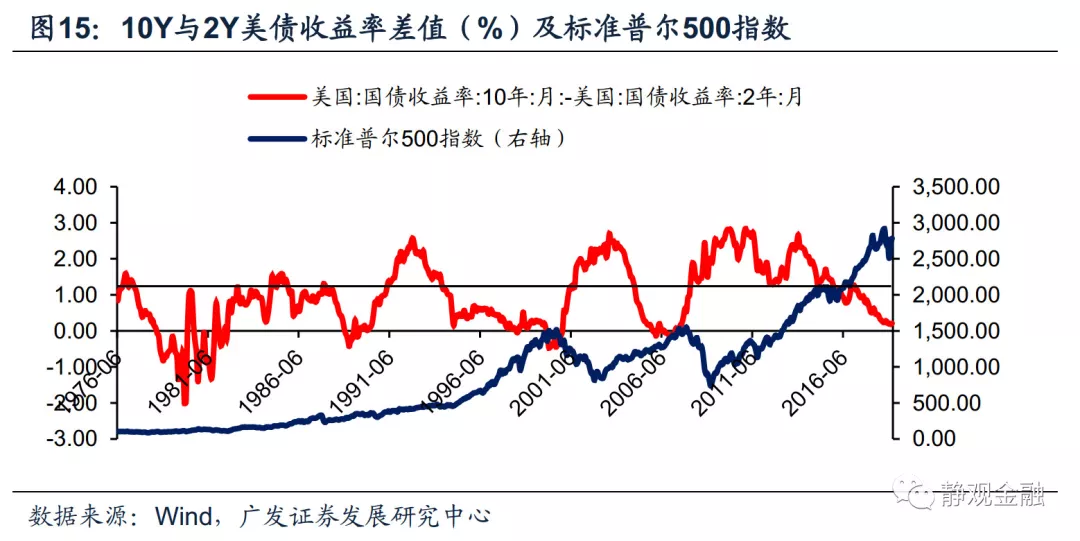

目前10年期与3个月期限美债收益率已经倒挂,10年期与2年期美债收益率差值只有13BP,不排除倒挂可能。基于前文,这种状况将对市场信心产生负面影响,因此此间美股表现大概率偏弱。图14所示,90年代以来每一轮美债长短端利率倒挂后,美股都迎来了大幅调整。且由图15所示,在美国长短端利差倒挂后美股下挫过程中,也伴随着美股估值的调整。

影响二:市场风险偏好阶段性变差,美债受益

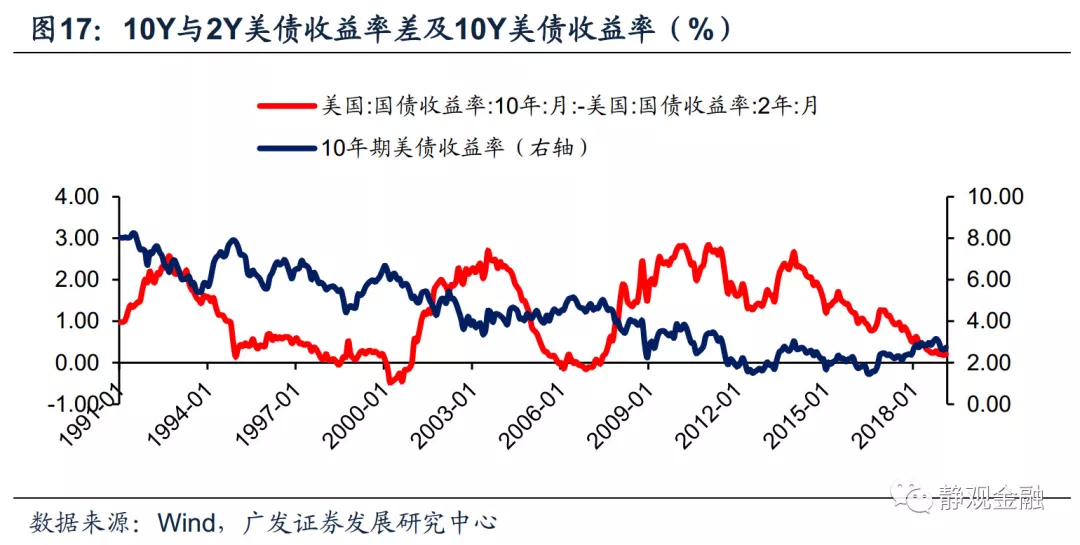

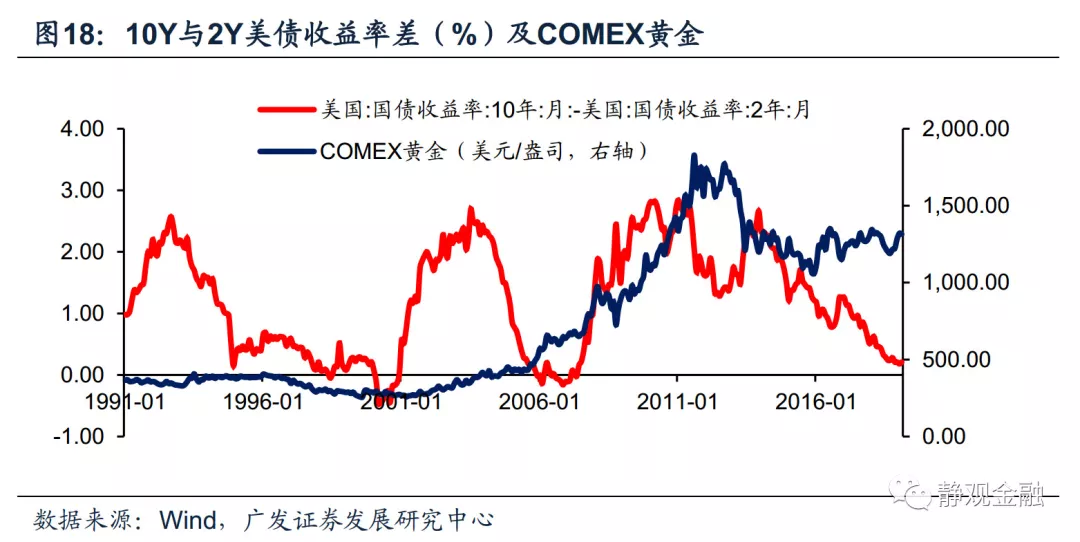

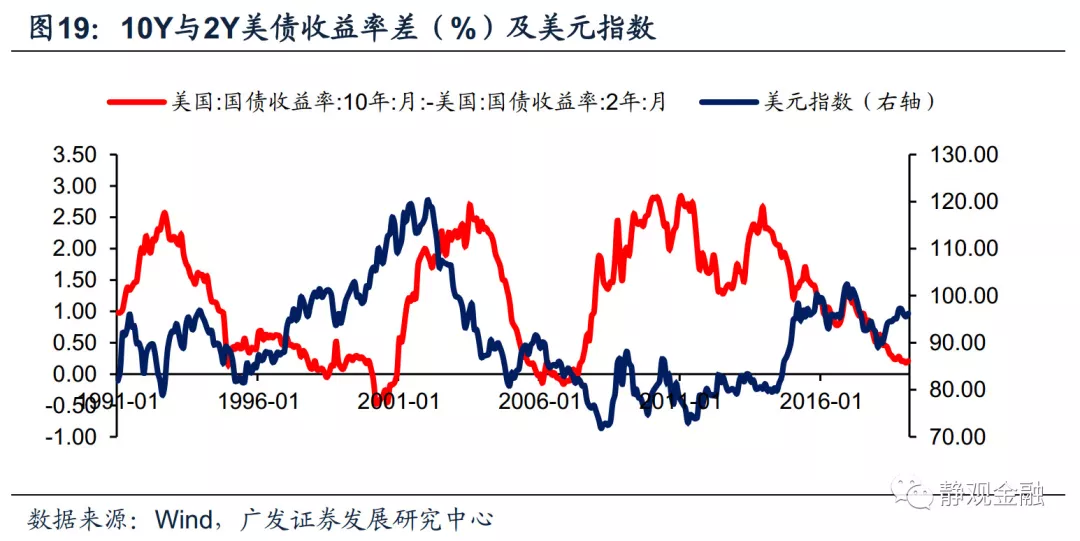

基于长短端利差倒挂对于美国投资者信心和商业银行信贷的影响,前两轮美债收益率曲线倒挂后随着美股下挫,标普500波动率指数VIX大幅反弹,表明市场风险偏好转差。但并非所有避险资产都受益。结合图17-19,该过程的避险大概率推动美债收益率进一步走低,但对黄金和美元指数的影响则具不确定性。

影响三:推动美联储实施降息——年内联储或开启降息

美联储或不晚于2019年2H进入降息周期,美债利率期限结构将由“牛平”转为“牛陡”。图19所示,每次美国长短端国债收益率差倒挂后的1-2个季度内美联储就会实施降息操作,推动短端美债收益率快速下行,以扭转利差倒挂趋势。正如我们在报告《美紧缩周期即将结束,有何影响?》(2019年3月21日)中指出的,美联储在3月议息会议中已经给出了日后降息的线索——美联储预判美国失业率已经触底且出现回升趋势;美联储将于4Q开始增持美债,利率曲线倒挂压力也将倒逼美联储降息。鉴于3月22日10年期与3个月期限美债收益率出现倒挂,不排除未来1-2个季度内美联储开始降息的可能性。在降息预期形成前,预计长端美债更具吸引力;一旦降息预期形成并逐步落地,则美债将进入“牛陡”阶段,短端美债更具吸引力。

唯“牛平”转“牛陡”,美股方企稳。一旦美联储进入降息周期,确实能缓解美股下行压力,但该过程并非一蹴而就。结合图15、16可知,在美国利差倒挂后,美股股价及其估值大概率进入大幅调整阶段,直到美债长短端利差重回历史中枢上方后美股和美股估值方企稳。而图19表明,美联储降息初期可以缓解美债利差倒挂压力,令利率期限结构由“牛平”转为“牛陡”,但只有多次降息令短端利率跌至某一水平后,长短端利差才能回到历史中枢上方。换言之,若美联储在年内启动降息也难立即改变美股的下行风险,但可逐步缓和市场预期。

从风险收益比角度看好美债、看空美股。尽管我们认为1-3年内美国经济并无衰退风险,但基于利差倒挂对于信贷和经济领先指标的影响,加上美股估值仍偏高,从风险收益比角度我们看多美债、看空美股。

若降息周期来临,可以看好美国房地产及相关资产。我们在报告《美联储为何急于年内结束缩表?》(2019年2月26日)中指出,美联储重启宽货币政策或令地产更为受益:

第一、美联储宽货币政策会整体提振金融资产(包括房地产)估值,但美股估值仍偏高,受益空间或有限;

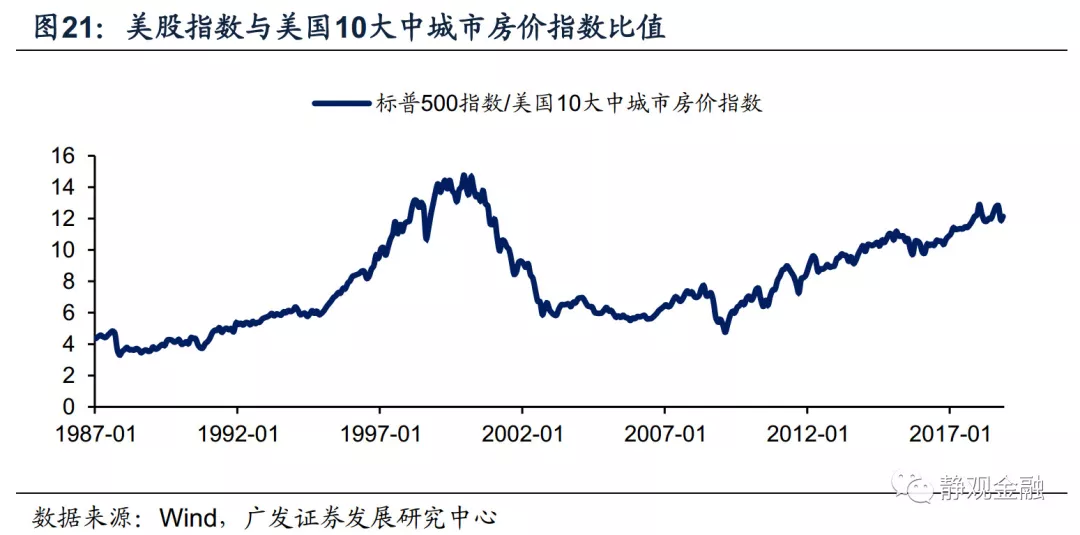

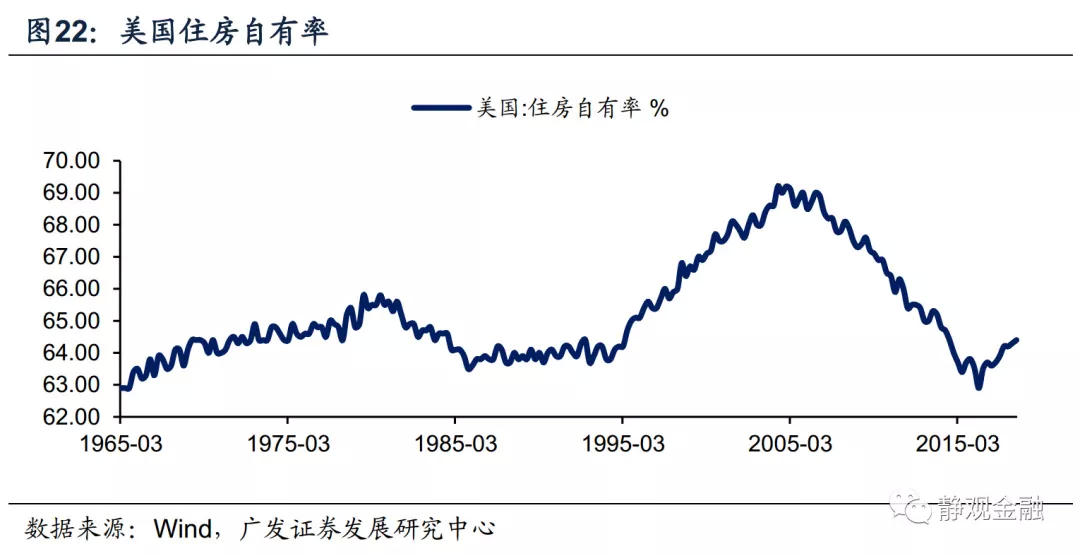

第二、美股与美国房价指数的比值呈现长周期波动特征。图21所示,2018年以来美股与美国房价指数比值接近2000年的高点水平,与之对应的是目前美国居民部门持有的金融资产占比也处于历史极高水平。相反,目前美国住房自有率(图22)和居民杠杆率均为近20年的较低水平。换言之,若美联储再度放松货币政策,与美股相比,房地产或更具吸引力。

综上所述,我们仍看好2019年的美债走势,2020年后房地产则有望成为美国的高性价比资产。

风险提示

(1)全球主要经济体货币政策超预期;

(2)美国经济超预期;

(3)美国财政政策超预期;

(4)市场风险偏好超预期等。