香港虽然地方不大,但是物业地产商并不少,按市值来算,九龙仓集团(00004)和九龙仓置业(01997)也算是名列前茅。

这两家公司虽然业务有所差别,不过系出同源。智通财经APP了解到,2017年11月份,九龙仓集团(以下简称“集团”)分拆出九龙仓置业(以下简称“置业”)单独在港上市。从其核心业务讲,集团以发展物业为主,以及部分的投资物业和物流,而置业则比较简单,主要做投资物业,及小部分酒店业务。

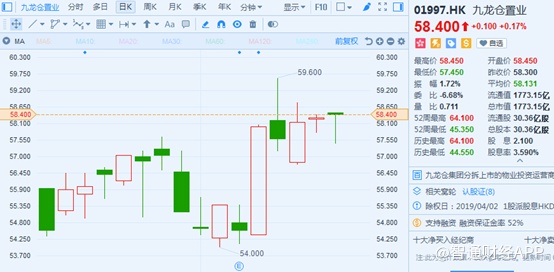

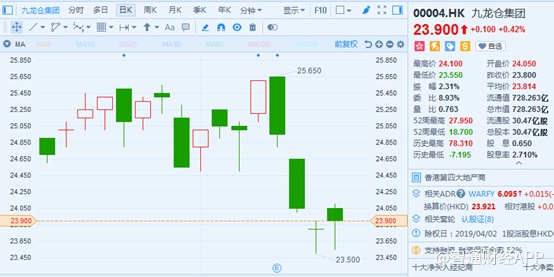

智通财经APP获悉,置业与集团分别于3月5日以及3月7日发布了2018年全年业绩,智通财经APP也第一时间在现场参加了业绩发布会。不过在二级市场却有了截然不同的反馈,业绩发布当日,置业上涨6.32%一举收复前五个交易日跌幅,而集团则当日收跌2.54%,加之随后两个交易日累计跌幅扩至7.2%。

截止发稿,置业还在缓慢上涨,而集团仍在低处蛰伏。它们的业绩真相究竟如何?未来还有那些增长点有待挖掘呢?

图片来源:富途证券

九龙仓置业:撤离内地市场

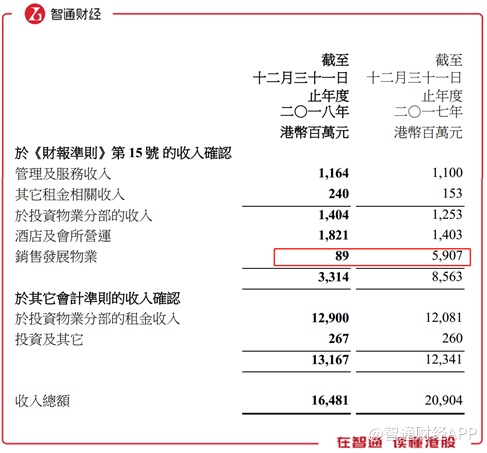

智通财经APP观察到,九龙仓置业2018年业绩实现收入164.81亿港元(单位下同),同比下滑21%;股东应占利润180.27亿元,同比增长5%;基本每股收益5.94元;拟每股派现1.05元。公司投资物业收入及营业盈利上升7%,酒店收入上升30%。综合海港城(包括酒店)的总收入增加10%。发展物业收入下滑98%。此外,股东应占盈利增加5%,已计入投资物业重估盈余净额79.7亿元。

其他业务收入都有所上升,只有发展物业大幅下滑98%,总营收下滑21%。发展物业是不是拖累总收入的罪魁祸首?它到底出了什么幺蛾子?

从分块业务来看,罪魁祸首是发展物业确定无疑。在其投资物业、发展物业以及酒店几项业务来看,直接看重点,变化最大的就是发展物业,从2017年的约59亿元直接下降至不足1亿元,下滑幅度高达98%,可以说这个项目今年没赚到钱,而这减少的58亿,就已经占到了去年收入的28%。

而之所以会有如此大的变化,是因为置业的业务重心在香港,内地物业将会逐步出售,以后将不会重返内地市场。智通财经APP认为,此为公司业务策略,并且从数据来看内地发展物业基本已经出清,若撇除这一部分,其它部分收入实际仍有9.3%的增长,所以业绩下滑只是表象。

股价上涨的逻辑在哪里?

从具体项目来看,其旗下主要有海港城、时代广场、中环组合、荷里活等。海港城录得收入118.7亿元,占总收入的73%,盈利96.8亿元,同比分别增长10%及12%,高于去年同期5%及6%的增长率。时代广场录得收入28.4亿元,占总收入比约17%,盈利24.8亿元,同比分别增长1%及下降2%,而2016年的盈利也有1%的下降。

收入最大的这两个项目毛利率分别达到81.6%及87.3%,虽然比之去年有所下降,不过如此之高的毛利率,是公司的核心竞争力所在。

另外对于收入占比最大的海港城来说,在业绩会上管理层表示,未来租金成本将会下降,而租金将会上涨,这意味着这一块的收入将会增加。而海港城过去十年的平均增长率在13.3%,2018年受国际政治经济形势影响有所放缓。从当前局势来看,2019年会有所回暖,那么增长率将会反弹,带动业绩增长。

不过智通财经认为,香港的市场空间毕竟有限,从当前市盈率来看,因为从1月份开始已经反弹回补了大部分,未来的上涨动力可能有所不足。

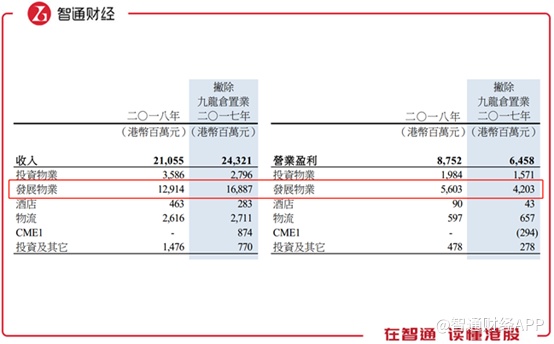

九龙仓集团:抱紧内地大腿

再说九龙仓集团方面,2018年撇除九龙仓置业业绩,收入减少13%至210.55亿元;营业盈利增加36%至87.52亿元。计入其业绩,收入减少51%,公司股东应占盈利66.23亿元,同比减少约69.72%;基本每股盈利2.18元,拟派第二次中期股息每股0.4元,全年派息每股0.65元。

撇除九龙仓置业也比较好理解,不过即便如此,其总收入仍然下降13%,相比置业来说就更加不好过了。

仍然分项来看,投资物业增长28%至35.86亿港元,发展物业确认入账收入下跌24%至129.14亿港元,酒店收入增加64%至4.63亿港元,物流收入减少4%至26.16亿港元,投资及其他收入增加59%至14.76亿港元。

所以影响收入的罪魁祸首仍然是发展物业减少的这40亿元,不过比较奇怪的是,虽然收入下降了,但是盈利反而增加了,带动总的盈利增长了36%。另外从地域上看,2018年内地发展物业占总收入比达到了61%,香港则为0,投资物业内地占比16%,香港方面则因为九龙仓置业的分拆占比不足1%。

所以与九龙仓置业撤离内地市场完全不同,九龙仓集团是结结实实的在抱内地市场大腿。另外一个不同就是,集团的业绩也是确确实实的下滑了,股票下跌也是情理之中。

股价难回往日雄风

2017年由于分拆业务,导致九龙仓集团股价腰斩,从70多降至20多,元气大伤。不过对于集团来说,也不能算是委屈,毕竟置业分拆出去带走了大量血液,股价下跌只是对公司的重估。从估值上来说,也就只能从20多块重新起步了。

股价下跌除了业绩下滑之外,还有对2019年的预期。管理层在业绩会上表示,今年内地发展物业和投资物业销售目标为180亿,相比去年228亿低了21%。管理层解释称,因为去年12月份内房地产调控有所放松,带来销售大幅提升,导致现在“缺货”的尴尬局面。

随着今年市场回暖,调控进一步放松,短期内只能瞪眼看着了,不及预期是影响股价的重要因素。

令投资者担心的还有物流方面,因为2018年出现了下滑,其原因主要是受现代货箱码头在香港处理的吞吐量中以收益较低的货物占多影响。而关于成立海运联盟,能否达到预期也是关键,总的来说处理好是利大于弊。

不过综合考虑,内地业务还是关键。且看公司能否把握机会,补好“货源”了。