本文来自微信公众号“学恒的海外观察”

报告摘要

1,美联储“鸽”声嘹亮

美联储继续保持鸽派言论,预期3月加息概率为0%,市场有声音开始讨论美联储已经退出加息通道。我们认为,既然本次加息始于摆脱低利率区间的初衷,目前就判断加息终结言之过早。因为,鲍威尔提出加息的“数据”观察包含了几个层面:1、通胀、2、就业、3、GDP增速、4、股市、5、全球。我们认为,目前美国通胀依旧处在高位区域,就业也相对充分,GDP增速下调但尚可接受,变量反倒是股市,如果股市反弹过多甚至新高,又给美联储以信心继续加息。因此,今年的美国股市则成了:涨多了就担心加息,跌多了就肯定不加息的独特局面。

我们对今年上半年标普500走势的判断是类似“a-b-c”的三段判断。其中,a浪始于2018年9月24日,我们已经在2019年度策略报告《孕育伟大》中测算到该位置在2352点附近(测算方法详见报告),b浪始于12月26日,c浪大概率始于3-4月的某个时间。目前在b浪里。

2,A股正进入春季攻势第二波

展望2月份,我们认为春季攻势将进入到第二波,行情值得期待。市场在估值历史底部(决定了下行空间十分有限)、两会前基本面数据真空(分子相对固定)、无风险利率快速下行(宽信用尚未出现、资金留存在金融体系内、风险偏好上升)以及强政策预期的背景下,目前A股市场正处于极佳的时间窗口。另一方面,从历史统计来看,A股市场2月份上涨概率最高。此外,商誉的大范围减值使得创业板上市公司2018年的业绩几近腰斩,极大地降低了2019年业绩基数。

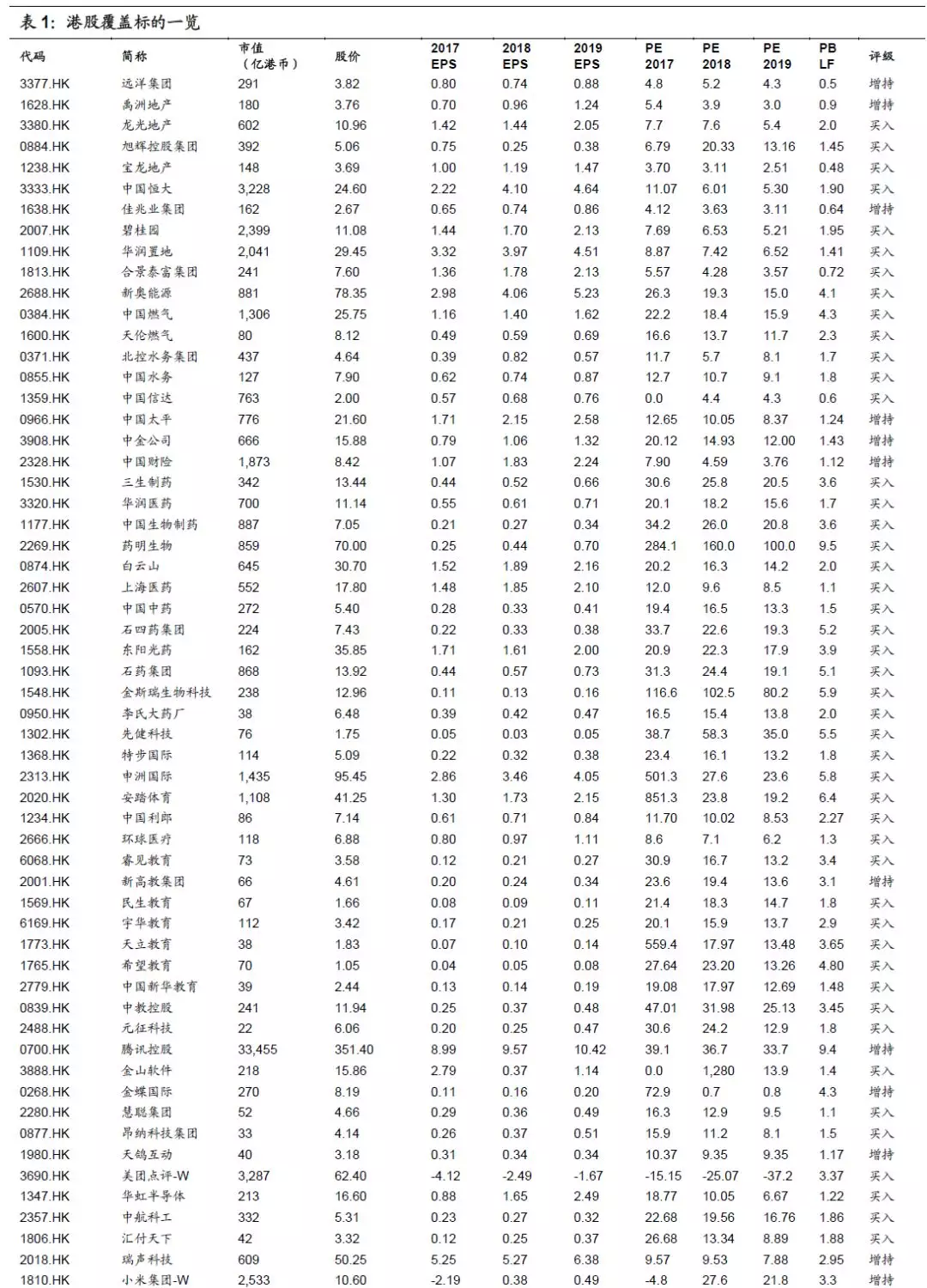

3,港股跟随A股反弹

2019年至今,港股反弹力度很强,走势最好的三个行业是资讯科技(超跌),工业(超跌),地产建筑业(低估值),因此,这构成了反弹的两个重要参照:超跌+低估值。

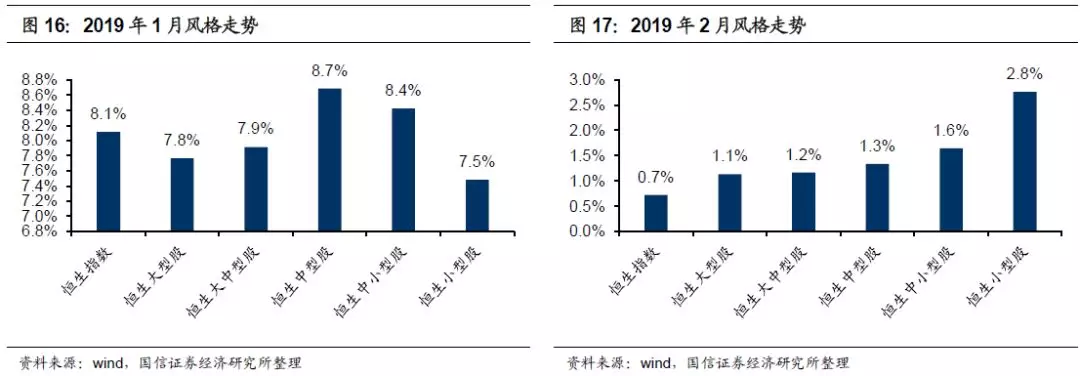

风格方面,1月到2月,反弹领涨的是中型股,而中小型股和小型股受到风险偏好抬高的影响,在2月份开始显著追上。将两者叠加,也可以得到,1-2个月整体上涨幅呈现小型>中小型>中型>中大型>大型,与规模完美的逆序排列,这背后的原因也是小型超跌的更加显著。

4,投资建议

港股目前仍在反弹进行时。我们建议关注超跌明显的板块:1)资讯科技中的半导体,手机产业链,次新股;2)医药、教育板块;以及低估值的3)房地产;4)银行。另外我们提示,如果由于3月份发布的基本面数据低于预期,市场的反弹可能在3月初结束。

5,风险提示

宏观经济数据转弱,导致市场预期企业盈利下降的风险。

报告正文

一,美联储“鸽”声嘹亮

我们对今年上半年标普500走势的判断是类似“a-b-c”的三段判断。其中,a浪始于2018年9月24日,我们已经在2019年度策略报告《孕育伟大》中测算到该位置在2352点附近(测算方法详见报告),b始于12月26日,c浪大概率始于3-4月的某个时间。目前在b浪里。

1,尽管美联储“鸽”声嘹亮,我们应该保持冷静,言加息结束尚早

美联储1月按兵不动,删除“进一步加息”措辞、表态将灵活调整缩表节奏。根据美联储公布的声明,鲍威尔没有讨论货币政策的预期,只是强调政策路径将完全取决于数据,以及这些政策对经济的含义。

据CME“美联储观察”:美联储今年3月维持利率在2.25%-2.5%区间的概率为98.7%,加息和降息的概率分别为0%及1.3%;今年6月维持利率在该区间的概率为93.6%,加息和降息的概率分别为3.2%和3.1%。也就是说,今年上半年美联储的加息的概率很小,这为股市的反弹创造了有利条件。

然而,既然本次加息始于美联储的摆脱低利率区间的初衷,目前就判断加息终结言之过早。因为,鲍威尔的“数据”包含了几个层面:1)通胀、2)就业、3)GDP增速、4)股市、5)全球。我们认为,目前通胀依旧处在高位区域,就业也相对充分,GDP增速下调但尚可接受,变量反倒是股市,如果股市反弹过多甚至新高,又给美联储以信心继续加息。因此,今年的美国股市则成了:涨多了就担心加息,跌多了就肯定不加息的独特局面。

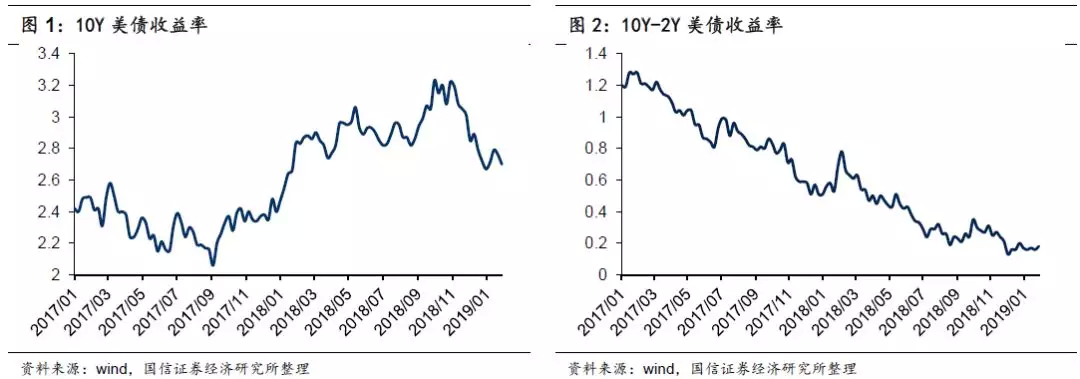

10年期美债收益率一直保持回落状态,而10年-2年美债利差一直在不断的压迫零轴,这基本上映射了,美国2019年最多完成1次加息,不然期限利差将转负。

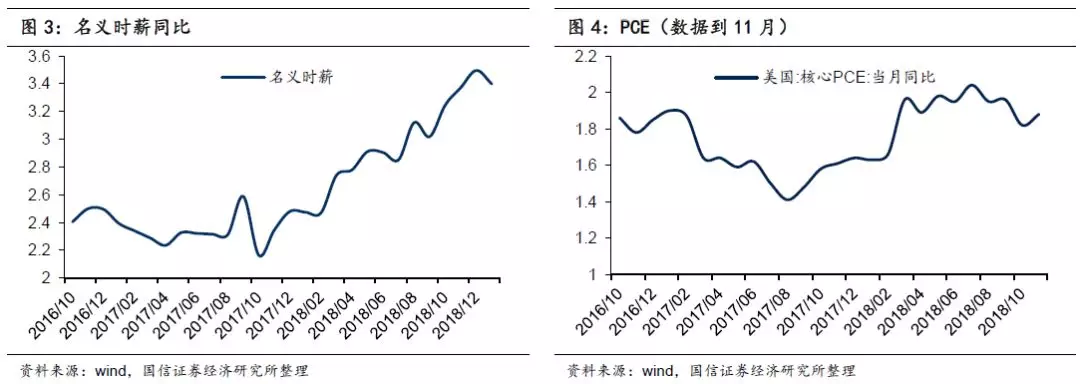

2,实际时薪估计依旧在高位

由于尚未公布12月、1月的PCE平减指数,而名义时薪从3.5%小幅回落到3.4%,我们估计倘若PCE振荡下行,则实际时薪依然在高位。说明局面收入指标项依然强劲。我们曾在12月月报中分解过原因,猜测是:就业充分,失业率低,因此雇主必须付出更高的成本。这样的话,对美国经济不宜过分看空。

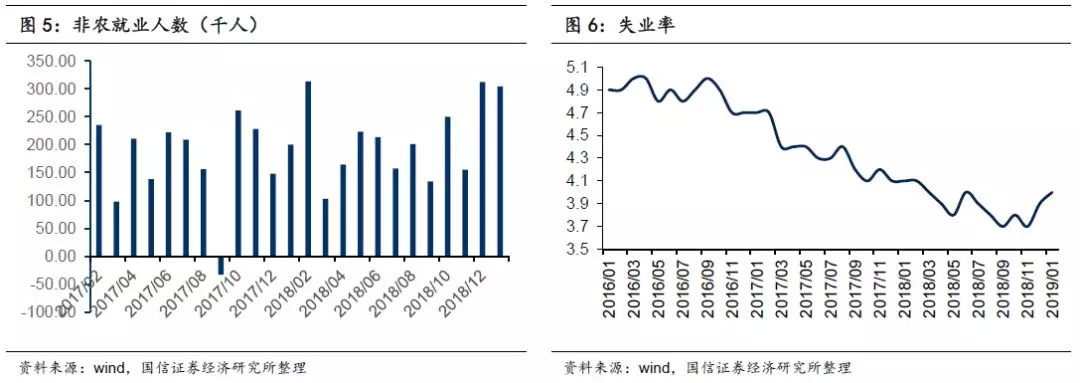

非农就业人数在12月、1月又恢复到17年来较高水平,失业率稍有增加,但总体维持低位。从就业/失业数据来看,也验证了不可对美国经济看得过空。

3,标普500业绩增速将在Q1遭遇压力

除了股市反弹,或诱发美联储继续加息,标普500经过了2018年Q3的净利润增速拐点,将逐步回落至较低水平,也是大盘回调的第二个重要因素。

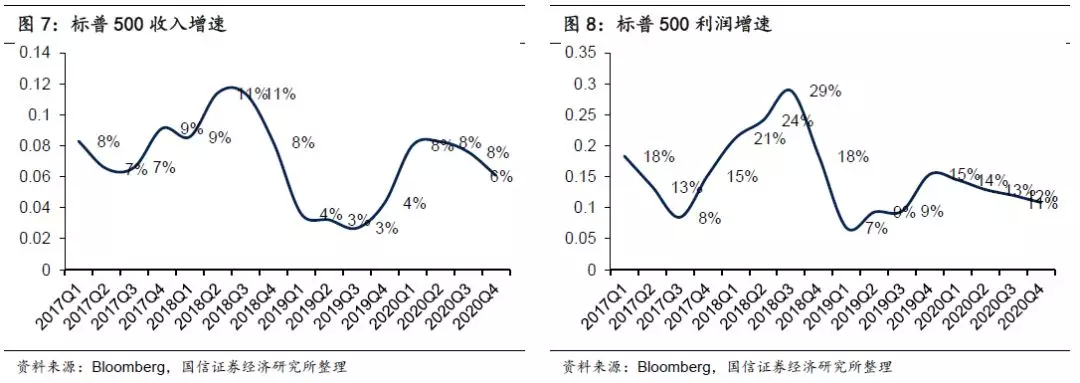

在更新标普EPS的时候,我们发现时隔两个月(我们上次的数据止于2018年12月3日),标普500的2019年Q1 EPS被下调明显,从15%下调至7%,而2020年的收入增速,从3-4%,上调至6-8%。这说明,市场对2019年盈利更加悲观而对2020年的盈利更加乐观。

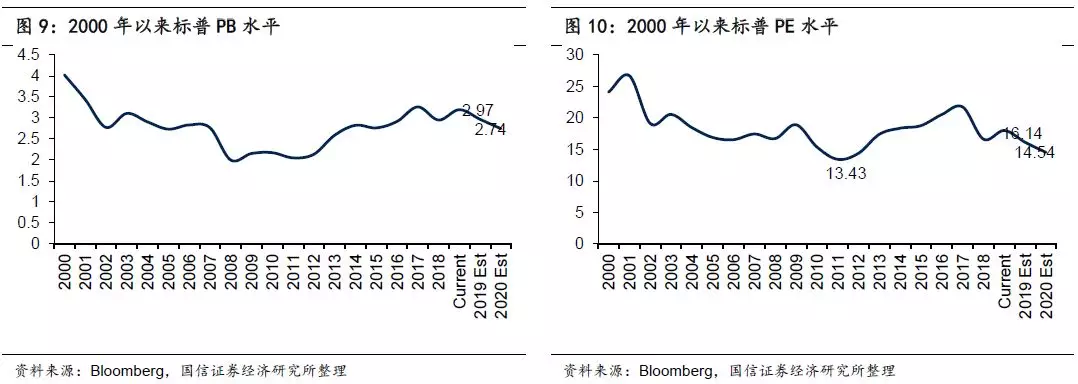

目前来看,标普500 2019年全年的EPS从12月的177点,下调至当下的167点,下调幅度5.6%,以2019-2-12日标普收盘2709点计算,2019年的动态PE是16.14倍,PB是2.97倍(自2000年以来,PE平均是18.51倍,PB是2.78倍)。如果在回到2346点一带,2019年的PE估值将回到14倍,即历史底部,因此,我们认为,2346点一带的形成的支撑是明显而有力的(我们在策略报告中测算是2352点,基本相同)。

目前来看,标普经过了强劲的反弹之后,上升的较为犹豫,但由于资金面上,上半年加息可能性变小,而2019年的Q1业绩披露季在5月,届时,将会有越来越多的公司业绩不够靓丽,可能会低于预期。大概率上,在3-5月的某个时点,大盘将开始走c。

二,A股反弹急促而有力

展望2月份,我们认为春季攻势将进入到第二波,行情值得期待。主要逻辑在于,在估值历史底部(决定了下行空间十分有限)、两会前基本面数据真空(分子相对固定)、无风险利率快速下行(宽信用尚未出现、资金留存在金融体系内、风险偏好上升)以及强政策预期的背景下,目前A股市场正处于极佳的时间窗口。另一方面,从历史统计来看,A股市场2月份上涨概率最高。此外,商誉的大范围减值使得创业板上市公司2018年的业绩几近腰斩,极大地降低了2019年业绩基数,创业板在2019年或将迎来大的变化,有变化就有希望,值得我们重点关注。

一方面,我们认为当前的A股市场存在三个典型性特征,分别是(1)估值历史底部;(2)盈利周期向下;(3)无风险利率快速下行。从中期来看,若要市场产生向上的趋势性行情,还需要等待盈利周期拐点的出现,这个现在着实还没有看到,但这并不妨碍短期市场能有一个像样的反弹行情,短期反弹行情的持续性和高度取决于分子(盈利)和分母(利率)的相对变化。而目前A股正处于估值历史底部(决定了下行空间十分有限)、两会前基本面数据真空(分子相对固定)、无风险利率快速下行(宽信用尚未出现、资金留存在金融体系内、风险偏好上升)以及强政策预期的时间窗口内,我们认为“春季躁动”将大概率持续。

当前无风险利率快速大幅的下降,对股票市场而言无疑是一个重大的利好因素。从2018年四季度开始,无风险利率出现了加速下降的情况。十年期国债到期收益率从2018年年初的3.98%下降到目前的3.10%,下降幅度达到了88BP。从目前中国经济的经济增长速度及通货膨胀情况来看,无风险利率进一步下降甚至向下击穿2.7%历史最低位是很有可能的,这会降低分母端贴现因子,从而带来股市估值的上修,这对股票市场而言无疑是一个重大的利好因素。

在市场无风险利率大幅下降的同时,我们也注意到,货币宽松目前还没有传导到实体经济,换言之,所谓的“宽信用”局面还没有出现。这体现在:(1)虽然无风险利率大幅下降,但低评级企业的“信用利差”依然维持高位,低评级实体企业融资依然较为困难;(2)以M1、M2、社会融资规模为代表的一系列金融指标显示,信用收缩的拐点还没有出现。这意味着宽货币带来的大量资金将留存和囤积在金融系统内。而对股票市场来说,市场“钱多”意味着风险偏好有望回升,而同时考虑到国债利率目前已经较低,权益资产的吸引力将越来越强。

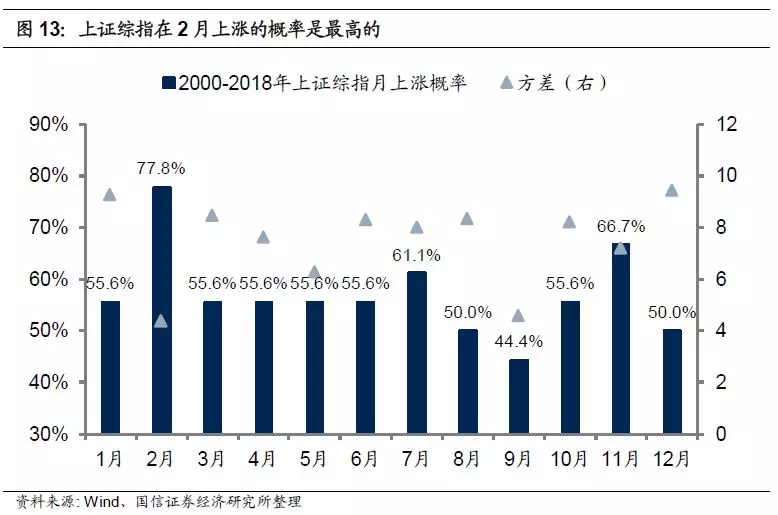

另一方面,从历史数据来看,A股市场上的“春季躁动”行情一般发生在2月,即使从全年来看,2月的上涨概率也是最高的。自2000年至2018年,上证综指2月份上涨概率达到77.8%,远高于其他月份,各年度二月份涨幅方差相比其他月份也是最低。上涨概率其次高的就是11月,从2000年至2018年上证综指在11月上涨的概率有67%。从事件驱动的角度来看,每年3月份有“两会”,同时,前一年12月会有“中央经济工作会议”,都会对本年度的政策有着方向性的影响,政策题材炒作是春季躁动的直接推动力。

中小创业绩的“大洗澡”也是近期影响股市走势的重要原因之一,1月末上市公司业绩的相继爆雷导致创业板指快速下跌。从已披露的年报相关信息(99.2%的中小板及93.3%的创业板上市公司已披露年报相关信息)来看,四季度中小创业绩累计增速双双跌至负区间。中小板上市公司净利润增速在2017年一季度达到高点后持续回落,当前已创2016年二季度以来新低。创业板上市公司净利润增速在2017年底下滑至负区间后,于2018年一季度出现短暂反弹,其后重启下行模式,2018年四季度该值骤降至-48%。创业板指在1月最后4个交易日累计跌幅也达到3.0%。

值得注意的是,此次中小创业绩大幅下降的主要原因并不在于公司经营情况的恶化,而是源于2015年前后一波并购潮带来的上市公司(尤其是中小创板块)巨额商誉累计,绝大多数公司在三年左右业绩对赌期限到来时因业绩不达标而进行的商誉减值,由此导致了2018年上市公司业绩“大洗澡”。此次商誉的大范围减值使得创业板上市公司2018年的业绩几近腰斩,极大地降低了2019年业绩基数,创业板在2019年或将迎来大的变化,有变化就有希望,值得我们重点关注。

三,港股:随动A股,料2月收阳

1,1-2月表现:反弹力度很强

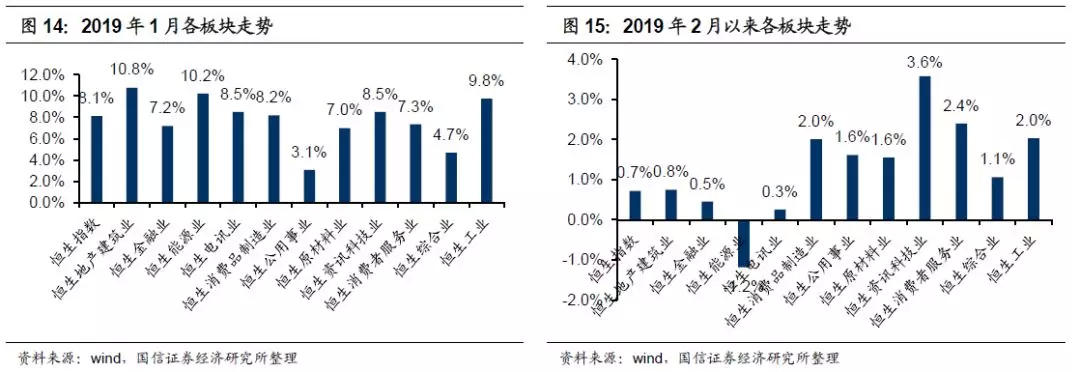

2019年1-2月,反弹力度很强,也是港股表现相当好的两个月。走势最好的三个行业是资讯科技(超跌),工业(超跌),地产建筑业(低估值),因此,这构成了反弹的两个重要参照:超跌+低估值。走势的后三个行业是:公用事业、综合、金融。

风格方面,1月到2月,反弹领涨的是中型股,而中小型股和小型股受到风险偏好抬高的影响,在2月份开始显著追上。将两者叠加,也可以得到,1-2个月整体上涨幅呈现小型>中小型>中型>中大型>大型,与规模完美的逆序排列,这背后的原因也是小型超跌的更加显著。

2,汇率压力释放、北水开始流入

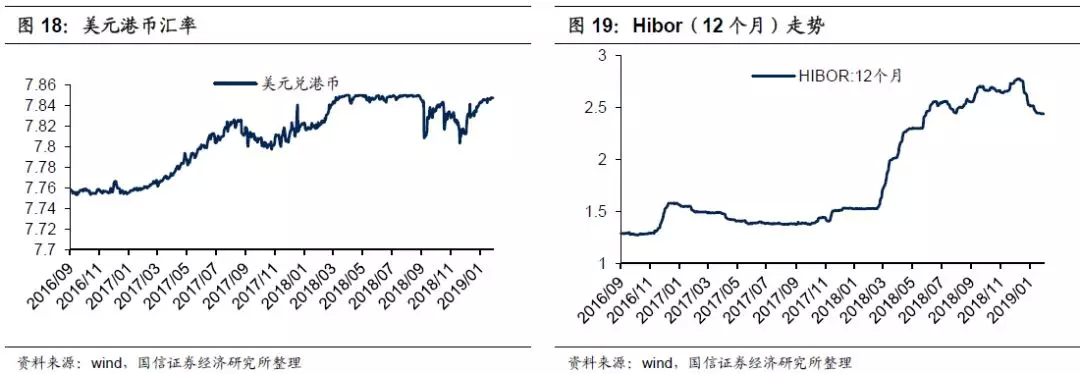

由于美元回落较多,最近1个月开始振荡修复,港币也跟随走弱,预计美元指数全年保持振荡向下的局面。Hibor也短期回落,利于市场的反弹。

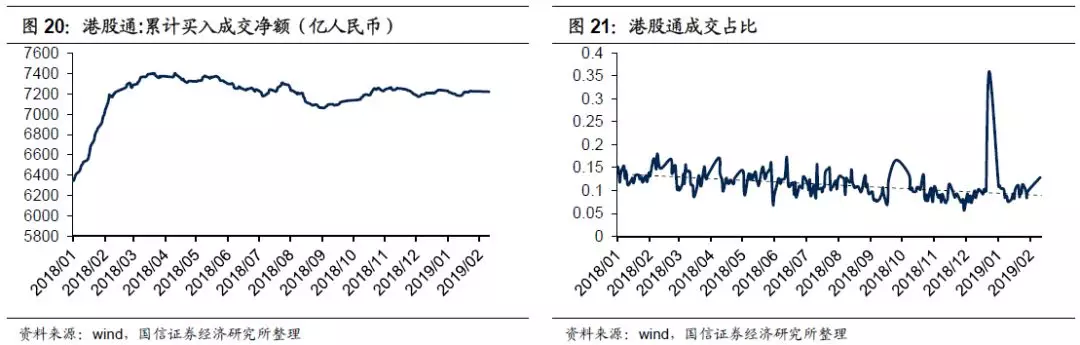

北水开始恢复,低点出现在12月,显示出内地资金参与港股反弹的热情回升。

四,投资建议

港股经历了1-2月的反弹,目前仍在进行时。我们建议关注超跌明显的板块:1)资讯科技中的半导体,手机产业链,次新股;2)医药、教育板块;以及低估值的3)房地产;4)银行。另外我们提示,如果由于3月份发布的基本面数据低于预期,市场的反弹可能在3月初结束。

五,风险提示

宏观经济数据转弱,企业盈利下降的风险。