本文来自“明晰笔谈”,作者明明债券研究团队。

报告要点

PPI通缩风险下,上游行业利润增速将继续走低,中下游行业在需求疲弱下利润率缺乏进一步上行动力,企业盈利周期仍然存在下探空间。基本面的下行压力缓解还需要等待政策效果的显现,而在基本面好转信号出现前,利率仍然存在下行空间。

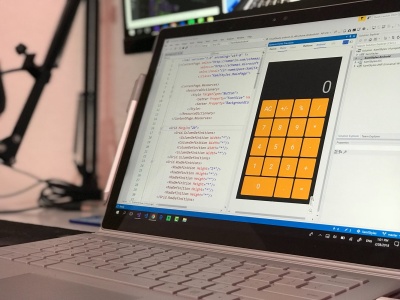

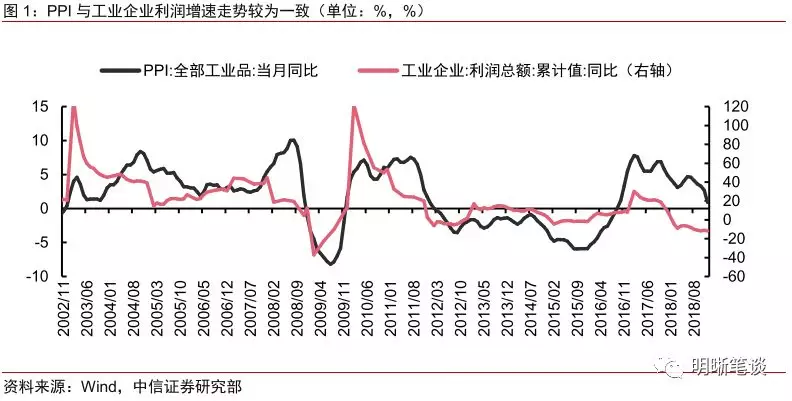

价格走势与利润增速走势较为一致。工业企业利润总额包含了量和价两个因素,2017年工业企业利润总额同比增速快速下行中价格因素体现的较为明显, PPI为工业品出产价格,其变化经过数量的放大后反映在企业利润增速中,表现为价格走势与利润走势较为一致。考虑工业品购入成本,PPIRM-PPI与利润增速走势更加吻合。

价格尺度下看利润增速:上游利润贡献大。相比2018年下半年企业利润增速下滑趋势有所企稳,PPI和PPIRM分化有所加大,PPIRM下行速度慢于PPI,这背后体现的是上游行业在工业企业利润中的贡献度最高:PPIRM的成本端是更上游的产品,比如煤炭钢铁,而钢铁煤炭等行业对工业企业利润贡献最多。

需求疲弱下,PPI以成本推动的方式向下部分传导。PPI向CPI传导渠道有两条——需求拉动和成本推动,需求疲弱下提价空间小,成本推动效果较弱。实际上,核心CPI与PPI走势较吻合,说明在非食品和能源方面PPI通过成本推动了价格的部分向下传导。但另一层面的成本推动传导机制表现在商品零售价格指数RPI(不包含服务价格)与社会消费品零售总额增速的分化。

下游缺少需求的持续发力,中间厂商的提价能力有限,上游价格上涨压缩中下游利润空间。中间厂商在面临需求低、上游涨价的双重压力下,其产品的提价空间实际上相对较小,成本推动的传导机制存在一定限制,上游价格快速上涨压缩中小游企业利润空间。

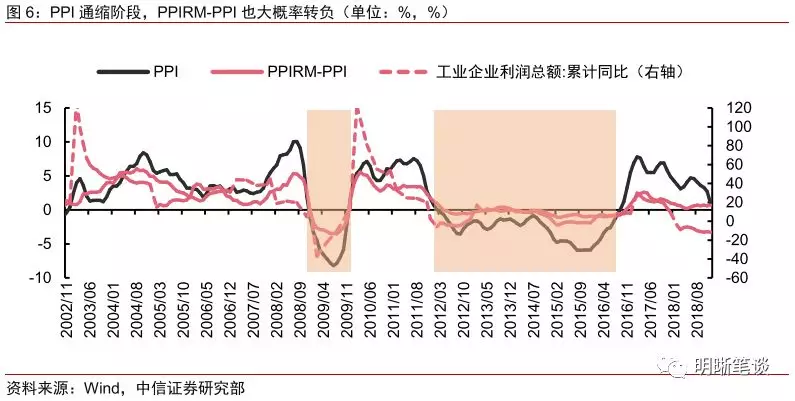

PPI通缩风险下,企业盈利将如何?对2019年通胀的判断是PPI面临通缩风险,CPI中枢在猪价上涨影响下稳步抬升。一旦PPIRM-PPI转负,企业利润增速将会进入一个磨底的过程,背后是托底政策的加码,包括2008~2009年的四万亿刺激和2012年的基建托底、2014年的货币宽松等。相对而言,中下游行业成本端压力有所缓解,但其利润空间的打关键还在于需求端的回暖,而这一点目前还未见端倪。2019年一旦PPI通缩局面出现后,企业利润增速可能面临着一个下行磨底的过程。

对债市而言,PPI通缩风险下,上游行业利润增速将继续走低,中下游行业在需求疲弱下利润率缺乏进一步上行动力。近期上市公司层面的盈利压缩并不是这一轮下行的底部,企业盈利周期存在一个下探的空间。综合考虑,基本面的下行压力还需要等待政策效果的显现,而在基本面好转信号出现前,利率仍然存在下行空间。

正文

1月31日是年报业绩变动超过50%的上市公司发布业绩预告的截止日期,多家上市公司在此前陆续发布业绩预测,逾50家上市公司预计亏损超过10亿元。一方面,个股计提商誉减值是上市公司盈利预测大幅下滑的重大原因,并购效果不达预期,部分个股商誉减值金额甚至超过预亏金额。另一方面,前期去杠杆政策效果显现,通道逐步去除导致对金融条件依赖度较高的企业水落石出,其影响在2018年末充分体现,实体经济下滑和上市公司基本面恶化。股市作为经济的晴雨表,近期上市公司“业绩洗澡”实际上反映了整个经济基本面面临的问题,并影响市场对经济的直观感受。无论如何,盈利预期大打折扣侧面反映了微观企业盈利能力的下滑,站在当前的时点看,企业盈利是否处于周期低点?本文从价格的角度来分析企业盈利。

价格尺度下看利润增速:上游利润贡献大

价格走势与利润增速走势较为一致。工业企业利润总额包含了量和价两个因素,2017年工业企业利润总额同比增速快速下行中价格因素体现的较为明显。在经历了2016年供给侧结构性改革和上游资源品供给收缩、价格上涨并大幅推升工业企业利润增速后,2017年PPI增速的回落也同样引起了工业企业利润增速的回落。PPI为工业品出产价格,其变化经过数量的放大后反映在企业利润增速中,表现为价格走势与利润走势较为一致。

考虑工业品购入成本,PPIRM-PPI与利润增速走势更加吻合。价格与利润增速走势趋同背后还存在结构性问题尚待分析:PPI代表工业品出厂价格,而利润需要考察成本和收入两端的变化,成本端的变动释放会引起利润增速的波动呢?考虑工业生产者购进价格PPRIM,PPRIM与PPI在大多数时候都有十分吻合的走势,工业品购入和出厂存在上下游相互重叠的部分。考虑PPIRM-PPI,成本价格增长与收入价格增长之差实际上能表述利润空间的压缩情况。相比PPI-PPIRM,PPIRM-PPI与工业企业利润总额增速走势更为一致。另一方面,如果考虑PPI为下游制造业成本端而CPI为收入端,PPI-CPI与工业企业利润增速也存在一定相关性,但主要原因在于CPI运行平稳而PPI波动大,两者之差反映出的仍然是PPI的波动特征。

PPIRM-PPI与利润增速吻合的原因在于上游行业利润贡献率大。相比2018年下半年企业利润增速下滑趋势有所企稳,PPI和PPIRM分化有所加大,PPIRM下行速度慢于PPI。理论上讲,成本端价格增速相对于收入端价格增速下行速度更慢将会压缩企业利润空间;但实际上,这一阶段企业利润总额增速下行速度放慢。这背后体现的是上游行业在工业企业利润中的贡献度最高:PPIRM的成本端是更上游的产品,比如煤炭钢铁,而钢铁煤炭等行业对工业企业利润贡献最多,这也是2016年去产能后工业企业利润增速走高的原因。

需求疲弱下,上游涨价压缩中下游盈利空间

需求疲弱下,PPI以成本推动的方式向下部分传导。PPI向CPI传导渠道有两条——需求拉动和成本推动,需求疲弱下提价空间小,成本推动效果较弱。实际上,核心CPI与PPI走势较吻合,说明在非食品和能源方面PPI通过成本推动了价格的部分向下传导。但另一层面的成本推动传导机制表现在商品零售价格指数RPI(不包含服务价格)与社会消费品零售总额增速的分化。

从数量角度看,社会消费品零售总额增速持续较快下行表明了消费需求端面临走弱困局;而从价格角度看,RPI增速的稳步上行说明了商品价格存在一定上行趋势。在消费需求走弱的背景下,这种价格上涨并非来自需求端的走强,更多是来自于成本端的推动。2018年核心CPI和RPI都存在一定程度的上行,但CPI仍然保持较低水平运行,成本推动传导较弱。2018年11月起RPI扭转上涨势头快速下行,需求端进一步走弱的背景下成本端的推升作用也受到削弱。

成本推动在于上游企业涨价迫使下游企业提价,但下游缺少需求的持续发力,中间厂商的提价能力有限,上游价格上涨压缩中下游利润空间。我们看到,零售额增速下滑而RPI上行,这一过程同样具有PPI上行中缩量提价的特征。但是这里的缩量不是供给侧改革下的产能降低,而是需求端乏力的销量下降;提价并不是供给减少导致的价格上行而是成本压力下的提价冲动。但是中间厂商在面临需求低、上游涨价的双重压力下,其产品的提价空间实际上相对较小,成本推动的传导机制存在一定限制,上游价格快速上涨压缩中小游企业利润空间。

PPI通缩风险下,企业盈利如何?

12月PPI出现大幅下行,通缩风险加大。12月PPI同比增速仅为0.9%,远低于前值和预期,环比下行1%。全球经济放缓的总需求走弱预期和油价大幅下行引发了全球大多数大宗商品的下行行情,12月石油开采、化工制品价格均明显下行;国内稳经济目标的明确,去产能、去杠杆和环保限产政策放松带动供给端逐步恢复,黑色系产品价格有所下行。虽然PPI下行趋势是市场一直预期的,但油价的快速下跌和需求的走弱仍然存在超预期成分,PPI回落趋势加快。预计2019年内部需求仍然较弱,对2019年通胀的判断是PPI面临通缩风险,CPI中枢在猪价上涨影响下稳步抬升。

PPI成本推动因素消失后,企业利润空间如何?如果回到前文的PPIRM-PPI的框架下,上游行业利润仍然是影响工业企业利润增速的主要因素。从长期看,PPIRM-PPI多数为正说明上游原材料价格涨价较中间产品提价更加迅速和顺畅,上游工业品价格的弹性高于中间产品价格弹性。但在PPI进入通缩阶段,如2008~2009年、2012~2016年,上游原材料价格仍然是价格下跌的主力,PPIRM下跌速度将快于PPI ,PPIRM-PPI大概率也将转负。一旦PPIRM-PPI转负,企业利润增速将会进入一个磨底的过程,背后是托底政策的加码,包括2008~2009年的四万亿刺激和2012年的基建托底、2014年的货币宽松等。相对而言,中下游行业成本端压力有所缓解,但其利润空间的打关键还在于需求端的回暖,而这一点目前还未见端倪。2019年一旦PPI通缩局面出现后,企业利润增速可能面临着一个下行磨底的过程。

回到本文开篇的问题,近期上市公司大幅下调业绩预期背后是盈利空间的压缩,而在PPI通缩风险下,上游行业利润增速将继续走低,中下游行业在需求疲弱下利润率缺乏进一步上行动力。因而这次上市公司层面的盈利压缩并不是这一轮下行的底部,企业盈利周期存在一个下探的空间。综合考虑,基本面的下行压力还需要等待政策效果的显现,而在基本面好转信号出现前,利率仍然存在下行空间。