中国投行业务竞争惨烈,近期一笔承销费率仅为0.001%(华尔街投行的股票后续发行承销费率通常超过5%)的股票定增业务就同时引来5家券商,表示愿意共同承做。这是中国券商价格战的又一案例,去年正是因为价格战,市场证券承销费用平均腰斩50%,中国证券业协会不得不出台措施呼吁“防止恶性竞争”。

券商的困境也是中国证监会新任主席易会满面临的最大问题之一:股市频频下跌,经济不断放缓,120家券商挤在萎缩的市场上,出现了供大于求的局面。麦肯锡副合伙人David Yuan Wei表示,券商已经采取了降薪、裁员、追缴客户欠款等措施,从长远来看,行业重整将是大势所趋。

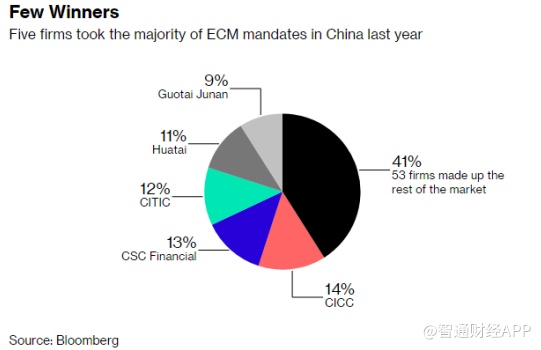

5家头部券商占据近60%的市场份额

Wei表示,三到五年内,中国市场大概只需要最多20家能够提供全方位服务的大型券商,而规模较小的机构要想继续存活,则需要找准自己擅长的细分市场,向精品投行转型。

黎明前的黑暗将会很漫长,监管层最近已为外资投行进入中国开了绿灯,已经进入中国市场的外资投行也将受惠于相关政策,竞争力大大增强。

就在此前,中国五家规模较大的券商承销保荐了华夏银行292亿元的定增项目,保荐及承销费用总计418,948元人民币,费率仅为0.001%。公告显示,该费用低于华夏银行披露的50万元人民币。

据上海农村商业银行发布消息称,去年共有三家券商中标了该行的IPO项目,整体承销费率为0.78%。其中海通证券同意仅收取保荐费5万元人民币,承销费率为0.05%。

业内人士称,券商有时候会接费用很低的业务,尤其是大型企业的业务,以提高承销额行业排名。

Reality Institute of Advanced Finance驻北京的高级分析师Ge Shoujing表示,市场业务再少,日子也得继续过。券商别无选择,只能以低价参与竞标,维持业务运转,尤其是在当前的经济环境下,客户都不愿意支付高额佣金。

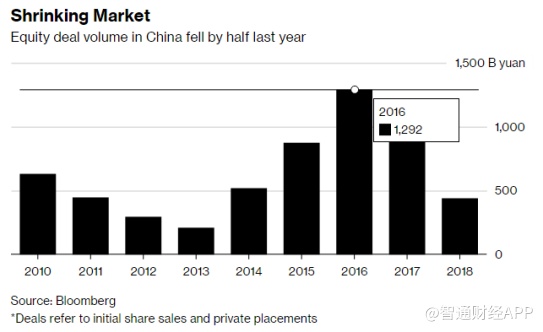

2018年中国IPO及非公开发行业务笔数同比“腰斩”

去年中国股权交易的平均业务费率跌到了3.9%的五年低点。普华永道的数据显示,去年中国IPO的募资金额较2017年减少40%,今年的同比降幅可能至少达到10%。

影响越来越明显,最近几周有4家券商发布了盈利预警。大型券商之一的广发证券上周表示其削减了2018年的薪酬费用,而有十余家券商则对客户发起诉讼,追讨数百亿元的逾期股票质押贷款。

中国证券业协会更是在1月23日晚间发布消息,对证券公司投资银行业务的恶性竞争问题进行了警示,但在行业竞争导致的降费压力面前,券商们预计很难在短期内做出改变。