“缺钱”几乎是所有人都会遇到的问题,只为乎多与少。

比如1月29日,景瑞控股(01862)发布公告,发行2020年到期的1.5亿美元,利息率为13%的优先票据。据智通财经APP观察到,这一年半期的13%的票面利率非常高,内地债券/票据基本找不出这样的票息率水平,这可以和近几年来一直频繁爆雷的P2P高收益相比拟。

实际上,在资本市场,不管是A股还是港股投资者,谈论最多的是股票市场,而债券市场一直被冷落,主要是股票投资门槛低,而债券具有较高的投资门槛。下面,我们不妨就景瑞控股的“缺钱”来探讨下内地及香港的债券市场差异。

两地债市规模差异

智通财经APP了解到,内地的债市主要在银行间,2018年,债券市场共发行各类债券 43.6万亿元,期中银行间债市占比达86.7%,债券市场托管余额为 86.4万亿元,相当于期内沪深两大交易所股票合计市值的2倍。从交易规模看,内地债券市场现券交易量 156.7 万亿元,同比增长44.6%,其中有96%的份额在银行间进行,比沪深股票交易规模多出超一半。

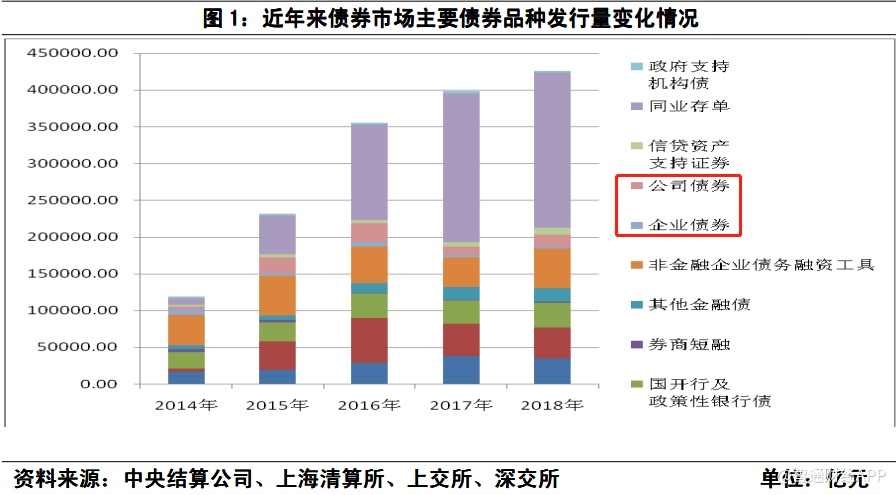

内地存在二级市场交易的债券,但规模占比不大,2018年交易所债券市场现券交易量 5.9万亿元,主要是国债及地方债,当然企业也发行可转债之类的上市交易,这几年也很火,但份额占比很小。在内地债券发行构成中,企业债和公司债占比非常小,以下为构成图:

图片来源:中国人民银行

实际上,内地的债市交易规模巨大,源于政策因素,银行间债市发行规模大部分是同业存单以及政府债券,这也是作为央行公开市场操作以及政策释放的必要工具。不过银行间债市也成为中小企业融资的主要场所,2018 年,银行间债市场各类参与主体共计20763家,其中境内非法人类产品共计占比达八成,境外机构投资者1186 家。

香港的债市,和内地一样存在场外交易和交易所交易,场外交易在银行及券商做市流通,不过并不像内地成规模的银行间债市,而交易所上市交易,针对的投资者有公众和专业投资者,公众可认购的一般都是信用较高的政府债,而港股大部分公司发行的票据利率都较高,风险高,基本针对的是专业投资者,上市后交易也十分清淡。

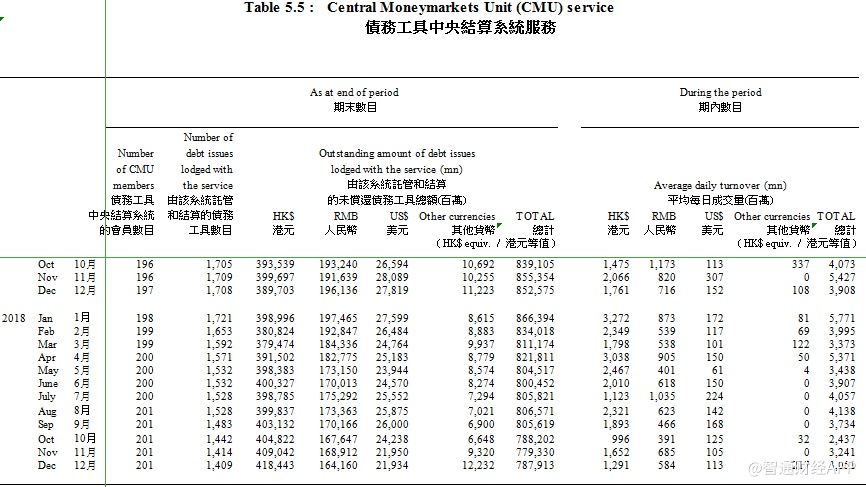

智通财经APP通过香港金融管理局了解到,截至2018年12月,香港由中央结算系统托管的未偿还的债务工具期末总额为7879.13亿港元,平均每日成交额30.51亿港元,从过往月份看,平均每日成交额在30-50亿港元之间,这数据相对于内地债市可以说是天壤之别。

图片来源:香港金融管理局

而香港股票市场2018年的市值在30万亿港元左右,平均每日成交金额1074亿港元,在结算系统托管的未偿付债务余额以及每日成交额占比股票市场相对应的指标不足三分之一,可见,债务投资在香港热度较低。

香港债市票息率远高于内地

上文主要是阐述内地债市和香港债市的市场差异,其实在具体操作中,比如票面利息率及信用评级上差异也是挺大的。

在内地债市中,银行间债市主要是政策工具的场所,因此利息率都很低,普遍在8%以下,且国家关于债券利率的规定,企业债券的利率不得高于银行相同期限居民储蓄定期存款利率的40%,而上市债中,公司可转债由于附带转股权利,票面利率就更低了。

智通财经APP通过中债信息官网了解到,该官网提供债券资料查询功能,包括政府债、机构债、金融债、企业信用债、资产支持证券以及国际债。政府债的票面利率基本在3%水平,机构债在4%的水平,金融债集中在3-5%水平,企业信用债中,中央企业利率较低,在4%的水平,地方企业债利率较高,集中在6-8%的水平,上述发行大部分为中长期债券。

根据国内四大评级机构之一的中诚信官网数据,评级基本为AA以上的投资评级,在超短期,短期以及中期票据上,票面利率集中在3-6%之间。

图片来源:香港金融管理局(非投资评级搜索)

而香港债市不管是场外的,还是上市的,票面利率都比内地的高。根据香港金融管理局官网,按投资评级搜索,很多票息率在6%以上,高的达到7.5%,按非投资评级搜索,票息基本也都很高,较高的为8.5%。

在港交所官网,根据上市债务证券的搜索项,其中以投资者类别,分别专业投资者和公众人士,利率搜索选项区间上限高达13%。智通财经APP观察到,6%票息率以上的搜不出公众人士可认购的票据,而专业投资者则在任何的利率区间都可以搜得到可认购的票据。

以投资者类别为公众人士的搜索,最高利率为5.2%的方兴光耀发行的票据,大部分是3-4%区间的国债,按利率10%以上搜索,大部分发行主体是以房地产企业为主,票面利率非常高,有的甚至达到13.5%,比如茂业国际控股发行的2020年到期的票据。

以下为智通财经APP抽样整理的按公众人士以及按10%利率以上的搜索出来的标的:

香港市场高度透明,企业想获得融资便利,就要以更高的利率融资,但债券的票息率很高,很容易出现债务危机问题,比如近段时间出问题的佳源国际(02768)以及汇源果汁(01886)债务事件。而香港的高利率的债券,被投资者称之为垃圾债,信用评级在非投资级别,Ba/BB评级以下,这类债券仅允许专业的投资者投资。

“学习中”的内地信用评级机构

香港的债券评级和国际比较接轨,主要评级机构是穆迪和标普,这两家评级机构都有15个小级别信用评级,两个大类级别,分别是投资等级和非投资等级,以下为交易所官网上的资料:

图片来源:香港交易所官网

非投资等级意味着存在违约的概率很大,当是D(穆迪为C)级别时,基本可以看做违约票了,在急缺钱的情况下,发行主体会愿意以较高的票面利率融资。比如新鸿基投资服务发行的票息率8.5%,2059年到期的票据,标普评级为BB,也就是非投资等级债券。

而内地的债券评级机构主要有三大公司掌控,分别是中诚信国际,联合资信以及大公国际,这三家占据了国内绝大部分市场份额,但上述三大评级机构基本借鉴标普的评级技术,因此标注信用级别和标准基本是一样的。

不过未来国内信用评级的格局可能会被打破。在1月28日,标普在北京设立的全资子公司被予以备案,同日,中国银行间市场交易商协会公告接受标普进入银行间债券市场开展债券评级业务的注册。标普的引入可能对国内三大信用评级机构将造成较大影响。

高票息率或将持续存在

总结而言,内地债市可以看做是政策市场,参与者主要为银行等金融机构,满足货币政策需求,投资功能小,而香港债市则是“真正的”融资市场,和股票市场一样,具备较高风险投资的功能。引入标普后,内地债市的信用评级将会趋向于国际,市场将趋向于香港债市而作为主要的投融资工具,而不是政策工具。

而香港债市,未来几年的发展并不乐观,主要是融资成本可能有进一步提高的可能,由于经济不景气,投资者投资谨慎,而企业为了获得资金就得提高融资成本,特别是一些重资产,需要大量的资金的行业,比如房地产行业尤其常见。

以小见大,以下为智通财经APP抽样整理的几只房地产参与者的历年发行票据情况:

房地产企业不同时期资金紧缺程度不同,愿意付出的融资成本不同,从抽样的整体数据看,2019年的票息率比过去五年要高,比如景瑞控股,2019年一年半期的票据就13%的票息率了,而2014年发行的5年期为13.625%。其实不仅在房地产,在其他重资产行业,比如光伏行业,兴业太阳能在18年10月份建议发行的3年期,12%的票息率票据(可转债)也高于往年。

值得一提的是,兴业太阳能曾在2018年10月份被曝债务违约,于10月12日暴跌达14%,便采取停牌措施,无奈该公司于10月11日建议发行的2.3亿港元的3年期限,年息12%的可转债在2019年1月10日公布夭折。2019年1月23日,该公司复牌,当日暴跌达48.6%。

2019年,香港债市可能还会持续有较多的企业发行高票息率的票据,不过香港债市债务爆雷现象常有发生,投资者面对高票息率的企业时仍需谨慎考量。