本文来自微信公众号拉米消息(微信ID:yiqilami)。原题《华尔街巨头:加息导致亚洲金融危机再度上演?你们太看得起美元了》。

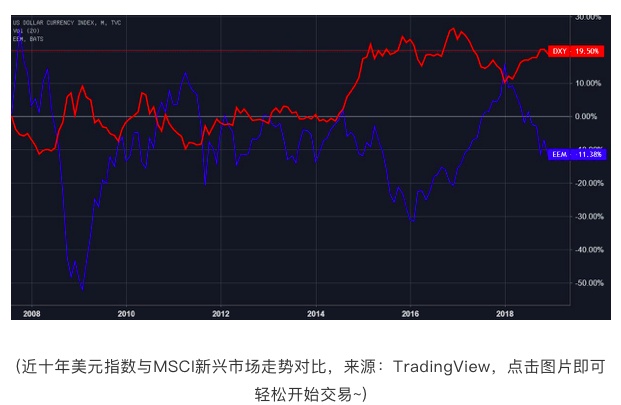

2018年大部分时间里,美元的加息和升值使得全球货币和商品大幅下挫。那么问题来了:这样的趋势合理么?2019年类似的投资逻辑是否还行得通?美元继续升值是否会引发市场担心的“亚洲金融危机2.0”?

华尔街巨头FranklinTempleton新兴市场投资总监ChetanSehgal表示,市场现在担心1997年的亚洲金融危机会再度上演,但这种恐慌情绪有些过度了,在过去二十年里全球金融市场的变革使得美元的影响大大缩水。

Sehgal指出,自从亚洲金融危机以后,市场似乎已经形成了一种习惯:美元涨,新兴市场和商品价格就开始跳水。虽然美元还是那个美元,但外部环境已经今非昔比。

20年之前,随着美联储的加息,诸多以美元计价的债务利息使得部分国家难以承受。随着部分国家放弃锚定美元的制度也让许多投机大鳄看到了机会。但Sehgal认为,20年之后许多国家的基本面都更加稳健,投资者应当更加关注投资标的国家自身的发展情况,而不是美国又发生了什么。

对于许多国家而言,经过了那次的冲击之后,在过去20年里不断完善相关政策和政府治理能力。同时诸多亚洲国家对于商品价格的依赖程度也没有那么高了,甚至像中国和印度都已经成了原油和大宗商品的重要进口国家,美元升值带来的商品贬值甚至可以称为利好。

当然,美元的升值对于那些有着大量美元债的国家而言依旧是沉重的负担,但Sehgal团队也发现,亚洲国家的货币政策与美元政策的关联性正在降低,更多参照的是本国经济和通胀情况。

当年的重灾区泰国,目前的经常性项目结余已经达到了400亿美元。印度尼西亚为了控制外贸逆差,提高了对于非必需消费品的进口税,现在该国的经常项目逆差被控制在GDP的3%以内。同时印尼央行还有数十亿美元的外储以及一系列政策工具能够拿来应对美元的升值。简而言之,时至今日亚洲经济体的经济基础更具有弹性,重演亚洲金融危机的可能性非常小。

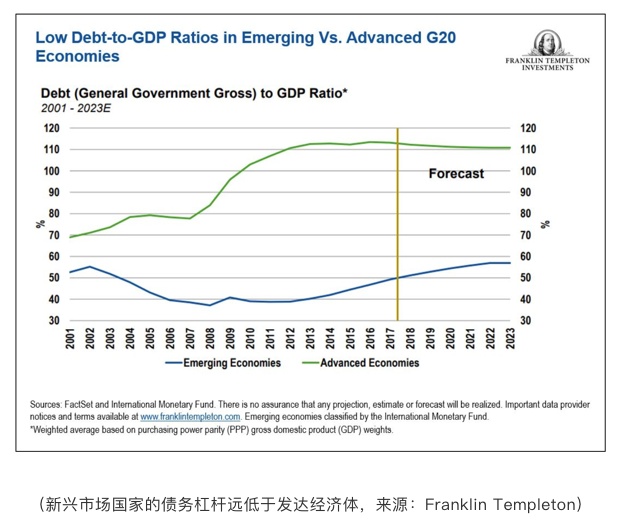

更加关键的是,新兴市场经济体的债务杠杆要远低于发达国家,同时其负债也不完全以美元计价。这两点能够使得新兴市场国家对于美元升值更有余地。

去年早些时候,美联储主席鲍威尔也释放出了鸽派讯号,市场将其解读为后续的加息步伐或将放缓。这意味着美元的升值预期和对于其他市场的冲击都将更加缓和,有助于市场的整体稳定。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。