本文来自微信公众号“小草消费升级研究”,作者国金证券教育研究,本文观点不代表智通财经观点。

“高年龄学段民办学校是符合政策精神的,关于'能不能并购’这个政策风险,会通过实践逐渐释缓,现在高校公司的估值已经有相当厚的安全边际,等待的就是市场通过实践对于政策悲观预期的逐渐释缓(而不是锋利的‘明确释缓’),从而带来估值回归,中教控股的并购可能就是一个重要市场信号,”

中教控股的收购或具有重要的信号意义——释缓政策悲观预期

1月15日早上6点,港股高校公司龙头中教控股发布了收购山东济南大学泉城学院的公告。这个收购,或是对整个行业有着重要意义的。对于中教控股来说,这是中教控股万里征程中的一步。但是对于整个行业来说,这个收购可能释缓了悲观预期,是有着重要意义的。

市场的预期差所在

2018年,教育行业经历了剧烈的震荡。这个震荡最重要的来源,就是中央政府2018年8月10日发布的《民办教育促进法实施条例修订草案送审稿》,《送审稿》中提到“实施集团化办学的,不能通过兼并收购,加盟连锁,协议控制等方式,控制非营利学校”。

这在当时,引发了剧烈了震荡。因为对于高校公司而言,并购是其最快,最高效扩张的方式。而政策上提到“不能通过兼并收购”,无疑给投资人的预期蒙上了厚厚的阴云。“高校是不是不能并购了”,是市场一个非常担忧的事情。

但这里面是有巨大的预期差的——我们判断,《送审稿》这一条,主要是针对年龄更低的学段,尤其是针对幼儿园的,并非针对高年级学段,尤其是民办高校的。因为幼儿园①幼儿园单园容量小,若要达到大型集团,需要园所多,管理难度大,②幼儿园在园学生年龄小,若出现管理问题的影响可能会更大,③幼儿园教师的招聘门槛相对低,幼师素质相对不易控制,这也加大了管理难度。总结来说,就是幼儿园管理上更容易出问题,而出了问题影响更大,所以我们认为,中央政府《送审稿》的出发点,意图实际上主要是控制幼儿园的兼并收购,加盟连锁和协议控制。

而2018年11月15日中央政府发布的《学前教育深化改革规范发展的若干意见》,更加印证了我们的判断,在《意见》中,进一步提出了,要控制幼儿园公司的加盟连锁,协议控制,兼并收购,甚至是直接提到了去限制幼儿园公司的资本化。所以已经可以明显感知到,所谓“并购,加盟连锁,协议控制”的限制,是针对“单园人数少,更为分散,管理难度更大容易出问题”的幼儿园领域的,而并非高年龄学段,尤其是高校的。

另外一个重要的预期差,在于——“高校能不能并购?”。高校公司目前的低估值,很大程度上来自于市场的预期“政策这么说,高校是不是不能并购了?”,针对“能不能”这个问题,我们的观点是:政策上不会直接给出肯定意见,但是会侧面佐证,实际上是能的。自2018年8月10号《送审稿》发布以来,民生教育,新高教集团,中教控股分别公告并完成了对于民办高校的并购。这已经充分证明了并购本身并没有因为《送审稿》而产生阻碍。

这个预期差就在于:市场上很多人认为,政策是针对整个教育行业的,“幼儿园受到了政策如此冲击,高校可能也会受到同样的冲击”,但中教并购等具体案例,叠加11月15日的幼儿园政策,侧面说明了,这个政策其实主要是针对幼儿园的,高校作为高年龄学段,管理相对规范的业态,未来受进一步冲击的可能性是相对较小的。

政策可能不会“落地”,只会“释缓”——中教控股的并购,或成为释缓市场对于政策悲观预期的重要信号

很多投资者在关注的一个问题是——“政策什么时候落地,会允许高校的并购?”。对于这个问题,我们的判断是:政策不会“落地”,只会“释缓”。

实际上,高校的单校规模大,学生年龄大,自理能力强,出类似于幼儿园这样的社会问题是可能性较小的。所以高校的并购,实际上是符合政策制定精神的。

在中央政策层面,很难出现官方的“允许高校并购”的政策,所以投资者期待的这个直接的“细则落地”可能根本不会出现。但是政策实际上是会侧面上“释缓”的。通过实际上的一些实践,市场的阴霾,会逐渐被具体实践的案例释缓。

此前8月10日送审稿之后,已经有民生教育,新高教集团的并购。而中教控股本次的并购,同样有着重要的意义,中教控股是港股高校公司中,交易量最大的公司,其动作对于整个板块,有着重要的参考意义。我们认为,中教控股的并购,或是整个市场预期阴云释缓的重要信号。

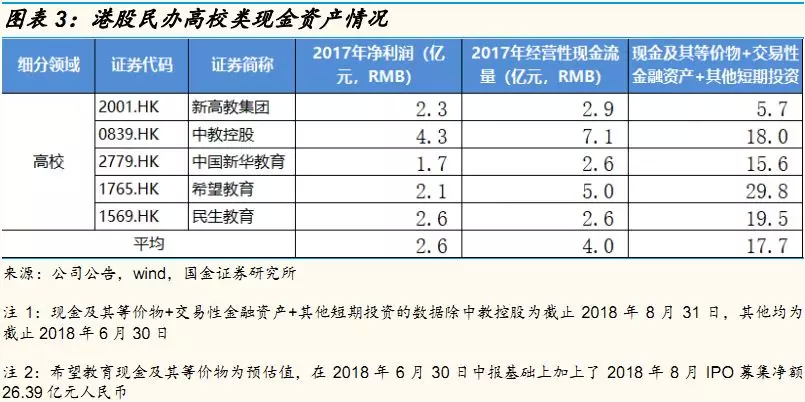

高校公司估值已经便宜到有足够大的安全边际

港股民办高校公司具有盈利能力优异,现金流状况良好,在手现金充足的特点。以中教控股为例,2017年实现净利润4.3亿元(以下货币单位均为人民币),2017年经营性现金流量达7.1亿元人民币,截止2018年8月31日,共有类现金资产18亿(现金及其等价物+交易性金融资产+其他短期投资)。除中教控股之外,中国新华教育,希望教育和民生教育的类现金资产均超过15亿。值得注意的是,目前港股高校公司中有中教控股,新高教集团和民生教育三家在港股通名单中。受到2018年政策波动影响,港股高校公司的估值处于有足够安全边际的位置,五家公司2019年平均PE在14x,其中中教控股/新高教集团/民生教育/中国新华教育/希望教育分别为25/12/12/11/9x。

政策上鼓励独立学校加速转设脱钩,很大程度上丰富了高校公司的可并购标的

《送审稿》第七条中有提到,要限制公办学校品牌输出。加之《2018高等学校设置工作》也提出,要加快独立学院的转设脱钩。独立学院转设脱钩,已是明显趋势,我们认为,可预见的未来中,约250所独立学院,有转设的需求,很大程度上丰富了上高校上市公司的可并购标的。也有助于高校上市公司更好的去选择更适合集团发展的并购标的。

学校公司具有天然壁垒,不会“越跌越贵”

学校公司具有天然壁垒,土地,办学时间,招生成熟度,都是很高的壁垒,本身业务的稳定性是很强的,出现“因为市场环境导致的业绩下滑”的可能性较小。所以具有较强防御性,一般不会出现“越跌越贵”的情况。

我们预判——学校公司的价值回归,不会是发令枪式齐头并进,而会是逐渐释缓中的回归,“钝的拐点”或已到来

综上所述,我们认为:学校公司的价值是持续的,且有较高安全边际的,而目前已经出现了低估,低估主要来自于市场预期对于政策未来走向的悲观预期,而我们认为,中教控股并购济南大学泉城学院,结合此前民生教育和新高教集团的并购,都是在《送审稿》发布之后完成的并购,显示出了高校并购的合理性,意味着高校公司扩张的逻辑是清晰未收明显影响的。我们认为,《送审稿》最终的通过,不会在此前基础上有太大的变化,在这个过程中,市场预期是过于悲观的,政策带来的风险预期,不会是发令枪式的,因为某事件,脉冲式解除,而是在案例的实践中,慢慢释缓的。学校公司的价值终会迎来回归,这个拐点,可能不是一个锋利而明显的拐点,或是一个“钝的拐点”,中教控股的并购落地,是一个重要的信号,这个钝的拐点,可能已经到来。

投资建议

对于高校公司来说,目前已拥有足够的安全边际,我们认为市场预期回复的迹象已经出现,现时点需要积极关注。推荐标的:中教控股,新高教集团,希望教育,中国新华教育,枫叶教育等。

风险提示

民促法送审稿后最终版本尚未落地,仍存一定不确定性。民促法送审稿之后的最终版本尚未落地,仍存不确定性,K9义务教育阶段(小学和初中)可能会受到更强的监管,目前影响力度尚不明确,但总体来说,民促法的精神在于规范,而不在于禁止。

(编辑:张金亮)