本文来自微信公众号“雪涛宏观笔记”,作者为天风宏观宋雪涛,本文观点不代表智通财经观点。

摘要

12月贷款增量超预期,但从结构看质量一般,现阶段宽信用政策尚未真正奏效。19年1-2季度可能是社融增速的筑底修复期,期间大概率会出现数据反弹,但对经济的托底效果需要由量变到质变的过程,经济增速有望在3季度末-4季度阶段性企稳。1季度稳增长政策集中落地、专项债放量发行、贸易摩擦缓和,以及金融数据出现筑底修复,整体上是风险资产的修复期。

正文

2018年12月,新口径社融增速9.8%,老口径(不含专项债、贷款核销、资产支持证券)社融增速8.4%,分别较上月下滑0.1%和0.06%。社融增速仍在下滑但速度有所放缓,主要原因在于:

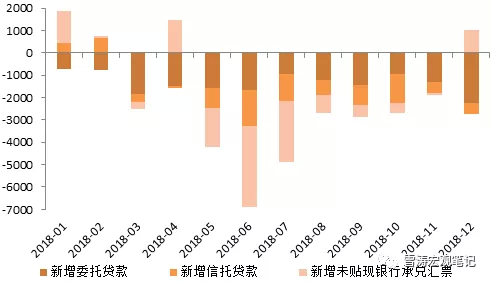

一是表外融资收缩速度放缓。12月“委托贷款+信托贷款+未贴现银行承兑汇票”合计减少1729亿,规模仍在收缩但自下半年起速度已经放缓,其中未贴现银行承兑汇票已经由收缩转为净增长。

图1:社融中表外融资收缩速度放缓(亿元)

资料来源:WIND,天风证券研究所

二是企业发债融资回暖。12月当月,企业债券融资新增约3700亿,较上月的3163亿进一步提高,为2015年以来的最高水平。除债市回暖因素外,政策的支持也在发挥作用,在有债项评级的信用债中,AA及以下评级的债券存量2018年首次出现回升。如果这一趋势能够持续,信用风险的暴露有望在今年下半年逐步缓解。

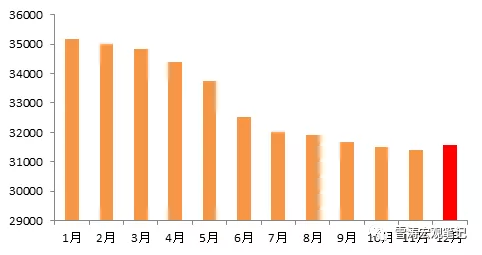

图2:债项评级AA及以下的债券存量2018年首次回升(亿元)

资料来源:WIND,天风证券研究所

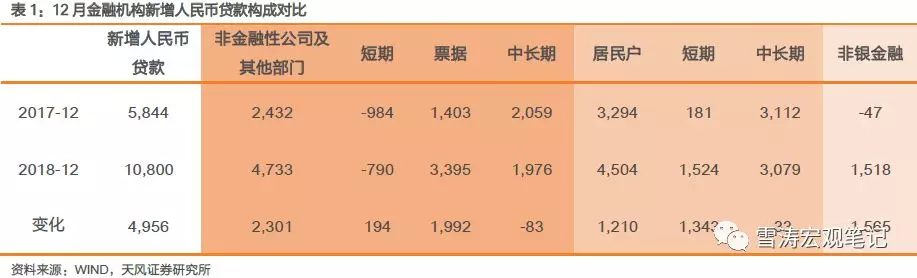

三是表内融资加速扩张。12月社融口径下人民币贷款增速出现反弹,人民币新增贷款约9270亿,比2017年同期多增约3500亿。

然而拆开新增贷款的结构看,宽信用效果未显。企业部门的新增贷款主要靠短期限的票据,反映出信用需求疲弱和银行惜贷倾向。12月非金融性公司及其他部门贷款同比多增约2300亿,但其中接近2000亿由短期限的票据融资贡献,中长期贷款反而减少83亿。在低风险偏好和监管行政要求的权衡下,银行选择向企业投放更多短期贷款,既为了满足对小微企业“两增两控”等监管考核要求,也可以套政策的利——TMLF利率3.15%,比MLF低15bp,比3季度末的票据融资利率低100bp以上。但是对于实体企业来说,不到1年的短期限贷款难以用于扩张资本开支,仅可用作资金周转甚至理财投资,或者存回银行形成“以贷养存”模式,因此实际上对实体经济的支持效果有限。

居民部门的新增贷款主要靠消费贷,反映出银行机构愈发明显的优质资产荒。住户部门是12月贷款放量的另一重要因素,同比多增约1200亿,但几乎全部由短期贷款贡献。随着债券市场收益率快速下行,在风险收益相匹配的优质资产越来越少的压力下,银行做期限短、利率高的消费贷的动力更强。居民中长期贷款与去年同期持平,对应2018年商品房销售面积接近零增长。

另外,12月非银行业金融机构新增人民币贷款1518亿,较去年同期多增1565亿,可能意味着银行间流动性偏宽松的情况下,银行向非银机构拆放的资金量有所加大。

总体来说,现阶段宽信用政策尚未真正奏效,其中既有经济下行的周期性因素,也有结构性因素。结构性因素主要体现在供给端—表外融资阻断后高风险偏好融资供给主体缺失,需求端—刚需购房家庭和房地产企业融资需求抑制;周期性因素主要体现在供给端—表内融资风险偏好顺周期性随经济下滑而减弱,需求端—经济下行期企业投融资意愿自然减弱。

预计后续宽信用政策仍将进一步在供需两端联合用力。供给端进一步降准,补充银行资本、设立类似TMLF的定向激励机制,甚至降低部分宏微观审慎监管指标,在合规的框架下边际放松表外业务的监管力度,填补融资体系中高风险偏好主体的空缺;需求端中央提高一般债务赤字率,地方大幅提高专项债额度,加大对民营企业减税降费等政策的支持力度,因城施策地放松房地产限制性政策和房企的融资限制。

2018年社融的内部结构分化明显。一是表内融资稳步扩张但表外融资大幅萎缩。2018年人民币贷款存量增长13.2%,与2017年持平,但“委托贷款+信托贷款+未贴现银行承兑汇票”存量较2017年底萎缩了10.8%,全年减少2.9万亿,表外转表内仍在继续。二是债券融资大幅增长但股票融资显著萎缩。2018年直接融资存量增长8.5%,增速较2017年提升2.9个百分点。债市回暖利率下行促使企业发债大幅增长,2018年新增债券融资2.48万亿,比2017年多增约2万亿,仅次于2015和2016年;相比之下,股票融资增量仅3600亿,不到2017年的一半。

在宽信用政策的持续推进下,2019年社融结构的变化可能是:表内融资增速保持平稳,但结构的改善可能要以经济基本面的改善或房企融资政策的松动为前提;表外融资收缩放缓,基数效应下对社融增速的拖累有所降低;企业发债融资在政策支持和风险偏好提升的作用下继续扩张,中低等级信用债发行量先后修复。

对于新口径社融增速而言,今年专项债的提前发行和额度提升将有显著影响。预计2019年专项债新增额度2.5万亿左右,贡献社融增量约4%,对2019年全年社融增速的提升在1.5%左右。今年专项债发行将从1月下旬开始,预计1季度发行地方专项债6000-8000亿,2、3季度各发行8000-10000亿。考虑到2018年上半年几乎没有新增专项债发行、3季度放量发行,今年1-2季度专项债对社融增速的提振效果最明显,3季度后效果逐渐消退。截至1月15日,已披露发行计划的专项债金额共288.2亿

另一方面,今年银行不良率可能整体上升,预计贷款核销力度不减。2018年经济下行叠加去杠杆,企业信用风险暴露加速,商业银行不良贷款比例从2017年底的1.74%上升至2018年3季度末的1.87%,2018全年共核销1.02万亿,较2017年多核销2565亿。考虑到2019年银行信贷资产质量难有明显改善,贷款核销规模可能进一步上升。

整体来看,2019年1-2季度可能是社融增速的筑底修复期,期间大概率会出现反弹,全年增速在9.5%-10.5%,对经济的托底效果显现需要由量变到质变的过程,经济增速预计在3季度末-4季度阶段性企稳。1季度稳增长政策集中落地、专项债放量发行、贸易摩擦缓和,以及金融数据出现筑底修复,整体上是风险资产的修复期。

风险提示

宽信用政策落地不及预期;表外融资政策力度超预期;房地产政策变化超预期。

(编辑:朱姝琳)