本文来自兴证研究,作者:王涵等。原题《从美股过山车看“强非农”和“弱PMI”的背离》。

内容摘要

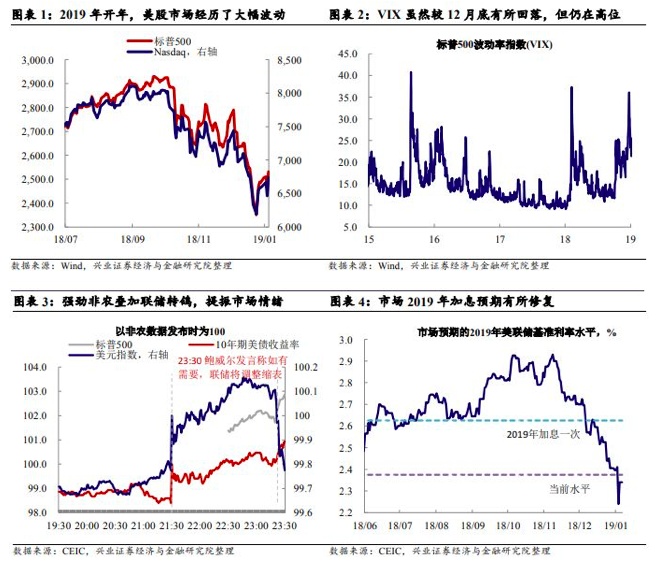

2019年开年,美国股市场经历了大幅波动。苹果业绩爆雷,叠加12月美国制造业PMI远低于预期,市场恐慌情绪迅速升温。而美国12月非农新增就业远超预期,薪资增速也表现强劲;随后美联储主席鲍威尔发言措辞较12月议息会议偏鸽,则明显修复了市场情绪。

非农数据强在哪儿:就业超预期,薪资亦提速。美国12月非农数据大超预期,且10-11月非农前值均上修,表现强劲。美国12月平均小时工资同环比均高于预期及前值。美国12月失业率虽小幅回升至3.9%,但回升主因是劳动参与率增加:12月劳动力参与率由62.9%上升至63.1%。而口径更广的U6失业率则仍然维持在7.6%的较低水平,因此劳动力市场仍然整体强劲。

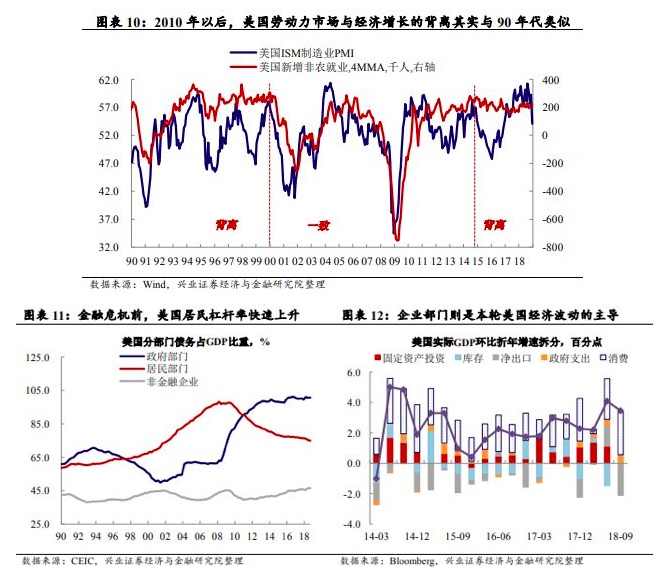

如何理解“强非农”与“弱PMI”的背离。本轮非农新增就业和美国ISM制造业PMI的背离实际上从2015年前后就已开始,而2000年至2015年期间,这两项数据的走势是较为一致的。本轮二者背离的的核心原因在于,2000年以来居民消费是美国经济波动的主要来源,但2016年这轮小周期美国本轮经济的增量实际上来自企业投资。因此相较于劳动力市场指标,PMI的波动明显更大,这与1990年代是类似的。换言之,虽然从“劳动力市场强劲—薪资增速上行—居民可支配收入增加—居民消费回升”这条逻辑线推演,美国经济增速依然强劲。但是从企业投资来看,美国经济实际上已显疲态。因此,对本轮美国周期而言,PMI比劳动力市场更有指示意义。虽然劳动力市场仍然强劲,但从本轮周期的核心变量——企业投资来看,美国经济大概率将见顶回落。

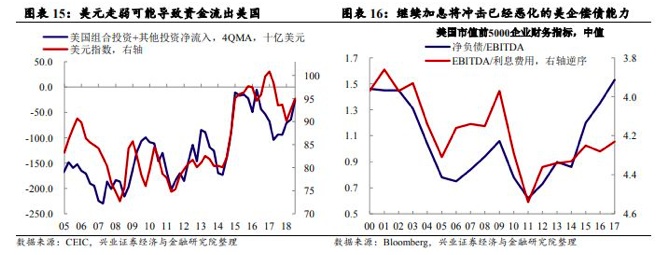

往后美股怎么看:动荡风险尚未解除。虽然鲍威尔发言措辞较12月议息会议明显转鸽。但我们想再次强调的是,当前的联储仍然处于松紧两难的困境:加息加速将抬升企业付息成本,紧缩步伐放缓则可能导致美元贬值从而造成美国资金外流。实际上,2月初美股的暴跌后我们就持续提示,美股内生的市场结构稳定性遭到了破坏,脆弱性明显上升,这也将使得“山雨欲来”的风险进一步上升。因此,仍然需要持续警惕美股动荡的风险。

风险提示:美股波动上升,美联储货币政策超预期。

正文

2019,美股经历了“过山车”式开年

2019年前五个交易日,美国股市场经历了大幅波动。2019年,对美股而言可谓是“动荡开年”:

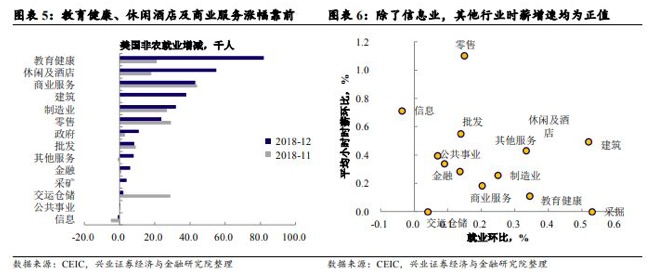

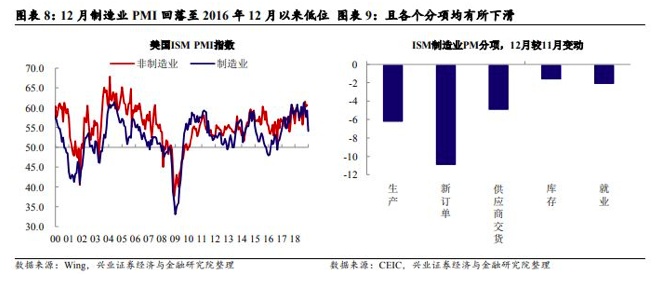

1月3日,苹果业绩爆雷+制造业PMI下挫,美股大幅下跌。苹果下调2019财年一季度营收预期,为近20年来首次,股价大幅下挫10%,创六年以来最大单日跌幅;当日晚间美国ISM制造业PMI公布,12月读数由59.3大幅回落至54.1,低于预期57.5,为2016年12月以来低点。苹果业绩爆雷叠加经济数据远低于预期,市场恐慌情绪迅速升温:标普500、纳斯达克、道琼斯指数单日跌幅分别为62点、202点、660点,美元指数单日贬值0.69%,10年期美债收益率单日上行100bp,联邦利率期货隐含的市场对2019年联储加息次数一度下滑至0次以下(即预期2019年降息)。

1月4日,非农表现强劲+鲍威尔发言偏鸽,美股快速反弹。美国12月非农新增就业远超预期,薪资增速也表现强劲,修复了市场因PMI数据大幅下滑导致的悲观情绪;随后,美联储主席鲍威尔出席美国经济学会年会,发言措辞较12月议息会议明显转鸽,进一步提振了市场情绪:标普500、纳斯达克、道琼斯指数单日涨幅分别为84点、275点、747点,美元指数单日升值0.53%,10年期美债收益率单日上行110bp,市场加息预期也回升至0次附近。

非农数据强在哪儿:

就业超预期,时薪亦提速

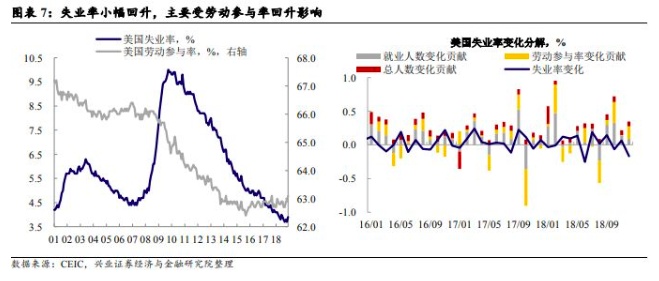

非农就业远超预期,服务业涨幅靠前,寒冷天气对建筑业拖累消失。美国12月非农新增就业31.2万,创10个月最大增幅,高于预期18.4万人,且10-11月非农前值均上修(11月前值由15.5万上修为17.6万,10月从23.7万上修为27.4万),10-12月平均新增非农25.4万,表现强劲。分行业看,除信息外,其他行业均有新增就业。教育健康、休闲酒店及商业服务就业涨幅靠前。受寒冷天气影响的建筑和采矿业新增就业则从11月的0万分别回升至3.8万和0.4万。

时薪增速小幅上行,超出预期。美国12月平均小时工资环比0.4%,高于预期0.3%及前值0.2%;同比3.2%,高于预期3%和前值3.1%。分行业看,除信息外,其他行业时薪增速均为正值,而信息业也是唯一新增就业为负的行业。零售、批发、公共事业薪资涨幅则最为靠前。

失业率小幅回升,主要受劳动参与率回升影响。美国12月失业率从此前的历史低点3.7%小幅回升至3.9%,重回7月水平,但仍维持在4%下方,高于预期3.7%。不过,本次失业率回升的主因是劳动参与率增加:12月劳动力参与率由62.9%上升至63.1%。而口径更广的U6失业率则仍然维持在7.6%的较低水平,因此劳动力市场仍然整体强劲。

如何理解“强非农”与“弱PMI”的背离

非农数据的强劲和PMI数据的疲软似乎出现了背离。如前所述,12月ISM制造业PMI指数的大幅回落是1月3日美股下跌的主要触发因素,拆分可以看到,各个分项均较11月有明显下滑,这也引起了投资者对美国经济前景的担忧。而12月非农数据在就业和薪资均表现亮眼,说明劳动力市场仍然强劲。那么如何理解这两个数据的背离?美国经济究竟如何?我们将在下文进行分析。

劳动力市场和经济的背离的背后:本轮经济核心驱动力在企业部门。从长周期来看,本轮非农新增就业和美国ISM制造业PMI的背离实际上从2015年前后就开始了,而在2000年至2015年期间,这两项数据的走势是较为一致的。这背后的核心原因在于,美国本轮经济的增量来自企业投资而非居民消费。

2000年代,美国经济周期的主要驱动力是居民消费,金融危机前美国居民杠杆率快速上升。但2016年以来的美国经济复苏,其驱动力并非是居民消费,而是企业部门的生产和投资。从美国实际GDP的拆分可以很明显的看出,2014年下半年至今,美国经济波动的主要来源于固定资产投资、净出口以及库存的变化这三块。换句话说,企业部门的生产、投资是本轮美国经济波动的主导(详见《本轮全球复苏的真相》),因此相较于劳动力市场指标,PMI的波动明显更大,这与1990年代是类似的。

换言之,虽然从“劳动力市场强劲—薪资增速上行—居民可支配收入增加—居民消费回升”这条逻辑线推演,美国经济增速依然强劲。但是从企业投资来看,美国经济实际上已显疲态(我们将在后文分析)。因此,对本轮美国周期而言,PMI比劳动力市场更有指示意义。

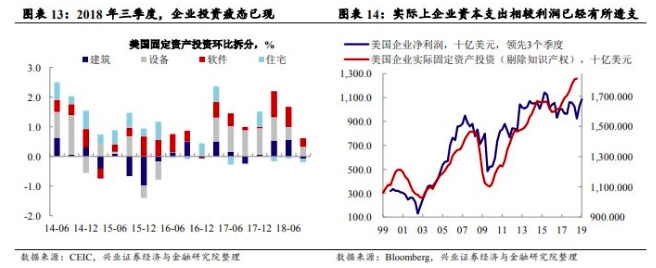

企业投资在2018Q3疲态已现,因此美国经济增速大概率将见顶回落。从三季度经济数据看,企业投资已出现放缓:固定资产投资成为美国2018年三季度GDP增速放缓的最大拖累,而进一步拆分固定投资可以看到,无论是住宅投资,还是非住宅投资的建筑、设备、软件投资,增速均出现放缓。而历史来看,美国企业资本开支与企业利润有明显的领先滞后关系,但2017年以来,固定投资已经明显高于企业净利润,说明相较于企业实际收入,资本支出已经有所透支,因此随着盈利预期见顶,税改支撑减弱,企业的投资预期可能也将随之回落。这与12月制造业PMI生产和新订单分项回落较大也是对应的。因此,虽然劳动力市场仍然强劲,但从本轮周期的核心变量——企业投资来看,美国经济大概率将见顶回落。

往后美股怎么看:动荡风险尚未解除

虽释放鸽派信号,但联储松紧两难困境仍在,持续警惕美股波动的风险。如前所述,除了非农数据,本次市场情绪其实进一步受到美联储主席鲍威尔发言的提振。鲍威尔在美国经济学会年会发言措辞较12月议息会议明显转鸽。

具体而言,鲍威尔表示对加息有耐心,重申政策路径不是预定的,称联储在倾听市场的担忧,若缩表的确是扰动市场的主因,不会犹豫去调整缩表,12月议息会议上,联储鸽派不及市场预期,一定程度上触发了12月20日至24日美股的一小轮快速下行,从这个角度也可以理解联储表态的缓和,及其对投资者情绪的修复作用。

虽然鲍威尔表态上转鸽一定程度上安抚了市场,但我们想再次强调的是,从实际政策操作而言,当前的联储仍然处于松紧两难的困境:加息加速将抬升企业付息成本,紧缩步伐放缓则可能导致美元贬值从而造成美国资金外流,这对美股而言都是潜在的冲击。而实际上,2月初美股的暴跌后,美股内生的市场结构的稳定性遭到了破坏,脆弱性明显上升,这也将使得“山雨欲来”的风险进一步上升。因此,我们认为仍然需要持续警惕美股动荡的风险。

风险提示:美股波动上升,美联储货币政策超预期。