本文来源于华尔街见闻,作者许超。

作为芯片巨头,镁光的最新财报某种程度就是整个行业状况的写照。

最新财报公司销售及利润皆大幅低于市场预期,股价在财报爆出后重挫。公司称整个存储芯片行业产出(包括三星 SK海力士)大大超出市场需求,其将采取果断行动,减产稳价格。

此前,三星已经发出警告,称持续两年的行业景气周期已经到头。

摩根士丹利分析师称,半导体业(费城半导体指数)或许可能还会因为短线因素反弹(美联储、贸易进展),但从行业基本面,半导体行业确已进入寒冬。

现在的问题,这种状况会持续多久,明年有哪些核心议题需要关注。

2018下半年以来,随着宏观方面因素发酵(全球贸易争端升级、PMI数据疲弱),市场对于半导体业周期轮回的担忧重燃。

随着各项数据全面走低(股价、公司财务数据、对未来预期),现在投资者最为的关心的问题在于现在到底处于半导体周期的哪个阶段?市场还要跌多久?

2019年具体走向现在难以判断,但以下几项重大议题将是决定市场走向的重要议题:半导体周期所处位置、存储芯片未来走势、数据中心增速何时恢复、中美摩擦影响。

从半导体周期角度,现在行业处于什么位置?

从公司角度观察,上一轮半导体周期(2015年)的经验显示,在下行周期中,主要半导体公司整体上会对之前营收预期做出修正,下调财务预期。从今年下半年以来的实际状况上,这种情况正在重演。

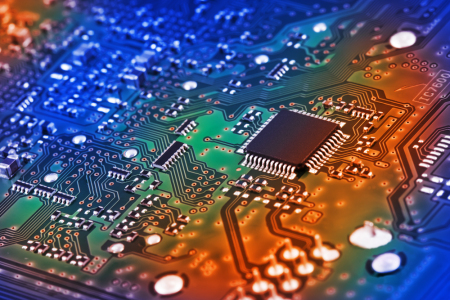

德银统计显示,在2015年上一轮半导体下行周期中,主要半导体厂商营收预期下调8%,利润下调11%,股价从高点下跌25%;而在今年以来,主要半导体厂商营收预期下调4%,利润下调8%,股价从高点下跌118%。这可能暗示行业下跌可能还没有结束。

(图片来源:德银研报)

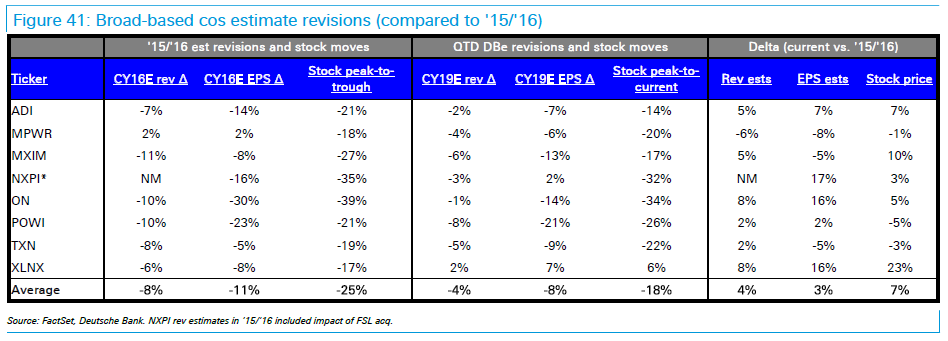

从行业整体上观察,德银研究显示与之前周期数据比较,本轮下跌似乎并没有达到之前周期的平均水平。

SIA数据显示,更能反映行业整体需求的非存储芯片单位需求增长(存储芯片大幅走低已经成为市场共识)在2018年全面下跌。这种变化在各个细分板块中各不相同(模拟元件、分立器件等)。

本轮增长放缓的下行持续时间已经超出之前平均值(18个月 VS 历史平均10个月);但本轮下跌幅度较历史平均值较低(单位数据较高点下跌11 ppts VS 历史平均 20 ppts)。同时非存储芯片单位需求今年依然维持个位数增长,而此前周期通常为负。

从营收角度,历史数据同样暗示现在似乎没有见底:非存储芯片业务营收今年保持8%的增长 VS 历史平均下跌1%-6%。

(图片来源:德银研报)

存储芯片业是否会继续恶化?

整体上,半导体行业在经历2017年的高速增长后,2018年相对增速正在放缓,这其中当属存储芯片变化最大。德银的统计显示,半导体三大类营收增速都在放缓:行业整体营收(2017 +22% VS 2018 +13%)、非存储芯片营收(2018 +10% VS 2017 +7%)、存储芯片营收(2017 +62% VS 2018 +27%)。种种迹象表明,明年存储芯片将继续走低。

(图片来源:摩根士丹利研报)

本轮存储芯片疲弱是需求疲软叠加产能过剩。

在需求端方面,新的智能手机硬件规格难以吸引换机需求(以苹果为代表)、消费级的PC市场由于Intel CPU的供货不足出货不振。而诸如AI、无人车等新兴技术则由于技术限制,大规模场景应用还需时日,市场期望需求放缓。

而在供应端方面,新技术的良品率提高及产能的扩充使得市场供大于求:64/72层3D NAND的良品率和产能增长使得供应大幅攀升。相关券商分析认为NAND的供应将增长40%,而DRAM的供应则有望增长22%。

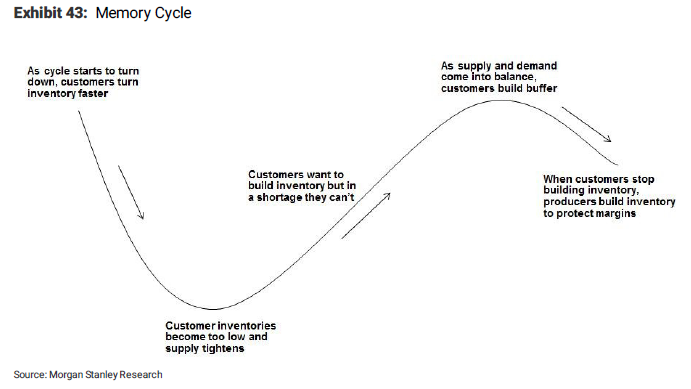

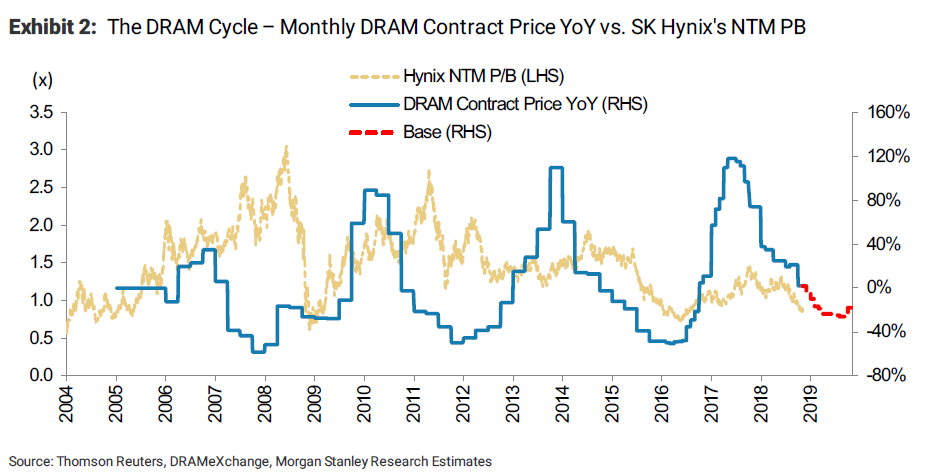

摩根士丹利研究认为,从半导体周期历史角度,市场通常经历4-8个季度下行周期,然后再经历4-9个的上行周期。鉴于DRAM合同价格已经在2017年9月见顶,摩根士丹利认为本轮下行周期已经进行了一半。整体下行趋势在未来的2-3个季度里还将继续持续。

数据中心高增长是否会重新恢复?

在智能手机业整体疲弱之际,数据中心(云业务),无人汽车等终端需求已经成为支撑半导体业增长的重要支撑点。今年下半年数据中心(云业务)增长放缓也是半导体行业转冷的重要驱动因素。

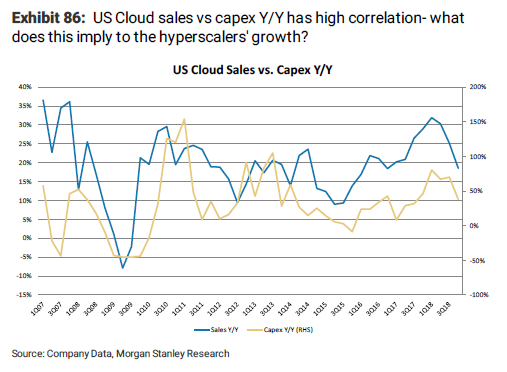

从指标上看,数据中心(云业务)的销售指标增长和其资本开支增长高度相关,观测科技巨头的相关开支增长是预测销售的重要依据。

一些科技巨头最新观点认为数据中心(云业务)的下行将在未来几个季度里延续,但预测相关增长将在2019年下半年恢复。

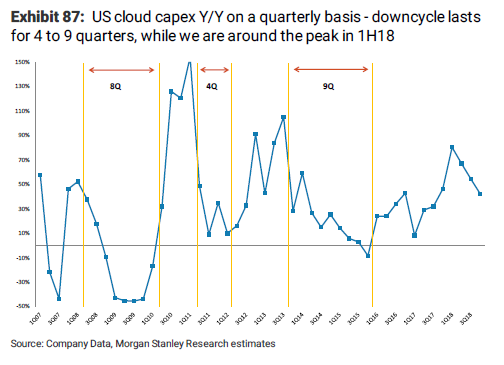

在下跌持续时间上,历史经验表明,数据中心(云业务)资本开支下跌剧烈幅度与其持续时间呈反比。

(考虑到资本开支与销售之间的相关性)摩根士丹利认为如果要实现科技巨头数据中心2019年下半年重新恢复增长的预期,2019年上半年相关资本开支可能要经历更加剧烈下跌(同比可能跌至负值)。

这可能意味着2019年上半年全球数据中心(云业务)业务的进一步动荡。

中美摩擦影响

由于相关的谈判仍然在进行,具体走向如何暂时无法判断。这里只想提示几个重要的议题。

大摩指出关税是重要的,但并没有那么重要。

关税是市场关注的焦点,其在短期内确实引发了半导体需求的短期波动(消费者信心、库存积累等)。但到目前为止,关税对于半导体公司的实际影响有限,因为绝大多数厂商都在中国以外的地方设有工厂。

大摩指出,真正的长期关键议题实际上是贸易摩擦导致的美国对于科技业政策改变。这将减缓中国实现半导体芯片方面实现自给自足的进程。

在2017年上半年,美国半导体协会出版了一份白皮书,敦促美国政府保护本国半导体业。随后在2018年,美国便以专利纠纷的名义将福建晋华列入出口管制“实体清单”。

福建晋华是中国实现半导体自给自足的重要一环。据官网介绍,公司成立于2016年2月。公司与台湾联华电子开展技术合作,投资56.5亿美元,在福建省晋江市建设12吋内存晶圆厂生产线,开发先进存储器技术和制程工艺,并开展相关产品的制造和销售。

2012年5月,公司与联电签署了技术合作协议,开发DRAM相关制程技术;2016年7月,晋华集成电路的第一座12寸晶圆厂。按照原计划,公司投产后的一期项目可实现月产6万片12英寸晶圆的产能。

大摩分析指出,过去30年里,半导体行业的历史一直是由大量的主权投资所推动的(日本、韩国),这些投资加剧了一个繁荣/萧条周期,未来5至10年,这一历史似乎有可能在中国重演。

现在与过去的重要区别点在于:市场的进入壁垒非常高;贸易摩擦带来的投资动力/进展停滞。

(编辑:文文)