一个月前,当标普500指数在2700点附近徘徊时,摩根大通最受欢迎的宏观量化和衍生品研究全球主管Marko Kolanovic发布了其看涨报告。当时,他乐观地表示,由于第四季度回购活动达创纪录水平,因此最可能的结果是美股将于年底走高。

当然,这一报告的隐藏含义是,市场大多数投资者和共同基金、对冲基金当时依旧是看跌的,如果能出现一个短暂的反弹,则或将使情绪迅速拉回至看涨。

而时至今日,Kolanovic明显被“打脸”了,错误的原因在于以下两点:

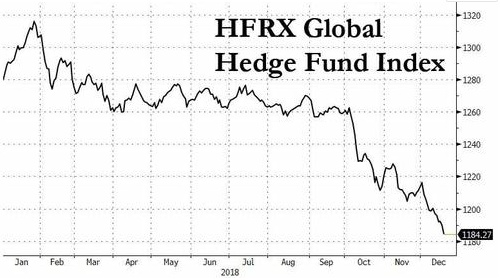

1.自Kolanovic11月16日发布报告以来,对冲基金表现极差,同期内标普500下跌了300点,这意味着期间机构实际上是看涨的,而美股却跌了。

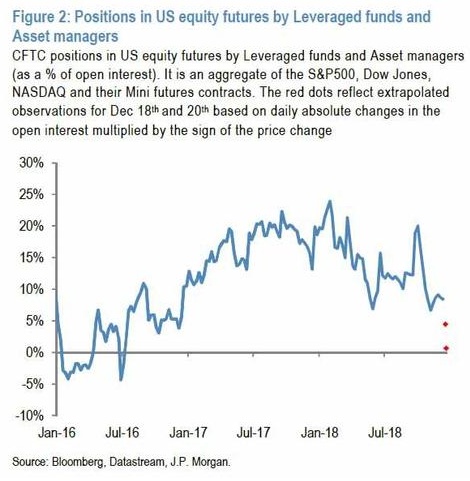

2.摩根大通另一位策略师Nikolaos Panigirtzoglou,于上周五晚些时候写道,在美股遭受数月的重创后,机构投资者有最后投降的迹象,也就是说:从立场来看,市场已经接近于投降情绪,特别是机构投资者。这从对冲基金和平衡型共同基金的股票贝塔系数,及美股期货的投机性头寸可以看出来。

当Panigirtzoglou通过推断投机头寸(即下图红点)以捕捉过去一周未平仓合约的变化时,他发现,这一水平已离2016年1、2月的投降式抛售不远了。

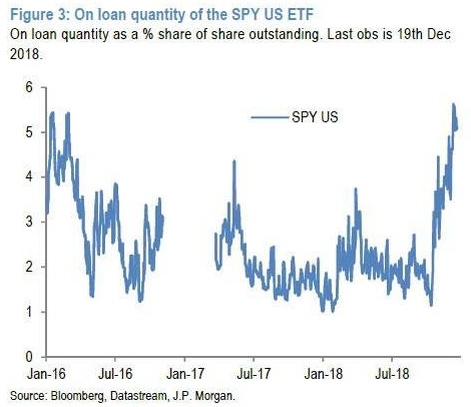

此外,体现机构投资者对美股态度的最大ETF——标普500ETF的看空水平也已跃升至2016年1、2月投降式抛售的高位。

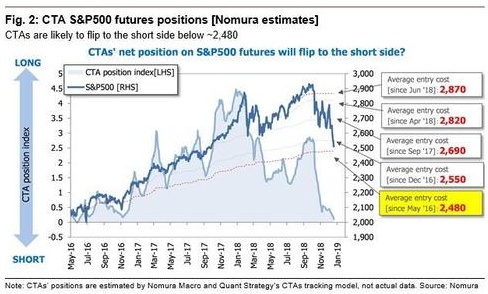

动量和趋势跟踪指标——期货投资基金(CTA)也于三年来首次转向看空美股。

更重要的是,据以下摩根大通的趋势跟踪信号框架显示,标普500指数期货的短期和长期动量信号均处于深度负值区。

动量ETF刚刚创下历史上最糟糕的一个月表现。

除所有其他机构投资者外,摩根大通还发现,散户投资者之前股票增持的情况也有所放缓:

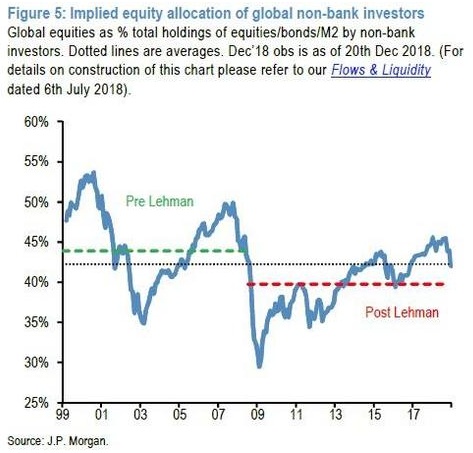

过去三个月股价的下跌使全球股指较1月份峰值下降了20%,这令全球非银行投资者不再增持股票,下图显示投资债券和股票的非银行投资者对股票的配置,接近1999年以来的历史平均水平。

换言之,过去几个月,因股市急跌,机构投资者和散户对股票的增持都有所减缓,也就是在Marko Kolanovic发表乐观报告时,痛苦交易实际上是较多的,这也就减少了目前这些投资者激进抛售股票的必要性。因此摩根大通认为,此前对股市构成的重要障碍,目前的阻力已大大下降。

综上所述,在距摩根大通第一次发布“痛苦交易较多”的报告的一个月后,该行再次认为机构投资者的投降迹象,为明年一季度的美股提供了机会窗口,前提是美联储基于市场压力作出反应,并在明年3月不上调利率。

与Kolanovic相比,Panigirtzoglou较为悲观,他认为,尽管近期美股可能出现反弹,3月份以后美联储需要进一步向鸽派转变以缓解利率倒挂现象。如果这种转变没有实现,利率情况没有得到改善,那么一季度美股上涨可能是短暂的。

换句话说,投资者在逢低买入后,应该迅速全部清仓。