本文来自微信公众号“美股基金策略”,作者为王延巍,本文观点不代表智通财经观点。

更多市场跌入熊市,美国ETF却迎来资金周流入高峰! 几组数据揭示美国经济拐点现实,大势之下请保持耐心。

熊市!

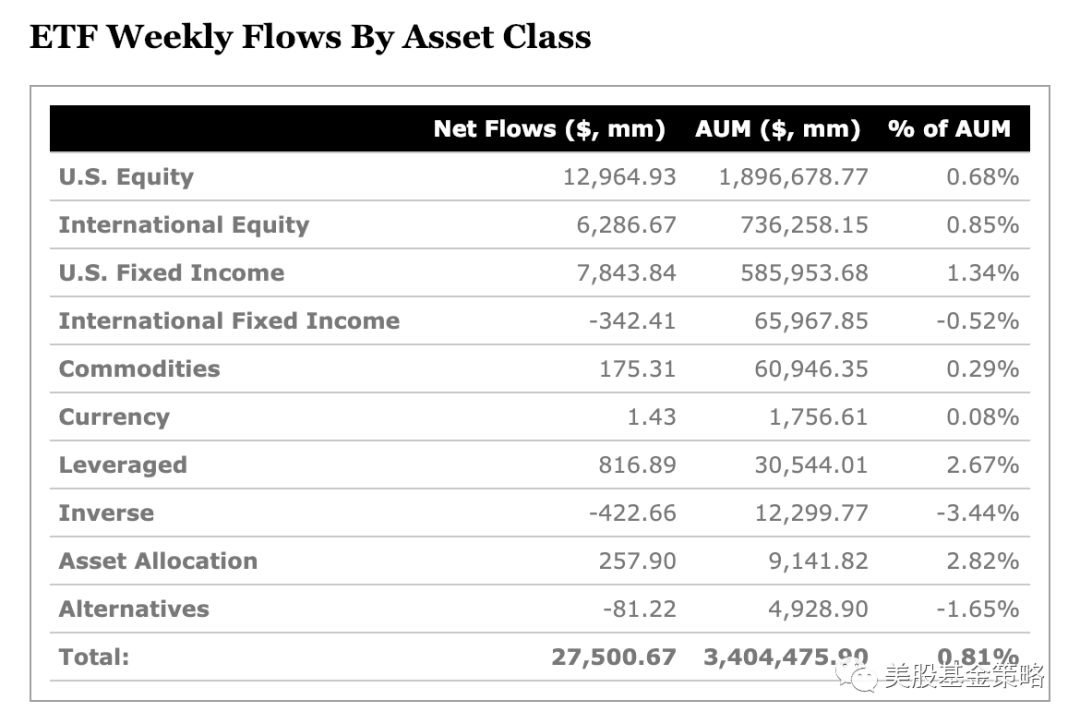

是的,美国股市终于有一个主流指数跌入技术性熊市区间,那就是纳斯达克指数,而整个美国市场也迎来2008年以来表现最糟糕的一周。那么,美国市场的ETF投资者是不是夺路而逃?现实却是,上周,美股市场ETF净流入高达270亿美元!

我们可以看到,跌的最惨的美股类ETF领军,净流入近130亿美元,而国际股票类ETF净流入62亿美元,而美国固收类ETF继续稳稳的吸金,达到了78亿美元。

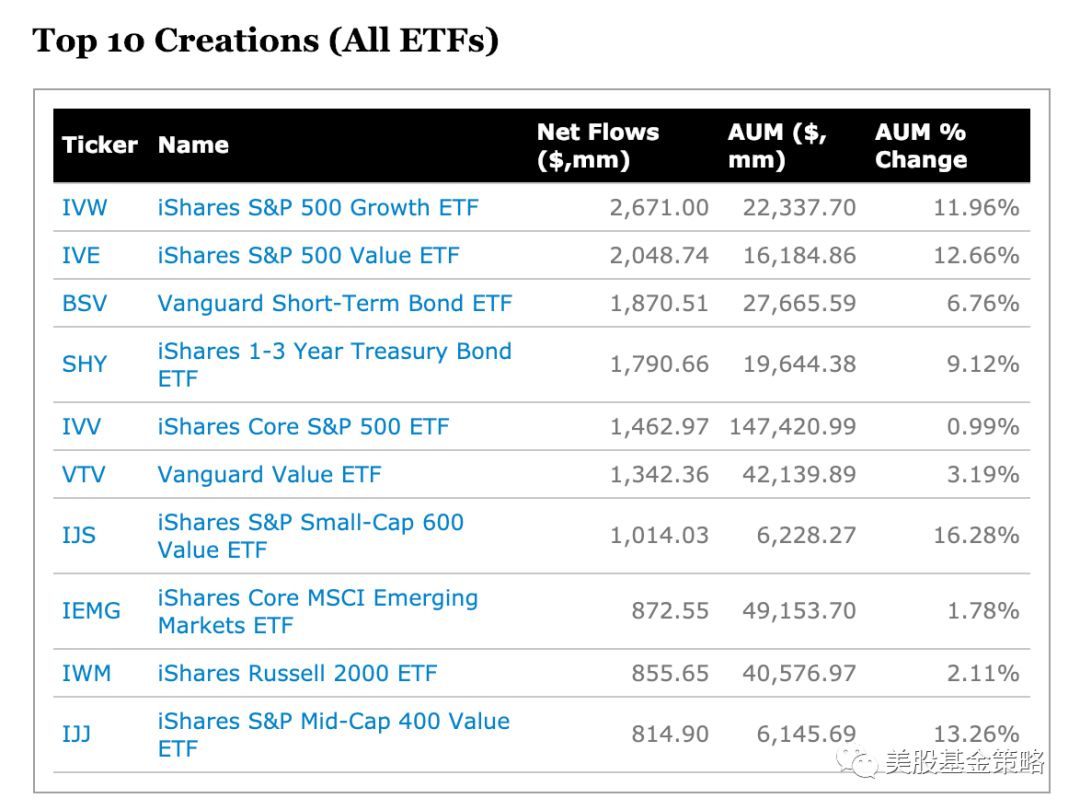

从吸金最多ETF来看,贝莱德显然做了一波营销找到了大客户啊,旗下标普500成长型基金IVW吸金26.7亿美元,规模增长近12%名列第一,而紧随其后的是标普500价值型基金IVE吸金20亿美元,规模增长12.66%。

而短期债ETF继续受到投资者的欢迎,除了老面孔SHY吸金近18亿美元,先锋基金的同类产品BSV也纳入18.7亿美元资金,不过与SHY相比,BSV的选择范围更宽一些。SHY以1到3年期国债为选择,而BSV则挂钩1到5年期国债。

这样的情况下,BSV的走势自然比SHY波动相对更强一些,当然也不过是79到77.74美元这样最大幅度的波动,比股票稳多了。同时,BSV的股息自然高一些,拉近了与SHY的距离,今年以来,BSV的完全收益为0.99%,而SHY为1.07%。

而从资金流出来看,路径很清晰,伴随纳斯达克指数跌入熊市区间,纳斯达克100指数基金QQQ也是继续流出资金,本周流出达15亿美元,同类基金先锋的科技板块基金VGT也损失5亿美元。而由于市场动荡和美联储未来政策预期调整,金融板块今年走势惨淡,代表基金XLF也净流出15亿美元,地方银行基金KRE流出3.77亿美元,规模缩水达13.23%,这两只ETF今年也跌幅惨烈。

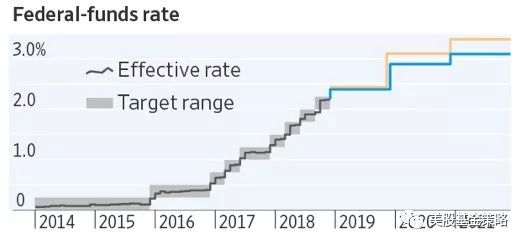

上周一件大事就是美联储加息决策,结果先打了市场一巴掌继续加息,然后又给了不咸不淡的果子,释放了一些鸽派信号。事实上,本次加息本来在计划内,美联储此前释放的信息比较明确,加息并不令人意外。但是中间有了特朗普不断的叽叽歪歪,所以一些不明就里的人在想,美联储是不是会屈从呢?鲍威尔此前讲话不是有些鸽吗?甚至一些阴谋论者也叽叽歪歪,哎呀,什么美联储政策独立都是骗人的,肯定抗不过特朗普啊。

别扯淡了,我们不能说美联储不受外界影响,更不能说它不会受到政治方面的干扰,但是决策机制上它就是独立的。那么这次加息是否意味着美联储还是鹰派呢?我认为也不是,我们知道货币政策发挥作用有延后性,事实上美联储的政策制定也有延后性,这也是合理的。

我们可以想象,一个决策机构老盯着正在发生的事儿决策,决策可能理性吗?今天股市大涨就准备下个月加息,明天股市大跌,干脆取消加息安排,这不开玩笑吗?美联储的职责和决策指标中确实没有股市什么事儿,但是也并不意味着它会忽视股市,因为金融和资本市场会牵连实体经济和相关数据,何况美国经济数据已经出现一些值得关注的问题。

所以美联储依然在加息周期,但是显然从近期释放的信号来看,他们也在注意评估最新的策略和后续的节奏,只是这个转身也需要时间,不可能是急转身,这也是为什么我个人建议2019年上半年投资,特别大金额的投资,尤其是对高风险或者政策敏感标的的投资需要谨慎,到年中再看看,现在处于拐点,是各种宏观政策调整和转身期,我们也需要给金融市场的信号清晰以时间,也给我们以时间。

事实上,美联储也好,市场预期也好,都有背后深层次的原因,不是一些个人可以改变的,比如为什么说今年是拐点?那就是本来美联储加息背景是对经济有信心,要注意防范通胀,美国牛市通常在这个阶段应该再来几个新高走完最后一波。今年颠簸中也确实创出新高,但是却波动很大,特别10月后的市场更是一片熊途,这个时候全球经济和美国经济的基本面也在变化。

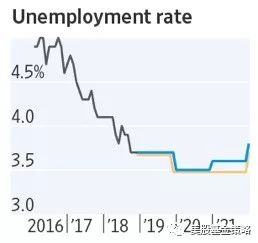

从失业率来看,我们比较下桔黄色线是9月份的预期,蓝线是最新的预期,显然目前预期的失业率更加保守,在2020年见底后会开始抬头。

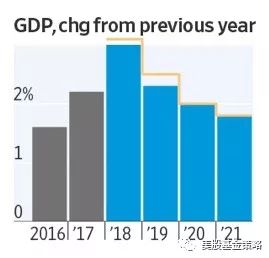

而GDP增长预期上,2019年的预期比之于今年9月,也有所下降。

与此同时对美联储加息预期上,最新的预期也有所下降,而且整体预期频次减少,美联储将进入一个更加审慎的周期,在每个加息点之间留出更长时间,甚至有对美国经济后续走势悲观的人认为2019年下半年美联储的加息周期就基本结束了。

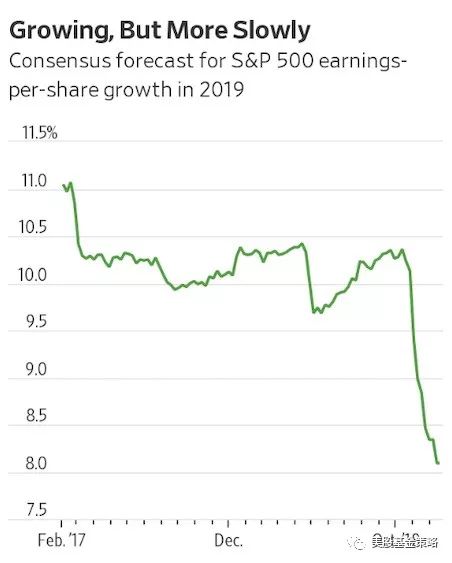

微观层面也是如此,从对2019年标普500指数整体每股盈利增长预期来看,从2017年到2018年末不同月份统计的预期来看,尽管依然处于增长状态,但在今年年末预期大幅下降。

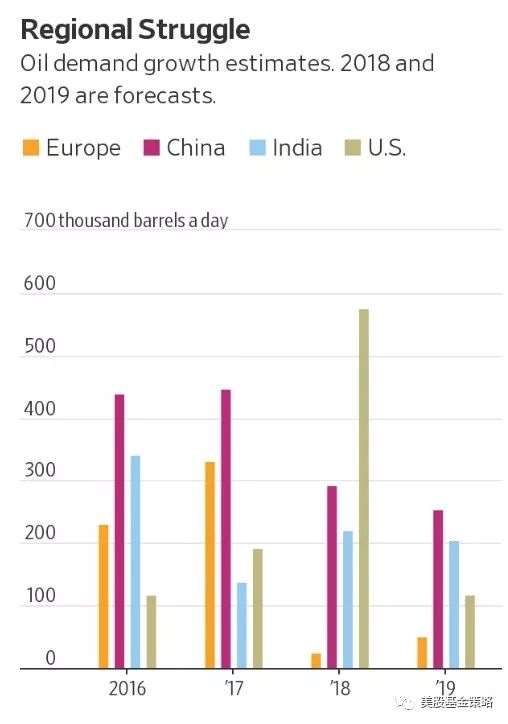

而全球经济预期的下降,也产生一系列连带效应,比如对大宗商品的打击,从2016年以来石油需求增长来看,2019年无论欧洲、美国,还是中国、印度,同样需求上会产生明显的下降。这对近期跌出了比特币走势的油价来说,显然是雪上加霜,即供给上由于美国页岩油势力的崛起,和常常有自己小算盘的俄罗斯,欧佩克对油价的控制力在减弱,而需求上又呈现疲软之势,油价预计也将继续在低位徘徊,甚至可能挑战2016年的前低。

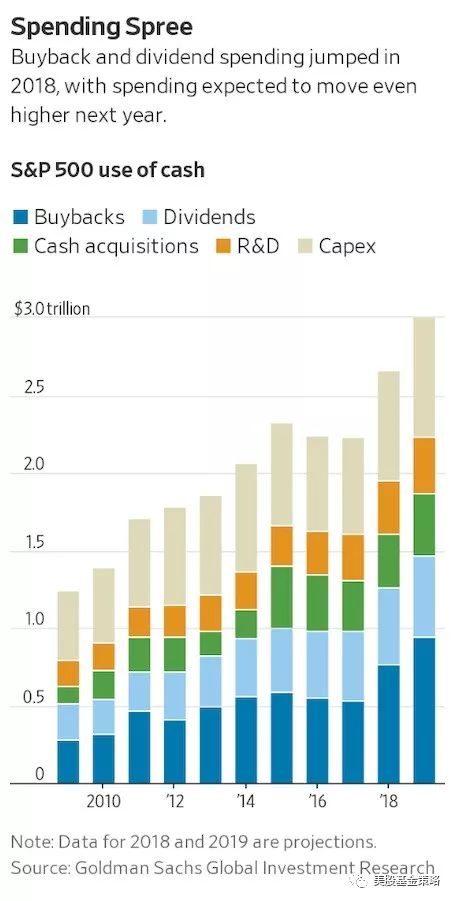

当市场大趋势形成,很多此前为市场添油加料的操作也显得那么无力,比如这几年美国牛市的阻燃剂:股票回购和分红,在今年就已经很难让投资者淡定。

根据对美国标普500成分股公司现金的运用统计,2018年在回购和分红上的开销有了大幅增长,甚至2019年还将继续增长,其背景也是在减税政策下,大型公司手握更多现金,需要对市场有一些表示。同时,换个角度,你也可以看出,尽管手握现金,但是对于这些大型公司,也缺乏业务上的扩张需要,在目前的经济预期之下更是如此,与其投资于未来情况不妙的时候调整难度更大的厂房、人力等,还不如投资到资本市场,股民开心,股东和高管得利,出了情况在流动性目前也相对充沛的股市也更容易调整。不过,今年这招不灵了,其实所谓回购无非是一种减少流通股的“供求关系”调整,当市场恐慌,投资者“求”的需求已经在减少,你减少“供”也是难阻大势啊。

所以,这个时候,投资者们对所谓的“利好”也需保持淡定,对市场保持耐心。

(编辑:朱姝琳)