本文来自微信公众号“杨仁文研究笔记”,作者为李舒婕,本文观点不代表智通财经观点。

摘要

事件:

1、12月21日游戏产业年会,中宣部领导就行业关心的游戏版号问题表态:首批部分游戏已经完成审核,在抓紧核发版号,申报游戏存量比较大,消化需要一段时间。

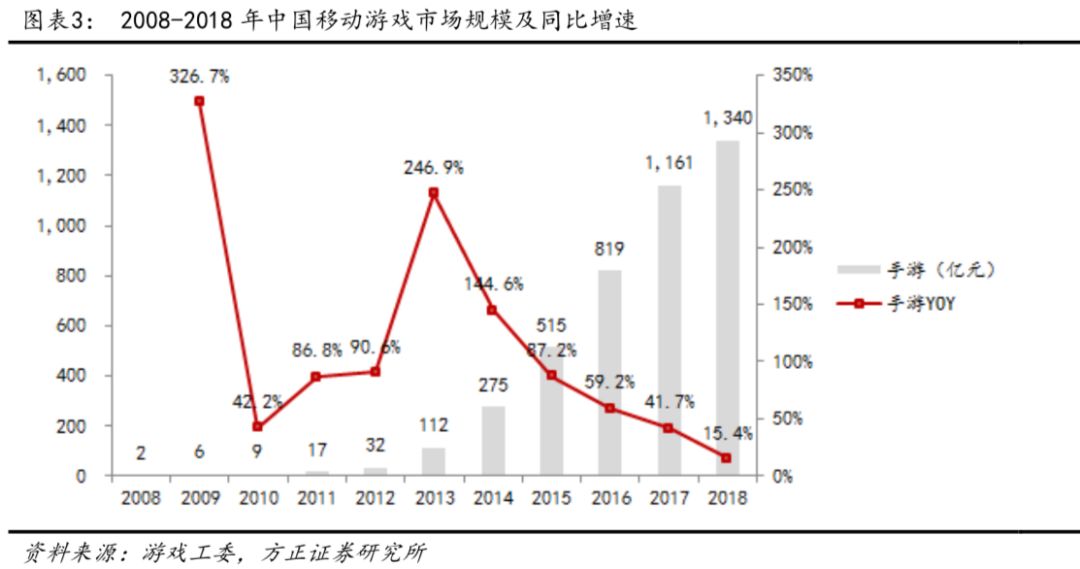

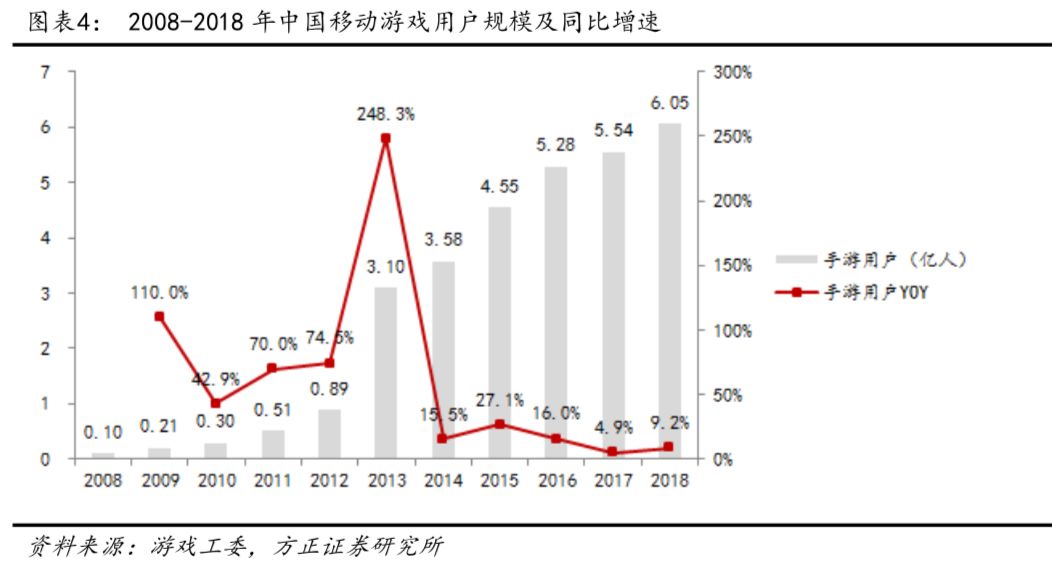

2、同期游戏工委(GPC)、伽马数据(CNG)联合发布游戏行业年度报告:①【中国游戏市场】收入2144.4亿元(YOY5.3%),占全球游戏市场比例23.6%;中国自研网游市场收入1643.9亿元(YOY17.6%);游戏用户6.26亿人(YOY7.3%);收入结构方面,移动游戏、客户端游戏、网页游戏分别占比62.5%、28.9%、5.9%。②【中国移动游戏】收入1339.6亿元(YOY15.4%),占中国游戏市场比例62.5%(15-17年分别为36.6%/49.5%/57%)、占全球移动游戏市场比例30.8%;移动游戏用户6.05亿人(YOY9.2%)。

点评:

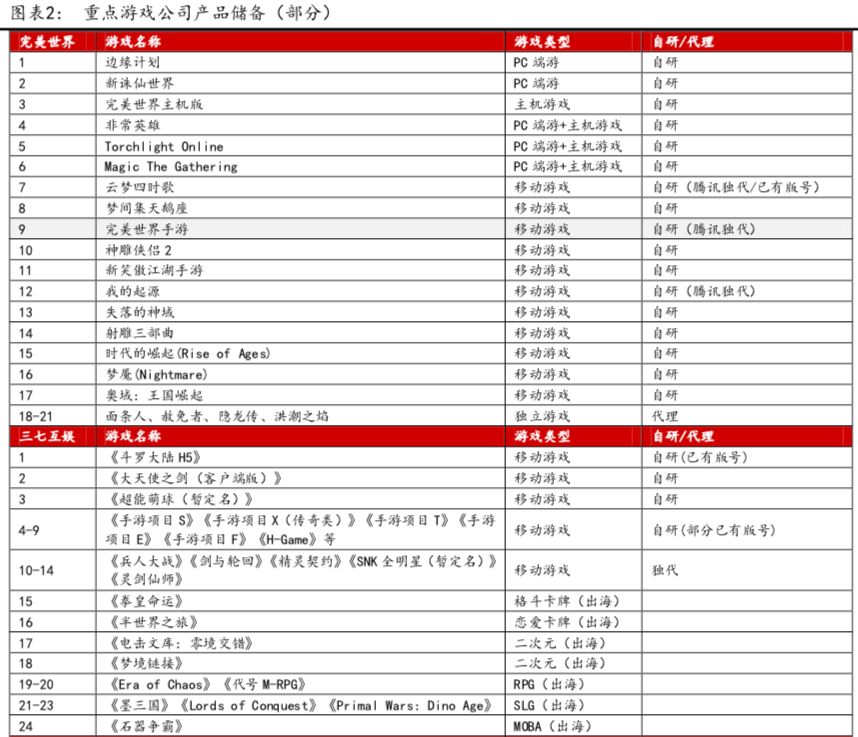

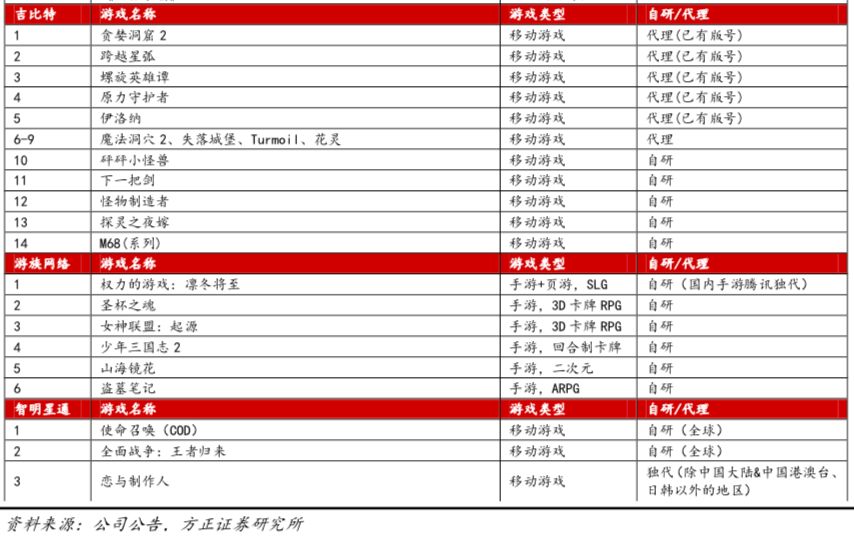

1、游戏版号恢复审核,行业政策压力有所缓解,利好游戏储备丰富且等待版号下发的公司。

①18年3月以来,国家新闻出版广电总局被拆分为国家广播电视总局(国务院直属机构)、国家新闻出版署(属于中宣部管理)、国家电影局(属于中宣部管理),受机构改革影响、游戏版号暂停审批。本次官宣游戏版号恢复审核,提振行业信心。

②此外,中宣部对青少年保护、游戏道德等问题也做出表态:未来将出台制度措施加以严格规范约束青少年沉迷网络游戏和过度消费问题。网络游戏道德委员会仅对上线之前、争议较大、舆论集中、被判断为可能会引发争议的游戏进行审查,并不是评议所有游戏;委员会人员较多,各界代表都有,且人员会有动态调整。针对游戏产业发展中暴露出的过度逐利、侵权抄袭、消费欺诈等突出问题,将加快制定专门规范,探索建立信用档案,严格规范市场竞争秩序。

2、从2018年度行业数据来看,受版号审批暂停、用户需求改变、用户获取难度提升、新品竞争力减弱等多方面因素影响,手游增速相比往年明显放缓;端游和页游如市场预期同比有所下降、尤其是页游下降幅度较大;海外、电竞、女性、二次元、直播依然为行业关注热点,且增速超过游戏整体增速。

3、重点个股(括号内分别为18/19年PE):腾讯控股(36/26X)、吉比特(16/14X)、中文传媒(11/9X)、三七互娱(14/13X)、完美世界(21/18X)、游族网络(16/13X)等。版号审核细则及总量控制、厂商拿版号/产品测试/上线进度、产品流水表现及业绩贡献等,值得后续密切跟踪。

风险提示:游戏行业政策风险;版号审核进程及方式低于预期;游戏行业竞争程度加剧;游戏产品市场表现不及预期;用户获取成本及IP版权价格进一步上涨;用户偏好改变;公司治理结构风险;公司并购商誉减值风险;公司解禁减持风险;市场估值中枢下移等。

正文

事件

1、12月21日游戏产业年会,中宣部领导就行业关心的游戏版号问题表态:首批部分游戏已经完成审核,在抓紧核发版号,申报游戏存量比较大,消化需要一段时间。

2、同期游戏工委(GPC)、伽马数据(CNG)联合发布游戏行业年度报告,数据要点如下:

①【中国游戏市场】收入2144.4亿元(YOY5.3%),占全球游戏市场比例23.6%;中国自研网游市场收入1643.9亿元(YOY17.6%);游戏用户6.26亿人(YOY7.3%);收入结构方面,移动游戏、客户端游戏、网页游戏分别占比62.5%、28.9%、5.9%。

②【中国移动游戏】收入1339.6亿元(YOY15.4%),占中国游戏市场比例62.5%(15-17年分别为36.6%/49.5%/57%)、占全球移动游戏市场比例30.8%;移动游戏用户6.05亿人(YOY9.2%)。

点评

1、游戏版号恢复审核,行业政策压力有所缓解,利好游戏储备丰富且等待版号下发的公司。

①18年3月以来,国家新闻出版广电总局被拆分为国家广播电视总局(国务院直属机构)、国家新闻出版署(属于中宣部管理)、国家电影局(属于中宣部管理),受机构改革影响、游戏版号暂停审批。本次官宣游戏版号恢复审核,提振行业信心。

②此外,中宣部对青少年保护、游戏道德等问题也做出表态:未来将出台制度措施加以严格规范约束青少年沉迷网络游戏和过度消费问题。网络游戏道德委员会仅对上线之前、争议较大、舆论集中、被判断为可能会引发争议的游戏进行审查,并不是评议所有游戏;委员会人员较多,各界代表都有,且人员会有动态调整。针对游戏产业发展中暴露出的过度逐利、侵权抄袭、消费欺诈等突出问题,将加快制定专门规范,探索建立信用档案,严格规范市场竞争秩序。

2、从2018年度行业数据来看,手游增速相比往年明显放缓;端游和页游如市场预期同比有所下降、尤其是页游下降幅度较大;海外、电竞、女性、二次元、直播依然为行业关注热点,且增速超过游戏整体增速。

①【中国移动游戏】收入1339.6亿元(YOY15.4%),占中国游戏市场比例62.5%(15-17年分别为36.6%/49.5%/57%)、占全球移动游戏市场比例30.8%;移动游戏用户6.05亿人(YOY9.2%)。2013-2018年,移动游戏市场规模同比增速分别为247%/145%/87%/59%/42%/15%,2018年增速明显放缓,主要受版号审批暂停、用户需求改变、用户获取难度提升、新品竞争力减弱等多方面因素影响。

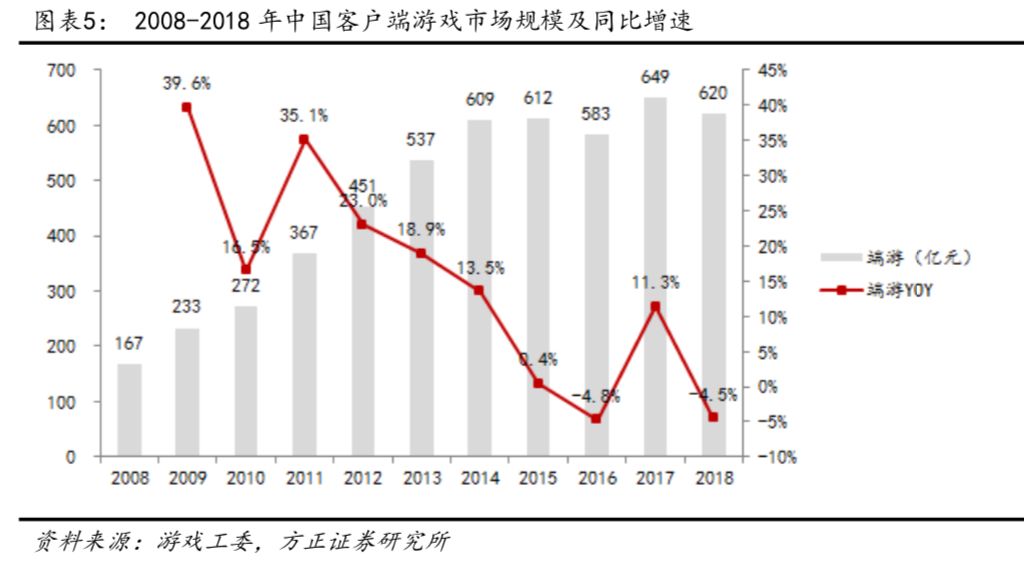

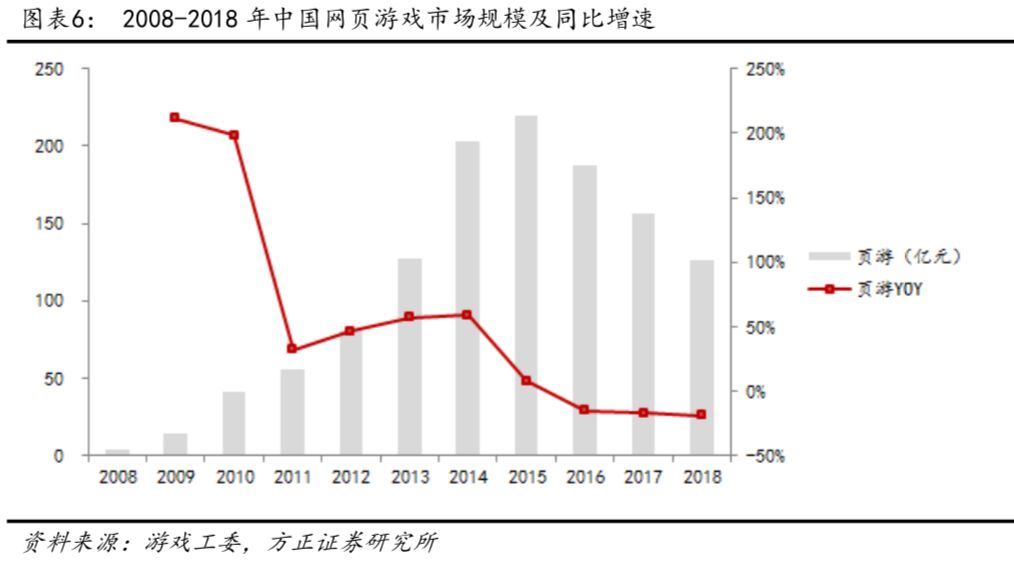

②【中国客户端游戏】收入619.6亿元(YOY-4.5%)、占中国游戏市场比例28.9%;客户端游戏用户1.5亿人(YOY-5%)。【中国网页游戏】收入126.5亿元(YOY-18.9%)、占中国游戏市场比例5.9%;网页游戏用户2.23亿人(YOY-13%)。

③【其他:海外/电竞/女性/二次元/直播】中国自研网游海外市场收入95.9亿美元(YOY15.8%);中国电竞游戏市场收入834.4亿元(YOY14.2%)、占中国游戏市场比例38.9%,其中移动端首次超过客户端、占比达到55.4%,中国电竞用户4.28亿人(YOY17.5%);中国女性游戏市场收入490.4亿元(YOY13.8%),中国游戏女性用户2.9亿人(YOY11.5%);中国二次元移动游戏市场收入190.9亿元(YOY19.5%)、占中国移动游戏市场比例14.3%,中国二次元核心用户1亿人、非核心用户2.7亿人;中国游戏直播市场收入74.4亿元(YOY107.2%),中国游戏直播用户3亿人(YOY38.5%)。

3、重点个股(括号内分别为18/19年PE):腾讯控股(36/26X)、吉比特(16/14X)、中文传媒(11/9X)、三七互娱(14/13X)、完美世界(21/18X)、游族网络(16/13X)等。版号审核细则及总量控制、厂商拿版号/产品测试/上线进度、产品流水表现及业绩贡献等,值得后续密切跟踪。

风险提示:游戏行业政策风险;版号审核进程及方式低于预期;游戏行业竞争程度加剧;游戏产品市场表现不及预期;用户获取成本及IP版权价格进一步上涨;用户偏好改变;公司治理结构风险;公司并购商誉减值风险;公司解禁减持风险;市场估值中枢下移等。

(编辑:朱姝琳)