本文转自微信公号“Kevin策略研究”作者:KevinLIU,刘刚,董灵燕

报告要点

油价下跌的可能赢家:居民可支配收入和消费板块;下游企业利润率;通胀预期;石油净进口国

油价下跌的潜在输家:能源和设备公司(盈利、现金流及资本开支);高收益债;石油出口国

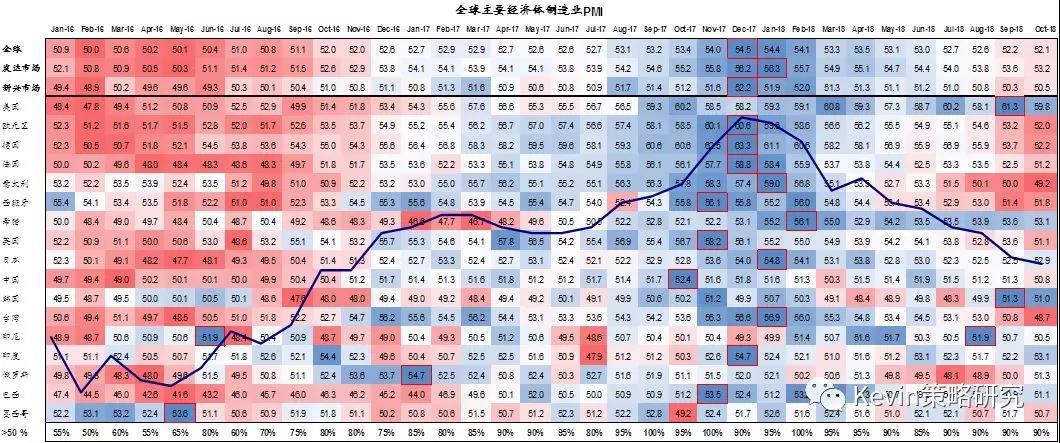

过去两周以来,国际油价呈现加速下行态势,布伦特油价已经跌破60美元/桶,为2017年10月以来的新低。仅11月以来的跌幅便高达21%,相比10月初接近87美元/桶的高点,累积跌幅更是高达32%。在全球特别是中国增长和需求放缓的背景下,我们在《2019年海外配置展望:“美”中不足、“新”有余波》中也判断未来大宗商品的资源品或将承压,但近期如此快速的跌幅依然使得大部分投资者感到错愕。

考虑到油价的重要性,我们将从海外市场和资产配置角度对油价大跌可能带来的影响进行分析,也可以参考我们在2014年底和2015年初的专题报告《油价下跌的黑天鹅?关注对全球金融市场的可能冲击》和《油价“新秩序”下的长期影响分析》。

正文

油价下跌的可能赢家:居民可支配收入和消费板块;下游企业利润率;通胀预期;石油净进口国

假设其他变量保持不变,油价的大幅下跌,可能会使得以下几类资产或市场相对受益,举例而言:

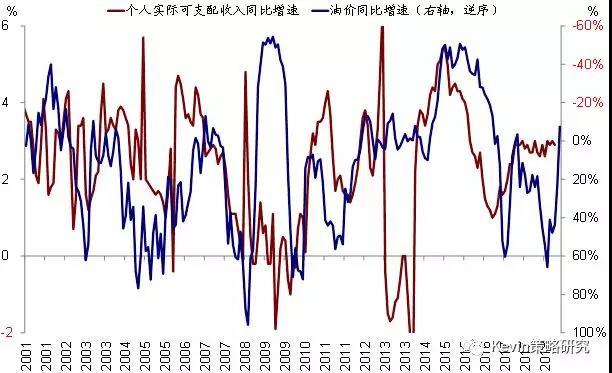

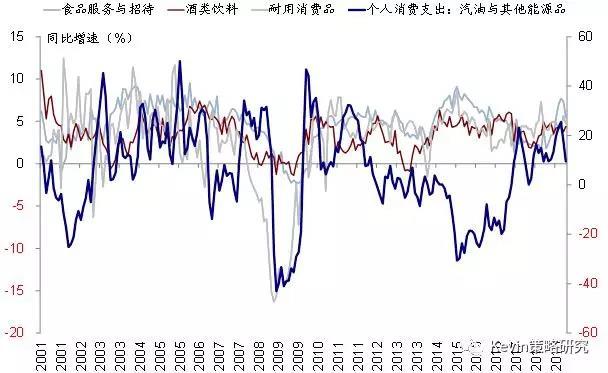

居民可支配收入和消费板块。油价大跌将减少能源品在居民个人消费支出中的占比,这相当于增加了居民的可支配收入,因此也有助于提振耐用品消费的支出,进而对消费品板块可能也是边际上有利的。历史数据显示,美国个人可支配收入与油价呈现出一定的负相关关系(图表1)、而耐用品如汽车的消费支出则与能源品支出呈现明显的负相关性(图表2~4)。

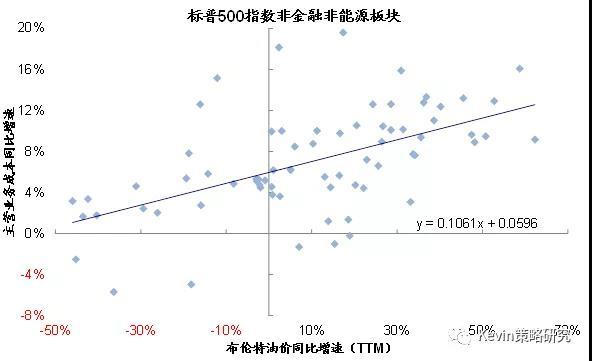

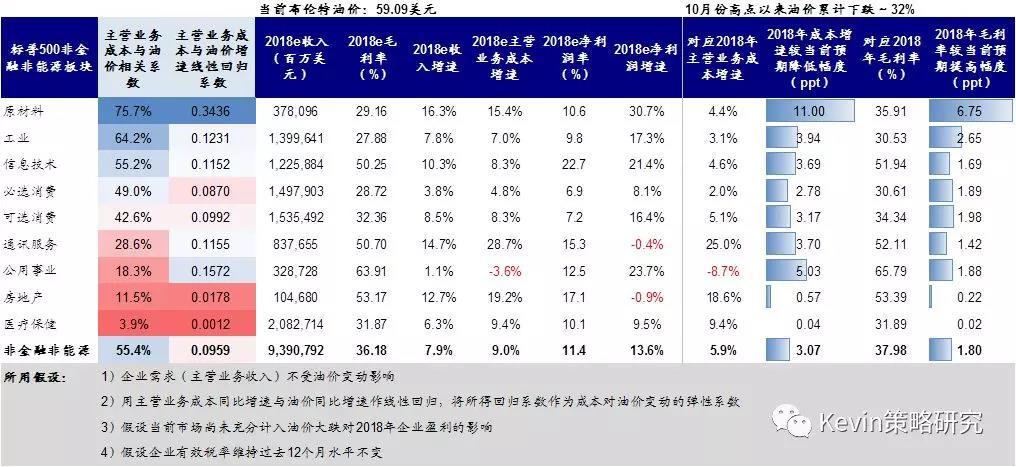

中下游企业的利润率。考虑到油价与非金融非能源板块企业主营业务成本(COGS)和毛利率的高度相关性(图表5),油价大幅回落将有助于减少中下游企业的主营业务成本进而提升毛利率(图表6)。从历史关系看,标普500指数主要板块中,原材料、工业、IT和必需消费品的主营业务成本与油价同比变化的相关性最高,而医疗保健、房地产和公用事业相对较低(图表7)。

基于当前市场一致预期对企业收入、主营业务成本及净利润的预测(假设近期油价大跌尚未反映到企业盈利的预测中),静态测算,油价自10月高点下跌32%对整体非金融非能源板块的毛利率提振幅度约为1.9个百分点(图表x);其中原材料、工业、可选和必需消费品的影响弹性最大(图表x)。

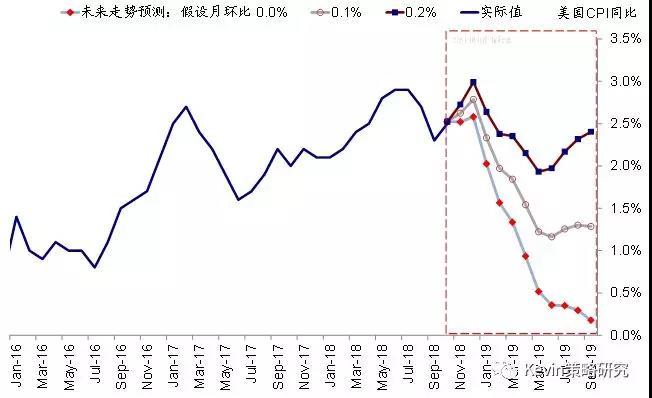

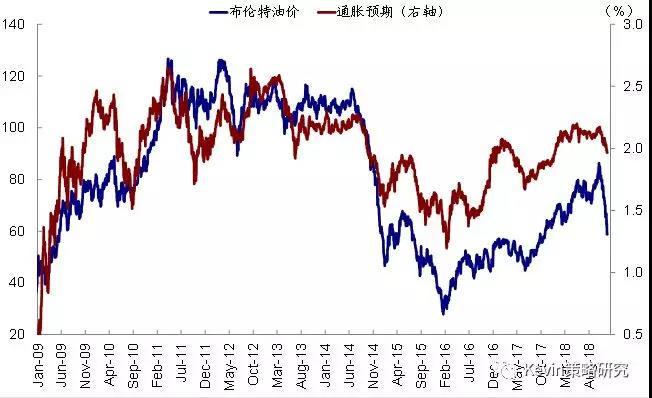

通胀和通胀预期。油价走势与表观通胀有较高的相关性,历史上油价每次同比转负后都对应着美国CPI通胀同比增速的明显回落,此次为2017年6月以来首次同比转负(图表8~9),这从边际上可能在近期美联储已经开始传递鸽派信号的背景下进一步减缓加息的预期和压力。不仅如此,通胀预期(Breakeven利率)对油价的表现更为敏感(图表10)。因此,如果只看油价下行这一单变量影响的话,对名义利率水平有一定的下行压力,因此边际可能有利于利率债。

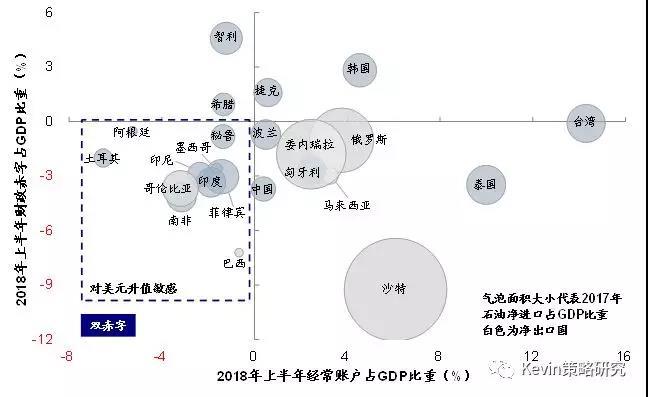

石油净进口国。油价的下跌对于石油净进口国而言是积极的,特别是那些主要是因进口原油“贡献”了较多经常账户赤字的新兴市场。油价下跌将减轻其经常账户的逆差压力,进而有助于减缓其此前在全球流动性收紧、特别是美元走强和融资成本抬升环境下本币汇率贬值和资金外流的压力,如土耳其、南非、印度、菲律宾(图表11)。

不仅如此,油价的下跌也可以为部分新兴市场实施相对更为宽松的货币政策支持国内增长提供有利的通胀环境,例如此前期墨西哥、印尼、菲律宾为了对冲汇率贬值压力依然继续加息,尽管国内增长已经明显呈现放缓态势(图表12)。

油价下跌的潜在输家:能源和设备公司(盈利、现金流及资本开支);高收益债;石油出口国

与上一章节提到的潜在可能受益的资产和市场相反的是,如下资产和市场有可能受损于油价的大幅下跌,具体而言:

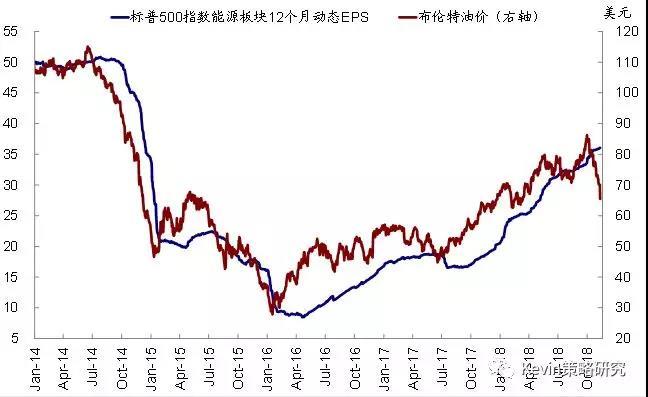

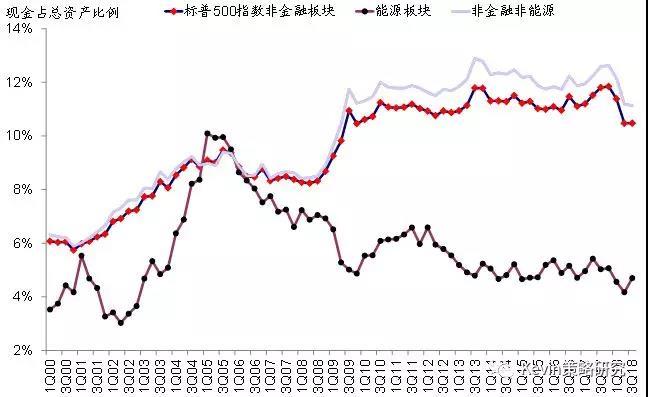

能源和相关设备公司。油价的下跌对于能源公司的影响最为直接,不仅体现在收入端、其利润率、现金流甚至相对滞后的资本开支,都可能因此受到影响(图表15~16);而资本开支如果因此放缓,也会对其产业链相关的设备公司带来一定拖累。

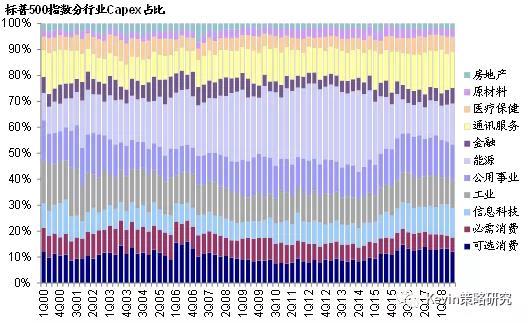

收入和利润层面,标普500指数能源板块的收入增速与油价同比变化的相关性高达82%(图表13),因此其EPS的调整也与油价直接相关(图表14)。投资层面,考虑到能源板块过去几个季度贡献了整体美股市场非金融企业资本开支的~17%(图表17~18),因此如果未来油价继续维持低位的话,将会对整体capex增长造成拖累。股价表现层面,1990年以来,能源板块相对整体市场的超额收益与油价的相关度高达43%,远高于其他板块,相反消费品和医疗保健与油价的关系则明显为负(图表19)。

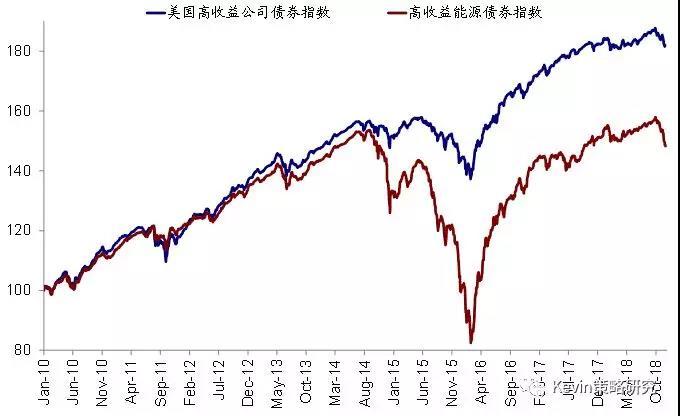

高收益债。高收益债也是明显受损于油价下跌的资产类别,原因在于通过高收益债筹集资金的能源公司占比较高。目前规模最大的两只追踪高收益债券的ETF基金iShares的HYG(143亿美元总资产)和SPDR的JNK(74亿美元),能源板块的占比都在~10%左右。油价的快速下跌会使得投资者担心企业的现金流状况、甚至极端情况下的偿付能力,因此除了能源公司的股价外,高收益债也往往受损、信用利差大幅抬升(图表20~21)。极端情形下,也需要担心由此引发的蔓延风险(例如2015年投资者的大量赎回导致了Third Avenue被迫停止赎回并清盘了其旗下的垃圾债基金)、以及对整体风险偏好的打压。

石油净出口国。毫无疑问的是,油价的大幅下跌会使得石油净出口国、特别是那些高度依赖石油出口的国家相对受损,例如沙特、委内瑞拉、俄罗斯等(图表22);这一点从10月份以来石油净出口国和净进口国资产价格表现特别是汇率表现上的明显差异便可以得到印证(图表23~24)。