本文来自“姜超宏观债券研究”,作者为姜超、陈兴,本文观点不代表智通财经观点。

摘要

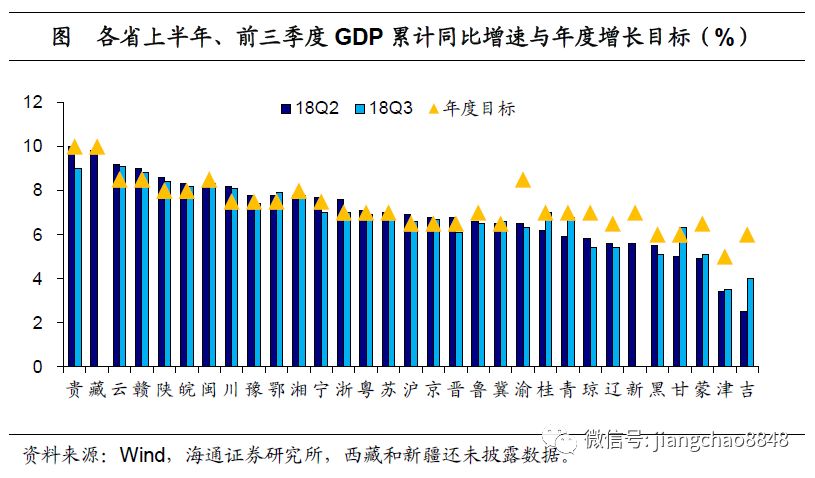

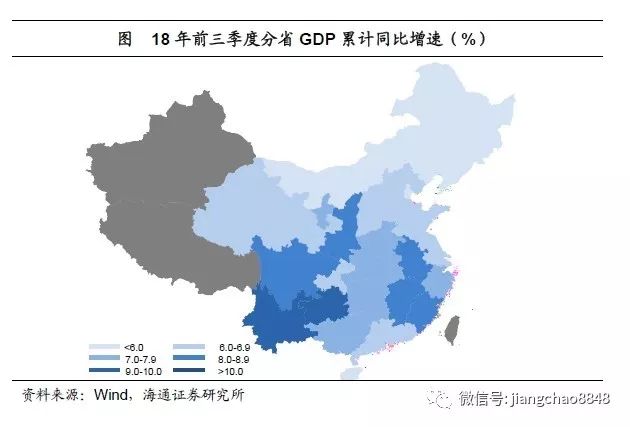

三季度地方经济:七成省份下滑,分省差距缩小。目前公布数据的29个省份中,与上半年相比,三季度GDP累计同比增速9升1平19降,接近七成省份经济增速下滑。而从前三季度来看,仍有接近六成省份未达到18年的增速目标。全国各省经济增长的格局并未发生根本改变:西南省份领跑而东北依旧垫底,但两地之间经济增速的差距在逐渐缩小。

东部沿海省份:出口拖累增长,大省首当其冲。今年由于贸易摩擦升温的影响,出口成为经济走势的最大变数,而苏浙粤等传统出口大省事实上也是经济大省,在冲击影响下首当其冲,拖累了全国经济的增长。但三省净出口增速走势分化,苏粤大幅回落而浙江略有回升,这主要来自出口结构的差异。广东、江苏两省出口商品中机电产品占比较高,而浙江省劳动密集型产品出口比重较大。美国对进口中国商品加关税逐步加码,先加的500亿美元商品以机电产品为主,因此苏粤两省出口受到明显冲击。而随着加税步入后半场,2000亿美元清单中已涵盖较多劳动密集型产品,浙江省出口增速预计也将难获支撑。此外,PMI指数反映的出口预期悲观和广交会成交额增速走低均指向19年出口对经济增长的拖累或将更加明显,大省经济仍不容乐观。

西南省份:投资明显下行,创新投入不足。西南地区经济增速一向领跑全国,而18年以来却步步回落,且重庆市更是显著下滑,主因过去增长所依赖的投资增速出现明显下行。云贵两省主要来自基建投资增速的放缓,17年两省基建投资占比是全国平均水平的2倍。而18年3季度两省基建投资同比增速已从17年25%以上的高位降至不足18%。基建投资增速走低同地方融资平台资金约束加大有关,而其背后主要还是地方政府债务问题。包括隐性债务的两省负债率均超过了100%,在全国各省份中名列前茅,受制于已然高企的债务规模,基建投资难以保持此前的扩张速度。重庆市投资下滑则源于工业投资的退坡。其支柱产业电子和汽车在18年遭遇景气下行,全国范围看两行业同样遭遇经营困境,而除了提高创新能力外别无其它摆脱办法。但重庆市科研经费投入强度不及全国均值,向创新发展转型之路仍任重道远。

东北华北:部分省份回暖,仅仅止于修复。此前落后的东北和华北部分省份经济增速出现回暖:一方面得益于环保约束的边际放松,如河北由于钢铁行业供给约束的缓解,其工业增加值增速一路上行。另一方面源于部分省份前期经济增速大幅滑坡所造成的低基数,这些省份均处于经济触底回升的修复过程。如天津、吉林和内蒙古三省市均经历过短期经济的大幅下行,而三季度经济增速虽有回升,仍均处于全国倒数之列,尚未走出困境。

敢问路在何方? 减税箭在弦上。整体来看,三季度地方经济表现普遍偏弱,我们预计明年全国经济增速趋于下行。那么,地方经济的出路在哪儿?外需转向内需,投资让位创新。中美贸易摩擦短期难以解决,外需回落已然不可避免,因此增长要转向依靠内需。而经济发展阶段转变也意味着驱动增长的动能由以往的举债投资向创新切换。减税成为繁荣基石,效果初显还待加码。而无论是扩大内需、还是激励创新,其实都可以通过减税政策来解决,美国历史上经济的“大稳健时代”正是由里根政府的减税政策一手缔造。今年政府减税效果在三季度已初步显现,但目前减税力度仍不足以对冲经济下行压力,我们期待更大力度减税措施的出台,这也是解决地方经济增长偏弱问题的根本出路。

正文

1. 三季度地方经济:七成省份下滑,分省差距缩小

七成省份经济下滑,回落态势未止。目前已有29个省份公布了前三季度GDP及其增速,与上半年相比,各省GDP累计同比增速9升1平19降,接近七成省份经济增速下滑,回落态势仍然未止。这与3季度全国GDP增速继续回落相印证。

未达目标省份接近六成。虽然各省在年初确定今年经济增长目标时,已经对经济下行存在一定的预期,超过40%的省份18年GDP增速目标较17年有所下调,但由于受到外部冲击叠加内需走弱,从前三季度来看,仍有接近六成省份未达到18年的增速目标,其中重庆前三季度GDP增速6.3%,较8.5%的年度增速目标尚有较大差距。

分省格局未变,但差距缩小。横向比较来看,全国各省份经济增长的格局并未发生根本改变。尽管重庆经济增速较17年明显回落,然而贵州、云南和四川等西南省份经济增速仍处全国前列;东北地区经济增速依然垫底,辽宁、吉林和黑龙江三省GDP累计增速均不足5.5%。但各省之间经济增速的差距在逐渐缩小,如西南地区平均增速在17年底还要比东北地区增速高出3.8个百分点左右,18年3季度这一差距已缩小至3.1个百分点。

2. 东部沿海省份:出口拖累增长,大省首当其冲

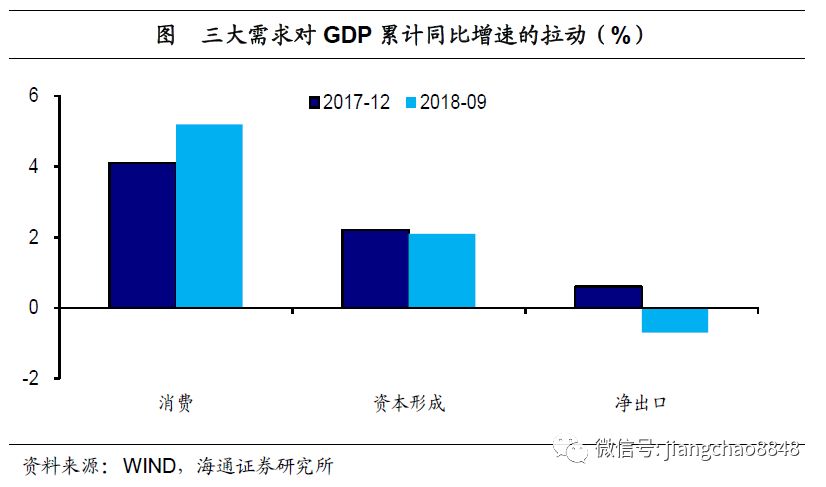

出口最大变数,拖累经济增长。今年以来,由于受到贸易摩擦升温的影响,出口成为经济走势的最大变数,拖累了整体经济的增长。18年三季度,净出口对GDP累计同比增速的拉动由17年底的0.6个百分点转为-0.7个百分点,整整下滑了1.3个百分点,而消费和资本形成对经济增速的拉动作用相较17年底稳中有升。

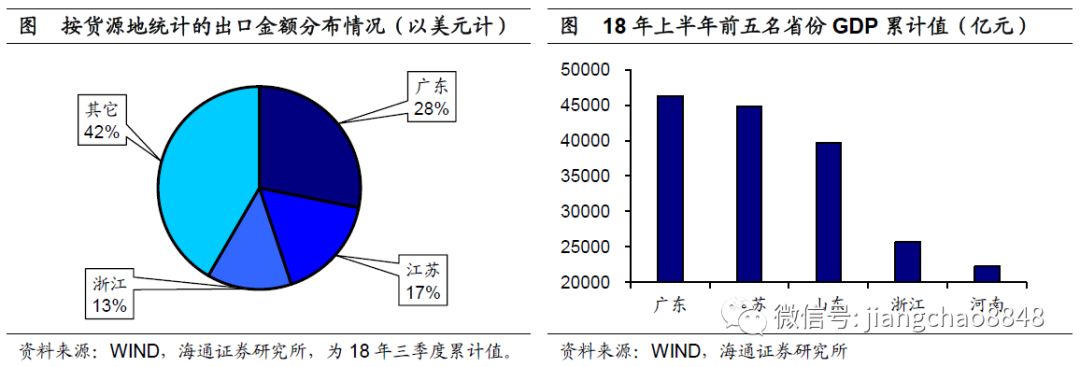

出口拉动减弱,经济大省承压。传统出口大省事实上也是经济大省,如广东、江苏和浙江三省出口金额在全国位居前三,合计占比接近60%,而三省经济总量均排名全国前五之内,合计超过了全国各省经济总量的四分之一。因此,在出口对经济拉动作用减弱的态势之下,大省经济增长的压力也开始显现,苏浙粤三省三季度GDP累计同比增速较17年均下滑0.4个百分点以上,拖累全国经济增速下行。

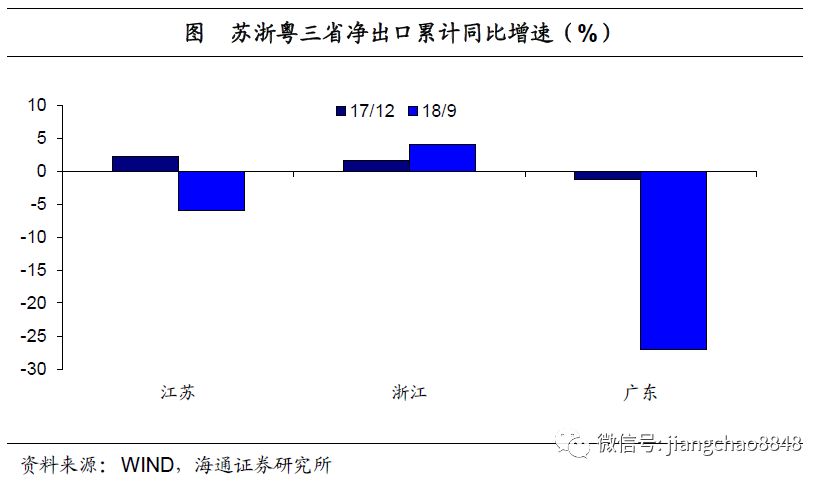

三省表现分化,净出口走势不一。但是从净出口的变化上来看,苏浙粤三个大省的表现却有所不同。同17年底相比,18年9月浙江省净出口累计同比增速回升了约2.5个百分点,而江苏、广东两省则分别下滑8个百分点和26个百分点。三季度浙江省GDP累计同比增速尚能够维持在7%,而江苏和广东两省均已降至7%以下,净出口增速走势的分化或是部分原因。

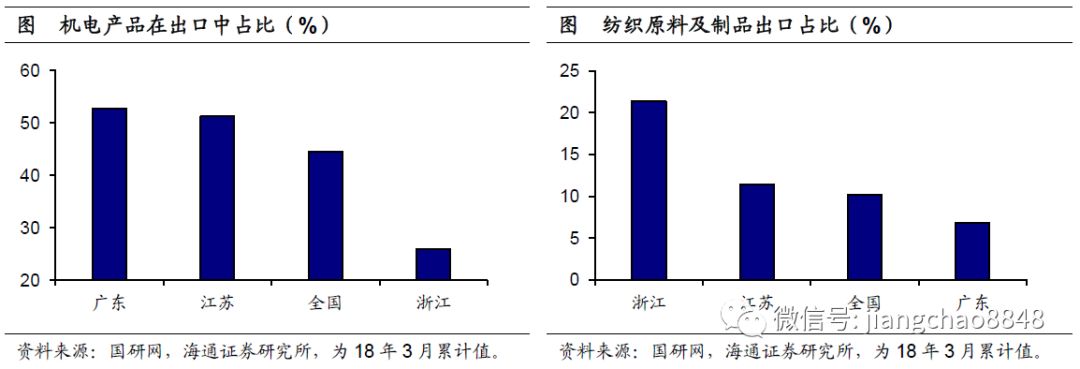

出口结构差异,分化根本原因。三省净出口走势分化的根本原因主要来自出口结构的差异。广东、江苏两省出口商品中机电产品占比较高,在其出口总金额中均超过了50%,高于全国平均水平约7个百分点,而浙江省机电产品出口仅占其出口总额的四分之一左右。相反浙江省劳动密集型产品出口比重较大,纺织制品类出口占其出口总金额比重超过20%,而全国平均水平仅在10%左右,江苏、广东两省也均低于12%。

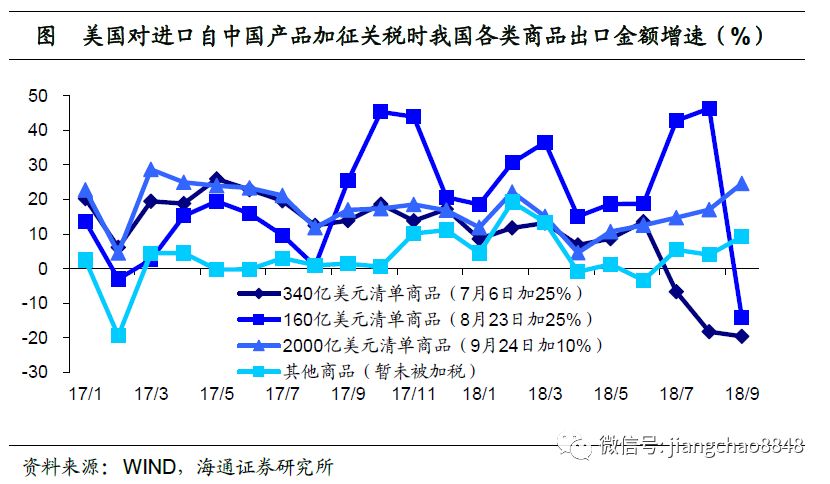

关税逐步加码,所受冲击不同。由于中美贸易摩擦加剧,美国对进口自中国产品征收的关税逐步加码。7月和8月美国率先对进口自中国的500亿美元商品加征25%的关税,这500亿美元商品以机电产品为主,而在加税政策落地之后,清单商品的出口增速均由正转负、大幅放缓。因此目前观察到机电产品出口比重较高的广东、江苏两省出口增速受到了明显的冲击。

加关税还有后半场,高增速难获支撑。9月末美国对进口自中国2000亿美元商品加征10%的关税,且预计将在19年将这部分商品的关税税率提高至25%,不同于已征税的500亿美元商品清单,这2000亿美元清单中已包含较多劳动密集型产品,特别是涵盖了纺织制品的绝大多数品类。根据此前500亿美元商品征税后的情况来看,这2000亿美元商品出口增速走势不容乐观,虽然目前仍维持较高的增速水平,甚至间有短期反弹,但在加税政策落地以及后续可能再加码后,恐将见顶回落,届时我们预计劳动密集型产品出口集中的浙江省出口增速也将难获支撑。

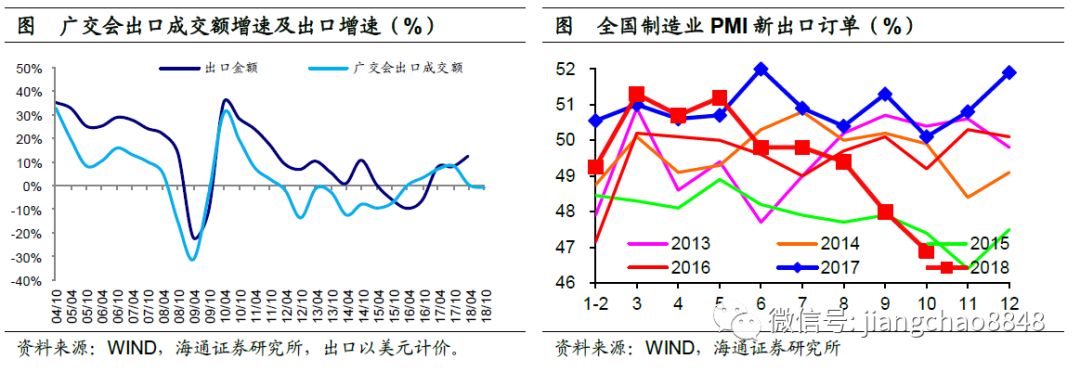

出口预期悲观,广交会成交遇冷。在贸易摩擦阴影尤在的情况之下,虽然以美元计价的出口增速短期出现反弹,但主要受到 “抢出口”等因素影响,18年10月以人民币计价的出口累计增速7.9%,仍较17年10.8%的增速水平大幅下滑,反映景气预期的9月、10月PMI新出口订单指标连续下滑,屡创新低。历史上广交会的成交额增速与我国的出口增速具有较强的相关性,而10月广交会出口成交额增速已由正转负至-1%,因此19年出口对经济增长的拖累或将更加明显,大省经济仍不容乐观。

3. 西南省份:投资明显下行,创新投入不足

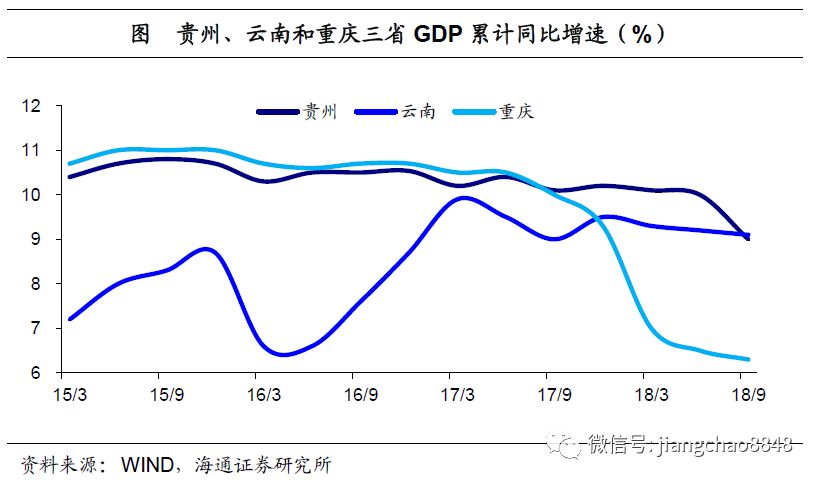

经济增速步步回落,重庆出现显著下滑。西南地区省份经济增速一向领跑全国,而18年以来这些排名前列的省份经济增速步步回落,一向稳居全国经济增速前三的贵州、云南两省三季度经济增速均已在9%的水平左右,也造成了目前公布数据的各省份三季度经济增速均未达两位数。而重庆市经济增速更是在18年出现了显著下滑,三季度经济增速仅有6.3%,增速排名也由17年底的全国第四滑落至18年三季度的全国倒数第八(与甘肃并列)。

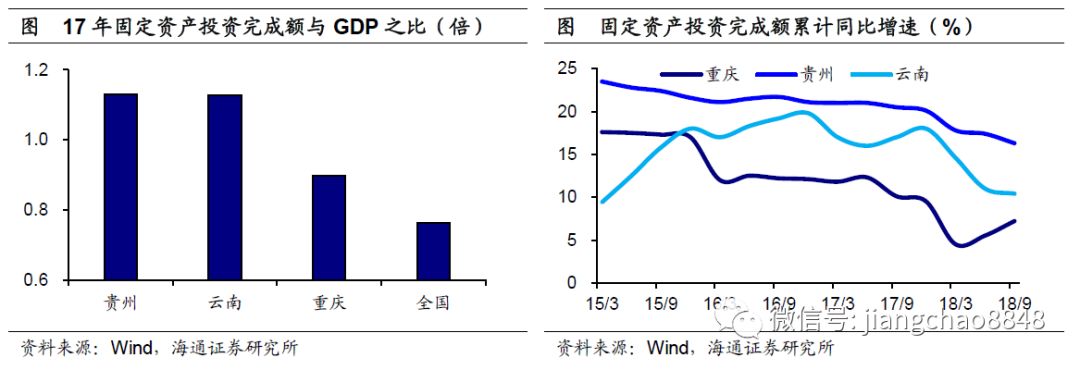

增长依赖投资,年内明显下行。西南省份的高速增长依赖投资拉动,17年贵州、云南和重庆三省市固定资产投资完成额与GDP之比均在0.9之上,而全国平均水平仅不足0.8。三省市固定资产投资增速在18年出现明显下行,18年3季度贵州、云南和重庆固定资产投资累计同比增速较17年底分别回落3.8、7.6和2.3个百分点。投资增速下滑带动西南省份经济增速走低。

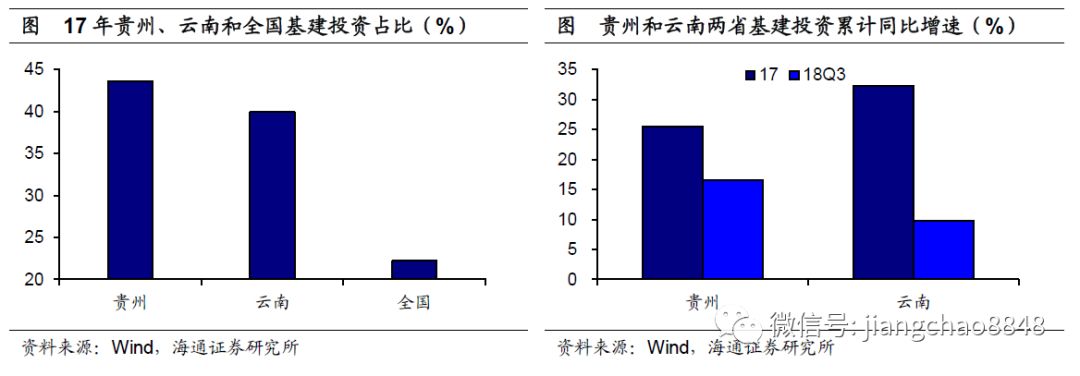

基建投资放缓,云贵高增速不再。云南、贵州两省固定资产投资的下滑主要来自基建投资增速的放缓。由于两省经济发展程度在全国仍然偏低,通过基建投资“补短板”一向是带动经济增长的重要抓手,17年两省基建投资占比基本在40%以上,约是全国平均水平的2倍。而17年两省基建投资同比增速尚在25%以上的高位,甚至云南省超过了30%,18年3季度却已降至不足18%,云南省基建投资累计增速更是不足10%,基建投资的下滑,使得靠投资维持GDP高增速的云贵两省难复此前情形。

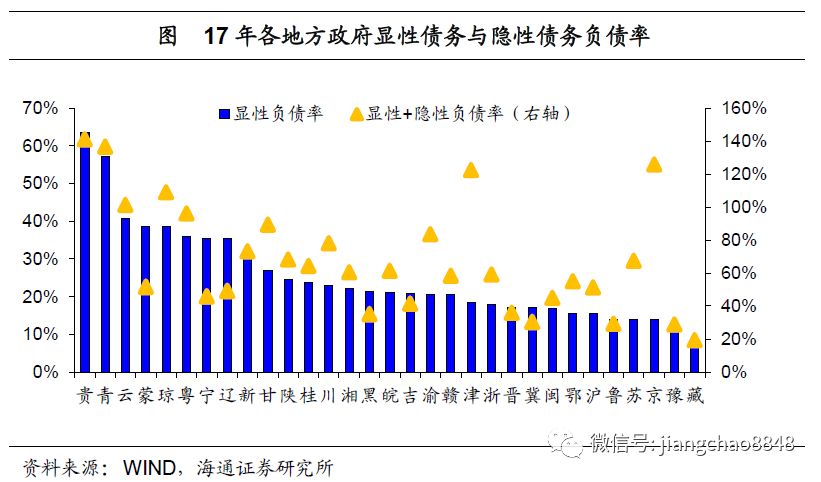

地方债务制约,基建扩张受限。基建投资增速走低同地方融资平台资金约束加大有关,特别是资管新规下非标融资持续萎缩对其影响不小。而这些举措的背后主要还是考虑到地方政府的债务问题。以地方政府债衡量的显性负债率来看,贵州、云南两省均超过了40%,但如果算上地方政府融资平台有息负债所带来的隐性债务,我们测算的两省负债率均超过了100%,在全国各省份中名列前茅。因此,基建投资受制于已然高企的债务规模,难以保持此前的扩张速度。

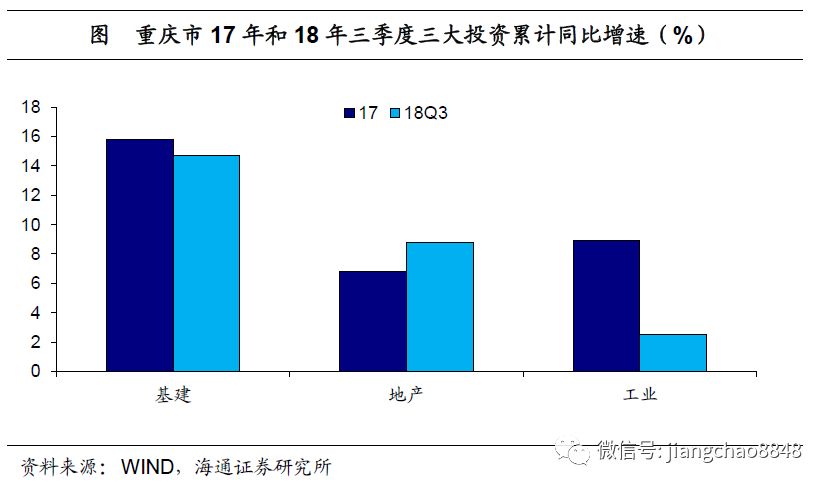

工业投资退坡,重庆陷入困境。与云贵两省情况有所不同,重庆市投资下滑主要原因在于工业投资的退坡。相比于17年底,18年三季度重庆市三大投资增速中,基建投资增速稳中趋缓、房地产投资增速小幅回升而工业投资增速大幅下行。18年3季度重庆市工业投资累计同比增速已下滑至2.5%,不到17年增速水平的三分之一。

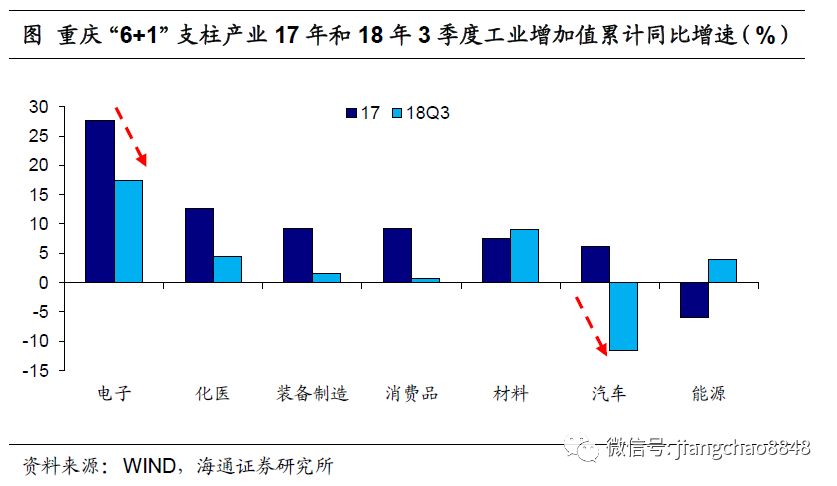

支柱产业景气下行。重庆市工业投资增速的退坡缘于其支柱产业在18年遭遇景气下行。在重庆市所确立的“6+1”支柱产业中,18年3季度工业增加值累计同比增速较17年涨少跌多,特别是电子和汽车两大行业其工业增加值累计同比增速分别较17年水平下滑超过10个百分点,而这两大行业在重庆市工业中举足轻重,对工业产值增长的贡献率合计超过50%。

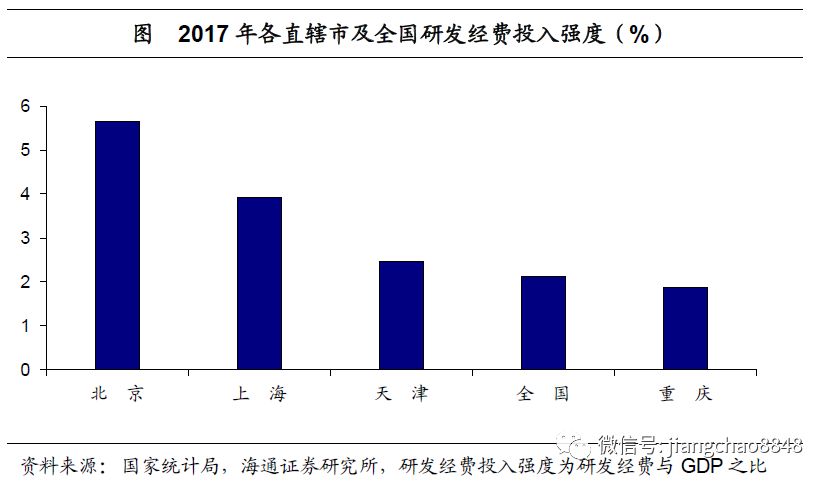

创新投入不足,转型之路漫漫。汽车和电子行业的下行也不仅是重庆的个别现象,全国范围来看,两大行业今年同样出现了经营困境。这背后既有外部冲击的原因,比如美国引发贸易争端对我国“中国制造2025”相关产业的打压,也有内部需求的因素,比如居民加杠杆买房对于消费能力的透支。但是人们对高质量生活的追求并没有变,内外扰动因素交织的情况下,进一步倒逼企业通过提高自主创新能力,来增强产品在国内和国际市场上的竞争力。而重庆市在研发创新上还有待重视和加强,其科研经费投入强度与其它直辖市相差较大,甚至还未超过全国平均水平,向创新发展转型之路仍任重道远。

4. 东北华北:部分省份回暖,仅仅止于修复

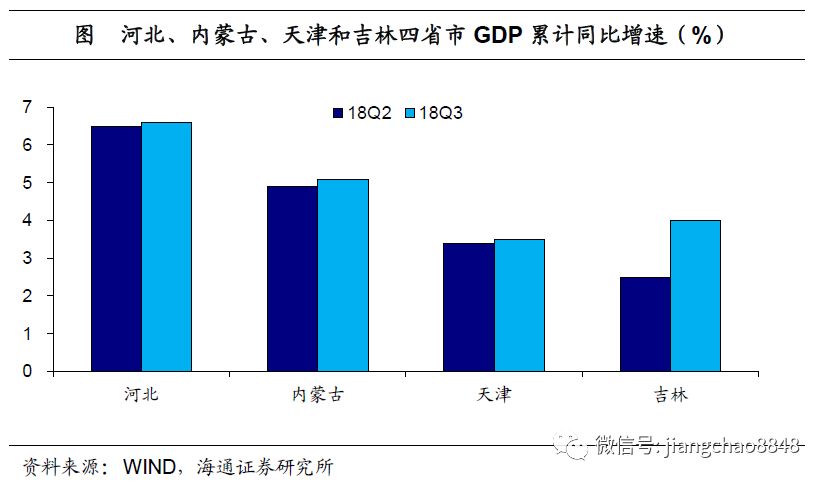

东北华北回暖,差距逐渐缩小。在东部沿海大省和西南省份经济增速均现回落的背景之下,此前落后的东北和华北部分省份经济增速出现回暖,虽然排名仍普遍居于末位,但与领跑省份增速差距有所缩小。与2季度相比,18年3季度GDP累计同比增速回升的省份仅有9个,而东北和华北省份就占据四席,河北、内蒙古、天津和吉林四省市经济均有不同程度的恢复。

环保约束边际放松。部分资源型省份的经济回暖得益于环保政策的边际放松,今年环保限产政策由“一刀切”转向“因地制宜”,不再执行统一的停工限产比例。这反映在空气质量上,使得今年9月以来京津冀地区空气质量指数不断攀升,11月前17天其均值超过115微克每立方米,已高于去年同期水平,而该指数越高,说明空气污染程度越深。

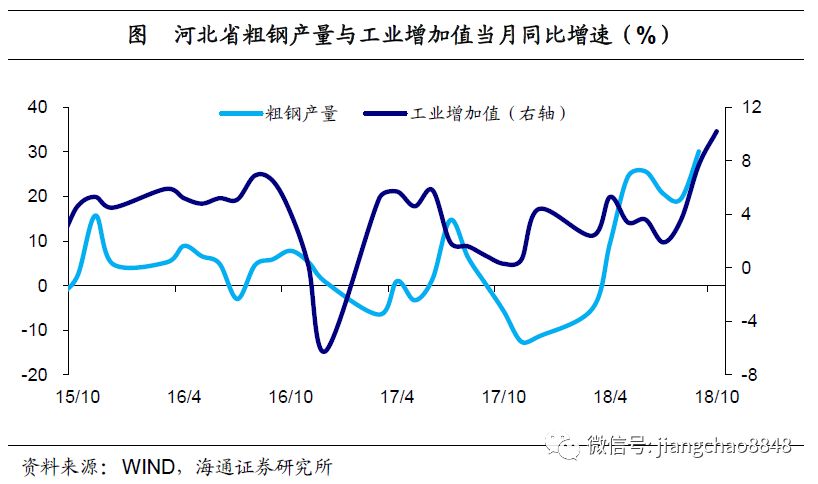

钢铁产量回升,河北工业受益。环保政策的放松使得受此影响较大的钢铁行业得到改善,特别是供给约束有了明显的缓解。而河北作为钢铁大省,其工业增长也因此受益。5月以来河北省粗钢产量增速基本维持在20%的较高水平,而河北省工业增加值增速也从7月以来一路上行,10月增速已突破10%。

滑坡省份修复,仍未走出困境。而另有部分省份的回暖主要源于前期经济增速大幅滑坡所造成的低基数,这些省份均处于经济触底回升的修复过程。如天津、吉林和内蒙古三省市,均在近两年内经历过GDP累计同比增速在两个季度内下滑超过2.5个百分点,而18年3季度三省市经济增速均有所回升。但尽管如此,三省市经济增速目前仍处于全国倒数之列,反弹幅度也远未达前期高点,尚未走出困境。

5. 敢问路在何方?减税箭在弦上

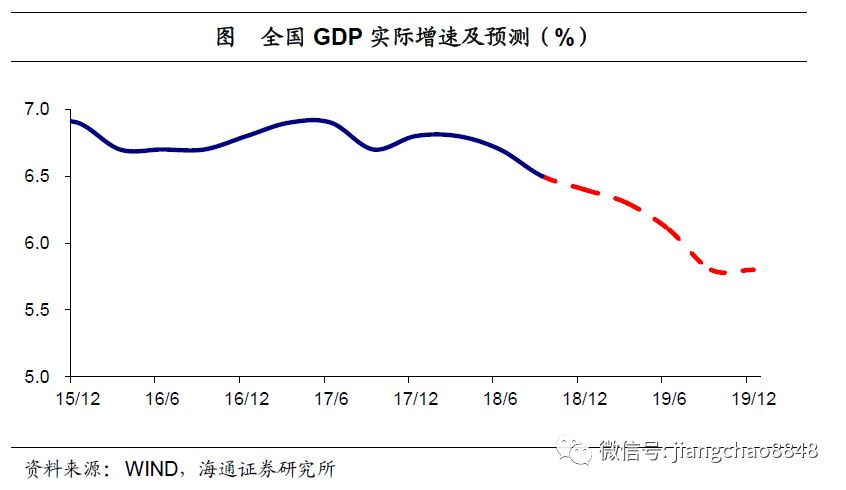

各地表现普遍偏弱,预计明年经济下行。整体来看,三季度地方经济表现普遍偏弱,我们预计明年全国经济增速趋于下行:

东部沿海大省受到出口拖累表现不佳,而随着出口预期等领先指标的走弱、叠加可能加码的贸易摩擦,其经济增长仍然承压。

西南省份受投资下行影响,经济增速也步步回落,而由于投资拉动效率下降、地方政府债务制约,并且其向创新驱动转型之路仍任重道远,西南省份此前的高增速料将越来越难以维持。

东北华北部分省份有所回暖,但一方面得益于环保政策的边际放松,另一方面是由于前期大幅滑坡省份的经济修复。而随着污染状况恶化,供给端或将再度趋紧,而前期滑坡省份排名仍然全国倒数,因此东北华北省份经济增速回升仅止于修复,离摆脱困境为时尚早。

那么,地方经济的出路在哪儿?

外需转向内需,投资让位创新。中美贸易摩擦短期难以解决,外需回落已然不可避免,因此,过去我们靠外需就能发展,现在外需靠不住了,就要回到内需。此外,随着经济由高速增长阶段转向高质量发展阶段,驱动经济增长的动能也需要由以往的举债投资向创新切换,贸易摩擦只不过使我们更加认清了这一事实。

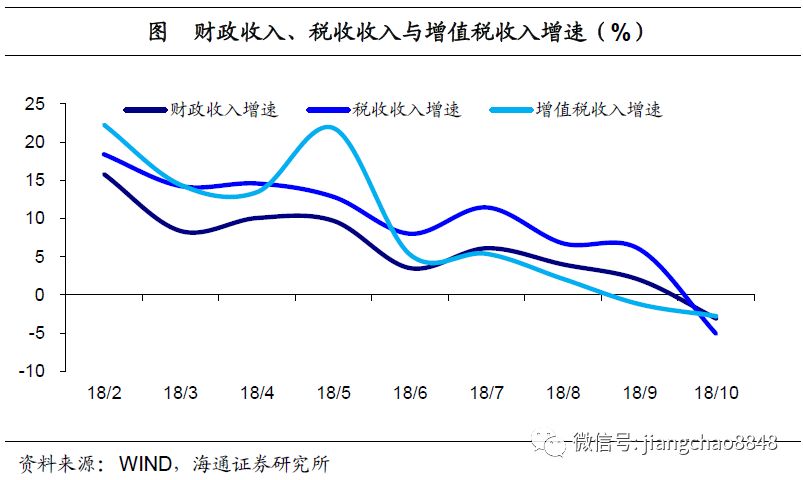

减税成为繁荣基石,效果初显还待加码。而无论是扩大内需、还是激励创新,其实都需要政府加大减税的力度。通过减税,既可以将收入还给居民部门,增加居民的消费潜力,也可以增加企业部门利润,从而增加企业的创新能力。美国历史上经济的“大稳健时代”正是由里根政府的减税政策一手缔造,这也充分说明减税足以作为经济繁荣的基石。今年政府减税政策的效果在三季度已经初步显现,9月份增值税增速由正转负,10月份的财政收入、税收收入、增值税收入增速全面转负。但目前减税力度仍不足以对冲经济的下行压力,因此我们期待包括增值税调整等更大力度减税措施的出台,这也是解决地方经济增长偏弱问题的根本出路。

(编辑:朱姝琳)