今年股市和新兴市场债市动荡,令许多投资者持币观望。不过从债市角度出发,倒是能发现一些投资机遇。通用电气(GE.US)债券持续承压,就恰恰揭示了美国公司债市场的一个投资良机。

考虑到市场刚刚开始震荡,有些人可能会觉得在圣诞假期前投资是明智的,而其他人则倾向于在经济前景更加明朗前静观其变。

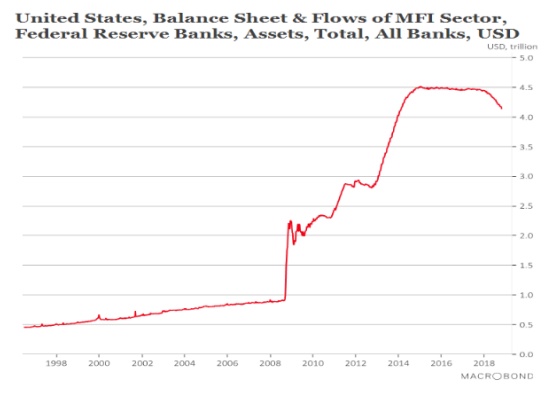

目前来回答资金配置问题实在是很困难,因为不仅波动性正在回升,而且各国央行对金融市场的长期支持也在减弱,导致市场出现比金融危机后更剧烈的波动。

多家央行刚刚开始收紧货币政策,还远远没有达到危机前的水平。金融市场一些资产领域会继续震荡,在经济从周期后期步入衰退之前,整体金融市场可能不会出现大型传染风险。

掌握时机就是王道。还记得2011-2012年的欧洲外围债务危机吗?那时在债券价格开始反弹后不久,投资者发现,希腊、意大利、西班牙和葡萄牙债券仍明显难以反弹,一些人还呼吁进一步抛售这些国家的债券。那时持币观望的投资者,后来等来的却是之后五年意大利等外围国家的债市反弹。

大量持币观望可能是个大错误。因此,鉴于全球经济基础最近出现了根本性变化,在保持总体偏保守的投资态度的同时,评估当前经济形势,寻找投资机遇也是非常重要的。

债券在这样的投资组合中就起着非常重要的作用,因为它们可以为波动较大的股票市场提供对冲。然而,随着利差日益扩大,为了避免投资意外亏损,关键还是要精选标的。

美国高评级公司债会遭遇抛售吗?

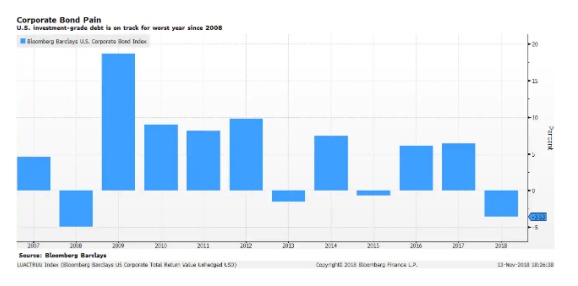

智通财经APP发现,今年是美国投资级债券自2008年以来表现最糟糕的一年。

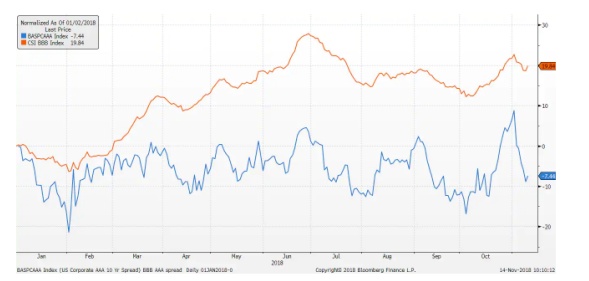

如果我们观察一下美国高评级公司债,就会发现,BBB评级、评级较低的公司债将整体投资级债券的评级拉低了。如下图所示,年初至今,AAA级债券和美国国债的利差已经收窄了7%,而BBB级公司债和美国国债的利差已扩大了20%。

AAA级公司债与美国国债利差,年初至今波幅(%)(橙线)

BBB级公司债与美国国债利差,年初至今波幅(%)(蓝线)

BBB级公司债和美国国债的利差扩大,令人担忧,因为这表明信贷恶化。原因是过去几年中,BBB级公司加大了并购,因之前货币政策宽松,企业承担得起较多债务,并导致杠杆率突然上升。

通用电气就是典型案例,近期其债券价格跌至低位。尽管通用电气最近才受到投资者负面情绪影响,但自2014年通用电气斥170亿美元收购阿尔斯通以通过天然气业务成为发电行业领头羊以来,该公司债券就一直承压。此次收购是由债务融资,大幅提升了通用电气整体杠杆率。除此之外,自能源价格从2014年末开启长期下跌通道以来,通用电气背上了巨额债务,且业绩惨淡。

显然,企业并购只是美国BBB级公司债和美国国债利差突然扩大的部分原因。其他原因涉及美联储政策变更和利率上调,这促使投资者重新考虑风险。

虽然BBB级美国公司债被予以重新定价,但盛宝银行认为,利差扩大,及通用电气等个别案例,不太可能导致整体投资级公司债出现抛售,原因很简单,投资者仍然是逐利的,投资级债市利差扩大,那是将投资从低评级公司债转向高评级公司债的绝佳机会,从而有望平安渡过经济周期后期和可能到来的经济衰退。

短期美国高评级公司债可能是不错的选择

盛宝银行认为,现在是投资美国投资级公司债的良机,优先选择短期债券而非长期债券。但如果我们预期利率会推高短端曲线,那我们为什么还要选择短期债呢?

今年剩余时间,短期利率确实出现上升,明年也会继续上升,但投资短期债可能为投资者带来盈利,因市场对美国收益率曲线趋势持中性态度。这样,一旦债券到期,投资者将保持投资于其他资产的灵活性,届时市场的投资新机遇可能与我们今天所看到的完全不同。

BBB级公司债目前较美国国债高出约150个基点,投资这类债券,对上升的通货膨胀和利率可能起到完美对冲作用,不过这类债券可能受到评级下调的影响。