在持续的调控政策下,今年房地产的冬天来得有点早,传统的“金九银十”不见踪影,克尔瑞研究中心最新公布的百强房企销售数据也印证了这一点,即房地产不仅没有延续传统的旺季行情,反而表现十分惨淡。10月单月百强房企业绩较9月环比降低10.5%,销售减速较为明显,同比增速自三季度以来也持续放缓,从7月58.1%的高位回落至本月的26.1%。

另外可以明显看到的一个特征是,在行业加速洗牌的过程中,市场集中度越来越高。根据克尔瑞研究中心数据,10月份TOP30门槛同比升49%,在小型房企被挤出的同时,大型房企逆势上涨。

智通财经APP注意到,根据《2018年1-10月中国房地产企业销售TOP100排行榜》,融信集团首10月实现销售金额946.3亿元,居排行榜25位,较去年同期跃升5个位次,是30强房企中排名上升最快的一家。

作为判断公司投资价值的重要指标,目前融信中国市销率仅0.38倍,而港股房地产行业的市盈率及市销率中位值分别是5.56倍、2.06倍,考虑到融信中国销售依然强劲,土储充裕,负债进一步下降,企业经营安全性显著,该股具有很高安全边际。

销售额稳健增长,千亿近在咫尺

在行业整体增速放缓的情况下,融信集团依然保持稳健的销售增长步伐。11月1日,融信中国(03301)发布公告称,2018年前10月,集团总合约销售额约为946.33亿元人民币(单位下同)。10月单月,集团总合约销售额约为124.2亿元。

融信年初定下2018年1200亿的销售目标,从这一组数据可以看到,随着推盘节奏的加快,年度目标即将达成。

融信中国于2003年成立,2016年总部迁至上海,同年在香港上市,从区域性龙头到辐射全国八大核心城市群的房企,“高增长”是形容融信中国近年来发展的最贴切的标签。

相比已经迈入5千亿大门的碧桂园、万科及恒大,融信中国的千亿目标规模可能稍显落后,但要知道,从百亿到千亿,融信中国仅用时三年。过去两年公司销售额连续实现100%以上增,这在整个行业并不多见。

毛利率上升空间依然广阔

在过往经营业绩高增长的情况下,融信中国2018年上半年持续保持稳健增长。根据中期财报显示,融信中国上半年实现营业收入142.88亿元,同比增长20.06%;合约销售额达 545.31亿元,同比增长75.73%;合约销售面积达253.71万平方米,同比增长124.92%。

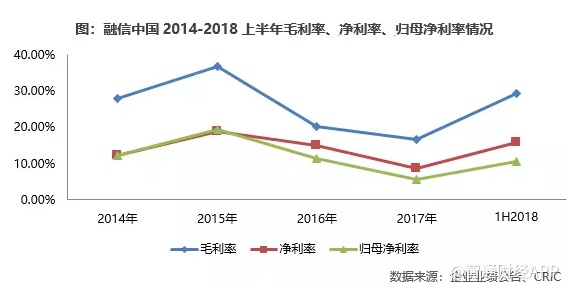

与此同时,融信中国盈利水平也保持强劲。其中,净利润达22.54亿元,同比上升101.61%;归属上市公司股东净利润15.23亿元,同比增121.5%。净利率达15.8%,同比上升6.4个百分点。毛利润达到41.86亿元,同比上升89.41%;毛利率达29.30%,同比上升10.7个百分点。

实际上,若扣除收并购项目重新估值影响,融信中国毛利率为32.6%。这得益于公司提前在土地成本低位时布局核心一、二线城市,享受城市基本面上行带来的红利。

据了解,截至2018年上半年末,融信中国土地储备建筑面积达2517万平米,权益土储1267万平米。土地储备平均成本仅6463元/平米,上半年销售均价达21494元/平米,土地成本占销售均价的30%,预示未来公司毛利空间仍然广阔。

安全边际不断提升

随着房地产行业调控政策加紧,融资成本上升,各房企放缓拿地速度,重视降负债和加速回款。融信中国也不例外,增利润和降杠杆是融信2018年的两大主基调。

年初提出明确的降债计划后,融信中国采取多重措施稳步降杠杆。如通过销售回款、结转利润,增厚净资产;少举债、审慎拿地;在合适的时候,在集团不同层面持续用轻资产的模式引进权益类的合作。

上半年,融信中国新增土地储备249万平米,其中权益土地储备112万平方米,拿地均价维持低位。

在2018年中期业绩会上,融信中国CFO曾飞燕称,“我们上半年净负债率降到1.4倍,全年降到1倍以下没有任何压力。总债预计在今年会下降,全年保守预计下降50亿的金额。”

中报数据显示,融信上半年净债务为463.09亿元,较2017年末下降5.37%;净负债率为1.4倍,较2017年末下降19个百分点。总资产负债率扣除预收账款不到60%,保持在比较稳妥的位置。截至6月末,在手现金及银行余额共计203.07亿元,与2017年末基本持平,流动性保持良好。目前公司未使用的金融机构授信超过700亿元,公司资金相对充裕。

“到今年的10月份,有关的数据还在下降。”融信中国资本中心高级融资总监倪翔宇在11月3日举办的融信福州城市沙龙上表示,融信是第一个提出降杠杆的公司,公司将继续执行年初的降杠杆策略,将净负债率降至1倍以内。基于对宏观政策、经济周期的判断,以及充足、优质的土储在手,融信无需被动拿地支撑未来,公司仍将主动执行审慎的拿地策略。

过去数月,调控收紧、预售制取消等消息让房企行业风声鹤唳,市场对内房板块的信心一度降至冰点。但随着政府对去杠杆及房地产调控的态度有所转变,市场资金的偏好也悄然发生变化。花旗发表研报称,是时候重新检视内房板块的价值,政府会出台支持经济稳定措施,预计内房行业盈利再下行空间有限。

经过上一轮的杀跌,融信中国动态市盈率降到4.9倍,市销率也仅0.38倍,而港股房地产行业的市盈率及市销率中位值分别是5.56倍、2.06倍,考虑到融信中国销售依然强劲,土储充裕,负债进一步下降,该股具有很高安全边际。