十月,为传统股灾月。至于今年十月,就目前情况来看,港股投资注定关灯吃面。

美股周三(10月10日)暴跌逾800点,引爆环球大跌市,周四(10月11日)亚太区股市一片“红海”,哀声处处。港股,恒生指数大幅跳空低开也未能改变颓势,盘中一度泻逾千点,50只成份股无一上涨,20只成份股跌见52周低位。最终恒指收跌3.54%,总市值一天蒸发1.67万亿(人民币),投资气氛黯淡。

恒指牛熊证为牛熊证市场中的主要交易产品,在港股黑色星期四中,有人欢喜也有人忧。据智通财经APP于《智通港股高阶投教(十一):手把手教你看懂牛熊证》对牛熊证进行深入的介绍,牛熊证与认股证相类似,同样有行使价、到期日、兑换比率等条款。牛熊证与期指买卖相似,牛熊证的财务费用则可比拟投资者向发行商借取金钱买入或沽出相关资产而付出的费用,并获取杠杆效应。

不过,牛熊证设有强制收回机制,相关资产价格触及牛熊证额收回价时,牛熊证便会被收回。因此,恒指暴跌,不少买了看好恒指牛证的投资者只能眼睁睁的看着牛证“被杀”,基本损失最初投入购买该牛证的资金。据智通财经APP统计,截至10月11日收盘,市场上共有308只恒指牛证券,160只恒指牛证被终止交易,如恒指法巴乙牛B.C(57664),由于恒指触及其收回价26000,被强制收回。

(数据来源:交易宝)

反之,选择了看淡恒指熊证的投资者则因为港股的暴跌获得更多的收益,如恒指海通九一熊N.P(65175),当天暴涨105.38%。

牛熊证交易活跃,牛熊证街货分布图指引后市

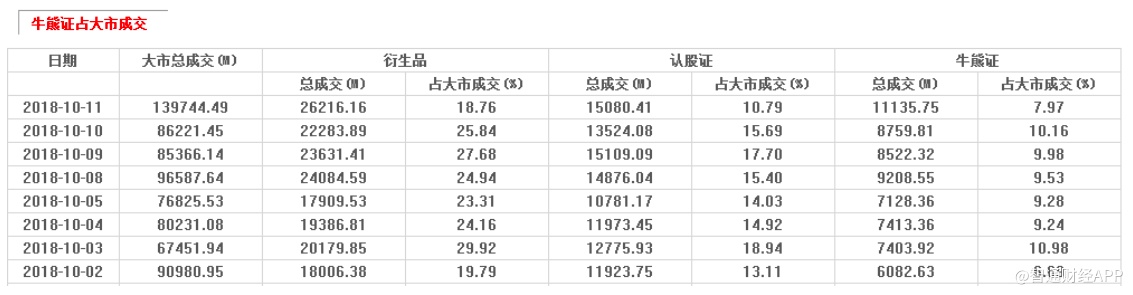

风雨之中,除了被杀的160只恒指牛证动弹不得,港股牛熊证市场的交易依旧活跃。据智通财经APP了解,截至10月11日收盘,牛熊证总成交额为111亿港元,占大市总成交额的7.97%。其中,恒指牛熊证为主要的交易产品,占牛熊证市场约80-90%的成交比例。

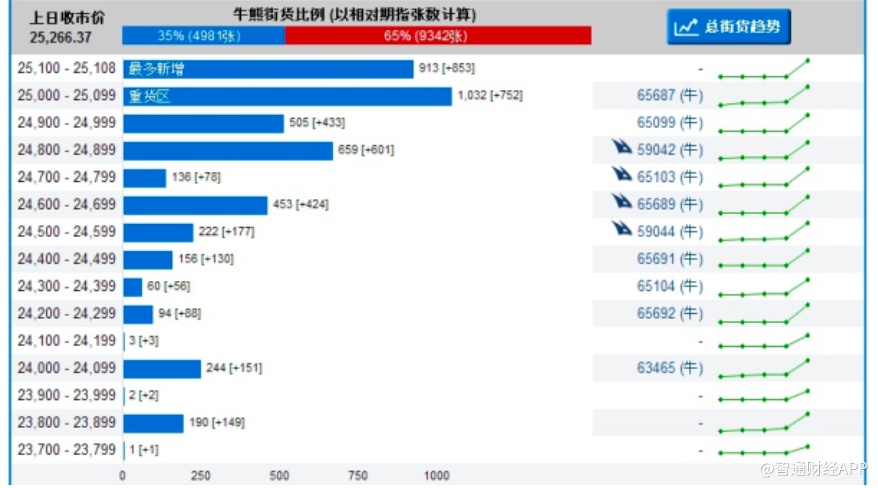

收盘之后,恒指牛熊证街货分布图也有了新的变化。据智通财经APP了解,街货图显示的是收市后,整个市场于各个收回价区域里的持仓过夜数量,以相对期指张数为单位表示。

比较长方棒的长度,等同比较各收回区域的牛熊证的街货量高低,棒子越长,代表该区域过夜街货愈高。长方棒旁边有一个数字,这个数字代表每个收回价区域的相对期指张数。每一只牛熊证相对的期指张数=牛熊证街货量/(换股比率*50)。数字旁边括号内的增减数字,代表该区域相对期指张数比较前一个交易日的变化。

以瑞信10月10日恒指牛熊证街货分布图为例子,熊证过夜街货重货区在28000-28099区间,该区间熊证数量为833张,比上一交易日增减少53张;最多过夜新熊证增在26624-26699区间,新增654张。牛证中过夜重货区在25000-25099区间,该区间最新牛证数量为1032张,比上一交易日减少752张;最多过夜牛证新增在25100-25108区间,新增853张。整体而言,恒指牛熊街货比例为35:65,代表市场上有较多投资者短期以看淡部署为主。

同时,27100-27199点的熊证区域的过夜街货比前一个交易日减少了约544张,而收回价26624-26699点的熊证区域则增加了相对于654张,这可能代表不少看淡大市的投资者增加高风险持货,“换马”到收回价较低的熊证里,认为短期恒指不会重返26624点。

事实上,市场上不少投资者喜欢追踪上述恒指牛熊证的街货数据,尤其是留意牛熊证的重仓区,想知道牛证街货较多还是熊证街货较多,进一步更想清楚街货集中在那一个收回价区域,希望藉此洞悉后市去向。

据智通财经APP了解,投资者喜欢留意牛熊证重仓区,通常带着一个前提,就是认为发行商或“大户”会因应重仓区来操控市场,从而透过牛熊证大批被收回大赚一笔。除此之外,就是想知已知彼,想知道其他投资者如何部署,无论是想随波逐流,还是奉行相反理论,但至少可以从中得到一些讯息来作为推测后市的参考。

但实际上,投资者往往忽略了牛熊证重仓区的一个重要意义。首先投资者要对牛熊证发行商的运作有一个简单了解。一般来说,当发行人卖出牛证时会买入相应数量的正股,而当由投资者手上接回牛证或牛熊证被收回时则会沽出相应数量的正股。对于熊证则是卖出熊证时沽正股,其后熊证被收回或接回投资者手上街货时则买入正股。

从以上运作可以预期,当某一个收回价位的牛熊证街货较多,一旦触发收回时相关买卖正股的活动将会非常活跃,甚至有机会为市场带来一些震动。以恒指牛证被收回而言,此时,发行商或可能在短时间内一同沽出期指合约,如果数量大的话,加上争相沽期指,可能会轻微加剧期指短时间内的跌幅。

恒指牛熊证三大选择要点

恒指牛熊证的推出,可说是加强了恒指衍生工具的深度,为投资者带来更多选择。在投资恒指牛熊证,投资者首先要对恒生指数未来走势及方向作出判断,再于众多恒指牛熊证选择中,留意兑换比率与面值的关系,关注杠杆比率的变化。

首先,市场上恒指牛熊证的兑换比率选择众多,不同兑换比率影响牛熊证对恒生指数变动的敏感度,同时影响其面值。

在同一价格区域,兑换比率越小,恒指牛熊证敏感度越高。在更高价格区域,恒指牛熊证需要恒生指数出现更大变动才会跳动一个价位。如在(0.01港元<价格<0.25港元)区域,10000:1恒指牛熊证每跳动一个价位(0.001港元)所需恒生指数变动点数约为10点,比15000:1的约15点少,因此10000:1的敏感度较高。

(数据来源:瑞信)

倘若所比较的恒指牛熊证在不同的价格区域内,兑换比率的大小难以直接辨别牛熊证敏感度的高低。如15000:1恒指牛熊证于于(0.01港元<价格<0.25港元)区域,牛熊证变动一个价位(0.001港元)所需的指数变动点数为15点;而10000:1恒指牛熊证于于(0.25港元<价格<0.05港元)区域,牛熊证变动一个价位(0.005港元)所需指数变动点数为50点,比15000:1的15点还要多。

因此,敏感度与恒指牛熊证升跌幅度没有直接关系,不少投资者误以为兑换比率越大,牛熊证的升跌幅度越大,其实不然。同一收回价及行使价但不同兑换比率的牛熊证,面值和敏感度虽然不同,但其杠杆比率相同,理论升跌幅应该相同。

其次,牛熊证的面值即价格,主要受兑换比率影响。如果其他因素(如行使价及到期日等)相同,兑换比率越大的恒指牛熊证,面值越少。因此,投资者需要注意的是,价格低的牛熊证并不代表便宜,只是每手买入金额较少。牛熊证是便宜还是昂贵应以其财务费用年率作出比较,年率越高表示发行商收取的费用越高。

智通财经APP于《智通港股高阶投教(十一):手把手教你看懂牛熊证》提示,牛熊证的价格由内在价值和财务费用两部分构成,可以先计算牛熊证的内在价值,将牛熊证的现价减去内在价值,就是牛熊证的财务费用。在选择牛熊证时,选择财务费用越低的牛熊证越好。

牛熊证价格计算公式:

牛熊证价格 = 内在价值+财务费用

牛证内在价值 =(相关资产现价—行使价)/换股比率

熊证内在价值 =(行使价—相关资产现价)/换股比率

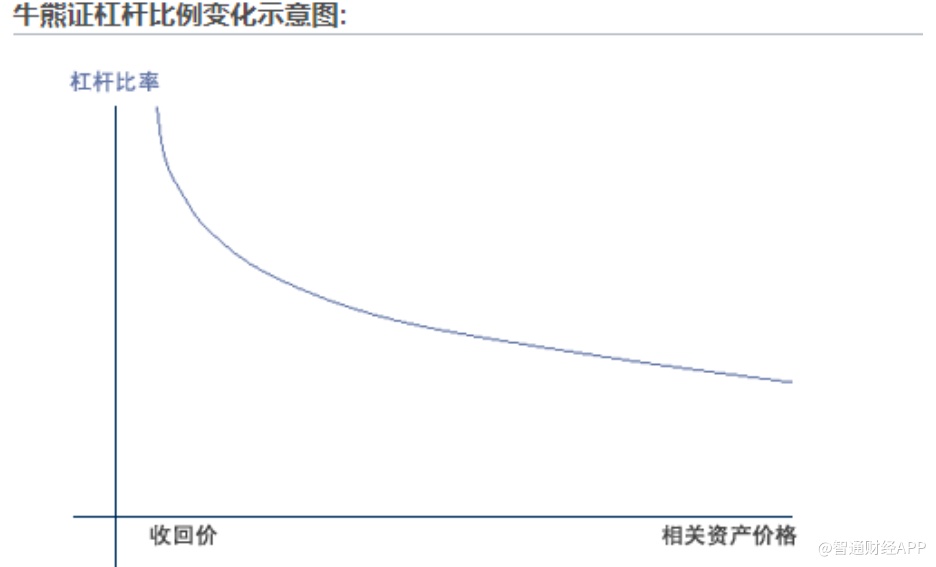

最后,需要关注杠杆比率的变化。据智通财经APP了解,恒指牛熊证的杠杆比率一如其他种类的牛熊证一样,其杠杆比率跟牛熊证的升跌成逆向。

当一只恒指牛证因恒指上升而上扬,其杠杆比率将降低;相反,如恒指牛证因恒指下跌而回落,其杠杆比率将增加。

(数据来源:瑞信)

因此,投资者一旦看错方向,需检视所持有之恒指牛熊证杠杆比率会否变得过高,超过了自己可承受的风险水平。 这时候,投资者就应考虑换马至较低杠杆之另一条款牛熊证上;看中方向的投资者则可考虑换马至较高杠杆的牛熊证上,以维持原来的杠杆比例。

总而言之,投资者选择恒指牛熊证时,首先要对相关资产的未来走势及方向作出判断,再应从收回价、杠杆比率及兑换比率作为出发点,选择自己合适的条款,面值大小则仅与最低入场成本有关,重要性较低。