今年上半年以来,全球资本市场都遭遇了严峻的挑战。同时,TMT企业IPO的数量也在锐减。据普华永道数据显示,今年上半年,共有26起中国TMT企业IPO,环比下降47%。上半年TMT企业融资总额为578亿元人民币,较去年同期大增124%。

实际情况其实并不如看上去这样乐观,因为这项数据包括了富士康、爱奇艺及哔哩哔哩这三个“大块头”,其合共融资了443亿元人民币。这意味着剔除了这三家TMT企业后,上半年的融资额同比下滑约48%。。

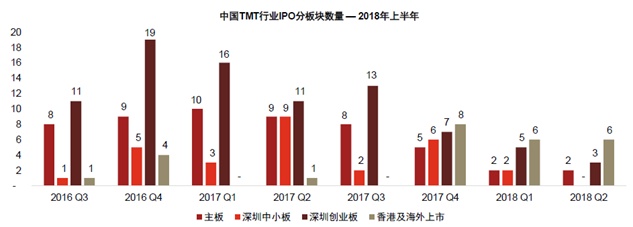

值得注意的是,中国TMT企业IPO数量锐减的主战场并不在港股。据数据,从去年第四季度开始,TMT企业赴港及海外IPO的数量激增,今年上半年依然延续了这一趋势。

融资额与股价的反差

不少重磅TMT公司都选择在上半年上市了。

如在美股上市的爱奇艺(IQ)、虎牙(HUYA)、哔哩哔哩(BILI),A股上市的工业富联(601138.SH)、深信服(300454.SZ),以及赴港上市的平安好医生(01833)。

上述几只新股几乎包揽了上半年上市的TMT企业的大部分融资额。其中,爱奇艺融资额约142亿元(人民币,单位下同)、哔哩哔哩融资额约30亿元、工业富联为272亿元、平安好医生约为70亿元,四家TMT上市公司共计融资约514元,占25家TMT上市公司总融资额的89%。

尽管有几只重磅股先后被冠上“集资王”、“冻资王”等称号,但在上市后就各走各的路了。美股市场的玩家表现最好,爱奇艺虽然在挂牌首日破发,但接下来一路收复失地,最高涨幅达141%;虎牙则一路高歌猛进,一度累计涨213%;哔哩哔哩表现稍逊色,但累计最大涨幅也有109%。

然而好景并不长久,进入六月下旬,爱奇艺、哔哩哔哩、虎牙跟随美股下挫,上市新高也成了昙花一现。哔哩哔哩甚至一度跌破发行价。

实际上,尽管很多TMT企业上市前后都吸引了市场的高度关注,但在当前资本市场的景气度大不如前的背景上,其估值也存在不少争议。例如工业富联止步于第四个涨停板,随后便一路跌破发行价,截至9月12日收市,工业富联累计跌逾10%。

对TMT企业的争议

明星股最不缺的就是市场争议。

在有人认为爱奇艺是下一个Netflix时,也有人质疑连年亏损的爱奇艺凭什么拿下超100亿美元的估值。最终,爱奇艺以129亿美元的市值定价。

在爱奇艺股价破发的9个交易日里,市场用各种观点印证其“难逃破发的命运”,“亏损”是其中的关键词,据数据,爱奇艺2017年净亏损达到37.4亿元人民币。有业内人士分析,对业绩没有明显优势、竞争壁垒弱、商业模式有待验证的公司,破发的概率必然大幅增加。

不过,在爱奇艺的股价回到发行价之时,又有人喊话“股价越跌,精明投资者的机会越大”。其认为,爱奇艺遭到的抛售其实恰恰说明美国投资者并没有充分理解中国经济当中的机会,爱奇艺的每日活跃用户超过奈飞的总订户,每月活跃用户更相当于奈飞的四倍,即便这样,依然有10亿中国人等待他们去覆盖。

随后,爱奇艺的股价在发布了收入大增的财报、与FilmNation合作、拟收购糯米影业等一系列消息中一路高歌。涨了两个月后,在爱奇艺股价即将开启阴跌模式的前4天,仍有分析师认为,“在未来几个月内上破50美元不是难事”。

(爱奇艺股价,行情来源:富途证券)

虽然市场对爱奇艺的分析层出不穷,但在海外上市就注定了投资爱奇艺的国内投资者不多,其争议也远不如“科技第一股”工业富联来的多。

富士康上市前,就以“净利润超99%的A股公司”让投资者充满期待。据数据,最近三年工业富联的净利润分别为158.67亿元、143.66亿元、143.5亿元。基于此,有机构甚至给除了6000亿市值的估值。

此时,市场更倾向于用“互联网”的视角去解读富士康。认为其坐拥全球最大的电子产品消费市场,同时也是中国最大的电子产品生产基地。在企业转型智能制造迫在眉睫的形势下,富士康在借助IPO的资本力量后,将在工业互联网生态中大有可为。

在富士康申购当日,被称为“医药界华为”的药明康德已走出13个涨停板,市场纷纷憧憬被称为“制造业阿里巴巴”的富士康能否复制药明康德的行情。

然而,刚创出近几年融资额历史新高的富士康,一转眼又创下了史上最大规模新股弃购的纪录。据其披露的IPO发行结果显示,投资者弃购约333.3万股,弃购金额高达4590万元。此时,市场开始产生分歧,有人认为投资者连“送钱”的机会都不要,也有人认为认购存在风险。

有机构认为,富士康的转型存在不确定性,毕竟工业互联网目前没有明确的定型,中国未来几年成长空间也不是很大。而其467页的招股说明书中,谈及互联网的产业布局,大多尚未落地。

市场最终在这场争论中给出答案——工业富联止步第四个涨停板,并在上市后的第39个交易日跌破了发行价。

(工业富联股价,行情来源:富途证券)

港股将成主战场

在A股IPO审批愈发严格的趋势下,中国TMT企业将矛头瞄向港股及海外市场。

据普华永道发布的数据,TMT企业在A股IPO的数量自2016年四季度达到峰之后,便一路下滑,而TMT企业赴港及海外上市的数量于去年第四季度激增,今年上半年更是超过了A股的三个板块。

对此,国信香港TMT研究员郑宇飞对智通财经APP表示,中国TMT企业赴港IPO暴增的主要因素是去年下半年港股市场情绪极佳,市场愿意给TMT企业比往年较高估值;其次,香港创新板、同股不同权上市制度的落实也给创新企业上市铺平了道路。

目前,已向港交所递交申请或等待在香港上市的TMT企业有美团点评及同程艺龙等,在今年下半年,香港市场仍将延续上半年的中国TMT企业IPO热。对此,郑宇飞认为,“长远来看,香港上市制度的创新有望吸引到更多的创业公司赴港IPO”。