本文来自“小齐论地产”微信公众号,作者东吴地产齐东。智通财经摘编原文如下,供投资者参考,不代表智通财经观点。

投资要点

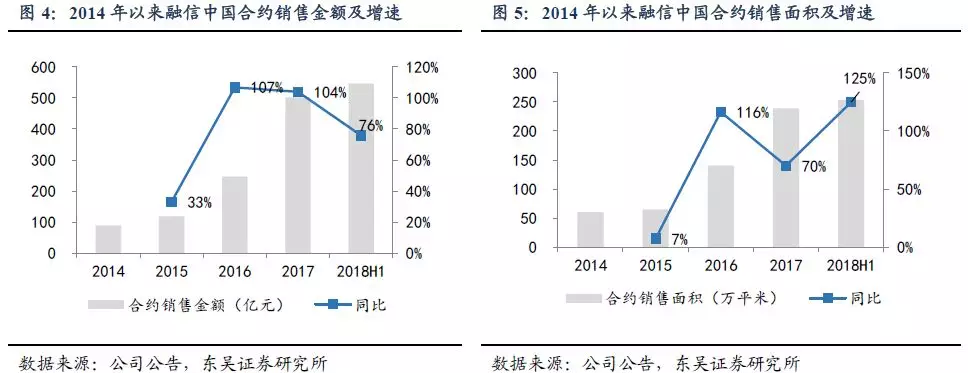

融信中国销售不断上台阶,未来业绩值得期待。2017年公司合约销售规模达502.3亿元,同比增长103.88%,连续两年规模翻番;2018年上半年销售金额同比增长76%。公司销售规模激增的核心要素在于公司投资踩准了城市发展轮动,2013年公司在深挖闽南市场的同时,将眼光瞄准长三角区域,进入上海、杭州市场,提前布局核心一、二线城市,在土地成本低位时精准布局,享受城市基本面上行带来的红利。

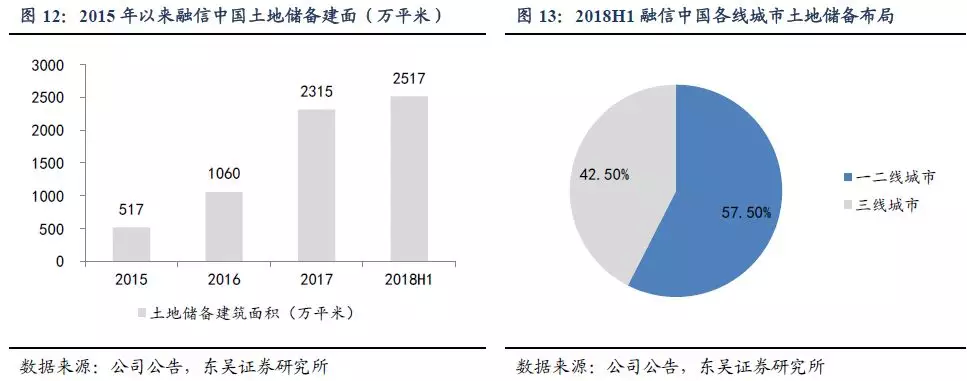

土地储备丰富,重点布局核心城市圈。2018年上半年,公司进入长沙地区,增加长江中游城市群的布局,至此公司已经进入八大城市群,并且以“1+N”策略辐射周边区域。截至2018年上半年末,公司土地储备建筑面积达2517万平米,权益土储1267万平米。公司土地储备平均成本仅6463元/平米,上半年销售均价达21494元/平米,土地成本占销售均价的30%,预示未来公司毛利空间仍然广阔。

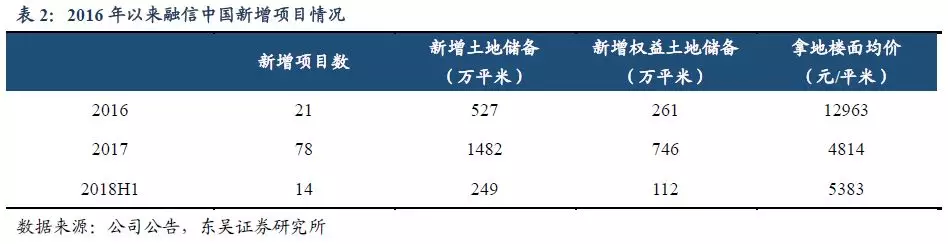

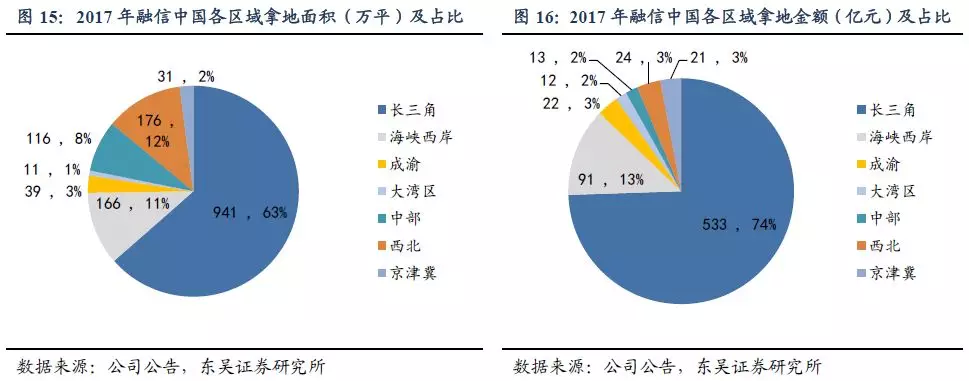

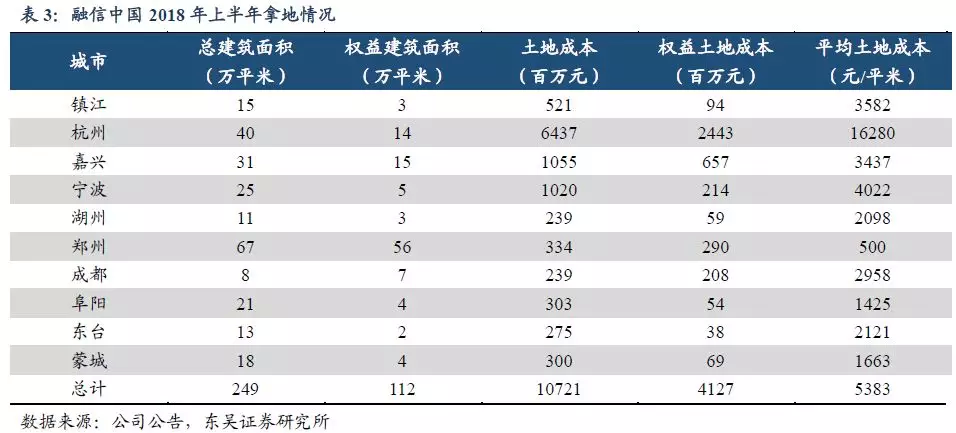

深耕核心城市、多点开花。2017年融信新进入21个城市,新增78幅地块,总土地储备1482万方,权益面积746万平米,平均拿地成本4814元/平方米。公司在长三角区域、海峡西岸拿地金额占比分别达74%、13%;此外,公司在成渝、大湾区、中部省市、西北区域均有布局,全国化布局在一定程度上可以熨平区域市场周期带来的波动,保持公司销售增长的稳健性。2018年上半年土地市场热度进一步提升,公司主动放缓拿地节奏,新增土地储备249万平米,拿地均价维持低位。

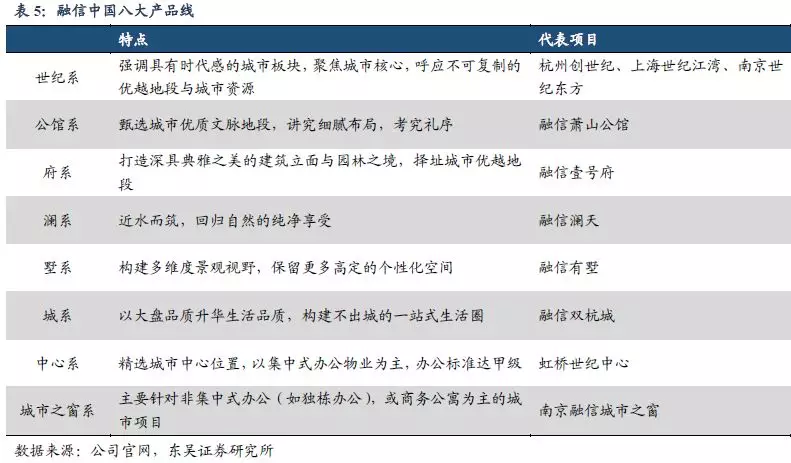

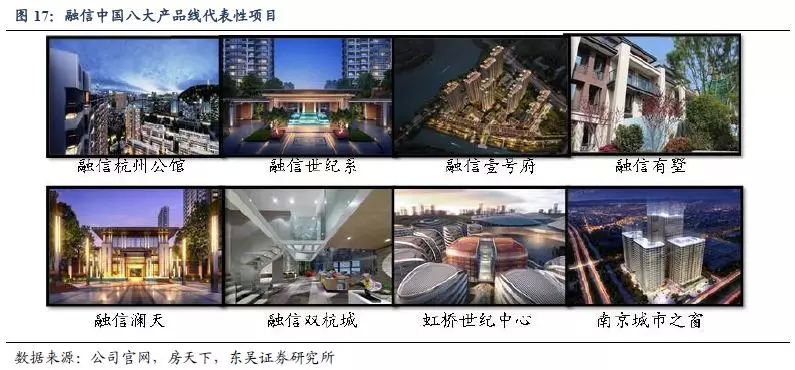

品质地产、高效运营。公司专注于中高端住宅开发,定位改善性需求为主,目前已经形成公馆系、世纪系、府系、墅系、澜系、城系、中心系、城市之窗系八种产品系列。品牌、产品设计、物业管理方面公司注重细节,切实提升客户的居住体验。

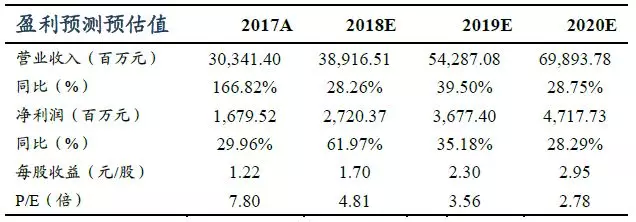

投资建议:融信中国坚持品质信仰,定位核心城市改善型需求。公司善于把握城市周期,践行城市深耕,销售规模在2016、2017年持续翻番,2018年有望突破千亿规模,为公司未来业绩打下坚实基础。我们预计2018-2020年公司EPS分别为1.70、2.30、2.95元人民币,对应PE分别为4.8、3.6、2.8倍。首次覆盖给予“增持”评级。

风险提示:行业销售波动;政策调整导致经营风险(棚改、调控、税收政策等);融资环境变动(按揭、开发贷、利率调整等);企业运营风险(人员变动、施工、拿地等);汇率波动风险;棚改货币化不达预期。

1.融信中国:品牌房企的成长之路。

融信中国控股有限公司(以下简称融信中国、融信或者公司)于2003年成立于福州,是一家专注于改善型住宅开发的品质地产开发商。2003 -2008年公司深耕福州,成为区域性龙头企业;2009-2012年公司进驻闽南市场,成功进入漳州、厦门,荣获“房地产百强之星”;后公司积极布局长三角市场,2013年进入上海、杭州,实现区域式跨越增长;2016年公司将总部迁至上海,同年在港交所上市,开始以上海为中心、辐射全国,开启了新一轮加速成长。

公司股权结构稳定。公司创始人欧宗洪先生担任公司主席兼行政总裁,截至2018年7月20日,欧宗洪先生透过欧氏家族信托拥有的Dingxin Company

Limited占有融信中国64.10%的股权。2000年欧宗洪先生进入房地产领域,18年丰富的从业经验帮助融信中国快速成长发展。2018年上半年公司实现营业收入达142.88亿元,同比增长20.1%;净利润22.54亿元,同比增长101.6%;归母净利润15.24亿元,同比增长121.5%。

公司股权结构稳定。公司创始人欧宗洪先生担任公司主席兼行政总裁,截至2018年7月20日,欧宗洪先生透过欧氏家族信托拥有的Dingxin Company

Limited占有融信中国64.10%的股权。2000年欧宗洪先生进入房地产领域,18年丰富的从业经验帮助融信中国快速成长发展。2018年上半年公司实现营业收入达142.88亿元,同比增长20.1%;净利润22.54亿元,同比增长101.6%;归母净利润15.24亿元,同比增长121.5%。

2.冲刺千亿,聚焦长三角区域

2.冲刺千亿,聚焦长三角区域

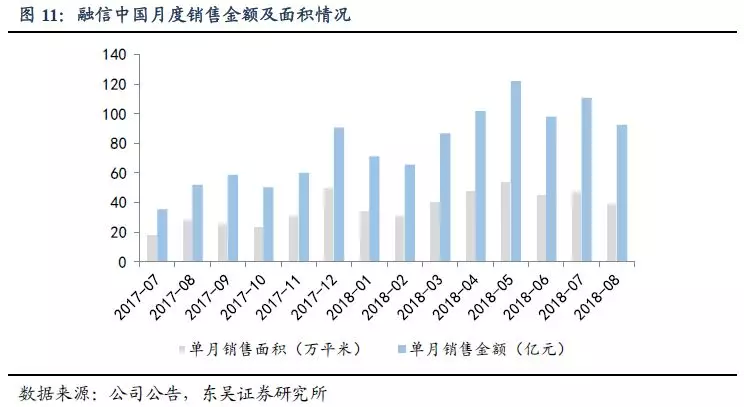

融信销售进入加速通道,成长性一直维持在行业领先水平。2016年公司合约销售规模达246.4亿元,同比增长106.76%;2017年公司合约销售规模达502.3亿元,同比增长103.88%,连续两年规模翻番;2018年上半年,公司合约销售规模达545.3亿元,已超过2017年全年水平,同比继续高增76%。

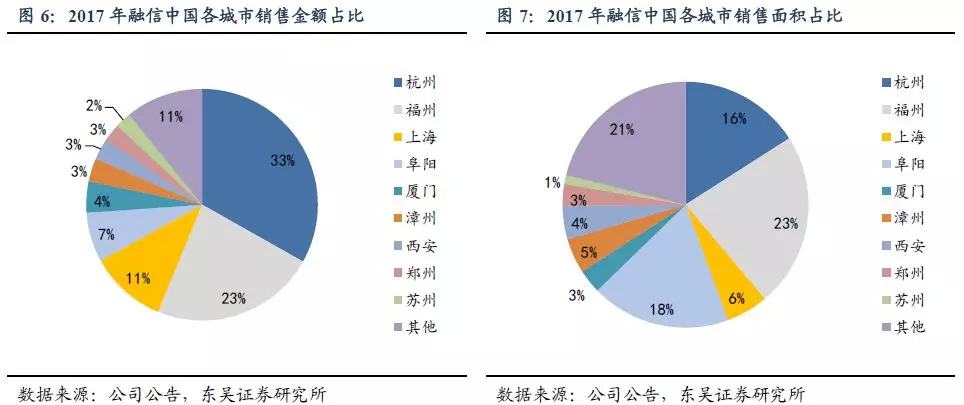

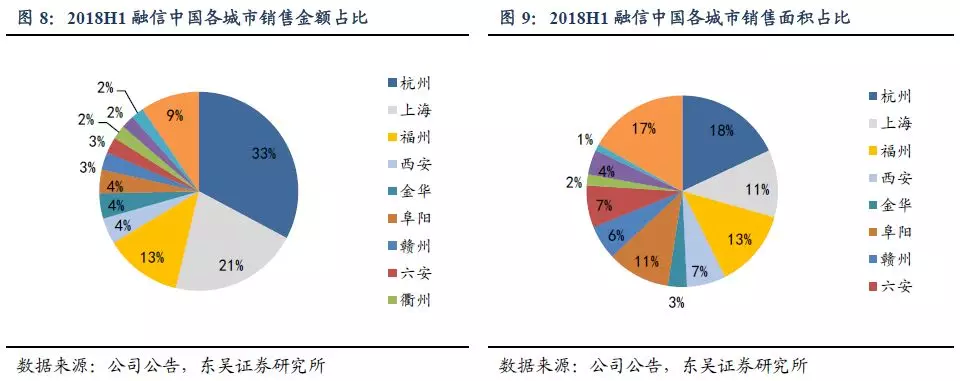

销售规模激增的核心要素在于公司在拿地上踩准城市发展轮动规律。2013年公司在深挖闽南市场的同时,将眼光瞄准长三角区域,进入上海、杭州市场,公司提前布局核心一二线城市,在土地成本低位时精准布局,充分享受房价上涨带来的红利。2018年上半年合约销售规模中杭州贡献占比32.79%,上海、福州分别占比20.94%、12.63%。公司在杭州、大福建市场市占率领先。

2018年公司提出销售金额达1200亿的目标,截至2018年8月末,公司累计已实现销售金额达748.5亿元,销售面积340.2万平米,已完成全年销售目标的62.4%,公司销售持续提速。

3.深耕核心城市群,“1+N”拿地策略平衡发展

公司土地储备丰富。截至2018年上半年,公司土地储备建筑面积达2517万平米,可以满足公司3-4年的开发需求。按城市群划分,公司已经完成全国八大城市群布局(海西、长三角、长江中游、大湾区、京津冀、中原、西南、西北),重点深耕长三角和海西区域。截止2017年底,公司在长三角区域19个城市共有75个项目,土地储备总面积达1232.1万平米;在海峡西岸福州、厦门、漳州、龙岩、莆田5个城市拥有土地储备633.5万平米。

拿地策略灵活,土地成本低位。2017年公司延续积极拿地。2017年新进入21个城市,新增78幅地块,增加1482万方土地储备,权益建筑面积达746万平米,拿地均价4814元/平方米。2016年拿地成本较高主要系公司在核心一二线城市新增项目较多,此外上海静安项目、上海江湾公寓、南京融筑儒林花园等项目拿地单价较高,拉升了公司当年的拿地均价,公司在2017年及时调整策略,严控项目成本。2018年上半年土地市场热度进一步提升,公司主动放缓拿地节奏,新增土地储备249万平米,拿地均价维持低位。

拿地策略上,公司坚持重点布局,多点开花。2017年公司继续深耕长三角区域,长三角区域拿地金额占比达74%,其中在杭州、南京拿地金额占比分别为39%、12%;公司在福州、赣州、漳州等海峡西岸拿地金额占比达13%;此外,公司在成渝、大湾区、中部省市、西北区域均有布局,全国化布局在一定程度上可以熨平区域市场周期带来的波动,保持公司销售增长的稳健性。2018年上半年公司继续在镇江、杭州、嘉兴、宁波、湖州、郑州等城市持续拿地,继续推进全国化布局进程。

拿地策略上,公司坚持重点布局,多点开花。2017年公司继续深耕长三角区域,长三角区域拿地金额占比达74%,其中在杭州、南京拿地金额占比分别为39%、12%;公司在福州、赣州、漳州等海峡西岸拿地金额占比达13%;此外,公司在成渝、大湾区、中部省市、西北区域均有布局,全国化布局在一定程度上可以熨平区域市场周期带来的波动,保持公司销售增长的稳健性。2018年上半年公司继续在镇江、杭州、嘉兴、宁波、湖州、郑州等城市持续拿地,继续推进全国化布局进程。

在拿地方式上,除传统的招拍挂市场拿地外,公司积极通过收购方式切入中西部地区。2017年7月,公司以28.97亿元收购宁波海亮及安徽海亮55%股权,共同深耕中西部省会及周边城市;2018年2月,公司以8.02亿元收购郑州清华园房地产开发有限公司的土地使用权,总地盘面积29.53万平米。

在拿地方式上,除传统的招拍挂市场拿地外,公司积极通过收购方式切入中西部地区。2017年7月,公司以28.97亿元收购宁波海亮及安徽海亮55%股权,共同深耕中西部省会及周边城市;2018年2月,公司以8.02亿元收购郑州清华园房地产开发有限公司的土地使用权,总地盘面积29.53万平米。

4.品质地产、高效运营

融信是一家专注于改善型产品的房地产企业,坚持打造标杆高端精品是集团竞争中突围的重要方式。目前融信因地制宜,已形成公馆系、世纪系、府系、墅系、澜系、城系、中心系、城市之窗系8种多元的产品系,产品覆盖高层住宅、联排别墅、精品洋房、综合体等多类业态。

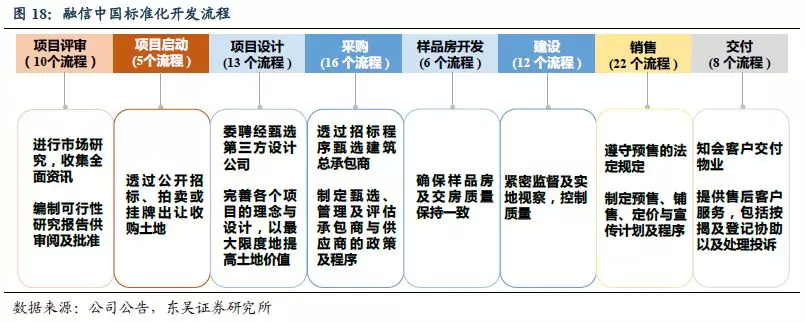

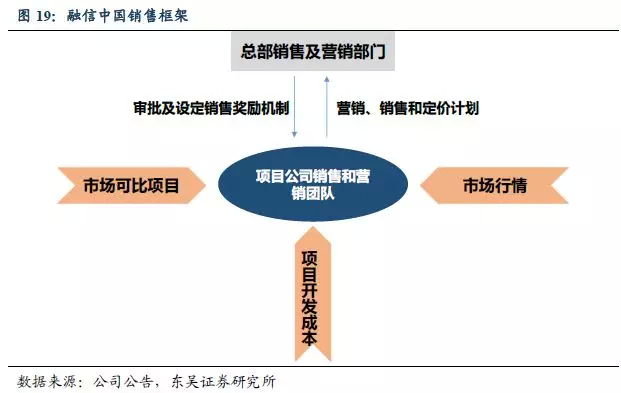

公司在坚持品质优先的前提下,仍能保持高效运营,这与公司内部强大的执行能力密切相关。公司目前的管理架构简化为“集团——项目公司”两级,并且有着标准化开发流程,项目审批、启动、设计、采购、开发、建设、销售以及交付等环节均有完备的开发流程,能够精准检验每个环节的节点控制。此外,公司还有强劲的销售能力,能够根据项目开发成本、市场行情、市场可比项目制定销售和定价计划,实现快速推盘、去化。

5.轻资产扩张,合作共赢

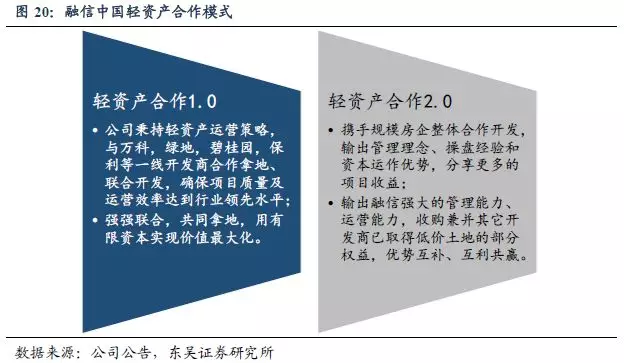

强强联合,合作拿地拓展公司区域布局。公司除了传统的招拍挂拿地方式外,秉持轻资产运营策略,与万科、绿地控股、碧桂园、保利地产等一线开发商合作拿地、联合开发,通过合作拿地的方式可以帮助公司:(1)股权合作有效降低企业之间的拿地成本;(2)更易进入新区域,拓展公司土地储备区域布局;(3)与其他企业合作相互交流、学习操盘和开发经验;(4)减弱公司资金压力。

输出管理理念、操盘经验和资本运作优势。融信中国具备多年的中高端产品开发、运营经验,品质房企的践行之道推动公司知名度不断提升。中小企业也开始主动寻求合作机遇,融信全面升级实现轻资产合作模式,通过收购兼并其它中小开发商已取得低价土地的部分权益,优势互补、互利共赢。

6.盈利预测估值

6.1 核心假设

我们对融信中国未来的盈利预测基于以下假设:(1)2018-2019年房地产市场销售整体稳定,销售规模不会大幅下降。2017年12月25日全国住房城乡建设工作会议召开,会上提出“针对各类需求实行差别化调控政策,满足首套刚需、支持改善需求、遏制投机炒房”。我们预计2018、2019年房地产市场销售规模将呈现整体稳定、小幅波动的走势,销售规模不会大幅下降。

(2)我们预计公司2018年能够达到人民币1200亿元销售规模。公司土地储备充足,继续深耕长三角区域,坚持“1+N”拿地策略。

(3)公司在售及在建项目能够顺利竣工交付。一般房地产行业从预售到竣工入伙,周期在1.5-2.5年左右,融信中国2016-2017年总预售额分别为246、502亿元,这些销售的产品将陆续在2018-2019年结算。

6.2 盈利预测

我们预计2018-2020年公司EPS分别为1.70、2.30、2.95元人民币,对应PE分别为4.8、3.6、2.8倍。

6.3 估值

我们预计2018-2020年公司EPS分别为1.70、2.30、2.95元人民币,对应PE分别为4.8、3.6、2.8倍。与A股及港股的主流地产公司相比,公司PE低于行业平均水平。

6.4 投资建议

融信中国坚持品质信仰,定位核心城市改善型需求。公司善于把握城市周期,践行城市深耕,销售规模在2016、2017年持续翻番,2018年有望突破千亿规模,为公司未来业绩打下坚实基础。我们预计2018-2020年公司EPS分别为1.70、2.30、2.95元人民币,对应PE分别为4.8、3.6、2.8倍。首次覆盖给予“增持”评级。

7.风险提示

1、行业销售规模波动较大:行业销售规模整体下滑,房企销售回款将产生困难。

2、政策调整导致经营风险:按揭贷款利率大幅上行,购房者购房按揭还款金额将明显上升;税收政策持续收紧,房地产销售将承压,带来销售规模下滑。

3、融资环境全面收紧:银行贷款额度紧张,债券发行利率上行,加剧企业流动性压力。

4、企业运营风险:企业高管及核心业务骨干人员变动,施工进度变缓,拿地力度过于激进暴露资金短缺风险。

5、汇率波动风险:汇率波动超预期,企业面临汇率风险持续加大。

6、棚改货币化不达预期:棚改货币化比例大幅下降,三四线城市地产销售全面承压。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。