晶苑国际(02232)股价自5月14日创上市新高的9.67港元以来,在三个月时间内已经遭遇腰斩。备受煎熬的投资者,纷纷寄希望于公司中报能给市场注入一剂强心针,而晶苑国际也没有令市场失望,于8月16日公布了一份正增长的业绩报告。

财报显示,公司于期内实现收入12亿美元(单位下同)同比增长17%,股东应占溢利同比增长2%至7050万美元;每股收益2.48美分。这份财报的公布也暂时“浇灭”了市场的悲观情绪,先知先觉的资金在8月16如开始买入晶苑股票令公司股价单日上涨逾4%。8月17日,晶苑股价也小幅续涨了1.43%。

行情来源:富途证券

业绩多点开花

其实,从行业发展走势来看,市场对晶苑的预期似乎显得过于悲观。

据国家统计局最新数据显示,2018年1-6月,社会消费品零售总额18万亿元人民币,同比增长9.4%。其中,全国鞋帽服饰类于上半年的累计零售额收入达6651亿元人民币,同比增长9.2%。

由此可见,消费者对服饰的需求依然保持相对旺盛,而兼具国内、国外两个市场的晶苑国际的销售增长水平更加喜人。

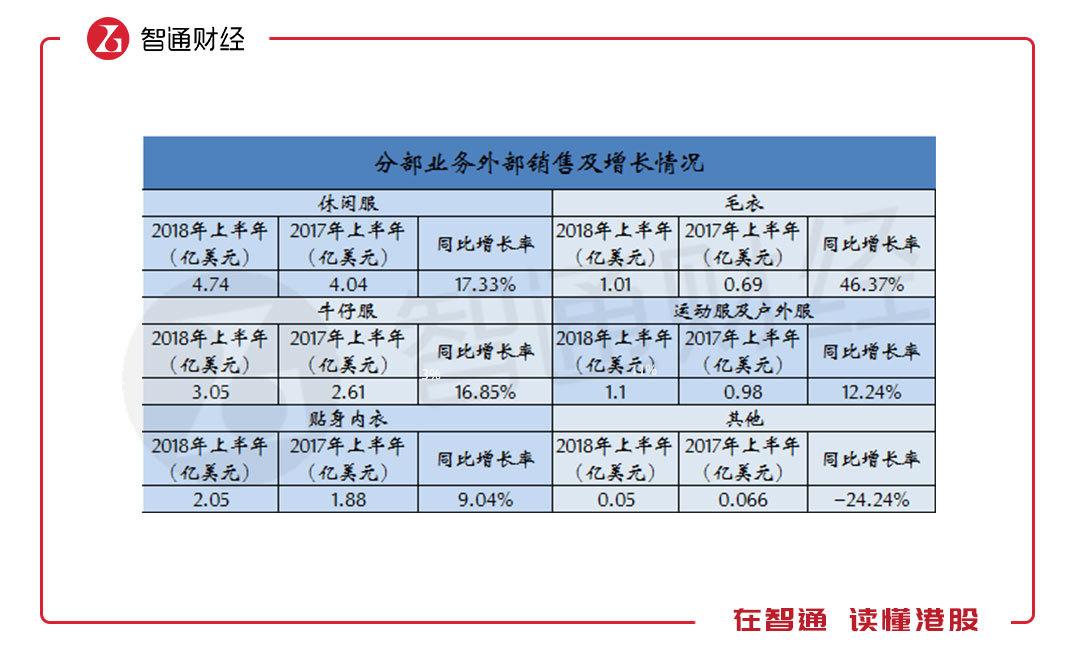

财报显示,公司主营业务在上半年取得了12亿美元的收入,同比增长17%。其中,休闲服、毛衣、牛仔服、运动服及户外服均取得10%以上的增幅,毛衣的增幅更是达到46.37%,突破亿元大关。

此外,公司各项业务的盈利状况也表现不俗,取得2.28亿元的溢利,较上年同期的2.05亿元增长11.22%。其中,休闲服、毛衣、运动服及户外服分部溢利增幅均超过10%,毛衣业务溢利增长21.43%,位居首位。

下游需求旺盛,全年营收增长或无忧

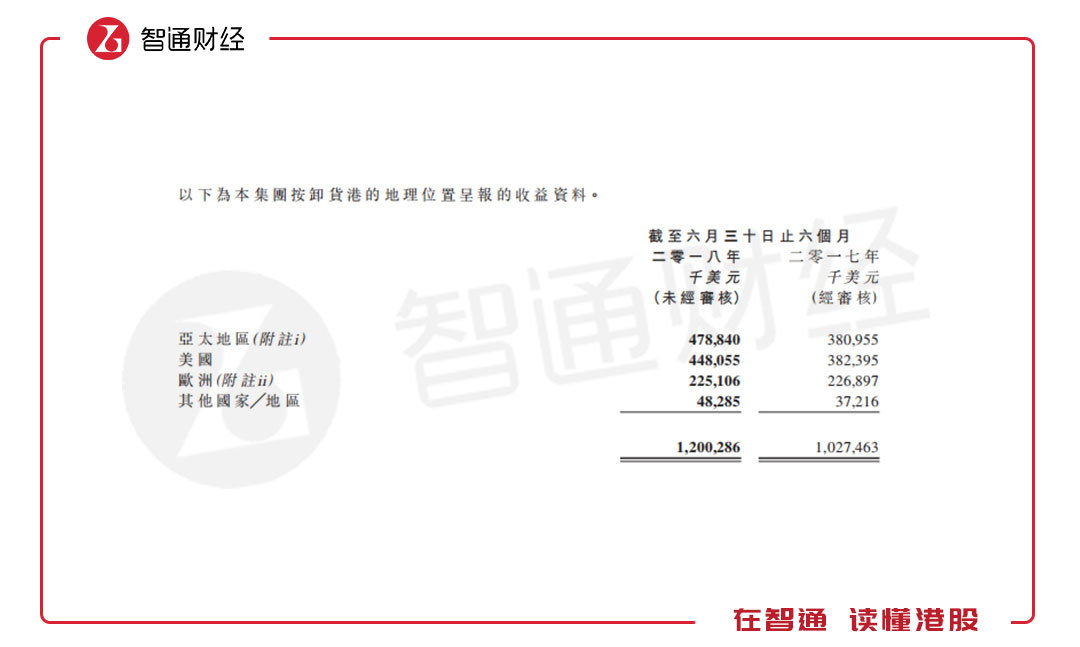

分地域来看,公司在各细分市场的销售除了欧洲出现小幅下滑外,其他地区的销售均实现正增长,其中于亚太地区实现销售4.79亿元,同比增长25.72%。这与公司下游客户强劲的需求有很大联系。

智通财经APP注意到,晶苑第一大客户迅销(06288)于今年7月中旬发布的截至2018年5月31日止9个月业绩报告显示,公司期内实现收益1.7万亿日元,同比增长15.3%。其中优衣库海外也是实现收入7160.92亿日元,同比增长27.63%,这一增长与晶苑在亚太地区的销售增速相仿。

不仅是迅销,同属晶苑主要客户VF、安德玛以及彪马在今年均有不错的业绩表现。

其中,VF在2018财年一季度实现销售额30.45亿美元,同比增长21.8%;净利润2.53亿美元,同比增长20.9%。

安德玛2018年第二财季实现营业收入11.8亿美元,增长8%。整体营收增速虽不亮眼,但安德玛在国际市场表现抢眼,营收同比增长28%。其中欧盟营收同比增长31%,亚太地区同比增长28%,亚太地区的主要增长力量来自中国、韩国和澳大利亚。

彪马早前发布的2018财年一季度业绩显示,公司季度销售额同比上涨21%至11.31亿欧元,

由于第一季度销售业绩强劲,PUMA随即上调2018财年财务预期,预计全年销售会有10%至12%的增长。

由此可见,如果晶苑下游客户继续保持旺盛的需求,可保公司短期业绩无虞。从估值水平来看,晶苑目前10倍左右的市盈率和1.9倍的PB相较于申洲国际(02313)29.6倍的市盈率和5.86倍的市净率而言也存在低估之嫌。

不过,所谓没有无缘无故的爱,也没有无缘无故的恨,投资者不愿意给晶苑与申洲国际同等估值必有其道理。

产能和成本压制利润水平

首先,最直观的就是成本费用高企压制公司盈利增长水平。

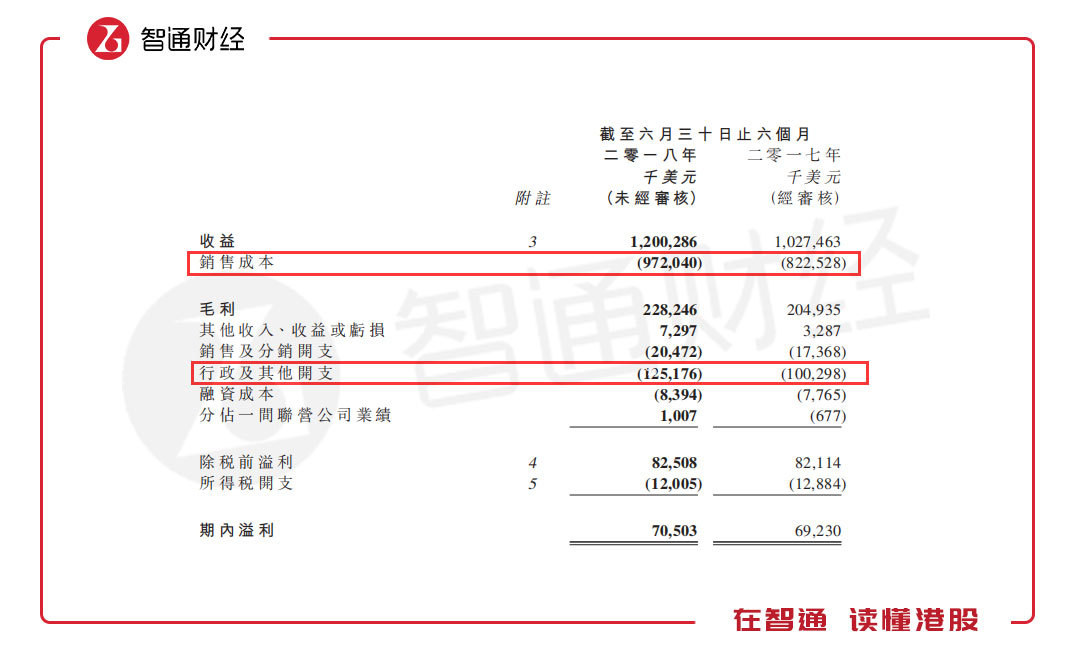

晶苑国际中报显示,公司销售成本高达9.72亿元,同比增长18.25%,行政及其他开支同比增长25%,上述两项开支占到营收比重的91.42%。

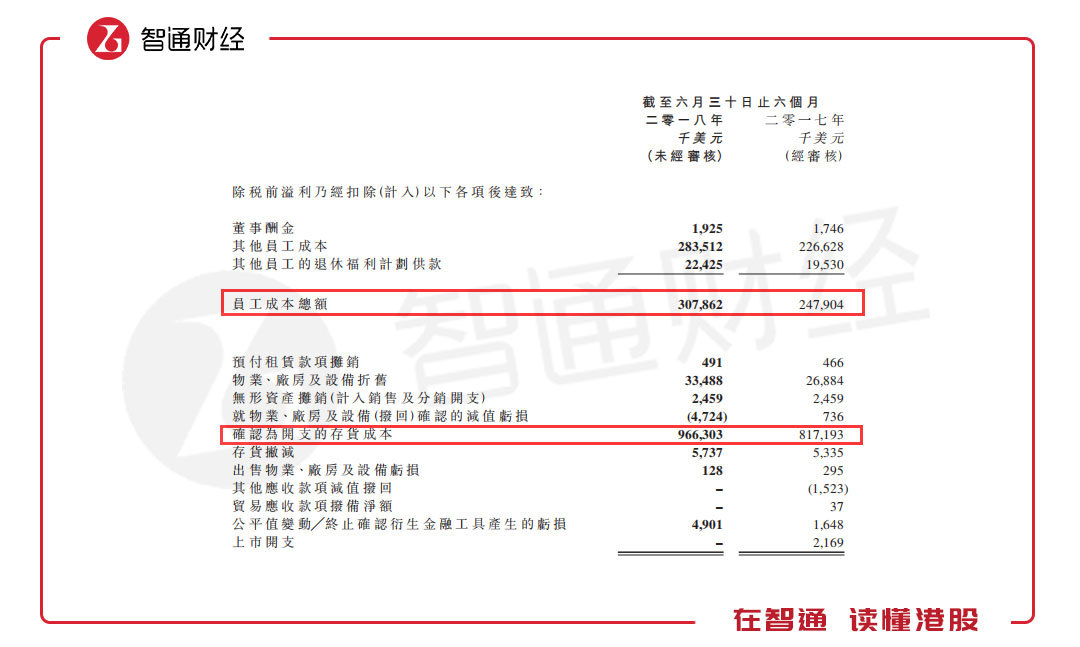

细分来看,公司员工成本和存货成本分别达到3.08亿元和9.66亿元,同比增长24.2%和18.24%。

员工成本方面,晶苑国际表示,中国现时面临技术劳动人口短缺,情况日趋严重,以至于公司产能受到影响。由于技术工人短缺,公司需要时间培训新工人,这不免对本公司整体的生产量及效益构成不利影响,又由于产能未如预期到位,因此公司未能承接较高利润率的订单,导致整体产能未能达至最佳分配。

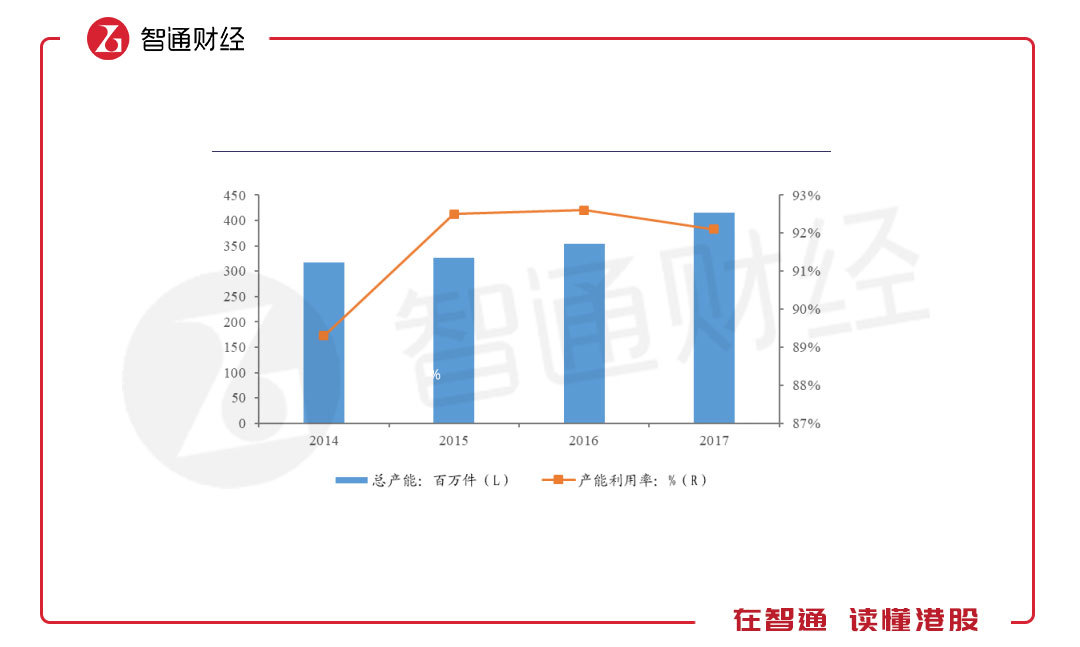

关于晶苑的产能,智通财经APP了解到,截至2017年末,公司在中国、越南、柬埔寨、斯里兰卡以及孟加拉国5个国家拥有20个,设计年产能为达3.5亿件服装的生产基地。截至2017年末这些生产基地的产能利用率为92.1%连续三年超过90%。

也就是说,公司生产规模虽然庞大,但其产能已经难以满足业务持续扩大需求,扩充产能势在必行。

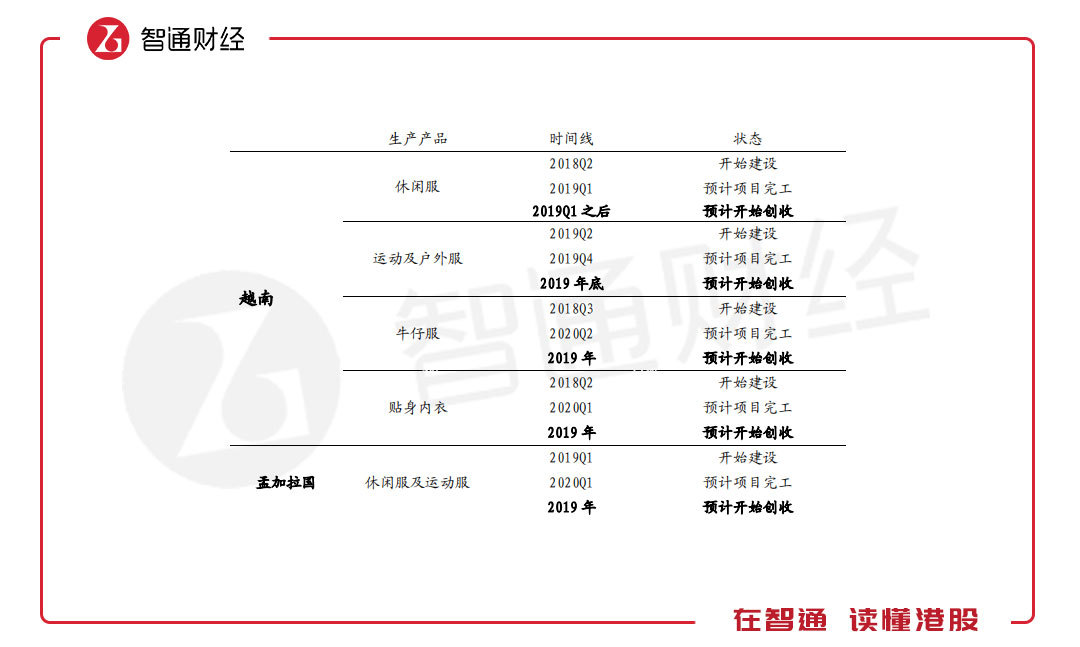

根据公司的指引,公司计划在四至五年内实现产能翻倍。公司计划通过在越南及孟加拉分别增建四间及一间工厂以扩充产能,以落实迁至低成本国家的策略。同时公司正不断寻求上游垂直扩充的机会,并正在物色可供收购用地的合适地点。

根据智通财经APP的了解,晶苑上述产能已经在2018年开始建设,但预计开始创收则要等到2019年。公司在中报中表示,2018年的资本开支将为1.5亿元至1.8亿元。在成本先行,收益在后的规则之下,成本费用的开支也许还将继续压制晶苑利润成长。

惟愿公司产能建设周期能够缩短一些吧。