本文编选自腾讯《棱镜》栏目。作者罗飞。

从中环地铁站出来,沿着德辅道步行2分钟,跃入眼帘的便是恒生银行和汇丰银行在香港的两栋标志性大楼,而周边更是随处可见渣打银行、中国银行等巨大的广告牌。

寸土寸金的中环,向来都是富豪的集中地,也是金融从业者的厮杀之地。

陈晨这次来香港,并未像过去多年一样朝着德辅道东边、IFC方向的某外资私人银行走去,而是径直去了德辅道西边的一家中资机构,在那里,他一次性就转了数亿港元至该机构财富管理中心的账户上。

和大多数内地企业家一样,陈晨多年前就开始进行海外投资,并在香港某外资行开设了私人银行账户。尽管此前账户数目一度达到500万美元,但过去这些年,陈晨觉得这家银行的客户经理除了卖基金产品外,并未真正对自己提供更多的服务。在他看来,外资行手头的超级富豪太多,并不用心他这样的普通客户。于是,他在最近转投了中资银行。

在外资行做了近10年私人银行客户经理的谢渺对于陈晨的选择并不意外。早些年,外资银行对于内地这批富豪的关注度的确不够,随着这几年中资机构涌入,有了更多选择后,外资行的这部分客户群体开始流失。

但最近两年,一向“傲娇”的外资行也开始醒悟:不仅要抓住超级富豪,也要努力获得更多的普通富豪客户和新贵们——在谢渺看来,这直接推动了眼下这一场与中资机构的“抢人”大战。

黄彦军认为,像招商银行这类中资机构能“抢”到更多的内地富豪,主要是因为其在内地庞大的客户群体。用黄彦军的话来说,过去十几年,内地经济突飞猛进,绝大多数的富人或其家族都在招商银行内地的私人银行有开户。更重要的是,当香港监管局要求对包括第一桶金在内的历史交易拿出证明时,他们只需要从内地银行机构调出流水解释即可。

宇宙大行生意难做

十年前,投行出身的谢渺选择了一条大多数投行人不会走的路:转去汇丰私人银行部门,随后他又去了瑞信私人银行部。

用谢渺的话来说,当时的香港,做私人银行业务比较好赚钱。汇丰银行被称为香港的“央行”和“宇宙行”,据腾讯新闻《棱镜》获悉,除了李嘉诚这类港岛富豪外,包括马云在内的很多内地富豪都是汇丰私人银行的客户。

谢渺还记得早年刚转型做私人银行业务时,第一批客户中就有恒大集团董事长许家印和融创董事长孙宏斌等。由于谢渺有独特的投行思维,很快就帮许家印做了股票回购事宜而获得其信任,随后又帮孙宏斌做了上市融资。

然而,这种傍着大佬“捡钱”的年代已一去不复返。现如今,谢渺觉得日子太难过:大家都在疯狂的“抢”客户,但是,像他这样的外资私人银行经理,在过去这两年多里,却“根本抢不到客户”。

一般来说,在港的私人银行门槛大概为300万美金左右,高于财富管理机构门槛。然而,过去这些年,比起内地每五天出一个亿万富翁的速度,香港的富豪圈却在逐渐固化,越来越少新增富豪,获客也就越来越难。

而面对内地的新贵时,外资私人银行相比以往却没有更多的特色产品,甚至服务更落后。

这一点谢渺深有体会。去年,他的一个内地客户在其任职的外资行开户,历时超过9个月,最后却被位于欧洲的总行告知:该客户不符合条件,但并没有给出具体的解释原因。

谢渺吐槽称,总行只会机械地审核,他们并不知道的是,这个新的富豪客户是谢渺及团队按照公司的门槛要求,花了很大精力才拓展到的。

中环银行街,连接皇后大道中和德辅道中,是香港最重要的经济金融中心

这种情况其实在四五年前并不常见。谢渺还记得,当时在瑞信的私人银行团队,但凡有内地的客户来开户的话,都是非常顺利的。尽管也有数十页的背景调查文档需要填写,但谢渺团队均能应付以达到风控的要求。

现在,即使已经按照公司规定的门槛和要求找来客户,最后总是会因为总部的审核过不了关。

近三年来,香港的外资银行给富豪开户的条件越来越苛刻——这是谢渺最直接的感受。在面对如何证明自己的第一桶金以及任何一笔收入的交易证据时,这些内地客户们总是被问得晕头转向。

谢渺曾经遇到过一个客户,其所在的瑞信银行要求客户证明其一笔20多年前的交易依据以及之后每一笔大额收入的依据——这对于很多内地的客户来说,太难了。结果当然是这个客户未能获得在瑞信开户的资格。

关于越发严苛的原因,谢渺并不完全清楚。在他看来,这或许和香港加强了监管有关。

一个在中环广泛流传的故事是,香港金管局总裁陈德林曾经去某外资私人银行开户,同样被要求出示所有的税单。腾讯新闻《棱镜》暂未能联系到陈德林置评。

谢渺透露,最近两年他所在的瑞信银行香港管理层最害怕见到的人就是香港监管当局:总是担心被要求谈话或者抽查。2016年初,汇丰银行私人银行就因2003至2008年违规销售雷曼兄弟相关结构性产品而被香港证监会提议罚款6亿港元,不过经过申诉后,最终于2017年11月调整罚款4亿港元。这也是香港证监会历年来开出最高罚单。

腾讯新闻《棱镜》暂时未能联系瑞信银行置评。

今年初,感觉业务越难越难做的谢渺从瑞信离职,彻底离开做了十年的私人银行业,转至香港某富豪家族的family office,主要负责投资业务。相当于,他从乙方的私人银行转到了甲方的投资公司。

中资机构入港抢滩

此外,谢渺身边的外资私人银行经理跳槽去中资机构的也越来越多。在谢渺看来,不断涌入的中资机构也是外资行生意难做的主要因素之一。

据不完全统计,过去这几年,除了国有的中国银行、工商银行外,中信银行、民生银行等都相继在香港开设了针对内地高端客户的财富管理业务。

最近的一例是招商银行。去年9月,招行也在中环设立了私人财富管理(香港)中心(简称,招行私人财富管理)。此外,招商集团旗下在港还有招银国际私人财富管理中心和永隆银行私人银行。

2012年,招商银行在香港宣布,集团第一家海外财富管理中心——永隆银行私人财富管理中心在当地正式开幕,永隆银行由此正式推出私人财富管理服务。

多位在港从事私人银行业务多年的人士均认为,近年来港的内地新贵们还有着自己的投资特点,与香港传统富豪二代或者三代接班不同,前者对于融资杠杆更具有冒险精神。因为这些内地新贵都相对年轻,财富积累速度较快,也更习惯于高回报高风险的配置。 因此,不管是出于沟通便利的考虑,还是之前的投资习惯,他们更愿意延续其在内地时的中资机构作为服务提供商。更重要的是,如今在香港,可选择的服务机构太多,外资银行在融资杠杆方面早已没有任何优势了。

尽管谢渺及其所在的外资私人银行机构并不介意“冒险”的内地富豪,在他看来,这些新贵的收入相对规范,也更符合外资机构严苛的门槛。但每次谢渺带着团队去“抢”这群内地新贵时,均以失败告终。

谢渺认为,包括中国银行在内的持有银行牌照的中资机构在香港能够为高净值客户提供具有竞争力的融资成本,这正是内地客户想要的。

据招商银行私人银行部海外分部总经理助理黄彦军介绍,因为招商集团旗下既有招银国际的投行牌照,又有永隆银行的银行牌照,还有招行、永隆以及招银国际等三个财富管理中心。就过去这三年多的经验来看,不仅可以协助客户的企业上市,上市后的企业融资或个人融资等都可以一条龙在招商银行完成。因此,不到一年的时间,招行私人财富管理在香港的资产管理规模增速超出预期,且还在持续增长。但具体的增速数据他并未提供。

目前,在港内地富豪数量正在快速增长,但对于招商银行来说,开设私人银行需要更多时间申请特定的牌照,开户流程繁杂,而设立财富管理中心就要更容易些。仅有的不同在于,财富管理中心的客户在每一次进行资产配置时都会要求做风险预期评估。

黄彦军认为,像招商银行这类中资机构能“抢”到更多的内地富豪,主要是因为其在内地庞大的客户群体。用黄彦军的话来说,过去十几年,内地经济突飞猛进,绝大多数的富人或其家族都在招商银行内地的私人银行有开户。更重要的是,当香港监管局要求对包括第一桶金在内的历史交易拿出证明时,他们只需要从内地银行机构调出流水解释即可。

三方势力的抢人大战

并不是所有人都视涌入的中资机构为“猛虎”。瑞银财富管理大中华区主席及主管卢彩云认为,尽管新增富豪主要来自内地,但是整个亚太区的财富管理市场足够庞大,对于外资机构来说,中资的出现并不会出现竞争,而是完善了市场的需求。

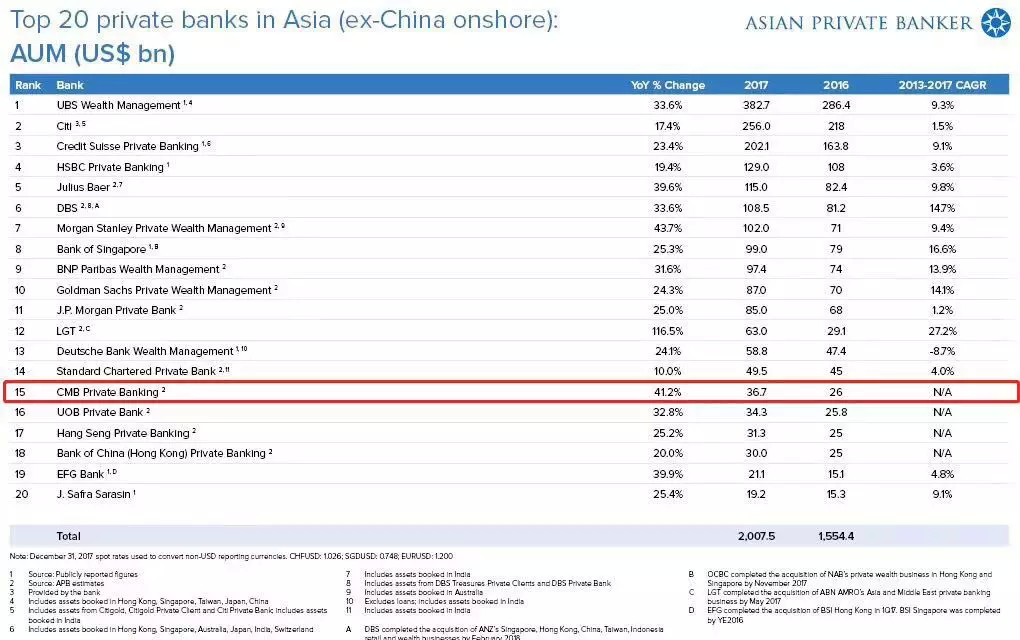

公开数据显示,包括瑞信瑞银汇丰等在内,这些外资私人银行管理的资产规模依旧遥遥领先于中资私人银行或财富管理公司。腾讯新闻《棱镜》从某中资私人银行处获得的数据显示,在港外资财富管理机构的资产规模约占到整个亚洲地区的四分之一,其中瑞银就以资产管理规模高达3730亿美元排名亚洲区第一。

2017年亚洲(中国在岸市场除外)私人银行的资产管理规模排名,前20名管理的总资产超过了2万亿美元,其中招商银行排名15,管理资产规模为367亿美元。数据来自Asian Private Bank。

黄彦军也认为,包括招商银行在内,现在香港的业务才刚刚开始,早期更多是服务那些瑞银们没有覆盖到的新晋内地富豪群体。

但黄彦军觉得,未来,中资和外资在香港市场一定会开启更直接正面的竞争:抢夺所有的富豪。

香港私人财富管理公会的数据显示,预计到2020年,香港拥有100万至3000万美元净资产的人将上升至23万,其净资产升约24%达到1.4万亿美元,折合约10.9万亿港元。这里的数据实际包括了内地富豪在港的资产。

这让香港市场更加充满吸引力。

当下,卢彩云也意识到了中资快速增长的事实:作为传统的行业老大,在一个新的市场即将来到时,若是不改变,终有一天,极有可能会被淘汰。

卢彩云一直都把中国内地作为未来瑞银财富管理的增长点,除了在北京增加人手外,两年前瑞银还在上海开设了新的私人银行中心,共有100多号人。

和大多数在港的外资机构不一样,瑞银香港的重心本身就是财富管理,其投行团队等都是为瑞银的私人银行提供服务的。

除了传统的为富豪买飞机或企业并购提供融资服务外,卢彩云也开始在瑞银香港启动技术的解决方案。在和腾讯新闻《棱镜》见面的当天,她刚陪着某个重要客户参观了瑞银在九龙的科技中心,为该客户提供关于AI的企业解决方案。这个AI团队正是卢彩云早期挖掘和投资的。

与此同时,卢彩云的瑞银香港团队正在做技术简化实现开户的解决方案。因为卢彩云发现,很多内地新贵们早就习惯了移动互联网时代,完全不同于传统时代的富豪习惯所有业务都跑到银行来办理。

卢彩云还有更多的想法。她希望未来能够通过大数据挖掘客户们的投资喜好,以更好的服务他们,即数字化的财富管理。

和卢彩云一样需求革新的人并不在少数,颜乾峰就是其中之一。作为雅柏资本管理(香港)有限公司的创始人,他实际上才刚过30岁,两年前从某中资私人银行离职创业。

他的业务实际上仍依附于私人银行,富豪虽然依旧还是将钱放在私人银行,后者实际上又转而委托给了颜及其团队来做资产配置。私人银行和颜乾峰等独立资产管理人均分客户佣金。

颜乾峰并不认为这是一个新的玩法。实际上,在欧洲,这已经是非常成熟的市场,但在香港却是刚刚起步。他也正是在私人银行工作的时候看到这个机会,才自己开始创业,同样仍是服务于富豪们。

和大多数私人银行开户类似,颜乾峰公司对于客户的门槛并不高,两三百万美金即可。在过去不到两年的时间里,他手中已经有10个客户了,资产管理规模接近1亿美金,团队包括他自己在内,也就3人。

一位不愿具名的内地企业家表示,对于大机构私人银行强制推介的投资产品,他有时候不得不碍于产品经理的情面而购买,很多时候,那些被强制推介的投资产品并不赚钱。 而颜乾峰这类独立资产经理人的优势则在于,他们可以通过对比市场上第三方的项目和服务为客户选出最合适的产品,真正做到“量身定制”。

更为重要的是,和普通机构的财富管理经理不一样的是,颜乾峰这类独立资产管理人更倾向于从客户处收取固定的资金管理费用,而不用强迫客户进行频繁交易——私人银行等机构更多是赚取交易费用,若是客户的钱只是趴在账户上,私人银行就赚不到钱。

因此,越来越多的富豪们也开始转向独立财富管理人的怀抱。

尽管富豪阶层的增速在加快,但是服务他们的市场参与者也在增加。不管是市场的传统参与者如瑞银,还是刚涌入的中资机构,抑或是新冒出来的独立资产管理人,如何抢到更多的优质客户,将是他们共同的挑战。

如今,谢渺现在每天路过德辅道中时,心情要轻松很多:逃离私人银行后,现在他只是中环富豪争夺战的一名旁观者。

(文中陈晨、谢渺为化名)

(编辑:文文)