当降价让药企们承压之时,殊不知也给一些中坚力量带来了新一轮的洗牌机会。

智通财经APP了解到,近日,石四药(02005)发布了中期盈喜。“预期2018年上半年公司股权持有人应占净利同比增长50%至60%。”之所以能取得如此高的增长,主要是因为大输液的销量及平均售价增加及产品的整体毛利率增加。

而受盈喜利好,该股在跌出“黄金坑”后瞬间打高。截至8月8日收盘的2个交易日内,其回升6.8个点,涉及金额高达1.38亿港元(单位下同),成医药板块异动最明显的票。

行情来源:富途证券

别人降价保市场,石四药凭什么“反道而行”保业绩?据智通财经APP,这还得归功于市场竞争格局。

降价潮带来市场洗牌

“降税降价”几乎是当下我国医药行业最为热门的话题之一,从领导人到国家新政,可谓雷厉风行。

意识形态的变化,地方也开始着手准备。部分省市学习其他省市做法,取消国家谈判药品药占比考核。河南省继重庆、安徽、广东、浙江、天津、海南、宁夏等地之后,发文要求对国家谈判药品不纳入药占比。由于抗肿瘤靶向药物占据了国家谈判药品的较高比重,此举有利于国家谈判药物在河南省的市场准入和渗透。

部分省市扩大大病医保抗癌药目录。自2018年8月1日起,山东省将瑞戈非尼等14种药品将纳入大病保险支付范围。赛可瑞,泰瑞沙等重要产品列入这一目录。这次医保目录扩大的地方实践可能会成为下一步国家药品谈判的参照。

部分省市医保支持抗癌药物“医药分业”。佛山市发文,同意患者可依据外购药处方选择在佛山市大病保险重特大疾病药品补偿目录指定药店购买指定药品,发生的药品费用按照佛山市基本医保的相关政策进行报销,从基本医保基金支出。

除政策层面,部分市场也自发做了议价降价。如西安杨森、辉瑞等公司的抗肿瘤产品在北京、甘肃等局部市场主动降价,部分产品降价幅度甚至超过50%,作为国家对抗癌药物降税的直接反应。

当然,从降价的药品种类来看,几乎都是大病、肿瘤药物,比如大输液此类常规品类则不再其列。这是为什么呢?据智通财经APP分析,主要是因其早已在“限抗令”等严政下重塑的结果。

毕竟,取消门诊输液已经让大批工艺不足、技术较差的大输液企业“自我死亡”了。因为,工艺、技术革新并非是每个企业都“玩”的起的,尤其是供给侧改革的今天。从美国、日本来看,输液市场均是高度集中的,如美国百特独占全美80%的市场占有率、日本大冢制药市场份额占到50%以上,这些企业无不例外都采用了最新的工艺、技术,从而倒逼那些以“打价格”为生的小企业转型退出,空白市场再用低价的新品补充进去,市场“焕然一新”。

正因如此,国内大输液市场也形成了“三足鼎立”局面:科伦药业份额最大;华润双鹤其次;石四药排名老三。

纵然是老三,但由于科伦药业持有石四药19.45%的股权,两家公司结成了战略联盟。2017年,两家公司的合并市场份额约为52%,较国内同业具备显著的规模优势。

与此同时,2017年,石四药在小厂承受经营压力关停退的时机乘浪而上获得飞速增长,并在14个省份销售增速超过了50%,10个省份销售过亿,一下子托起了自己的业务体量。并且,在当时的业绩会上,其也透露,2018年将新设1亿袋手术室专用和0.5亿袋大输液专用生产线,专线专用将优化软袋生产效率;全新自动化灯检机取代人工灯检亦将降低每袋工资成本,以获得更高的市场份额。

市场格局高度集中,显然以前的“价格战”便能得到恢复,涨价或许说是价格回归自然不在话说。

中期盈喜早在意料之中

也受益较高的市场份额,石四药才有价可涨,有盈喜可发。何况,这样的理由并非是首次。

智通财经APP观察到,2018年一季度、2017年全年,该公司都曾表示过,“期内收益增长主要由于静脉输液销量及平均售价上升。”所以,从某种层面,2018年中报盈喜太正常不过了。

具体来说,截至2018年3月31日止3个月,石四药未经审核营业额较2017年同期增加74%至约10.99亿元;未经审核公司股东应占溢利较2017年同期增加111%至约2.42亿;毛利约为6.89亿,较2017年同期增加104%;毛利率约为62.7%,较2017年同期的53.5%上升9.2个百分点。

3个月净利润增长了1.1倍,让人直呼厉害。而且全线上涨,同样是因静脉输液销售额提升所带来的。之所以说“同样”,因为在2017年的业绩中,该公司已经表示“年内收益增长主要由于静脉输液销量及平均售价上升”。

2017年,该公司实现销售收入30.76亿,同比增长30.3%。同期毛利率增加7.1个百分点至58.7%,实现净利润6.65亿,同比增长35.8%。

那静脉输液销量究竟有多好?智通财经APP先从2018年一季度的业务构成说,其中软袋、直立袋、塑瓶、玻璃瓶的销售额分别为5.03亿、1.74亿、1.98亿以及1.17亿;同比增幅最大的为直立袋、玻瓶,都实现了翻倍。

事实上,能翻倍除市场份额外,的源自其石四药产业结构的调整。以非PVC软袋和直立软袋的销量占比为例,其已从2014年的44%上升至2017年的53%,而一季度显然得到了进一步拉升。就当前增速加上市场的成熟度,我们可以推算,袋产品占总销量的比例有望从2017年的53%进一步提升至2020年的61%,无疑能继续利好该公司总体业绩。

高附加值产品是未来业绩支撑点

现有产品销量、价格提升为石四药业绩保驾护航之余,我们也应该重视该公司的高附加值产品的开发,因为这些从均是支撑其未来发展的关键。

截至2017年,智通财经APP观察到,该公司约有180个在研品种,其中约50个品种处于等待CFDA最终审批阶段,且都高毛利产品,例如,治疗性输液产品、大容量软袋包装产品、口服化药等。

其余不说,就拿醋酸钠林格注射液(500ml)来说,该产品主要用于治疗外伤、手术、烧伤等造成的失血,属于原化学药品第6类。2017年国内样本医院的醋酸钠林格注射液销售额同比增长122%至1.27亿元。醋酸钠林格注射液销售额占国内样本医院血浆代用品销售额的14%,为第二大单品。

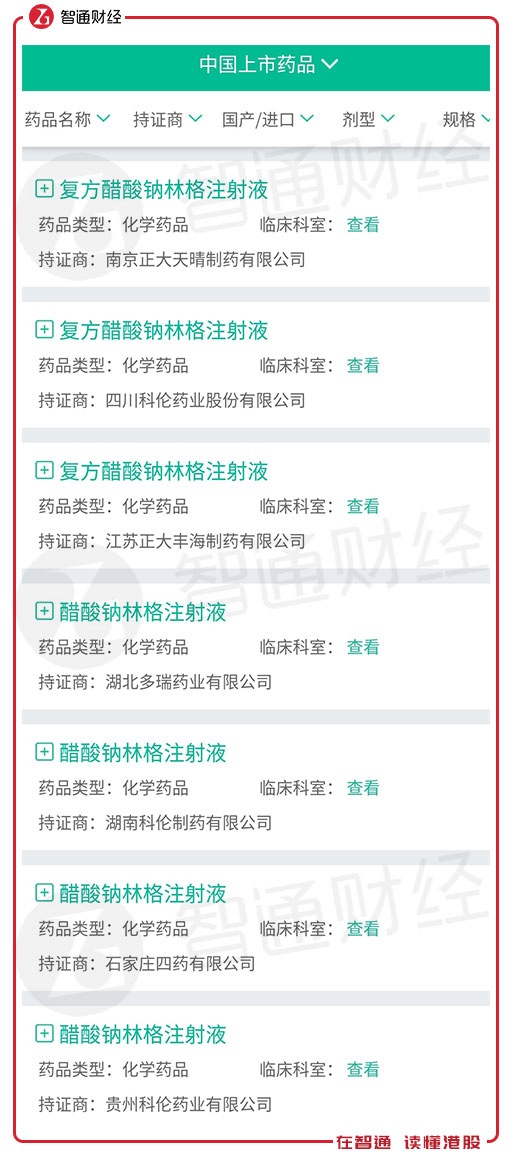

目前,醋酸钠林格注射获得CFDA生产批件,分别是湖北多瑞药业、石四药和科伦药业;复方醋酸钠林格注射获得CFDA生产批件,分别是中国生物制药(正大天晴)、科伦药业、增大丰海,就市场而言,竞争并不激烈。

而从市场价格来说,该产品平均售价为154元/500毫升,高于其他大部分血浆代用品注射剂。加上架羟乙基淀粉注射液安全性不佳,前者有望替代后者,因此这块的销量会更高。基于石四药曾透露的出厂价约为500毫升50元,预计销售峰值约3亿元,对其业绩要求高的石四药绝对有利补充。

此外,6月份还获得了氯化钾注射液(10ml:1g及10ml:1.5g、10ml:90mg)、聚丙烯(PP)安瓿包装的浓氯化钠注射液(10ml:1g)等多个生产注册批件。照此速度,2018年取得的生产注册批件成果应该颇丰。

终上所述,在行业集中度越发集中的今天,以及逐期盈利的刺激性,石四药完全有望复制去年的牛股走势。(田宇轩/文)