本文来自“万得资讯”,作者为“Wind”。

美银美林的最新调查显示,由于贸易战的范围扩大,投资者的避险情绪越来越升温。上周撤离美股的资金接近历史最高位,同时避险资产美债的资金流入量创下10年新高。

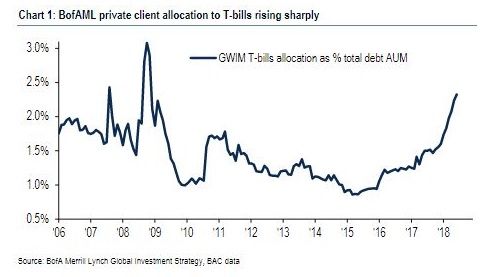

根据美银美林调查,过去一周,从美股以及相关ETF基金中的流出总额为242亿美元,处于历史第三高;从全球股市流出资金高达300亿美元,为金融危机以来单周流出最大金额。与此同时,投资者加速涌入避险资产美债,金额高达7亿美元。下图展示了,美银美林私人客户最近一段时间内对美债的押注突然大幅飙升。

而就在今年上半年,美银的调查还显示无论基金还是散户仓位都接近历史峰值。

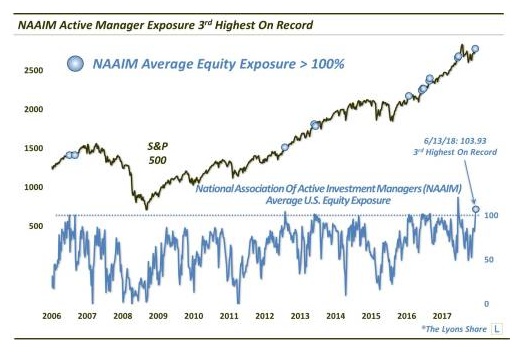

全国主动投资基金协会(NAAIM)是由注册投资顾问和基金经理组成,他们全部采取主动投资战略,不被动购买一揽子指数。根据最新的仓位调查报告,主动基金经理平均仓位达到104%,这意味着,他们不但all in,而且还加上了杠杆。这个比例是NAAIM调查12年以来第三高。

这一指数为0%,表示主动投资经理持有100%的现金,或是完全对冲市场风险;100%代表满仓;大于100%代表加杠杆。

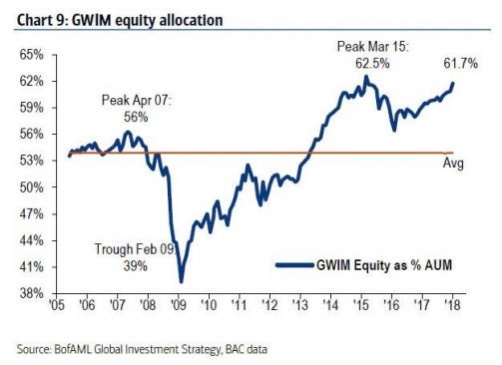

根据美银美林全球财富投资管理(GWIM)团队数据,其私人客户的现金配置比例已经跌至10%的历史低点,比金融危机前的2007年还要低1个百分点,也低于现金配置的历史平均值。股票仓位已达到61.7%,离2015年3月的历史最高点62.5%仅有一步之遥。下图蓝线代表私人客户股票仓位。

美银美林首席投资策略师Michael Hartnett表示,“这一转变并非美国经济出了问题,而是投资者看到贸易战的范围越来越大,相关国家的反应也很强硬,市场担心美国以外的市场情绪传导到美国,所以提前做出反应。”

其实从今年初开始,美国投资者就已经开始缓慢转向美债了,万得通讯社此前曾报道,截止今年4月,根据美国财政部TIC数据,美国国债总额达21.07万亿美元,比去年同期增加1.22万亿美元。分析既不是外国央行,也不是美联储在买,只有美国本土投资者。

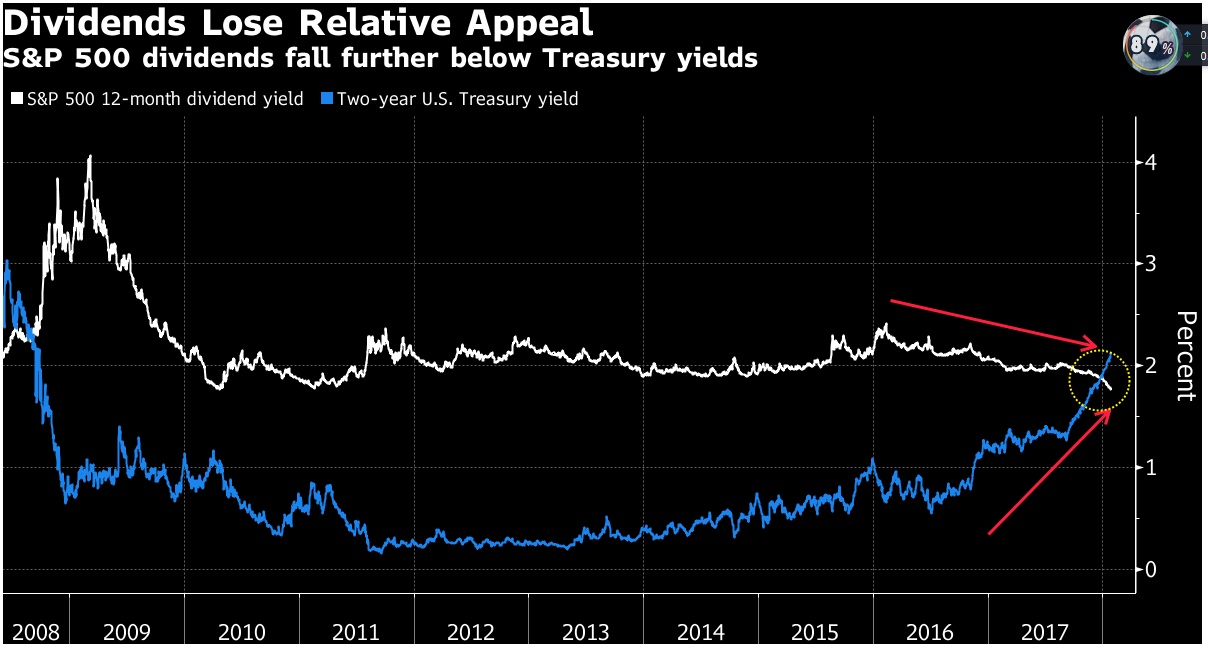

在过去12个月里,美债收益率稳步上升,现在无风险国债收益率和标普500股息收益率相差无几,甚至超过股息收益。二者之间差距拉大是因为,美国经济增长越来越强劲,美联储今年四次加息更是进一步推高利率。下图白线代表标普500指数12个月的股息回报,蓝线代表2年期美债收益率回报。

瑞穗国际的欧洲利率策略主管Peter Chatwell称,这使得债券更具吸引力,并可能刺激投资者将资金撤出股市并投入固定收益资产。

Hartnett强调,7月份可能是投资者卖出波动性的一个月,但是随着中期选举的到来,8、9月市场可能会变得更加摇摆不定。

现在的新兴市场和1998年出现信贷危机的情况非常相似。当时,亚洲的货币危机和长期资本管理的崩溃导致被迫去杠杆,最终市场崩盘,1998年7-10月,标普500指数下跌22%,纳斯达克下跌33%,银行股指数急跌43%。

上周,新兴市场债券基金连续第十周净流出,总计流出32亿美元,股市连续7周净流出,达31亿美元。美联储鹰派加息将进一步加剧新兴市场风险,如果新兴市场大面积暴雷,美国也不可能独善其身。