本文来源“万得资讯”。

这个夏季,市场再度出现隐含波动率不高、美债收益率利差缩窄和美股科技股涨势领跑的情况,当前形势和去年同期十分相似。不过,摩根士丹利(Morgan Stanley)指出,全球市场无论从经济增长和通胀水平、市场政策、信贷市场以及市场波动性本身来看,现今的状况都与去年有很大不同。

摩根士丹利首席策略分析师Andrew Sheets团队表示,当经济数据向好却无法为市场带来积极反应,今年投资思路要随着下列四大关键因素的改变而有所调整。

1.超预期经济数据带来美联储进一步紧缩风险

首先从经济增长和通胀水平来看,去年市场享受着采购经理人指数(PMI)不断上扬、通胀压力却不高的良好情况。在过去的八年之中,市场始终认为良好的经济数据将支撑市场的正常化发展,而疲软的数据将推动央行进一步的宽松政策,所以数据好坏都令市场的反应向好。

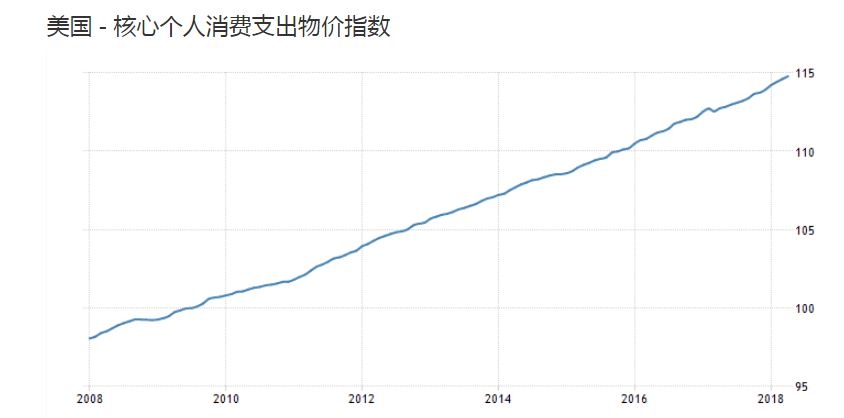

但是情况从今年年初开始改变了,美国整体和核心通胀水平都出现了大幅攀升,目前核心个人消费支出(PCE)正处于20年平均水平之上,而医疗成本使系统承受结构性的上行压力,医疗健保项目占PCE物价权重 20%。

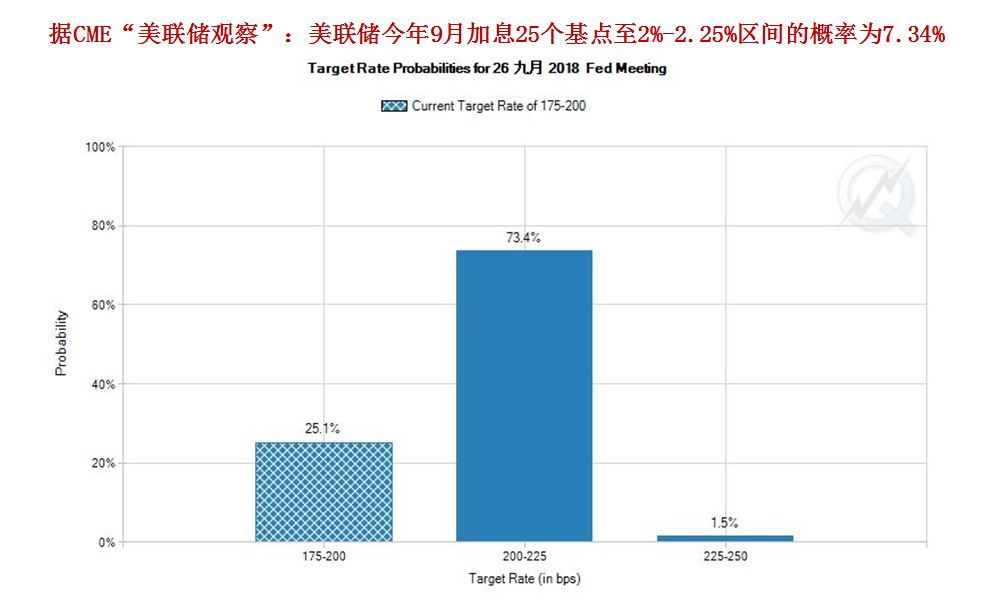

失业率水平则回落至历史低位附近,这使得大摩预期美联储将会继续升息,从目前到2019年12月之间预计将再升息4次。美国二季度经济数据强劲令分析师提高美元汇率预期,新兴市场货币及权益资产价值预期随之大跌,但是表现超预期的经济数据引发了更多的紧缩措施,令美联储立场越发鹰派。因此,经济数据向好带来的市场影响却变得不那么积极了。

2.市场政策(贸易)风险明显

其次,政策变化。去年的经济成长,有美国税改政策的支撑,然而今年的支撑条件则被诸多伤害经济增长的因素所取代。美国与中国、欧洲等地区之间的贸易紧张局势正逐渐升温。大摩的经济学家和美国公共政策小组表示,对目前贸易谈判的状态做审慎观察。

3.Libor-OIS利差飙升凸显信贷市场风险

再来为信贷市场的改变。去年,全球几乎所有的信贷都是文件的,今年则非常不同,美国投资等级债券、欧洲、亚洲以及新兴市场信用债均表现比较疲软,Libor-OIS的利差接近9年以来的高位。

中金公司研究显示,历史上Libor-OIS利差迅速抬升基本与危机相联,2008年金融危机、2010年希腊债务危机、2011年欧债危机均伴随着Libor-OIS利差扩大;2016年Libor-OIS利差扩大是因为美国货币基金改革。

4.实际波动率开始接近10年中间水平

最后一点为市场的波动,去年市场的波动性处于历史低点,尽管今年衍生品、利率、信用、外汇市场的隐含波动率仍处于10年低点,但是实际波动率已开始接近10年平均的中位。波动性的买入期权实际上更加昂贵,而卖出套利的获利水平也进一步走低。

大摩策略:买入10年期美债、看好新兴市场硬通货资产及欧洲股市

大摩认为,在今年的情况下,美国国债利率将持续趋平,而10年期美国国债利率可能已达高位。

大摩全球利率策略主管Matthew Hornbach在近日发送给客户的报告中指出,10年期美国国债收益率在今年5月触及3.12%水平时已经见顶,全球贸易战的紧张局势以及强劲的美元走势阻止其进一步攀升。大摩表示,建议投资者在收益率达到2.9%水平时,购买10年期美债。

Hornbach表示,限制美债收益率上涨的其他因素还包括未来两周美国国债市场缺乏长期债的供应,加拿大经济数据疲弱以及日本投资者7月对于美债的需求。不过Hornbach同时也提醒投资者,该买入策略的主要风险在于“未来数周内贸易战紧张情绪的迅速缓解”。

另一方面,由于美联储在信息市场疲软的情况下,仍然持续紧缩政策,大摩外汇策略师上调兑美元的预期。

新兴资产中,大摩表示股市可能具有最大的风险,因为面临成长动能不佳与收益疲软等问题,同时,与欧洲和日本市场相比,新兴市场股市的估值溢价不足,难以吸引投资者。相比之下,大摩认为,新兴市场硬通货资产比权益资产更可靠,而欧洲股市则更稳定可靠。(编辑:刘瑞)