智通财经APP获悉,小米6月25日早间更新赴港上市招股书。

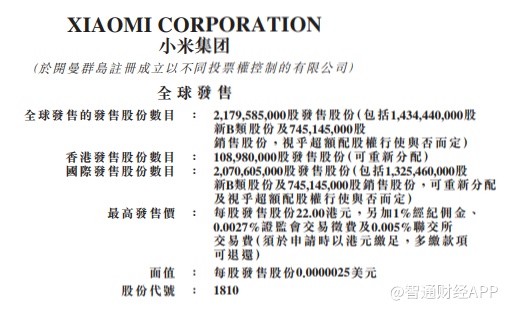

招股书显示,本次小米全球发售股份数目21.8亿股(其中包括14.34亿股新B类股份和7.45亿股销售股份)。其中,20.7亿股国际发售(约占全球发售股数95%),10.9亿股香港公开发售(约占全球发售股数5%)。每股最高发售价22港元。此次发行的股份中,将有超34%的老股(合计7.45亿股)出售。

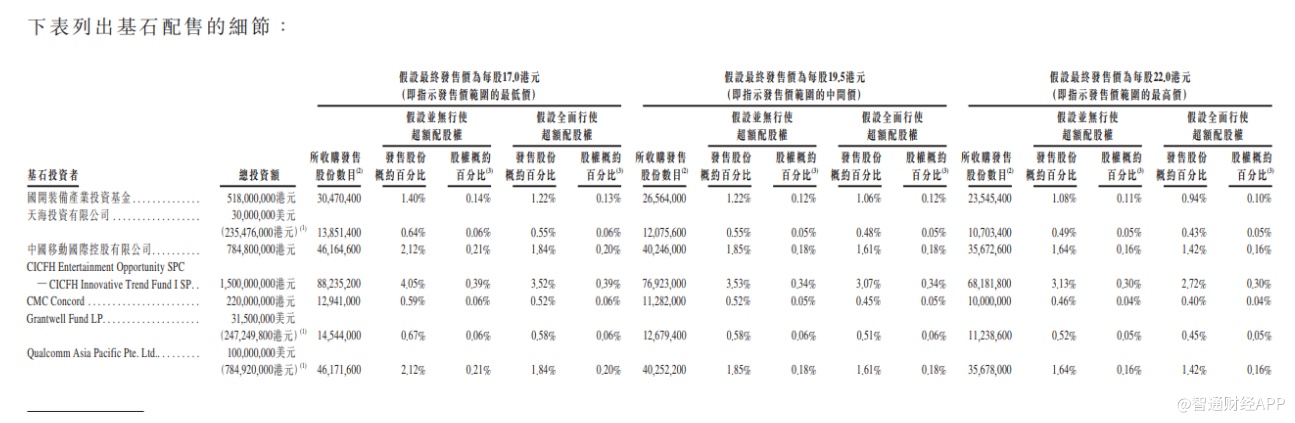

此次,小米香港IPO基石投资者共有七家。其中,国开装备产业投资基金认购5.18亿港元、天海投资认购2.35亿港元、中国移动认购7.85亿港元、中投中财(CICFH)认购15亿港元、招商局旗下CMC Concord认购2.2亿港元、保利集团旗下Grantwell Fund认购2.47亿港元、美国高通(Qualcomm)认购7.85亿港元。据计算,此次7位基石投资者共计投资42.9亿港元。同时,对基石投资者设有6个月的禁售期,部分基石投资者设有特别条款。

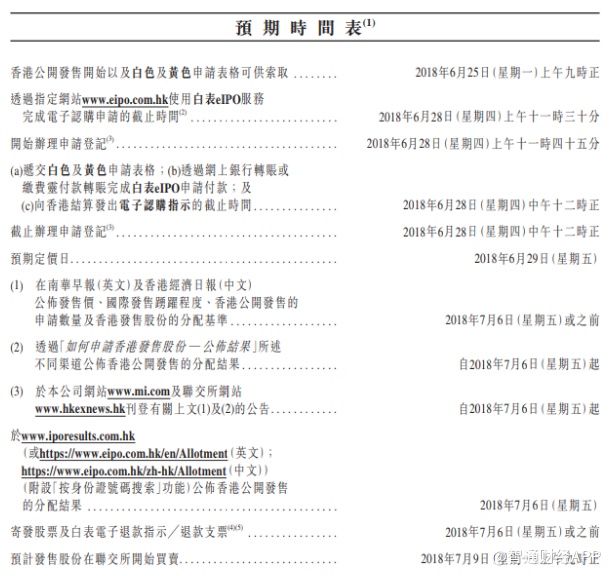

据招股书显示,小米计划于2018年6月25日开始香港公开发售,预期6月29日定价。发售价、香港公开发售申请数及香港发售股份分配基准将于7月6日南华早报(英文)及香港经济日报(中文)公布。同日,香港公开发售的分配结果也将公布。预计发售股份将于7月9日与联交所开始买卖。

更新的招股书指出,如果按照发行中间价(每股19.5港元),预计将募集275.6亿港元,其中30%将用于研发及开发核心自家产品,30%用于投资扩大及加强IoT与生活消费产品及移动移动互联网服务等主要行业的生态链,30%用于全球扩张,10%作营运资金及一般公司用途。