本文编选于雪球专栏“天风海外何翩翩”。原标题为《莎莎国际: 业绩符合预期,维持增持》。

全年业绩符合预期,港澳毛利率扩张承压

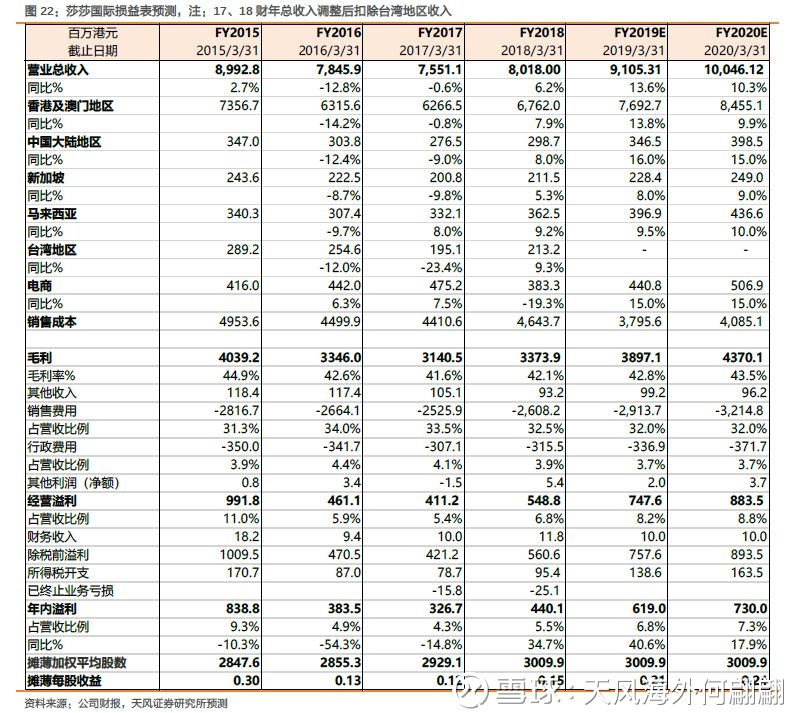

我们在5月初报告中提示莎莎面临韩国潜在分流+估值高位+汇率压力,下调评级至“增持”后近一个半月股价横盘。周四莎莎发布年度业绩(对应CY17Q2-18Q1),营收80.2亿港元,同比涨6.2%;毛利率42.1%(上年41.6%),净利润4.4亿港元,同比涨35%,EPS为0.15港元。莎莎同时宣布期末0.11港元股息及0.03港元特别股息,全年股息合计0.175港元,股息率3%。

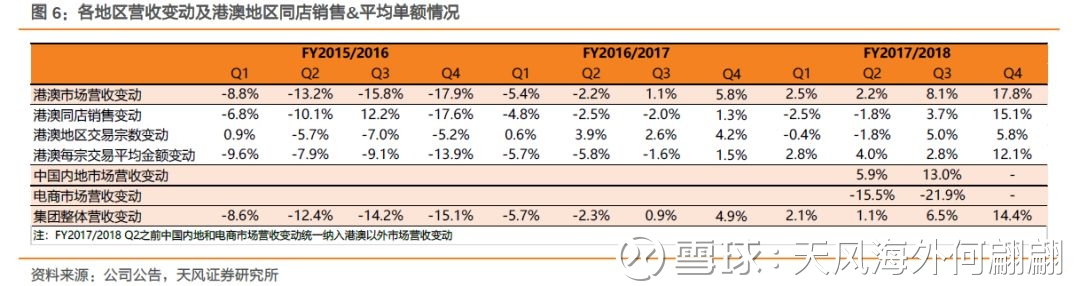

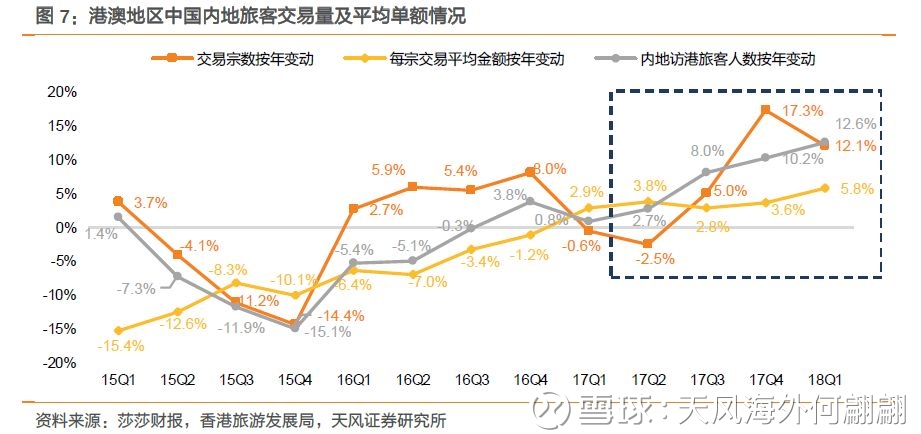

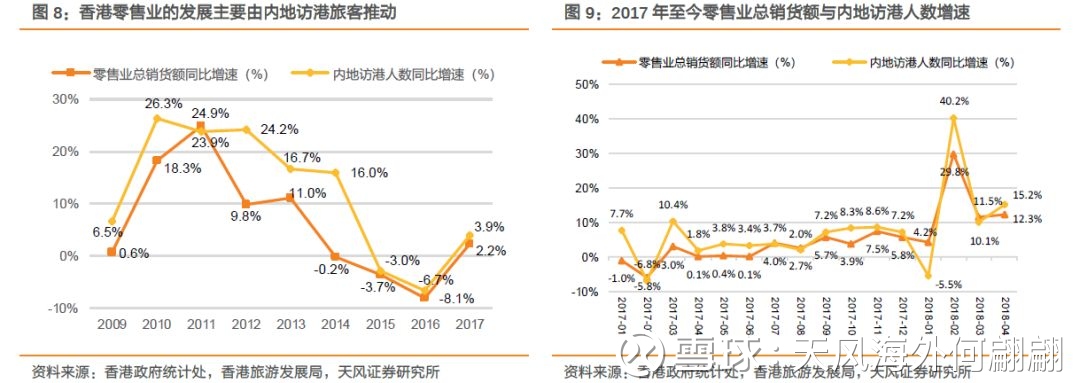

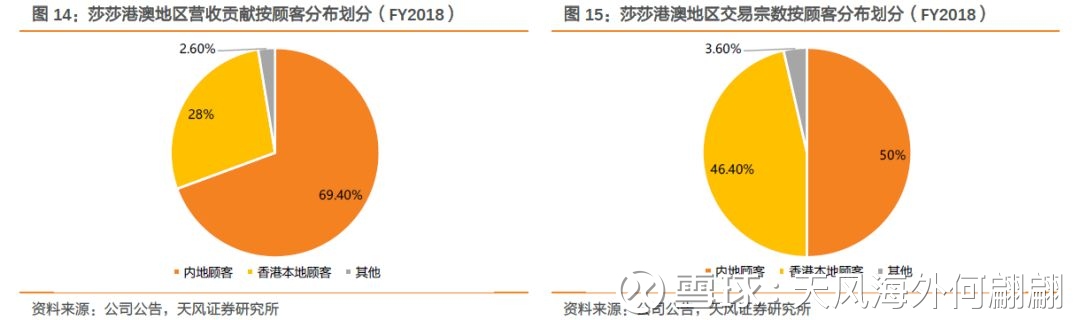

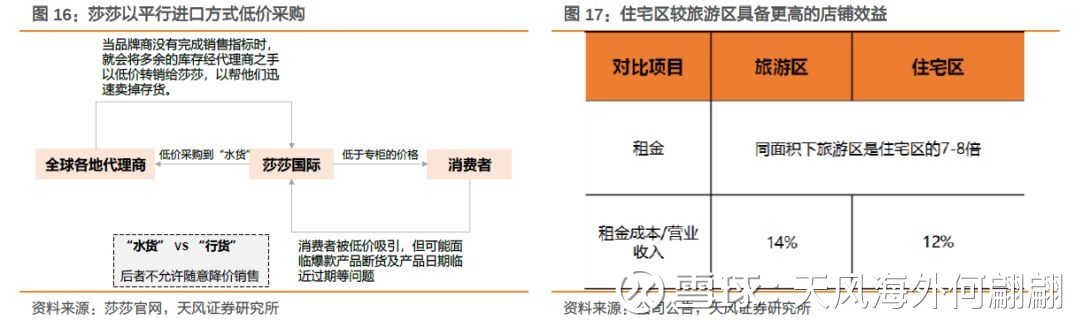

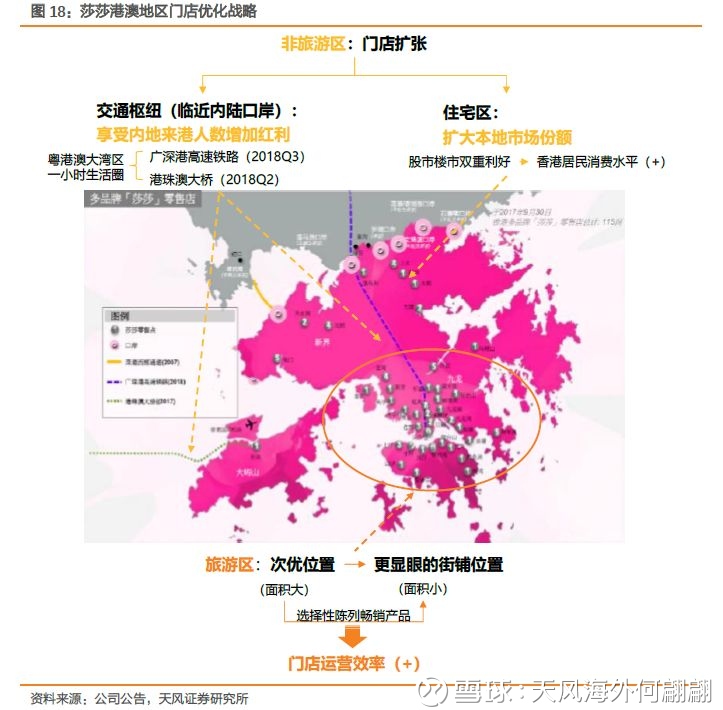

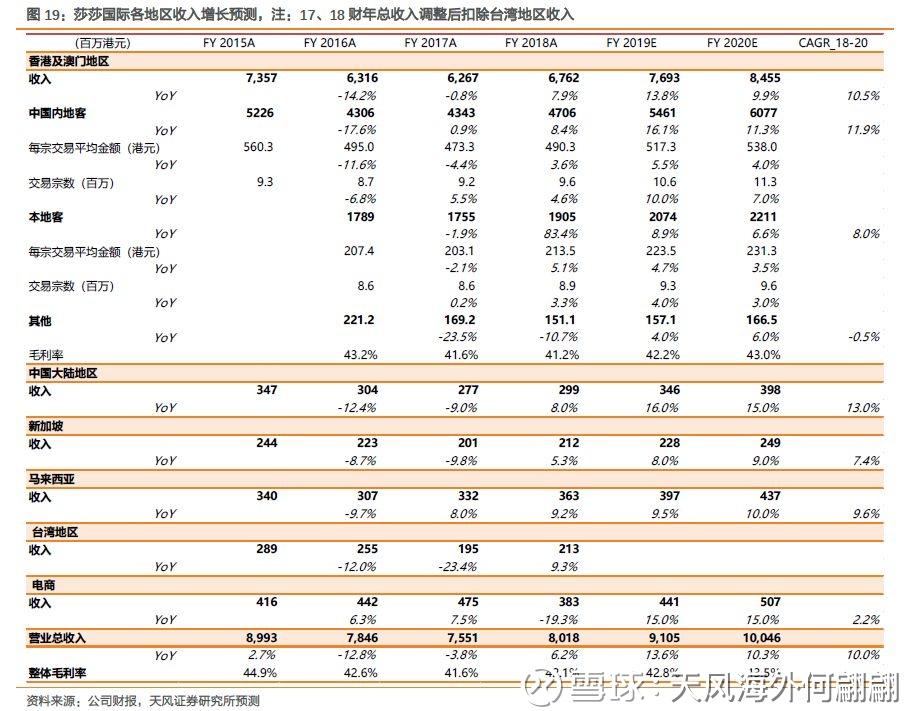

具体看,港澳地区营收67.6亿港元,同比涨7.9%;毛利率微降至41.2%(上年41.6%)主因下半年推出多款潮流爆款。同店销售全年涨3.9%(前两年分别-12%和-1.8%),交易宗数涨3.8%,交易单价涨4.1%,内地访港旅客带来69.4%的销售收入和50%的交易总数,内地游客热情高涨仍然为莎莎及至整个香港零售市场贡献巨大增量。我们认为莎莎在港澳地区的增长继续依靠门店优化提升运营效率,产品组合优化带动毛利增长。

莎莎内地营收2.9亿港元,同比涨8%;同店销售涨5.1%,亏损收窄至1.02千万港元,莎莎继续践行门店及物流优化等成本控制策略。电商业务表现略逊于预期,营收3.8亿港元同比跌19%,虽然莎莎进行物流改善但线上曝光率尚低,仍待O2O线上线下导流实现更明显效益。

访港游客动力仍强,但赴韩旅游潜在分流影响或难消

内地游客热情不减仍然为莎莎及至整个香港零售市场贡献巨大增量。今年4月内地访港旅客同比涨15%,前4月同比涨13.2%。香港零售业总额也保持增长态势,4月同比涨12%,前4月合计涨14%,其中药物与化妆品类别仍贡献主要增速,同比涨18%。整体来说,莎莎仍然是香港零售业持续增长和内地访港旅客增加最具代表性标的,新增长周期有序展开。

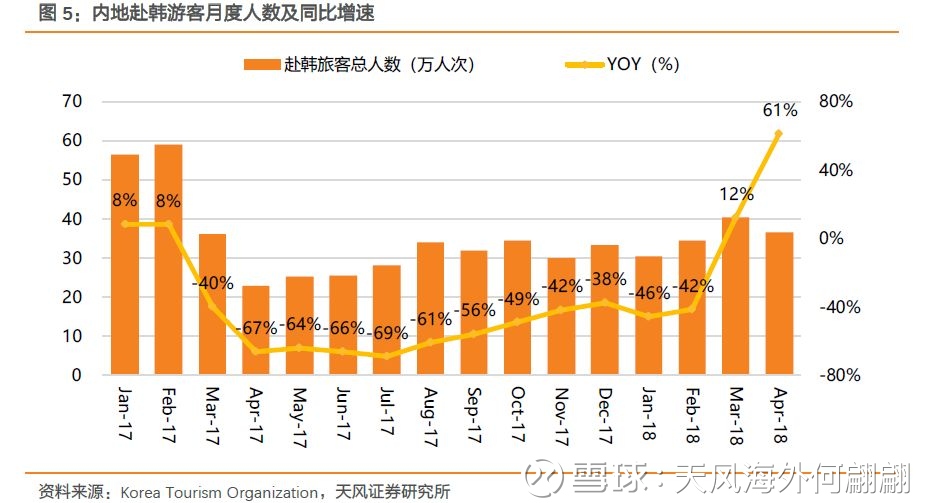

不过我们此前强调的赴韩游缓步“解禁”会带来潜在的赴港游客分流。根据韩国旅游发展局数据,4月赴韩中国游客达36.6万,同比大增61%。环球网报道北京、山东、武汉、重庆等地正在“解禁”赴韩团体旅游,凤凰网报道6月中国商务部部长钟山在与韩国产业通商资源部会谈时表示“就赴韩团体游等韩企核心问题将从中方开放政策层面予以解决”,韩国旅游发展局也计划在中国组织“MICE路演”活动吸引奖励旅游团来韩。整体来看,虽然部分城市“试解禁”游客量恢复有限,但我们认为更多内地地区赴韩旅游限制有望逐步放宽,潜在的赴港游客分流也待进一步观察。

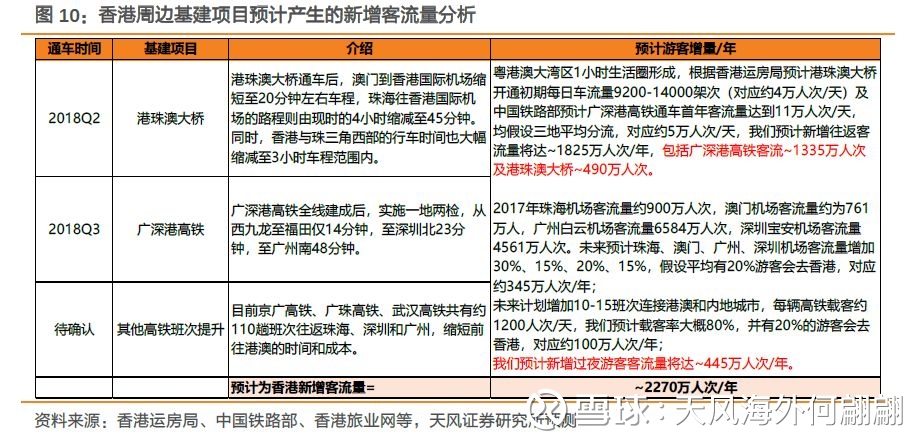

此外下半年新基础建设贯通临近,我们乐观估计长期释放约2270万/年的新增客流,但尚需考虑对原有陆路游客蚕食。但是我们看好随着港珠澳大桥和广深港高铁顺利通车,深港澳珠四大城市的1小时交通圈打通。此外,以武广高铁为主动脉,广深动车、广深港高铁、广珠轻轨、珠海机场和客运码头为配合,大湾区辐射圈不但覆盖了广东省境内,更是打通了周边省份(包括广西、江西、湖南、湖北)的“经脉”。

优化运营继续稳步扩张,但仍强调韩国潜在分流+估值高位+汇率压力

不过我们再次强调公司当前的潜在压力,包括赴韩游客分流、当前估值达历史高点、近期美元走强带动的汇率因素等。莎莎股价年初至今涨逾80%,财年数据公布后TTM PE仍有37x,虽然我们预计随着业绩释放,明后年PE会回落到30x以下,但当前短期弹性有限。另外近期人民币兑美元走弱,人民币兑港元若也难以维持强势,潜在汇率压力或将削弱价格敏感客户的消费意愿。不过进入新的财年我们重申看好莎莎的进一步业绩释放,但鉴于以上压力,我们仍维持公司“增持”评级。盈利预测根据公司财年公布数据进行调整,毛利率扩张不及预期,我们将FY19/20 EPS从0.22/0.25下调至0.21/0.24港元,对应PE 28/25x,目标价维持6港元。

风险提示:访港游客走低,新增客流不及预期,公司业绩改善不及预期等。

(编辑:刘瑞)